本日は、グローバルAIファンドという、AIに関する株式に集中投資を行うファンドを分析します。ここ最近、非常に注目を集めているAI関連株式は、高いリターンを実現するのではないかという期待が高まっています。その中で、期待に応えるようなリターンを残すことができるファンドかどうかを分析します。ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。銘柄についてはランダムに抽出を行っています。運用会社や販売会社と当社の間における業務提携は一切ございません。あくまでも中立の立場でお伝えします。

投資信託概要

概要

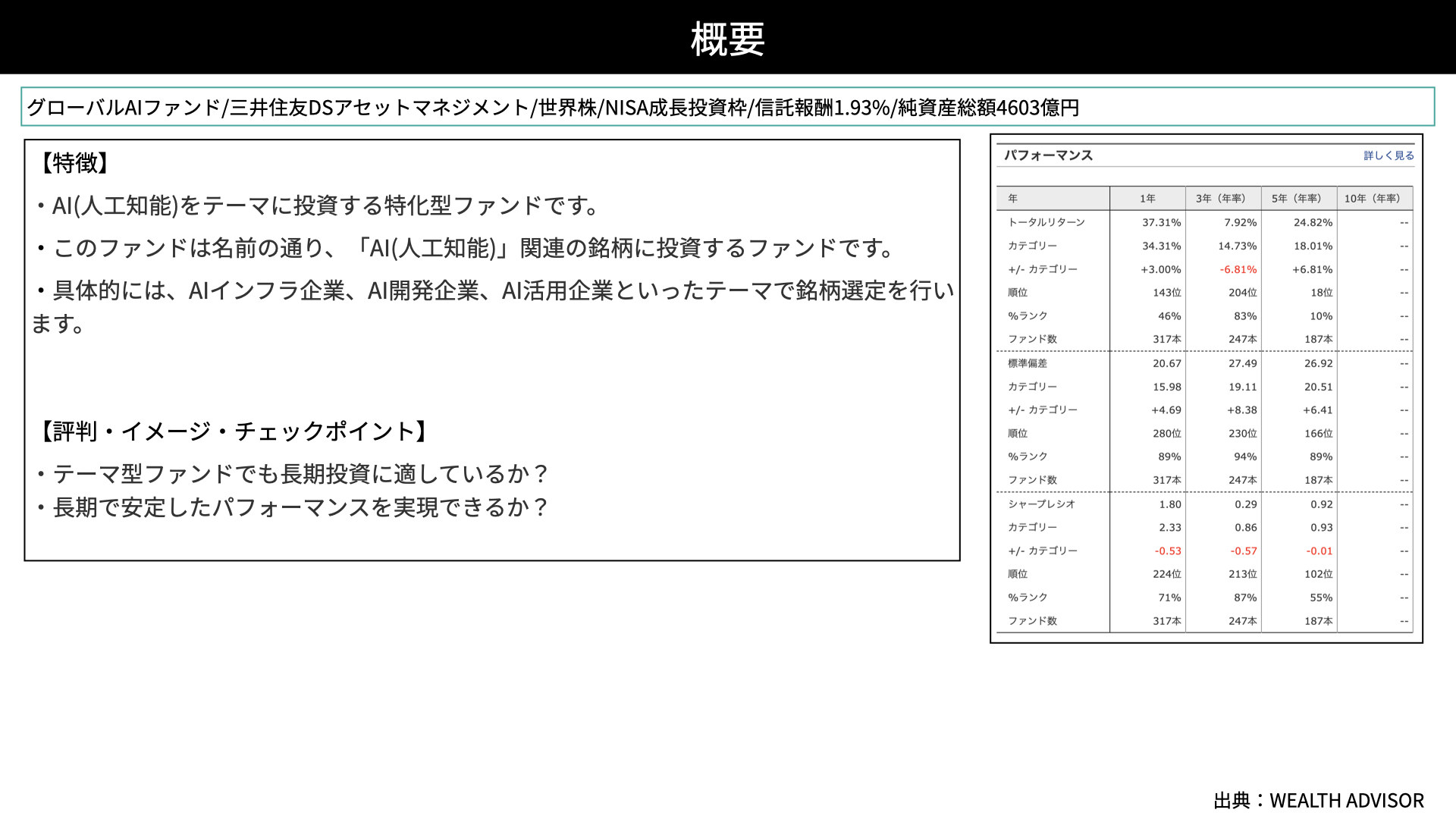

グローバルAIファンドは、三井住友DSアセットマネジメントが運用する世界株のファンドです。NISA成長枠での投資が可能で、信託報酬は1.93%、純資産総額は4603億円と非常に大きなファンドです。

AIをテーマとした特化型ファンドで、AIに特化した投資ということでスタイルリスクはありますが、非常に成長性が期待できる分野ですので注目されています。

ファンドの名前の通り、AI関連に関する投資を行います。具体的には、AIのインフラ企業、AIに関する開発企業、AIを活用する企業などに集中投資を行うファンドです。

チェックポイントです。テーマ型ファンドはどうしてもボラティリティが高くなるため、長期的にいいパフォーマンスを実現できているかどうかが注目です。

過去のパフォーマンスです。同じカテゴリに対して、5年と1年では上回っていますが、3年では下回っているということで、運用にややばらつきがあります。

リスクで見ると、過去5年、3年、1年ともに上回っていることから、かなりのリスクを取っているファンドだとわかりました。取っているリスクとリターンが見合っているかどうかが非常に注目です。

投資戦略

AIに関連する企業への投資を行います。ロボティクス、フィンテック、IoT、VRなどに関係する企業に投資をすることから、グローバルな流れに沿った、成長性の高い企業を買っていく戦略が見えてきました。こういった企業について、定性・定量の両面から分析を行っています。オーソドックスな分析で、AIに関連する企業だけに投資を行います。

銘柄戦略

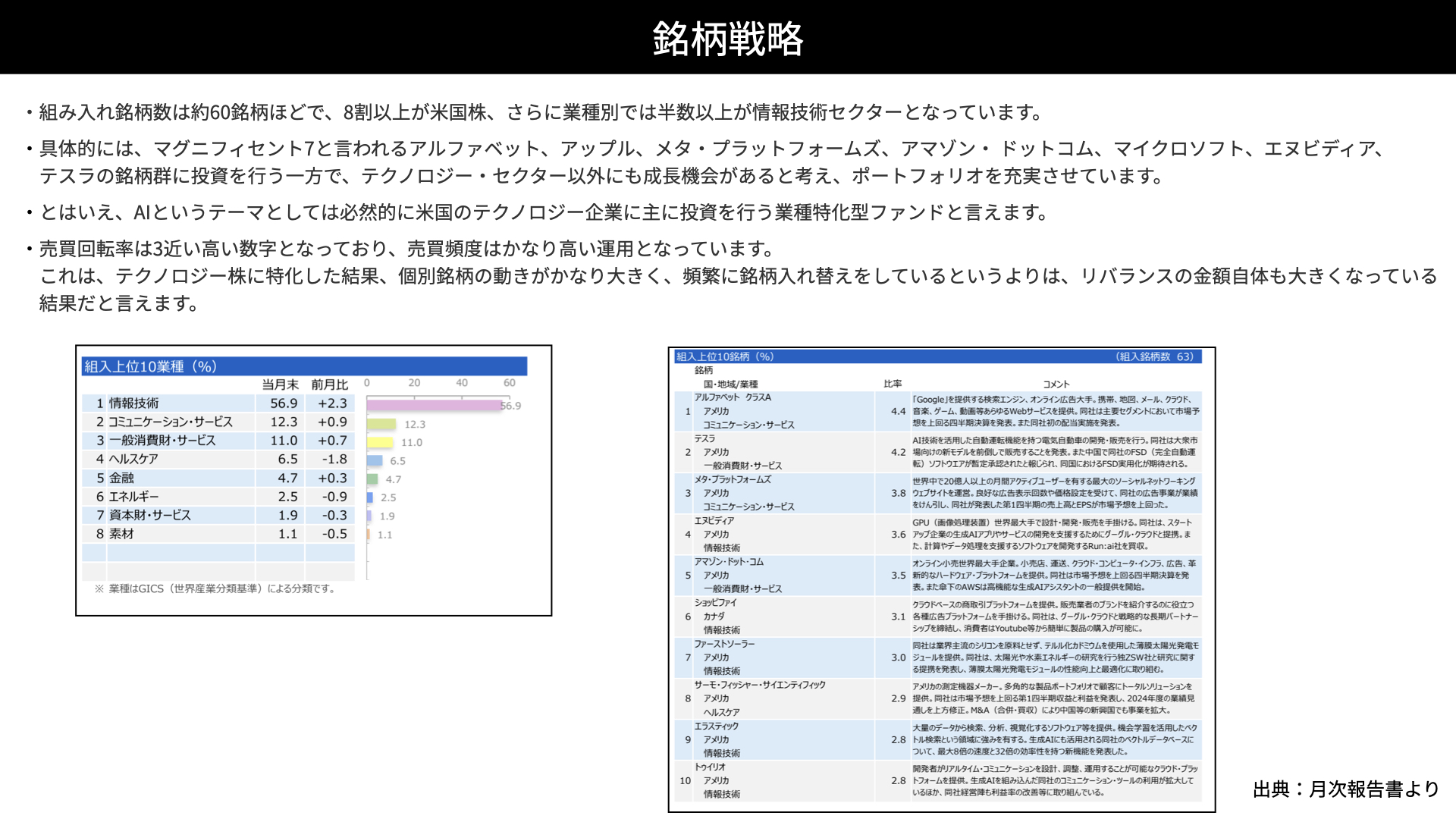

組み入れ銘柄はグローバルの中から60銘柄ということで、30銘柄までは絞り込んでいないものの、100銘柄ほど分散していないため、比較的集中投資をしている印象です。ただし、8割以上がアメリカ株であり、業種別には情報技術セクターが5割以上を占めています。

具体的な銘柄としては、アルファベット、アップル、メタ・プラットフォームズ、アマゾン・ドットコム、マイクロソフト、エヌビディア、テスラなど、いわゆるM7に集中的に投資を行なっていますが、テクノロジーセクター以外にも成長機会があると判断されれば、ポートフォリオに組み入れています。

とはいえ、AIというテーマに対しては必然的に米国のテクノロジー企業が主になるため、かなり業種特化型の色が強く出ているファンドだと言えるでしょう。

スタイルリスクを抱えていることもあるのでしょうか。リスクを減らすために、売買の回転率を3近くまで上げて、かなり高頻度で銘柄の入れ替えを行っています。

テクノロジー株に特化した結果、個別銘柄の動きが大きくなっています。テクノロジー株は注目度が高いため、急騰急落を繰り返しています。その結果、アロケーションの割合が変わりますから、銘柄の入れ替えやリバランスを行うことで金額が大きくなり、結果として売買の回転率が高くなっています。

ファンドパフォーマンス

パフォーマンス

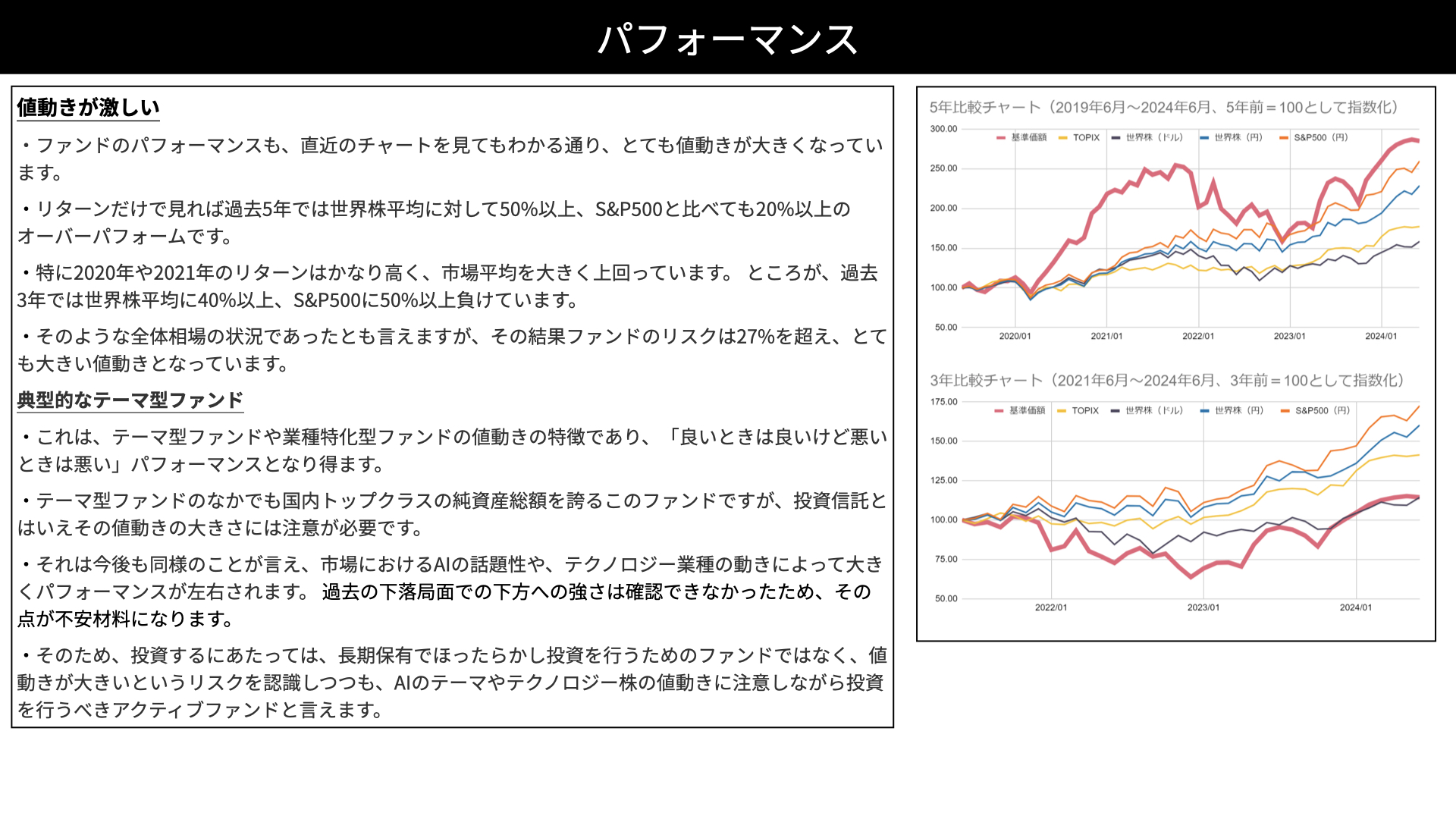

一言で言うと、値動きが激しファンドです。5年チャートを見ていただくと、赤い基準価格が、オレンジで示した円建てのS&P500を5年間で大きく上回る一方で、3年チャートでは大きく下回っています。このように、非常に値動きが大きいことが特徴です。

リターンだけを見ると、過去5年間では世界株平均に対して50%以上も上回っており、非常にいいパフォーマンスを示しています。2020年や2021年にはリターンが非常に高く、市場平均を大きく上回る結果を残しています。

しかし、過去3年間では世界株平均に対して大きく下回り、40%以上のマイナス、S&P500に対してはマイナス50%という結果です。分析する期間によってパフォーマンスが大きく異なることがわかります。3年間のパフォーマンスの悪さは全体相場の悪化も影響してはいますが、リスクは27%を超えており、とても大きな値動きをしています。

こういった値動きやパフォーマンスを考慮すると、このファンドは典型的なテーマ型ファンドだと言えます。テーマ型ファンドは、業種特化のため値動きが非常に大きくなることが特徴です。良い時はいいものの、悪い時は悪いパフォーマンスになることが特徴です。

テーマ型ファンドとしては、国内ファンドの中でトップクラスの純資産総額を誇ります。投資信託ということで安定しているイメージを持つ方が多いかもしれませんが、実際には非常に値動きの大きいファンドです。この傾向は過去だけでなく、将来においても同様だと考えられます。

市場におけるAIの話題性やテクノロジー企業の動きが大きくなるにつれて、ファンドのパフォーマンスは大きく左右されます。過去の下落局面において、下方への強度が非常に弱いことは、過去3年のパフォーマンスからも明らかです。そういった意味では、長期で任せるには少し不安材料を抱えたファンドだと思います。銘柄選定や売買手法で下落耐久性が上がるようなことを意図していないといえます。

これらの特徴を踏まえると、このファンドは爆発力がある一方で、不安材料も抱えたファンドです。投資する際には、長期保有で放置するファンドではなく、あくまでも値動きの大きい、リスクを伴ったファンドであることを理解し、AIやテクノロジー株が上昇する局面を見定めて買うべきファンドです。長期で持つには非常にリスクが高い、変動率の高いファンドです。少なくともコアには入らず、サテライトの中でも取り扱いに注意が必要なファンドだと感じました。

資金流出入

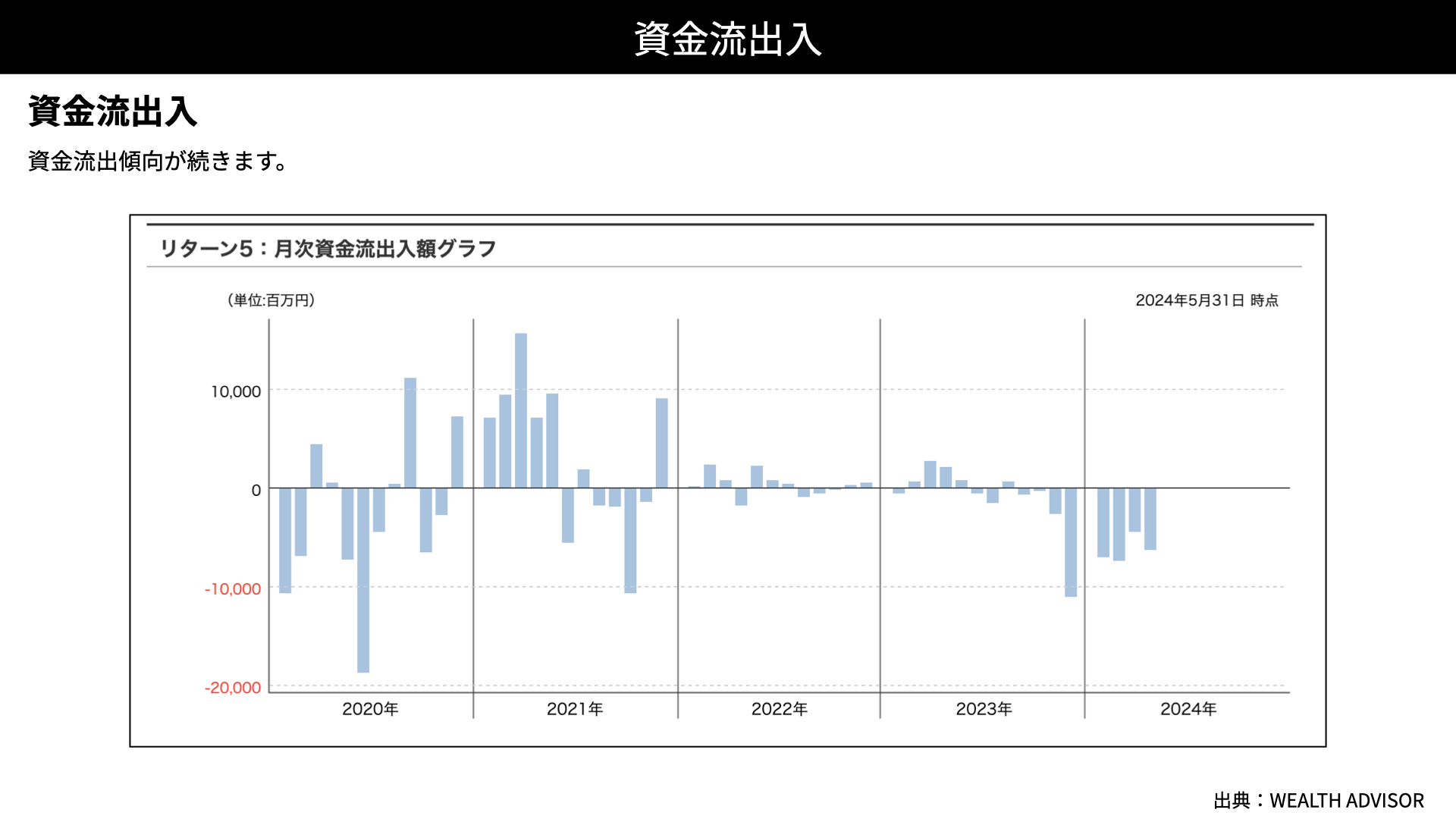

流出傾向が続いていることがわかります。パフォーマンスを見ると、どうしても流出が続く印象です。

評価

評価は1.5です。AIという非常に有望な分野に投資できる特化型ファンドのため、資金を多く集めています。多くのアクティブファンドは、入れ替えやリバランスを行いながら下落局面に対して強度を高めることを行いますが、このファンドは下落する時はしっかり下がっています。そのため、長期的に任せるには不安があります。また、ご自身で個別銘柄を選定できる方にとっては、このファンドはあまり魅力がないと思いましたので、評価は1.5にさせていただきました。

本日は、マーケットで注目を集めているAI関連の特化型ファンドを取り上げました。特化型ファンドの特徴がよく現れており、上方には強いですが、下落時には大きく下落する特徴があります。

過去において銘柄の売り替えを行いながら下落局面に強みを持つことができていれば、長期で保有することも可能ですが、このファンドは下落時にはしっかりと下落しています。そのため、長期で持つには他のファンドと比較する必要があると感じました。ぜひ、これを参考に他のファンドと比較してください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF