本日ご紹介する投資信託はJPM ザ・ジャパンという、日本株のアクティブファンドとして非常に知名度の高いファンドです。以前は多くの雑誌に取り上げられるなど、アクティブファンドの日本株の象徴的なファンドでした。長期的なパフォーマンスを見ると圧倒的な実績を残していますが、短期的には注意すべき点もありますので、その点もお伝えしたいと思います。ぜひ最後までご覧ください。

お願い

最初にお願いがあります。この記事はあくまでも情報提供を目的として作成されたものであり、投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託はランダムに抽出しています。運用会社や販売会社との業務提携等は一切ございません。中立の立場でお伝えしています。

投資信託概要

概要

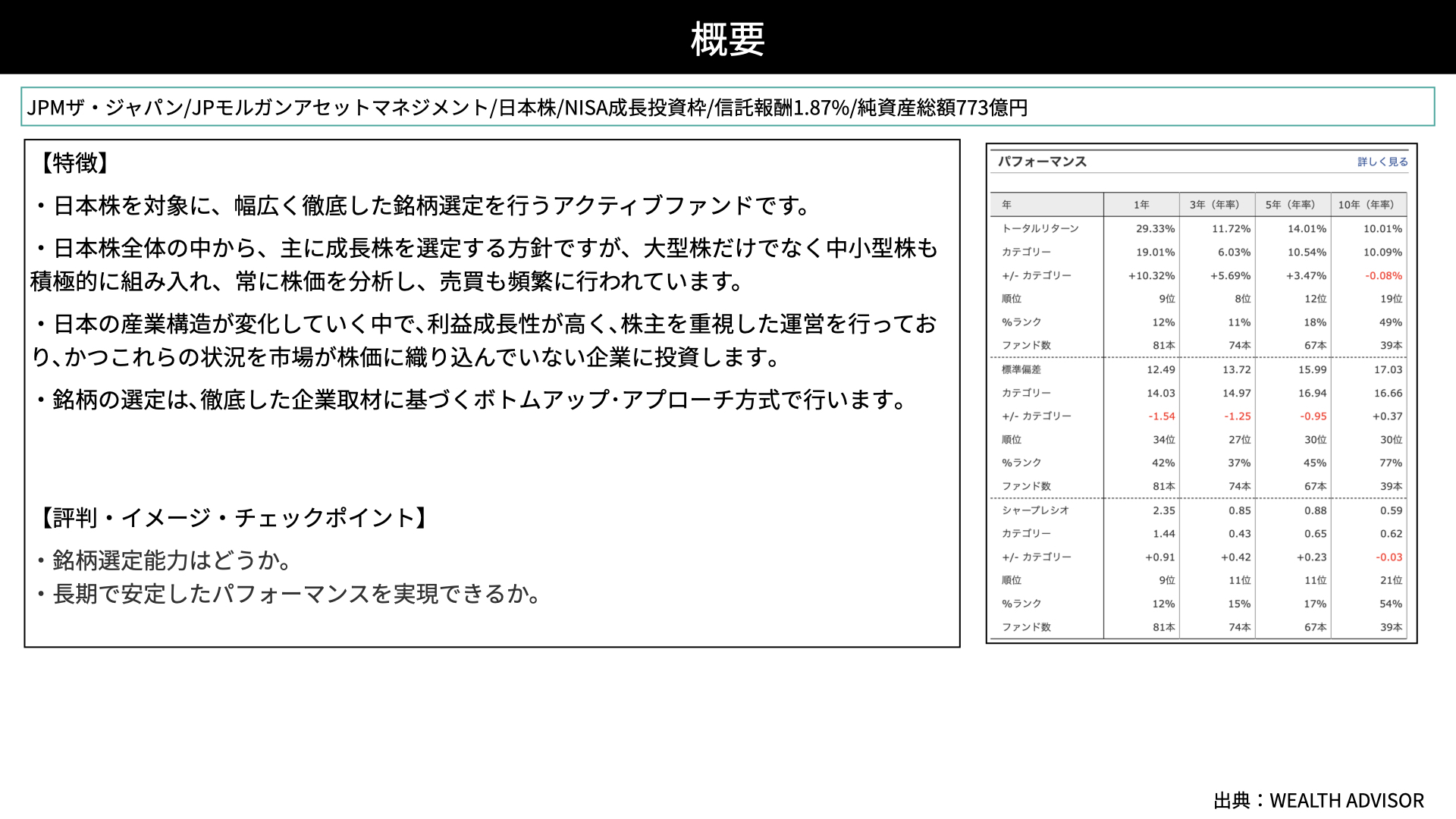

JPM ザ・ジャパンは、JPモルガン・アセットマネジメントが運用を行う、日本株に投資するファンドです。NISA成長投資枠での投資が可能で、信託報酬は1.87%、純資産総額は773億円です。

特徴です。日本株を対象として、幅広く徹底した銘柄選定を行っています。日本株全体から主に成長が期待される企業を選定する方針で、大型株や中小型株などを区分けせず、株価を分析していいものは積極的に組み入れています。そのため、サイズによるスタイルリスクを取らない運用スタイルです。

日本の産業構造が変化していく中で、利益の成長が高く、株主を重視した経営を行っており、割安で放置されている企業に投資しています。大型株、中型株、小型株というスタイルにとらわれることなく、基本的には成長株を目指しながらも割安なものを狙い、株主を重視した企業に投資します。そのため、幅広い投資対象のファンドという印象です。

銘柄の選定に関しては、徹底した企業取材を行う、ボトムアップアプローチを採用しています。そのため、調査能力、分析能力、銘柄選定能力が非常に重要になります。

チェックポイントです。銘柄選定能力がどうか、長期での安定したパフォーマンスか、注意点を確認します。

パフォーマンスです。過去10年間のパフォーマンスを見るとカテゴリーと同じですが、5年、3年、1年ではオーバーパフォームしています。これにより、パフォーマンスが良好だとわかります。同じカテゴリーのファンドと比較してもリスクが低いことから、リスクをコントロールしつつパフォーマンスを上げていることが見て取れます。

投資戦略

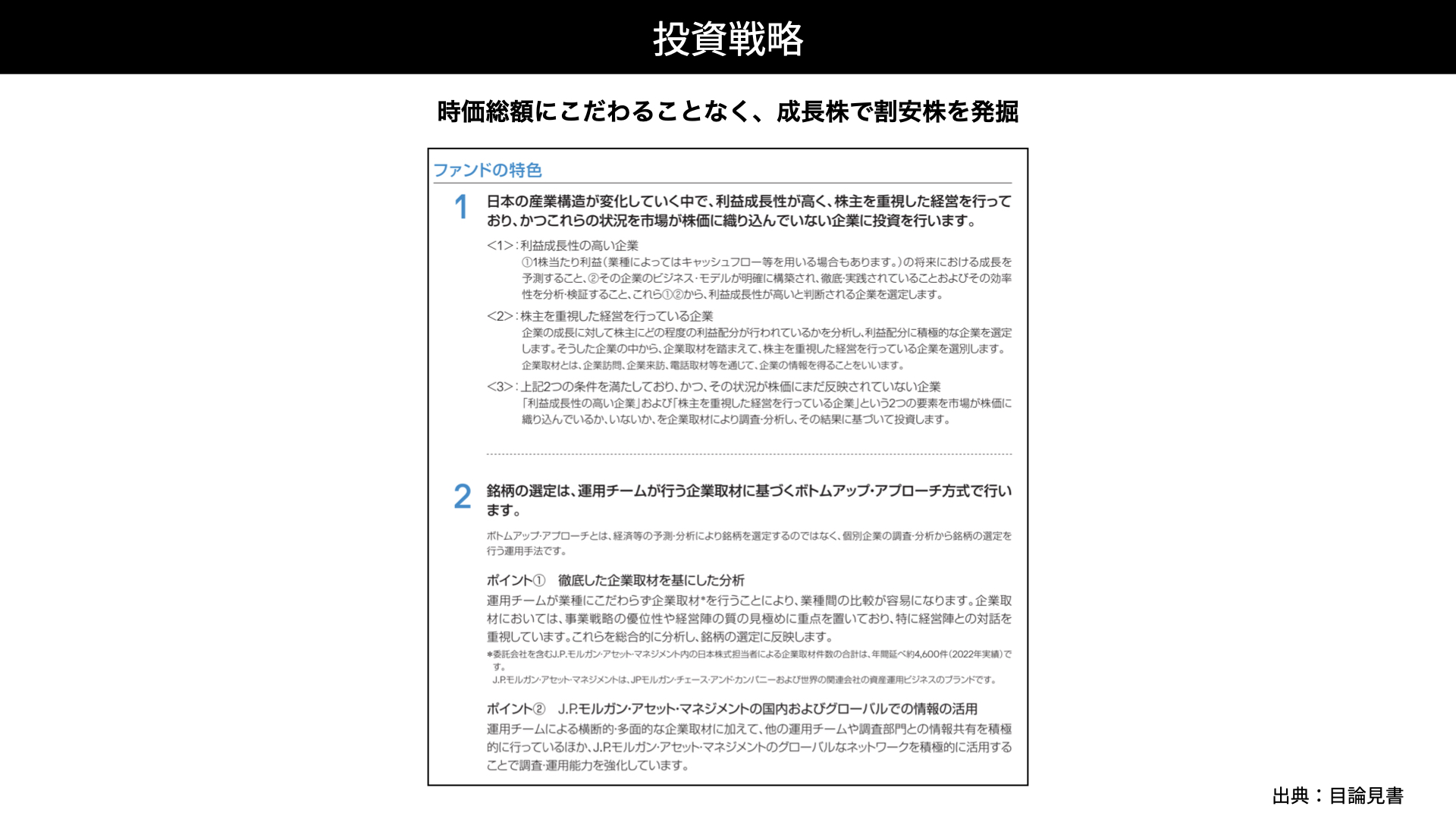

時価総額にこだわることなく、成長株でありながら割安なものを発掘する運用スタイルです。産業構造が変化する中で、利益成長性が高く、株主を重視した経営を行っていること、現在の株式市場において本来の価値がバリュエーション的に反映されていない企業に投資しています。

選定方法は、JPモルガンが持つ国内外の情報をベースに徹底した企業調査を行い、企業訪問を行ってボトムアップで銘柄選定を行います。オーソドックスでストロングスタイルの運用スタイルを採用していることがわかります。

銘柄戦略

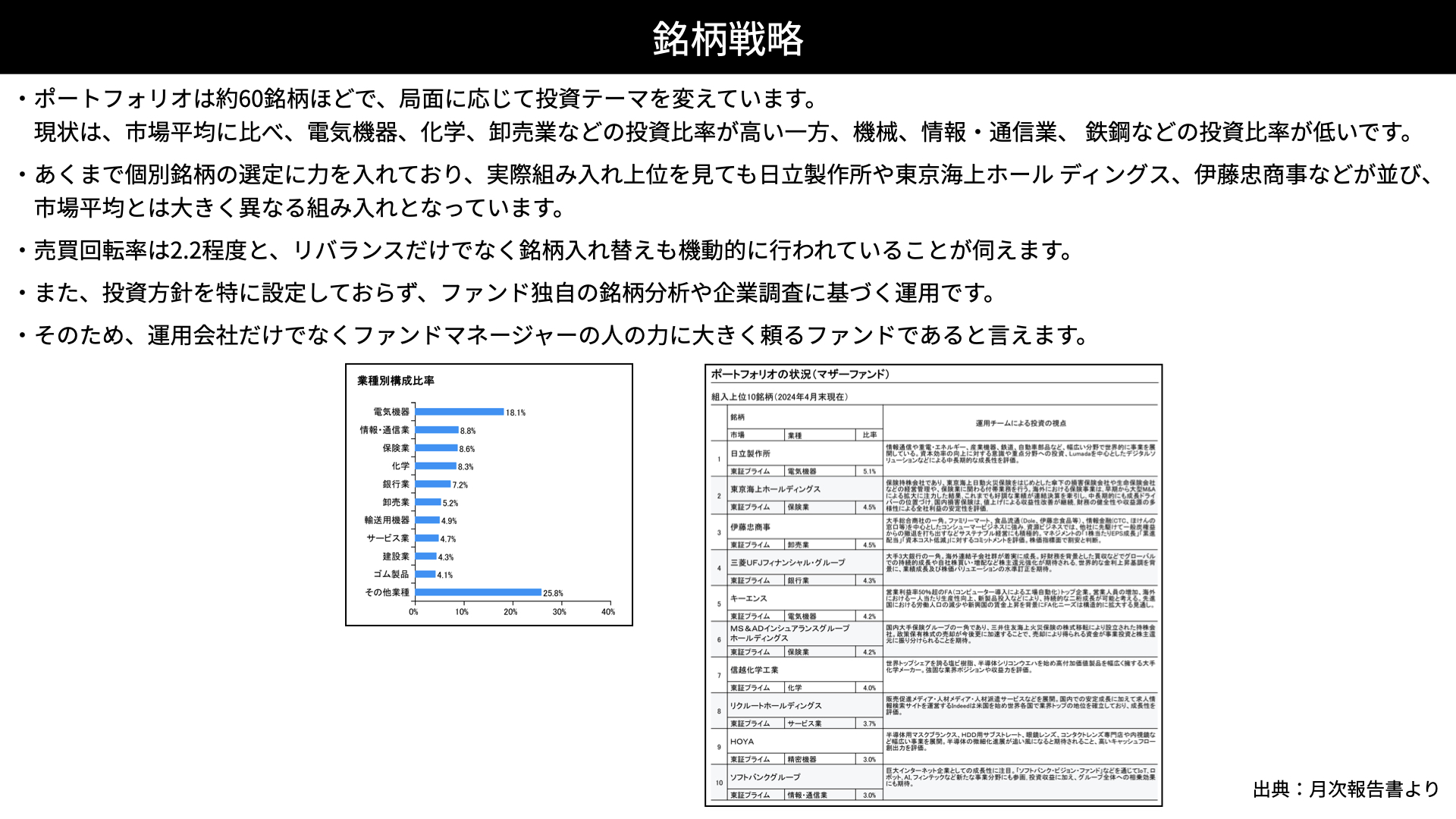

日本株のファンド約60銘柄に絞って投資しています。局面に応じて投資テーマを変えていることが、レポート等を見ているとわかります。現状としては、市場平均に比べて電気機器、化学、卸売などの投資比率を高めている一方で、機械、情報通信、鉄鋼などの投資比率は低く抑えています。また、局面に応じた投資テーマの変更が、過去の配分を見ても確実に行われていることがわかります。

セクター重視というよりも、あくまでも個別銘柄の選定をボトムアップアプローチで行っています。実際の組み入れ上位銘柄を見ていくと、日立製作所、東京海上、伊藤忠商事などが並んでいます。特に日立などを上位に持ってくる選定などを見ている、非常に高い分析能力を感じます。

売買回転率は2.2倍と、リバランスだけでなく銘柄の入れ替えも機動的に行っていることがわかります。ファンドの銘柄を見ていると大型株が多いです。銘柄入れ替えをしないバイ&ホールド戦略かと思っていましたが、実際には売買回転もしっかりと効かせています。

また、投資方針の設定は特になく、ファンドマネージャー独自の銘柄選定や企業調査、アナリストチームによる銘柄企業調査をベースとした運用が行われています。

運用会社だけでなくファンドマネージャーの能力にも大きく依存したファンドであり、属人性が強いことがレポートからはわかっています。

ファンド・パフォーマンス

パフォーマンス

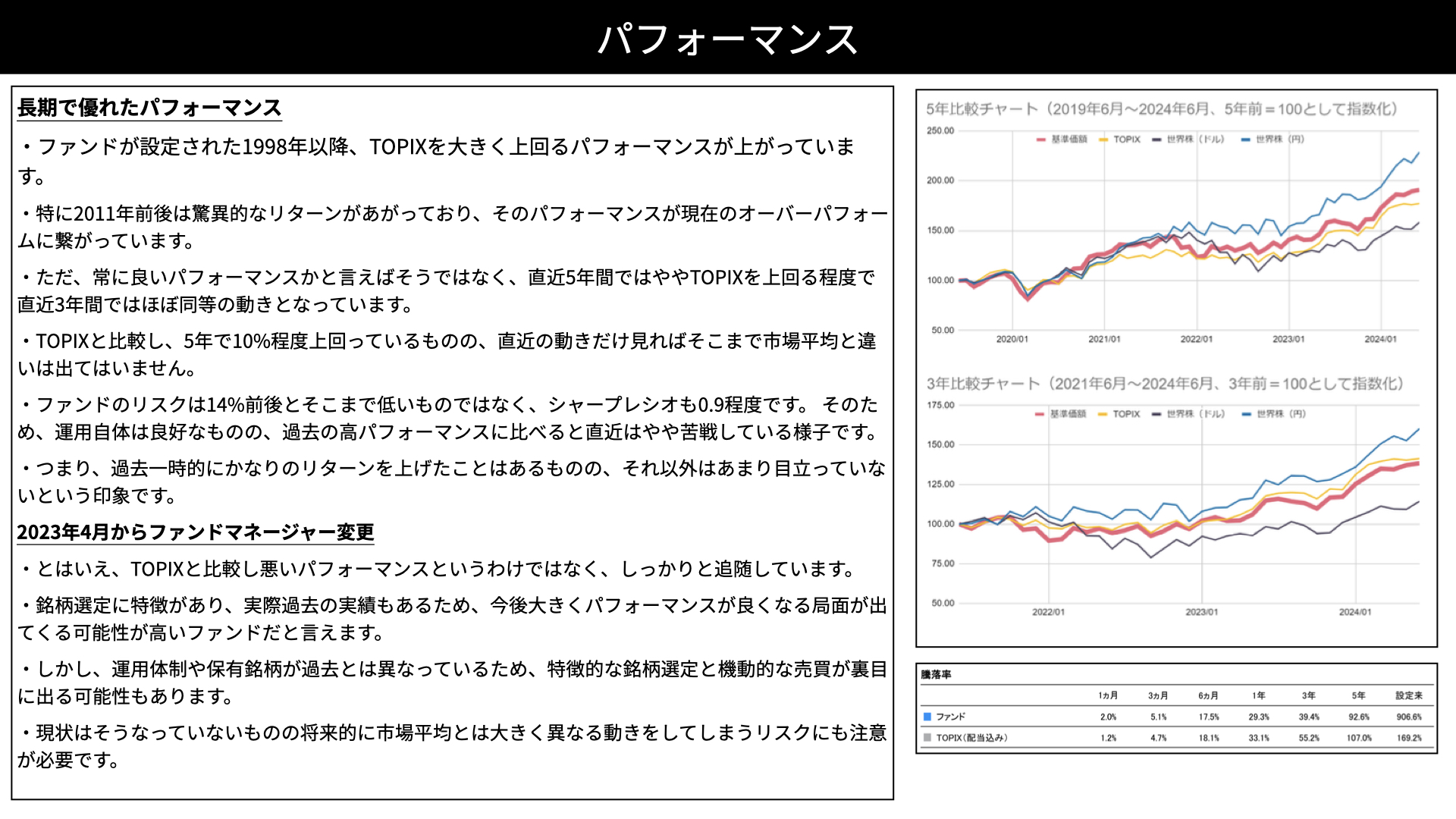

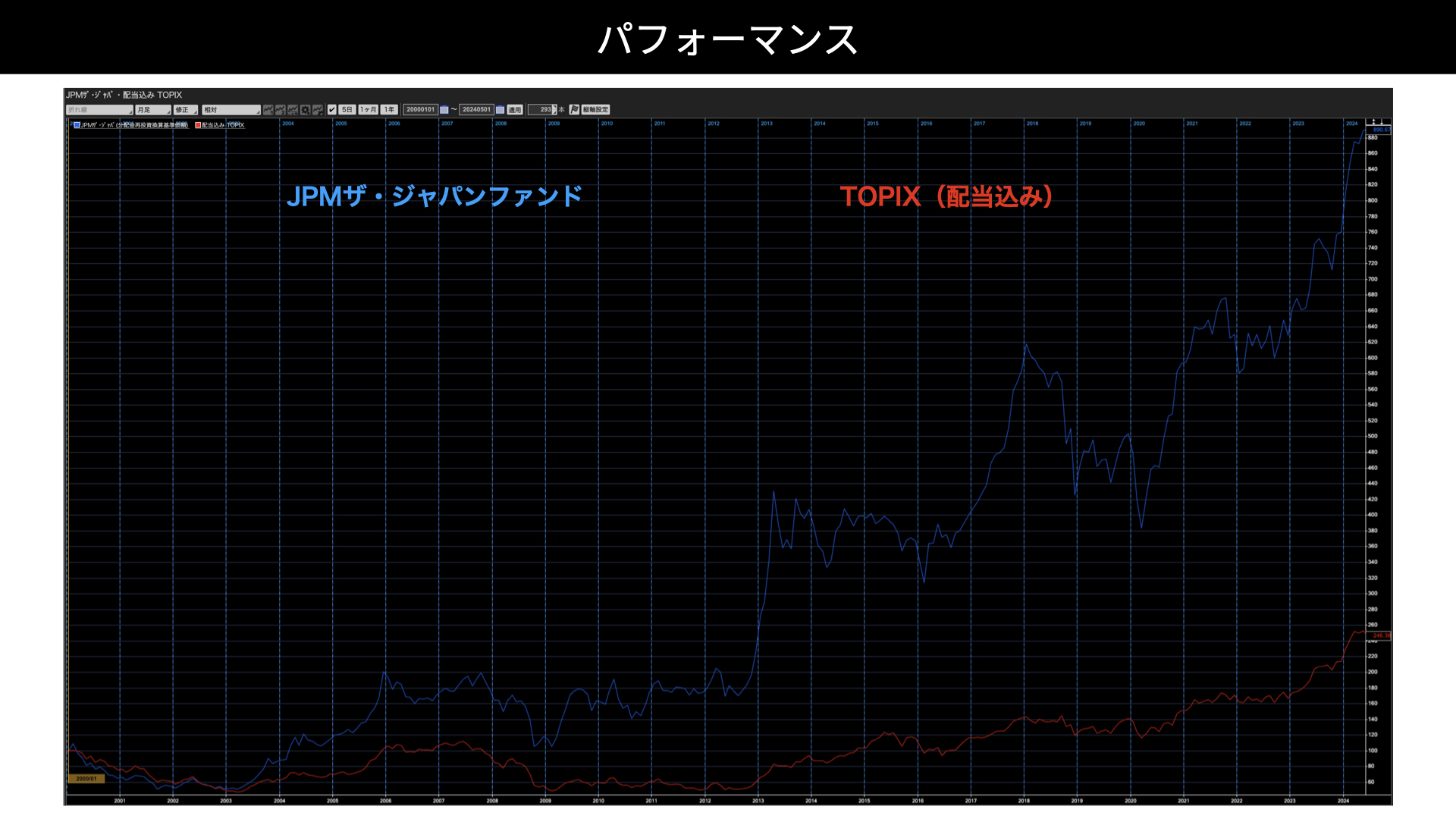

長期的で優れた成果を上げています。ファンドが設定された1998年以降、TOPIXを大きく上回るパフォーマンスを記録しています。具体的には、設定以来908%の上昇を示しています。TOPIXの配当込みでは169%ですから、圧倒的にオーバーパフォームしていると言えます。こういった成果を見ると、このファンドの優秀さ、人気の理由がご理解いただけるのではないでしょうか。

2011年前後は驚異的なリターンを残しており、その結果が現在のオーバーパフォーマンスに繋がっています。ただ、常にいいパフォーマンスを維持しているわけではなく、過去5年間に関してはTOPIXをやや上回る程度となっています。

チャートをご覧ください。黄色がTOPIX、赤が基準価格ですが、TOPIXに対して基準価格が少し上回っている程度となっています。3年間で見ますと、ほぼ同等の動きとなっていますので、ここ最近では特段強いパフォーマンスを示しているわけではありません。

ファンドのリスクは14%前後とそこまで低くなく、シャープレシオも0.9程度です。そのため、運用自体は良好であるものの、過去の高いパフォーマンスに比べると直近はやや苦戦している印象です。

過去、一時的にかなりのリターンを上げた時期はありますが、ここ最近は目立ったパフォーマンスがありません。その背景として、2023年4月からファンドマネージャーが変更されたことが影響している可能性があります。それまでのファンドマネージャーは非常に有名な方で、その方の運用能力もあったのでしょうか。2023年4月以降のパフォーマンスを見ても、その影響が少し出ているのではと各種レポートでも言われています。

とはいえ、TOPIXと最近のパフォーマンスを比較しても悪いパフォーマンスを示しているわけではなく、しっかりと追随しています。銘柄選定に特徴があり、過去の実績もあるため、今後もTOPIXにしっかりと短期的には追随しながら、タイミングを見計らって大きくパフォーマンスを上げる可能性が十分にあるファンドだと言えます。

ただし、運用体制や保有銘柄が過去とは異なっているため、特徴的な銘柄選定と機動的な売買が裏目に出て、今後はTOPIXを下回る可能性もあります。

現状そうなっていないとはいえ、将来的には市場平均と大きく異なる動きをするリスクが発生する可能性があります。上下両方のリスクが考えられるため注意が必要です。今後もしばらくはファンドの成果を見守る必要があります。長期的には購入できるファンドであっても、短期的に安定しているかどうかは見極める必要があるでしょう。

長期のパフォーマンスです。JPMザ・ジャパンファンドが青、TOPIXを赤で示しました。過去20年間で見ると、TOPIXの配当込みを大きく上回るパフォーマンスを記録しています。特に大きなパフォーマンスを残している時期もありますので、今後もこのDNAが引き継がれていれば、大きく上がる局面があると期待できます。これまで通りの成長が期待できるかどうかは、今後も分析を続ける必要があるでしょう。

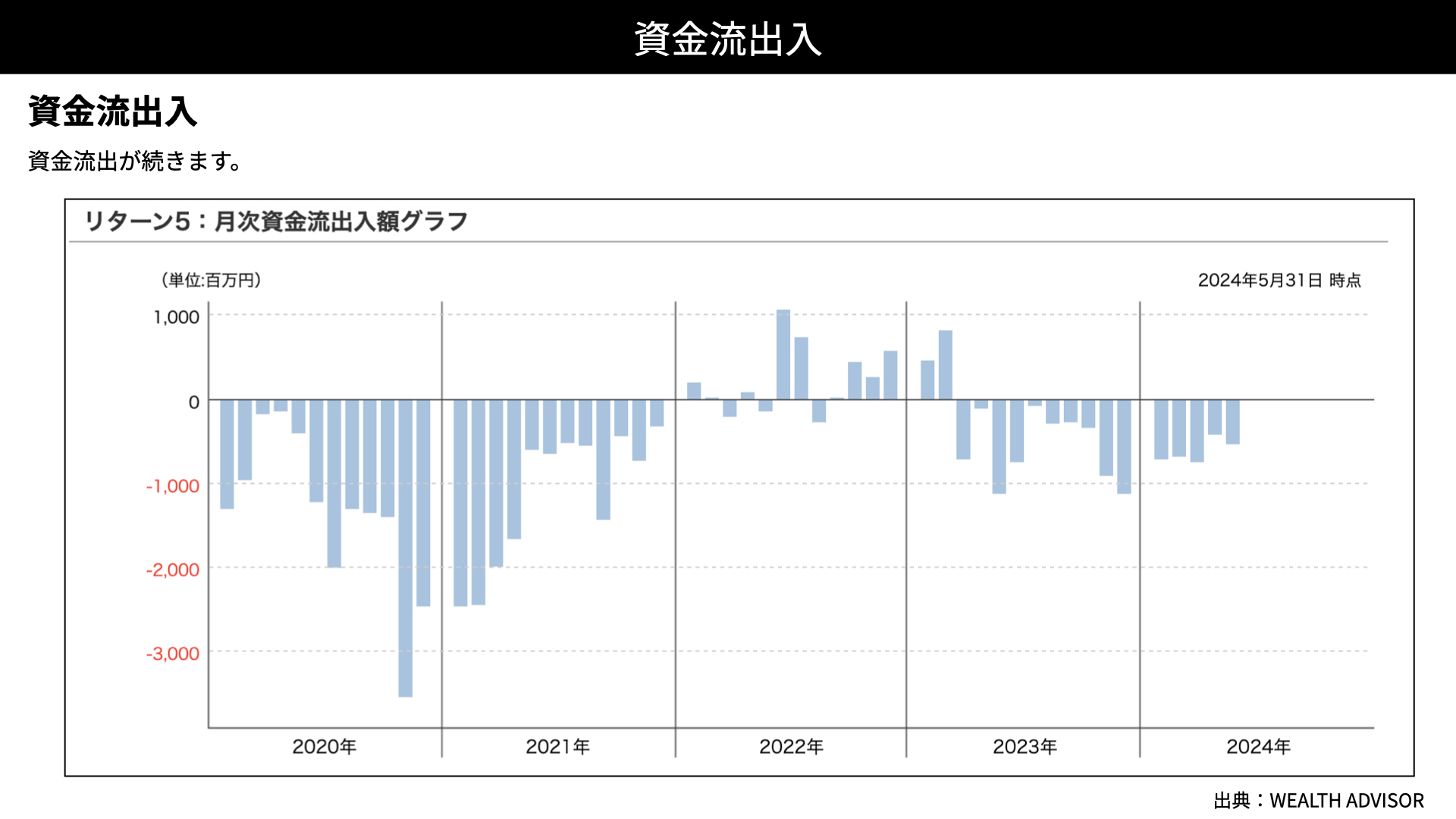

資金流出入

過去のパフォーマンスが良く、期待値が高かったところに、3年、5年のパフォーマンスがあまり優れなかったことが影響しているのでしょうか。最近は資金流出が続いています。

評価

評価は3となります。長期のパフォーマンスは非常に目を見張るものがありますが、現体制に移行したこともあり、長期のパフォーマンスは一旦リセットし、現体制でのパフォーマンスがどうかをしっかりと見極める必要があります。

ここ1年間を見ても、特段目立った動きはまだありません。今後、しっかりとパフォーマンスを残していくこと、過去にあったように大きな上昇局面を作っていけるファンドかどうかはしっかりと見る必要があるでしょう。

本日は、日本株のアクティブファンドとして非常に知名度の高いファンドを取り上げました。長期的には非常に優れたパフォーマンスを残していますが、短期的にはマーケット並みのパフォーマンスにとどまっています。体制変更以降もパフォーマンスが伴うかどうかをしっかりとフォローしていく必要があるでしょう。基本的にポテンシャルが非常に高いファンドです。期待値の高いファンドが今後どうなるかを注視していきたいと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF