本日は、米国好配当株式ファンド「愛称:ゴールデンルーキー」という、米国好配当銘柄に投資するファンドを分析します。

好配当銘柄をどのように発掘するのか、安定したリターンが実現できているのか注目です。このファンドは評価が高いのですが、実際の実力を分析していきます。ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事は、あくまでも情報提供を目的として作成されています。投資の勧誘や売買の推奨を目的としたものではありません。また、ファンドはランダムに抽出されています。運用会社や販売会社と当社の間において業務提携は一切ございません。あくまでも中立の立場で分析を行っています。

投資信託概要

概要

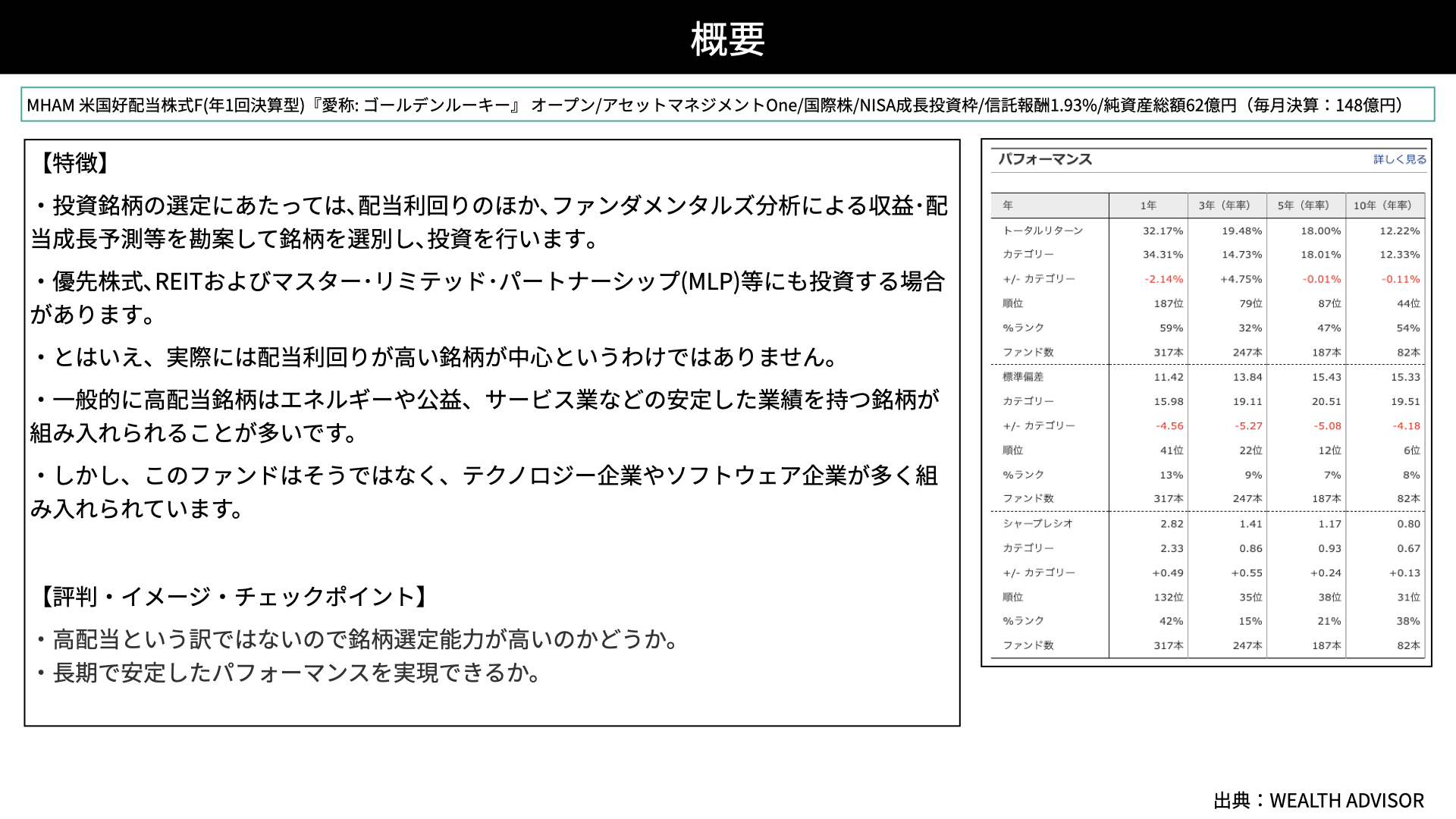

米国好配当株式ファンド(年1回決算型)「愛称:ゴールデンルーキー」は、アセットマネジメントOneが運用する米国株ファンドとなります。NISA成長枠での投資が可能で、信託報酬は1.93%、純資産総額は62億円です。尚、参考までに毎月決算は148億円です。

特徴です。投資銘柄の選定にあたっては、配当利回りだけでなく、ファンダメンタルズ分析を用いて収益・配当の成長率等を勘案して銘柄を選定しています。表向きの配当の高さだけではなく、今後の配当成長性も考慮した上で投資を判断しています。

普通株だけではなく優先株式、リート、MLPにも投資する場合があるようです。投資配分には注目です。

詳しく見ていくと実際には、配当利回りが高い銘柄のみに投資をしているわけではありません。米国好配当株式ファンドという名前から、好配当のもののみに投資しているという印象を持つかもしれませんが、実際は異なります。

一般的に好配当銘柄といえば、エネルギーや公益、サービス業など安定した業績を持つ銘柄が含まれることが多いですが、このファンドはそうではなく、テクノロジー企業やソフトウェア企業が多く見られます。ファンダメンタルズ分析を通じて今後の成長性などを加味した投資を行っているファンドだというのが実情です。

チェックポイントです。好配当銘柄だけを選んでいるわけではないため、実際の銘柄選定能力がどうか、長期的に安定したパフォーマンスが出せているかを確認します。

過去のパフォーマンスを見ると、リターンは同カテゴリーとほぼ同じです。一方、標準偏差リスクを見ると、同じカテゴリーを大きく下回ることが多く見られます。リスクをかなりコントロールできていますから、リターンが高ければ非常に優れたファンドだと言えます。

投資戦略

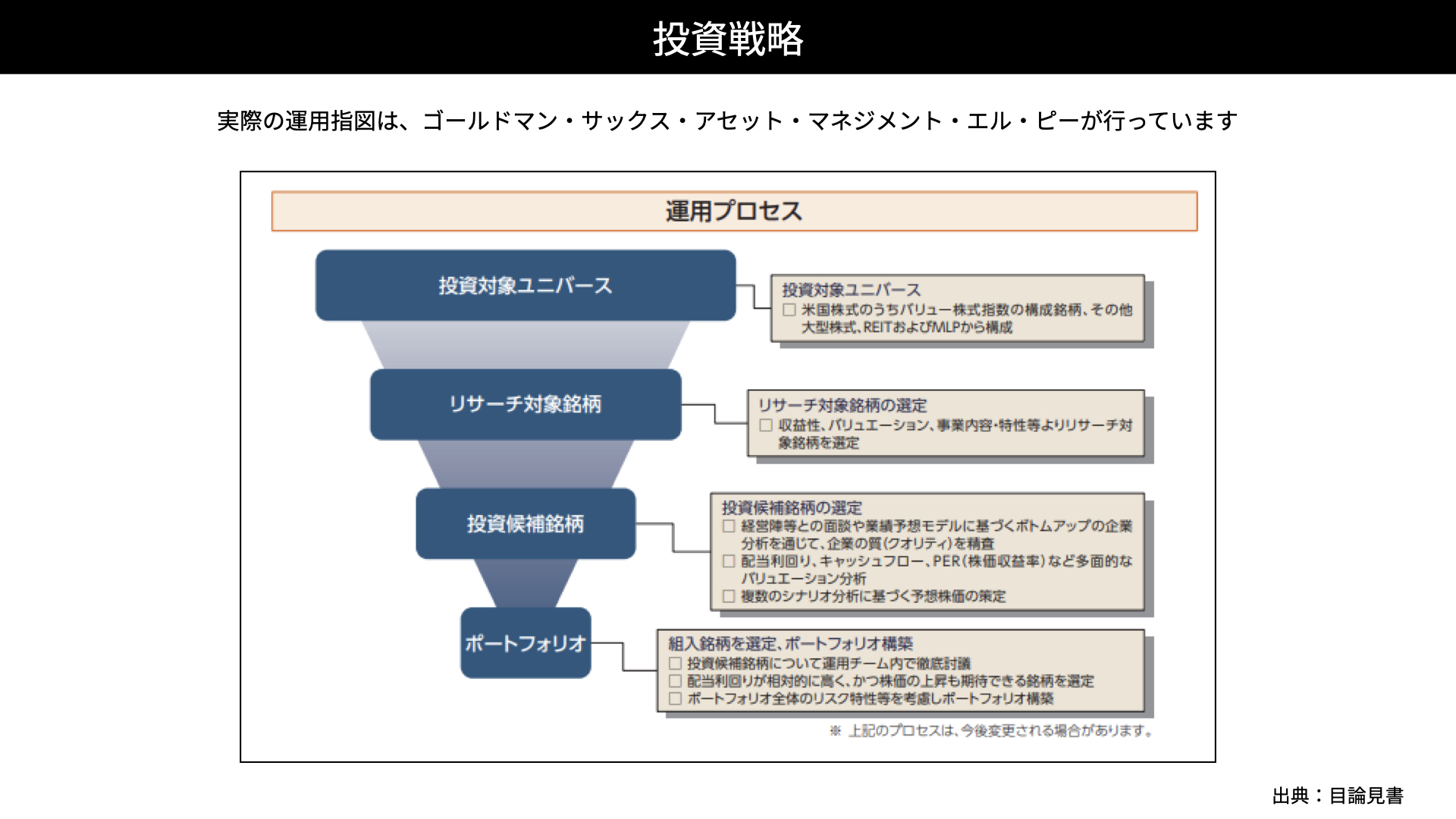

実際の運用指図は、ゴールドマンサックスが行っています。運用のプロセスは非常にオーソドックスな運用プロセスを採用しています。大型銘柄のみならず、リートやMLPにも投資対象を広げて分析を行い、収益性、バリュエーション、将来性についてリサーチし、銘柄選定を行った後は、配当利回り、キャッシュフロー、PER、事業のシナリオに伴う今後の成長性を分析し、最終的にはポートフォリオを構築するという非常にオーソドックスな運用スタイルです。

銘柄戦略

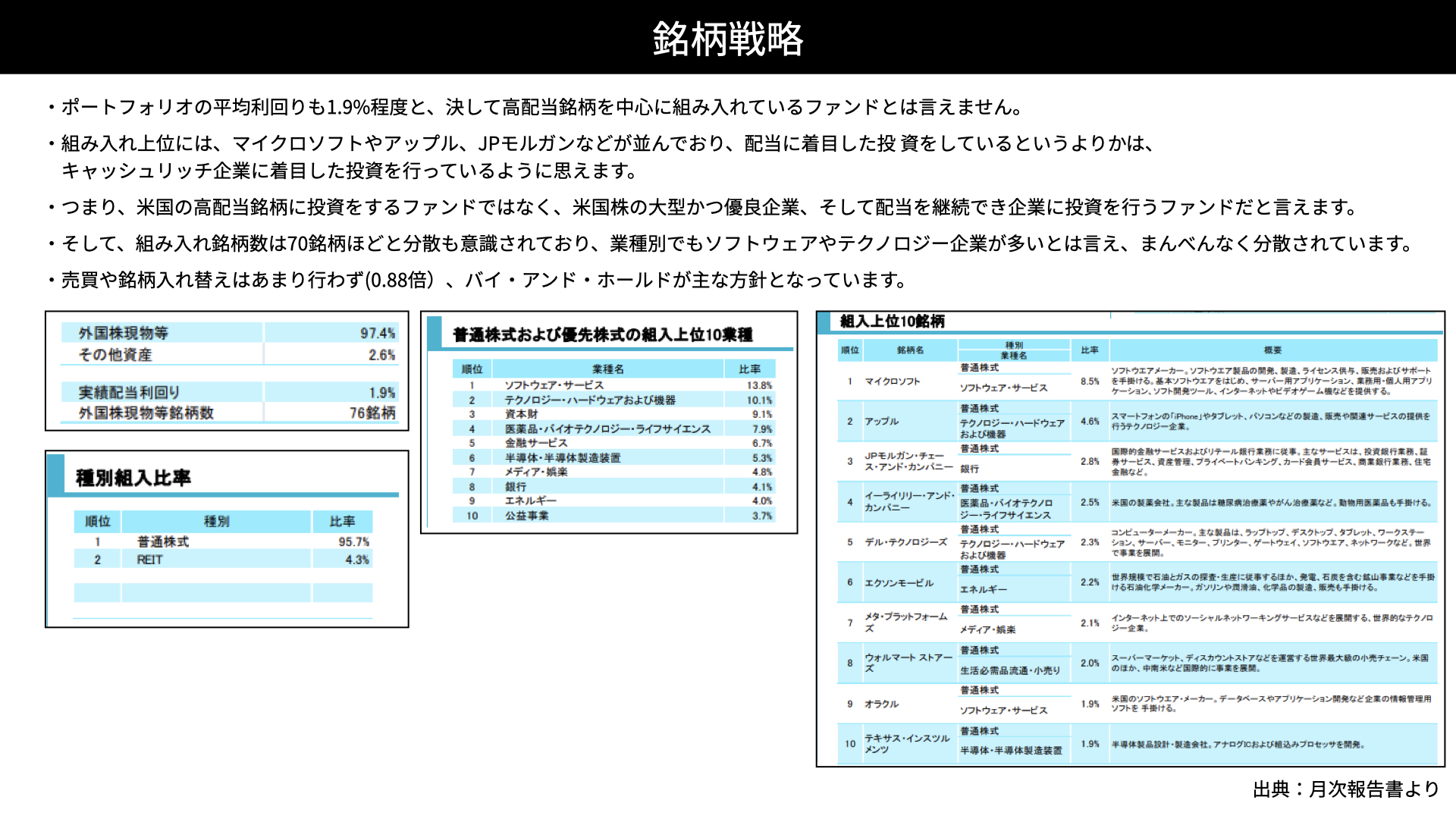

好配当ということですが、ポートフォリオの平均利回りは1.9%と、あまり高い配当利回りではありません。

組み入れ銘柄の上位を見ると、マイクロソフト、Apple、JPモルガンなどが並んでいます。配当に着目した企業というよりも、キャッシュリッチな企業に着目して投資を行っている印象です。

米国の好配当銘柄に投資するというよりも、米国の大型かつ優良企業に投資を行いつつ、配当の継続性が高い企業に投資を行っているファンドといえます。

組み入れ銘柄は現在76銘柄です。分散がほどよく行われており、業種別に見ても、ソフトウェア、テクノロジー企業が多いとはいえ、まんべんなく分散されています。

株式の売買回転率は0.8倍程度です。基本的にはバイアンドホールドでリバランスを中心に行っています。ファンドの名前としては好配当とありますが、キャッシュリッチで優良企業、配当の継続性がある銘柄にまんべんなく分散投資してバイアンドホールドしています。運用スタイル、銘柄選定の両方が非常にオーソドックスだとわかりました。

ファンド・パフォーマンス

パフォーマンス

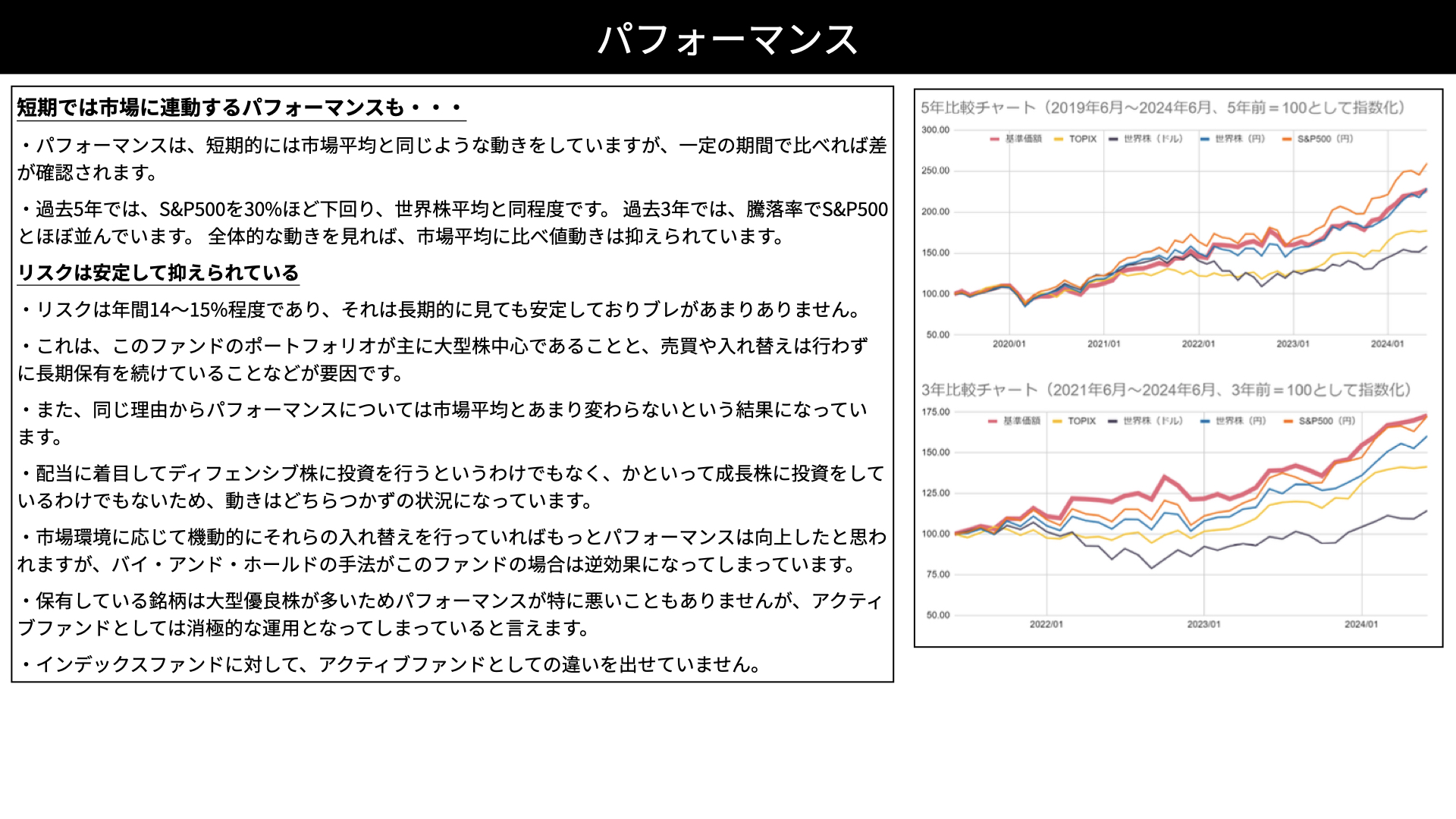

短期的には市場に連動するパフォーマンスです。過去5年間を見ると、S&P500の円建てに比べて約30%下回っており、世界平均と同じ程度のリターンに留まっています。しかし、過去3年間ではS&P500とほぼ同じ動きをしています。短期的には同じような動きですが、5年単位で見ると少しS&P500に劣っています。

リスクは非常にコントロールされている印象です。リスクは年14%~15%程度と、長期的に見ても非常に安定してコントロールができています。

理由としては、ファンドのポートフォリオが主に大型株を中心に投資を行い、売買入れ替えを行わず長期保有を続けていることが挙げられます。

ただ、同じ理由から、パフォーマンスについては市場平均と大きな差がない結果となっています。

このファンドは配当に着目してディフェンシブ株に投資を行うわけではなく、成長投資に集中するわけでもない、ファンドとしてはどっちつかずの状況となっています。市場環境に応じて機動的に銘柄の入れ替えを行っていれば、もっとパフォーマンスが上がる可能性がありますが、このファンドはバイアンドホールド戦略をとっています。そのため、売買の効果も期待できません。保有している銘柄はキャッシュリッチで優良株であるため、パフォーマンスが目立って悪いわけではありません。しかし、アクティブファンドとして考えると消極的な運用に映ります。インデックスファンドに対してアクティブファンドの強みや特徴を出せていないファンドです。

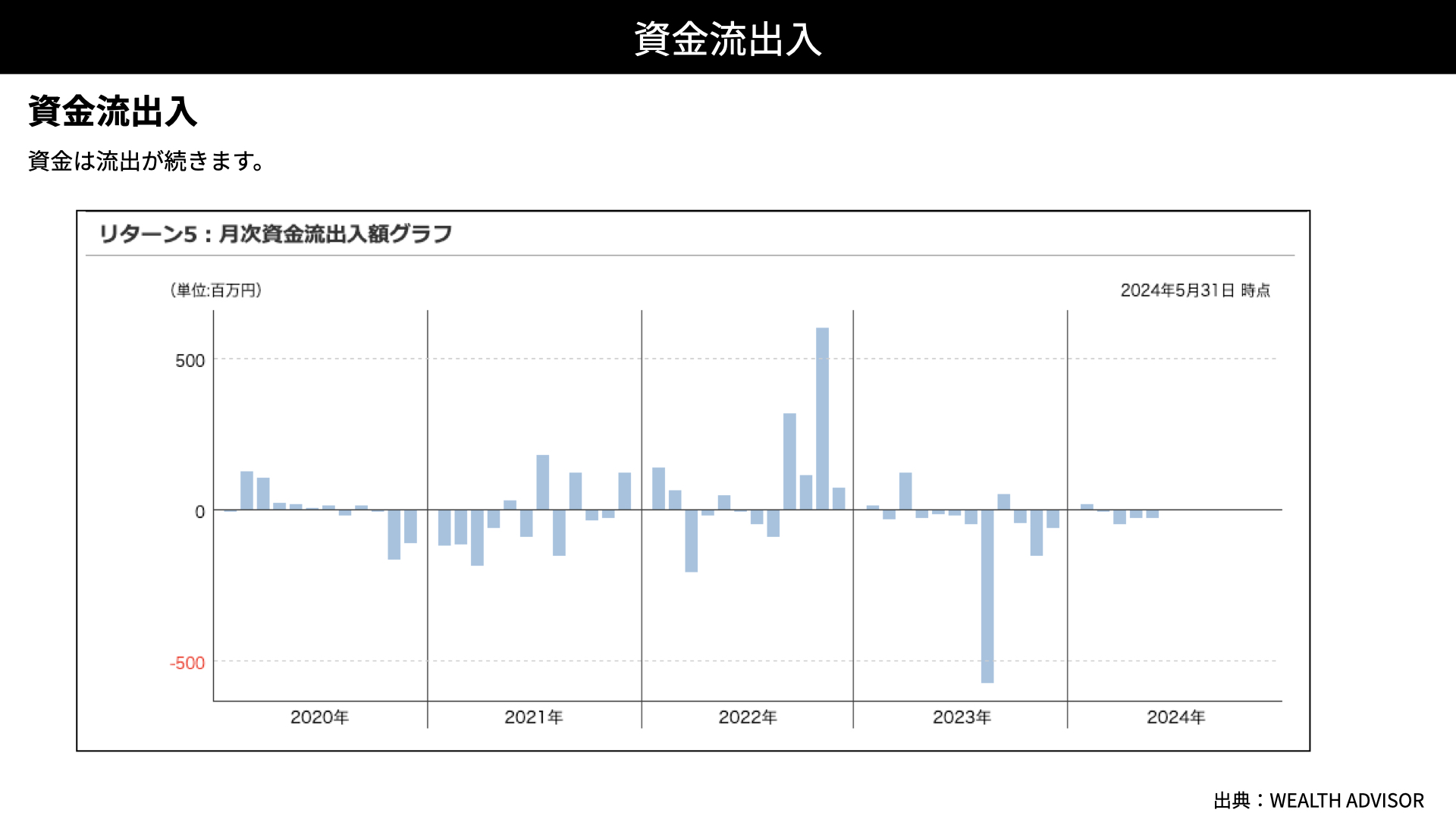

資金流出入

資金の流出入を見ても、最近は流出の方が多いです。

評価

評価は2.5です。名前通りの好配当ファンドではありませんが、大型の優良株、キャッシュリッチな銘柄を選んでいるため、安定性は非常に高いです。ただし、それに伴いリターンもあまり高くないという結果になっています。ファンド独自の特徴が消え、インデックスと大差がない印象です。そのため、評価は悪くもなく良くもない2.5とさせていただきました。

アクティブファンドを求めている方にとっては、もう少し特徴のあるファンドと比較してみるのが良いと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF