本日は、東京海上世界モノポリー戦略株式という、世界株の独占的企業に投資を行うファンドを分析します。

このファンドは、非常に高いディフェンス能力を持っています。今後起こるかもしれない波乱相場を乗り切ることができる実力があるかどうか確認しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。また、銘柄はランダムに抽出しており、販売会社や運用会社と当社の間に業務提携は一切ございません。あくまでも中立な立場で分析を行っています。

投資信託概要

概要

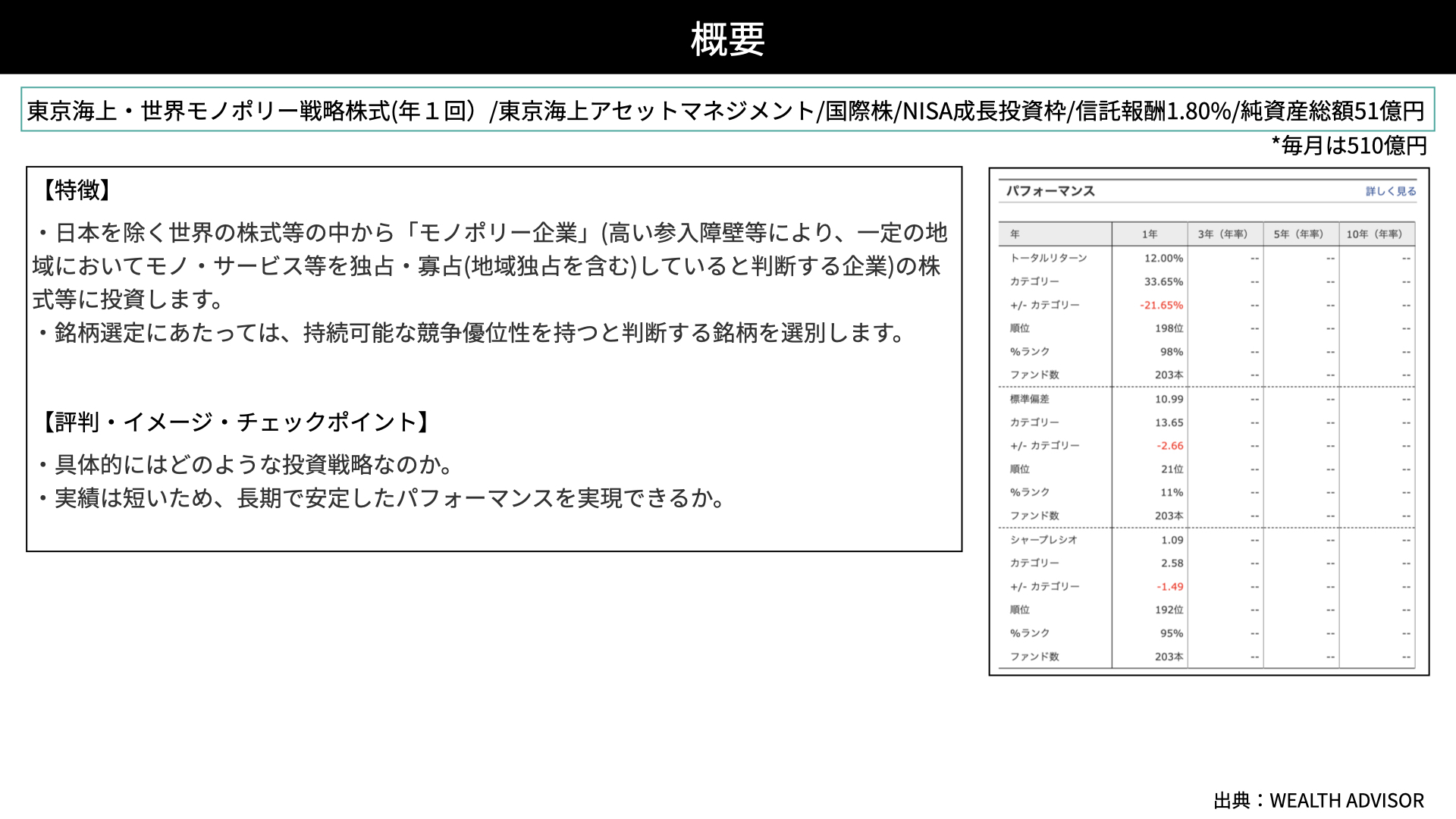

東京海上世界モノポリー戦略株式(年1回決算)は、東京海上アセットマネジメントが運用し、国際株に投資を行っています。NISA成長枠での投資が可能で、信託報酬は1.8%です。年1回決算は純資産総額51億円です。同じマザーファンドの毎月決算型は510億円です。

特徴です。日本を除く世界の株式の中から、モノポリー企業、すなわち高い参入障壁によって一定の地域やモノ・サービスを独占または寡占し、高い利益率を誇る企業に投資を行う戦略がモノポリー戦略です。銘柄選定にあたっては、持続可能な競争優位を持つ企業、強みを持った企業だけに投資を行っています。

チェックポイントです。具体的にはどのような投資戦略で、どのような銘柄に投資しているか。また、設定来は1年と短いため、長期で安定したパフォーマンスが実現できるかを、どのように分析するかをお伝えします。

過去のパフォーマンスです。1年の実績は大きくマイナスですから、パフォーマンスがあまり良くないのか、ディフェンシブ要素が強いのか、という印象です。リスクはマーケットよりも抑えられているため、リスクを抑えてリターンも低い印象です。

投資戦略

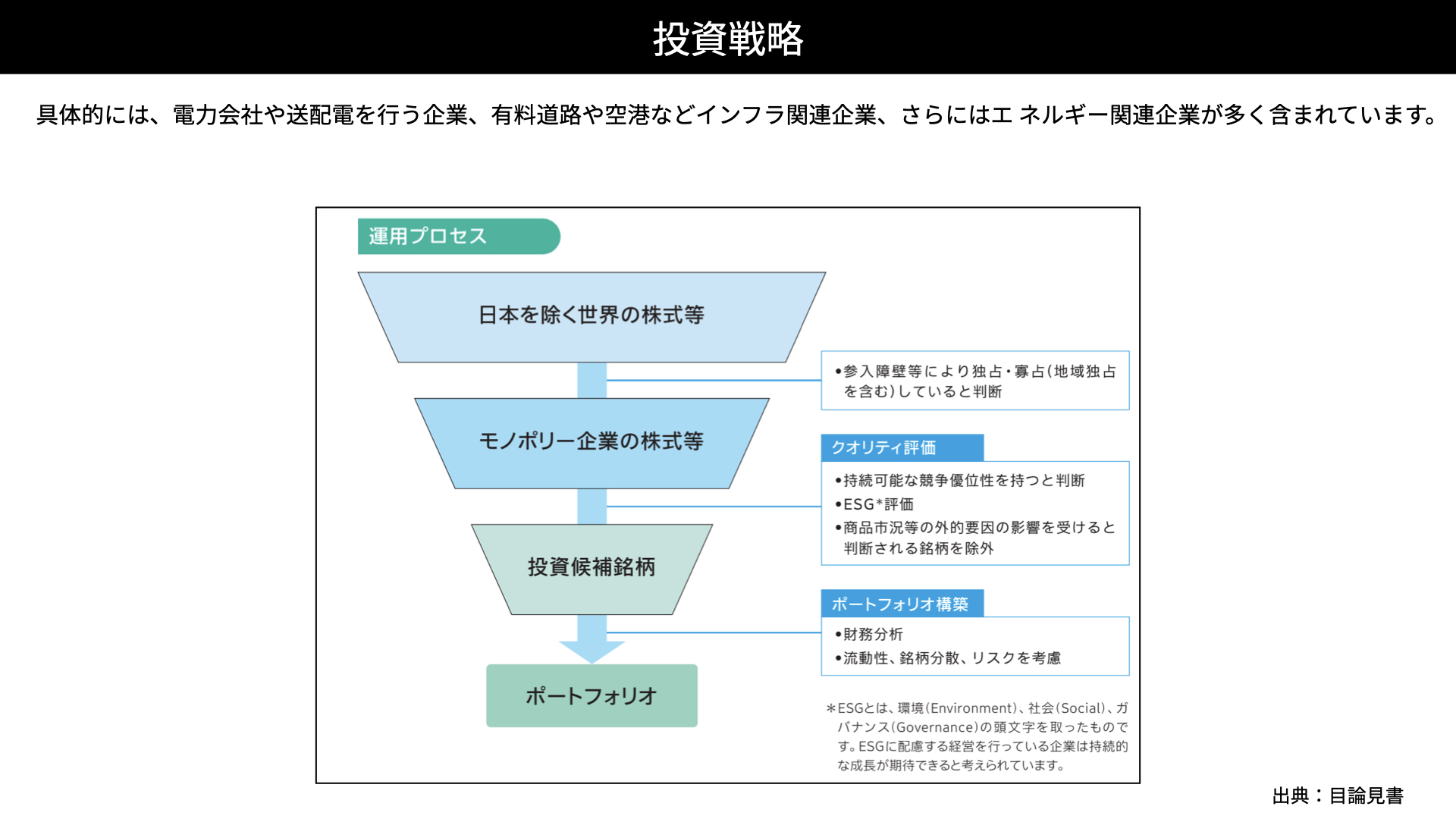

電力会社や送配電を行う企業、有料道路や空港などのインフラ関連企業、エネルギー関連企業など、地域を独占できる企業に投資しています。

運用プロセスとしては、日本を除く世界の株式の中から参入障壁を高くしているモノポリー企業を選び、持続可能な優位性を持つ企業を選定し、最終的には財務分析、バリエーションを踏まえてポートフォリオを組んでいます。

銘柄戦略

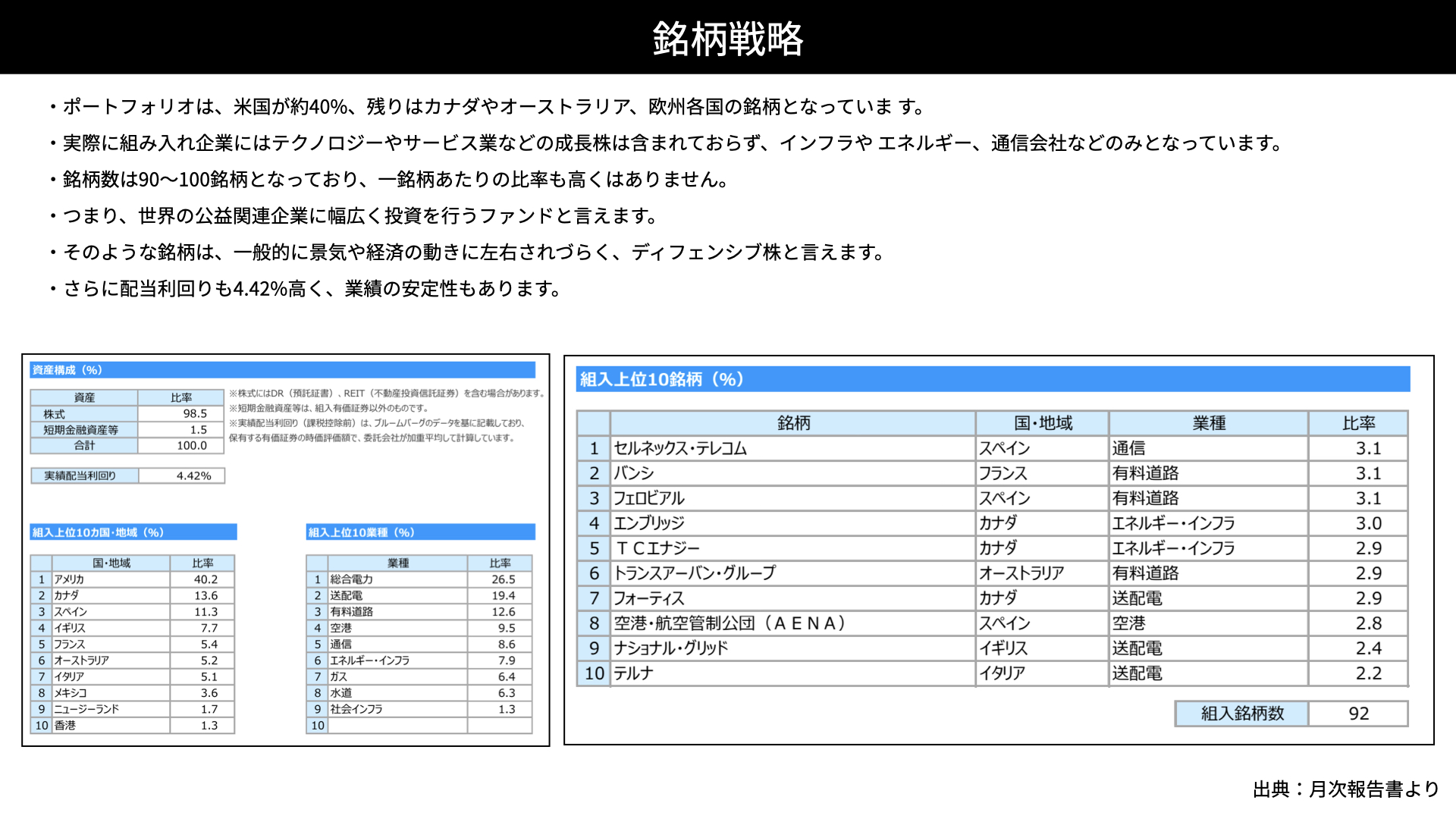

ポートフォリオは米国が40%と、他の世界株ファンドよりアメリカ株式の割合が低くなっています。残りはカナダ、オーストラリア、スペインなどの株式が占めており、他のファンドとは割合が少し異なります。ここにファンドの独自性を感じます。

組み入れている企業はテクノロジーやサービス業などの成長株は含まれておらず、インフラやエネルギー、通信会社などに投資しています。テクノロジー企業などには投資していません。

銘柄選定は90~100銘柄で、1銘柄当たりの比率も高くなく、かなり分散が効いています。これだけ分散が効いているとリスクが安定します。

このファンドは、世界の公益関連企業に幅広く投資を行っている、世界各地のインフラ面で独占的な企業に投資を行っていることがわかりました。こういった銘柄は一般的に景気や経済の動きに左右されにくいディフェンシブ銘柄となります。今後マーケットの波乱が起こったとしても、ある程度安定したパフォーマンスが期待できると言えます。

配当は4.42%と高く、業績が安定している企業を選んでいるため、長期にわたって高い配当を享受でき、ディフェンシブであることが大きな特徴です。

通信、有料道路、空港など安定的な企業が多く、銘柄もかなり分散が効いています。一番の上位銘柄でも3.1%と、リスクがかなりコントロールできそうです。

ファンドパフォーマンス

パフォーマンス

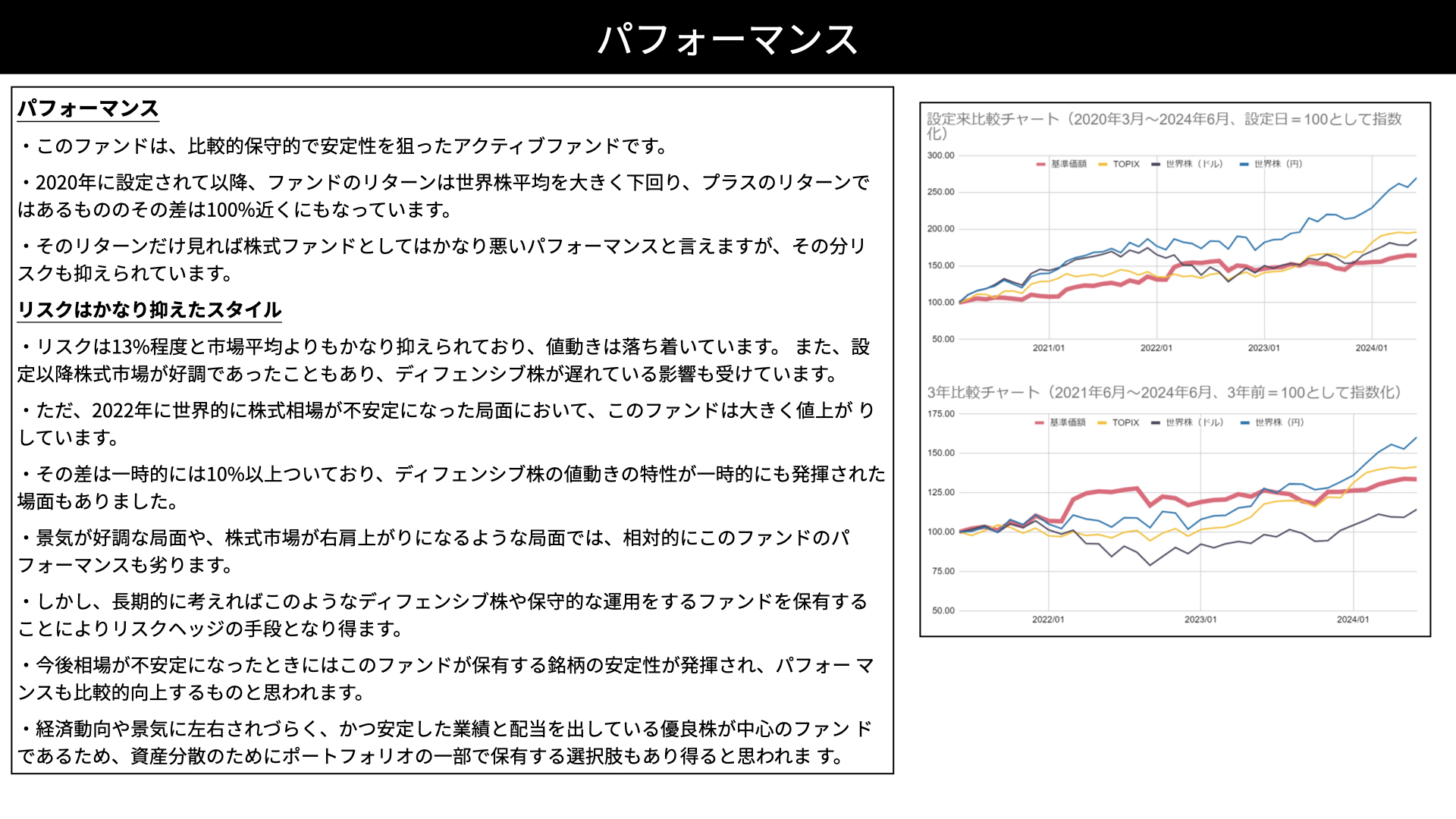

比較的保守的で、安定性を狙ったアクティブファンドです。マザーファンドが2020年に設定されて以来、リターンは世界平均を大きく下回っています。日本株のTOPIXに対しても下回っているため、決してリターンが高いとは言えません。プラスのリターンではあるものの、世界株に対して100%近く遅れています。

リターンだけを見れば、株式ファンドとしてはかなり悪いパフォーマンスと言えます。しかし、その分リスクも抑えられています。リスクは13%程度と市場平均よりもかなり抑えられており、値動きは非常に落ち着いています。設定来、株式市場が好調だったことで、ディフェンシブ株が遅れを取った影響も受けています。ディフェンシブ銘柄自体がグロース株に負けている状況なので、マーケットの影響は非常に大きいと言えます。

2022年に世界的に株式相場が不安定になった局面では、ファンドは大きく値上がりしています。このことからディフェンス力が非常に高いことがわかります。この差は一時的に10%以上もついており、ディフェンシブ株の値動きの特徴が一時的とはいえ非常に発揮されていました。景気が好調な局面や株式市場が右肩上がりになる局面では、相対的にファンドのパフォーマンスはどうしても劣ってしまうと想定されます。

ただ、長期的に考えれば、ディフェンシブ株や保守的な運用を行うファンドを保有することで、ポートフォリオの安定を図ることができ、リスクヘッジの手段としても有効だと言えます。

今後、相場が不安定になることも当然ながら想定されます。その時にファンドが保有する銘柄の安定性が発揮され、ポートフォリオのパフォーマンスが比較的向上する可能性もありますので、注目されるファンドです。

経済動向や景気に左右されることなく、安定した業績と配当を出す優良株が中心のファンドであるため、資産分散の一環としてポートフォリオに入れるファンドとしては注目できるものだと思います。

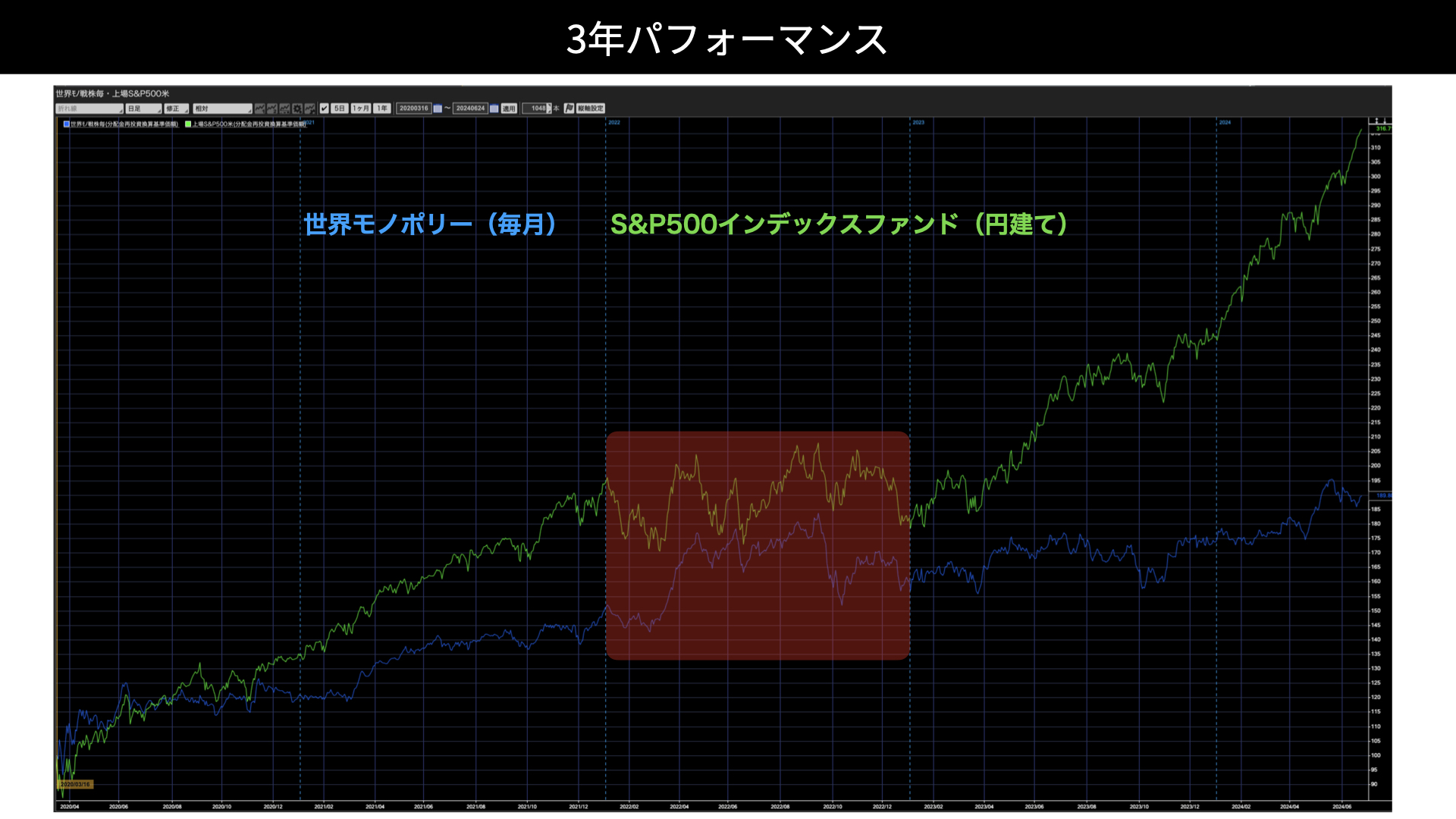

3年パフォーマンス

緑がS&P500のインデックスファンド(円建て)です。パフォーマンスは、大きく差をつけられていますが、2022年をご覧ください。世界モノポリーファンドが少し上がっています。一方で、S&P500は少し下がっています。このように、マーケットが崩れたときに非常に強いパフォーマンスを残しています。インデックスファンドと組み合わせることでポートフォリオの安定性が上昇することが期待できます。

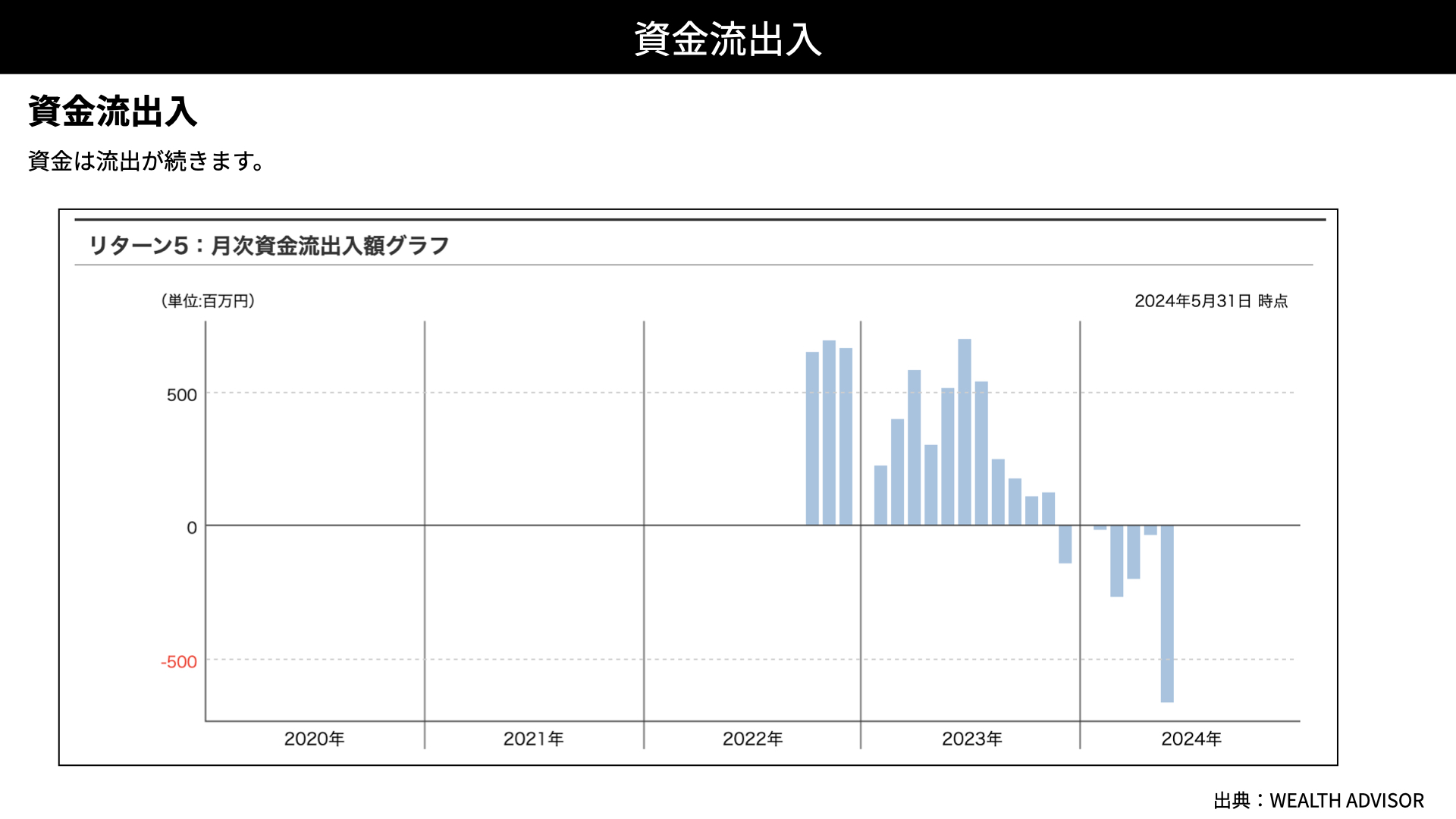

資金流出入

最近のパフォーマンスがあまり優れていないため、解約が続いています。

評価

評価は3.5です。パフォーマンスを見ると、1.5~2と思われる方も多いかもしれません。ただ、ファンドはディフェンス力を高いという特徴を持っています。ただし、単純にパフォーマンスだけを見るとあまり良いファンドでとは言えません。コア・アセットとして保有してしまうとリターンが低くなり、パフォーマンスは下がります。ただし、コア資産として世界株やS&P500などを持っている方にとっては、このようなファンドを組み合わせることでポートフォリオ全体のディフェンスが高まります。ディフェンス力を高めたい投資家にとっては有用なファンドのため、評価を3.5とさせていただきました。

ディフェンス力の高さがる一方で、単純にリターンで考えると評価が低くなります。ぜひ、他のファンドと比較していただければと思います。

関連記事

2025.12.20

エヌビディア決算後の市場反応に感じた違和感

エヌビディアの決算は、5月28日の取引終了後に発表されました。取引前には株価が5%以上上昇す...

- 米国株

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル