本日は、DIAMストラテジックJ-REITファンドという投資信託を分析します。

独自のルートで情報を収集して独自のバリエーションを行い、割安のJリートを徹底的に発掘して投資を行うこのファンドが、アクティブファンドらしいパフォーマンスを残しているかを分析します。

お願い

最初にお願いです。この記事は情報提供が目的で、投資の勧誘や売買の推進を目的としたものではありません。また、投資信託についてはランダムに抽出しており、運用会社や販売会社と当社との間に業務提携は一切ございません。あくまでも中立の立場でお伝えしています。

投資信託概要

概要

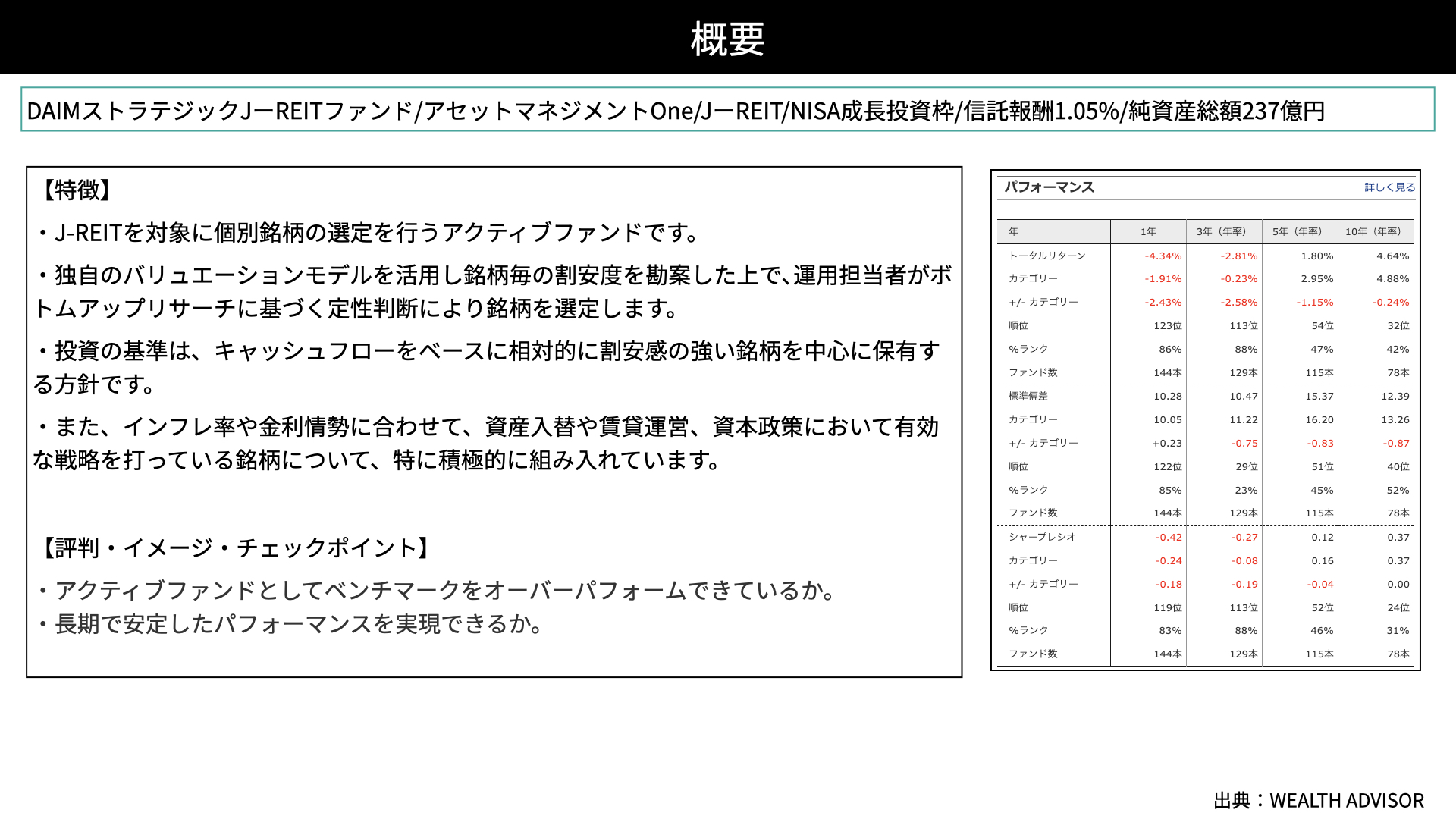

概要です。DIAMストラテジックJ-REITファンドはアセットマネジメントOneが運用しています。投資対象はJリートで、NISA成長枠での投資が可能です。信託報酬は1.05%、純資産総額は237億円です。

特徴です。Jリートを対象に投資を行っており、独自のバリエーションモデルを用いて運用しています。銘柄ごとの割安度合いを勘案し、運用担当者がボトムアップリサーチに基づいて定性判断を加えて銘柄を選定します。

投資の基準としてはキャッシュフローベースを重視しており、家賃収入などを踏まえたキャッシュフローがしっかりした上で割安感があるものに投資を行っています。

また、インフレ率や金利情勢も加味して考えています。REITは物価の上昇によって賃料収入や物件価格が上昇します。また、金利上昇は調達金利の問題もあれば、相対的な利回りの魅力低下にもつながります。このように、マクロ環境も踏まえて銘柄の組み入れを行う戦略のようです。

チェックポイントです。アクティブファンドですから、ベンチマークの東証REIT指数を超えてくるかを確認します。また、リートは長期で預けることが必要ですから、長期で預けられるかも見ていきたいと思います。

パフォーマンスです。リート自体、ここ数年パフォーマンスがあまり芳しくありません。同カテゴリーに比べ、ここ1年、3年でアンダーパフォームしています。

標準偏差は同カテゴリーとほぼ変わりません。リスクは同等でリターンがあまり良くありません。以降では、アクティブファンドらしく、これ以外の魅力があるかを確認したいと思います。

投資戦略

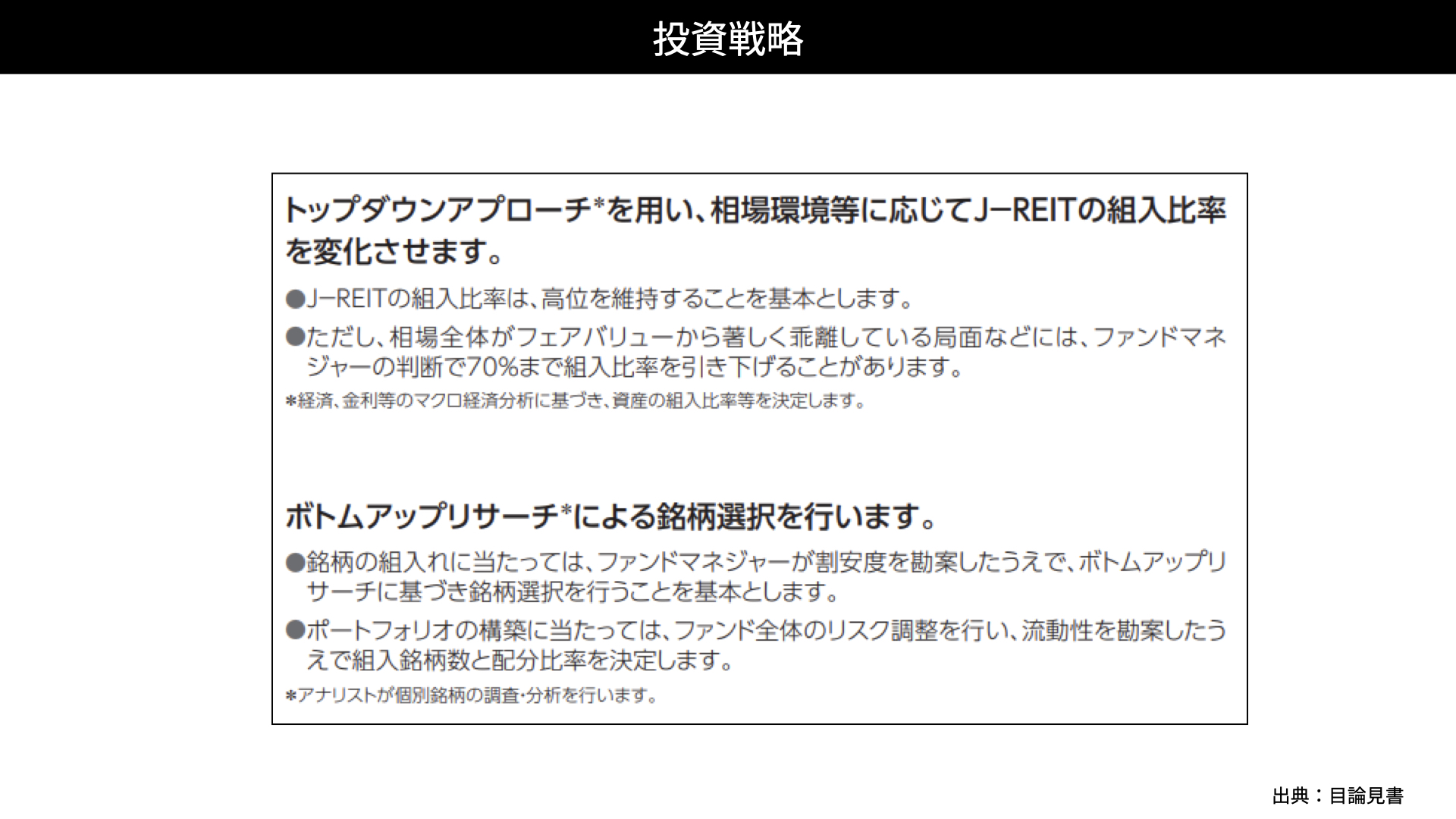

トップダウンアプローチで相場環境を分析し、基本的にはJ-REITの組入比率を高位で維持します。相場が大きく下げそうな局面では組入比率を70%まで下げ、フルインベストメントが約束されているわけではありません。状況が悪化する場合はエクスポージャーを減らすことも十分に考えられます。マクロ環境や金利状況、経済環境などを踏まえて、まずは分析を行っています。

次に、ボトムアップリサーチとして個別銘柄を分析しています。キャッシュフローなどを踏まえて割安銘柄を発掘しています。

マクロ環境とミクロ環境の両方を見ながら分析する、非常にオーソドックスな運用スタイルだと言えるでしょう。

銘柄戦略

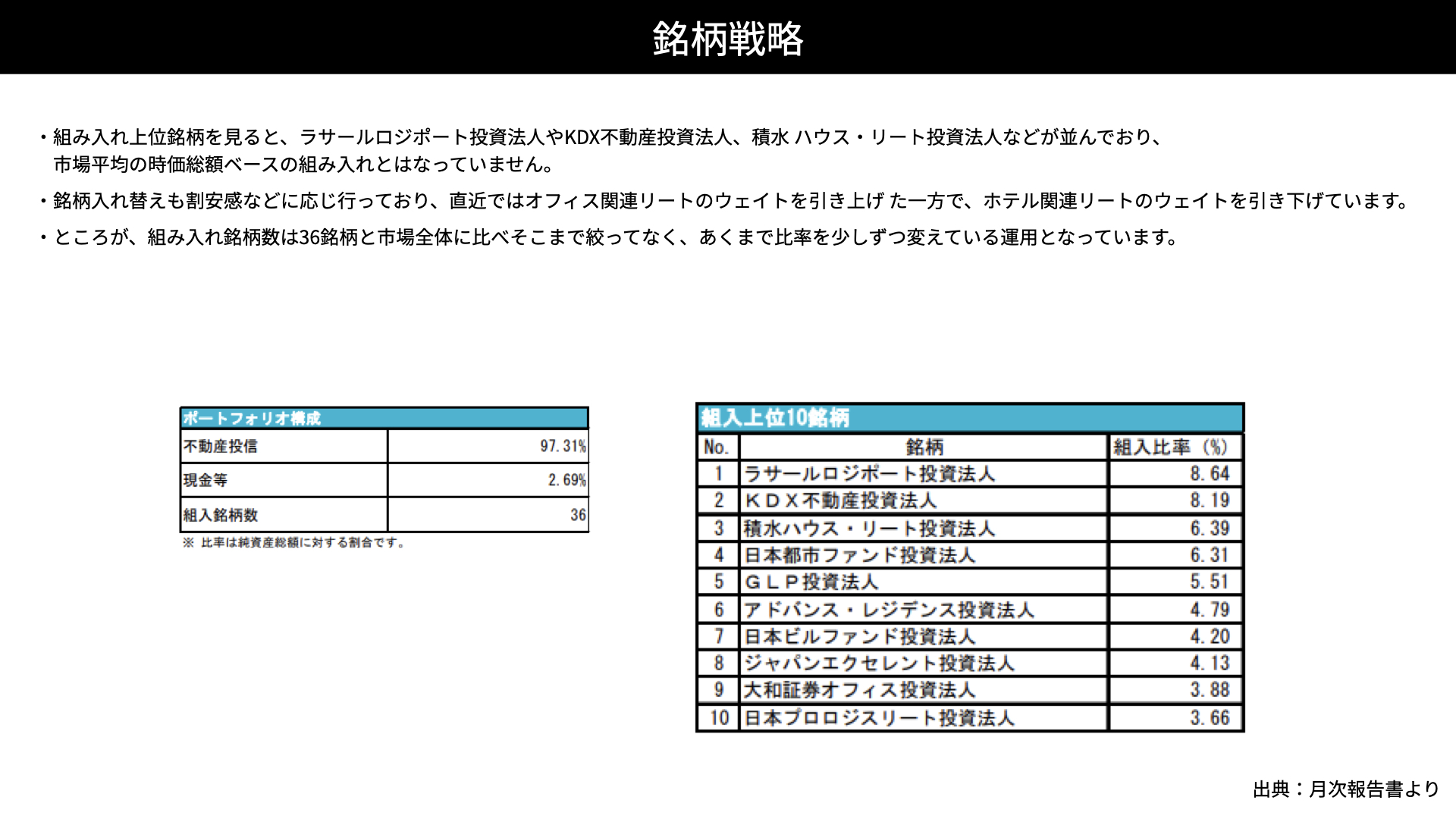

組入銘柄です。70%まで組入割合を減らす可能性があるとのことでしたが、調べてみると実際には95~96%以上コンスタントに投資をしています。フルインベストメントに近いと言えるでしょう。

組入銘柄を見ると、トップにはラサールロジポート、KDX、積水ハウス・リートが並んでいます。市場平均の時価総額ベースの組み入れとは異なっており、アクティブファンド独自の分析に基づくことがわかります。

組入銘柄の入れ替えは割安感に応じて行っています。最近はオフィス関連のリートのウェイトを引き上げる一方で、ホテル関連のリートのウェイトを引き下げています。コロナで退去が続き、利回りが上昇したオフィスをピックアップしつつ、インバウンドで利回りが低下した、活況だったホテルを一部売却して利確しています。

組み入れ銘柄は36銘柄と市場平均の半分以上で、まんべんなく買っているイメージです。また、比率で調整を行っているため、パフォーマンスにどうつながっているかを確認したいと思います。

ファンドパフォーマンス

パフォーマンス

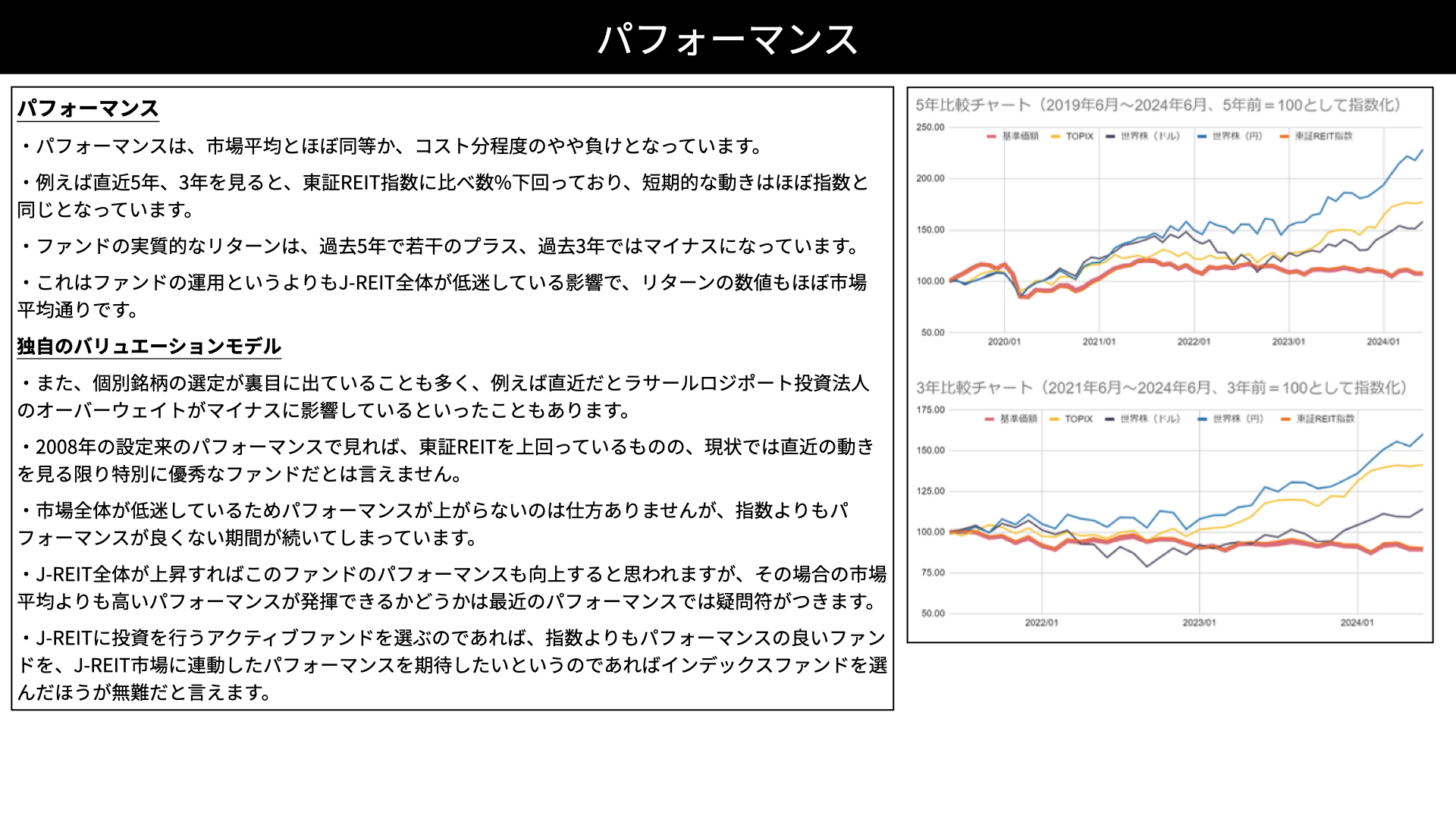

パフォーマンスは市場平均とほぼ同等です。一方で、コストの部分だけを勘案するとやや劣っており、ベンチマークとも変わりません。直近の5年、3年を見ると東証REIT指数に比べて数%下回っており、短期の動きはほとんど同じものの、コスト分が少し割れている状況です。

ファンドの実質的なリターンはベンチマークと異なり、5年間で若干のプラス、3年間ではマイナスです。この3年間は、ファンドの運用能力だけでなく、Jリート全体の低迷が影響しています。Jリートの銘柄総数は60前後ですから、いくら選別をしても、マーケット全体が落ちた際に逆行高でプラスを出すのは難しいです。とはいえ、全体が悪い中でも、ほぼ同じような動きとなっているのが特徴です。

独自のバリエーションモデルで分析していますが、個別銘柄の選定が裏目に出るいることが多いと過去の銘柄配分を見て感じました。例えば、直近ではラサールロジポート投資法人をオーバーウェイトしていますが、これがマイナスに影響しています。

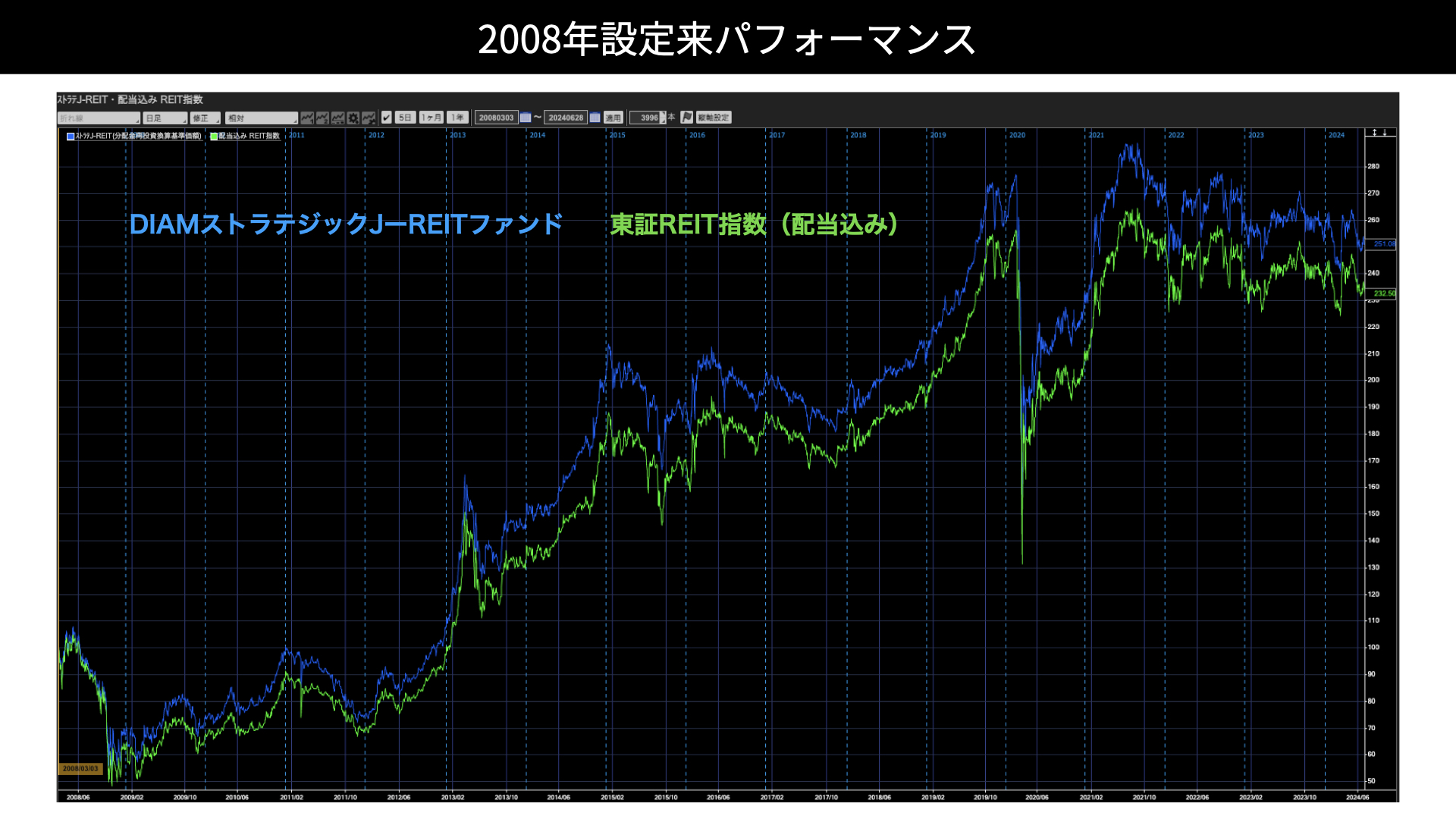

2008年設定以来のパフォーマンスは東証REIT指数を上回っているものの、最近の動きとしてはほとんど同じで、特別に優秀なファンドとは言えない状況です。

市場全体が低迷しているためパフォーマンスが上がらないのは仕方のないことですが、指数よりもパフォーマンスが良くない期間が続いていることは、アクティブファンドとしてどうかというところです。

最近はリート指数と同じように連動していますから、Jリートが今後上昇すればファンドのパフォーマンスも向上するでしょう。ただ、市場平均よりも高いパフォーマンスが発揮できるかといえば、市場並みに止まりそうです。ここ最近のパフォーマンス、銘柄選定を見ていると、オーバーパフォームできるかは少し疑問です。

Jリートに投資するアクティブファンドを選ぶのであれば、現在の苦しい市況でもパフォーマンスを発揮するファンドを選ぶべきです。Jリート市場に連動したパッシブなファンドを買いたいのであれば、素直にインデックスファンドを選んだ方が良いでしょう。

2008年設定来パフォーマンス

設定来で見れば、東証REIT指数(配当込み)をやや上回っています。ただ、これは5年以上前のアウトパフォーム分が残っているからであり、ここ5年間のパフォーマンスはあまり良くありません。この差が今後広がるとは少し考えにくい状況です。

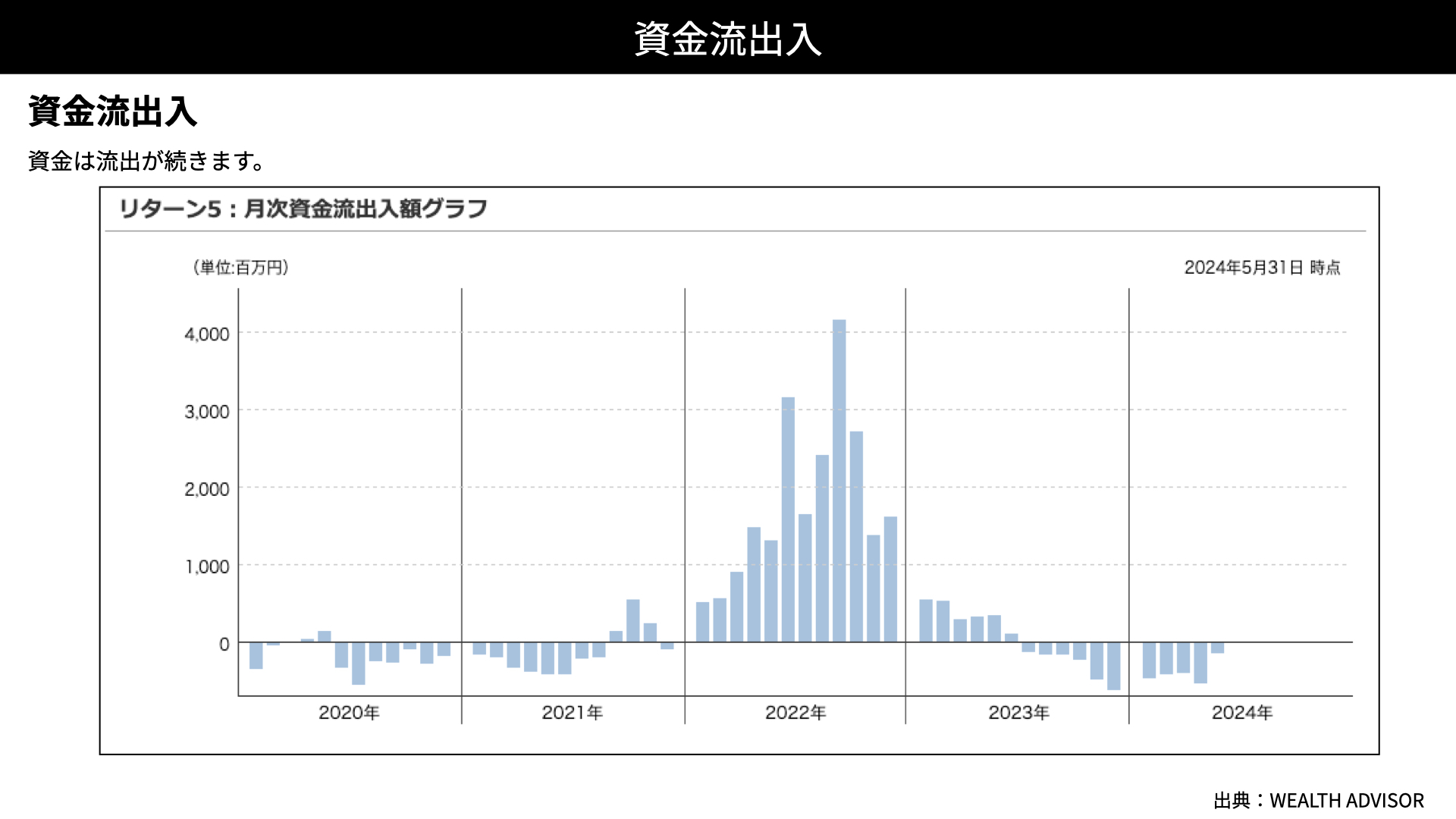

資金流出入

2023年以降、やや流出が続いています。本日分析したような点を、投資家が判断の材料にしているのでしょうか。

評価

評価は2です。独自のバリエーションということで、トップダウンとボトムアップを駆使して分析しています。割安なリートを探し、指標と銘柄の入れ替えは行っているものの、選択が少し裏目に出ているような状況です。独自のバリエーションの効果があるとは言えないため、この評価とさせていただきました。

本日はDIAMストラテジックJREITファンドを分析しました。今回のファンドはアクティブファンドらしさが少し欠けており、インデックスとあまり変わらない印象です。アウトパフォームしている時期もありましたが、今後それが再現される蓋然性は見当たりませんでした。さまざまなアクティブファンドと比較分析していただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF