本日は、ウォルター・スコット優良成長企業(資産成長型)という、全世界の株式に投資するファンドを分析します。このファンドは、スコットランドの運用会社であるウォルター・スコットが運用しています。

ウォルター・スコットは、スコットランドで非常に歴史のある有名な運用会社です。ウォルター・スコットが運営するファンドの戦略は、上昇相場を逃さず、下落局面にも強い一貫した投資戦略をとる会社として知られています。このファンドが今後期待できるかを分析します。ぜひ最後までご覧ください。

お願い

初めにお願いです。本記事は情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託についてはランダムに抽出しており、運用会社や販売会社と当社の間に業務提携は一切ございません。あくまでも中立の立場でお伝えします。

投資信託概要

概要

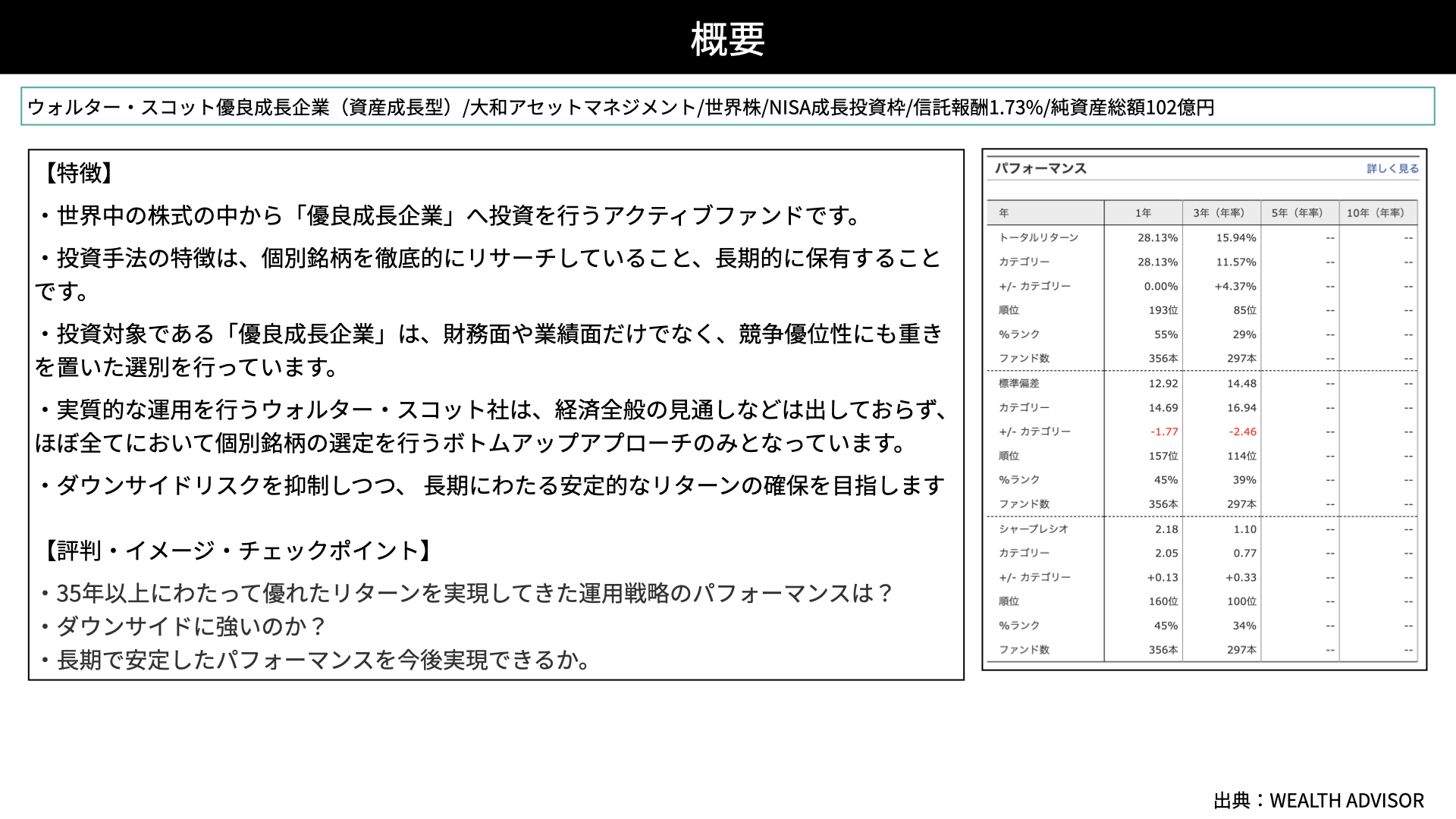

ウォルター・スコット優良成長企業(資産成長型)は、ウォルター・スコットが運用し、大和アセットマネジメントが運用管理を行っています。このファンドは世界の株式に投資を行い、NISA成長枠での投資が可能です。信託報酬は1.73%、純資産総額は102億円です。

特徴です。世界株の中から優良成長企業に投資を行うアクティブファンドです。運用手法としては、個別銘柄を徹底的にリサーチし、長期保有をします。優良成長企業は、財務面や業績面だけでなく競争優位性にも重きを置いて選出します。参入障壁が高い企業を選択しています。

ウォルター・スコット社は、経済全般の見通しなどは出さず、個別銘柄に注目して選定を行うボトムアップアプローチを採用しています。アメリカの有名投資家バフェット氏とアプローチと似ており、経済環境よりも個別企業に注目した運用スタイルです。また、ダウンサイドリスクを抑制しつつ、長期にわたる安定的なリターンを主な特徴としています。

チェックポイントです。同社の同じ投資戦略で35年以上にわたって優れたリターンを残してきましたが、実際のパフォーマンス詳細の分析とダウンサイドに強いのかなどを見ていきます。

投資戦略

一言で言えば、持続的な富を創出する企業を長期保有する、長期投資に適した方針となっています。

長期保有のための7つの厳選基準として、企業戦略、市場における地位の高さ、マネジメント企業を取り巻く環境がどうか、ESGなど誠実性があるかどうか、財務状況、バリュエーションの割安感を掲げています。これだけを見ると、非常にオーソドックスな選定基準という印象です。

右のチャートをご覧ください。世界の株式市場が99年から大きく上昇していることがわかります。その上昇を支えているのがMSCI worldのEPSの高い成長率で、やはり株価の上昇は利益がで続けることが大切だということがわかります。

世界株式の約1,400社を分析してみると5年連続5%以上の利益を上げ続けている企業はわずか4%で55社です。そういった企業を厳選するとしていますが、どのようなパフォーマンスを残しているのでしょうか。

銘柄戦略

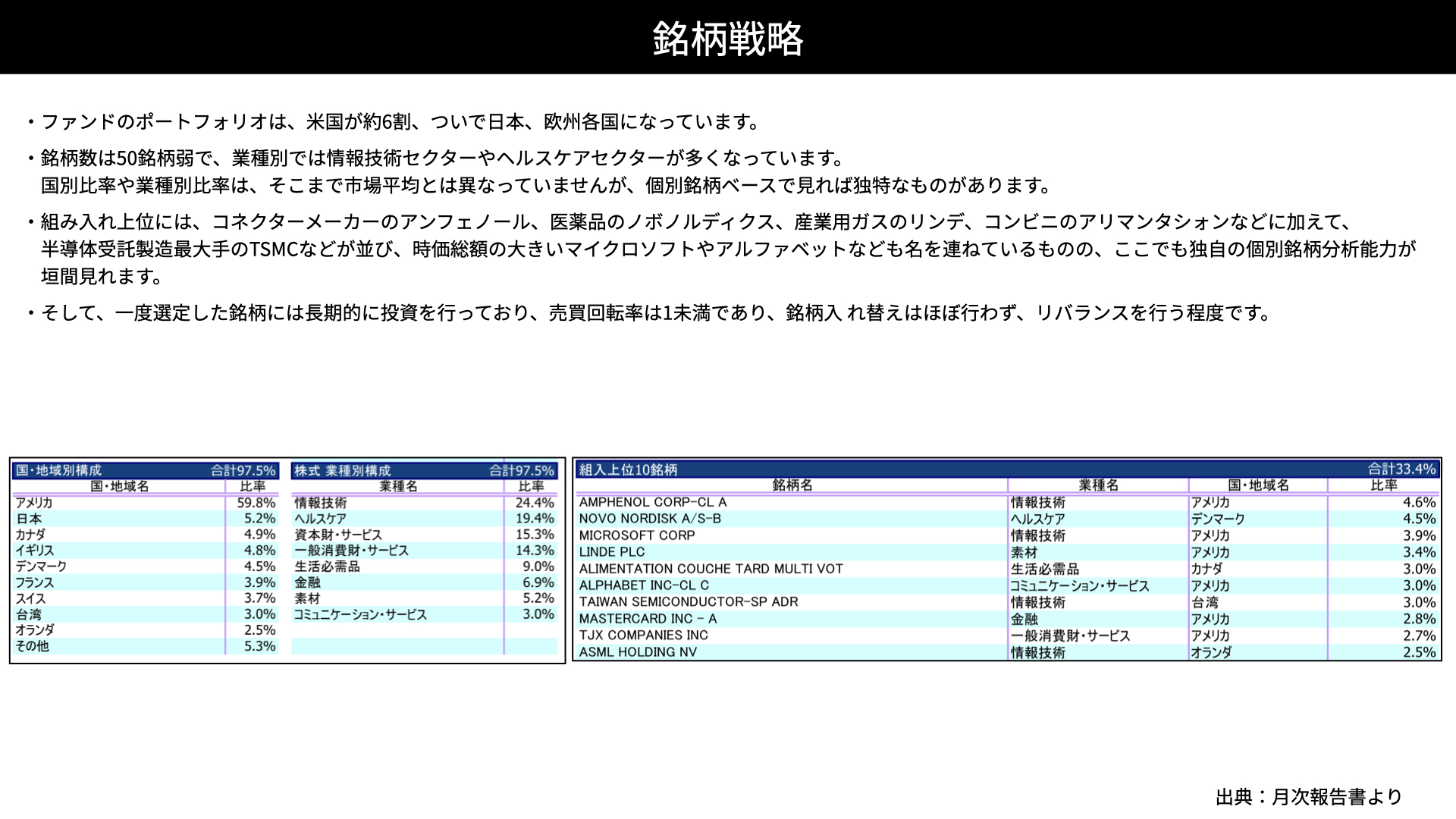

ファンドのポートフォリオは米国が6割、次いで日本と欧州で構成されています。銘柄数は50銘柄と、かなり分散しています。戦略を見る限り20~30銘柄まで厳選しているイメージがありますが、意外にも50銘柄近く保有していることがわかりました。

業種別では、情報セクターやヘルスケアが多くなっています。国別比率、業種別比率では市場平均と大きく異なりませんが、個別銘柄はかなり独特なものになっています。組み入れ上位の銘柄には、コネクターメーカーのアンフェノール、医薬品のノボノルディクス、産業ガスのリンデ、コンビニのアリマンタシォンが入っています。半導体受注メーカーとして有名なTSMC、マイクロソフト、アルファベットも含まれていますから、馴染みのない銘柄、有名な銘柄が混在する、独特なポートフォリオと言えます。

一度選定した銘柄は長期的に投資を行い、売買回転率は1未満です。組み入れはほとんど行わず、リバランスを行っています。まさに長期ホールドと言えます。

ファンド・パフォーマンス

パフォーマンス

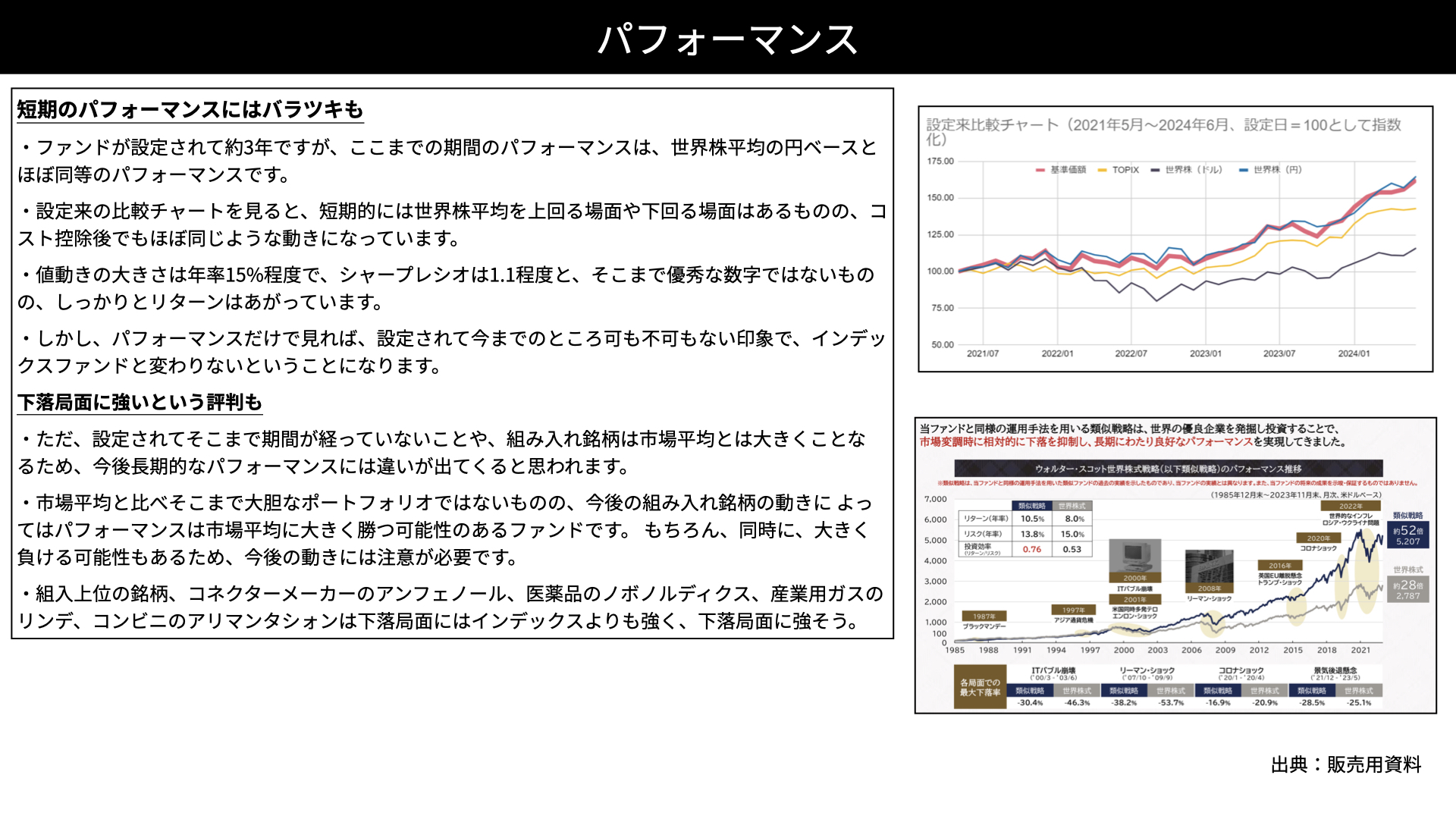

詳しく見ていくと短期のパフォーマンスにはばらつきがあります。ファンドが設定されてから3年ですが、ここまでの期間のパフォーマンスは世界株平均の円ベースとほぼ同等です。独自の銘柄選定を行った結果、銘柄選定能力はしっかりしているといえます。

設定来の比較チャートを見ると、短期的には世界株を上回る場面と下回る場面があります。バラつきがありますので今後の動向には注目が必要でしょう。

リスクは年15%程度で、シャープレシオは1.1です。そこまで優秀な数字ではないものの、資金効率は悪くありません。パフォーマンスだけを見れば、設定されて今までのところ可も不可もない印象です。これだけを見れば、インデックスファンドと変わりないと言えるでしょう。

さて、設定されてからの期間が短いこと、組み入れ銘柄が市場平均と大きく異なることから、今後パフォーマンスが大きく変わる可能性があります。市場平均と比べても、知らない銘柄ばかりではなく、ブルーチップの中でも隠れた有名銘柄が含まれており、大胆なポートフォリオではありません。今後の組み入れ銘柄の動きによっては、パフォーマンスが市場平均を大きく上回ることも期待できる一方で、大きく下回る可能性もあります。したがって、今後も注視する必要があるでしょう。

右下のチャートにウォルタースコット社が運用する、当ファンドと同戦略の類似ファンドのパフォーマンスがあります。過去の大きな下落局面、ITバブル、リーマン・ショック、コロナなど世界株が大きく下落している中、このファンドも当然下落はしていますが、下落の幅が少なく、下落耐久度が高いことがわかります。下落局面でのマイナスを少なくすることで、その後の回復局面でリターンを捉え、世界株を大きくオーバーパフォームしています。こちらはあくまで類似ファンドですが、同じような運用方針ということから同じような結果が期待できます。

今回の組み入れの銘柄、アンフェノール、ノボノルディクス、リンデ、アリマンタシォンを分析してみました。そうすると、S&P500、世界株が過去、下落した局面では非常に下落耐久度の高い銘柄であったことが分かりました。そのような銘柄が上位に組み込まれています。このことから、今後マーケットの潮目が変わり、下落局面が来た時には、そこそこ高い耐久度が期待できそうです。

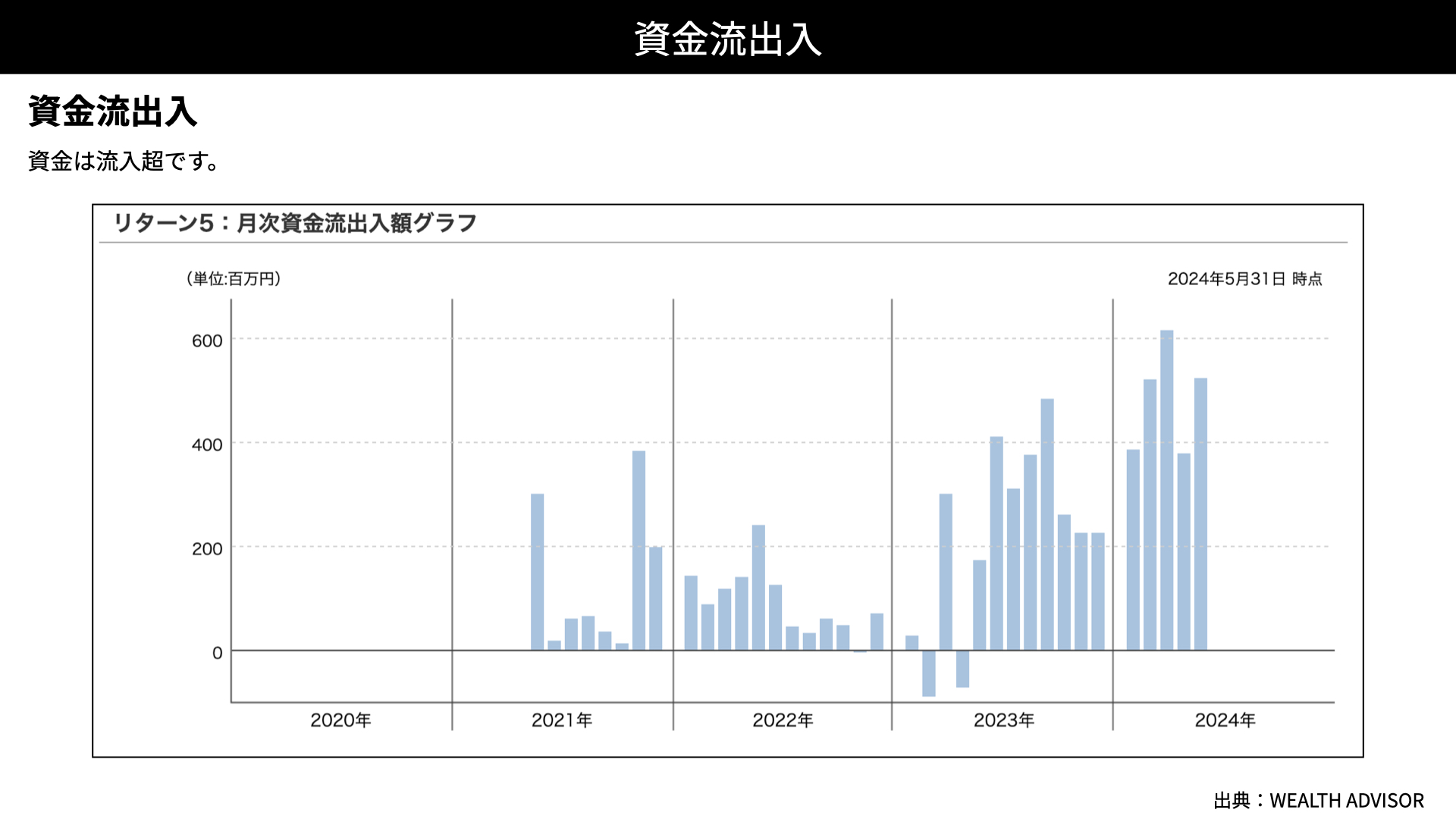

資金流出入

資金の流入が増えています。

評価

評価は4とします。運用期間が短いこと、ここ3年間のパフォーマンスはほぼインデックスファンドと同じではありますが、類似ファンドと同じ運用方針であること、上位組み入れ銘柄をインデックスと比較した結果、下落局面でも強さを発揮する可能性があります。アクティブファンドらしい攻めの姿勢が銘柄選定に現れています。。

本日は、スコットランドの有名な運用会社が運用する世界株ファンドを分析しました。下落局面の強さ、上昇を大きく捉えるといった投資方針が銘柄選定等に反映されています。ぜひ、さまざまなファンドと比較してみてください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF