本日は、キャピタル日本株式ファンドという、キャピタルインターナショナルが運用する日本株ファンドを分析します。

キャピタルといえば、世界株ファンドが非常に有名です。そのため、キャピタルが運用する日本株式ファンドに非常に期待する方が多いのではないかと思います。一部の評価サイトでも高い評価を得ています。それでは、本日も分析を進めて行きます。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されています。投資の介入や売買の推奨を目的としたものではありません。取り上げている投資信託はランダムに抽出を行っています。運用会社、販売会社と当社の間における業務提供は一切ございません。あくまでも中立の立場でお伝えします。

投資信託概要

概要

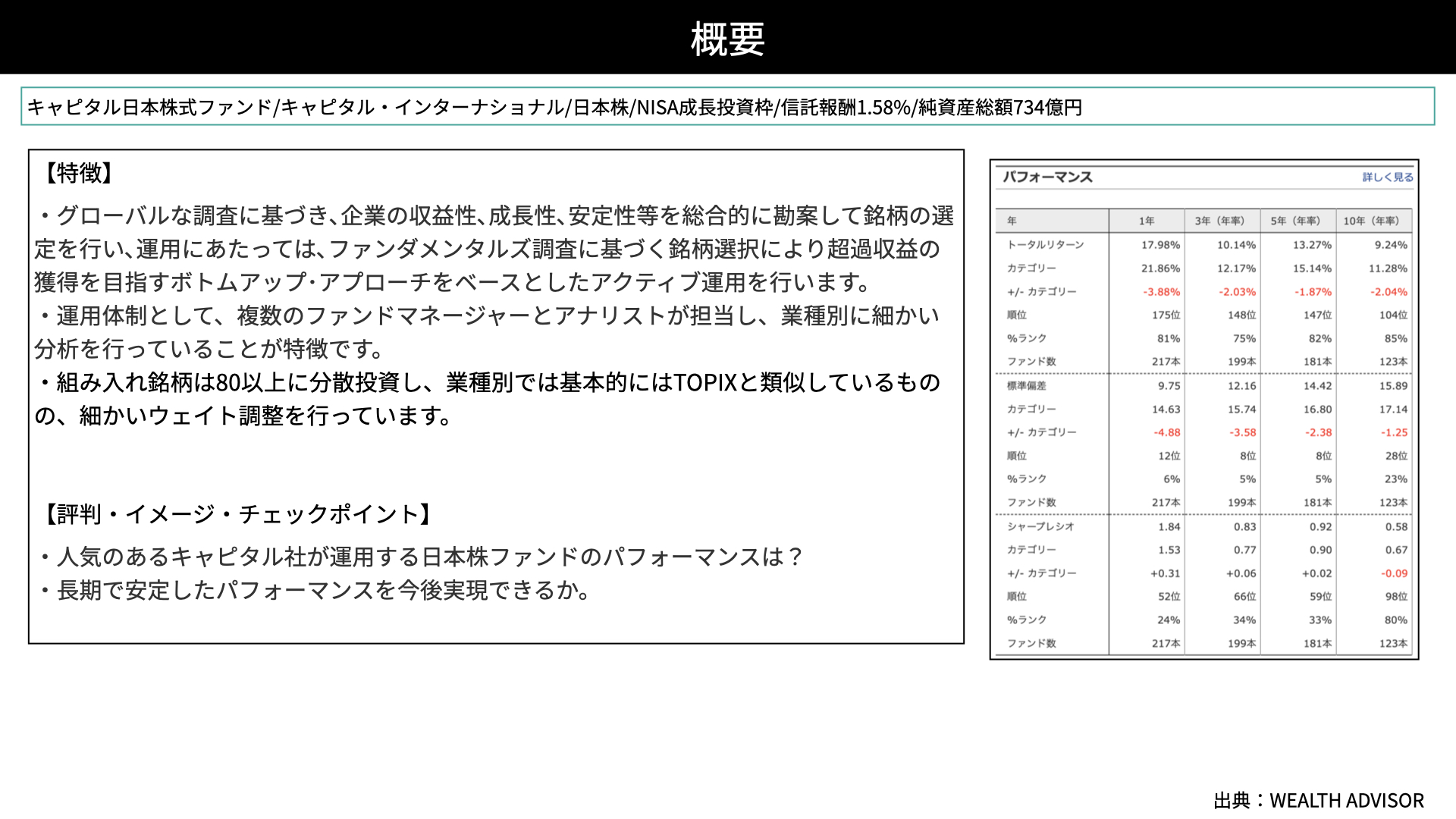

キャピタル日本株式ファンドは、キャピタルインターナショナル社が運用する日本株の投資信託です。NISA成長枠での投資が可能で、信託報酬は1.58%、純資産総額は734億円です。

特徴です。グローバルな調査に基づき、企業の収益性、成長性、安定性などを総合的に勘案して銘柄の選定を行っています。運用にあたっては、ファンダメンタルズ調査、企業の基礎部分の調査を行って銘柄投資を行っています。それにより、ベンチマークを上回るような運用を目指しています。

運用体制としては、キャピタル社独自の複数のファンドマネージャーとアナリストが担当し、業種別に細かく分析を行っていく仕組みです。その結果、組み入れ銘柄は80以上とやや広めに分散しています。業種別を見ると、基本的にはトピックスと配分比率は大きくは変わらず、細かなウェイト調整が行われています。

投資戦略

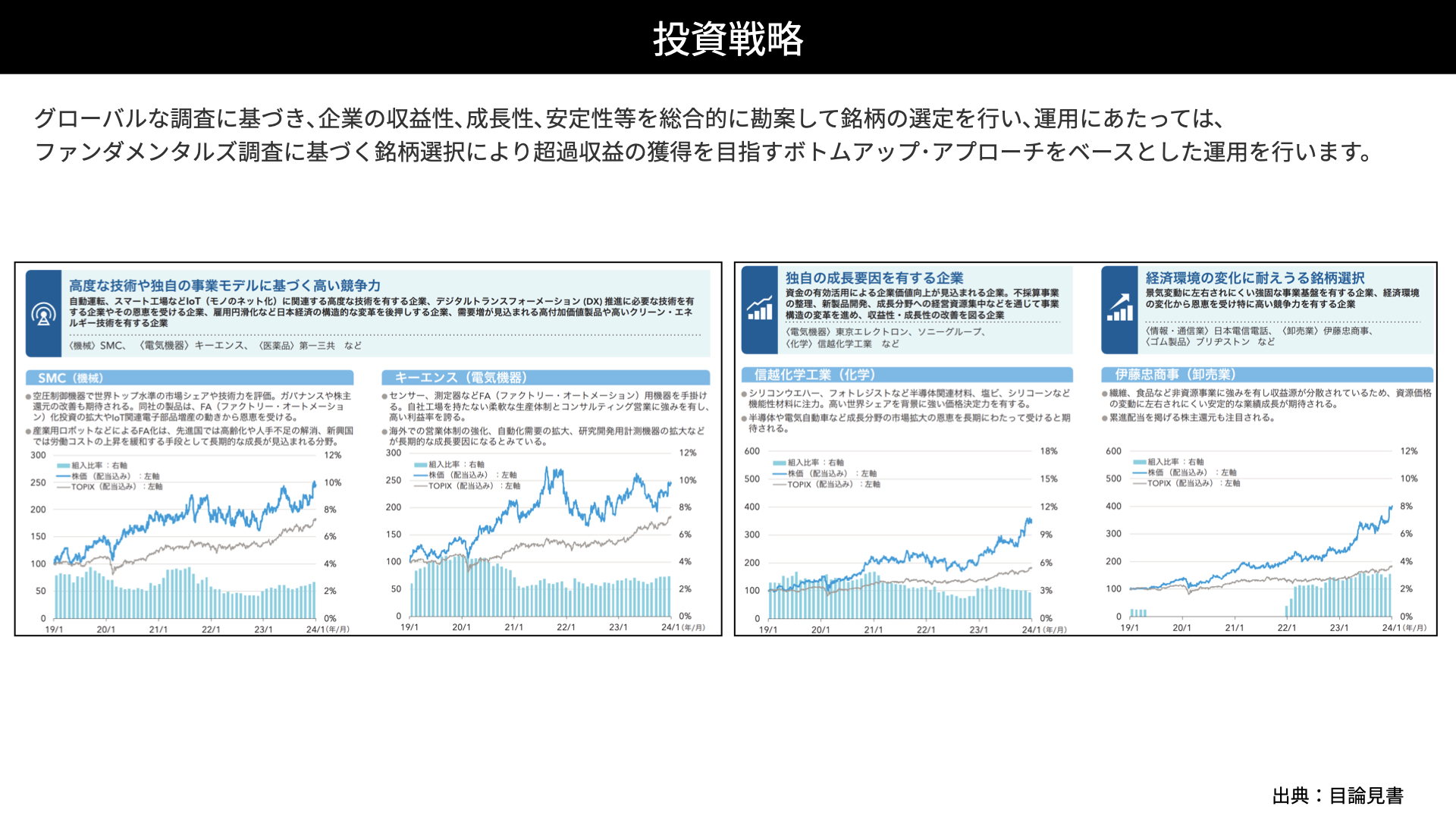

グローバルの調査に基づき、企業の収益性、成長性、安定性を総合的に勘案して銘柄を分析する、ボトムアップアプローチを採用しています。

運用報告書や目論見書にファンドのスタンスがわかりやすく書かれていますので、中身を一部ご紹介します。

SMCやキーエンスなど、高度な技術、独自の事業モデルに基づいた高い競争力を持つ企業、TOPIXに比べてオーバーパフォームしやすい企業を選んでいます。

また、信越化学など、独自の成長要因を持つ企業を選んでいます。その結果としてTOPIXを上回ることを目指しています。

さらに、経済環境の変化に耐えうる銘柄として伊藤忠商事などが選ばれています。景況感に左右されない銘柄を選ぶことで、TOPIXを上回るパフォーマンスを目指しています。経済環境の変化に耐える安定性、独自の成長要因を持ち、高い成長性を兼ね備えた企業、独自のビジネスモデルを持つ、高い収益性の企業を選んでいるため、非常に期待感の持てるファンドという印象です。

銘柄戦略

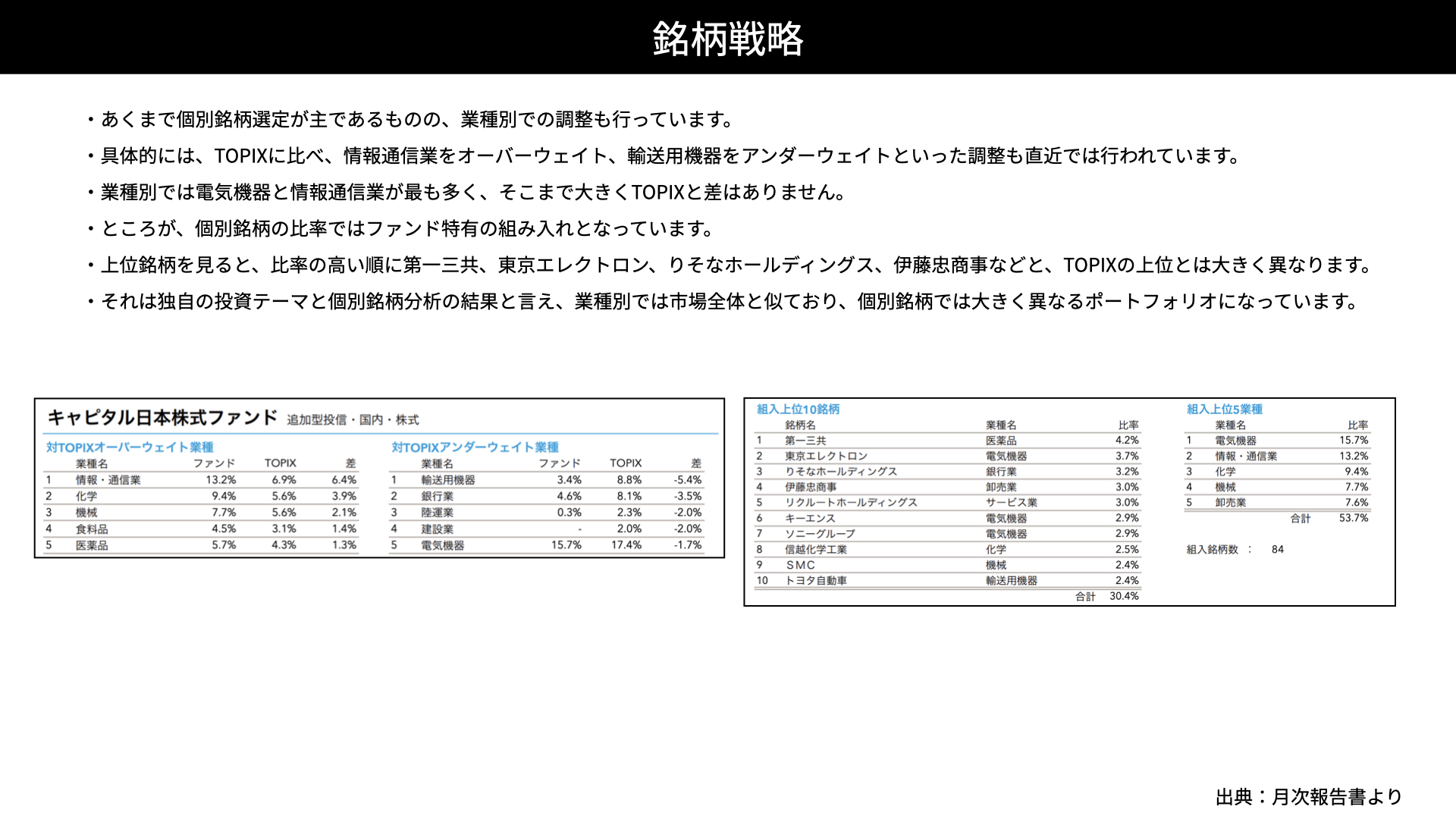

ボトムアップアプローチによる個別の銘柄選定が主ですが、業種別の調整も多少行っています。具体的には、情報・通信ではTOPIX6.9%に対して13.2%と、6.4%オーバーウエイトしています。一方で、輸送用機器はアンダーウエイトで-5%程度に調整しています。

業種別では電気機器、情報通信業が最も多く、そこまで大きくTOPIXを下回る印象はありませんでした。

ただ、個別銘柄は独特な選び方をしています。例えば、上位銘柄には第一三共、東京エレクトロン、りそな、伊藤忠、リクルート、キーエンスなどが並んでいます。独自の投資テーマと個別分析の結果と言えるでしょう。業種別では市場全体と似ているものの、個別銘柄で大きく差が出ています。銘柄選定能力の有無がファンドパフォーマンスに大きく影響を与えることがわかりました。

ファンドパフォーマンス

パフォーマンス

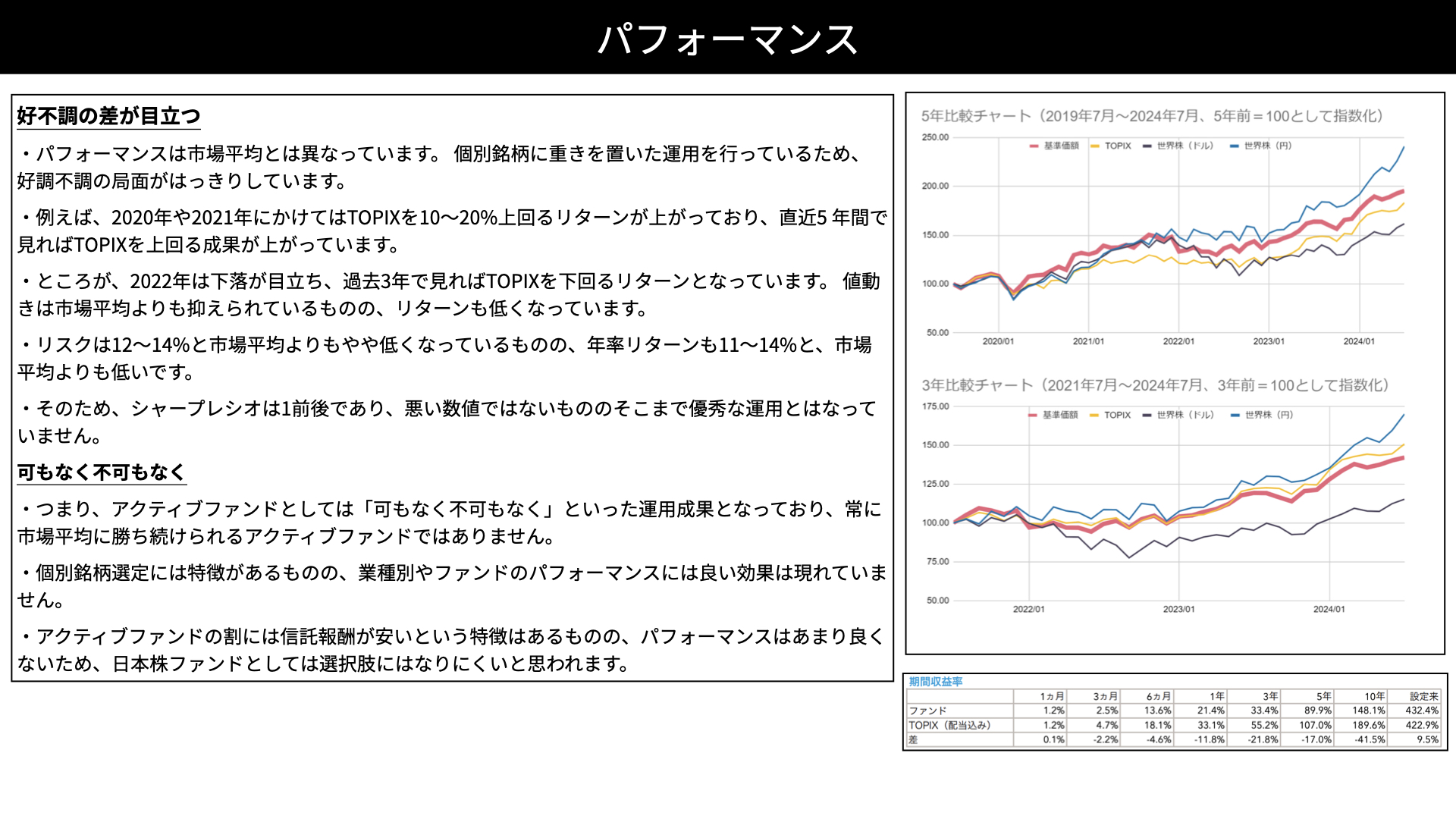

銘柄選定の独自色があるためパフォーマンスは市場平均とは異なっています。個別銘柄に重きを置いた運用を行っているため、好不調の局面がはっきりしています。例えば、2020年から2021年にかけては、トピックスを10~20%上回る局面がありました。直近5年間で見ると、トピックスを上回る成果を上げていますが、2022年は下落が目立ち、過去3年間で見ると、トピックスを下回るリターンとなっています。

値動きは市場平均に抑えられているものの、リスクも結果的に低くなっています。リスクは12~14%と市場平均よりもやや低いものの、年率リターンも11~14%と市場平均よりも低くなっています。そのため、シャープレシオは1前後であり、悪い数字ではないものの、そこまで優秀とは言えません。

アクティブファンドとしては、可もなく不可もなくといった運用成果です。最近のパフォーマンスからは、常に市場平均に勝ち続ける期待を背負い、それを実現できるアクティブファンドではなさそうです。

銘柄選定には特徴、独自性があるため今後への期待もあるでしょうが、現時点では業種別やファンドのパフォーマンスには良い結果が現れていません。

アクティブファンドの割には信託報酬が安いものの、パフォーマンスが良くなければ、意味がありません。少なくとも現時点ではこの日本株ファンドに期待するのは少し難しいといえます。

ファンドのパフォーマンスを見ても、設定来で432%、TOPIXが422%です。ここ10年間では、TOPIXが189%に対してファンドは148%となっています。あえて今、日本株ファンドとしてはポートフォリオに選ぶ必要があるのかといえば、特に理由は見つかりません。

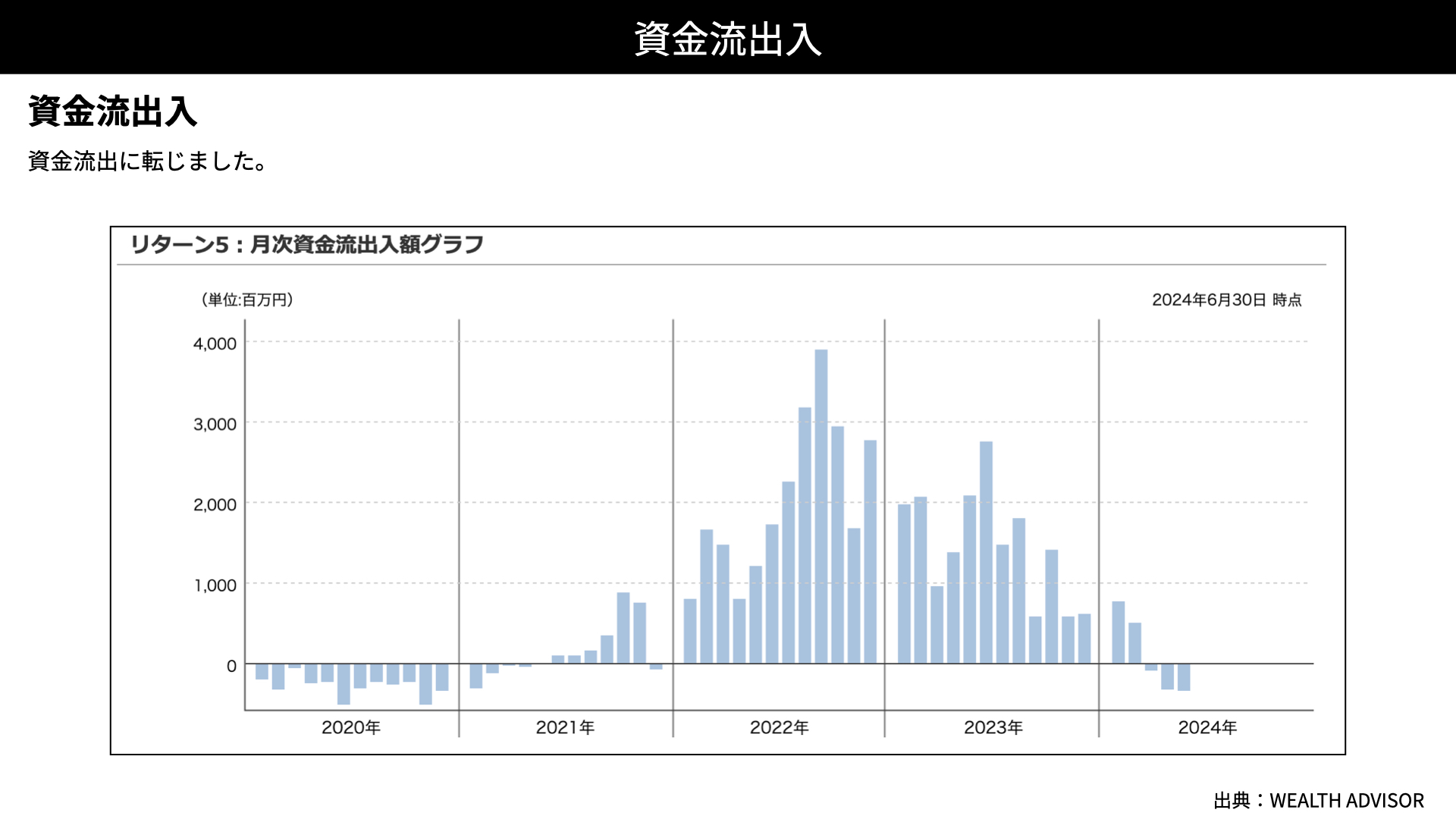

資金流出入

ここ最近は流出に転じています。2022年、2023年は非常に流入が多かったですが、今後はどうなるのでしょうか。

評価

評価は2です。ここ3年間、5年間のパフォーマンスを見ると、多少のばらつきはあるものの、大きくアンダーパフォームしているわけではありませんので、評価1~1.5とはしませんでした。

ただ、2.5~3かといえば、直近のパフォーマンスが優れないこと、銘柄選定や戦略がパフォーマンスに結びついていないことから、今後も簡単にはパフォーマンスが向上しないと考えられます。そのため、評価は2とさせていただきました。

本日は、キャピタル社が運用する日本株ファンドを分析しました。非常に有名な運用会社で、日本株をしっかりと銘柄選定してくれるとの期待感が非常に高いです。外部の評価サイトでは高い評価を得ていますが、細かく見ると、それほど特徴があるわけではありません。銘柄選定能力が本当にあるならば、このようなパフォーマンスにはならないだろうという印象を受けます。

日本株ファンドには優秀なものが多くありますので、他のファンドと比較しながら判断していただければと思います。

関連記事

2025.07.15

ビットコイン12万ドル突破と市場動向分析:金・長期金利も上昇、日経平均の反発

[ 目次 ]1 ビットコイン史上初の12万ドル突破2 「クリプトウィーク」で法案審議が追い風3 金...

- 資産運⽤サポート

- 金融

- 投資

2025.07.13

S&P500が過去最高値更新、AI関連株が牽引する米国株市場の好調~日本株への影響は?

[ 目次 ]1 AI革命の中心、エヌビディアの驚異的な成長2 AI投資の拡大と産業構造の変化3 日本...

- 資産運⽤サポート

- 金融

- 投資

2025.07.12

【今週の日本株・ドル円見通し】半導体主導の強気継続か。通商リスクに注意【7月14日〜7月28日】

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 今週の為替注目点 日本株先週の振り返...

- 資産運⽤サポート

- 金融

- 投資