本日は、三井住友・中小型株ファンドという、日本の中小型株に投資する日本株ファンドを分析したいと思います。

このファンドは非常に良好な長期リターンで高評価を受けています。しかし、分析を進めると注意すべき点も見えてきました。ぜひ最後までご覧いただければと思います。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されています。投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託はランダムに抽出されています。運用会社や販売会社等と当社の間には業務提携等は一切ありません。あくまでも中立の立場でお伝えしています。

投資信託概要

概要

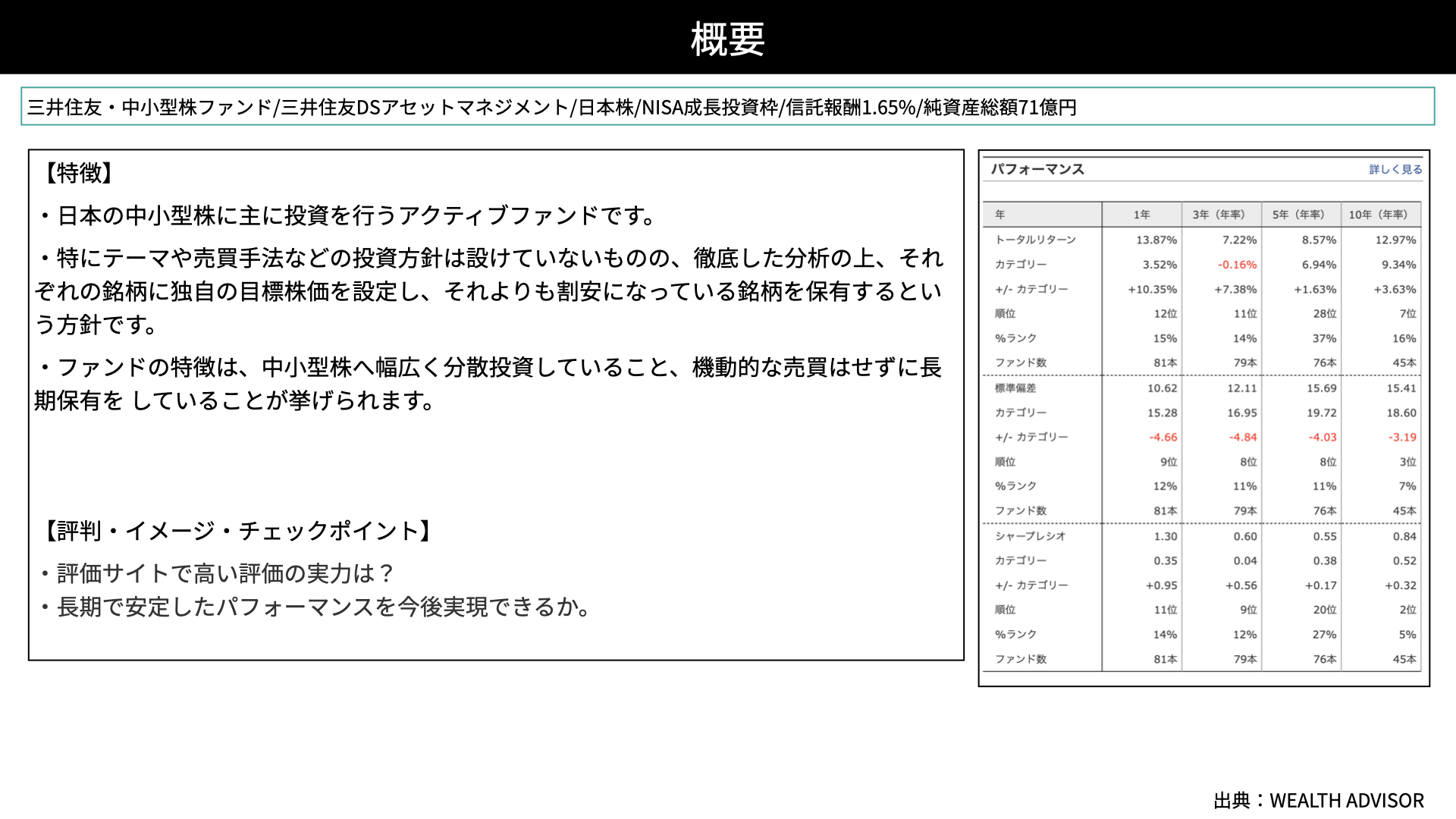

三井住友・中小型株ファンドは、三井住友DSアセットマネジメントが運用しています。NISA成長投資枠での投資が可能で、信託報酬は1.65%、純資産総額は71億円です。

特徴です。このファンドは日本の中小型株に主に投資するアクティブファンドです。特にテーマや売買手法などの投資方針は設けていません。あくまでも、徹底した個別銘柄の分析を行った上で、それぞれの銘柄に独自の目標価格を設定し、それよりも割安なものだけを保有する方針です。

中小型株に幅広く分散投資をしており、機動的な売買をせずに長期保有をしていることが特徴で、中型株のバリューをしっかりと定めた上で長期保有を行うファンドです。評価サイトでは非常に高い評価を得ていますが、本当に実力があるのかを本日は分析したいと思います。

簡易パフォーマンスです。同カテゴリーと比較して全ての期間において上回っていることから、パフォーマンスが良いことがわかります。また、同カテゴリーに対してのリスクも下回っていることから、リスクを抑えつつ高いパフォーマンスを実現できていることがわかりました。

投資戦略

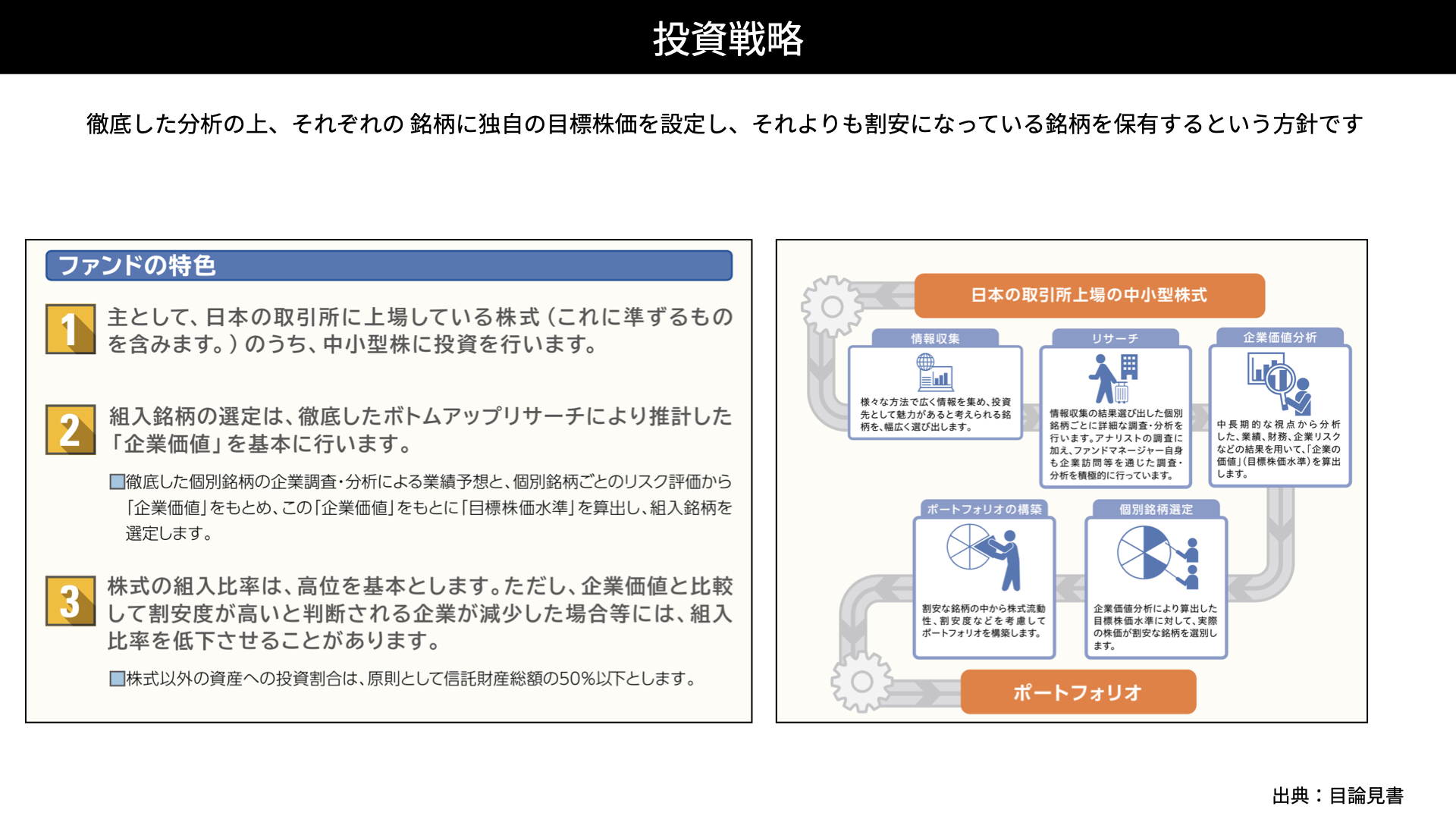

まず徹底した分析を行った上で、それぞれの銘柄に独自の目標価格を設定し、それに基づいて割安かどうかの判断をして投資を行う方針でバリュー投資戦略です。

ファンドの特徴として、基本的に株式の組み入れ比率は意図的に高位を基本としています。ただし、割安度が高いと判断される企業が減少した場合には無理に投資を行いません。

また、基本的に企業価値を分析した上で独自の株価目標を設定し、それよりも割安で買うことを徹底しています。

加えて、リサーチを行ったり、企業分析を行ったり、ポートフォリオを構築したりするというオーソドックスな運用スタイルです。

銘柄戦略

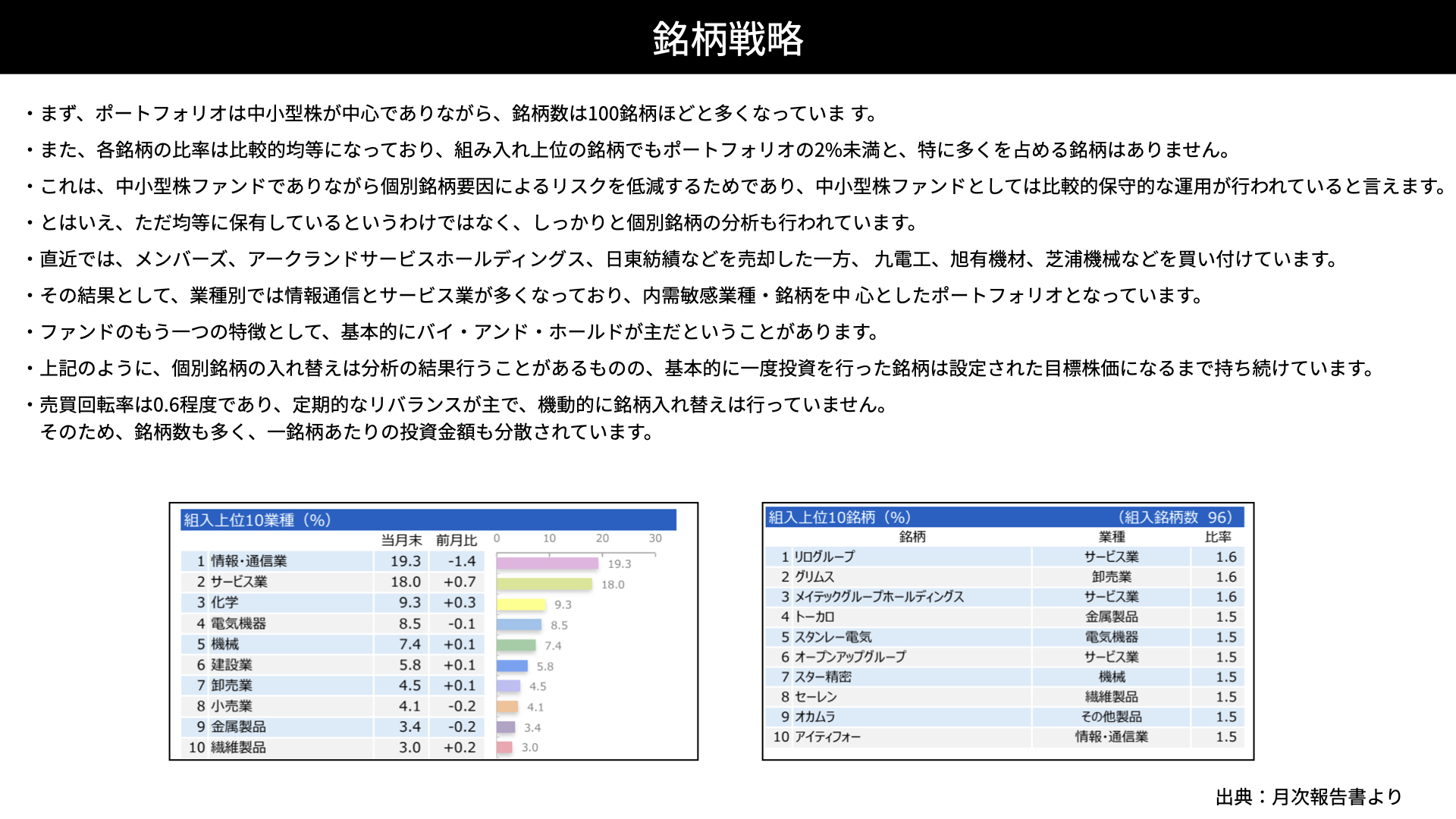

ポートフォリオは中小型株中心ですが、約100銘柄に分散投資を行っています。各銘柄の比率は比較的均等で、組み入れ上位の銘柄でもポートフォリオの2%未満になっており、特に偏ったポートフォリオではありません。

中小型株は大型株に比べてボラティリティが高いことから、個別銘柄によるリスクを軽減するために、意図的に分散を利かせていることがわかります。

中小型株ファンドとしては比較的保守的な運用を目指していることが、この比率等から伺えます。ただ機会的に均等保有しているわけではなく、しっかりと個別の銘柄を分析をベースにしています。例えば、最近ではメンバーズやアークランドサービスを売却した一方で、九電工などを買い付けるなど、銘柄の入れ替えも行っています。その結果、業種別では情報通信とサービス業が多くなっており、内需敏感業種・銘柄を中心としたポートフォリオを作っています。

もう1つの特徴として、バイ・アンド・ホールド戦略です。前述の通り、個別銘柄の入れ替えを分析の結果行うことがあるものの、基本的に一度投資を行った銘柄は設定された目標株価になるまで持ち続けています。結果として売買の回転率は0.6程度と低く、定期的なリバランスがメインであり、機動的な銘柄入れ替えは行っていません。

銘柄数も多く、1銘柄当たりの投資金額も分散されているため、非常に安定したイメージのファンドです。銘柄を見ても、馴染みの少ないものも多いかと思います。銘柄選定能力が反映されるファンドです。

ファンドパフォーマンス

パフォーマンス

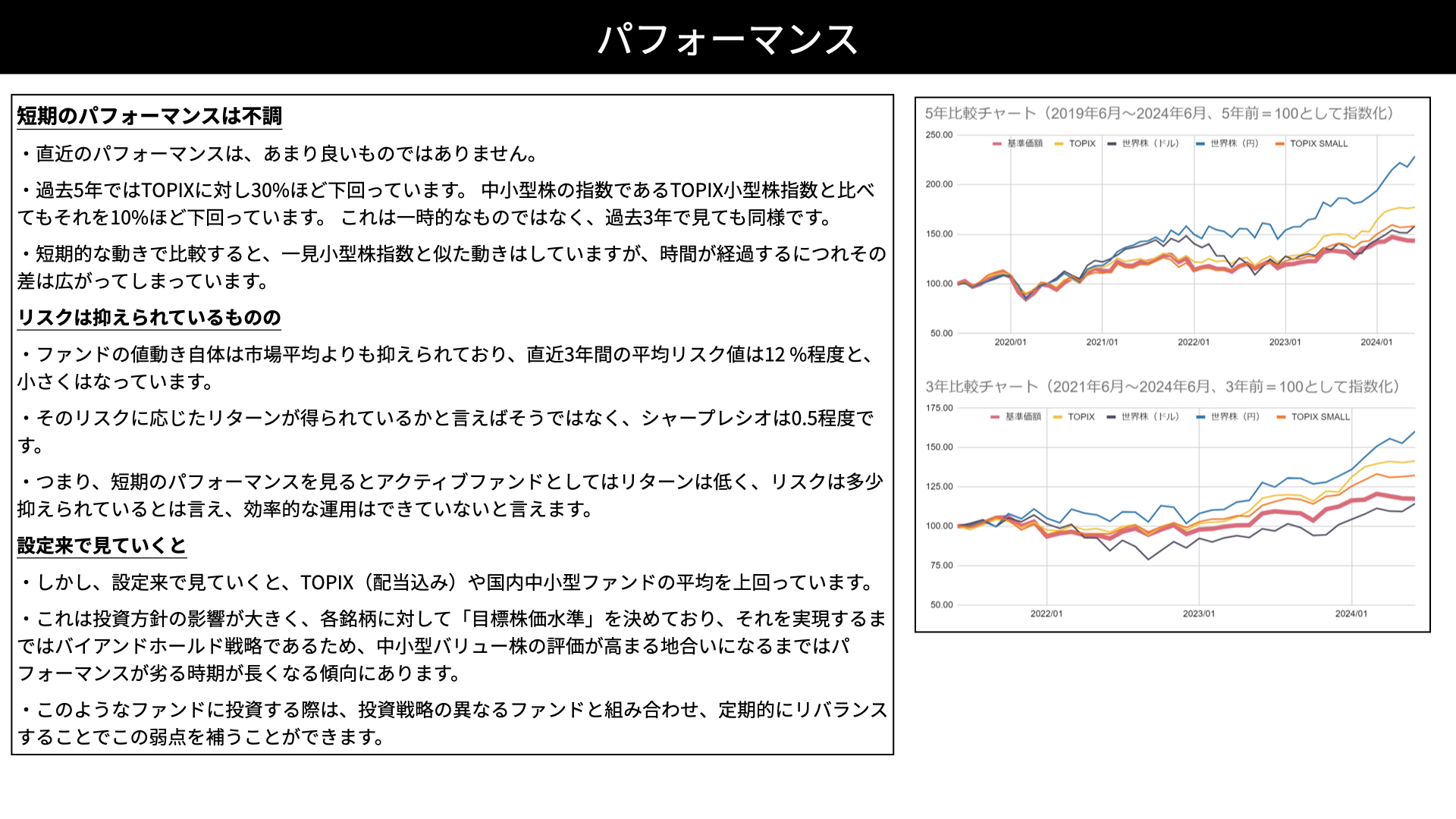

短期のパフォーマンスはあまり良くありません。過去5年間でトピックスに対して30%程度下回り、中小型株の指数であるTOPIXの小型株指数に比べても10%下回っています。これは一時的なものではなく、過去3年でも同様の結果が出ています。

短期的な動きで比較すると、一見小型株指数と似たような動きをしていますが、時間が経過するにつれて差が広がっていることが確認できます。

リスクは抑えられているものの、ファンドの値動き自体は市場平均よりも抑えられています。分散投資を行っていることもあり、直近3年間の平均リスクは12%程度です。

しかし、そのリスクに応じたリターンが得られているかという観点で見ると、シャープレシオは0.5程度です。資金効率はあまり良くなく、短期のパフォーマンスを見るとアクティブファンドとしてはリターンが低く、リスクは多少抑えられているとはいえ、効率的な運用とは言えません。

この段階では、評価サイトでなぜ高い評価を受けているのかと感じるかもしれません。ただ、設定来で見るとTOPIX(配当込み)、国内中小型株ファンドの平均を上回っています。

設定来2003年以降のパフォーマンス

チャートをご覧ください。当該ファンドが緑、TOPIX(配当込み)は緑、国内中小型株ファンド平均が赤で、2003年以来のパフォーマンスを比較しています。基本的にはTOPIX、小型株を中心とした赤いチャートを上回っています。ここ3~5年のパフォーマンスはあまり優れていませんが、長期的にはしっかりとしたパフォーマンスを残していることがわかりました。

これは投資方針の影響が大きいと考えられます。各銘柄に対して目標株価水準を決め、それを実現するまでホールドする戦略をとっています。中小型株のバリュー株の評価はマーケットのサイクルで変動します。評価が高まる地合いになるまで、パフォーマンスが冴えない時期が長くなることが多く、それを反映するのがファンドの特徴です。ここ3~5年は大型株が大きく成長していたため、短期ではパフォーマンスが良くはありませんでした。しかし、長期的には中小型株の見直しターンに入ったときに大きく上昇しています。

ファンドの注意点としては、評価サイクルのスパンがどうしても長くなる可能性があることが挙げられます。中小型株などに投資し、評価が入るまで時間のかかるファンドに投資する場合、異なる投資戦略のファンドと組み合わせ、定期的にリバランスを行うことでポートフォリオのパフォーマンスは良くなります。単品で購入した場合、直近3~5年間のようにマーケットが良いにもかかわらず、パフォーマンスが良くなく、長期投資に向いていないとして途中売却することもあるでしょう。そういったことを避けるためにも、定期的にリバランスができるように、戦略の異なるものと組み合わせることが保有のポイントです。

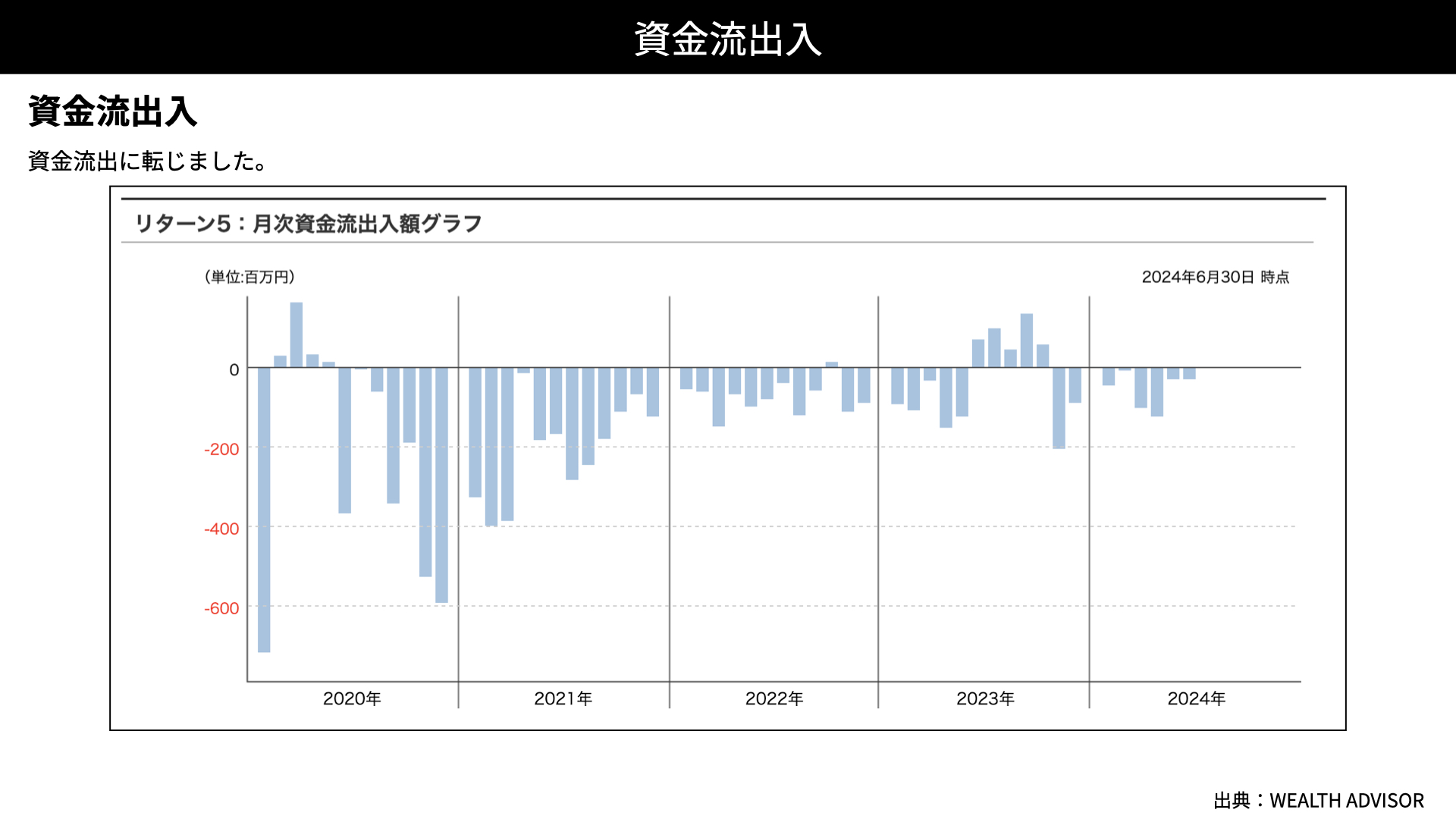

資金流出入

最近は流出が増えています。

評価

評価は3.5です。長期では確実にパフォーマンスを残しています。長期投資ができる方にとっては、この評価に+0.5ほど上がりますが、ただし、今後も3~5年という短期間ではパフォーマンスがアンダーパフォームする可能性を考えると、他のファンドとの組み合わせる方がベストです。でなければ、単体での投資は少し期待外れに感じることもあるかもしれません。

また、効率性やアルファ運用の観点から見ても、他の中小型株ファンドにも良いファンドが数多くあるため、比較した上で自分に合っているかを検討する必要があります。そのため評価は3.5としました。

本日は日本の中小型株に投資を行うファンドを分析しました。長期間で見ると、TOPIX、同分類のファンドを大きく上回っており、評価サイトで高評価を受けている理由がわかりました。

しかし、中小型株で目標を決め、それを達成するまでのバイ・アンド・ホールド戦略は、サイクルの関係で中小型株のバリューファンドにフォーカスが当たらず、アンダーパフォームする期間が長くなることがあります。ポートフォリオを強化するには異なる戦略のファンドと組み合わせ、定期的にリバランスを行い、ポートフォリオ全体のパフォーマンスを向上させることが重要です。

ポートフォリオの一部としては効率的ですが、単体では途中で低いパフォーマンスに焦る可能性があります。組み合わせ、他のファンドとの比較も検討いただくと良いでしょう。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF