本日は、T&Dインド中小型株ファンド(愛称:ガンジス)という、インド株ファンドを分析したいと思います。

インド株ファンドは最近非常に人気ですが、その中でも中小型株にフォーカスしたファンドでとなっています。他のファンドと比較してオーバーフローできているかを分析しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的に作成されています。投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託はランダムに抽出しています。運用会社や販売会社等、当社との間における業務提携は一切ございません。あくまでも中立の立場でお伝えします。

投資信託概要

概要

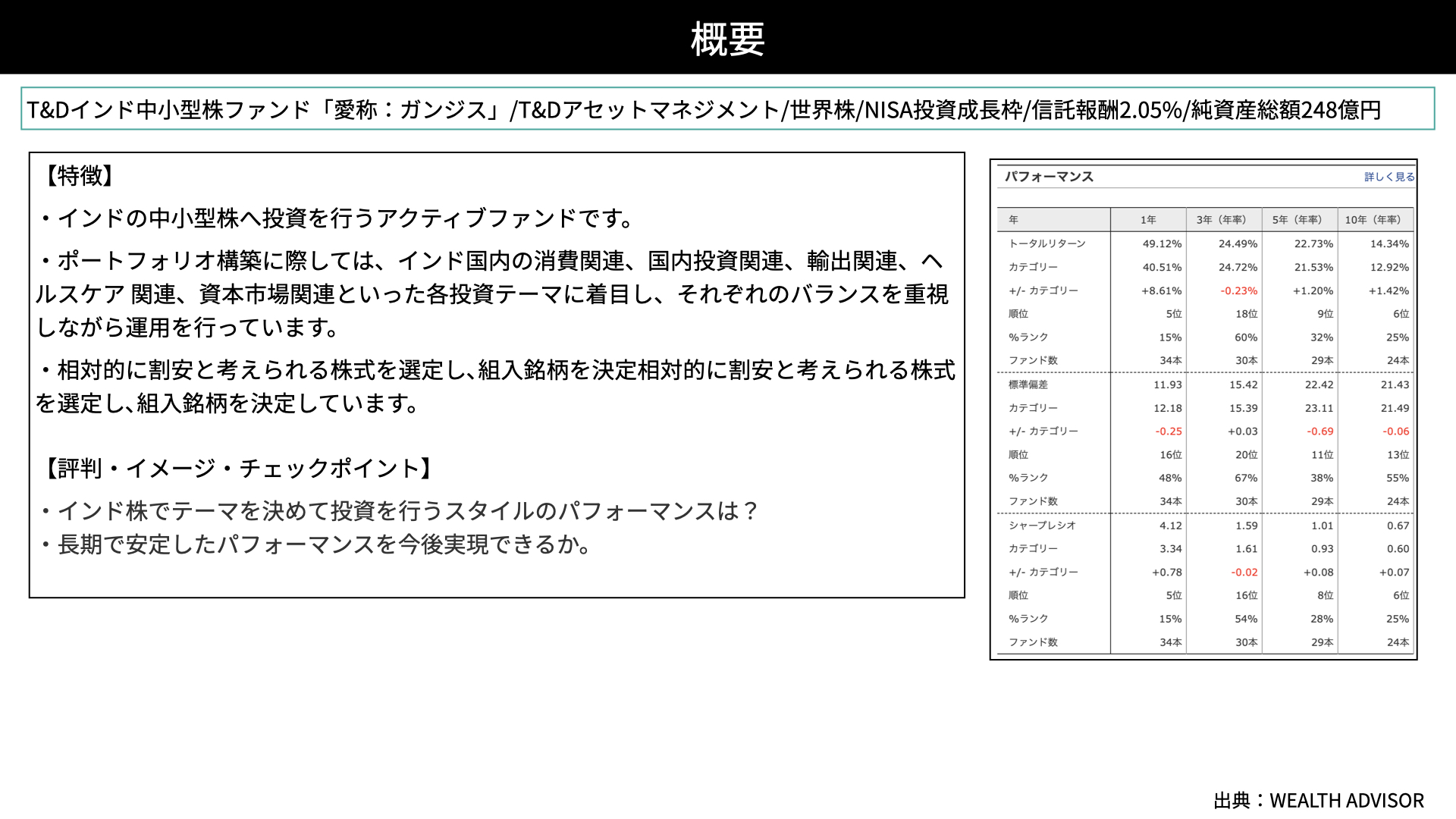

T&Dインド中小型株ファンド(愛称:ガンジス)は、T&Dアセットマネジメントが運用しています。世界株への投資で、NISA成長投資枠の利用が可能です。信託報酬が2.05%、純資産総額が248億円となっています。

特徴です。インドの中小型株に投資を行っています。中小型株は、経済成長が続いている局面では大きく上昇することから、そこに注目したファンドです。

ポートフォリオを構築する際には、インド国内の消費関連、国内投資関連、輸出関連、ヘルスケア関連、資本市場関連といった各投資テーマに着目しています。今後成長が見込めるときには、消費関連、国内需要が増えます。インドは輸出にも強みがありますし、ヘルスケアの充実も必要でしょう。資本市場も構築しなければならないということで、これらのテーマに絞り込みながら、バランスを重視して銘柄選定、ポートフォリオを構築しています。

成長性だけでなく、相対的に割安と考えられる株式を選定しています。組み入れ銘柄を決定する際に割安を基準としていることがわかりました。

中小型株に投資しながら、インドの成長を取り込めるテーマに着目し、割安な株式を購入しています。このようなスタンスがパフォーマンスに繋がるか、本日のチェックポイントです。

投資戦略

運用はインベスコ社ですので、そのため期待を持つ方が多いのではないかと思います。

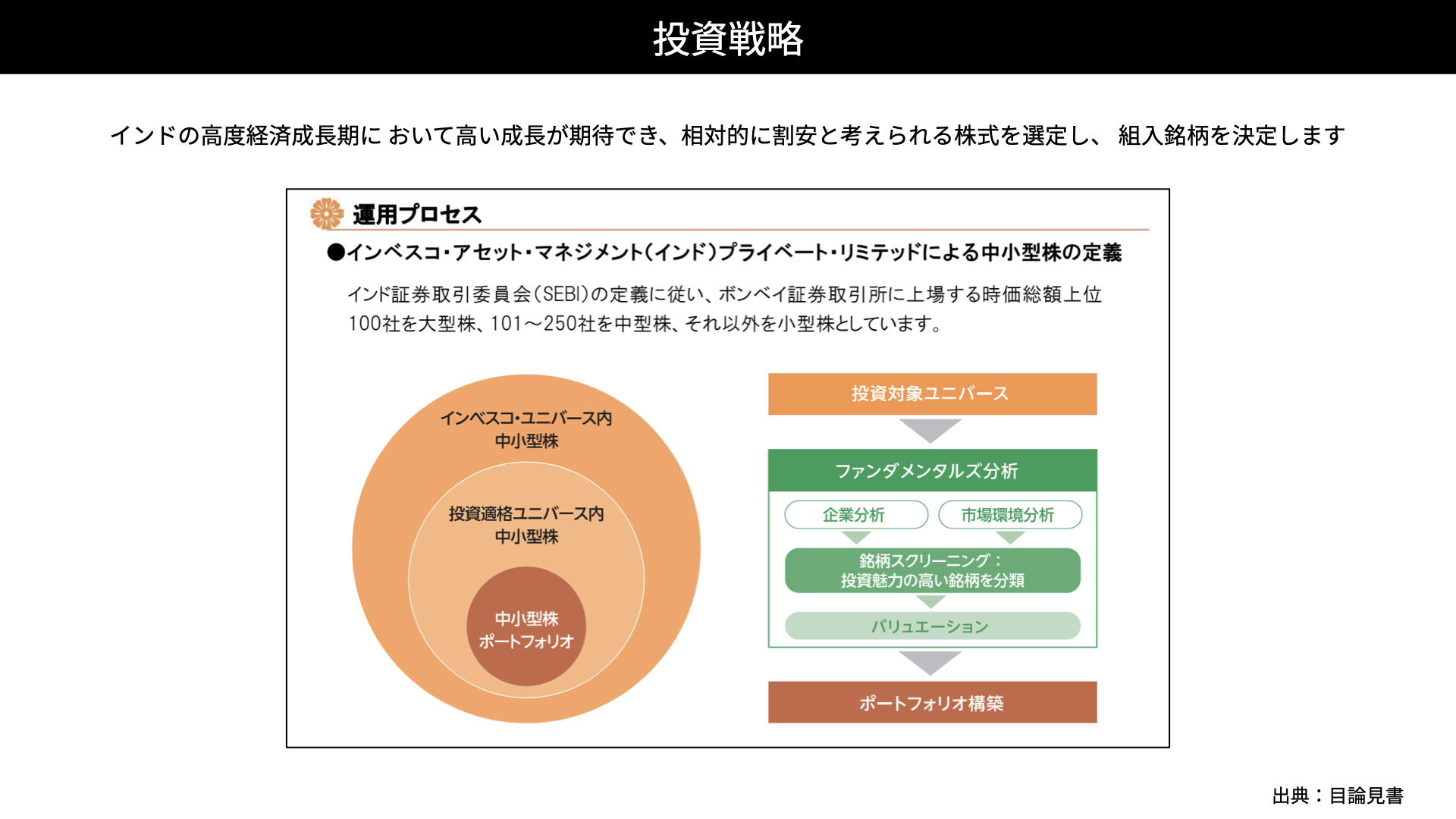

インドの高度成長期において高い成長が期待でき、相対的に割安と考えられる株式を選定し、組み入れ銘柄などを決定しています。

インベスコ・ユニバース内中小型株を作成し、その中から投資適格などの観点で分析を行います。ファンダメンタルズの中で企業分析、市場環境分析を行うことで、ミクロとマクロの両方を見つつ、銘柄のスクリーニングを行っています。そして割安という観点からポートフォリオを構築しています。

非常にオーソドックスなアプローチだからこそ、リサーチ力、銘柄選定能力が非常に重要です。インベスコがどの程度深く分析できているかが、パフォーマンスに大きく影響するでしょう。

銘柄戦略

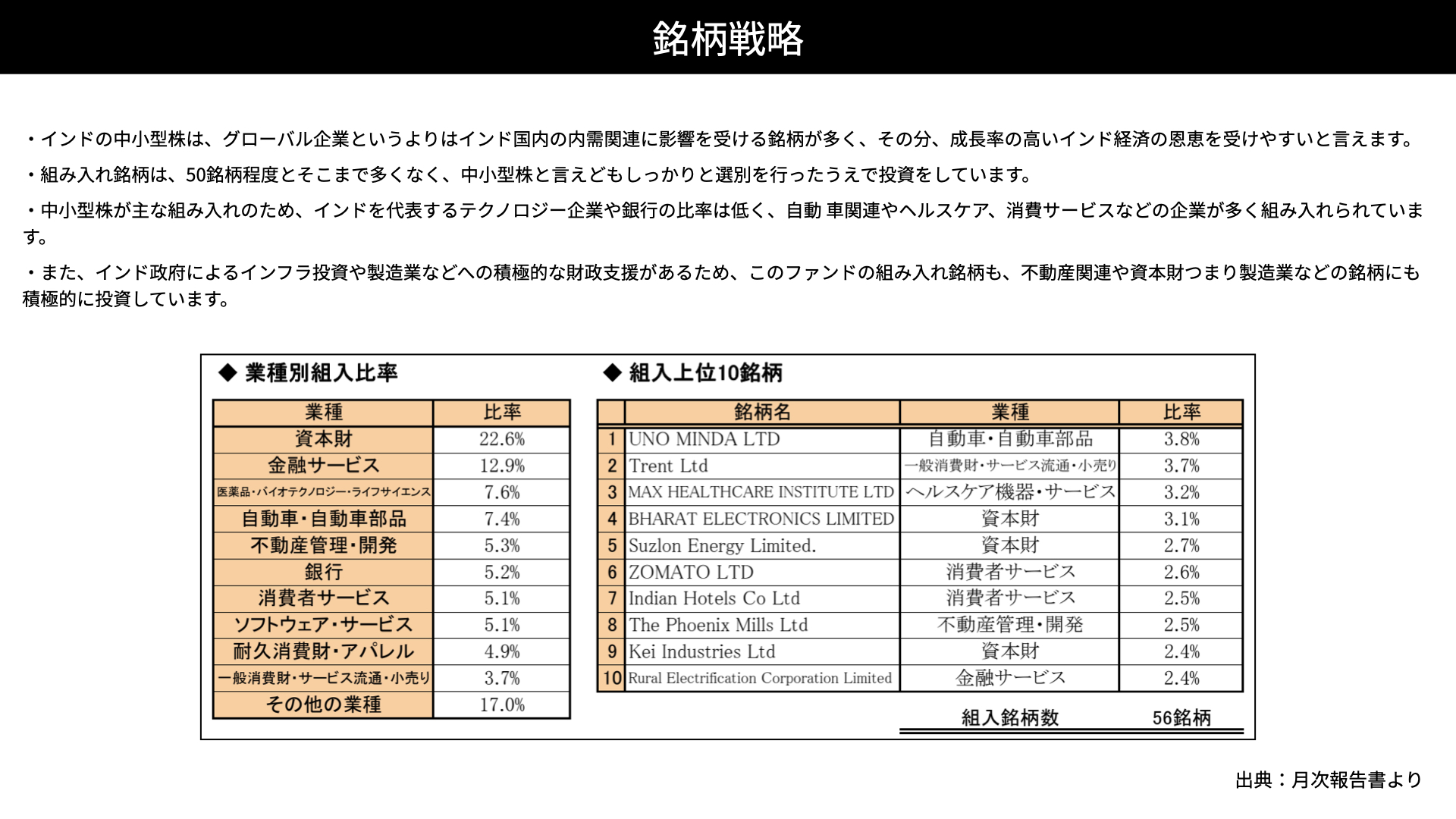

インドの中小型株はグローバル企業というよりも内需関連が多く、影響を受けやすいです。その分、インド自体の成長性が高いため、内需関連に注力すれば非常に高いパフォーマンスが実現できる可能性があります。

組み入れ銘柄は50銘柄とそこまで多くなく、現在は56銘柄です。中小型株の中から、しっかりと銘柄選定が行っていることがわかりました。

一般的に中小型株ファンドはリスクを抑えるために分散していることが多いのですが、このように絞り込みをかけていることから、銘柄選定を自信を持って行っていることがわかります。

中小型株が主な組み入れ銘柄であるため、インドを代表するテクノロジー企業、銀行の比率は低くなっています。自動車関連、ヘルスケア、消費サービスなどの企業が多く組み入れられています。上位10銘柄を見ても、あまり知られていない企業が多いと思います。UNO MINDA、Trentが上位にきていますので、、他のファンドとは一線を画しています。

インド政府によるインフラ投資、製造業などへの積極的な財政支援があるため、ファンドの組み入れ銘柄も不動産関連や資本財、つまり製造業などの銘柄にも積極的に投資しています。内需関連であり、政府の支援が厚い分野かつ、中小型株にフォーカスしています。

この戦略自体は高いパフォーマンスが期待できるものですが、実際のパフォーマンスはどうでしょうか。

ファンドパフォーマンス

パフォーマンス

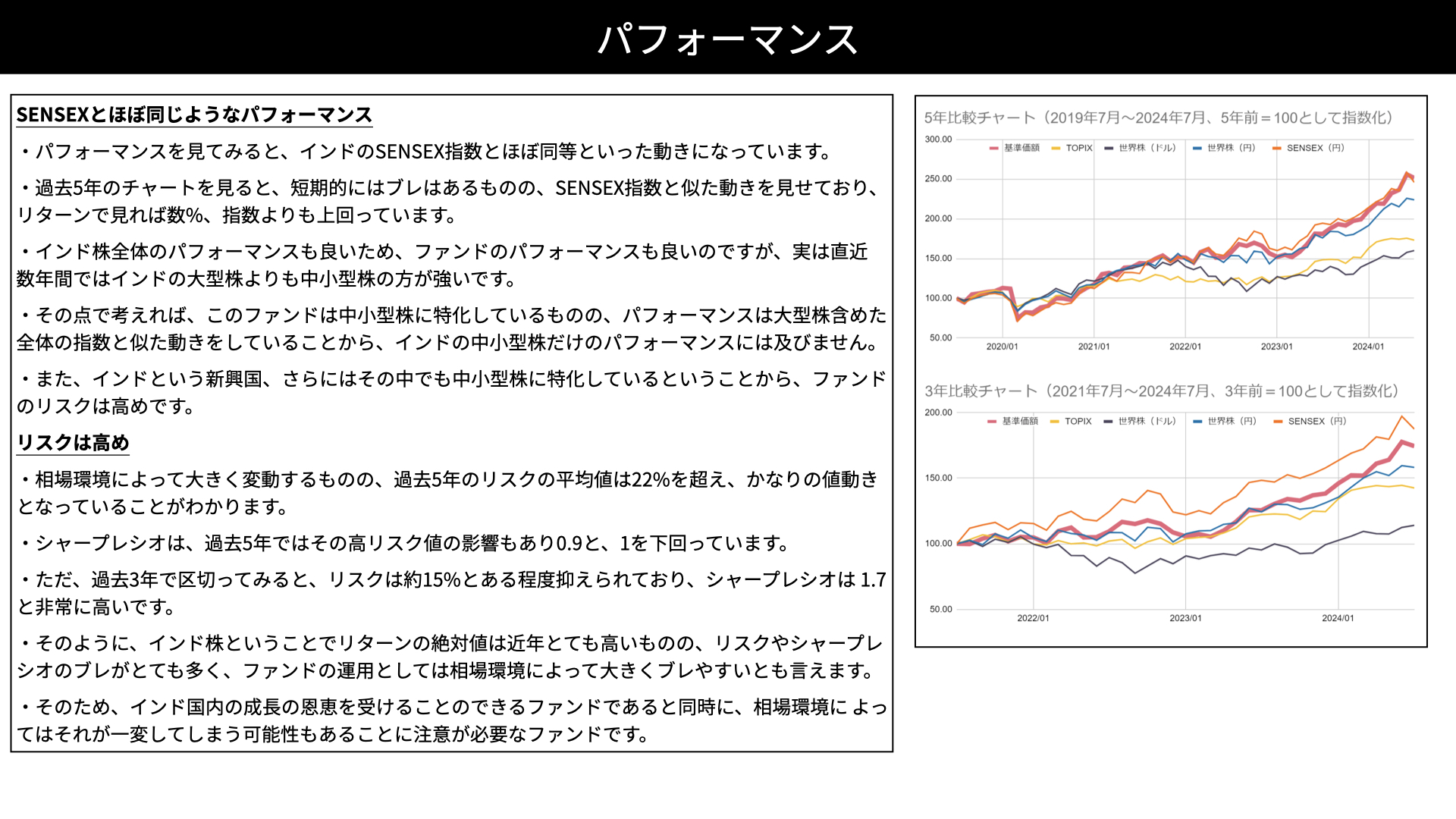

パフォーマンスを見ると、5年比較ではSENSEX指数とほぼ同じで、3年比較ではSENSEXを下回っています。

インド株全体のパフォーマンスはここ最近非常に良いため、ファンドのパフォーマンスも右肩上がりとなっています。ただ、直近数年間ではインドの大型株よりも中小型株の方が強い傾向があります。

このファンドは中小型株に特化しているものの、実際のパフォーマンスは大型株を含めた全体の動きとほぼ同じで、インドの中小型株だけのパフォーマンスには及びません。

また、インドという新興国、中でも中小型株に特化していることから、ファンドのリスクは高くなっています。中小型株に投資していますが、インド全体の株式市場と大きな差はありません。一方で、中小型株に投資していることでリスクは高めです。リターンはマーケットとほぼ同じで、リスクは高めとわかりました。

相場環境によって大きく変動するものの、過去のリスクは5年平均で22%を超える、かなり大きな値動きです。シャープレシオは過去5年間で0.9と、1を下回っています。ただ、3年間で区切るとリスクは15%とある程度抑えられており、シャープレシオは1.7と高くなっています。

近年、インド株はリターンの絶対値が非常に高くなっていますが、リスクやシャープレシオのブレがとても大きく、ファンドの運用としては相場環境によって大きく変動しやすいと言えます。

インド国内の成長の恩恵を受けることができる一方で、相場環境によっては一変する可能性があるため、注意が必要なファンドです。

10年パフォーマンス

10年間のパフォーマンスです。青い線のT&Dインド中小型株ファンド「ガンジス」は、緑のインド中型株式ファンド、赤のSBI・UTIファンドと比較するとパフォーマンスが劣っています。10年パフォーマンスが決して高いとは言えません。

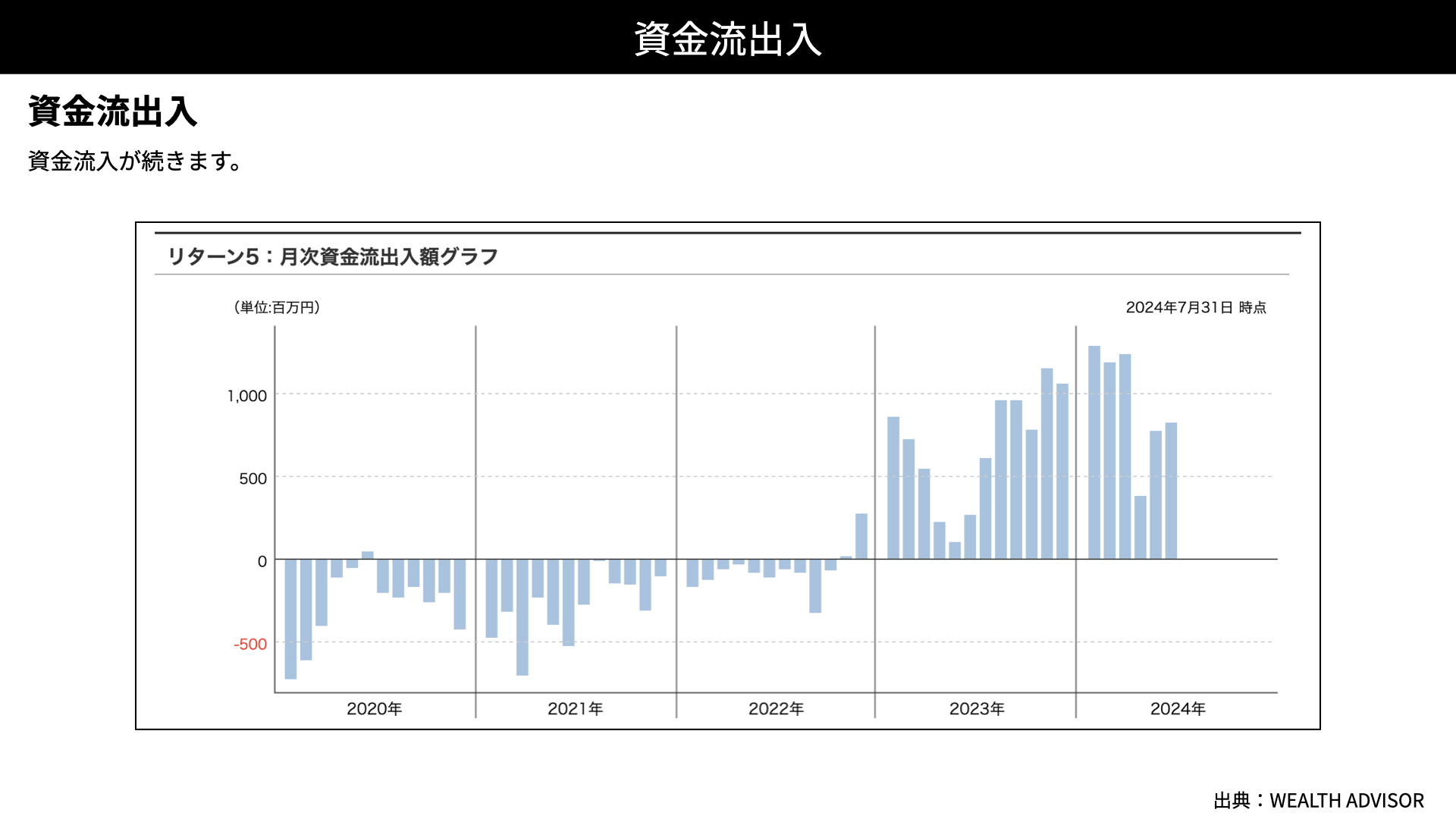

資金流出入

ここ最近は資金の流入が非常に多くなっていますが、パフォーマンスを見るとやや違和感を感じます。

評価

評価は3.5です。インド株自体が非常に人気ですが、際立った特徴やパフォーマンスが確認できなかったため3.5とさせていただきました。

インベストが運用しており、中小型株を約50銘柄まで絞っていますので、今後はパフォーマンスが上向くこともあるでしょう。しかし、現時点ではパフォーマンスに反映されていないことを考えると、銘柄選定、戦略が現在のマーケットと少しフィットしていないかもしれません。そのため評価は3.5です。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF