本日はダイワ米国株主還元株ファンドという、大和アセットマネジメントが運用する米国株ファンドを分析します。

株主への還元策が非常に充実した株式に投資することを目指しており、厳選された銘柄に均等な比率で投資を行うリスク意識の高いファンドでした。運用内容について詳しくお伝えしますので、最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。また、投資信託はランダムに抽出されており、運用会社や販売会社と当社の間に業務提携は一切ございません。あくまでも中立の立場でお伝えしています。

投資信託概要

概要

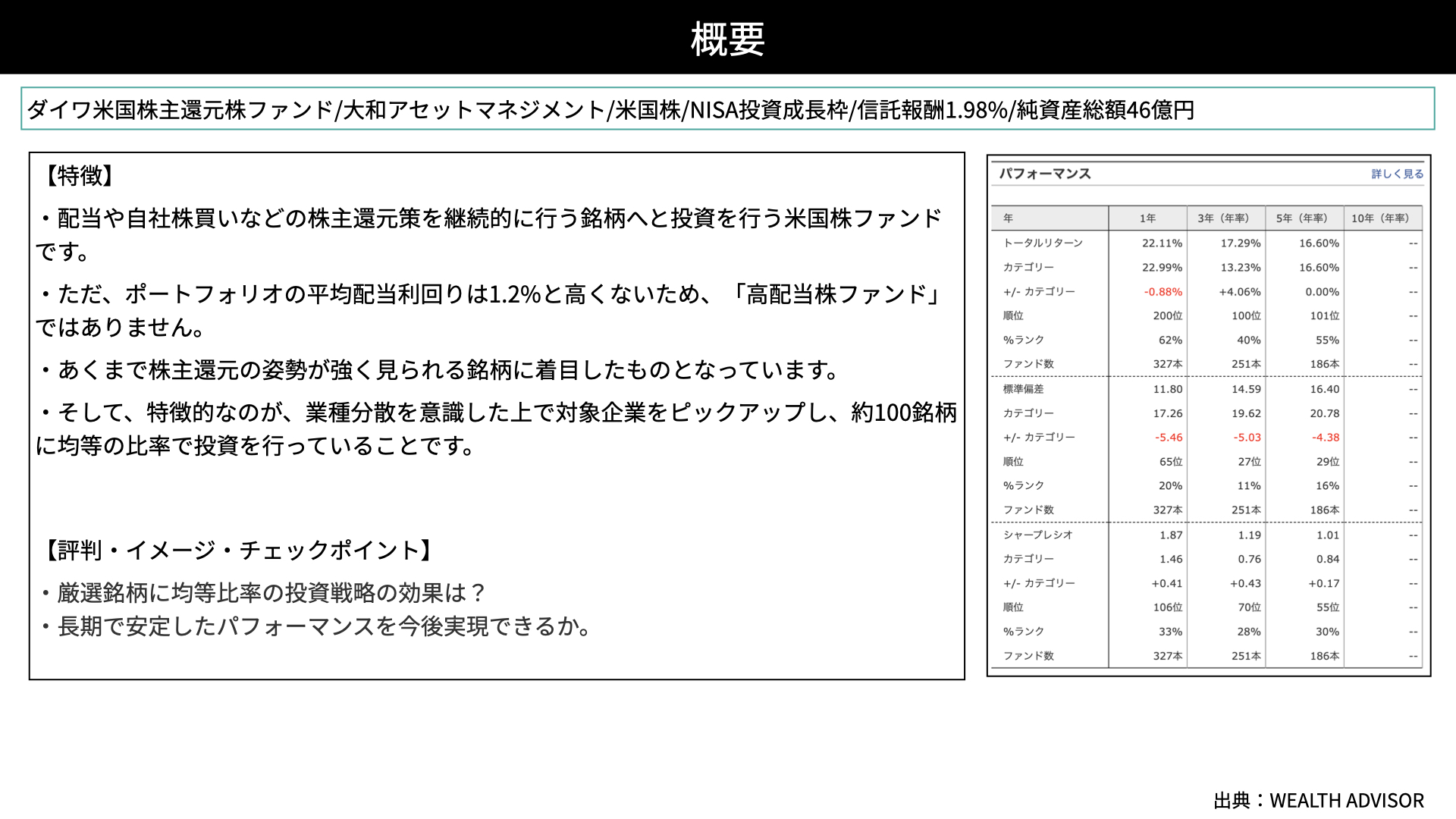

ダイワ米国株主還元株ファンドは、大和アセットマネジメントが運用する米国株ファンドです。NISA投資成長枠で投資可能で、信託報酬は1.98%、純資産総額は46億円です。

ファンドの特徴です。配当や自社株買いなどの株主還元策を積極的に行う企業に投資する米国株ファンドです。株主還元策が充実している企業は株価が上がりやすいことで知られています。そういった銘柄を分析し、厳選して投資を行っています。

ポートフォリオの平均配当利回りは1.2%と、高配当とは少し異なります。その点には注意が必要です。あくまでも株主還元の姿勢が強く見られ、今後それを増強する方針かどうか、企業のリリースを含めて分析しています。

業種分散を意識した上で対象銘柄をピックアップし、約100銘柄に対して均等に投資を行っていることが大きな特徴です。

本日のチェックポイントです。厳選銘柄に均等比率で投資する戦略が上手くいっているかを確認します。

投資戦略

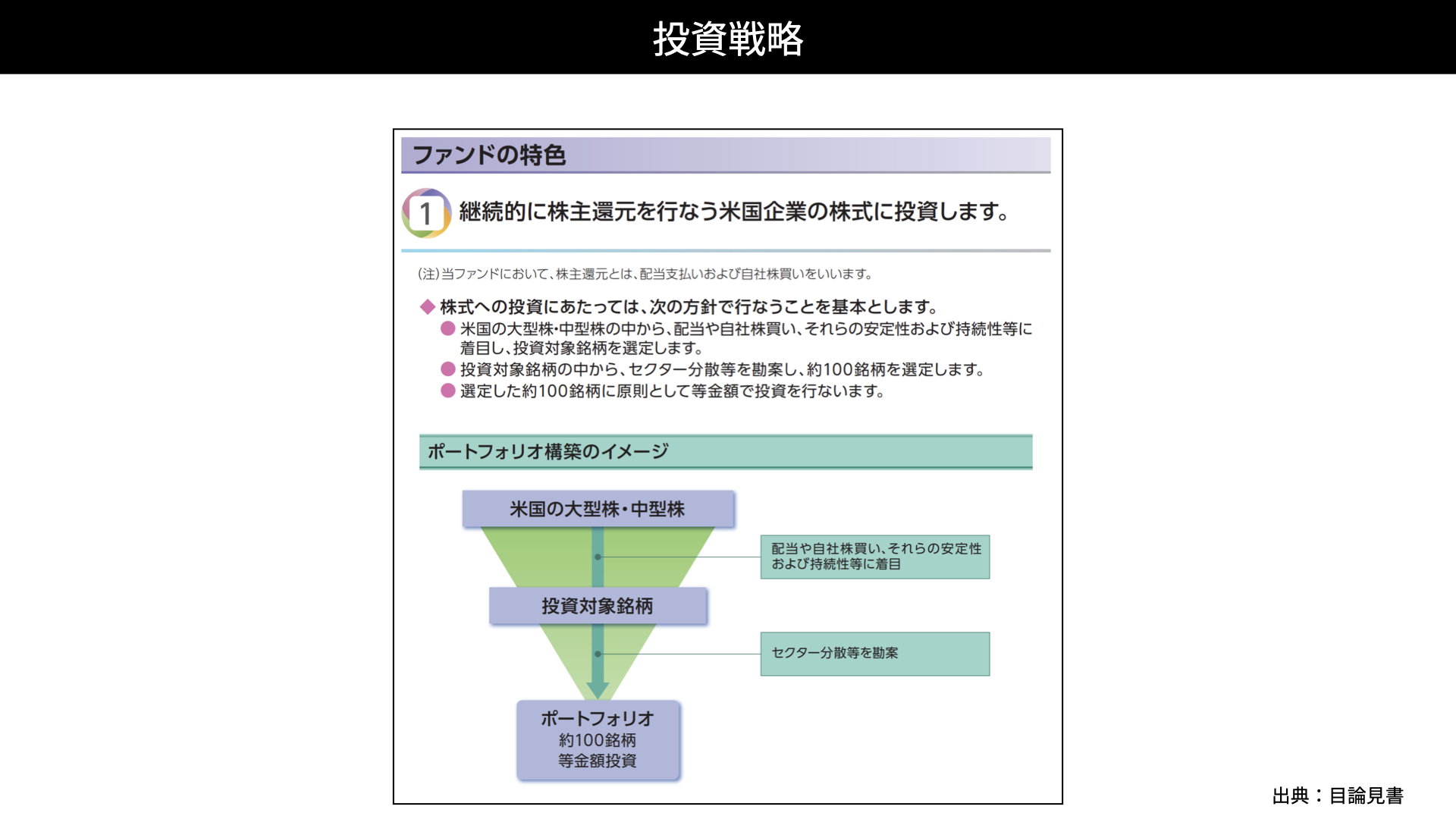

継続的に株主還元を行う米国株に投資しています。投資対象は大型株や中型株ですが、実際には大型株中心の傾向があります。継続的に株主還元ができている企業に焦点を当て、そこから100銘柄を選定しています。

株主還元がしっかりできている企業を見極め、それが継続し、成長するかを見極める銘柄選定能力が最も大きなポイントとなるでしょう。

銘柄選定

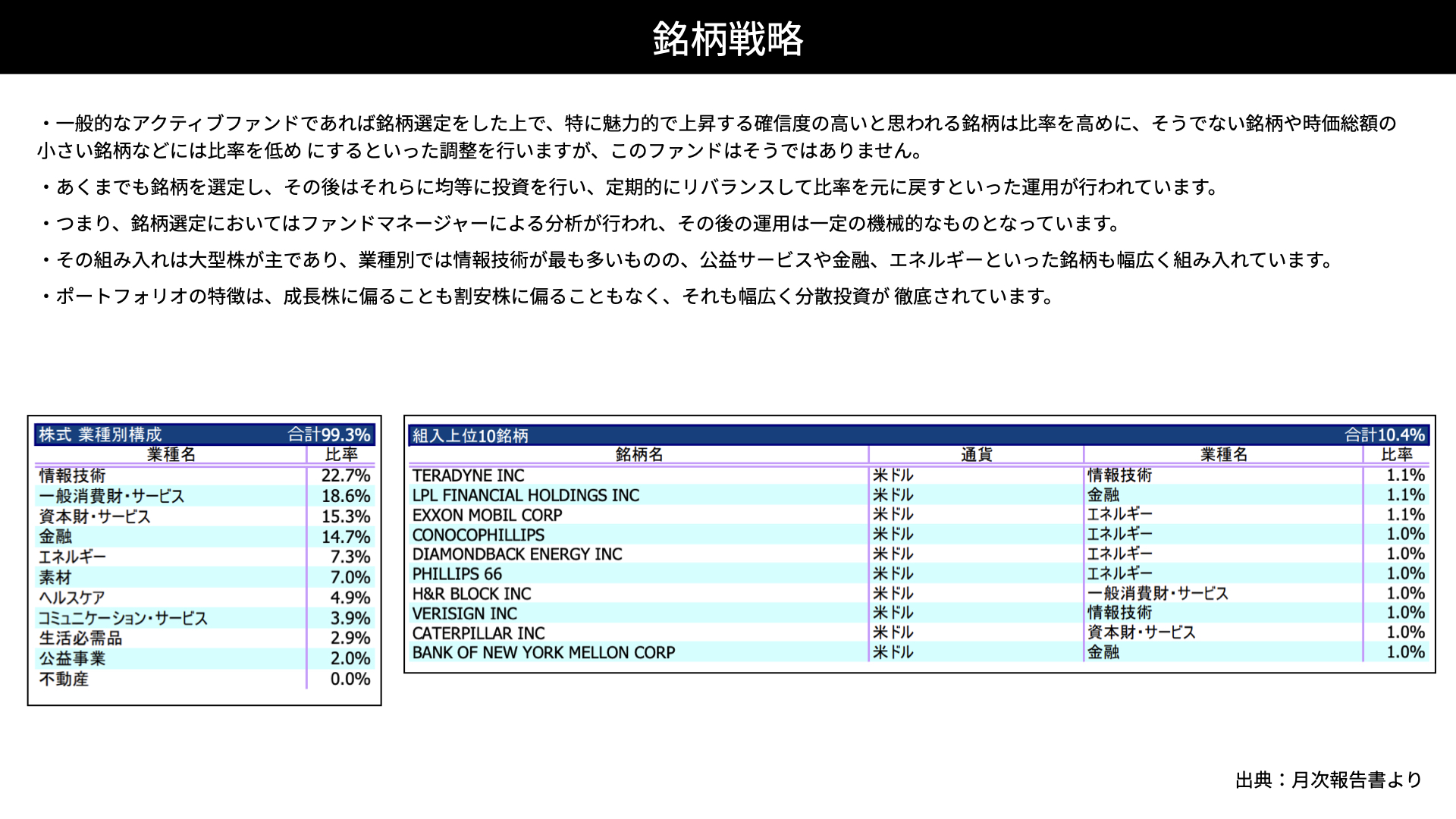

一般的なアクティブファンドであれば、特に魅力的で上昇する確度の高い銘柄は比率を高めに設定し、まだまだ確信を持てないような企業、時価総額が小さい企業は比率を低めに設定する傾向があります。

しかし、このファンドは均等な配分で投資を行っています。銘柄選定後は均等に投資を行い、定期的にリバランスを行いながら比率を元に戻す運用スタイルです。

銘柄選定においてはファンドマネージャーの分析が深く活用されますが、その後の運用は機械的に行われます。組み入れ銘柄は主に大型株で、業種別では情報技術が多いものの、公益サービス、金融、エネルギーなど広く分散されています。

組入企業にはよく知られた企業もあれば、あまり馴染みのない企業も含まれていますが、基本的には大型株が中心です。100銘柄ですから、比率は1%前後となっています。

ポートフォリオは、成長株に偏ることも割安株に偏ることもなく、幅広く良い銘柄に分散投資が行われています。そのため、スタイルリスクは少ないと言えるでしょう。

ファンド・パフォーマンス

パフォーマンス

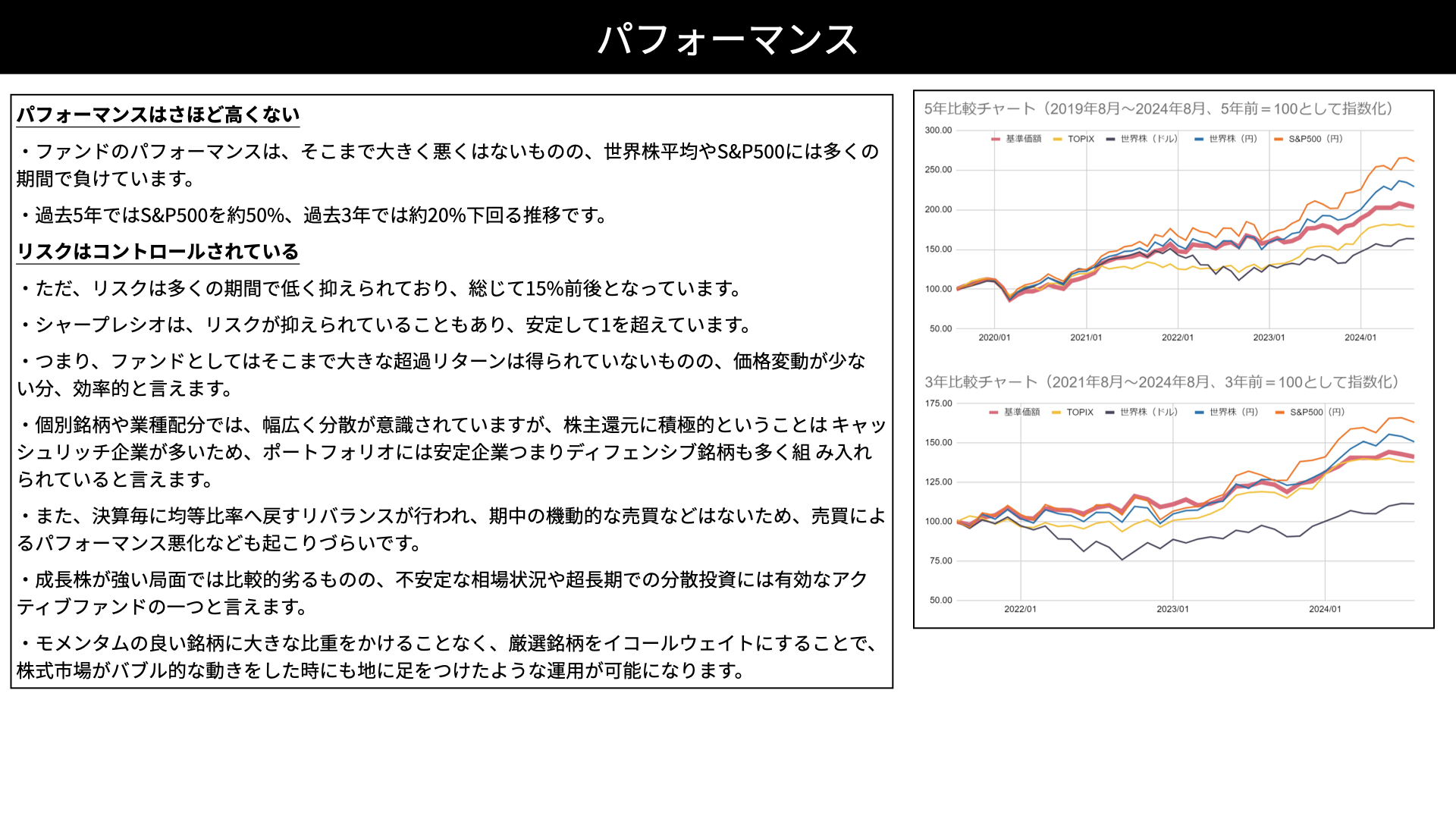

パフォーマンスはさほど高くありません。ファンドのパフォーマンスはそれほど悪くはないものの、世界株平均、S&P500と比較すると多くの期間で劣っています。

5年比較、3年比較で見ると、基準価格はS&P500の円建てや世界株の円建てに対して劣っています。

過去5年間でS&P500を50%、過去3年間で20%下回る推移ですから、パフォーマンスを見た限りでは投資をためらう方が多いのではないでしょうか。

ただし、このファンドの特徴は、均等に投資を行っている点に加え、リスクがコントロールされていることにあります。リスクは多くの期間で低く抑えられており、総じて15%前後に収まっています。シャープレシオは安定して1を超えており、リターンが低く見えるものの、リスクを抑えている分だけ資金効率が高いと言えます。

そこまで大きな超過リターンが得られているわけではありませんが、価格変動が少ない分、効率的な運用がなされていることが強みとなっています。

個別銘柄や業種配分においては、幅広く分散が意識されています。株主還元を行う企業を調査し、ボトムアップで選定を進めた結果、業種が幅広く分散されています。

株主還元に積極的な企業は、キャッシュフローがしっかりしており、キャッシュポジションが多くなる傾向があります。幅広く業種が分かれているとはいえ、安定的な企業、ディフェンシブ銘柄も多く組み入れられています。情報技術のような成長性の高い銘柄もあれば、ディフェンシブな銘柄も含まれており、非常にバランスが取れています。これが、リスクの低い一因ではないかと考えられます。

また、決算期ごとに均等比率に戻すリバランスが行われています。期中には機動的な売買はあまり行われず、リバランスを中心に運用されています。売買によるパフォーマンスの悪化、判断ミスが起こりにくい機械的な運用が行われていることもリスクが低い理由と言えるでしょう。

成長株が強い局面では比較的パフォーマンスが劣る傾向がありますが、不安定な相場、超長期の分散と考えると、非常に有効なアクティブファンドと言えます。

S&P500では、NVIDIAやAppleといった企業が非常に大きな割合を占めています。時価総額の大きなM7企業が指数の30%を占めており、これらの企業が悪化すると指数全体が大きく下がる傾向があります。

一方で、このファンドは堅実な企業から100銘柄を選び1%ずつ均等に配分しているため、特定銘柄に偏ることがありません。モメンタムの良い銘柄に大きな比重をかけることがないため、バランスの取れた運用が可能です。

通常であれば良い銘柄に多くの比重をかけたくなるところを抑えているため、株式市場が少しバブル的な状況にある場合でも地に足のついた運用が可能です。そのため、リスクがしっかりコントロールされたファンドとなっています。

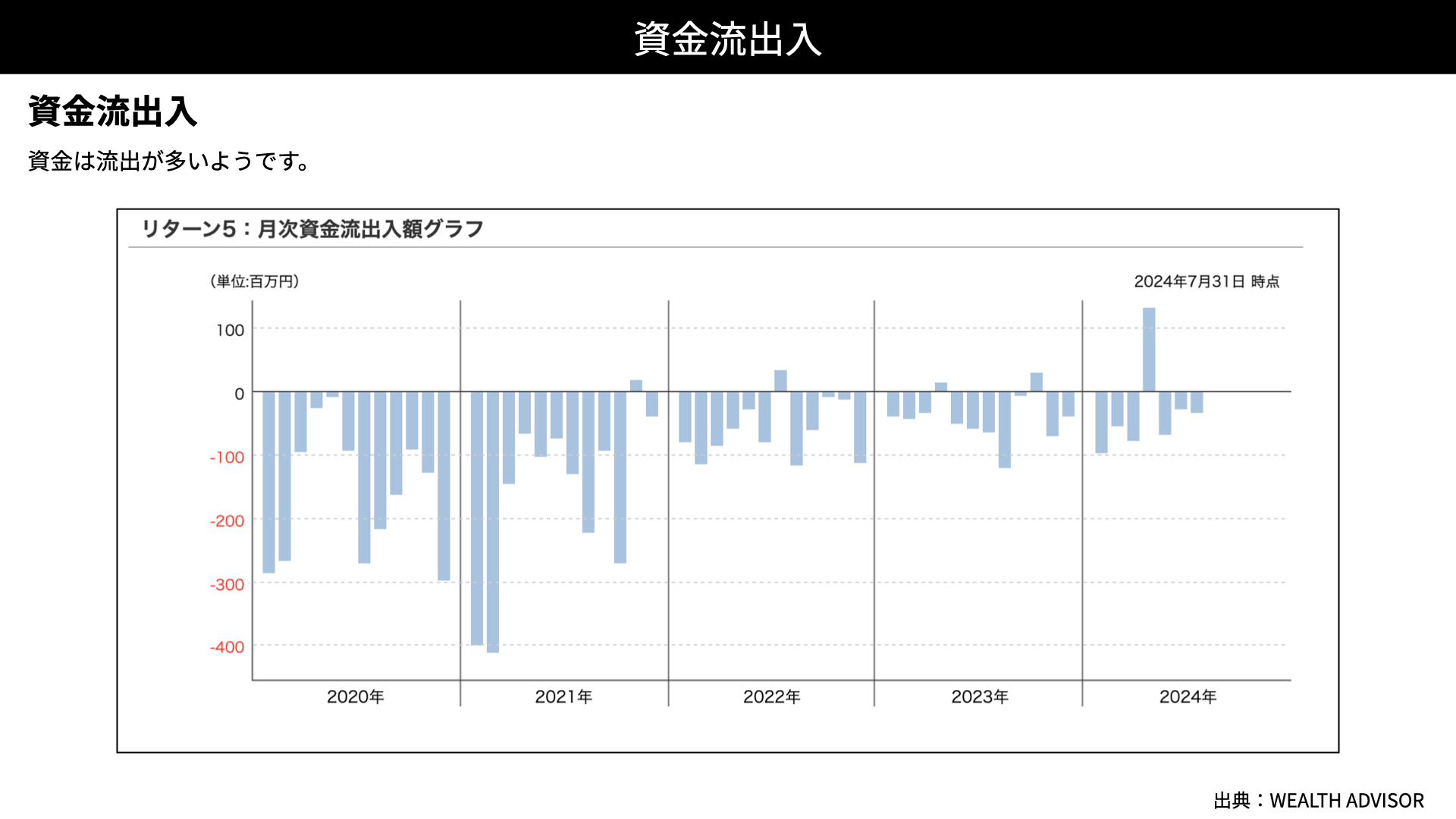

資金流出入

インデックスに比べてパフォーマンスがあまり良くないため、資金が流出しています。

評価

評価は3.5です。リスクコントロールが利いているため、本来であれば4をつけたいところですが、アクティブファンドとしてもう少しパフォーマンスが欲しいところです。

ただ、長期的に見た場合、下落局面が続く局面ではインデックスを上回るパフォーマンスを残せています。長期で保有する場合には評価4、直近のパフォーマンスを考慮すると、平均で3.5とさせていただきました。

本日は、株主還元を積極的に行い、今後も継続する見込みのある米国企業に投資するファンドを取り上げました。株主還元にフォーカスが当たっていますが、結果としてディフェンシブ株と成長株に分散が利いており、業種も分散されています。投資割合を均等にすることで特定銘柄に偏ることがないため、リスクが非常に上手くコントロールできています。

パフォーマンスはインデックス、ベンチマークに対して下回っていることから、アクティブファンドとしての期待値に答えているかは微妙ではありますが、ただし、長期的には株主還元に着目した良いファンドです。他のファンドと比較、分析をしていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF