本日は、クルーズコントロールというバランスファンドを分析します。このファンドは、3ヶ月で- 2%を超えないように維持する保守的な運用を行っています。どのようなパフォーマンスを示しているかなどを分析したいと思いますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事は情報提供を目的として作成されています。投資の勧誘や売買の推奨を目的としたものではありません。また、投資信託はランダムに抽出しており、運用会社、販売会社との間に業務提携は一切ございません。あくまでも中立の立場で分析します。

投資信託概要

概要

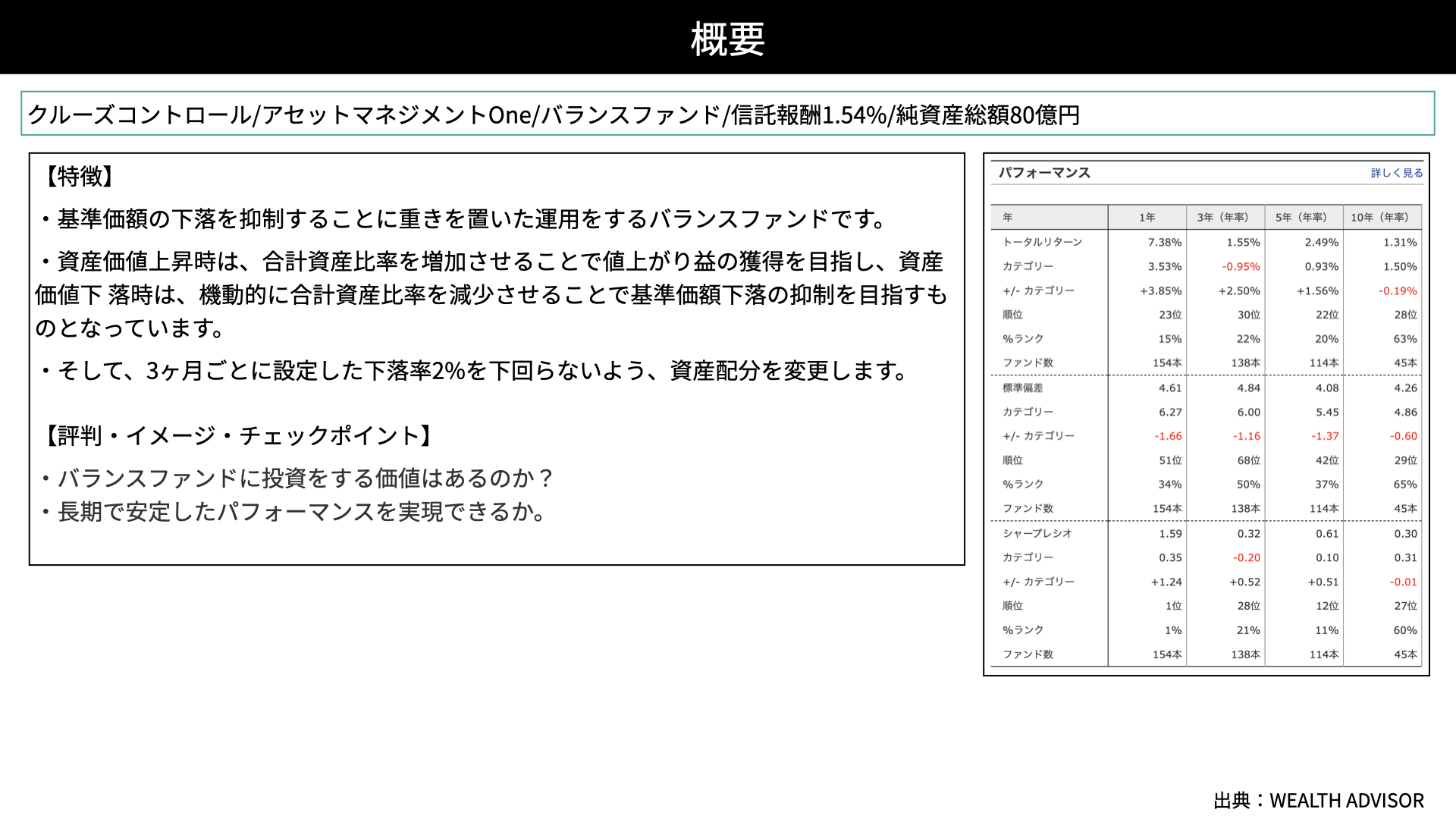

クルーズコントロールは、アセットマネジメントOneが運用するバランスファンドです。 信託報酬は1.54%、純資産総額は80億円です。

特徴です。基準価格の下落を抑制することに重きを守ったバランスファンドです。資産価値が上昇する局面では、資産比率を増加させることで値上がり益の獲得を目指し、逆に資産価値が下落する局面では、機動的に投資比率を引き下げることで基準価格の下落を抑えることを目指します。言い換えれば、リスクアセットの比率を調整することで、パフォーマンスの安定を目的としているのです。

具体的な目標としては、3ヶ月ごとに設定した基準を-2%以下にならないよう資産配分をコントロールしています。

チェックポイントです。こうしたバランスファンドへの投資に価値があるかどうか、安定したパフォーマンスが実現できるかを確認します。

投資戦略

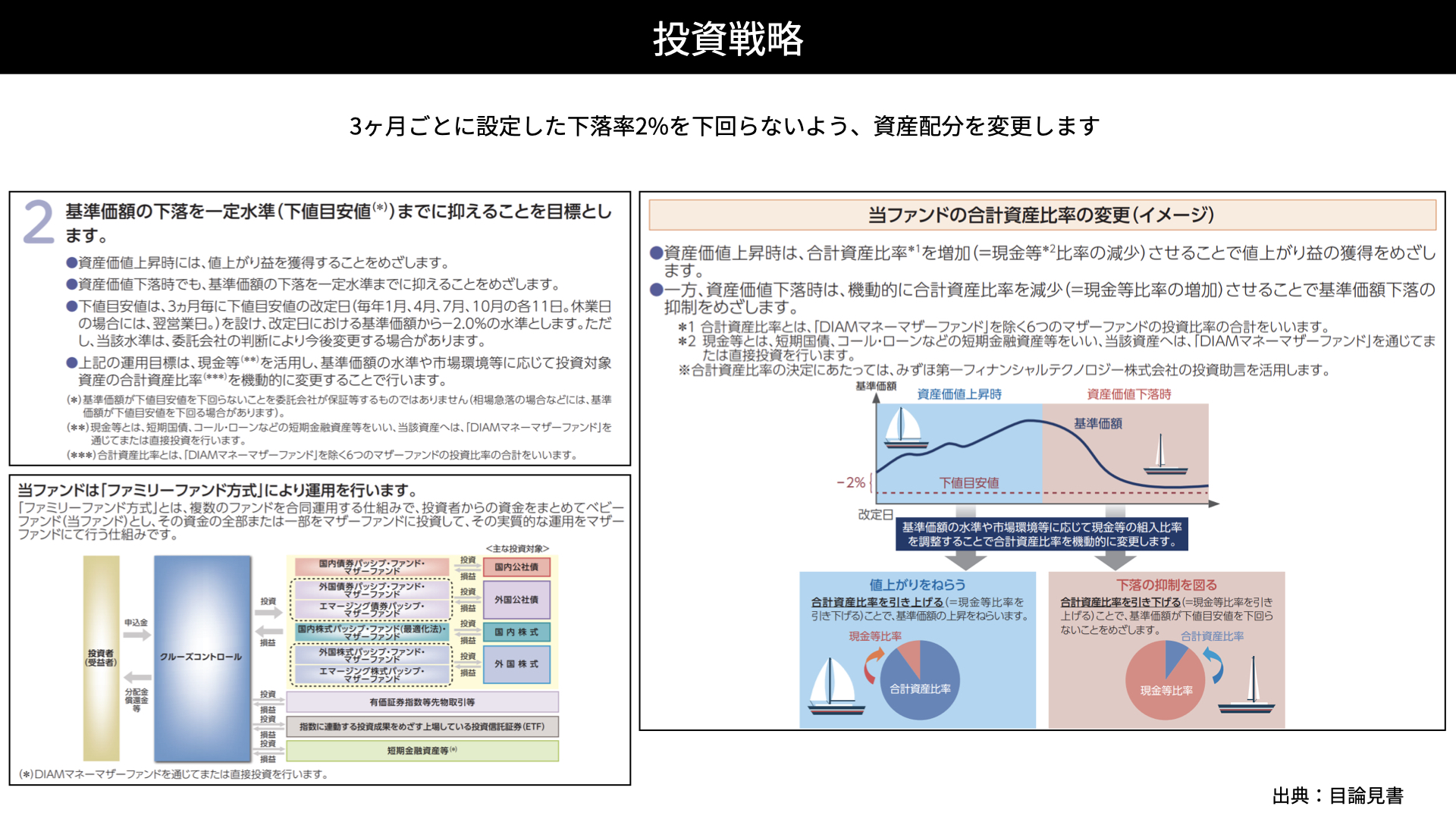

3ヶ月ごとに下値の設定を行い、下落率2%を下回らないようにしていることが最大の特徴です。

このファンドは国内公社債、外国公社債、国内株式、外国株式と、国内外の株、債券に投資するバランスファンドです。

資産価値が上昇する局面、下落する局面でリスクアセットへの投資額を増やすかどうかを判断します。資産価値が上昇する際には現預金比率を下げ、国内外の公社債、株式への投資割合を増やします。下落局面では基準価格を割り込む可能性がありますから、現金比率を引き上げ、リスクアセットを減らします。このようにして下落しないファンドを目指しています。

銘柄戦略

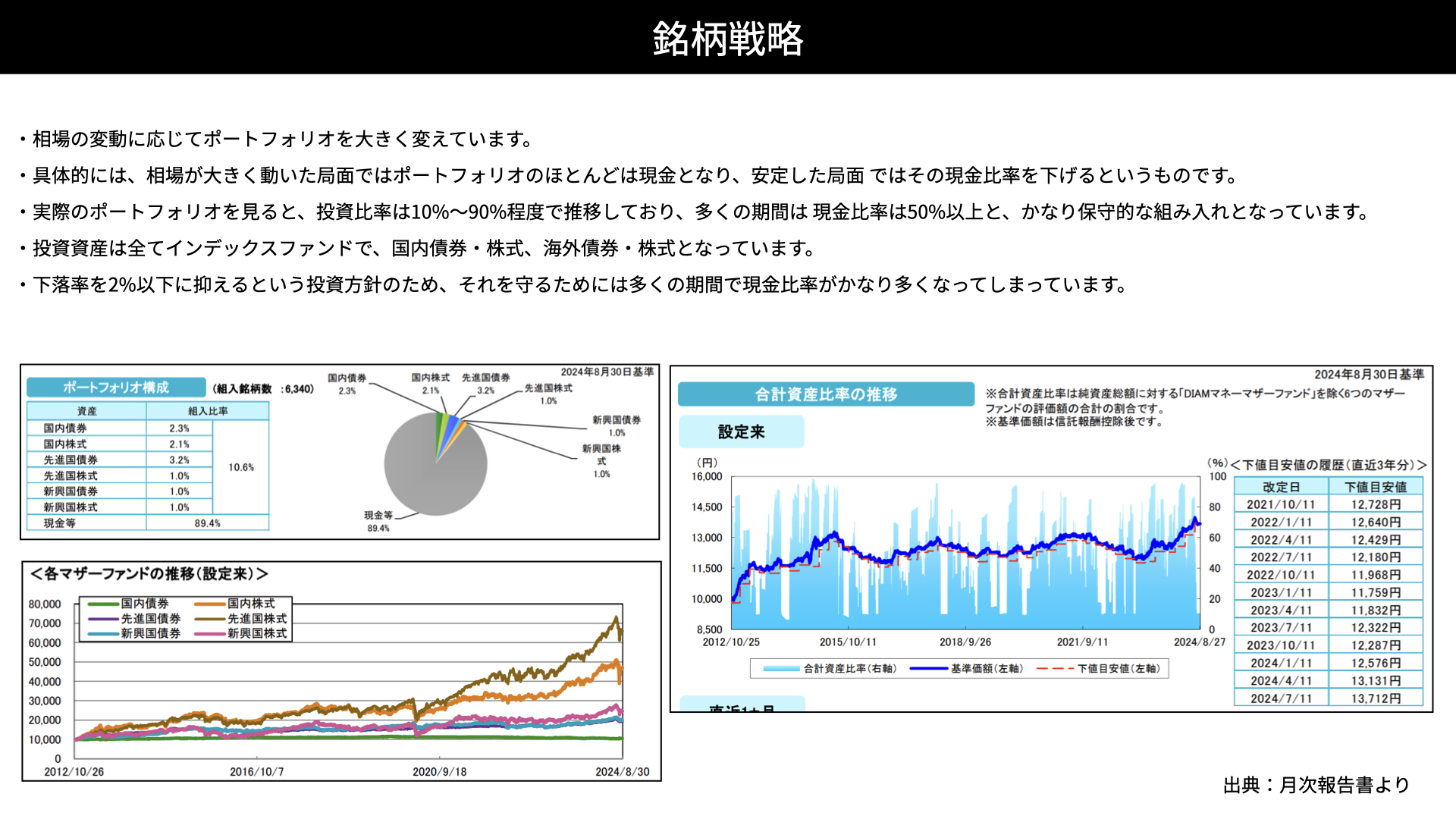

相場の変化に非常に応じてポートフォリオを大きく変えています。具体的には、相場が大きく動いた局面ではポートフォリオのほとんどが現金となり、安定した場面では現金比率を下げています。

実際のポートフォリオを見ると、投資比率は10%~90%程度で推移しており、多くの期間は現金比率が50%以上と、かなり保守的な組み入れです。

右のチャートをご覧ください。青い棒グラフが伸びている箇所は、先進国、新興国を含めた国内外の債券資産比率が大きくなっており、低くなっている箇所は現金割合を増やしている局面となります。リスクがある際には現預金比率を極端に上げるなど、局面に応じた調整を行っていることがわかりました。

8月末時点では現預金が89.4%を占めており、リスクアセットに振り分けられているのは10.6%です。

このようにして3ヶ月ごとに下値目処を作り、そこを下回らないようにリスクコントロールをしています。

下落率を2%以下に抑えるため、多くの期間で現金比率が多くなっています。

ファンド・パフォーマンス

パフォーマンス

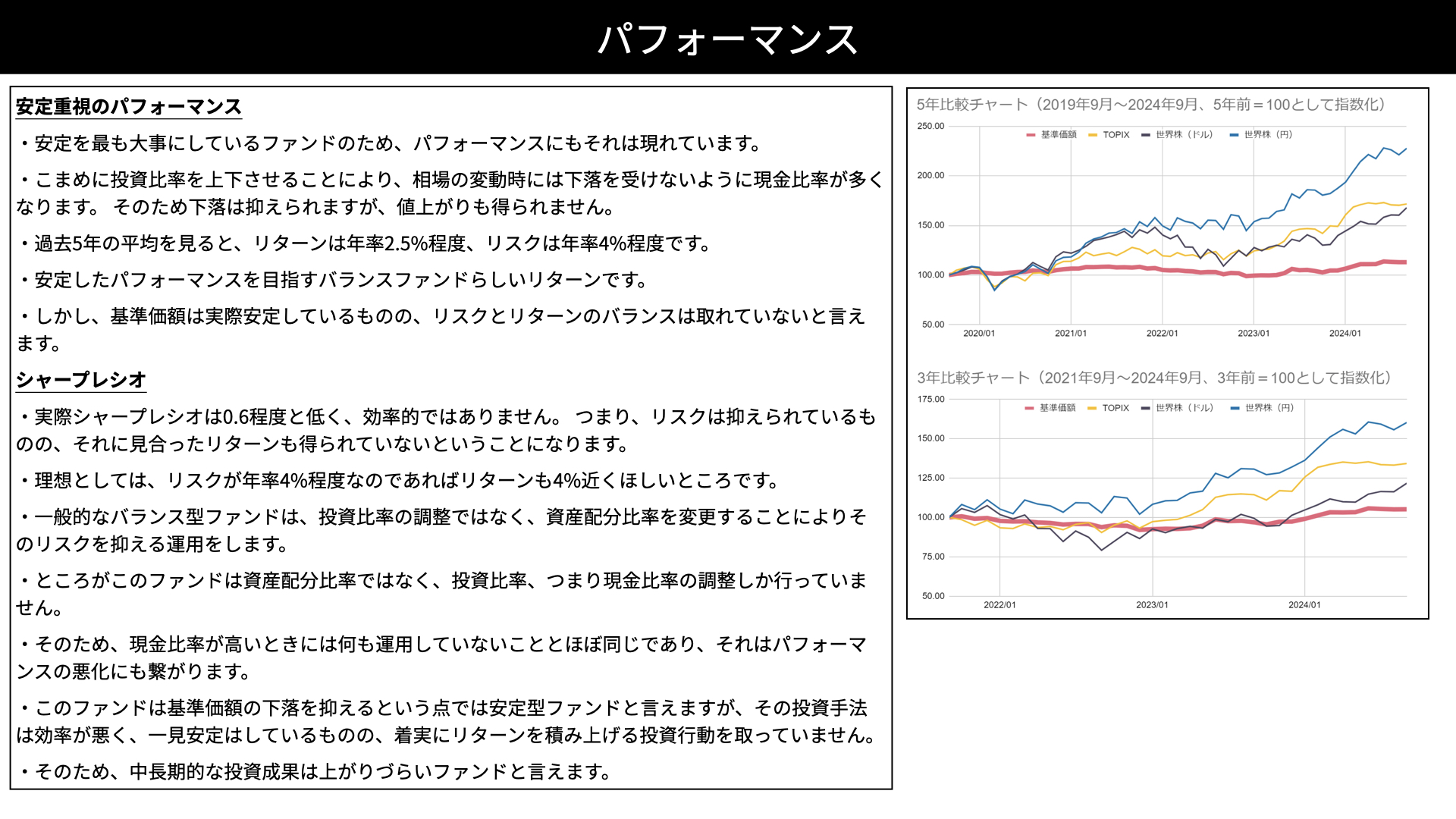

安定を重視したファンドにありがちなパフォーマンスです。 安定性を最も大事にしており、パフォーマンスにもそれが表れています。こまめに上下させることで、相場の変動時には下落を受けないように現金比率が多くなっています。そのため下落自体は抑えられていますが、大きなリターンも得られていません。

過去5年間の平均を見ると、リターンは年率2.5%程度、リスクは4%程度です。 安定したバランスファンドらしい動きですが、リスクとリターンのバランスが取れていません。1つの基準としてシャープレシオを見ると0.6と低く、非効率な印象です。

リスクは抑えられているもの、それに見合ったリターンがないことが1つの大きな問題点です。リスクが年4%程度ですから、理想を言えばリターンも4%近く欲しいところです。

一般的にバランス型ファンドは、投資比率の調整ではなく、リスクアセットの中での調整を行います。例えば下落局面においては、債券の割合を多くして株の割合を減らしたり、これから資産が上がるような状況においては株の割合を増やし、債券を減らしたりします。しかし、このファンドは資産分配の比率ではなく、現預金比率の調整、つまり投資比率を調整します。

投資比率を下げるということは、現金率が高いときには何も運用していないのとほぼ同じです。現預金が多くなりすぎた結果、資金効率の悪さ、パフォーマンスの悪化にもつながります。

基準価格の下落を抑えている点では安定型ファンドと言えますが、この投資手法は客観的に見ると効率が悪く、一見安定しているものの、着実にリターンを積み上げるスタンスではありません。

中長期では投資成果が上がりづらいファンドだといえます。

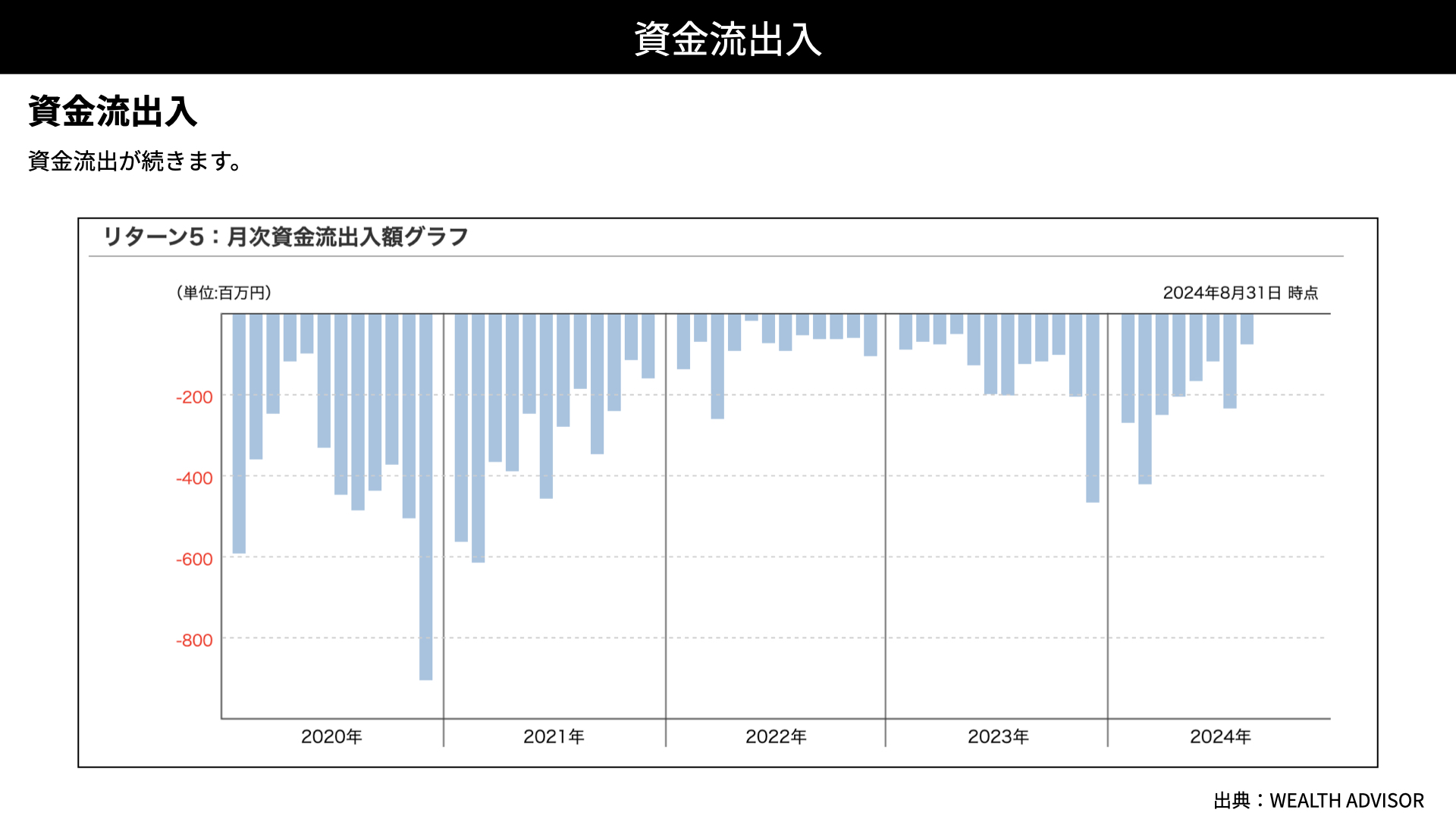

資金流出入

資金の流出が続いています。

評価

評価は1.5です。安定しているものの、中長期での成果はあまり期待できそうにありません。現預金比率を高く保つと、下落を抑えられる一方で、チャンスを逃す可能性があります。資産配分調整がバランスファンドの中心となっている中で、このファンドは投資割合の調整がパフォーマンスに影響を与えていました。バランスファンドは他にも多くありますので、ぜひ比較検討いただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF