本日は大型株ファンドという、日本の大型株に投資するファンドを分析します。

大和アセットマネジメントが運用するこのファンドは、1961年に設定された長寿ファンドです。長く運用されているにはそれなりの理由があるということです。安定性重視かつ優れた底力を持つファンドですから、ぜひ最後までご覧いただき、その実力を知っていただければと思います。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されており、投資の勧誘、売買の推奨を目的としたものではございません。取り上げている投資信託はランダムに抽出しています。運用会社、販売会社と当社の間における業務提携は一切ございません。あくまでも中立な立場で分析をお伝えしています。

投資信託概要

概要

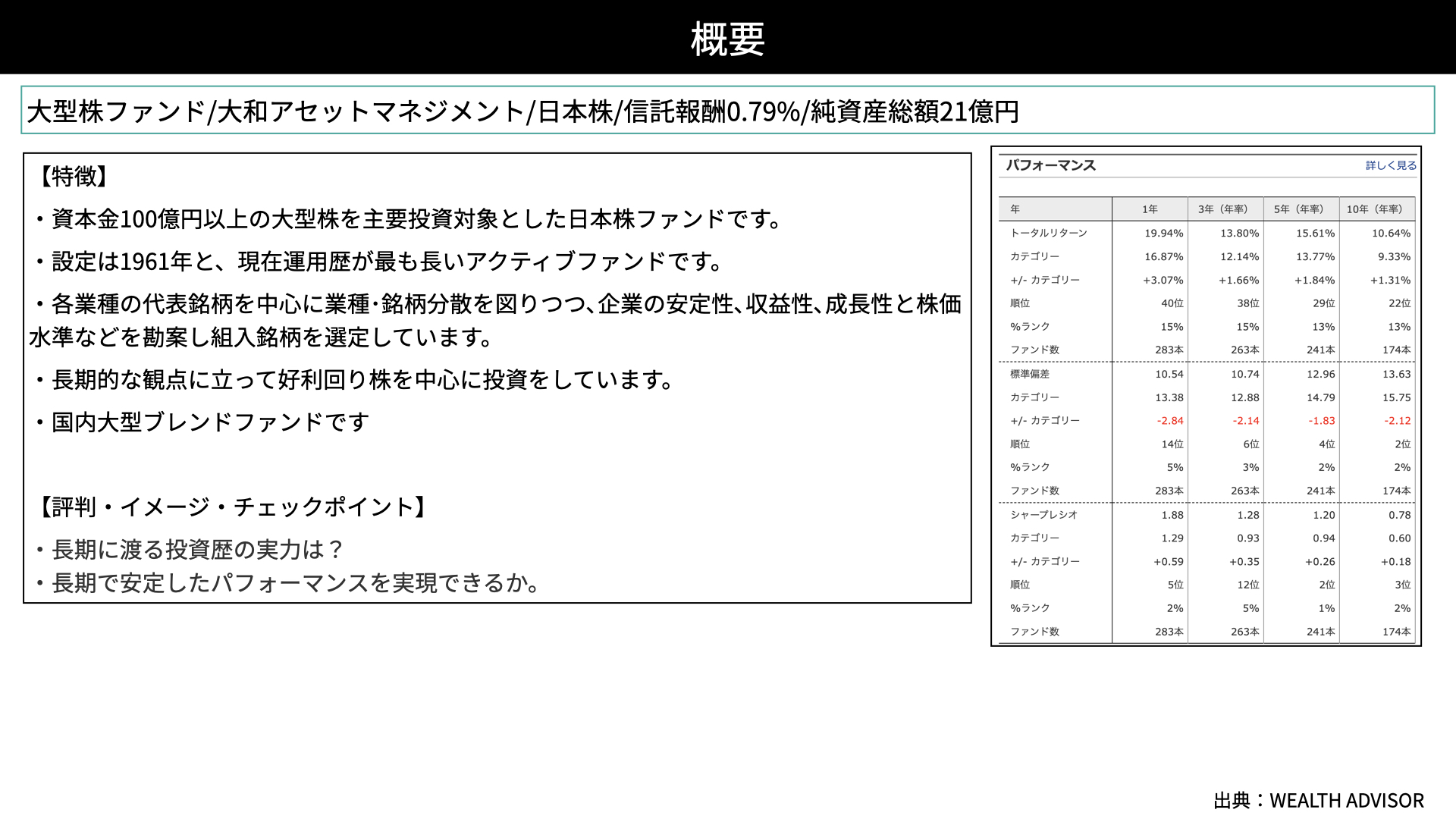

大型株ファンドは、大和アセットマネジメントが運用する日本株です。信託報酬は0.79%、純資産総額が21億円となっています。ただしNISAでの投資はできず、特定口座での投資となります。

特徴です。資本金100億円以上の大型株を主要投資対象とした日本株ファンドです。設定が1961年ということで、運用歴がかなり長いアクティブファンドとなっています。

各業種の代表銘柄を中心に業種、銘柄の分散を図りつつ、企業の安定性、収益性、成長性と株価水準を勘案して組み入れを選定している、非常にオーソドックスな運用スタイルです。長期的なパフォーマンスを目指し、高利回りの株を中心に投資する国内大型ブレンドファンドとなっています。

チェックポイントです。長期にわたる投資歴の実力はどうか、設定来のチャートを使用して確認します。

銘柄戦略

長期的に保有に値する銘柄に投資する、非常にオーソドックスなスタイルです。ですから、戦略を通じてどのような銘柄を買っているかを確認したいと思います。

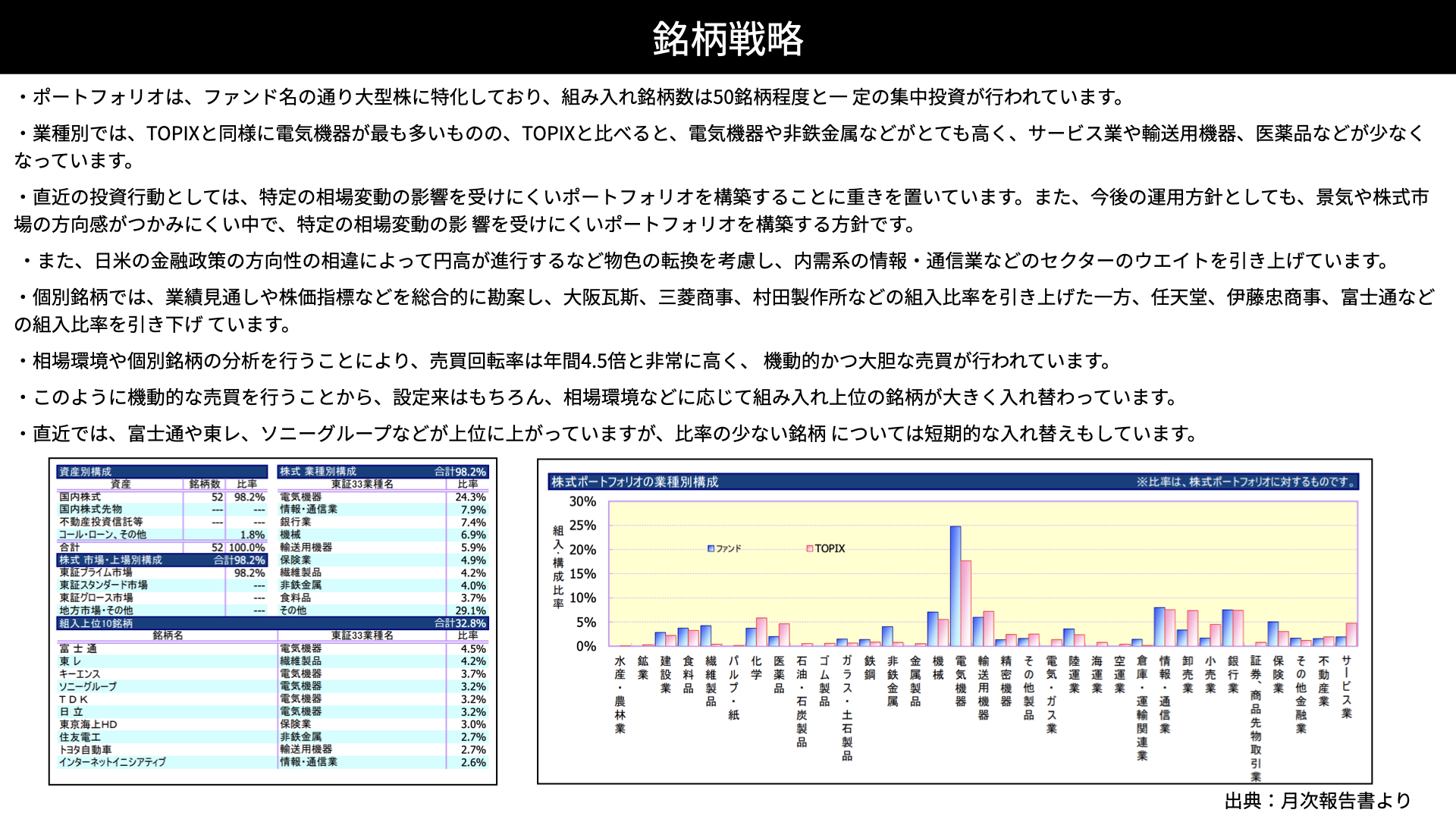

ポートフォリオです。ファンド名の通り、大型株に特化していることが改めて確認できました。組み入れ銘柄数は50程度、現在は52銘柄と一定の集中投資が図られています。30銘柄までは絞り込まず、80~100銘柄までは分散していない銘柄数だとわかりました。

業種別ではTOPIX同様に電気機器が最も多いですが、TOPIXに比べると電気機器、非鉄がとても高くなっています。一方でサービス、輸送用機器、医薬品が少なくなっていることがポイントです。

直近の行動としては、特定の相場環境の変化の中でも平時のような運用ができることを目指したポートフォリオ構築に重きを置き、全方位的な影響を受けにくい形にしています。また今後の方針としても景気や株式市場の方向感がつかみにくいと分析し、特定の相場環境での影響を受けにくいポートフォリオを構築しています。

非常に強気な姿勢のファンドもある中で、このファンドは景気動向、株式市場の方向感が不透明なため、全方位的な対策をとっていることがわかりました。こういったところが安定性に繋がっているのでしょう。

また日米の金融政策の方向性の相違により円高が進行するなど物色の転換を考慮し、内需系の情報・通信業セクターのウェイトを引き上げています。現在は円安が進んでいますが、金利差の縮小を考え、円高に対しても気を配っていることがわかりました。

個別銘柄では業績見通し、株価指標を総合的に勘案しています。例えば大阪ガス、三菱商事、村田製作所などを組み入れて比率を上げた一方で、任天堂、伊藤忠商事、富士通などの組み入れ比率を下げています。

相場環境や個別銘柄の分析をしっかり行うことで、結果として売買回転率は年間4.5倍と非常に高く、機動的かつ大胆な売買が行われています。リバランスだけではなく、しっかりと銘柄分析した結果を入れ替える形で反映させていることがわかりました。

このように機動的な売買を行うことから、設定はもちろん相場環境などに応じて組み入れ上位銘柄が大きく替わっています。

ここ最近では直近では富士通、東レ、ソニーグループなどが上位に上がってきていますが、比率の少ない銘柄では短期の入れ替えも行われています。バイ&ホールドのみならず、景況感も含めて判断する機動性がパフォーマンスにどう繋がるかに注目です。

ファンド・パフォーマンス

パフォーマンス

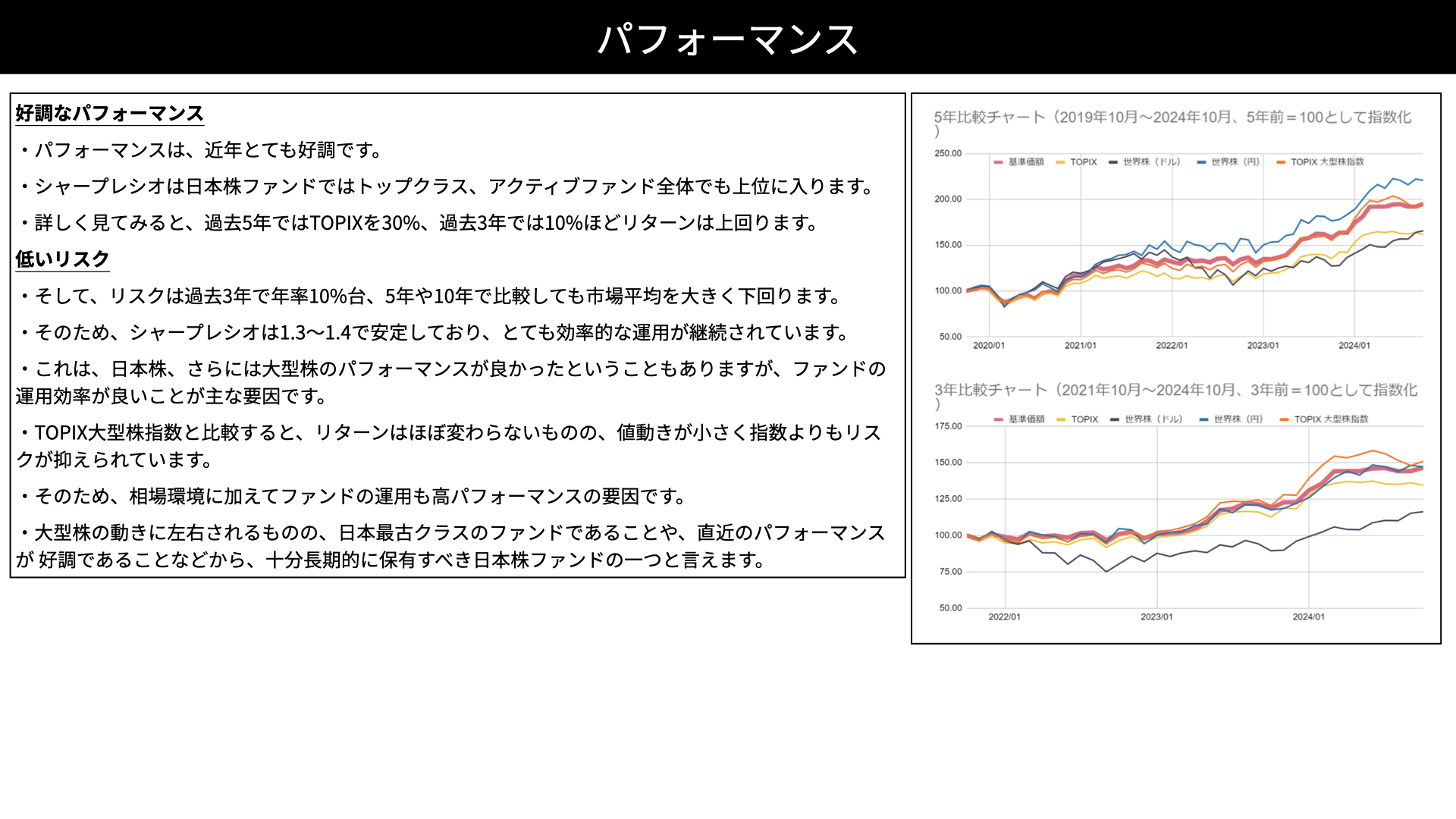

近年はとても好調です。シャープレシオは日本株ファンドでもトップクラス、アクティブファンド全体でも上位に入っていることで知られています。

過去5年間ではTOPIXの+30%、過去3年間の+10%のリターンを上げています。リスクは過去3年間で年率10%台、5年や10年で比較しても市場平均を大きく下回っています。シャープレシオは1.3~1.4で安定している、とても効率的な運用が継続できているファンドだとわかりました。

ここ最近の日本株、大型株のパフォーマンスの良さだけでなく、それを上回るファンドの効率性も確認できました。

TOPIXの大型株指数と比較するとリターンはほぼ変わらず、値動きが小さく指数よりもリスクが抑えられています。その分リスクが抑えられているため、長期で見るとオーバーフォームすることが見えてきました。相場環境に加え、ファンドの運用も高いパフォーマンスの要因だと言えます。

大型株の動きには左右されるものの、長年運用してきたこと、直近のパフォーマンスを考えると、長期保有の価値が十分あるファンドだと感じました。

10年パフォーマンス

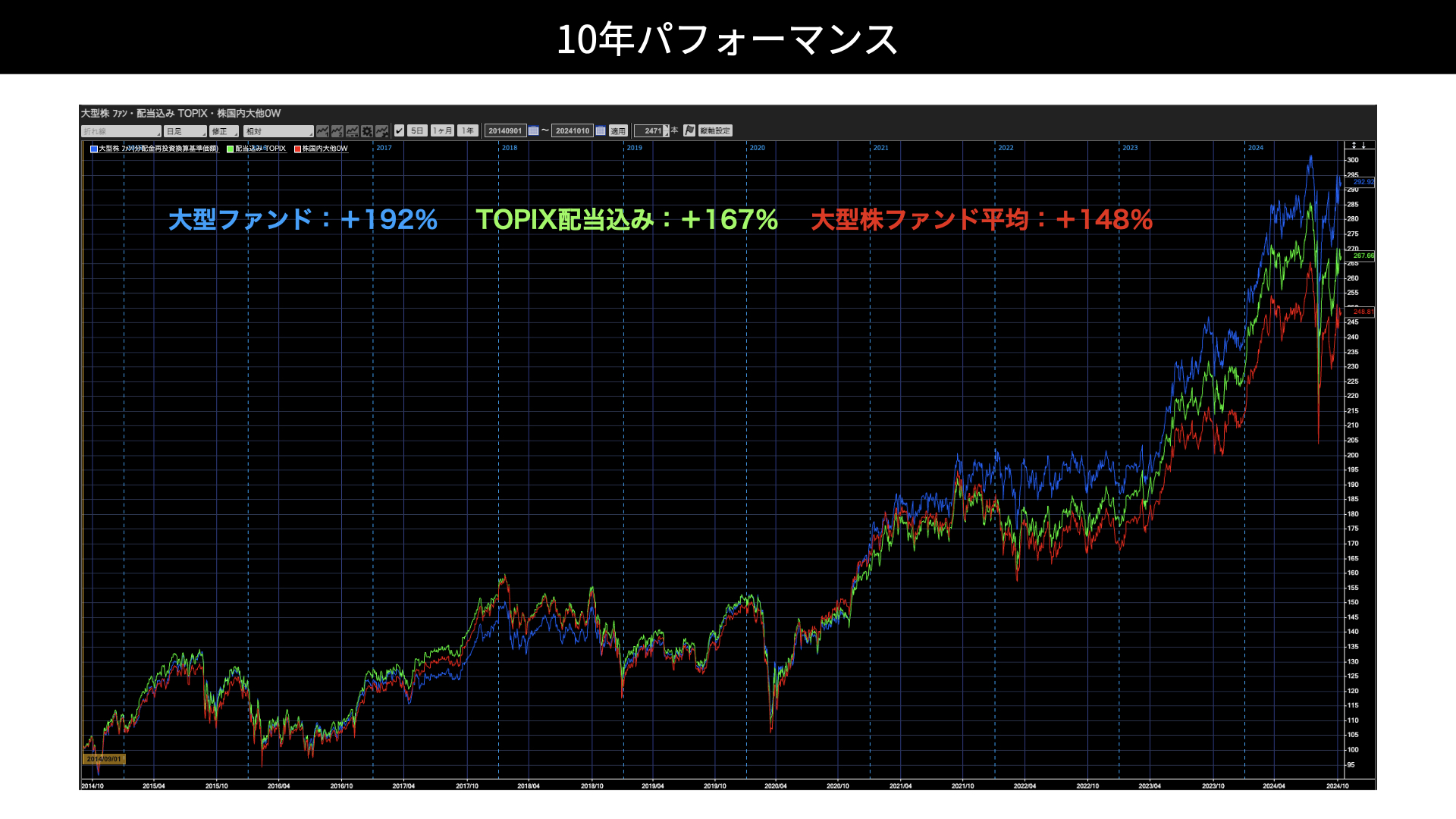

次に長期のパフォーマンスを確認してみましょう。まずは10年パフォーマンスです。

青が該当ファンド、緑がTOPIX配当込み、赤が大型アクティブファンドの平均です。このファンドが+192%、TOPIXの配当込みが+167%、大型株ファンドの平均が+148%と、長い期間になるとオーバーフォームできています。極端にブレることもなく、地道に積み上げている印象で、短期よりも長期投資に向いていることがわかります。

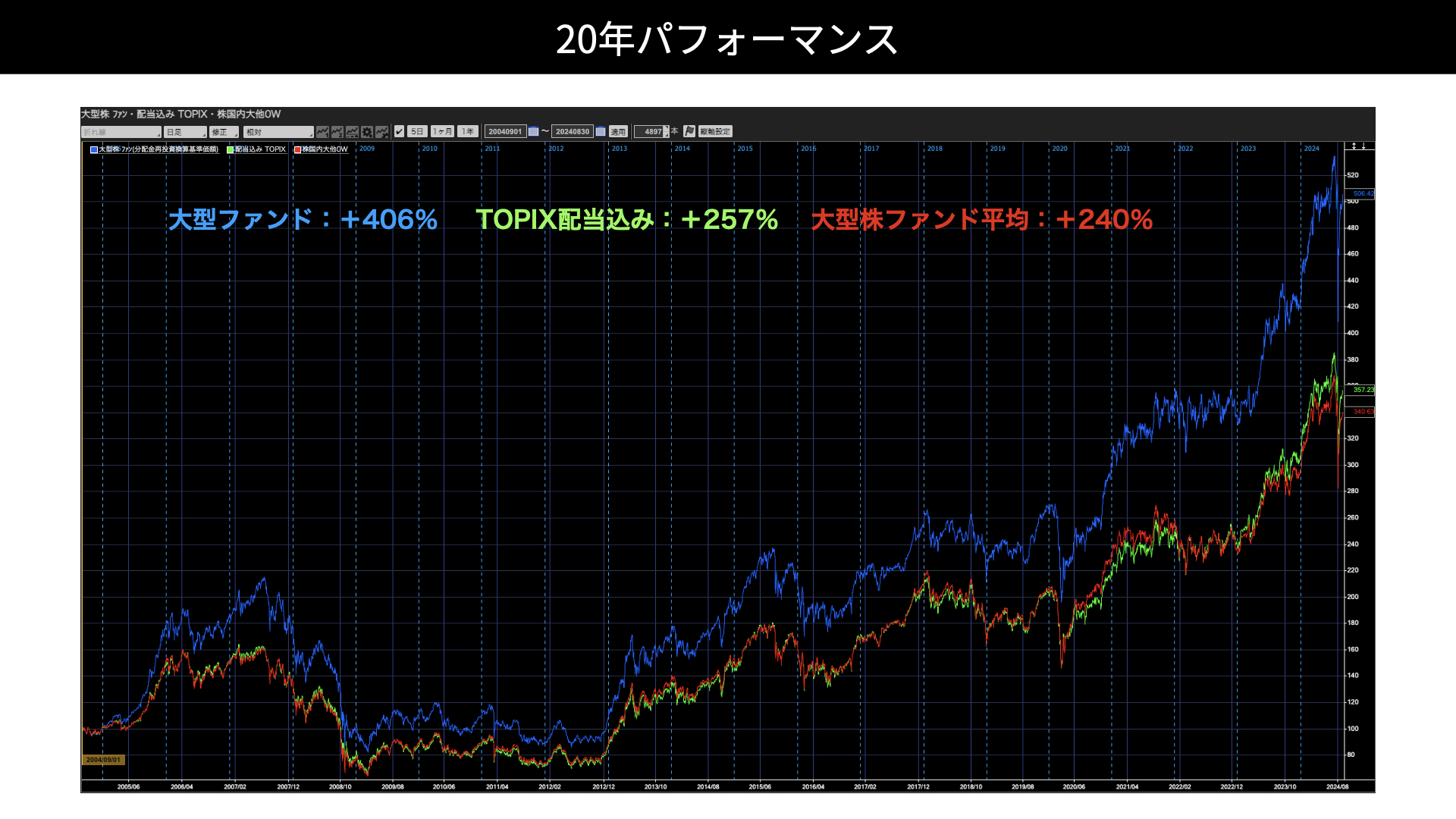

20年パフォーマンス

次に20年パフォーマンスです。このファンドが+406%に対して、TOPIX配当込みが+257%、大型株ファンドの平均が+240%と、160%近い差がついています。大型株を謳うファンドと比較してもしっかりとしたパフォーマンスを残せていることがわかります。

加えて波動が大きくブレることはなく、コンスタントに差をつけていることから、非常に力のある丁寧なファンドだと感じました。

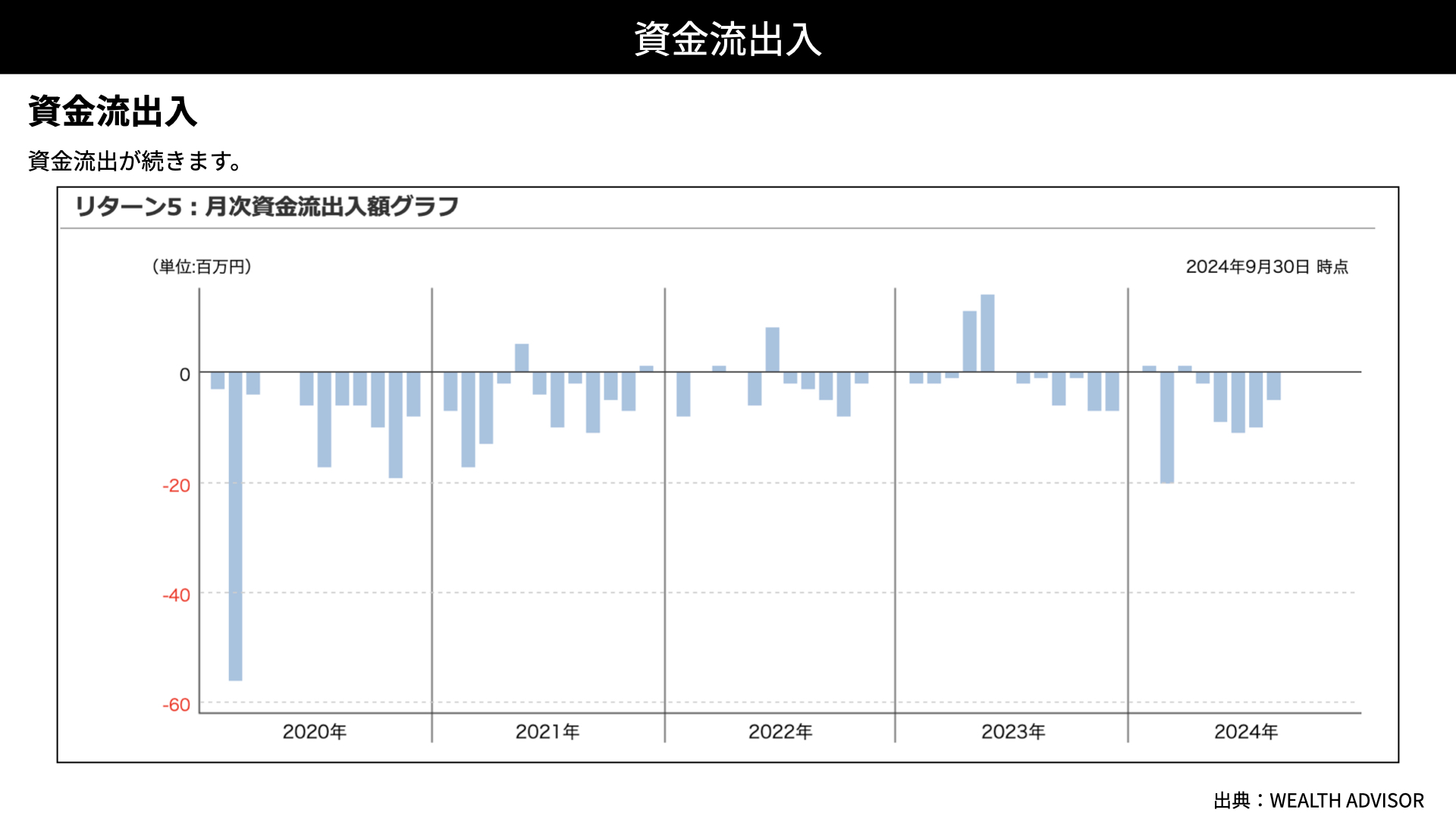

資金流出入

資金の流出が多くなっています。なぜでしょうか。

評価

評価は4.5です。非常に安定感があり、長期投資に適したファンドだと感じました。資金の流出はNISAでの投資ができないことが1つの大きな要因なのでしょう。NISAの枠を使い切った方、特定口座での投資を探してる方にとっては長期に保有する価値があると感じました。他の大型ファンドは多くありますが、特徴や売買回転率を見ながら比較いただければ、この特徴も理解できるのではないかと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF