11/1~11/4は、エヌビディア、テスラ株の上昇など、株価が強いところに注目が集まりました。それ以外にもFOMC、OPECプラスの発表もありました。5日晩には雇用統計も控えています。

8日にはISM製造業指数、10日にはISM非製造業指数の発表があるなど、かなり重要な材料がそろっていたにもかかわらず、すべてクリアしながら株価が高くなりました。

特に、アメリカや、イギリスなどの欧州、オーストラリアなど、各中央銀行の要人がコメントや政策発表を行ったことは、マーケットに安心感を与えています。

ただ、安心感を与えた背景をしっかりと読んでいくと、スタグフレーションに恐れをなしていると改めて確認できます。

今後それがどうなっていくのか。また、スタグフレーションの大きな要因にもなっているOPECプラス。この決定で原油価格が下がったわけですが、これが続くのかどうか。

来週以降の相場に大きな影響を与えますので、全体的にお伝えし、来週以降の相場に対する注意点を確認します。

[ 目次 ]

中銀で統一された流れ

これは、私やマーケット関係者が思っていること、打ち合わせでもいろいろと聞かれた内容になります。

アメリカのFOMC、オーストラリア準備銀行、ECB、BOE。そういった中銀が同じような協調姿勢を取っています。どこまで協調したかは分かりませんが、何かの打ち合わせをしたのではないかと思うぐらいに歩調を合わせています。

それによって、ゴルディロックス相場(金利が低い状態による適温相場)とマーケットが捉え、その結果として株価が大きく上昇したと思われます。

まずは、どういった発言があったかを確認しましょう。

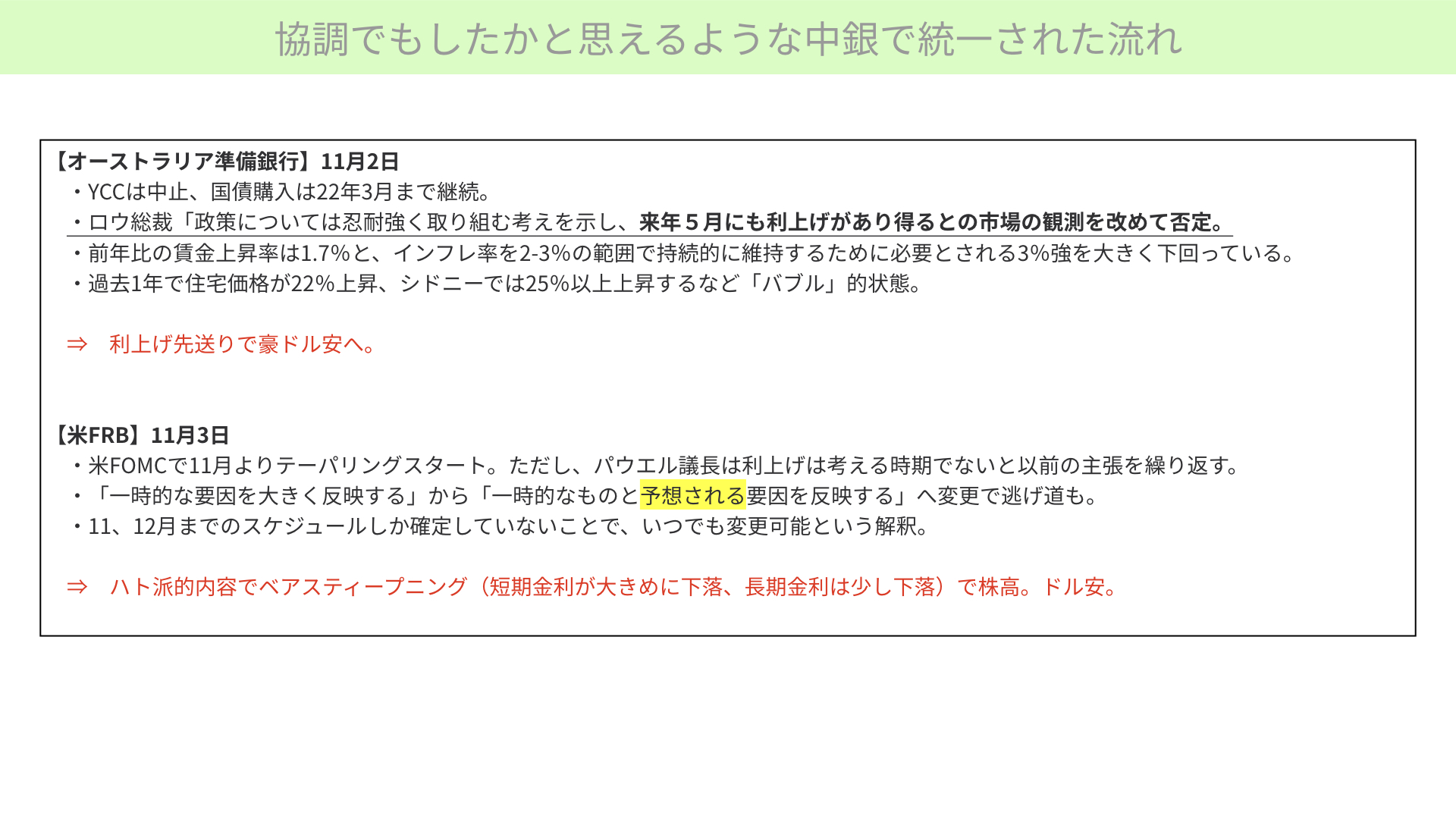

オーストラリア準備銀行の発表内容

11月2日のオーストラリア準備銀行は、オーストラリアでかなりインフレ率が高くなっていることで、なるべく早く利上げに移行すると言われていました。

しかし、実際に発表した内容としては、政策金利の変更は忍耐強く取り組むとのこと。来年5月に利上げがあるだろうとする市場の予測を否定しました。つまり、利上げはまだまだ後だと言ったことで、相場に対して安心感を与えたことになります。

一方、YCC(イールドカーブコントロール)という3年金利を低く抑える政策は中止。国債購入は22年3月まで継続するものの、それ以降は続けないと言っています。徐々に出口戦略に向かっているものの、FOMCと同じように利上げをすぐには行わないと言ったことで、豪ドル安になり、金利は低下しました。

ただ、オーストラリアはこの1年間で住宅価格が22%、シドニーでは25%上昇するなど、バブル的な状況になっています。金利が低いままになるかどうかは、マーケットもかなり警戒しているとお考え下さい。

米FRBの発表内容

11月3日には、FOMCが開かれました。11月からテーパリングがスタートし、11~12月は150億ドルの買入減を決めていますが、1月以降のスケジュールは12月に決めるとしています。

マーケットは、状況によって、いつでも変更可能にしているのではないかと解釈していたり、パウエル議長は辞める腹積もりで、1月以降は新たな議長となることを検討しており、自分の責任を明確にしたのではないかと言われたりと、様々な憶測が飛び交っています。

とはいえ、思ったよりもタカ派ではなかったことから、結果的にゴルディロックス相場のサポートになっていることは事実です。

また、アメリカはベアスティープニング(短期金利が大きめに下落、長期金利は少し下落)になっています(これまでの記事では、ツイストフラットニングと言ってきました)。

利上げをするわけではない、テーパリングと利上げは別と改めて言及したことで、短期金利が大きく下落し、長期金利が少し下落。全体的に金利が下がったことで、さらにハイテク株の上昇が強まっています。

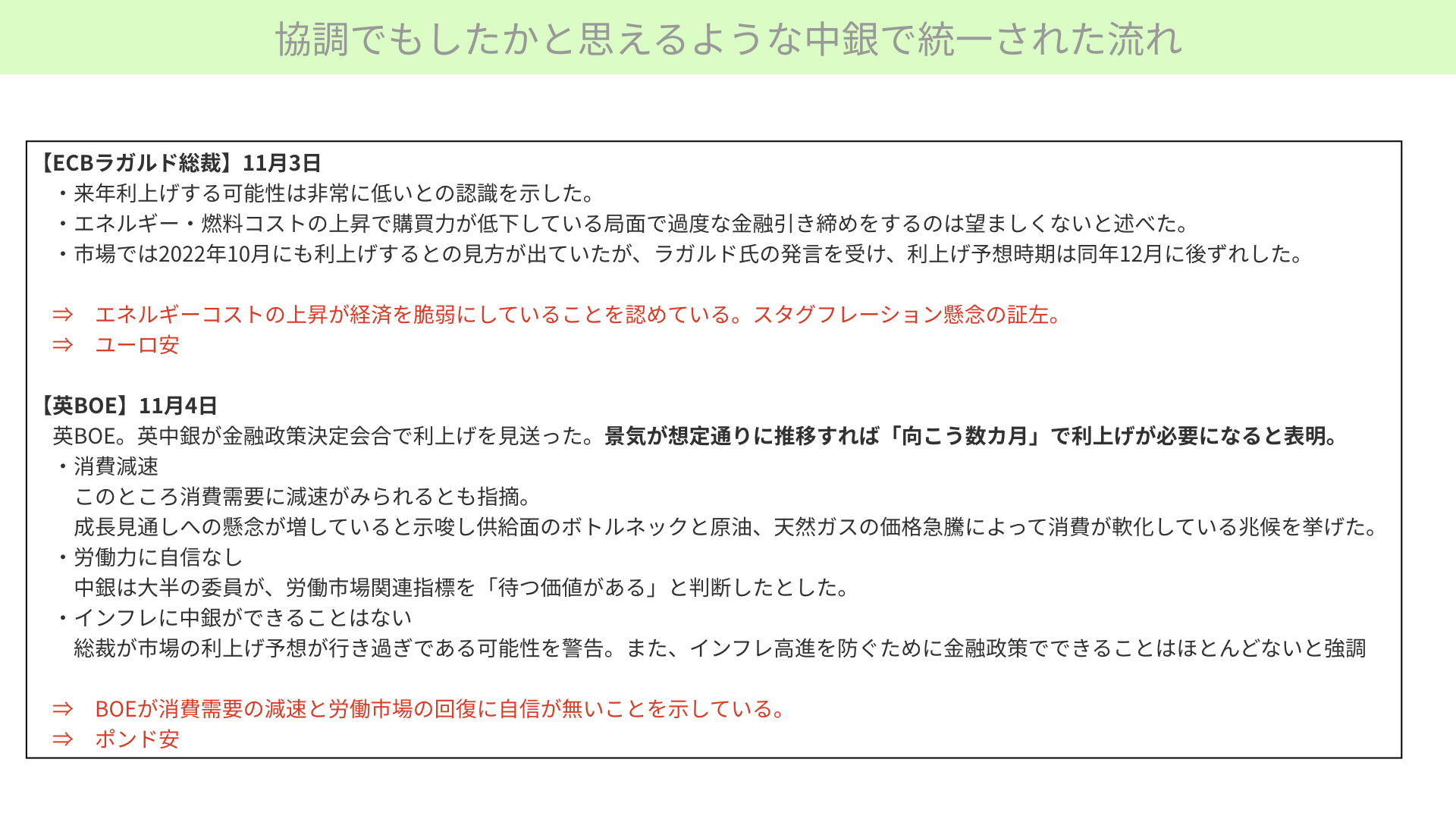

ECBラガルド総裁の発言

次に、11月3日。ECBラガルド総裁の回答です。来年10月ごろに利上げされると言われていた市場予想に対し、12月以降も分からないという、利上げを先送りするような発言をしています。

発言の背景には、エネルギーと燃料コストの上昇による購買力低下があります。この中で過度な引き締めをするのはまずいと発言。こういったエネルギー価格が上がっているインフレ状態で引き締めをすると、スタグフレーション誘発につながることを懸念していると暗に認めた形です。利上げを先送りしたことで、ユーロ安が起こっています。

英国BOEの発表内容

11月4日、BOEが発表しました。これも、今回利上げとする市場予想とは異なり、向こう数カ月で利上げを行うと表明。

利上げを見送った理由としては、消費の減速を挙げています。エネルギー価格高騰により消費が軟化している状態で、こんなときに利上げをすると経済が腰折れするとし、さらに労働力にも自信がないとしました。

一番大事なのは、インフレ高を防ぐため、金融政策ができることがないと主張したこと。総裁は利上げ予想が行き過ぎだと言っています。

これら四つの中央銀行が、協調路線のように利上げを先送りした背景には、利上げに言及すると自国通貨が高くなり、他の通貨でインフレが進むことがあると、一部マーケット関係者は考えています。

どこかが抜けだしをするのではなく、しっかりと歩調を合わせることで、マーケットが今考えているインフレによる急な利上げ、そのことによる景気後退に対し、一定の安定感を与えようとしていると思われます。

それが本当かどうかは、経済状況や中央銀行の政策がどうなっていくかを見ていかなければ分かりません。あくまで、四つの中央銀行がそろい踏んだことで、株価が大きく上昇しています。

今後は四つの中央銀行が、例えばインフレによって政策を変更せざるを得なくなれば、今後マーケットが大きく変わってくるでしょう。そういった意味では、中央銀行の政策がどうなっていくか。注目する必要があります。

OPECプラスの会合について

その中央銀行の政策に大きく影響すると言われるOPECプラスの会合が、11/5朝に終わりました。その内容をお伝えします。今後大きなポイントになってきそうですから、ぜひご覧頂ければと思います。

OPECプラスは、毎月日量40万バレルを縮小してきましたが、アメリカ、インド、日本から増産するように言われ、増産に戻していくと約束していました。

2022年5月に日量970万バレルをOPECプラスで協調減産し、景気回復に伴って日量40万バレルずつ減らしていたものを戻すことで、22年末までには元の状態に戻す、緩やかに減産を減らすことで、需給を崩さないようにしようとしていました。

しかし、今回原油価格相場が上がっていることで、アメリカ、インド、日本が80~100万バレルまで増産するように要求。OPECプラスは今回も拒絶したことで、前月と変わらず40万バレルを維持するとしました。

原油価格下落の理由

普通であれば原油価格が大きく上昇すべきところが、昨日は原油価格が下落しています。下落の一つ目の理由は、発表の直後、アメリカがすぐに戦略的備蓄を放出せざるを得ないというニュアンスを伝えたからです。

ホワイトハウスが、経済を守るためにあらゆる手段を使ってでも、石油価格をコントロールすると言ったことが、1バレル当たり80ドルを超え、83ドルまで行った日中の高値から、79ドル近辺で終了しました。

二つ目の理由は、イラン核協議再開により、イランからの石油が放出されることになり、原油価格が下がると予想されること。

三つ目の理由は、OPECプラスにも所属しているサウジアラビアが独自で日量1000万バレルを超えた増産を続けているため、原油価格が下がるのではないかと言われていること。

この三つの背景で、原油価格は下がっています。

アメリカが戦略的備蓄石油を放出すること、イラン核協議による石油放出に関しては、あくまでも予測で、確定的なものではありません。これまで以上に供給量が増えなければ、原油価格はいくらでも上がる可能性があります。

マーケット関係者は、今は80ドルを割っているものの、年末は原油高に向かう可能性が高いと、エルニーニョ現象による寒さも相まって、上がっていくのではないかと見通しています。そのため、11/4の原油下げは一過性の可能性があります。注意が必要です。

一方、サウジアラビアは増産していますから、そういったところは当然プラス材料になります。

しかし、原油価格がこれから上がってくると、四つの中央銀行が恐れている物価高による金融政策で経済の腰折れが起こりかねません。そうなれば、中央銀行に寄る共同歩調が崩れる可能性も出てきます。

今のゴルディロックス相場を支えている四つの中央銀行の協調路線が、石油価格高騰によって崩れる可能性があることは、ぜひ覚えておいていただきながら、石油価格の今後の見通しを見ていただければと思います。

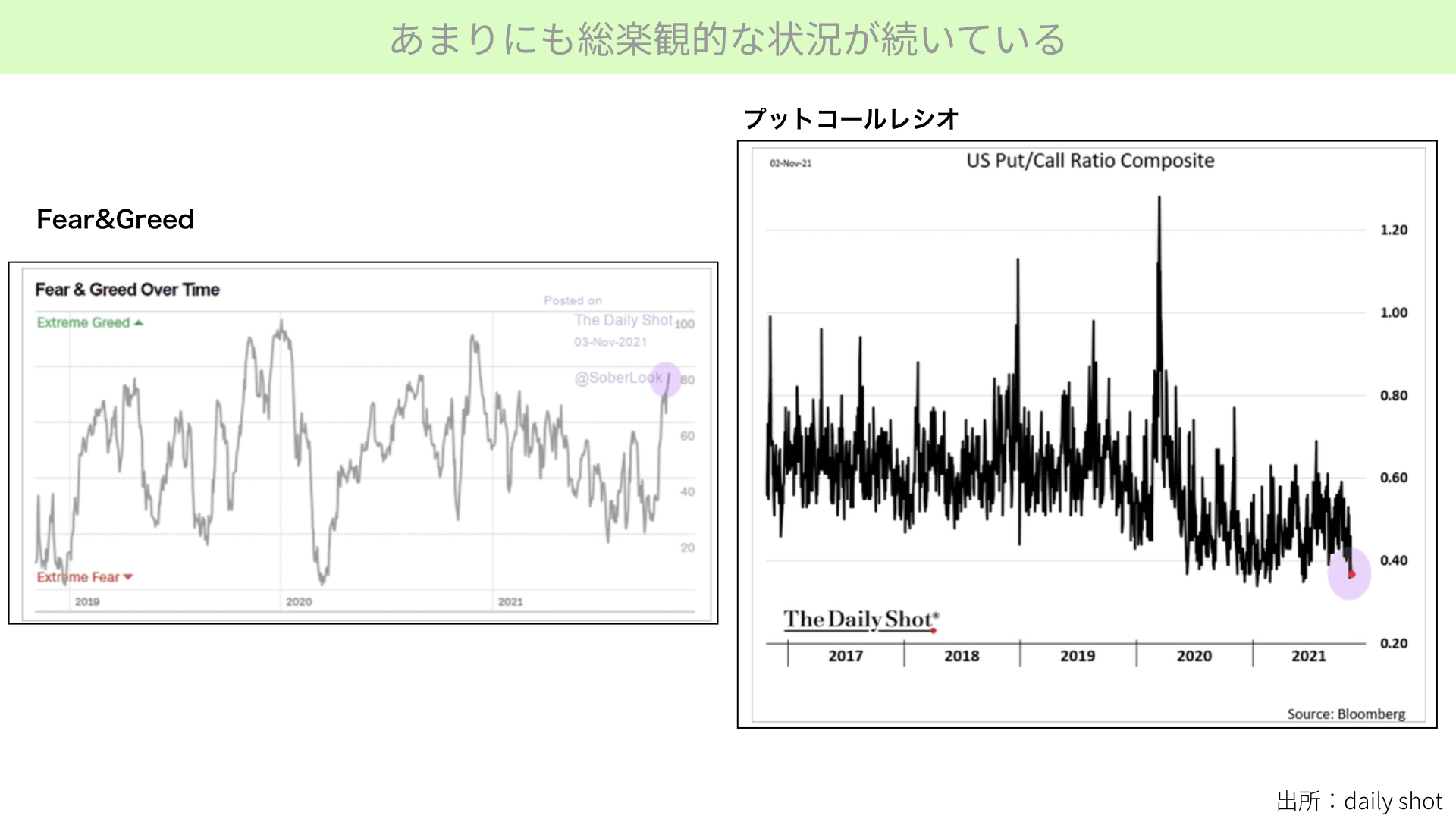

相場に漂う楽観的なムード

相場には、かなり楽観的なムードが漂っています。

Fear&Greed(強欲と悲観)では、コロナショック前の水準ほどではありませんが、強欲さがかなり増しています。チャートが上に向かえば、強気の人が増えていることを表します。マーケットが利益に対して、かなり強欲になっていることが見て取れます。

プットコールレシオ

プットコールレシオは、プット(株が下がると見ている人)とコール(株が上がると見ている人)の割合がどうなっているかを示すものです。

このチャートが右下に下がることは、コールと見ている人が多いことを示します。言い換えれば、マーケットが強気一辺倒で無防備になっていますから、急激にボラティリティが上がったり、株価下落が起こったりしやすいムードだと言えます。

低金利が続く前提で作られている相場だとすれば、そういったところには注目でしょう。

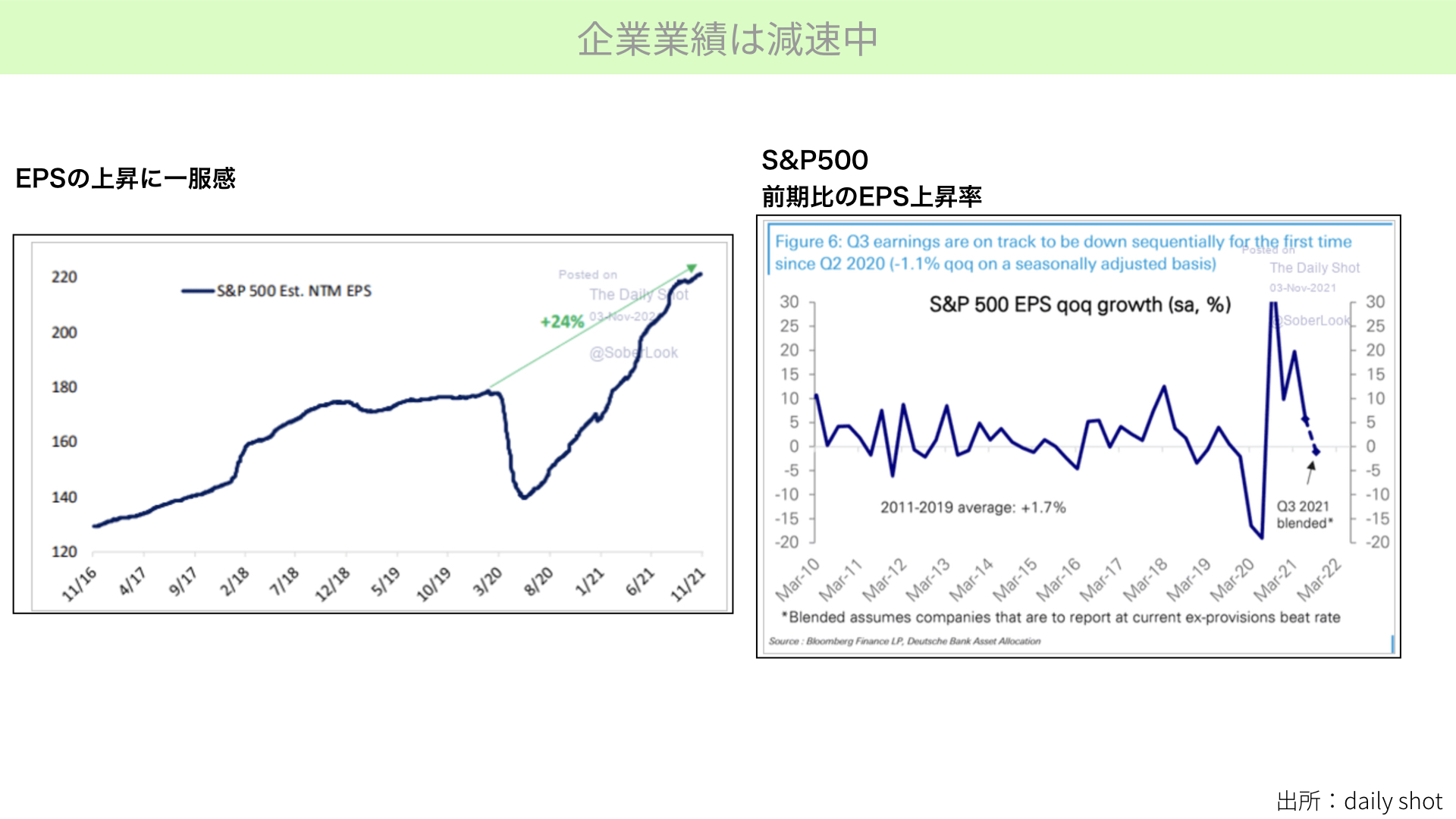

企業業績は減速中

金融だけではなく、業績もいいのでは? テスラも、エヌディビアの半導体も大きく上がっているのだからと思っている方も多いと思います。しかし、実はそうではありません。

S&P500のqoqを見ると、前期比業績は伸びていません。鈍化どころか、0%近辺、マイナスに推移しています。企業業績の伸びはほぼなくなっているのです。

EPSは2020年3月コロナショック以降、大きく落ちたEPSが急激に24%近く上昇しています。過去にないぐらいのスピードで業績は回復しています。これが株価上昇の背景にあったのですが、ここにきて業績は鈍化しています。

皆さんに覚えておいていただきたいのは、今の相場は、まだ金融相場が続いているということです。中央銀行が協調的に、利上げに対して否定的な態度を示すことでハト派を演出したことで、株価がさらに上伸しました。とはいえ、それを維持できるようなエネルギー価格高騰は確約できていません。

さらに、業績としては少し鈍化していると決算発表が出そろったところで見えてきました。業績は少し足元が弱く、インフレについてもまだまだ確定的ではありません。

各中銀が言っているように経済見通しは弱いことを考えると、マーケットは少し強気になりすぎている可能性があります。上がっている相場において言い続けることはすごく難しいですし、スタンスを維持することは難しいと思う方もいらっしゃるでしょう。

ですが、例えばポートフォリオにおける株価の割合を増やしすぎている方は、少し戻すことも含め、過去の歴史から見ると慎重になっても損ではないと思われます。

もちろん、マーケットは強気が続いています。しかし、弱気につながることもいくつかそろっていることは事実です。ぜひ、この週末、慎重にいろいろなものを考えていただければと思います。

関連記事

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.11

【米国株】Saas・M7株が調整局面。次に取るべき戦略【2/9 マーケット見通し】

本日のテーマは、『SaaS・M7株調整局面 次に取るべき戦略』です。 左の図表をご覧ください。...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.04

【GOLD】金価格急落!反転ポイントは?【2/2 マーケット見通し】

本日のテーマは、『GOLD金価格急落!転換ポイントは?』です。 1月30日、金価格、銀価格が大...

- 金(コモディティ)

- 超保守的な資産管理チャンネル