14~15日に控えるFOMCにおいて、テーパリング加速、来年以降の金融政策について言及があると注目を集めている状況です。

また、10日にもCPIの発表があり物価がどうなるのかなど、金利、金融政策に関する内容に注目が集まっています。

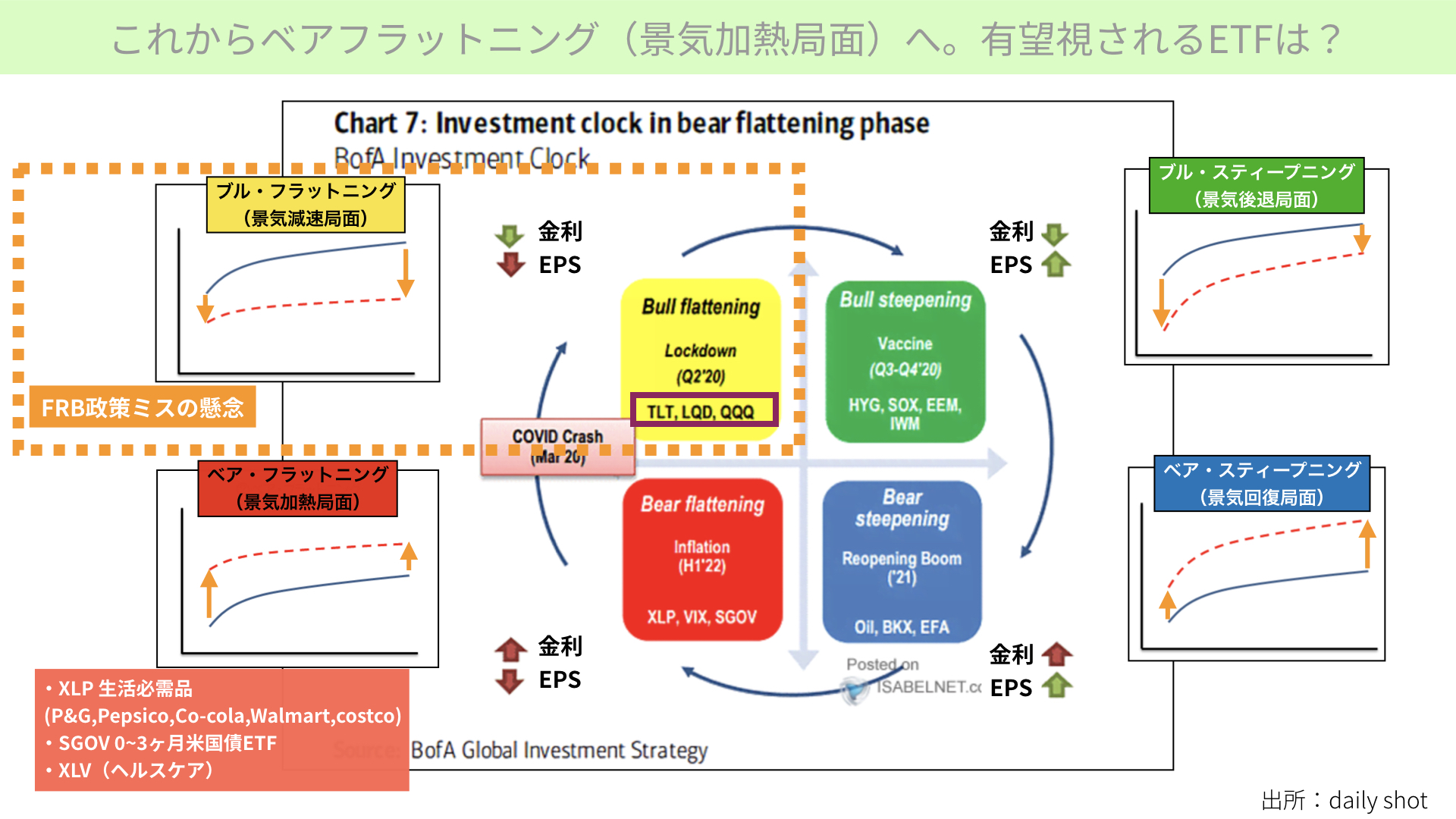

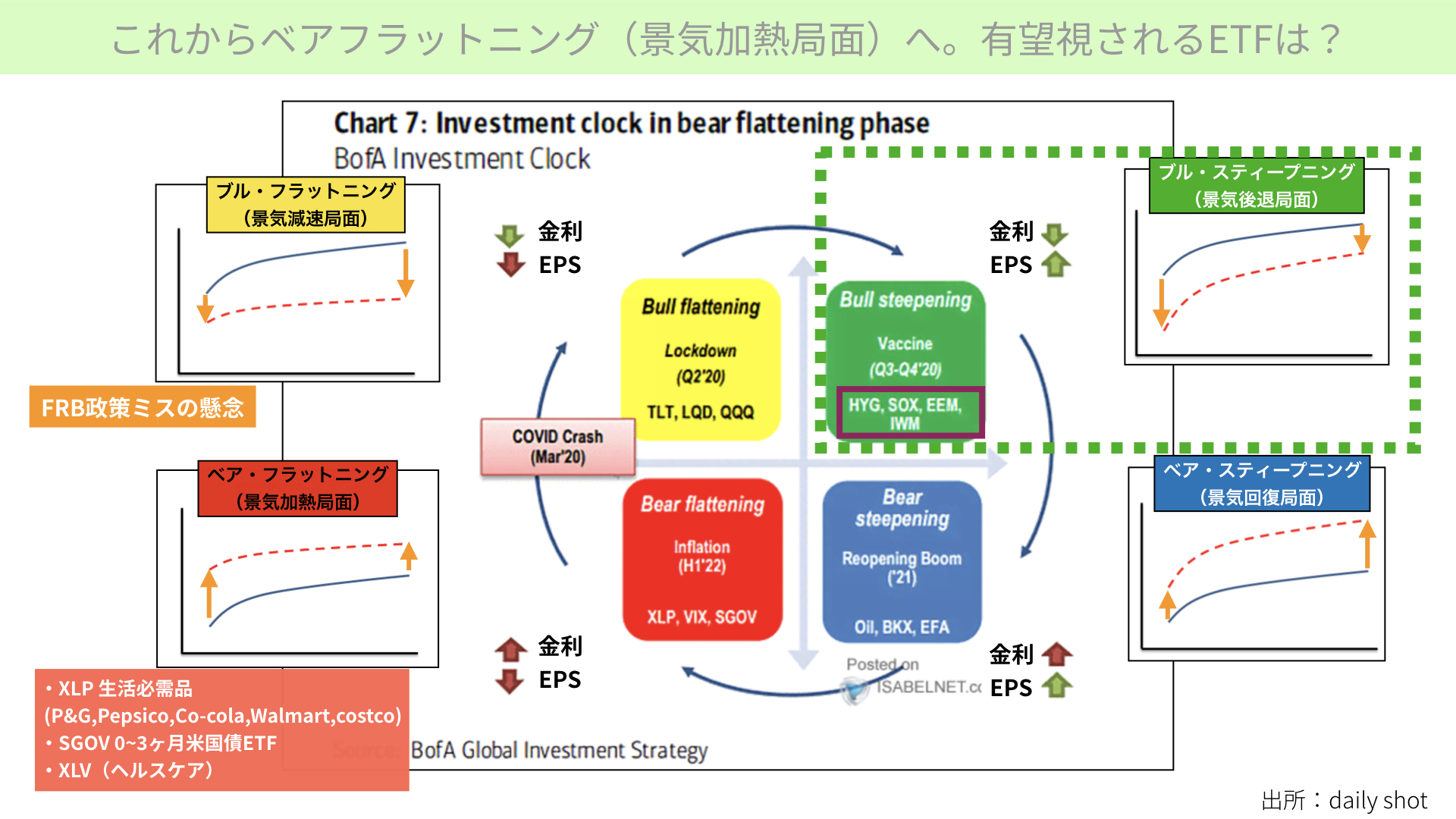

金融政策、金利がどうなるかによって、イールドカーブは形状を変えてきます。金融政策、金利の動きによってお金がどうサイクルするか、どういったセクターが有望視され、どういったところにお金が移っていくのかを、バンク・オブ・アメリカの資料を使いながらお伝えします。

最後までご覧いただければ、来年以降有望なセクターがどこか、債券を買うべきか、もしくは株がいいのかのヒントとなります。

[ 目次 ]

米国10年金利と政策金利(FFレート)の関係

政策金利引き上げで長短金利が上昇の見込み

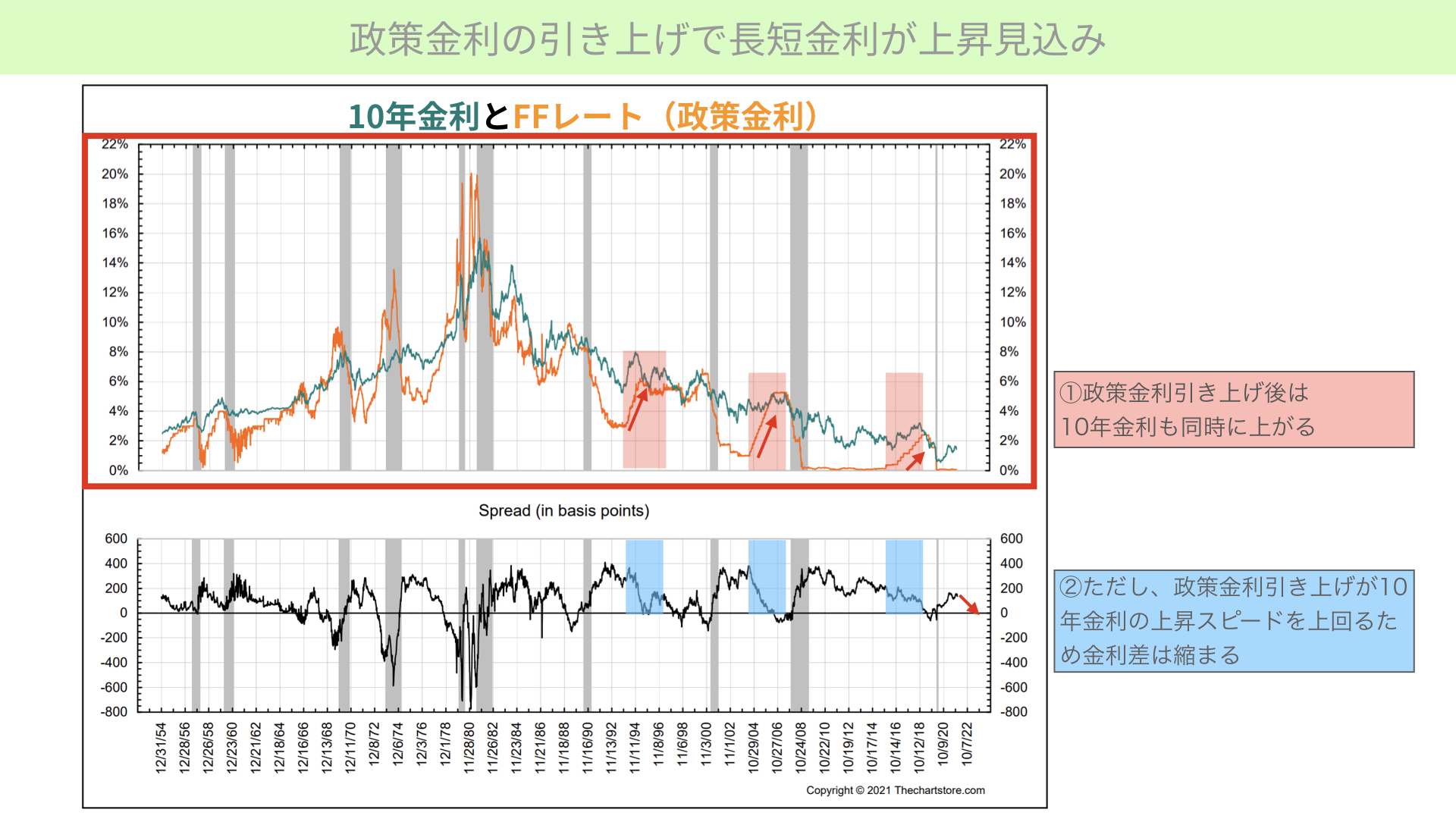

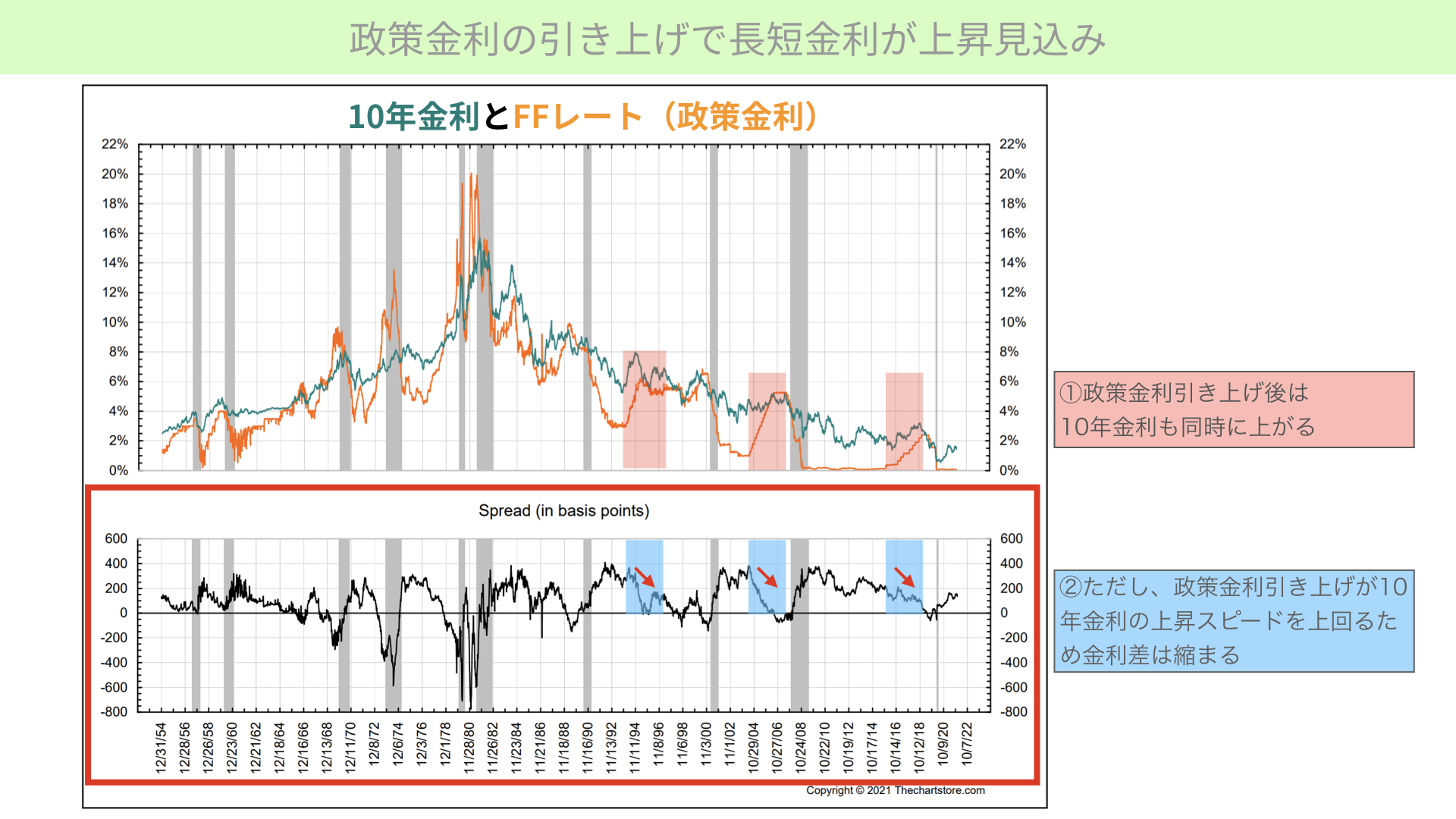

上のチャートから確認します。アメリカ10年金利を緑線。アメリカの政策金利、今回の利上げ対象だと言われているものはFFレートをオレンジ線で表しています。

皆さんに見ていただきたいのは赤掛け部分です。これはオレンジのFFレート、政策金利が引き上げられた、アメリカが利上げをしてくると言われる来年5月以降を参考として確認します。

過去3回の赤掛けを作っています。94年、2004年、2015年に利上げがスタートしたとき、オレンジと同じく緑も一緒に上がっています。利上げがスタートすると、短期金利が上昇し、10年の長期金利も同じく上昇することが事実として確認できます。

10年金利とFFレートのスプレッド

また、下の方に目を移してもらうと、スプレッドという10年金利引くことのFFレートの金利差を表したものです。例えば、1.6%の10年金利とFFレート0.25となってくると、その差は1.4ぐらいになるのが、このFFレートと10年金利のスプレッドです。

青網掛け部分に書いてあるような右肩下がりは、FFレート上昇に対して10年の上昇が鈍化する、つまり、短期金利が10年金利に追い付く状況です。

短期金利を引き上げることで将来の景気減速、もしくは過熱感の鎮静化ができることで、10年金利の上昇が留まっていきます。その中で、最終的には赤い網掛けのところでオレンジ線が緑の線に追い付いている状態となるのが、スプレッドの差が0になっている状況です。

ちなみに、FFレートが上になった状態を逆イールドと言います。そうなった後は景気減速が招かれ、株の大きな下落が約1年後に起こると言われています。今はその状況ではないとお考えください。

このチャートから見ると、これからオレンジの線が上がり、緑の10年金利も上がっていくことが予想されます。ただし、その差は縮まってくるだろうと金融としては言われています。これが大前提だとお考えください。

今はサイクルにおいてどの位置にいるのかを、次で見ていきたいと思います。こちらをご覧ください。

イールドカーブから見る四つの局面

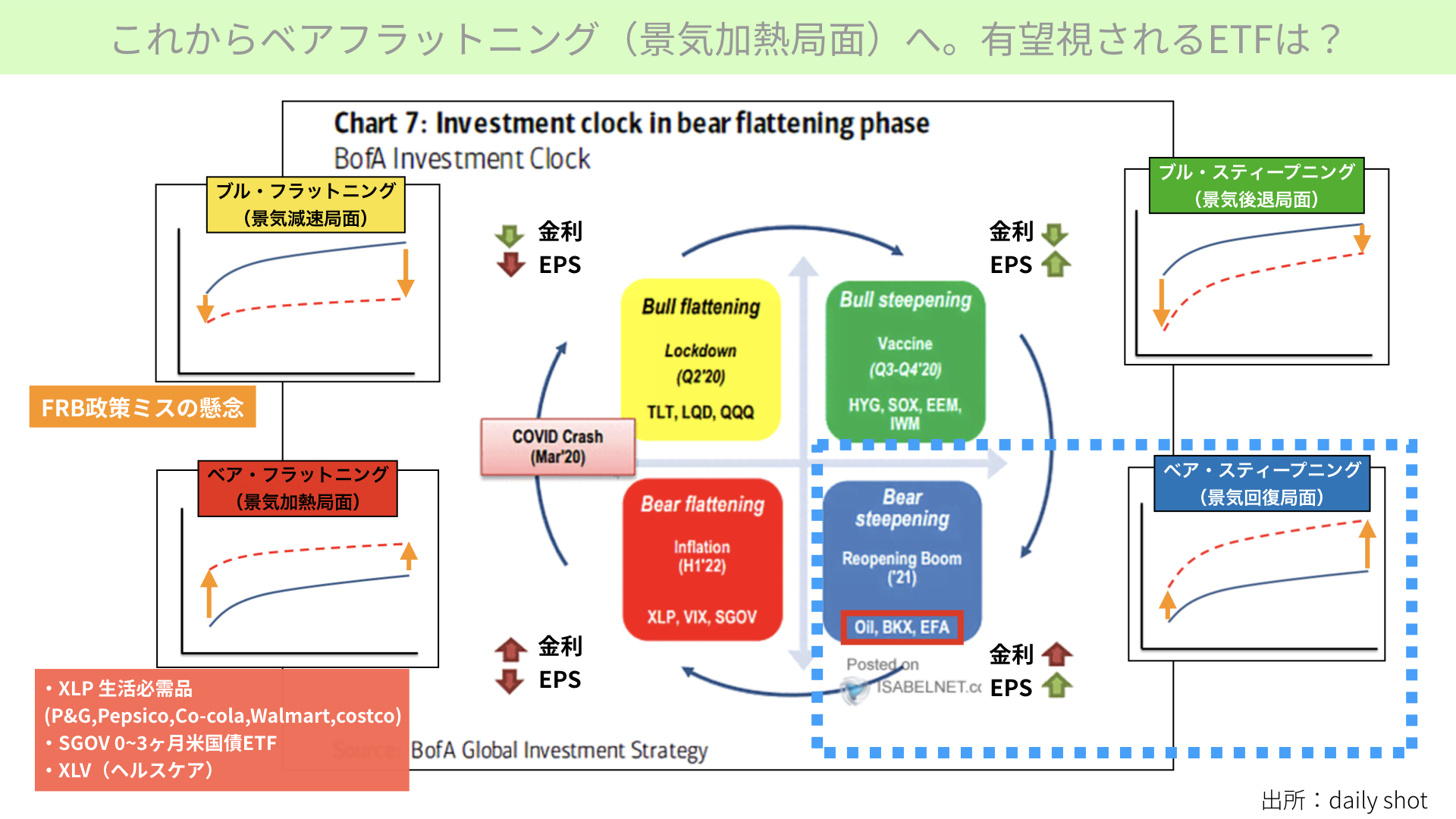

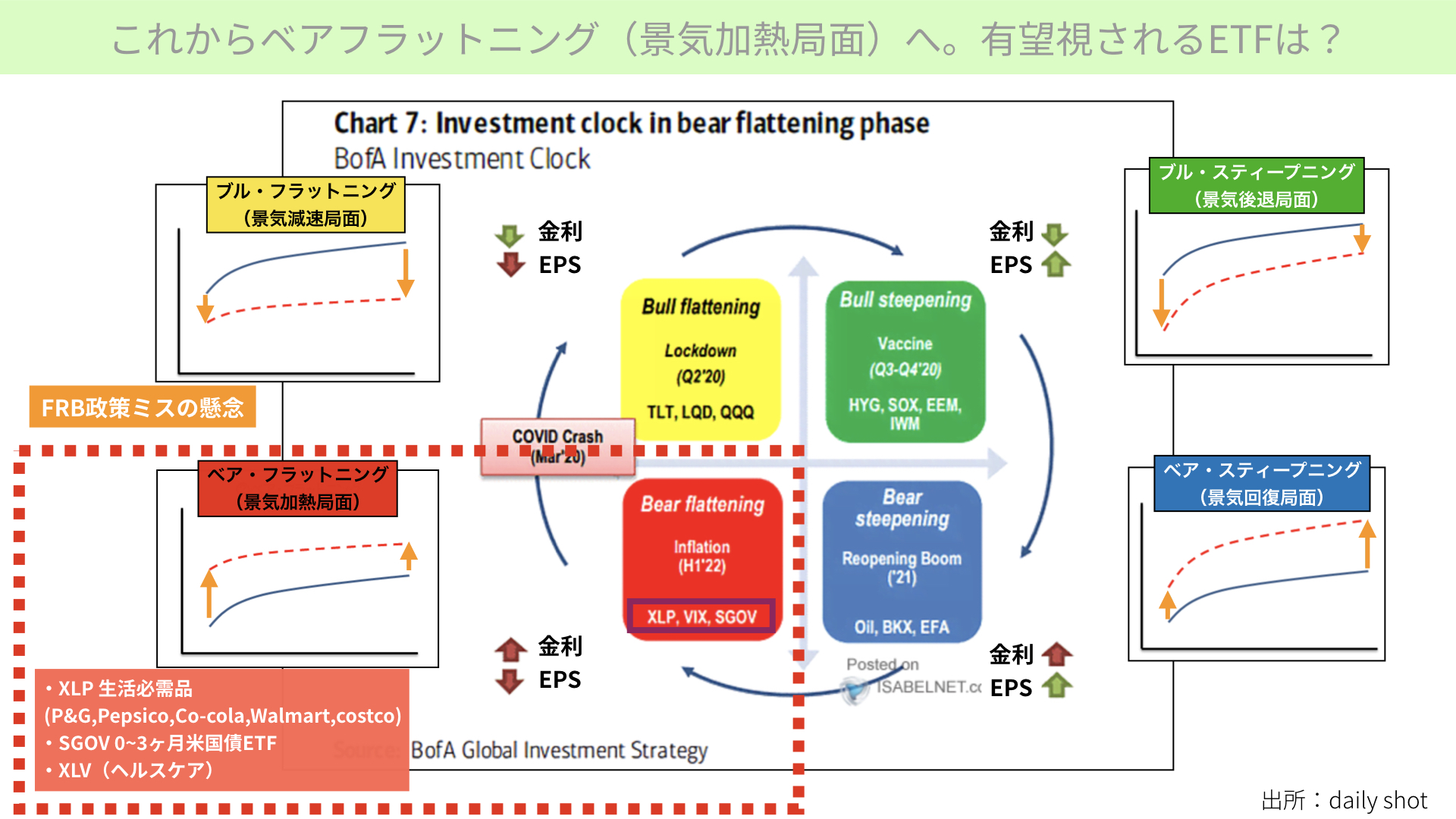

金利相場によってイールドカーブの形を四つに分けました。今のポジションは青のベア・スティープニングから、赤のベア・フラットニングの中間ではないかと言われています。

ベア・スティープニング

青のベア・スティープニングからお伝えします。これは将来の景気がいい、景気回復局面と言われているものです。ベアとは債券が下がることを指します。これから景気が回復してくるということで、将来の金利上昇を受け、長期金利が上がるようなイールドカーブの形態となります。もちろん短期の金利も上昇します。

そんなときに注目されるセクターは、例えば需要が増えることでオイルや、イールドカーブが立ってくることで銀行株のBKX、米国大型中型株のETFであるEFAです。これがベア・スティープニング、景気回復局面においてよくあることです。

図に書かれているReopening Boomとは、コロナ蔓延が落ち着いてきたことによって外出することが多くなったこと、復活する、回復する、戻ってくるBoomによって景気回復が演出される状況を指します。

ベア・フラットニング

そこからサイクルは左の赤に回ります。バンク・オブ・アメリカは来年の初頭、もしくはこれからベア・フラットニングに入ると予測しています。

ベア・フラットニングは政策金利を引き上げることから短期金利が上がってきますが、その短期金利の引き上げが、いずれ景気の過熱感を抑えてくることから、長期金利の上昇は一定数に留まるということで、短期金利が長期金利を上回る状況を指します。

ただし、全体としての金利は上がってくる中で有望視されるのは、XLPと言われる生活必需品セクターだと言われています。例えば、P&Gやペプシコ、コカ・コーラやウォルマート、コストコなど、景気が減速しても生活が欠かせないものを買っていこうとするのです。また、XLVと言われる、ジョンソンエンドジョンソンなどのヘルスケアセクターも入ります。

景気が良くないので株価の上昇が留まってくる。でも、生活自体は続けなければならないと、生活必需品やヘルスケアを買っていこうとして、ベア・フラットニングと呼ばれる相場においてはお金が入ってくることが過去の事例から分かります。

来年以降有望視されるのはXLPやXLVですが、もう一つ。SGOVと言われる米国債の0~3カ月までの超短期米国債券もいいのではないかと考えています。

金利が上昇すると債券価格は下落するので、超短期を持った方がいいと、赤の部分で言っています。

ブル・フラットニング

ただ、ここで注意してほしいのは、前回の記事でもお伝えしましたが、FRBがインフレ加速を今まで放置したことで、非常に遅れた状態となっていることです。

今後急いで金利を上げてきた場合、政策ミスが起こって来年株価が非常に悪くなるのではないかと予測する人たちもいます。

そうなってくると、今度は上の黄色部分のブル・フラットニング、景気減速局面に赤をほとんど経験することなく突入するのではないかとの見通しを立てる人もいます。

結果としてブル・フラットニングは長期間での減速が出て長期金利が低下し、今後利上げを止め、もしくは利下げに入ってくることが予想され短期も下がり、全体的に金利が下がってくる局面になるかもしれないと言うのです。FRBの政策ミスがあれば、意外と近い将来に入るのではないかと言う人もいます。

そういったときに買われるのは、TLT、アメリカの20年国債を集めたETFや、世の中が景気減速をしてくるので、低格付けのものよりも高格付け企業の社債を買った方が安心ではないかとLQD(適格社債)を買ったりします。

もしくは金利が下がることで高成長株の割安感が出てきて買われるのが、NASUDAQのQQQです。これがブル・フラットニングで買われるものです。

ブル・スティープニング

かなり先のことなりそうですが、その後は緑に移ります。景気が減速し、景気後退の段階になってくると、短期政策金利を引き下げることで短期金利が大きく下がりますが、短期金利が下がったことで回復するかもしれないとの期待感から、長期金利の下げが少なくなってきます。

そんなときには、HYGという低格付け社債を集めたものや、半導体の需要が増えてくるだろう、景気が回復するだろうとSOX指数や、新興国の株であるEEMや、IWM、小型のRussell2000が先んじて買われます。

そこから金利が下がり、今度は景気回復局面の青いところにもう一度戻ってきます。

・本日のまとめ

来週のFOMCにおいて、恐らくテーパリングの話は決まり、来年の利上げについては状況を見て判断すると言うのですが、マーケットの期待値としては5月利上げの確率が70%を超えてきていますので、80~90%となってくると間違いなく5月ごろに催促される形で利上げを行います。

そうなると、ベア・フラットニング、短期金利が上がり、10年金利も少しずつ上がっていく状況となれば、ディフェンシブセクターにお金が移る可能性が高いと思っています。

さらに、利上げが来年3回と言われていたものが4回起これば、FRBの政策ミスとして、TLTなどのよりディフェンシブなもの、LQDや一部のQQQにお金が行きます。そういったセクターサイクルがこれから起こってくる可能性が十分にあることが、今回のFOMCや本日のCPIで判断する材料となります。

マーケットはこういった過去の歴史、もしくはセクターサイクルを意識した上でセクターを選んでいます。ぜひ、これを参考にしていただき、今後の投資活動に使っていただきたいと思っています。

また、実は昨日、新規失業保険件数が52年ぶりの低水準になったと、かなり話題になっています。恐らく景気がかなりいい状態となってきているとして、短期金利を上げてくると言われています。来週のFOMCには非常に注目が集まっていますので、ぜひ、本日の内容を踏まえて参考にしていただければと思います。本日もありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル