21日はニューヨーク3指標とも全て大きく上昇しました。特にNASDAQが2%を超える上昇を見せています。マーケット関係者は、いろいろな意味でホッとした方も多いのではないでしょうか。

今まで、ハイテク株が大きく売られていたこともありました。グロース株がいいのか、バリュー株がいいのかの議論も、改めてされるような物色も進んでいました。その中での大きな上昇だったので、良かったかと思います。

大きな側面としては、リバウンドがあるかと思われます。継続するのかどうかをまずは見極める必要があるでしょう。

今日は高いボラティリティが当面続きそうな背景を、三つのポイントからお伝えしたいと思います。クリスマスラリーが起こるかどうかもかなり難しい状況にあるかと思いますが、年明けどうなるかを見極めるかにあたり、この三つの材料が注目されていることをお伝えしていきます。ぜひ最後までご覧いただければと思います。

[ 目次 ]

ボラティリティが高くなりそうな理由

理由1:PCEコアが高止まりする可能性

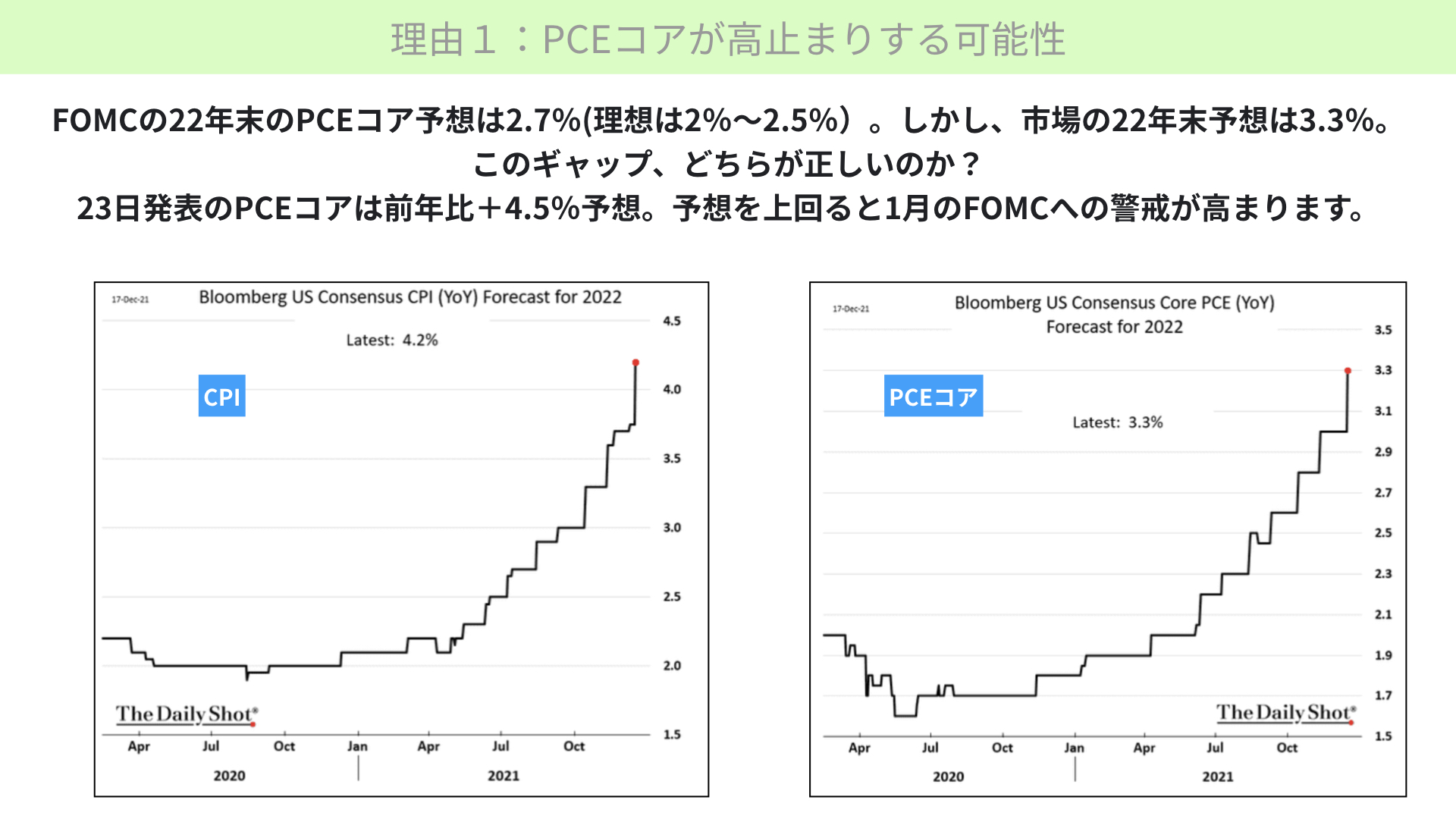

一つ目の材料のPCEです。これはFRBが物価指標として、最も重要視しているものと言われています。3カ月に一度行われるFOMCの経済見通しも、PCEコアデフレーターが最も重要視されています。

PCEコアデフレーターが右のチャートです。こちらは2022年末のPCE価格予想です。インフレーションが3.3%になると、ブルームバーグの調査を受けたプロ投資家たちが予想しています。6月以降大きく上昇してきたPCEが、まだまだ高止まりするだろうということです。

FRBは2~2.5%の物価水準に落ち着くと予想しています。それを大きく上回った状態で来年末を迎えそうだと、金融各社が考えていることが分かります。

参考までに、左はCPIです。これも4.2%と、マーケットの中では高くなると予想されています。

23日夜、PCEコアデフレーターの発表があります。これは個人がものを買うときの値段となるため、相当上がってくることがあれば、投資家、消費者の不満も高まってきます。バイデン大統領の支持率低下にも影響してきます。

こちらが高く出ると、来年1月末を予定しているFOMCにおいて、かなりタカ派的態度を取らざるを得ないとの予想が台頭してくるでしょう。その意味で、ボラティリティが高くなり得ます。

理由2:2兆円大型法案が苦戦中 財政出動も期待が低下

二つ目です。アメリカにおける2兆ドルの財政法案が、マンチンさんによって阻止されています。年内の成立はなかなか難しいです。

2兆ドルが1.7兆ドルとなるのか。それとも違う修正が入るのか。ここについては議会に委ねます。

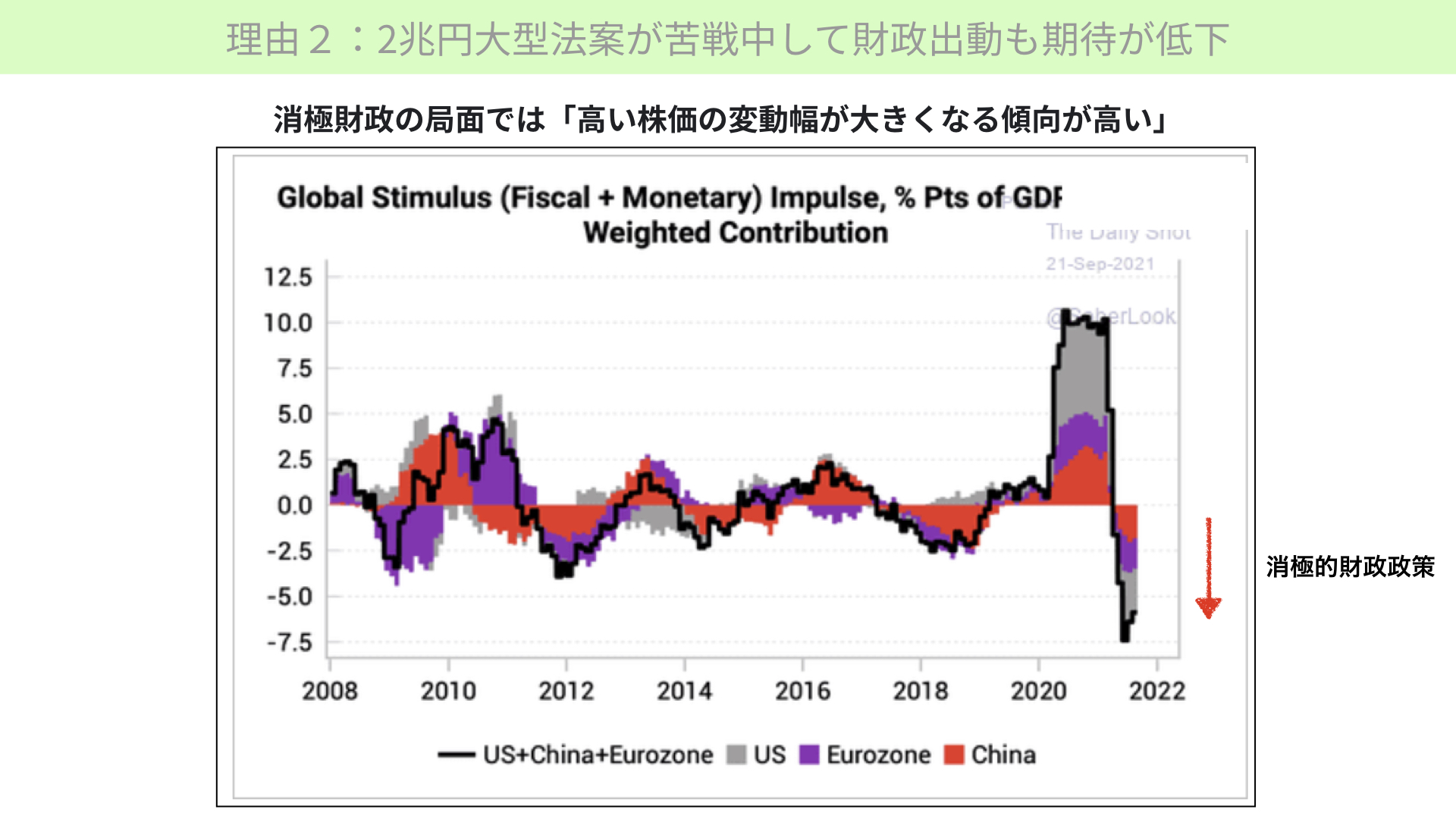

こういった財政出動は、今まではプラスに作用してきました。しかし、ここに来てなかなかプラスに働かなくなってきていることをご覧いただきたいと思います。

米国、欧州、中国の財政出動とマネーサプライ量が、極端に前年比で減っています。2008年以降で最も低くなりました。

コロナショック後の伸びは、お金の供給量と財政出動によるものでした。それが大きくマイナスになったことで、下支えできない状況に入ってきています。

このチャートは、株価との相関も高いです。しかし、それ以上に相関が高いのはボラティリティです。

マーケットにおいては、財政出動やお金の供給量が多いときには下支えする傾向があります。逆に言うと、悪い材料はすぐに悪い材料として取られてしまいます。

今後ボラティリティが上がってくるのではないかと、マーケット関係者が見ていることのご紹介でした。

理由3:グローバルで減少する融資(クレジット・インパルス)

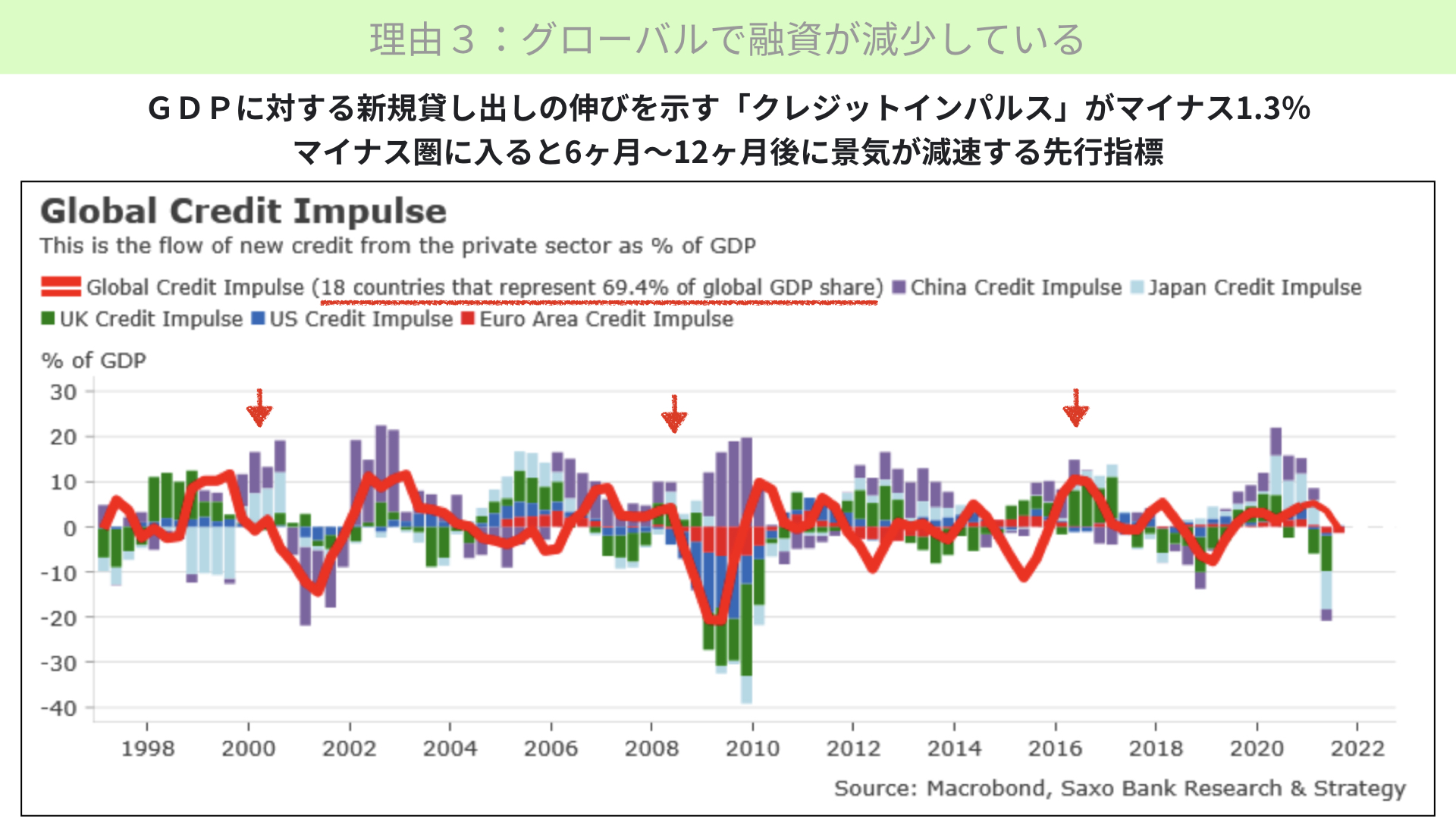

三つ目です。こちらはグローバル・クレジット・インパルスです。

有名なものにはチャイナ・クレジット・インパルスがあります。GDPに対する新規貸し出しの伸びを示しています。

緩やかに成長するGDPに対して、貸し出しは本来伸びるべきです。そこが伸びていないことは、その後の設備投資等に影響します。半年~1年後、経済が減速することを表すものとして注目されています。

また、クレジット・インパルスと株価の関係も実は深いです。こちらは後ほどご紹介します。

まずは、サクソンバンクが発表したグローバル・クレジット・インパルスを見てみましょう。こちらは世界のGDP69.4%を占める、18カ国の貸し出し態度を調べたものです。

先月はマイナス1.3%となっています。マイナスに突入する局面では、過去大きな相場転換が起こっていました。経済の成長に対して貸し出しが鈍化していることは、引き締めに向かっていることを表します。その後、経済の鈍化、株価の調整、およびボラティリティが高くなることを示します。

こういった貸し出し態度から見ても、今後マーケットはまだまだ落ち着かないと思われます。

また、来年の金融政策がどうなっていくか。高いインフレを踏まえて1月、3月にどういう判断をしてくるかを確認するまでは、まだまだボラティリティが高いと考える方は多いでしょう。

昨日の大きなリバウンドが続くかどうかについては、すごく慎重に見てほしいと思います。

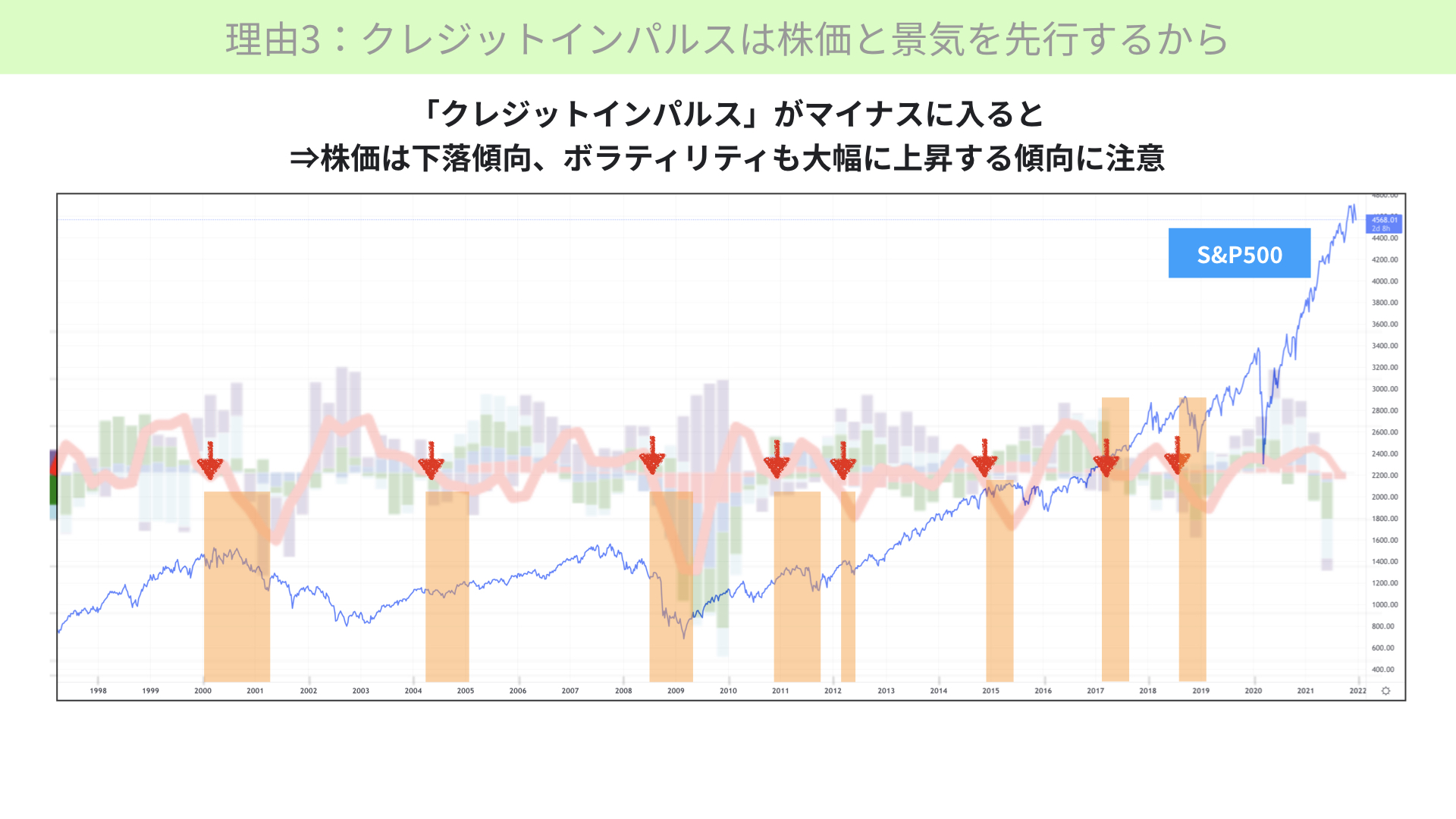

最後にこちらをご覧ください。クレジット・インパルスが0になった局面で、S&P500がどうなったかを黄色い網掛けで説明しています。

全てが下がったわけではありません。しかし、かなり高い相関で株価がマイナスの影響を受けています。

即座に下がるというよりも、少し遅れて株価が反応するのがクレジット・インパルスの傾向です。過去の傾向から、貸し出し態度が厳しくなると株価にマイナスの影響があることは、機関投資家を中心に頭に入っている状況です。

その意味では、年末にリバウンドがあったからと言って、すぐに手を出してくることはありません。恐らく、昨日の上昇は個人投資家によるものだとお考えください。

また、このクリスマス期間中、投資家はほとんど休んでいます。来週以降どうなってくるかを、慎重に見ていきたいと思います。

本日のまとめ

今日はボラティリティが高くなるだろうということを、三つの観点からお伝えしました。

まず、近いところでは明日発表されるPCEデフレーターです。こちらが高止まりするようであれば、1月末のFOMCへの影響がどうなるのか、マーケットは疑心暗鬼になります。

アメリカの2兆ドルに及ぶ、大型の財政出動法案がどうなるのか。ただでさえ財政出動が世界的に減っている中で、これがさらに減ることとなればマーケットに対してはネガティブな材料となるでしょう。

最後に、銀行に貸し出し態度です。中国の貸し出し態度が今回緩和策を取ったとしても、マーケットがほとんど無反応です。逆に言えば経済が悪いでしょうと言ってしまうような相場となってきています。

世界的に引き締めに向かう相場において、過去S&P500は下げ局面でした。また、ボラティリティが非常に高くなったということも出ています。世界的に貸し出し態度が厳しくなってきている中では、ボラティリティが高い状態が当面続く可能性があります。

そのことをぜひ念頭に置いて、年末相場、クリスマスラリーを期待している方も含めて、望んでいただければと思います。本日もありがとうございました。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル