1月28日、アメリカの3指標は全て大幅に上昇しました。特にNASDAQが大きく上昇しています。

1月中大きく下がった株価が、いよいよ底打ちをしてくれるのではないか。そんな期待感が、マーケットの中では高まっています。

一方、マーケット関係者にヒアリングをすると「まだまだ底を固めるような経済環境ではない」との意見もあります。

経済指標や事実をデータとしてしっかり確認し、今後の見通しがどうなっていくかをお話ししたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米国2021年10〜12月期のGDP

米国21年10-12月期GDP6.9%と好調だが

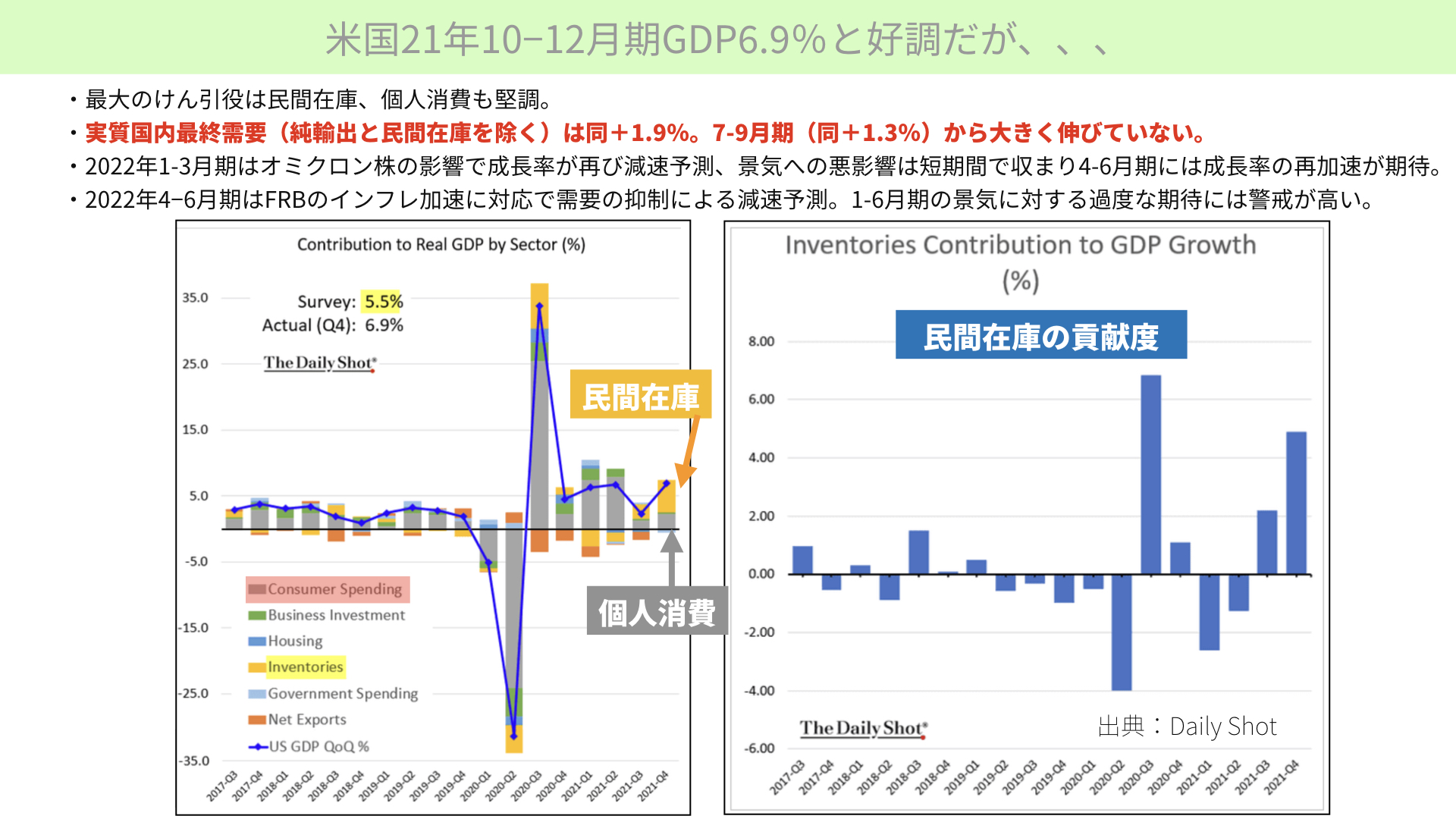

1月28日、米国10-12月期のGDPが発表されました。6.9%のプラスとかなり好調だったと伝えられています。

ただ、その中身を見ると、そこまで伸びていません。

例えば、6.9%の最大のけん引役となったのは、民間在庫です。

民間在庫は、左のチャート黄色で示しました。ほとんどの部分を民間在庫が占めていると言っても、過言ではありません。

今までは供給サイドの問題があったので、在庫を積み増そうとしてもなかなか積み増せませんでした。販売では、ほとんどが在庫を吐き出して、売り上げを伸ばしていたのです。

在庫が非常に減っている中で、ある程度供給の問題が和らいできました。そこで在庫を積み増そうと、一気に在庫を増やしたためGDPが伸びました。

ただ、在庫を積み増したことと、これから売れるかどうかは別問題です。

国内の最終需要はどうだったか

実質的な国内需要を測る場合には、GDPから海外に売るものと、民間が在庫として留め置いたもの以外を分析します。

それによると、1.9%しか国内最終需要は増えていません。7-9月期の1.3%から見ても大きくは伸びていません。今回の6.9%のGDP成長は、ある程度割り引いて評価する必要があるというのがマーケットの見通しです。

ですから、GDPが良かったとはいえ、あまりマーケット関係者は喜んでいません。

今後の成長は鈍化の見通し

さらに、1-3月期、4-6月期に関して言えば、1-3月期はコロナの影響もあり成長が鈍化するとの見通しです。

また、利上げの始まる3月以降は、景気への悪影響が多少見込まれます。そのため、4-6月期も成長率が下がると考えられています。

1-6月期の2期は、経済成長が鈍化するのではないかと言われていることが、マーケットの懸念材料となっています。

金融各社経済見通し下方修正

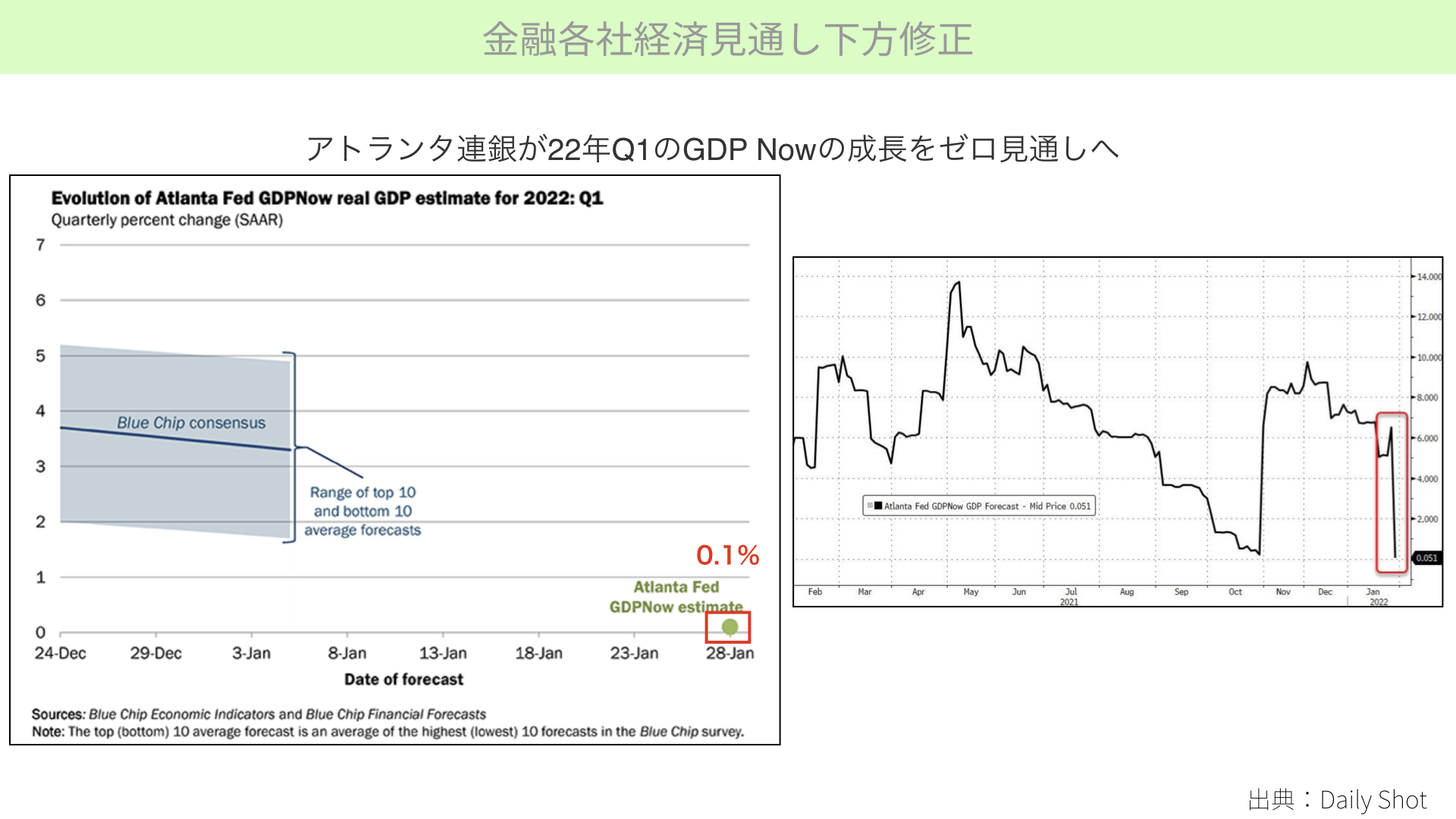

次に、最も新しい経済指標を使いながら、今後のGDP成長率を予測するアトランタ連銀のGDP Nowを見てみましょう。

左のチャートをご覧ください。1-3月期のGDP成長率は、0.1%ほどに留まる可能性があるのではないかと、アトランタ連銀は指標として出しています。

右のチャートは過去の推移です。ほぼ0%成長まで落ちる可能性があるとしています。

コロナや利上げ、今回のGDP成長が在庫の積み上げ中心だったことから、アメリカ経済は今後鈍化する可能性があると考えられているのです。

今回、6.9%のGDPの中で2番目に大きな貢献をした個人消費を確認してみましょう。

各種経済指標

ミシガン大消費者信頼感指数

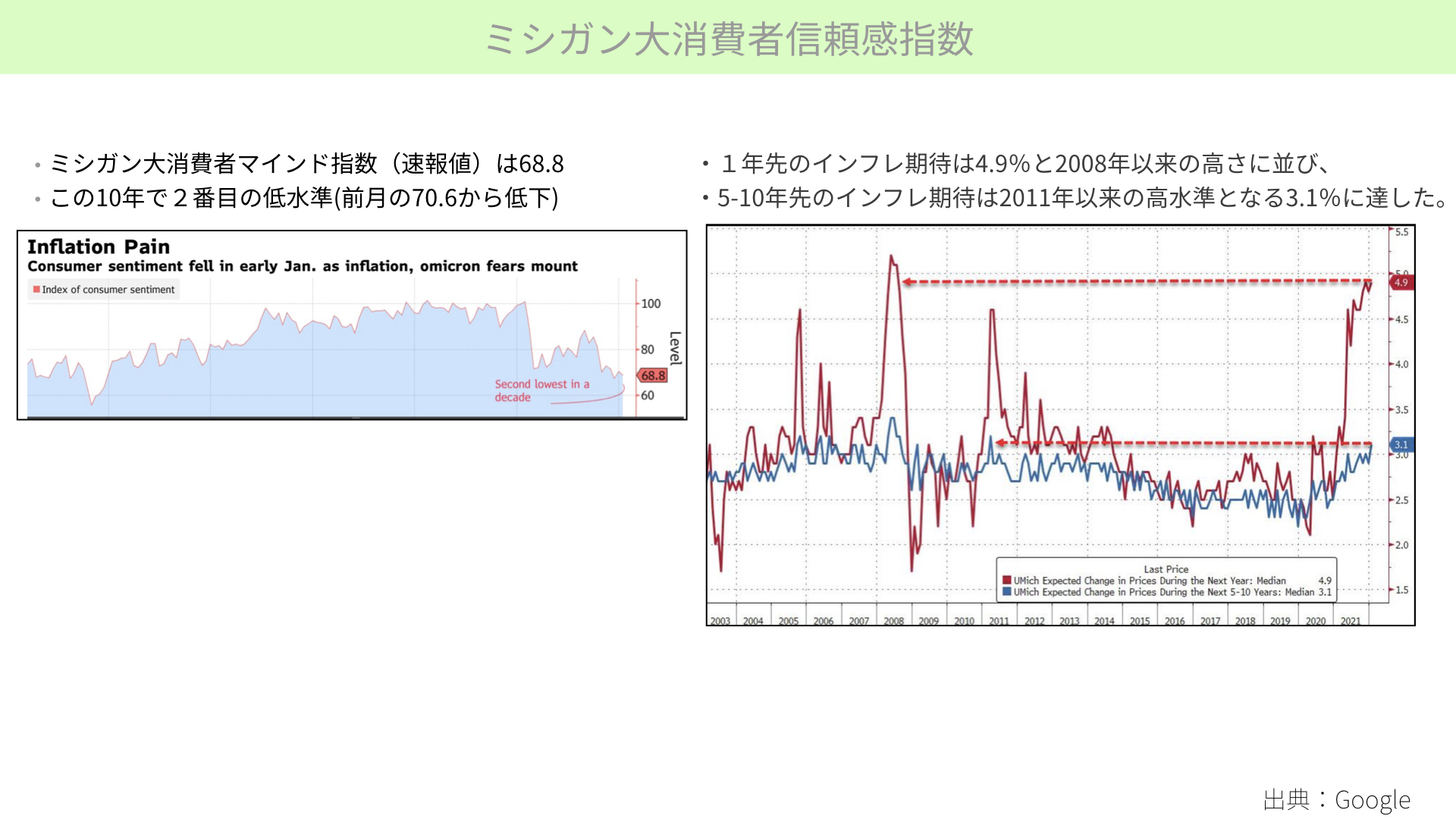

こちらは1月28日に経済指標が発表された、ミシガン大消費者信頼感指数です。

個人消費、在庫の積み上げは、消費者マインドが盛り上がらないと維持が難しいです。

あくまでも将来どうなっているかのアンケートになりますが、ミシガン大消費者信頼感指数の消費者マインド指数は68.8まで低下していました。これは10年間で2番目の低水準です。

前回も70.6とかなり低くなったと言われていましたが、さらに下回るような結果となっています。消費者マインドがかなり低下していることが分かります。

右のチャートに目を移しましょう。インフレ期待率が2008年以来の高さになっています。1年後にはインフレが4.9%まで上がっているのではないかと示されています。

さらに5-10年先のインフレ期待率は、2011年依頼の高水準となる3.1%です。

5-10年たっても3%以上の物価上昇が続いていると思わざるを得ない生活環境で、マインドがかなり落ち込んでいることが分かります。

マインドが落ち込むため、これまでGDPを支えてきた個人消費、在庫をはけるような行動に移るのではないか。その結果経済が鈍化するのではないかと、マーケットは心配しているのです。

個人所得・PCEコア価格指数

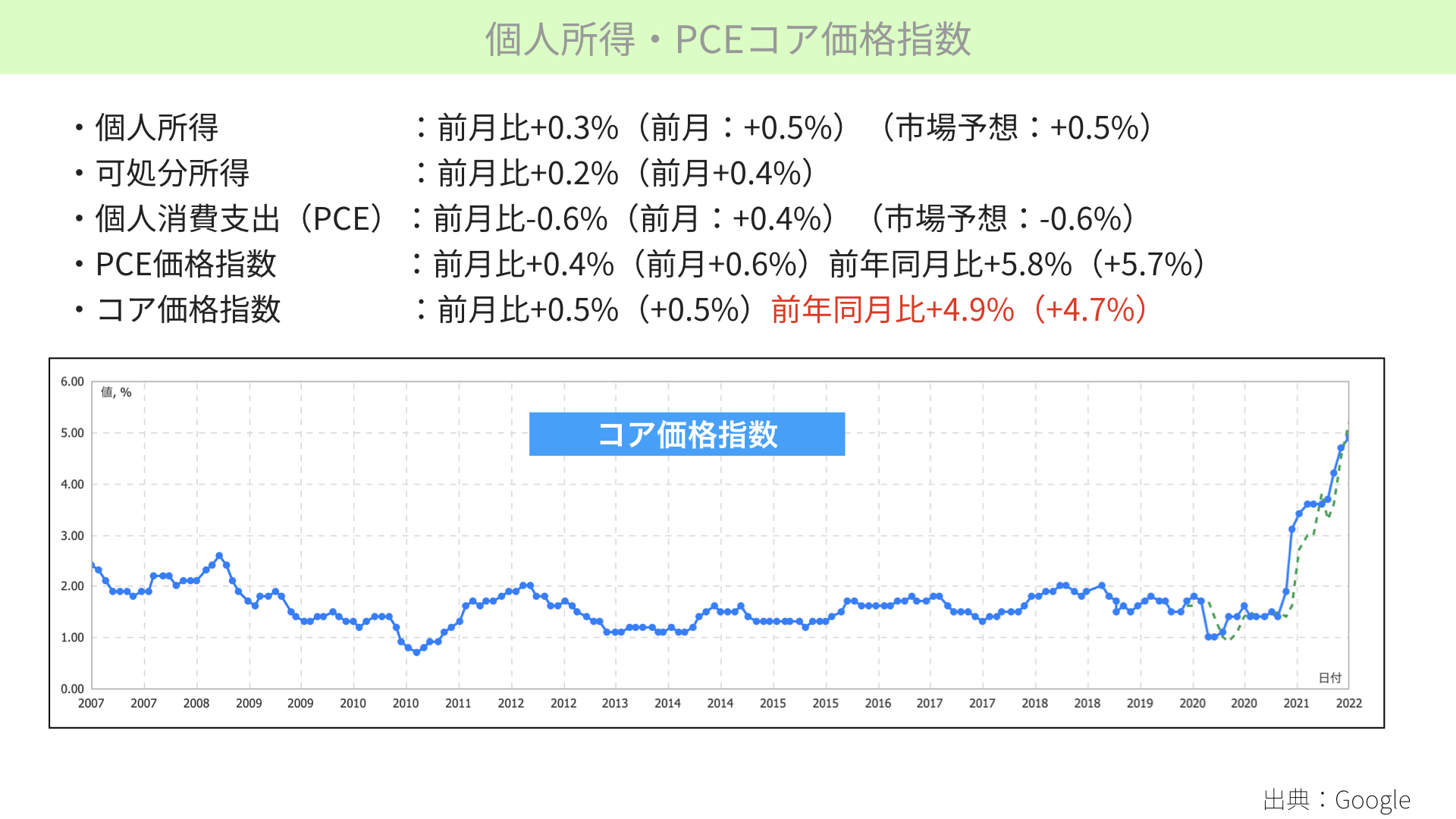

次にPCEコアデフレーターです。こちらはFRBがCPI以上に重視している指標となります。

最終的に、個人が消費する際の値段を表した指標がPCE価格指数です。これが前月比0.5%のプラス、前年同月比4.9%のプラスです。間違いなく価格が上がっていると分かります。

可処分所得は前月比0.2%(前月0.4%)、個人所得は前月比0.3%(前月0.5%)と、前月の上昇率と比べれば下がっています。

個人の所得、可処分所得は下がってきているものの、物価は上がり続ける厳しい状況です。

FRBとしては利上げせざるを得ない状況が、間違いなく迫ってきていると言えます。

ここまでのまとめ

ここまでのまとめです。1月28日に発表されたGDPの数字が非常に良かったことで、マーケットはプラスの反応を示しました。

しかし、よくよく中身を見ると、在庫の積み上げや個人消費によって支えられた部分が多かったです。そのため、今後前提が崩れてくる可能性があると考えられました。

PCEコアデフレーターにおける個人所得の伸びは鈍化し、物価の上昇も引き続き高いです。消費者マインドを示すミシガン大学消費者信頼感指数が低下し、インフレ率は高いと思われています。

そうなってくると、FRBは引き締めを急がざるを得なくなります。さらにGDPの成長が鈍化すると、マーケットは敏感に織り込み始めているのです。

そこで、マーケットはこのように考えています。

利上げ予想

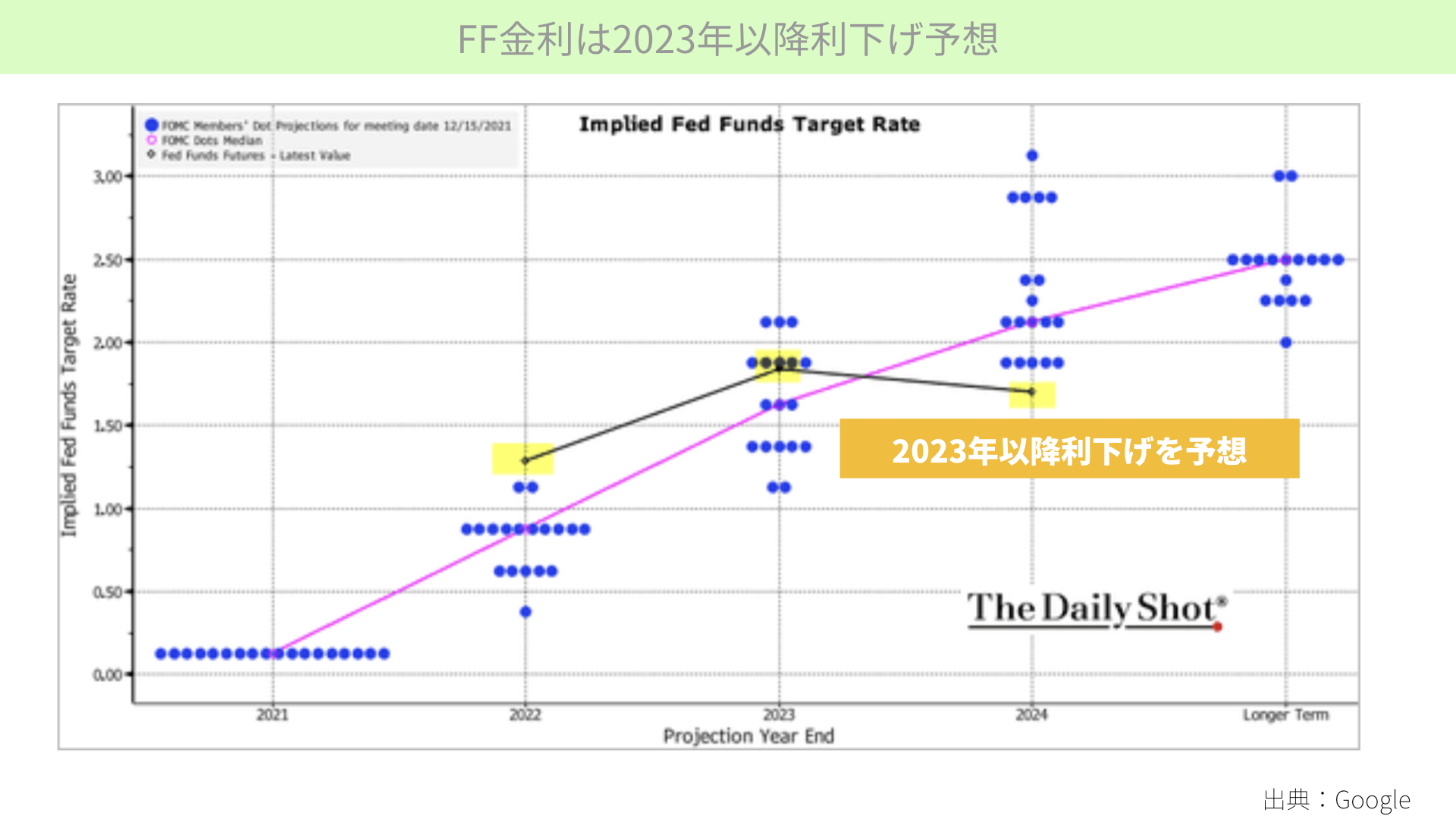

FF金利は2003年以降利上げ予想

紫線がFRBの利上げです。2022年末は3~4回の利上げを、2023年末までには1.5~1.75の間まで利上げを行うとされています。

しかし、黒線の市場予想は、もっと利上げを速くするとしています。

2022年末までには5~6回の利上げ、23年末までには1.75までと、7~8回までの利上げと考えられています。

ここまでは前回と変わりませんが、特筆すべきは2024年末です。23年末よりも政策金利が下がると考えられています。

先週までは、23年末と24年末の政策金利が同じだと思われていました。

それが下がっているということは、恐らく23年~24年の間に利下げに転じる、それだけ経済が鈍化していると、マーケットが織り込みに入ったとお考えください。

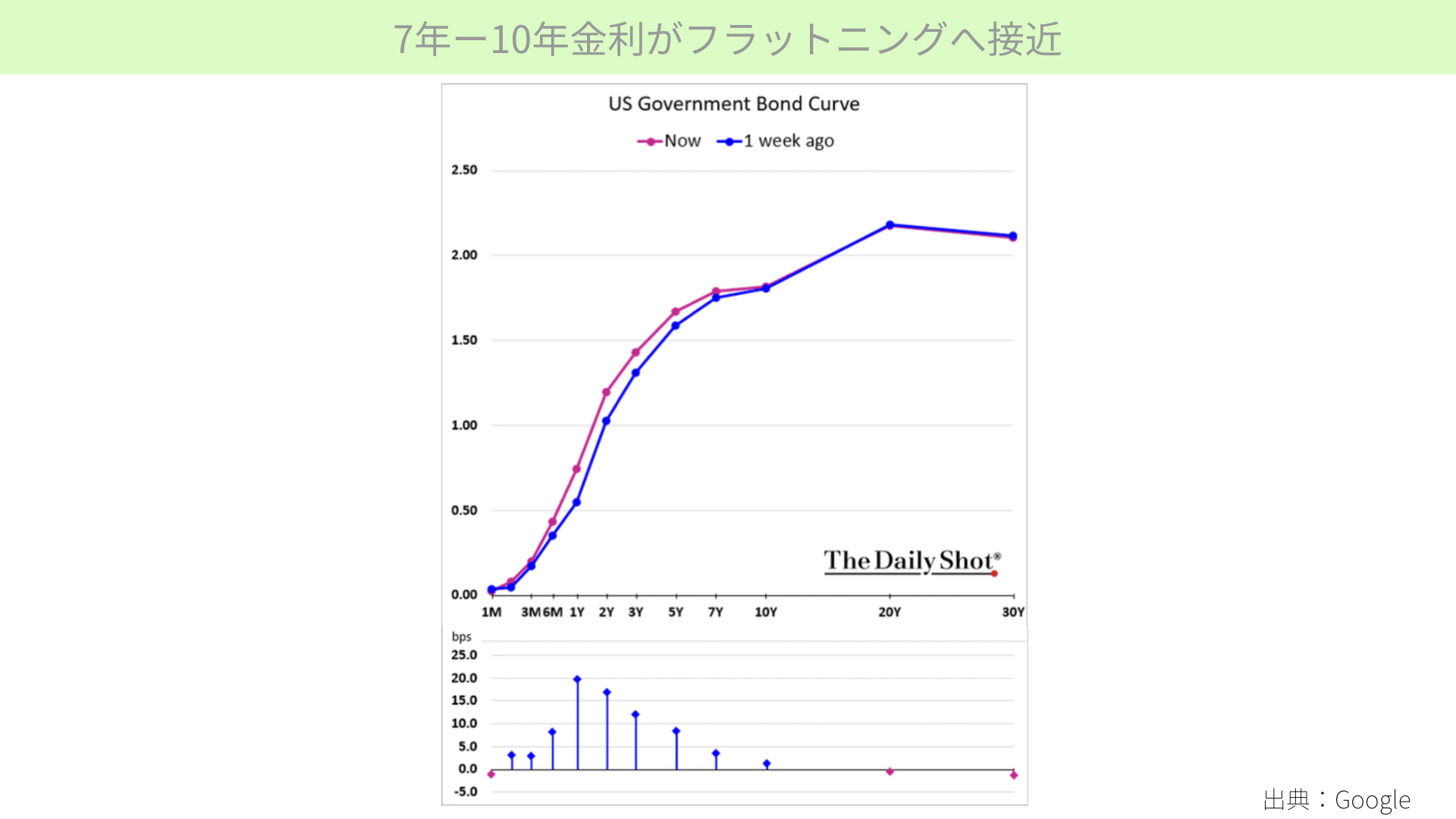

7-10年金利がフラットニングへ接近

さらにこちらをご覧ください。イールドカーブが問題になってきています。

青線が1週間前、ピンク線が今です。

下のグラフを見ると、1年、2年で特にイールドカーブの差が広がっていることが分かります。

一方、長期の20年、30年では、差がマイナスになっています。フラットニングが、この1週間でさらに進んだのです。

特に7年と10年の金利差がほぼなくなっていることは、先週末の日経新聞を含め、各種ニュースに載るほど注目されています。

では、なぜフラットニングが注目されているのでしょうか。

これが起こると経済減速、株価下落が起こるのもありますが、さらに大事なポイントがあります。

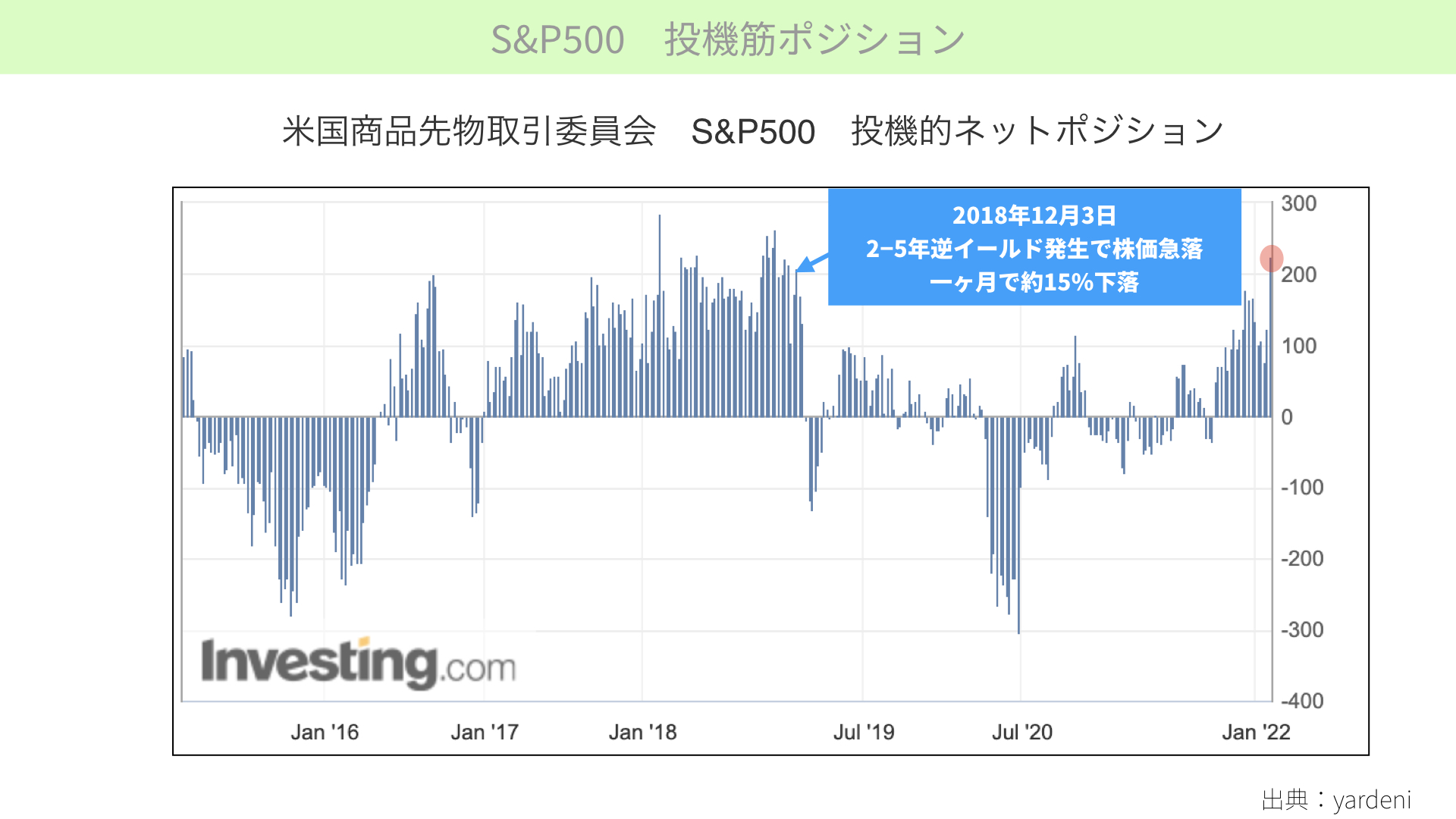

S&P500 投機筋ポジション

こちらは毎週金曜日に発表される、S&P500の投機筋ポジションです。

赤丸で示した部分が、今のポジションです。コロナショック以降、投機筋の買いポジションが最も増えています。投機筋は上昇にかけている状況です。来年以降も、今年も株価が上がってくるだろうというのが端的な見方となります。

投機筋ポジションが似た2018年に起こったこと

ここで注目すべきは2018年です。2018年も、買いポジションがほぼ同じぐらい積み上がっていました。

これは有名な話ですが、2018年12月3日、2年と5年が逆イールドになりました。

通常であれば2年と10年のイールドカーブが下落の基準となります。しかし、このときは2年と5年のイールドカーブが下落し、株価が大きく反応したのです。

もしも7年と10年が逆イールドになれば、マーケットはかなり敏感に反応するのではないかというのが短期の警戒となります。

実際2018年12月3日に2年と5年のイールドが逆転したときには、1ヶ月の間に約15%も株価が下落しました。

景気後退で先の金利が下がり、短期金利が上がるようなフラットニング、もしくは逆イールドが発生してくれば、それを警戒した短期筋はロングポジションを投げます。

ロングポジションが積み上がっていれば積み上がっているほど、下落幅が大きくなります。そのことをマーケット関係者は懸念しているのです。

イールドカーブが寝ないと確信できる状況に、経済がなるのか。FOMCの政策がどうなるのかが分かるまでは、機関投資家を中心とした長期投資家が二の足を踏んでいます。そのことをご理解いただければと思います。

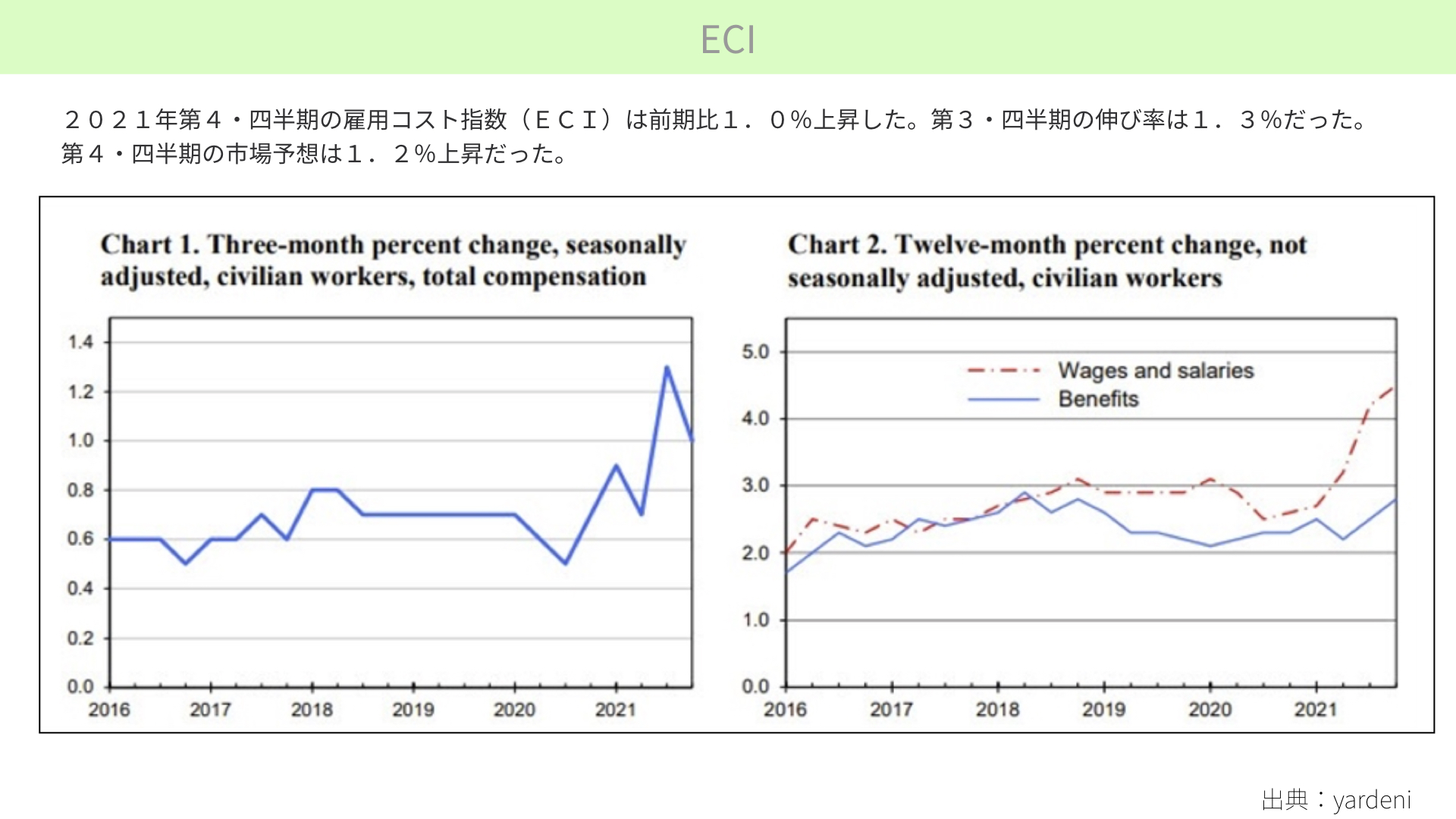

ECI

金曜日にはECI、アメリカにおける雇用コスト指数が発表されました。

市場予想では、前の期と比べて1.2%上昇していると思われていましたが、1%の上昇に留まりました。

人件費の高騰も少し落ち着いてきたのではないかと考えられています。これによってインフレが落ち着くのであれば、FRBは強いタカ派姿勢を取ることはないだろうとの安心感が出ました。

同時に、Appleの決算もそれをサポートしました。

Appleは1-3月期の決算見通しにおいて自信を持っています。なぜなら、他の企業も同じように供給サイドのスタックしている問題が解決されるだろうと考えているからです。他の企業も同じように供給サイドによる問題が解決され、業績が伸びるだろうとしています。

しかも、人件費のECIも下がってくるだろうから、インフレは沈静化するだろう。そうなれば無理に金利政策を取らなくていい、タカ派ではなくともいいかもしれないから、株価にはプラスだと考えられたのです。結果として、28日は大きく株価が上がりました。

ここで皆さんに確認いただきたいのは、次の内容です。

今週の注目点

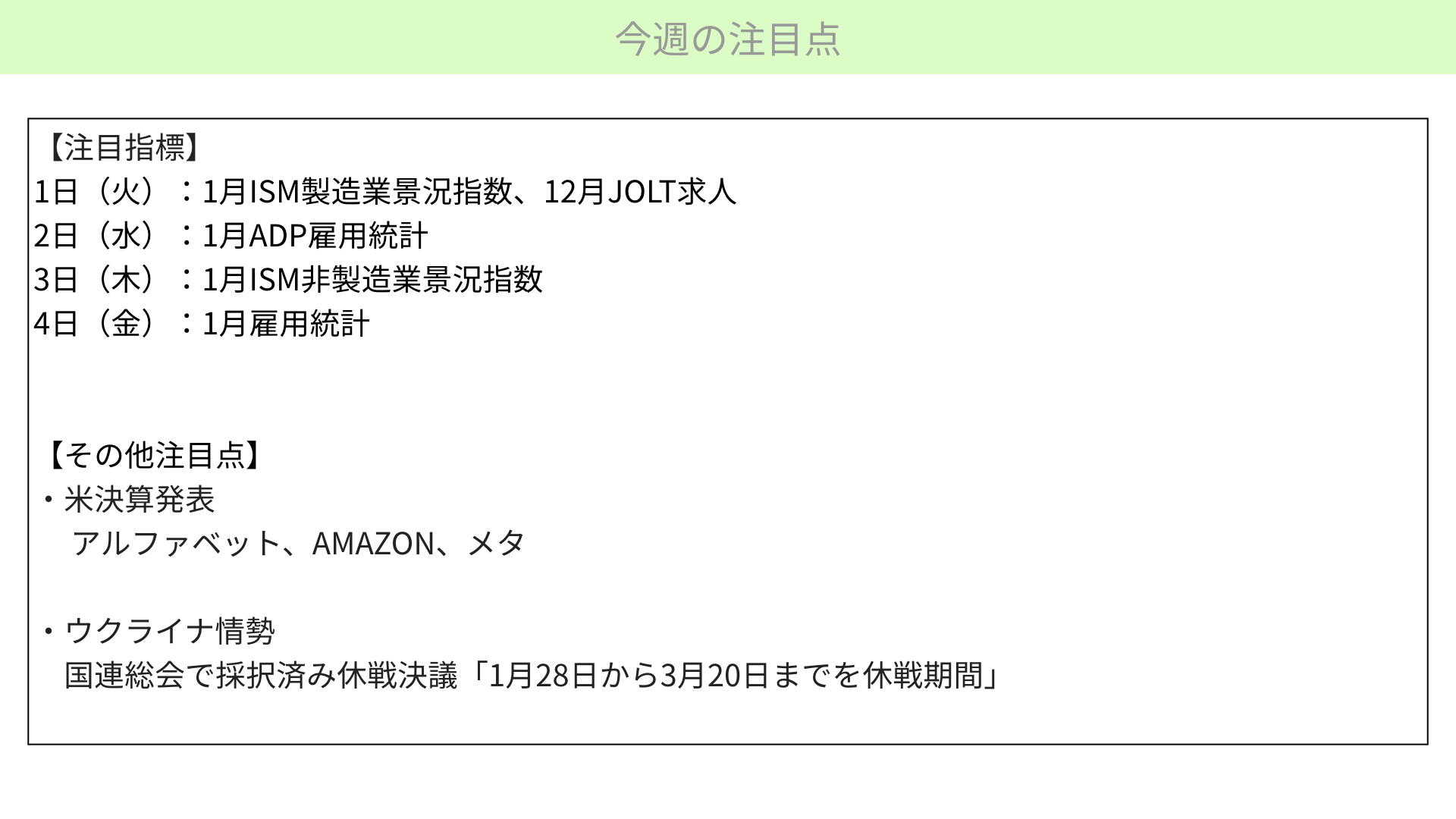

今週のスケジュールを見ながら解説します。

今週、経済指標と雇用に関する指標が並んでいます。

例えば、1日のISM製造業景況指数、JOLT。3日のISM非製造業景況指数、4日の雇用統計。こういったものは全て雇用状況がどうなっているか、賃金上昇がどうなっているかが確認できるものとなっています。

特にISMにおいては、6カ月の雇用がどうなのかも発表されます。雇用統計においては、平均賃金がどうなっているかも出てきます。

28日に発表されたように、本当に賃金が落ち着いてきているかどうかが、今週確認できるというのが一つです。

そして、アトランタ連銀はGDP見通しを0.1%程度の成長だとしていますが、それを裏付けるようなISM製造業指数の数字が出てくれば(50は上回りつつも前回の数字よりも依然として下がっていれば)、アメリカの経済も苦戦していると思われます。

経済が鈍化する可能性が高く、人件費も高止まりしているとなってくれば、28日のリバウンドが確信ではないと認識されます。

もしかすれば、下落途中におけるリバウンドではないかと、マーケットが考える可能性もあります。

さらに、インフレが高止まっているとなれば、短期政策金利で3月の0.5%の利上げ可能性がより高まってくれば、イールドカーブはより寝てくる可能性もあります。

もしも7年と10年のイールドカーブ、5年と7年のイールドカーブがグングン縮まってくることがあれば、2018年の12月のようにロングポジションが売却に動き、下落調整することも十分にあり得ます。これがマーケットの懸念材料となっています。

これは下落を予想しているものではありませんが、経済指標が引き続き非常に重要なポイントとなっています。どうしても買わなくてはいけない方以外は慎重に見ながら、しっかりと自分のリスク管理を行っていい1週間だと思います。ぜひ、経済指標を見ていただければと思います。

本日も、最後までご覧いただきありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル