3月のFOMC以降、米国長期金利が大きく上昇しています。ここ数年は長期金利が大きく上昇すると、株価は下落する傾向が続いていました。

なぜ、今のように金利が上がっている状態で株価が上がっているのでしょうか。また、こういった状態はいつまで続くのでしょうか。本日は、今後の金利上昇と株価の関係を分析します。最後までご覧いただければと思います。

[ 目次 ]

米長期金利の上昇

FOMC以降金利上昇が加速

これはアメリカ10年金利です。今年に入ってかなり大きく上昇しています。今年1月時点は1.6%から2.0%まで上がったことで非常に話題になりました。その後は1.7%近くまで下落し、今は2.4%まで上昇しています。

また、FOMC後にさらに上昇を加速していることから、今後も金利が上昇するのではないかとマーケットでは取りざたされています。

ウクライナ情勢後は金利が上昇しても株価は堅調

次にこちらをご覧ください。S&P500とアメリカ10年金利の関係を表したものです。今までもそうでしたが、青線のアメリカ10年金利が上昇すると、赤線のS&P500は下落します。金利が上昇すると企業の資金調達コストが上がるなど、いろいろな面においてS&P500の業績が悪化し、株価は下がりやすくなります。今までも1年以上こういう関係が続いてきました。

一方、紫の矢印で書いているように、ウクライナ情勢が悪化した後、実はこの関係が崩れています。名目金利が低下すると、株価は低下、名目金利が上昇すると株価が上昇と同じような動きをするようになっています。

この背景には、ウクライナ情勢による地政学リスクの台頭があります。国債に資金が流れる形となり、結果としてS&P500からもお金が逃げました。名目金利が下がり、株も売られました。ある程度落ち着くと今度は金利が上昇し、S&P500も上昇する関係が続いています。

実質金利と米国株の関係

米10年実質金利とS&P500の相関が崩れているように見える

さらにこちらをご覧ください。アメリカ10年実質金利が株価と非常に大きく関係しています。※実質金利=名目金利-インフレ率

10年名目金利の方がインフレ率より低い場合、インフレが進行している状態となります。そうするとインフレに勝とうと考えられ、株価に期待してお金が入って株価が上昇します。これが実質金利低下により株価が上がる仕組みとなります。

しかし、緑網掛けのウクライナ情勢後をご覧ください。実質金利が青線、S&P500が赤線です。実質金利が低下するとS&P500も同じように下がり、実質金利が上昇するとS&P500も上昇しています。

こういった今までとは違う動きは、いつまで続くのでしょうか? 私は、この関係がいつか元の状態に戻るのではないかと思っています。実際、今は戻っている最中ではないかと思っています。

現在元の相関に修正中

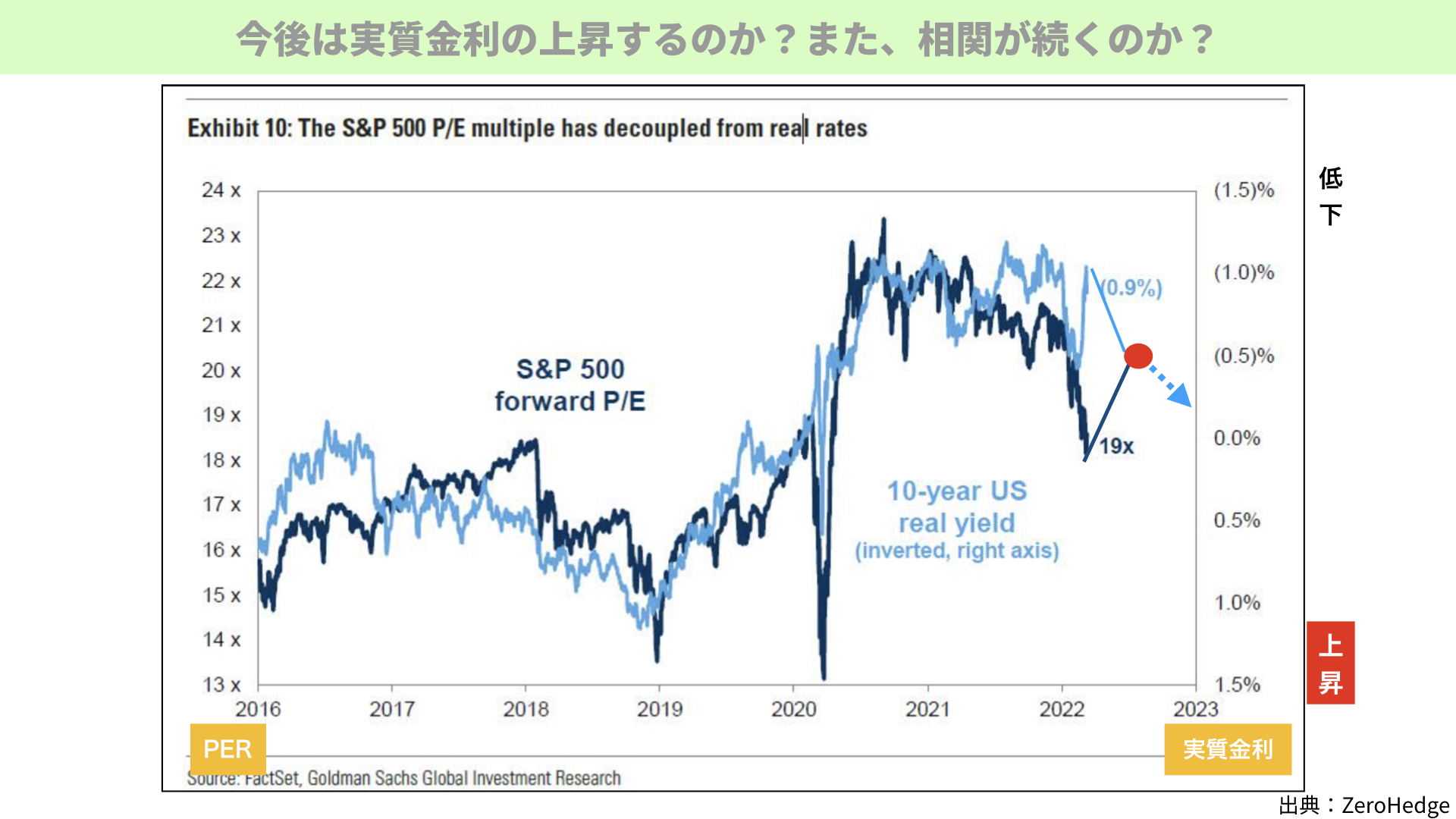

その根拠をお伝えします。こちらはS&P500のPERと、アメリカ10年実質金利の関係を表しています。

S&P500のPERは左軸、右軸は米国実質金利です。ですから、上に行くと実質金利低下、もしくはS&P500のPERの上昇=株価上昇。下に行くと実質金利上昇、もしくはPERの下落を表します。

チャートの重なった箇所を見ても分かる通り、アメリカ10年金利は非常に相関が高いと言われています。しかし、ウクライナ情勢が発生した今年2月以降は、この関係が崩れています。

緑掛け部分では、実質金利が-0.5%から-1.0%まで大きく低下しました。通常であればPERは20倍から22倍まで上昇し、株価が大きく伸びるはずです。しかし、今回はPERが20倍から19倍まで低下しています。

現在は22日時点で実質金利は-0.55%まで上昇し、PERは19倍から20.2倍まで上昇しました。右軸、左軸を確認すると分かる通り、実質金利が-0.5%であれば、PERは通常約20倍となります。元の状態に戻ったことが分かります。つまり、株価が上昇している理由は、大きくPERが低下していた局面から正しい状態に戻っているためだと言えます。

地政学リスクで相関が崩れた

ウクライナ情勢中に乖離が発生

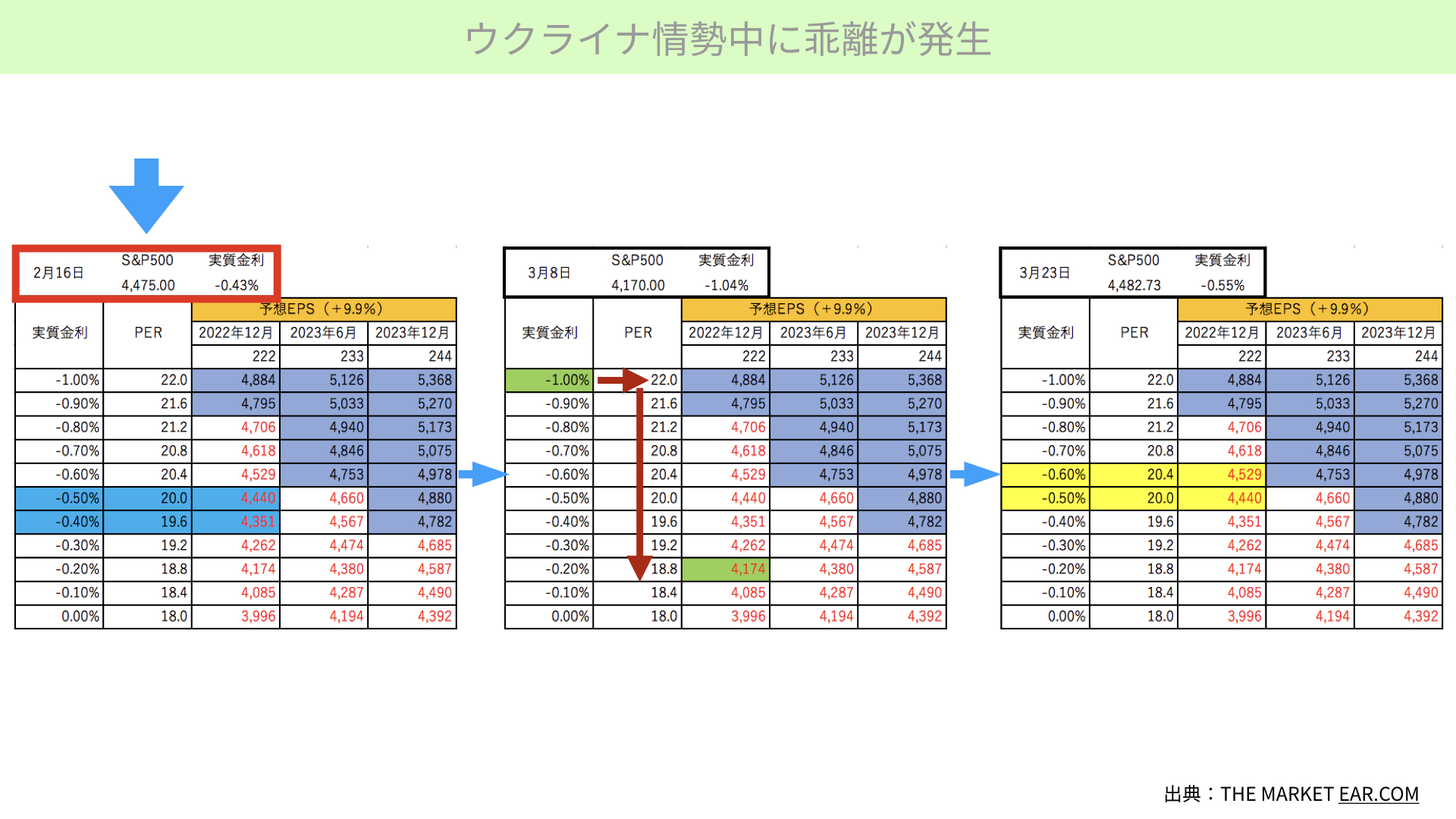

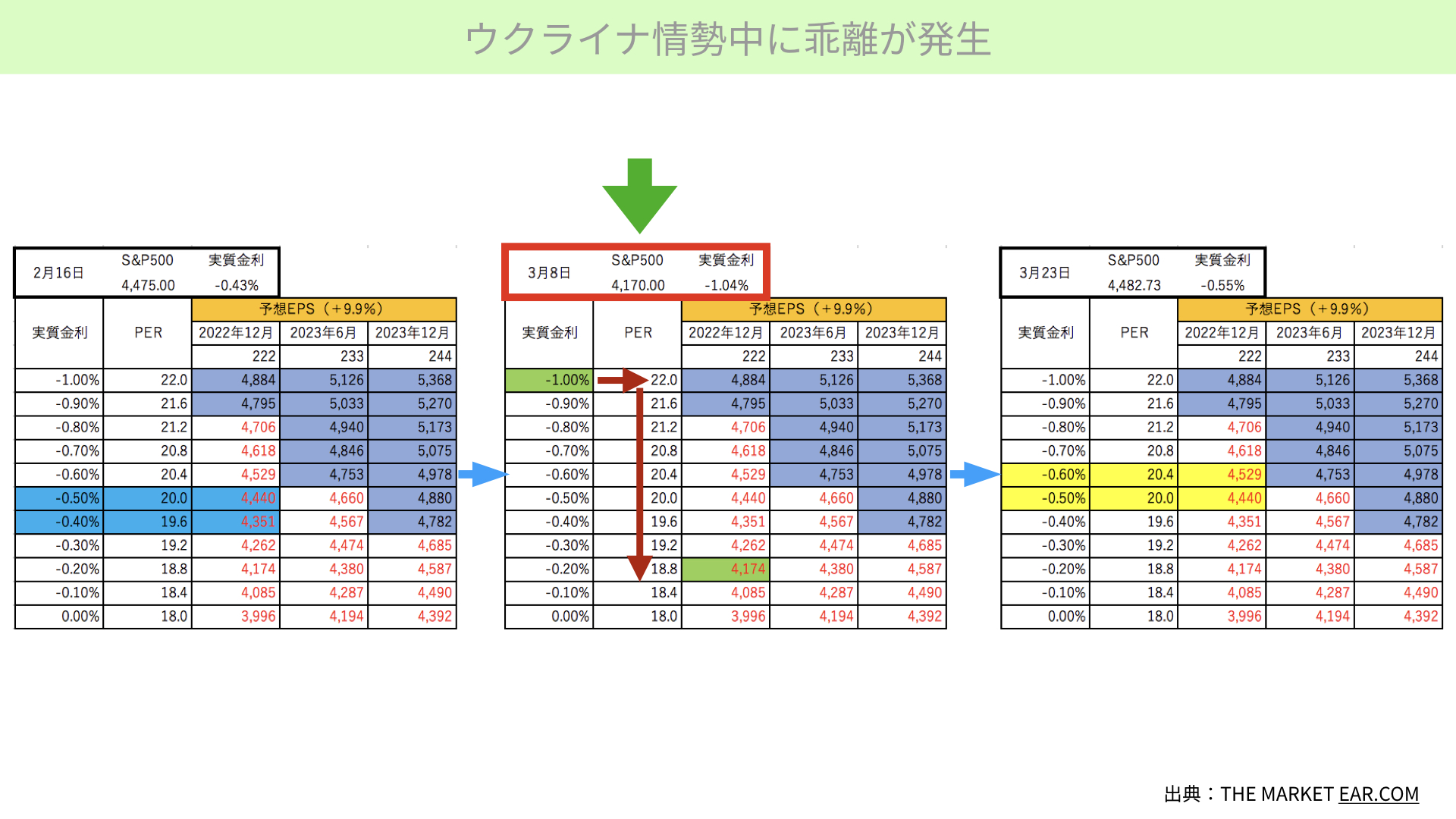

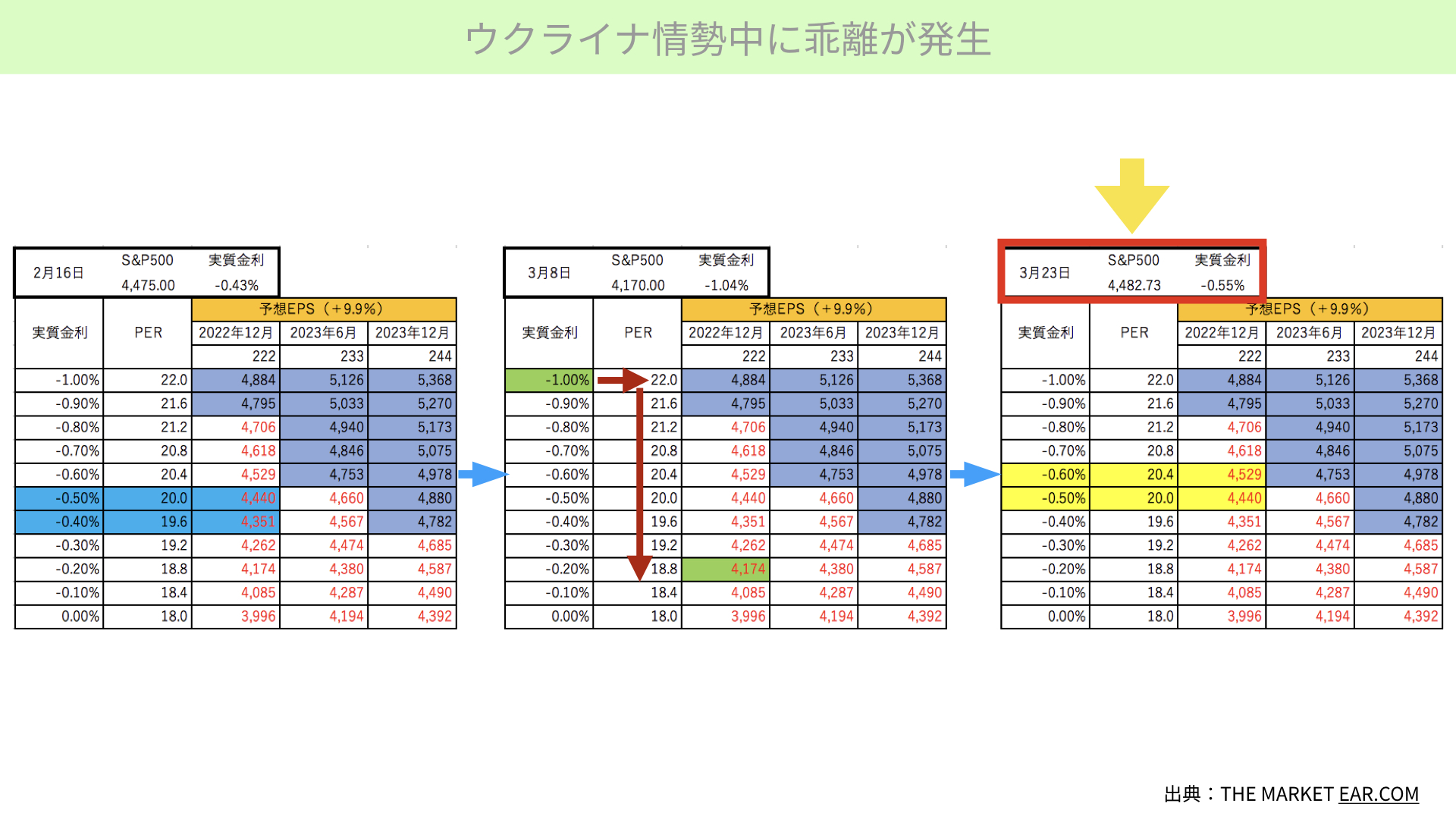

少し分かりにくいかと思いますので、こちらの図表で説明します。

左から2月16日、3月8日、3月23日の実質金利、PERの関係を表したものとなっています。一番左を見ると分かりますが、2月16日は実質金利が-0.43%でした。このときのS&P500は4,475ポイントです。

網掛けを見ると、実質金利が-0.43%のときは、PERが20~19.6倍程度になることが分かります。2022年12月末の1株当たり利益が約222ドルと言われていますから、222ドル×20倍=4,400ポイントがS&P500の適正値だと考えられていました。そのため、2月16日S&P500の4,475ポイントは株価、実質金利、PERが連動していた状態と言えます。

この後ウクライナ情勢が悪化し、3月8日に何が起こったのでしょうか。

実質金利が大きくマイナスとなり、1.04%に低下しました。国債にお金が集まったことで名目金利が低下、インフレ可能性が高まり、インフレ率は非常に高まりました。実質金利が大きくマイナスに転じたわけですが、同じように株価に期待ができないとして、株価は4,170ポイントまで大きく下がりました。

今までの関係で行くと、実質金利-1.04%となると、緑の箇所に書いているようにPERが22倍あってしかるべきです。22年12月の1株当たり利益222ポイントを考えると、222×22倍=4,884ポイント程度株価がなくてはなりません。しかし、実際は4,170ポイントだったのです。

4,170ポイントは、PERで行くと18.8倍の水準です。ウクライナ情勢の後、PERで約3倍近く評価を下げていたのです。

一番右の3月23日。実質金利が幾分か修正され-0.55%まで戻りました。株価も4,482ポイントまで上がっています。

-0.6%~-0.5%近辺では、実質金利、黄色網掛けで表したように、PERが20倍近くになっています。そのときの株価は4,500~4,400ポイントと考えると、22日の株価は元の状態に戻ったと言えます。

ですから、現在の金利が上昇しても株価が上がっている状況は、非常に大きく売り込まれていたPERが正しいPERに戻る過程だからだと言えます。有事から平時に戻っていると考えられるのではないでしょうか。

今後は実質金利は上昇するのか? 相関が続くのか?

こちらをご覧ください。水色線の実質金利が-1.0%から-0.5%まで戻り、PERが19倍から20倍に戻り赤丸まで来ています。では、この赤丸は今後どうなってくるのでしょうか。

FRBが積極的に利上げを行い、インフレ退治を行うことを考えれば、名目金利は上昇してインフレ率が低下するでしょう。そうなれば実質金利はプラスに転じる、青矢印で示したように下の方に推移することが想定されます。

ですから、ゴールドマン・サックスを含めた各金融機関のレポートは、年末PERが18倍辺りに向かっていくのではないか、株価調整が起こるのではないかと予想しています。今後そうなっていくかを考える必要があります。

ただ、22日までの株価上昇を見ると、実質金利の上昇を無視するような動きでした。なぜそういう判断になっているのでしょうか。こういうことが考えられるのではないでしょうか?

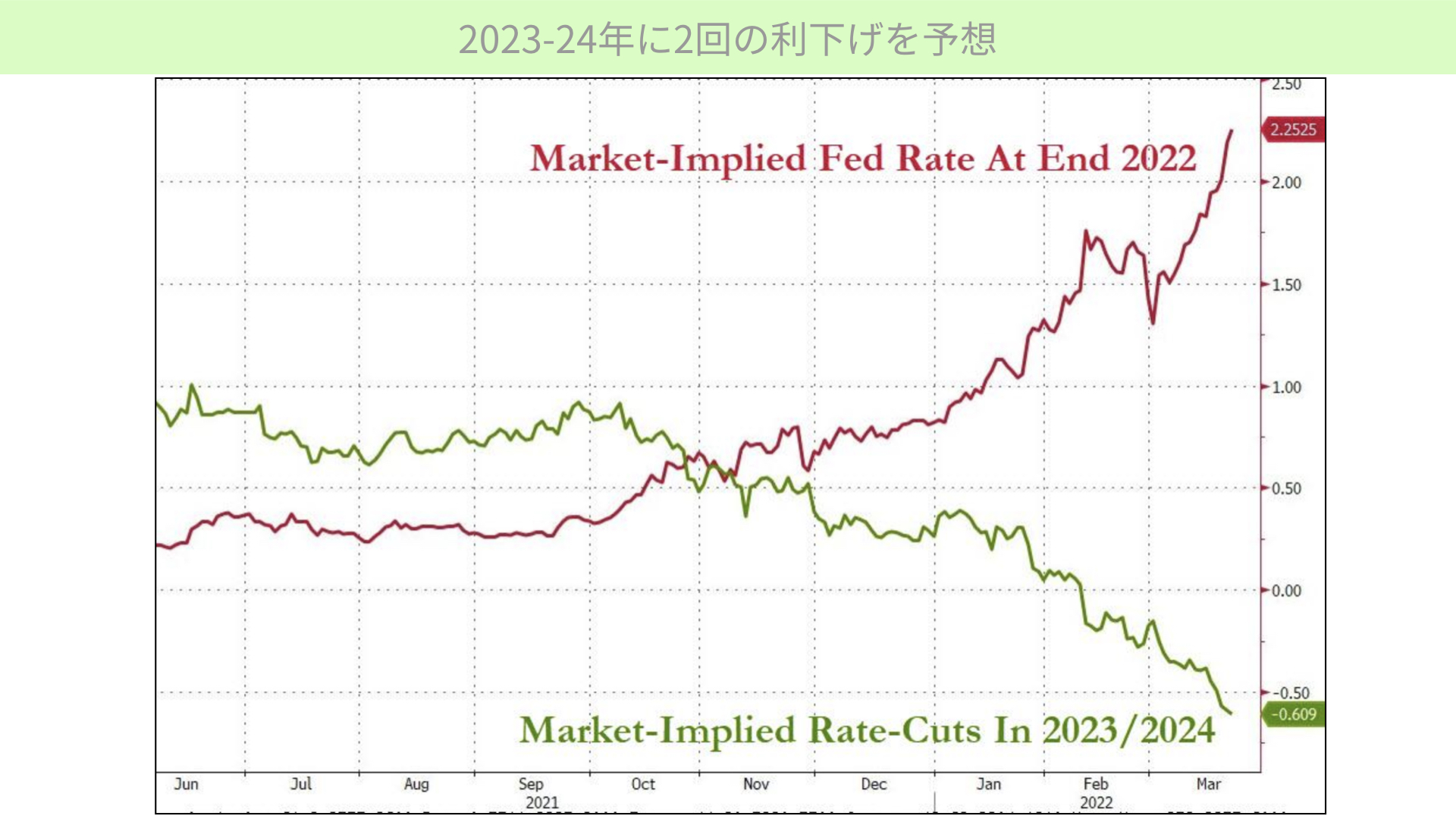

2023-2024年に2回の利下げを予想

赤線は、2022年における政策金利が何%まで上昇するかの市場予想です。直近では2.25%まで金利が上がるのではないかと言っています。今年、残り6回の利上げを2.5%行うだけではなく、0.5%の利上げを数回行うことをマーケットは予測しているのです。

一方、緑の線は2023年と2024年に何回FRBが利下げを行うかを表したものです。2023年、2024年で合計-0.6%近くの利下げを行うと予測していると言われています。

利上げが7回以上行われるだろうと織り込まれました。かつ、2024年以降に利下げが行われるかもしれないと思われていたものが、2023年以降からも利下げが始まるとマーケットは予測しているのです。

この状況を踏まえると、恐らく景気後退に陥り、10年金利はさほど上がることなく下落に向かう。インフレも留まることなく、結果として実質金利がマイナスに推移していくだろう。もしくは留まるだろう。株価はこれから上がっていくのではないか。PERはそんなに下がらないのではない。買いが起こっているのではないか。そんなことがアメリカでは言われているそうです。

しかし、冷静に考えてみると、利下げを行う状況は景気が悪くなっているわけです。1株当たりの利益、企業業績も悪化します。そういうときにPERが上がることは、過去の歴史上ありません。PERの評価も下がります。株価はPER×1株当たり利益ですから、マーケットが予想しているほど株価は容易には上がらないでしょう。

今後私たちが注意すべきは、実質金利が-0.5%で株価のPERが20倍ほどになっています。これから実質金利が上昇してきた場合、それに準ずるようにPERが低下してくるのか、それとも乖離した動きをするのか。

マーケットの状況として実質金利が上昇することがあれば、株価にはマイナスの影響があります。そう考えれば、どのようにインフレがなっていくのか、10年金利がどうなっていくかをしっかりと分析することが大事ではないかと思っています。

昨日までの大きな上昇がまだまだ続く可能性はありますが、いずれ実質金利と株価のPERや評価は同じように連動するタイミング、そちらにフォーカスが当たるタイミングが来るかと思います。ぜひ引き続き要注意でマーケットに臨んでいただければと思います。

本日も最後までご覧いただきありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル