今年のこれまでの株と債権のパフォーマンスは、株と債券が共に下落しているような、苦しい5ヶ月でスタートしています。

株と債券の両方が下落するケースは非常にまれです。1960年以降、株と債券が6ヶ月にわたり4.5%と大きく上回る下落するケースは、今回を入れて6回しかないと分かりました。

さらに調べると、6ヶ月間で4.5%株と債券が下がった後は、その後株と債券のリターンが良くなることも分かっています。これだけを見ると、すぐに株と債券を買わなければならないと思われます。

ただ、中身を細かく見るといくつかの条件があると分かりました。その条件を、ぜひ皆さんに知っていただきながら、今後の投資判断、マーケット見通しにお役立ていただきたいと思います。ぜひ最後までご覧頂ければと思います。

米国株と米国債券が同時に下落

同時に大幅に下落のリターンは?

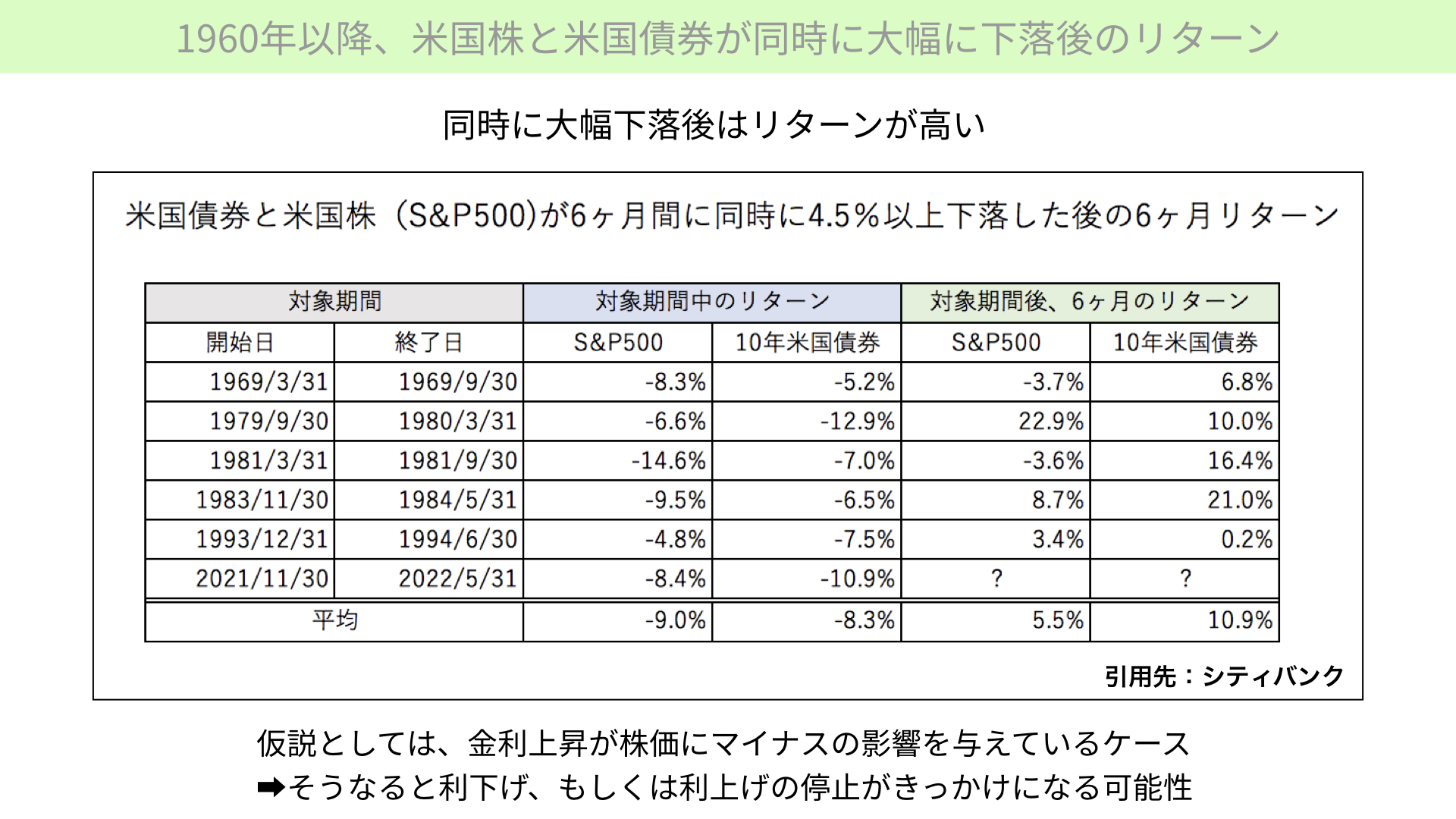

こちらをご覧ください。1960年代以降から米国債、米国株が6ヶ月間同時に4.5%下落した回数は、今回も入れて6回だと分かりました。古いものから1969年、1979年、1981年代に2回、90年代に1回、そして今回です。かなりレアなケースだと言えます。

対象期間は開始月から6ヶ月後の終了日で、その間にどのぐらい下落したかを青い部分に書いています。S&P500の平均下落率は9%で、10年国債の下落率は8.3%です。

今回のケースは昨年11月から下落した場合、S&P500が-8.4%、10年国債が10.9%のマイナス。過去の平均と同じ程度下落していると言えます。

さらに右に目を移すと、下落後6ヶ月間のリターンが載っています。平均で、S&P500は5.5%、10年国債のプラスのリターンが10.9%です。6ヶ月間下落した後、株や債券を買えば、ある程度のリターンが狙えるとして、マーケット見通しを立てる方もいらっしゃるのではないかと思います。

こういった下落幅から見た水準感で買えるのではないかということと、6ヶ月間下落が続いたことで、日柄的に買えるのではないかと考える方がいらっしゃるかと思います。

ただ、こういったリターンがあること、債券が下がって株が下がるということは、金利上昇によって株が下がったと言い換えることができます。

金利の上昇が株の足かせとなったということです。金利の上昇がある程度止まらないと、株価が戻らなかったのではないかということで、例えばFRBの利上げが影響しているのではないかとの仮説を立て、分析をしてみました。

リターンの源泉は利上げのピーク

こちらをご覧ください。FRBの過去の政策金利チャートです。今回を別にして、過去5回、6ヶ月下落したときのFFレート、政策金利がどうだったかを見たものです。

1969年のケースは、この後FRBの政策金利が下がり、80年は6ヶ月が過ぎた後金利が下がり始めています。81年のケースでは、既にFRBが政策金利を引き下げています。84年に関しても、6ヶ月間大きく下落した後は、FRBの政策金利が頭打ちしています。

一番古いところから4回分というのは、下落が同時に始まり6ヶ月間、株と債権が大きく下落した後は、利下げがスタートする、もしくは利上げピークの直前だったと分かります。

一方、94年に関しては例外になります。6ヶ月間で株と債権が大きく下落した後も、利上げが続いています。利上げ途中で起こったというのが、今回の大きな特徴です。

このように過去の6ヶ月間で10%も下落したケースでも、二つに分類できるのです。では、二つに分類するとどういうパフォーマンスがあったのでしょうか。

同時下落後の利上げまでのピークの影響

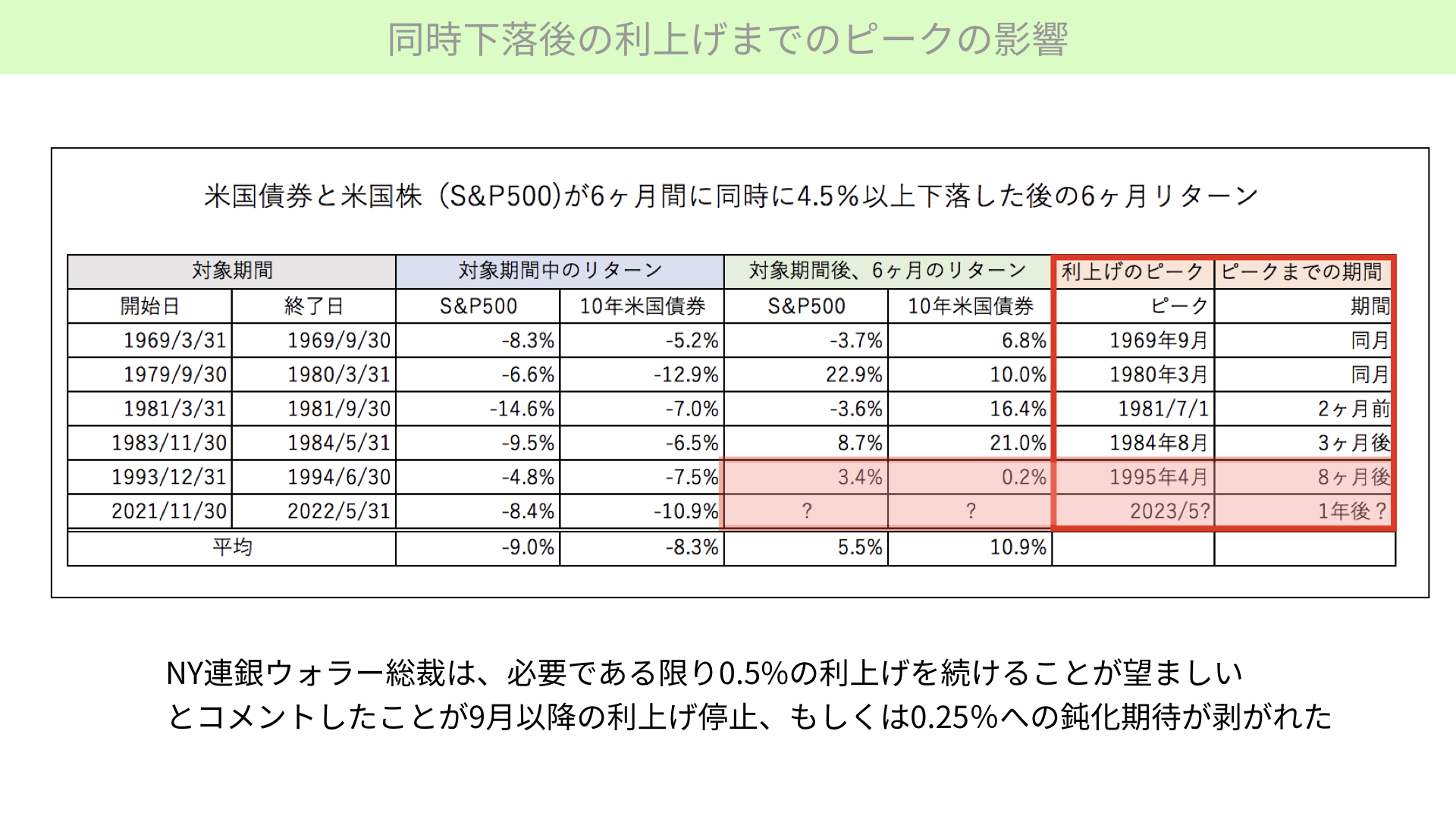

こちらをご覧ください。資料の右に、赤網掛けが入っています。利上げのピークが下落した後、いつ来たのかを確認したものです。

古い方から4回分は、6ヶ月間下落した後、いつ利上げが止まったか、もしくはどうなったかです。1969年は6ヶ月間下落した同月、FRBの政策金利がピークアウトしています。1979年も同じように6ヶ月間下落した後、その月に政策金利引き下げがスタートしています。そして、1981年に関しては6ヶ月間下落した2ヶ月前、利下げがスタートしています。1983年は、6ヶ月間下落した後の3ヶ月後に利下げがスタートしています。

6ヶ月間下落した後、利下げがスタートしているのです。そして1983年に関しては、6ヶ月間下落した後の3ヶ月後に利下げがスタートしています。6ヶ月間下落した後リターンが良かったというのは、利上げの終盤、もしくは利下げがスタートしている場面でパフォーマンスが良かったと分かっています。

一方、直近のケースはどうだったのでしょうか。6ヶ月間下落した後、8ヶ月後に利上げが終わりました。S&P500のリターンは3.4%、10年国債のリターンは0.2%となっています。過去6回平均の5.5%のS&P500のリターン、米国債の10.9%のリターンに対し、大きくアンダーパフォームしている状況です。

今回も6ヶ月間大きく株と債権が下落していますが、過去4回のケースと直近1回のケースどちらが近いかと言うと、実は直近のものと近いです。

今、市場の織り込みとしては利上げのピークが、来年2023年5月だとマーケットは織り込んでいます。その意味では、1年後まで利上げが続きそうだと考えられます。その意味では、今回6ヶ月間大きく株と債権が下落してきたわけですが、今後6ヶ月のパフォーマンスが大きく改善するかというと、過去の金利動向から見るとあまり期待できないと思っています。

31日、株、債券が下落し、金利が上昇する状況となりました。これはNY連銀のウォーラーさんが、9月以降の利上げについても、必要であれば0.5%で行うとのニュアンスのコメントをしたためです。

先週までは、9月以降は0.25の利上げ、もしくは利上げを見送るのではないかとの見方が出ており、株価は大きく上昇していました。しかし、ピークは1年後に来て、株も債権もすぐには上昇しないのではないかと考えられ、株価が下がり、金利が上がったのではないかと思われます。

水準感で言うと、10%近く下落している状況です。6ヶ月間下落が続いたわけですから、水準感、日柄から見ても大きく株と債権が持ってくるのではないかと思う方も多いでしょう。しかし、前回の事例からも分かるように、FRBの利上げが終わった後、リターンは高まってきます。

金融政策だけで見ると、この1年間は株も債権もそれほど焦らなくとも、大きくリバウンドすることはないのではないか、大きくリターンするというより、経済状況、企業業績の影響を受けながら、もみ合うような状態が続くのではないかと金利面からは言えます。

引き続きEPSの成長、インフレ動向のマーケットに注目しながら、ただ、1年後に利上げが終わることになれば、株や債券も売られた分を大きく買われる可能性もあります。その意味では、しっかりと仕込みをすべき時期でもあると考えられます。その意味では、前向きにマーケットに向き合いながら、金融政策が前倒しになるかどうかを判断していただければ、今後の投資材料になるのではないかと思っています。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル