10月10日の週は大きく株式市場が動きました。CPI、PPIの発表とインフレに関する指標が多く、金融政策ではマーケットの思惑が入り乱れ、株式市場が大きく影響を受け上下しました。

週間で見るとS&P500、NASDAQは下落。まだ、下落トレンドが続いているわけですが、そのような中、週末にかけて要人発言があり、FRBの要人発言はマーケットに非常に多くインパクトを与えました。

今まではパウエル議長を中心に、景気後退に関しては控えるような発言が続いていましたが、今回、FRBメンバーから聞かれたコメントにより、今後の景気後退の可能性が高まったものがありました。その理由と、景気後退が株価に与える影響についてもお伝えしたいと思います。

[ 目次 ]

インフレ指標と要人発言

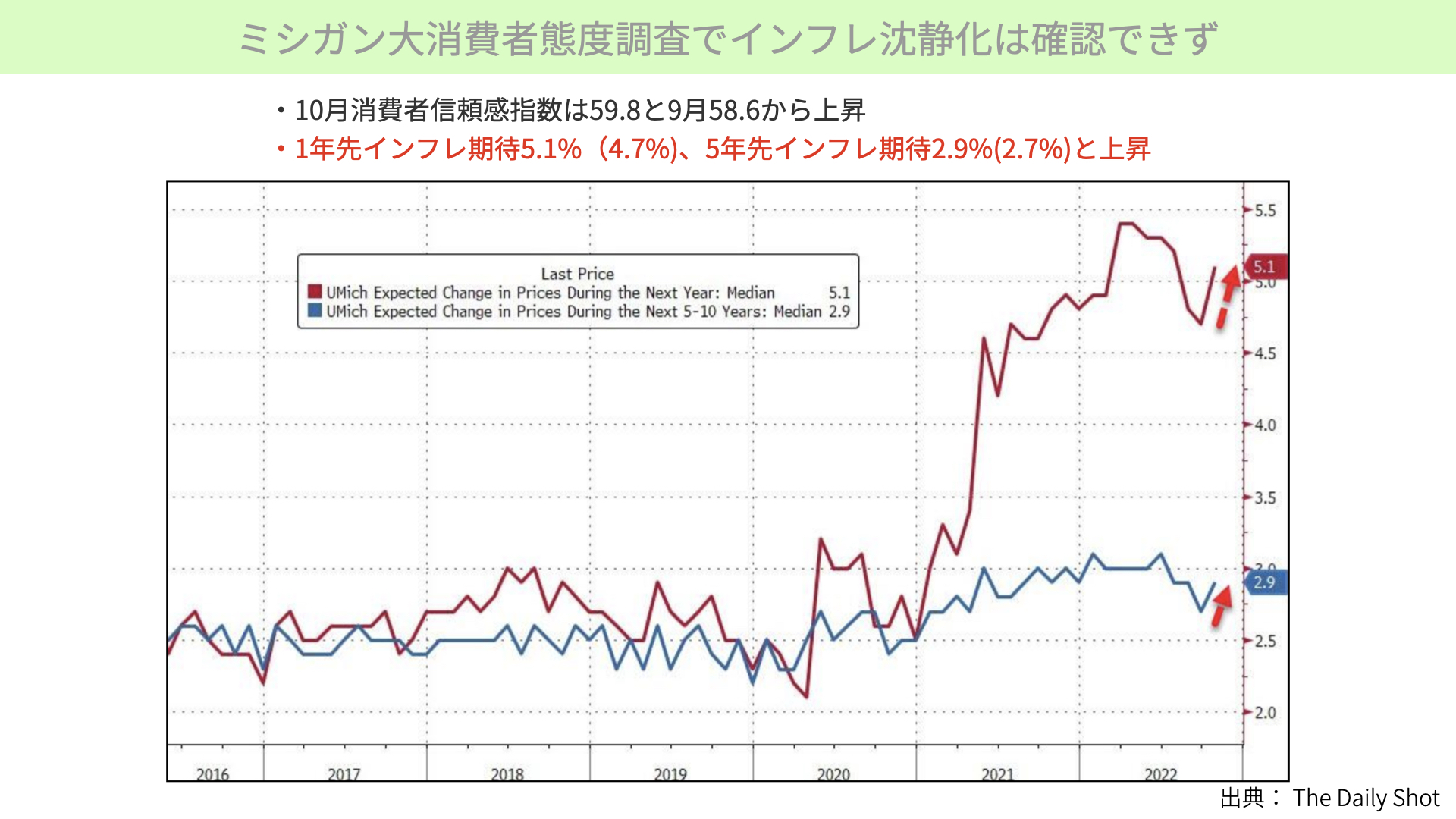

ミシガン大消費者態度調査でインフレ鎮静化は確認できず

こちらをご覧ください。ミシガン大学の消費者信頼感指数です。ところで、14日、金融機関の決算発表がありました。JPモルガンなど企業決算としては、かなりいい内容でした。

EPSが上昇しているということで、事前予想ではさらに悪化すると思われていたためマーケットは少し安心感を持った一方で、今後への引当金の増額と、プラスもマイナスの両方ある内容でした。これを受けてマーケットは若干プラスでスタートしましたが、その後下落に転じます。

下落に転じた背景には、ミシガン大学消費者態度指数において、数字があまり良くなかったことです。総合指数としては59.8と、9月の58.6から上昇していますが、最近ミシガン大学の消費者態度指数において一番注目されているインフレ率が、予想より少し悪化していることが確認されました。

チャートをご覧ください。赤いチャートが1年先のインフレ率です。前月の4.7%から5.1%に上昇、5年先から10年の期待インフレ率は2.7%から2.9%に上昇しています。今後インフレが高止まりするだろう、もしくは伸びていくだろうと考えていますから、FRBとしては金融政策の舵取りが難しいと改めてマーケットが認識しました。

それによって株価が下落に転じているわけですが、さらに下落を加速させた要因が、要人発言になっています。要人発言は、14日と週末にかけての発言を皆さんに見ていただきたいと思います。こちらをご覧ください。

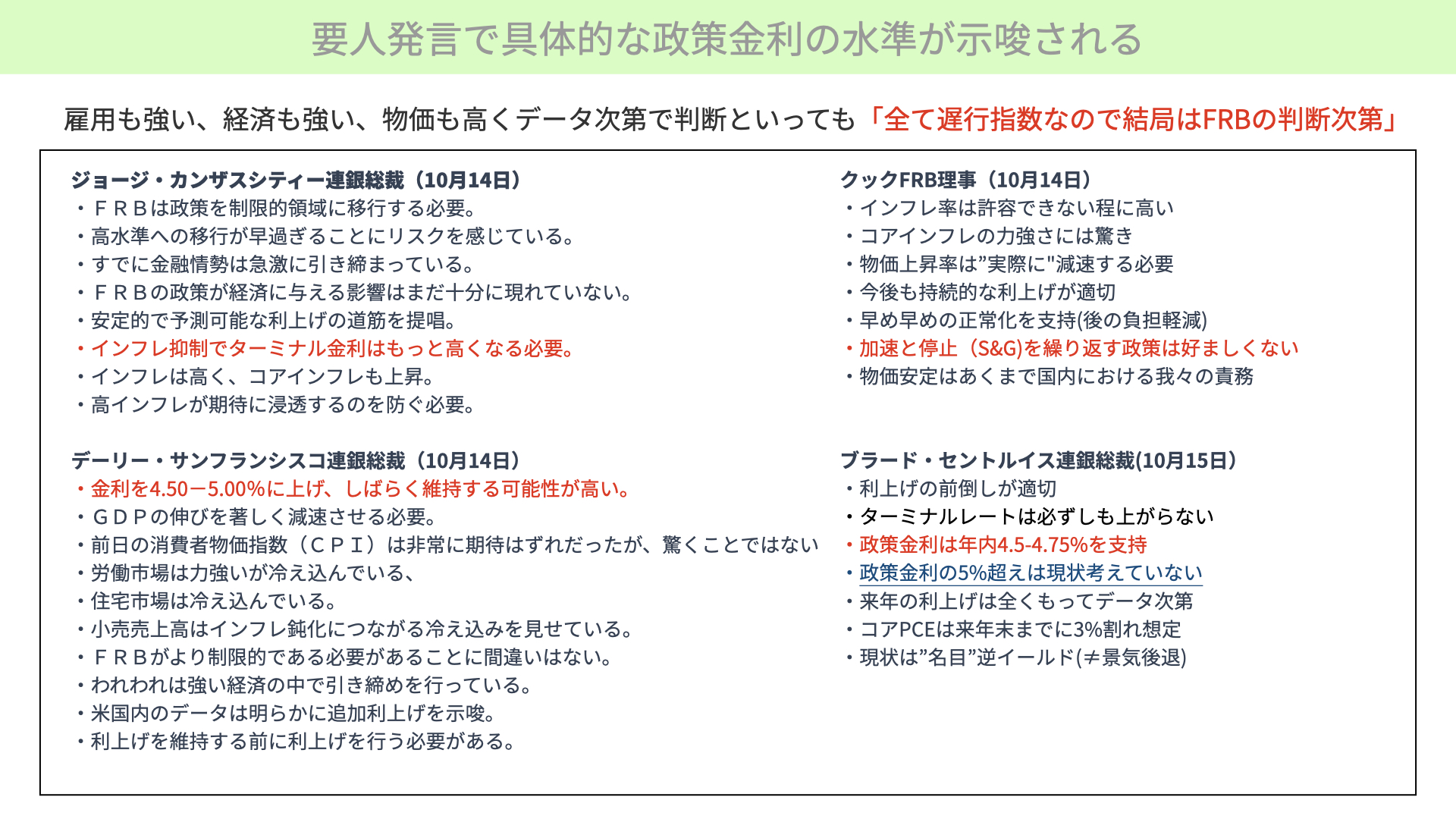

要人発言で具体的な政策金利の水準が示唆される

一言で言えば、総じてタカ派発言が続いているという印象です。金曜日に発言したのが、ジョージ・カンザスシティ連銀総裁と、デーリー・サンフランシスコ連銀総裁、クックFRB理事の3人が発言しています。

週末には、今年一番FRBでコメントが当たっているブラード総裁がコメントしています。この中身を見ていきましょう。一番注目すべきは赤文字で書いてある部分、ターミナルレートと言われる利上げ水準の最高到達点がどこになるのかです。例えば、デーリー総裁は金利を4.5%から5%に上げて、しばらく維持する可能性が高いと改めてコメントしています。

また、ブラード総裁は政策金利を年内4.5~4.75%、政策金利の5%は超えないとしていますが、4.5~4.75%まで上げてくるとしています。ちなみに、政策金利の5%越えは現状考えていないとのコメントを受け、ブラード総裁がハト派に転じたのではないかと言われていますが、5%を超えないとしても、今後景気後退の可能性が高まっていることを後ほど説明したいと思います。これをハト派的発言だと伝えているのはミスリードだと、私は感じています。

それ以外のコメントを見てみましょう。例えば、ジョージ総裁はインフレ抑制でターミナル金利はもっと高くなる必要があるとのことです。お三方を見ても分かる通り、ターミナルレートが4.5%以上になることは完全に視野に入ってきています。

また、雇用や経済も強く物価も高い、データを見ながら判断するとしていますが、雇用、経済、物価の全てが遅行指数です。結局は遅行指数を見て判断するということはFRBの判断が優先されることとなるため、4.5%以上に引き上げるということは、結局タカ派的行動に移る可能性があります。今後4.5%以上に上がるのではないかと、マーケットが捉えたと思ってください。

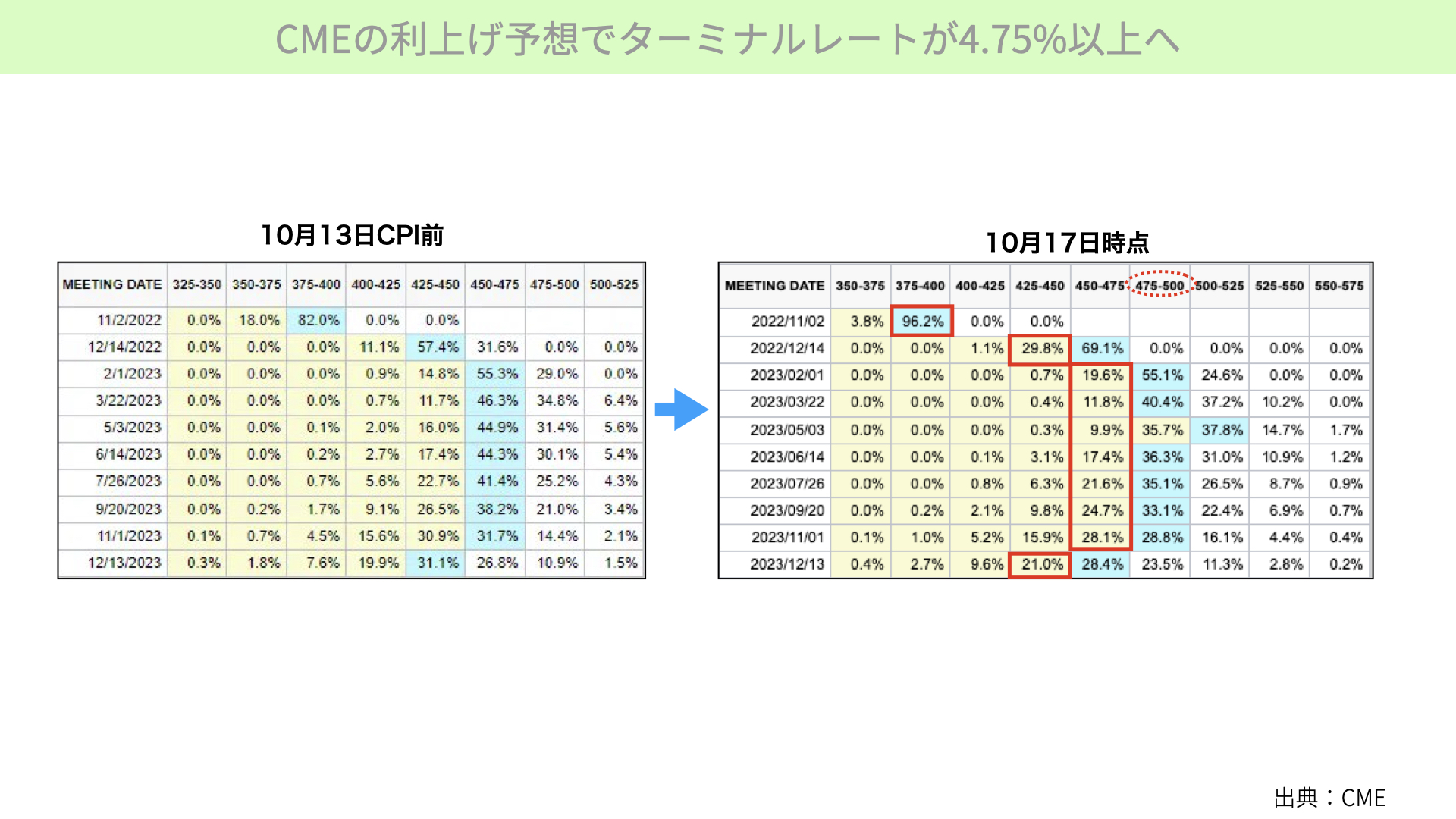

そのうえで、どういうふうにマーケットが動いたかです。CMEの数字をご覧ください。

先物市場が示しているもの

CMEの利上げ予想でターミナルレートが4.75%以上へ

CMEの予想を見ていただいて分かる通り、10月13日、CPIの発表前が左です。一方、10月17日時点の発表は右に映っています。13日時点を右の図、赤いかっこでくくっています。もっとも市場が底の利上げを赤いかっこで囲っていますが、たった4日間で大きく上昇しています。

ポイントは、先ほど要人発言であった通り、4.5%を超えるところに4.75%を超えるところと言った方がいいのでしょうか。4.75~5%に水色のゾーンが17日以降は移ってきています。今後も利上げが続くだろうと、予想されている状況です。今後どのような影響があるか、まずはこちらをご覧ください。

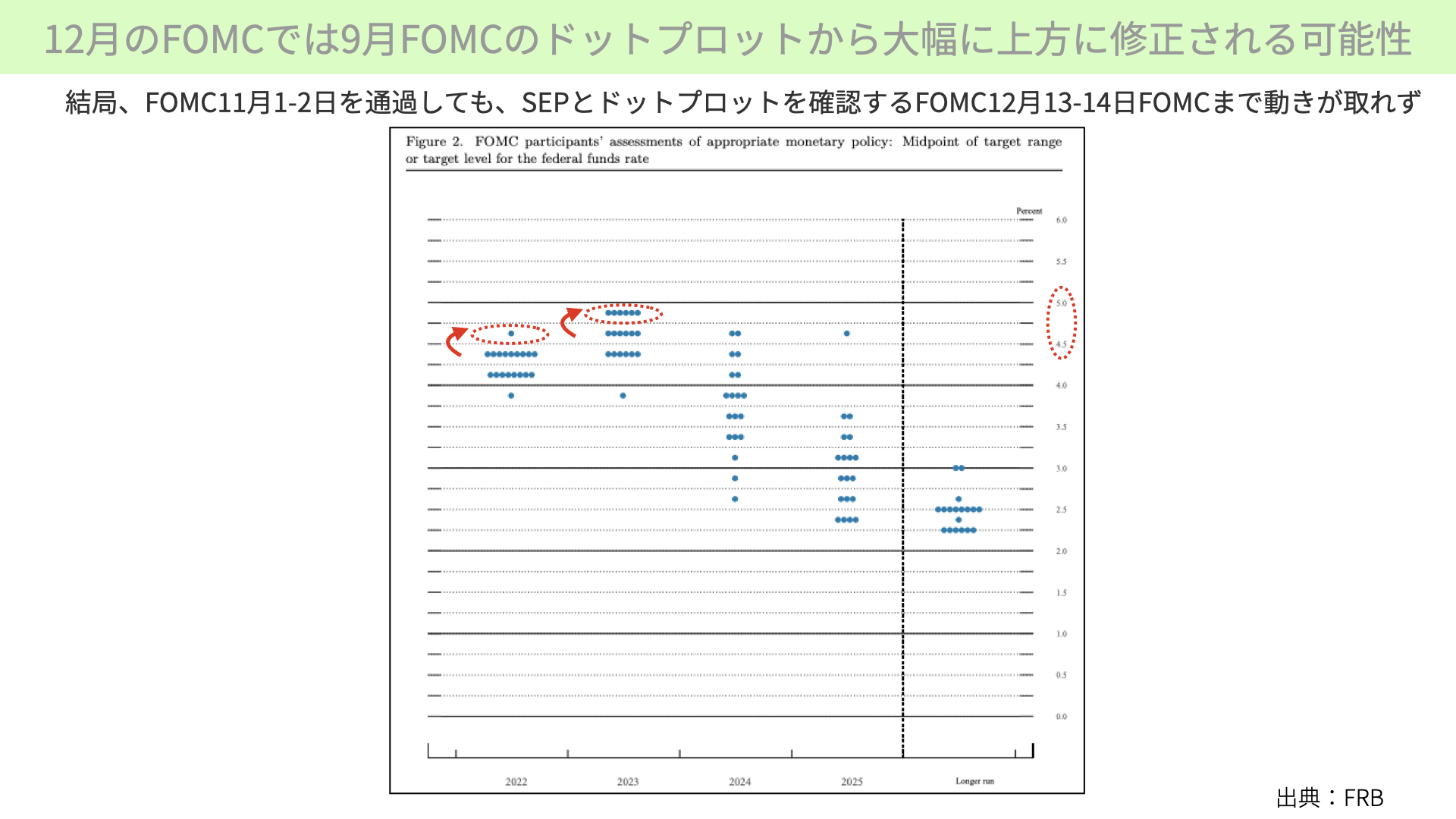

12月のFOMCでは9月FOMCのドットプロットから大幅に上方に修正される可能性

これは、前回のFOMCにおけるドットプロットです。前回時点では22年末に4.5%を超えると予想したのは、一番左の丸い点線部分で示した通り、1人しかいませんでした。先ほどのコメントを見ていると、2022年以内にとコメントしているのはブラード総裁しかいませんが、もしかすると、今後こういった人たちのコメントが増えてくるようであれば、既にこの時点において、9月のドットプロットよりもさらにタカ派になっていることが分かるかと思います。

そして、左から2番目の丸い点線をご覧ください。これは23年のドットプロットを表しています。4名のコメントを見ても分かる通り、恐らく4.75~5%にプロットしてくる人たちが、さらに増えてくることになるでしょう。そういったことを考えれば、少なくとも来年の春先には4.5%を超えて、4.75~5%になる確率が高まったとここで分かります。

ここは非常に大事なポイントです。FRBメンバーのターミナルレート予想が、前回9月から1ヶ月も経たないうちに大きく上昇していて、到達点が4.75%以上になることを、ぜひドットプロットから見ていただきたいと思います。なぜ重要かと言えば、こちらです。

景気後退の可能性について

政策金利が4.5%を超えると景気後退の可能性が高まる

青が名目潜在成長率、赤がFFレートです。まず見ていただきたいのが、名目の潜在成長率、インフレを加味していない潜在成長率です。潜在成長率とは、設備、労働力、生産性などをフルに稼働したとき、どのくらい経済が成長するかを表したものです。2023年に4.66%のGDP成長率の潜在力があります。

需要が低い場合は1~2%の成長率となることもありますが、そういった潜在成長率の高さが経済を引っ張っていく原動力だと言われています。青いチャートに対し、FFレートです。長いチャートを取ってきた中において、緑の丸を見ていただきたいと思います。

FFレートが名目潜在成長率を上回った後は、リセッションがかなりの確率で起こっていると確認されています。ソニーフィナンシャルの渡辺浩志氏がよく説明されていますが、その言葉をお借りすると、FFレートは企業や国にとって投資コストです。調達時のコストがFFレートで、それを投資した結果得られるものが4.66%という名目潜在成長率です。

FFレートが潜在成長率を上回るということは、あえてお金を調達して経済に投資しよう、企業活動に投資しようとする気持ちが低下することで、投資活動が減速していきます。結果として景気後退を招き入れるという、厳しい引き締めになるのが名目潜在成長率を超えたFFレートです。

先ほど見ていただいたのが、FFレートは今の要人発言をベースに考えると、来年の早い段階において4.75%はほぼ高い確率で超えてくることとなります。来年の早い段階で名目潜在成長率がFFレートを超えてくると、いよいよ景気後退の確率が高まっていることを意味します。

3ヶ月10年の逆イールドが発生していない時点で、本当に景気後退が訪れるのか、FRBメンバーが経済が強い、雇用が強いと言っているのだから、景気後退は訪れないと言っている人たちは多いです。状況によっては株価が大きくリバウンドすると言っている人が多いですが、確度の高い資料を見ると、FFレートが4.75%を超えてくるということは、潜在成長率を上回る、景気を圧迫する状態となれば、景気後退はある程度まぬがれられるだろうと先週末のFRBメンバーの発言から確認できました。

では、仮に景気後退に入ることとなった場合、今の状況はさらに株価がどのくらい下がる可能性があるか見ていきたいと思います。

景気後退におけるバフェット指数は大幅に低下する

皆さんもご存じのバフェット指数を、今回あえて取り上げてみました。実は、バフェット指数は大きな株価の流れを示す一方、株価の下落、上昇のタイミングを測るにはあまり有益ではないと認知されています。今回は、ターニングポイントの分析ではなく、今置かれている状況から株価がどのくらい下がってもおかしくないのかというところで、見ていただきたいと思います。

バフェット指数は、アメリカの時価総額に対してGDPが何倍かを表しています。現時点は143%近くまで時価総額がGDPを上回っている状態です。注目すべきは、網掛け部分、景気後退の箇所です。FFレートが潜在成長率を超えてくることになれば、景気後退の確率はグッと高まります。

バフェット指数の特徴は、景気後退になるとGDPが停滞することもさることながら、株価が大きく下がると確認できています。さらに、景気後退に入った後、網掛けの後も下落が続いていることが特徴です。景気後退に入ると株価が下げ止まるとおっしゃっている方もいますが、過去の歴史的な流れを見ると、景気後退に入った後もバフェット指数は大きく下がります。つまり、GDPが横横となりますと、株価が下がらないとこういったチャートにはならないことから、株価は大きく下がります。景気後退時には、ある程度頭の片隅に置いておくべきだというのが、ポイントとなります。

さらに、10日にはジェイミー・ダイモンJPモルガンCEOが伝えたように、今の水準から20%株価が下落してもおかしくないというのをあえて数字に表すと、今からの水準で20%下がると、バフェット指数114%になります。それが赤線です。この赤線を見ても分かる通り20%下がったとしても、だぶついたお金が回収された状況であり、決して過去から見るとまだまだ割安だと、バフェット指数からは言えないことを、この段階で把握していただければと思います。

本日は、先週末の要人発言から今後の景気後退入りの可能性が高まったとお伝えしました。そして、景気後退の可能性が高まったとして、今まで景気後退はないと否定された理由はいくつかありましたが、今回は名目潜在成長率をFFレートが上回り、投資意欲がそがれることで景気減速になることを見てきました。

景気減速の間は、バフェット指数が下落を続けます。今の水準は高いこともありますし、本当に景気後退に入った後も、株価が下がり続けることを見てもらいました。来年の春先にFFレート、名目潜在成長率を上回ってから景気後退に入ると考えると、今後停滞する株価が長く続く可能性があると、一つのシナリオとして考えておきたいと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル