12月FOMCが、13~14日に開催されます。0.5%の金融引き下は、マーケットのコンセンサスなので、恐らく間違いありません。それ以上に注目されているのは、FOMCにおいて話し合われる、5つのポイントだと思います。内容によっては、クリスマスラリーの行方、来年以降の金利、株価にも大きな影響があります。ぜひ最後までご覧いただき、来年以降の戦略立案の参考にしてください。

ドットポイント

ポイント1&2:ドットポイント

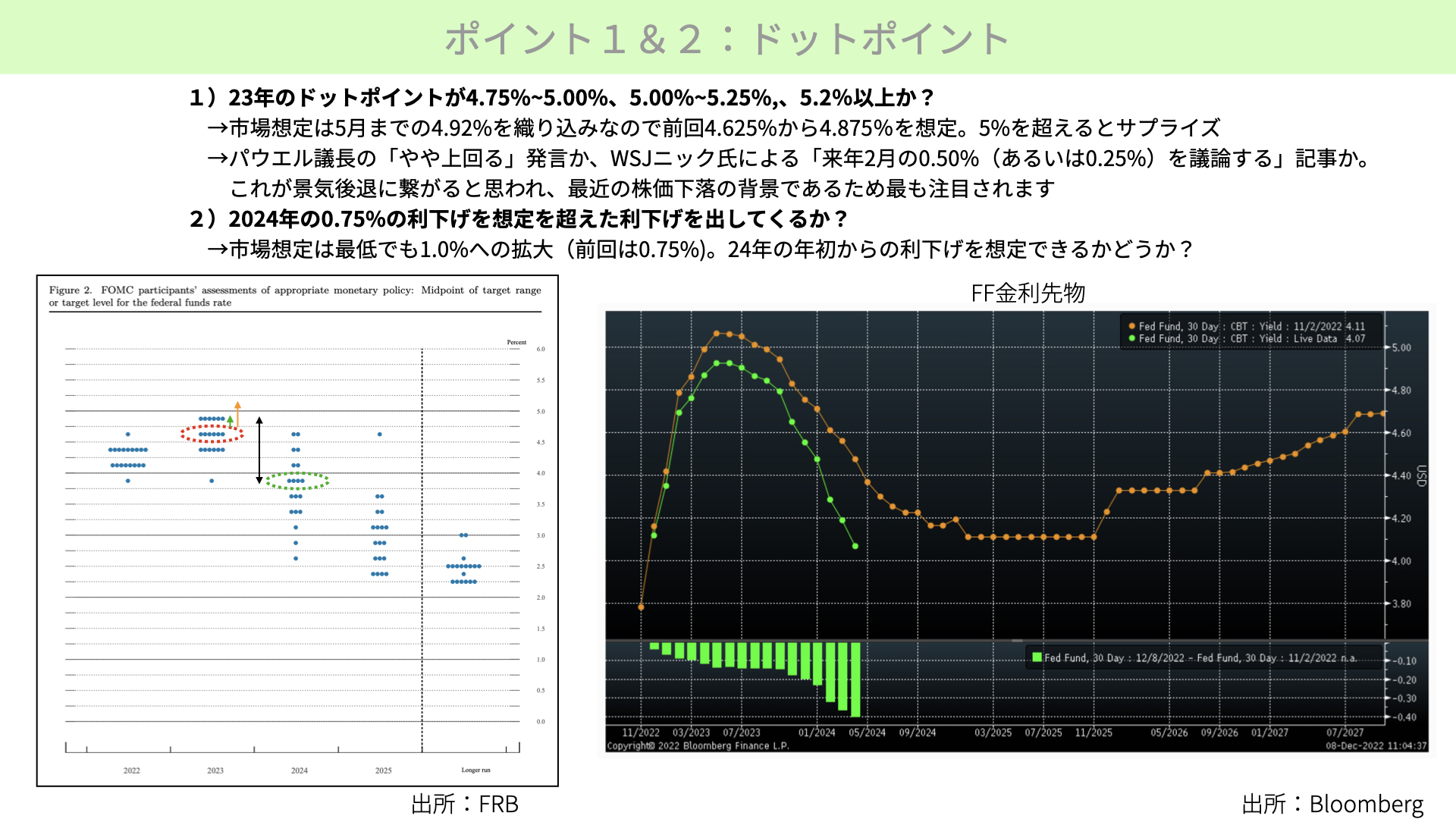

こちらをご覧ください。1つ目、2つ目のポイントです。左の図表は、FOMCが開催される3ヶ月に1度出されるドットポイントです。最近はかなり広く知られていますが、参加メンバーが23年、24年にどの程度の政策金利になっているかを予測し、投票したものです。今後の政策を絶対に決めるものではありませんが、参加メンバーの意向を確認することができ、大きく金融政策に影響するため、注目を集めています。

1つ目のポイントは、0.5%の利上げ自体はすでにマーケットに織り込まれています。赤丸の点線箇所が、9月の予想の中間値で4.625%と発表されていますが、今回、この中間値が何%まで上がるかに注目が集まっています。市場予想では、緑の矢印のように前回の4.625%から4.875%まで上がると、マーケットは想定しています。

背景には、11月30日にパウエル議長が発言した内容から、前回のドットチャートに0.25%上乗せした、4.875程度に留まると予想されています。

一方で、ウォールストリートジャーナルのニック氏は、先週の記事で、12月の0.5%利上げは確定的なものの、来年2月以降、0.25%か、0.5%かを議論するとしています。赤い点線の上部にある黄色矢印、0.5%の利上げとなると、5%を上回ります。パウエル議長のコメントと、ニック氏のコメント。どちらが正しいか、マーケットは注目しています。ドットポイントの中間値が5%を超えるかどうかは、かなり注目が必要です。

ちなみに、金融政策の引き上げ上限が5%を超えるようであれば、来年の景気後退のムードが一段と高まることから、株価の調整ムードが強まる可能性に注意が必要です。

2つ目のポイントは、24年についてです。左の図表の24年のところに、緑の点線があります。23年に4.625%、4.875%まで利上げした政策金利は、中間値として24年末に4%を切る水準が予想されています。9月段階においては、23年の一番金利が高いところから、24年の中間値を引くとその差は0.75%。24年に入り、3回の利下げがFRBメンバーの総意のようです。

今回、赤い丸い点線が4.625~4.875、もしくは5%を超える状況となっていますが、一方で、緑の点線、今の水準より下がる、もしくは維持することで、来年から再来年にかけて3回の利下げが、4~5回と増えるとなると、24年初頭から利下げに転じないと、追い付かないだろうと思われます。23年は制限的な、高い金利を維持するものの、24年の利下げ期待は株価にプラス材料となります。

一方で、緑の点線、赤い点線の差が0.75%であまり変わらない、もしくは1%に留まるようであれば、24年の急激な利下げの期待もないとして、マーケットは下落に転じる可能性があります。

具体的に、右をご覧ください。FF金利の先物を表したもので、1ヶ月前が黄色のチャート、緑は直近のチャートです。24年4月には、4%近くまで緑のチャートが下がると予測しています。早々に24年に入れば利下げに転じるとの期待感がある中、それが裏切られるような、24年ドットチャートが4%近くで留まれば、株価の下落要因となります。23年、24年の両方が注目となりますので、発表後に確認いただければと思います。

その他の重要項目

ポイント3:失業率

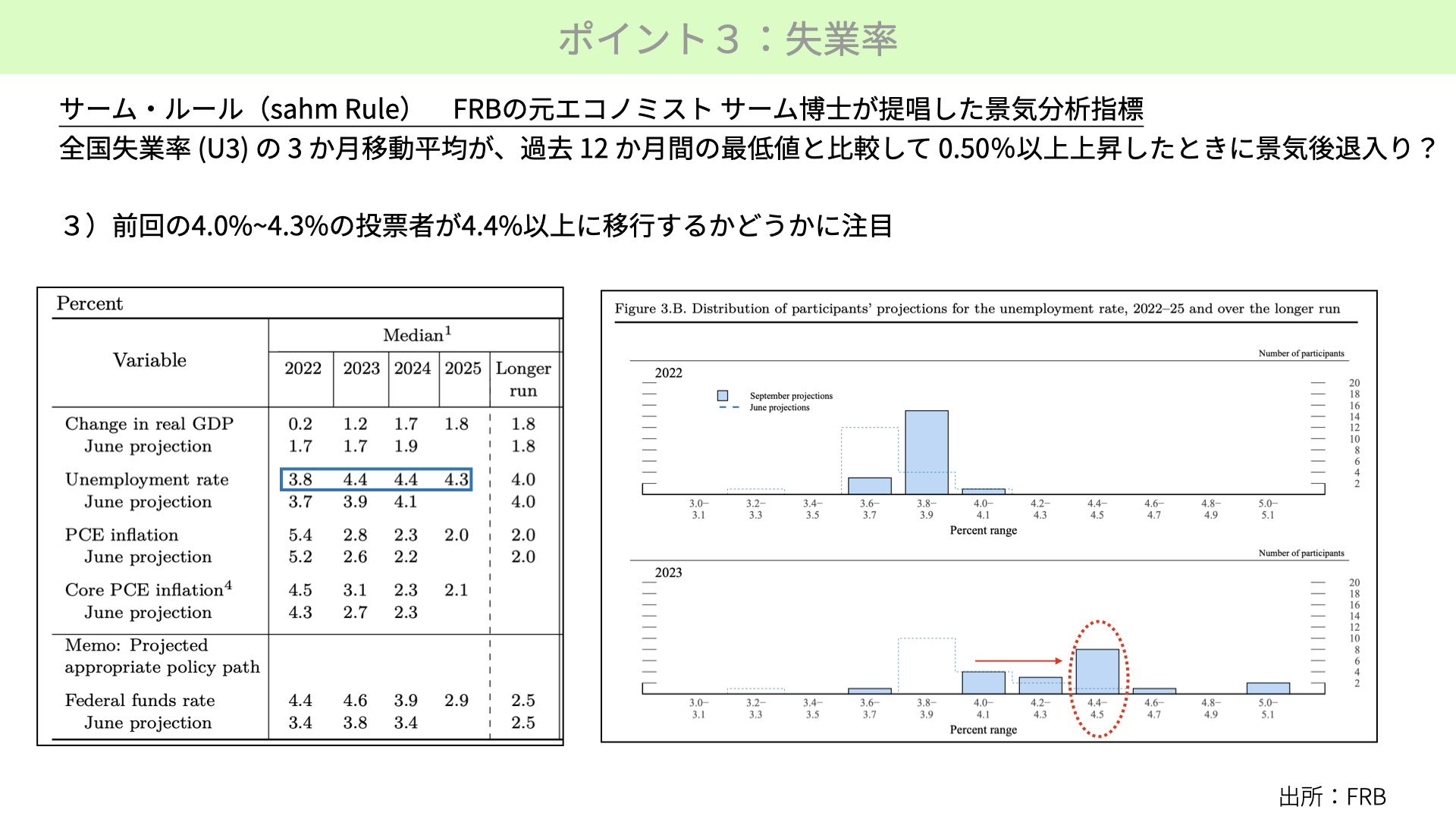

3つ目のポイントは、失業率です。左の図表は、3ヶ月に1回発表されるSEP、経済見通しです。この中にはGDP、失業率、PCEコアといったものを発表していますが、ここでは失業率に注目します。

前回9月では、22日に3.8%の失業率。23年末には4.4%と、0.6%の上昇を予想していました。前々回の記事でもお伝えしましたが、元FRBエコノミスト、サーム博士が提唱したサームルールがFRBにはあります。過去12ヶ月の最低失業率から、3ヶ月間の移動平均失業率が0.5%を上回ると、過去の事例では必ず景気後退に入っています。失業率が0.5%を超えると、景気後退に入ることはFRBメンバーもかなり意識をしている状況です。

前回9月においては、0.6%の上昇を予測しています。景気後退入りやむなしと、メンバーの多くが考えていた可能性があります。

注目すべきは、右の図表です。FOMC開催後、FOMCが出している資料から頂いたものです。注目すべきは、右図表の下、23年のところです。前回23年失業率平均は、4.4%でした。そちらを示したのが、赤い丸い点線です。

今回、私が注目しているのは、4~4.1%、4.2~4.3%と予測していたメンバーたちが、赤矢印のように4.3%以上に増えることがあれば、多くのメンバーが失業率上昇を意識し、景気後退入りも覚悟し始めます。中間値の変更がなくとも、多くのメンバーが4.4%以上と意向を示してくるかどうか、注目が必要です。

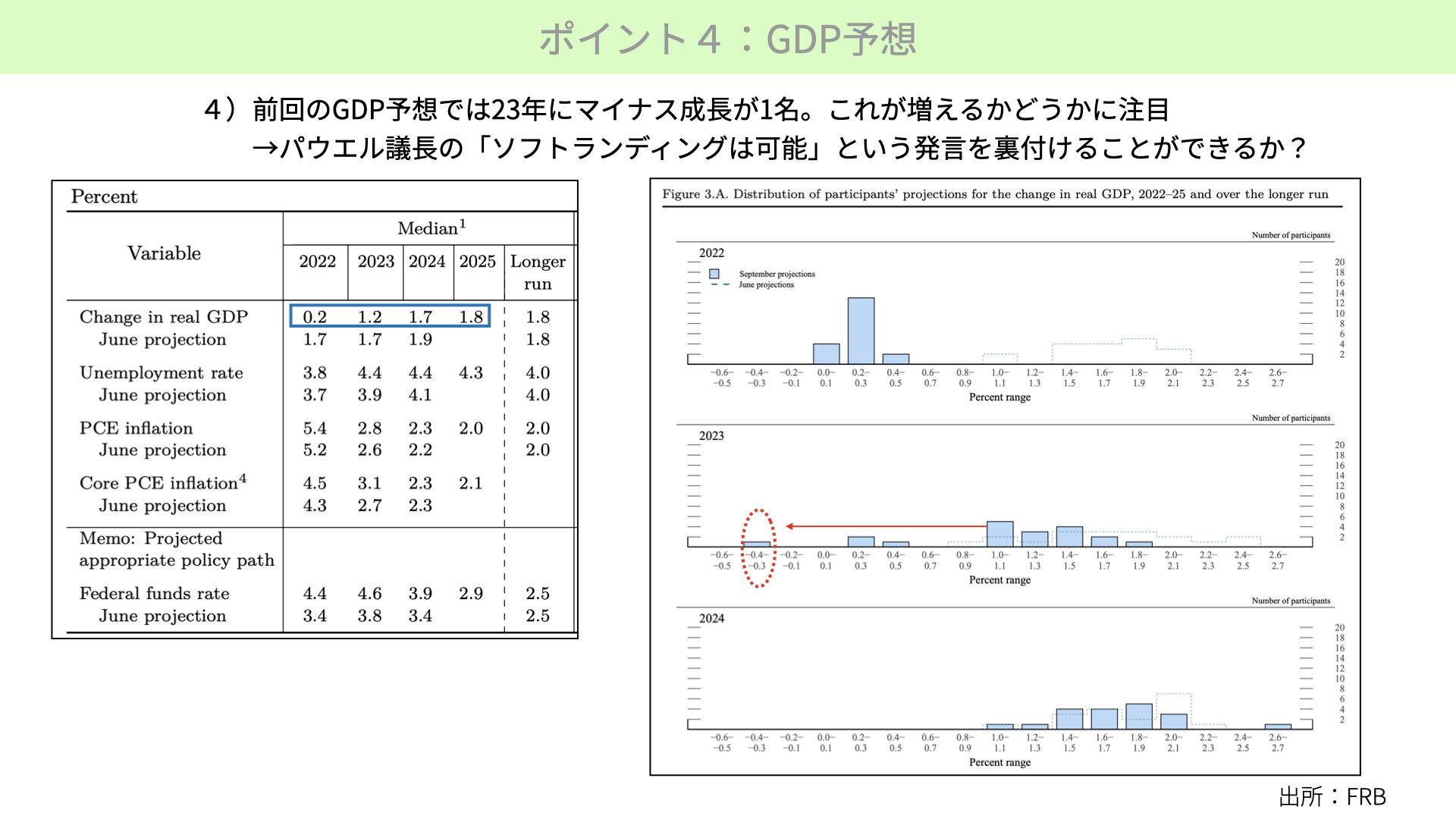

ポイント4:GDP予想

4つ目は、GDP予想です。左図表に書かれている通り、FRBは22年は0.2%、23年は1.2%のGDPと予想していました。注目は右側です。3ヶ月前にもお伝えした通り、23年のGDP予測において、1人だけマイナス成長を予測していた方がいます。多くのメンバーは、プラス成長を予測していましたが、赤矢印で書かれている通り、マイナス成長を予測する人が今回も1人だけなのか、それとも増えるかに注目する必要があります。

11月30日にはパウエル議長がソフトランディングが可能だと発言していますし、また、その後もイエレン財務長官もソフトランディングが可能とコメントしています。FRBメンバー、財務省のトップがソフトランディング可能とマーケットに安心感を与えましたが、最近では景気後退懸念が高まり、株価が下落しています。FRBメンバーでマイナス成長の予測者が増えてくると、マーケットにとってはかなり注意すべきことです。株価の下押し材料となりますので、中身をぜひ確認する必要があるでしょう。

ポイント5:コアPCE予想

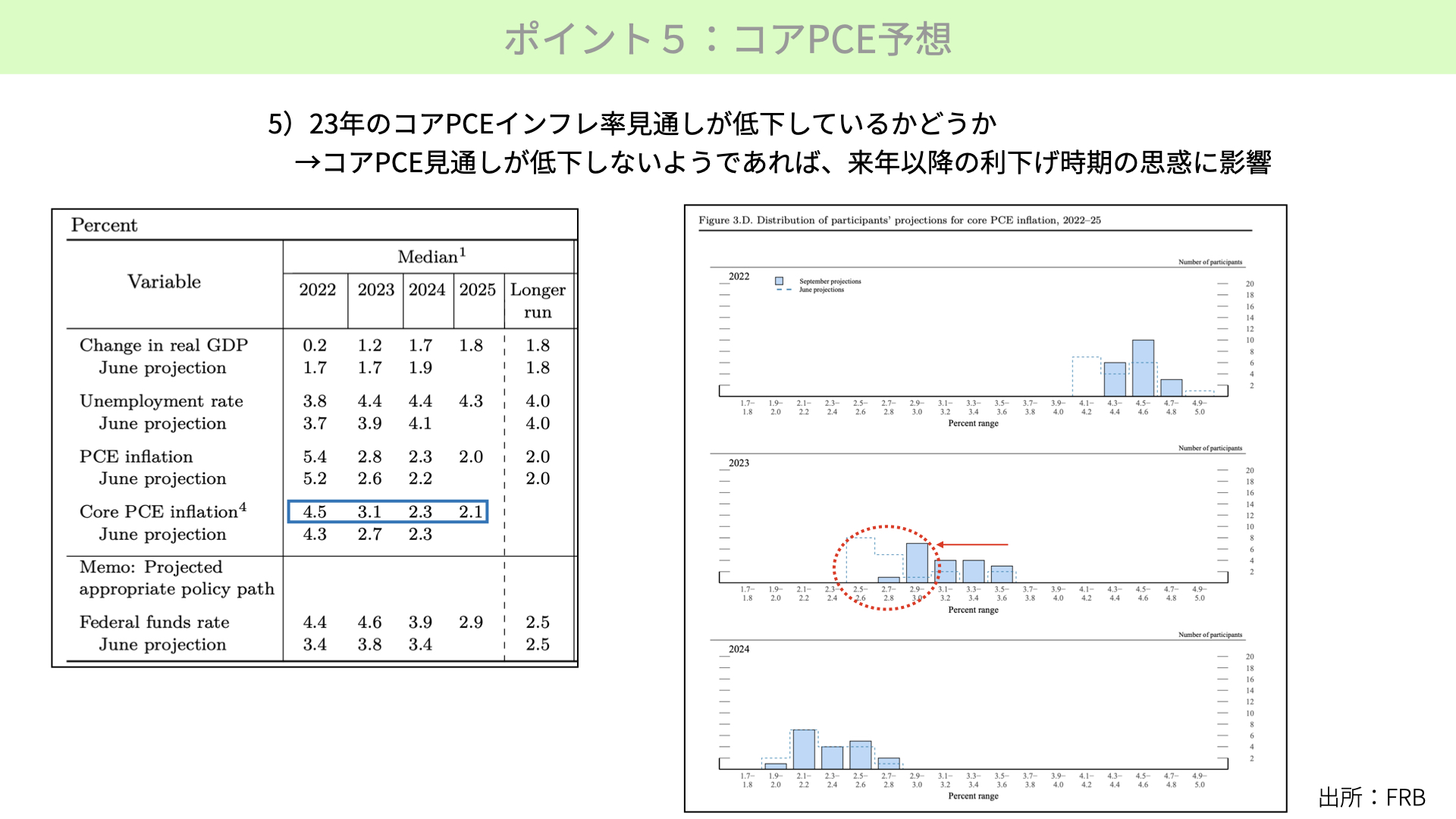

最後に、5つ目のポイントです。今年に入り、株価、金利の一番の中心となったインフレに関する指標、コアPCE予想です。

左の図表をご覧ください。22年は4.5%と、目標の2%から大きく乖離していることは、皆さんもご存じかと思います。23年に入っても、3.1%までしかコアPCEは低下しないということで、今まで非常に制限的な金融政策、利上げを急いできました。

注目すべきは右側です。23年、赤い丸い点線で表した箇所が、3%以下の予想です。前回、平均3.1%となった背景には、3.1%以上と予測している方が多かったことがあります。赤矢印の方が、赤い丸い点線にどれだけ移るかに注目が集まります。赤丸の点線以下が増えるようであれば、マーケットの予想と同じように、FRBメンバーも物価については、ある程度自信を高めてきます。

一方で、形状があまり変わることなく、3%以上を予測している方が引き続き多ければ、23年を通してかなり制限的な金融政策になります。下手をすれば、24年の利下げも少し時期がずれることにもつながってきます。5つ目のポイント、コアPCEにもかなり注目が集まっている状況です。

13~14日に開催され、日本時間15日に発表されるFOMCの結果ですが、0.5%の利上げだけではなく、ドットポイントが23年、24年にどうなっているか。この差が広がることで、24年の利下げの期待感が高まることを、まずはチェックしていただければと思います。さらに、23年の利上げポイントがどこまで行くかにも、注目していただきたいとも思っています。

他にも、GDP、失業率、コアPCEといった、物価、失業、経済に関しても、FRBメンバーがどう考えているかによって、来年以降の金融政策は大きく影響を受けます。ぜひ、来年以降の戦略に役立てていただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル