2月28日に発表された米消費者信頼感指数が、予想を下回りました。それによって、再びスタグフレーション懸念が高まっています。10日の雇用統計、3月14日のCPI発表まで材料が不足する中で、再びスタグフレーションが意識されています。なぜそういったことが意識されるようになってきたのか、簡単に見ていきたいと思います。

[ 目次 ]

消費者マインドは低下を景気減速を示唆

米消費者信頼感指数は予想外の低下

材料不足で、次の雇用統計、CPI、FOMCまでなかなか材料が出てきません。また、決算発表もピークを過ぎているため、正直なところなかなか材料が不足しています。このような時こそ、経済指標をしっかり見ないと、今後のマーケットが大きな変調を見逃すこともあります。本日は、経済統計を含めて見ていきたいと思います。

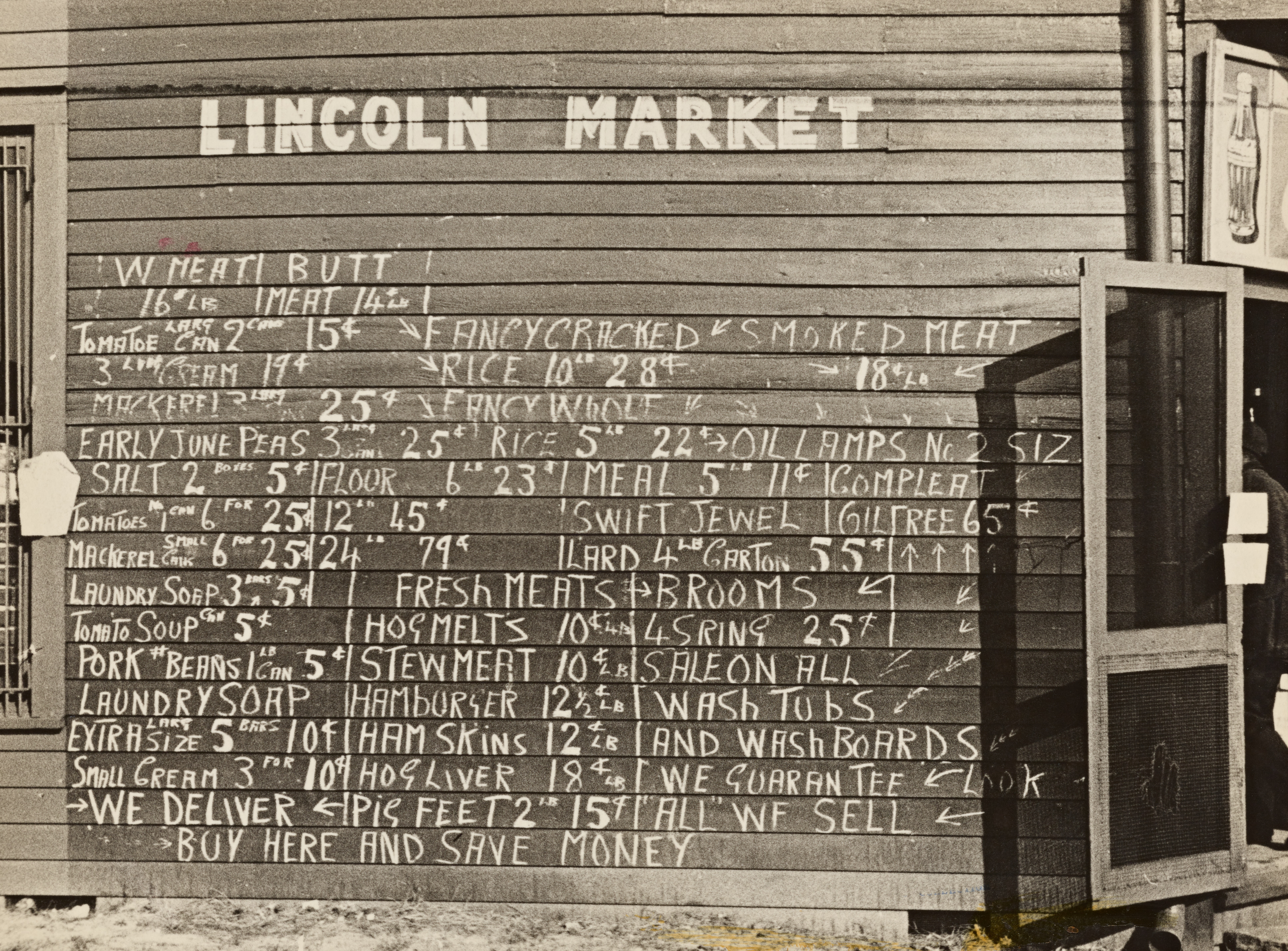

まずご覧いただきたいのは、米消費者信頼感指数(青線)です。予想外に低下しています。2月米消費者信頼感指数は、102.9に低下。米エコノミストの予想は、中央値が108.5ですから、かなり予想を大きく下回っています。前月も106と、速報値の107.1から下方修正になっています。2ヶ月連続で下回る形です。消費者は将来への見通しをあまり良く思っていない、マインドが低下していると分かっています。

次に、薄い黄緑が現況、赤が6ヶ月後の見通しです。赤い6ヶ月後の見通しの方が、期待指数が67.9まで低下。昨年7月以来の低水準です。ただ、現況は非常に良く152.8。現況はいいものの、6ヶ月後は厳しいというのが一つポイントです。

次に、右側をご覧ください。どういったものに消費するかを表したものです。チャートを見ても分かる通り、全ての色が下に向かっています。大型家電、住宅、自動車などの購入計画、旅行などの計画も、将来への先行きが不透明なのでやめようと、今後消費が落ち込んでいくことを示しています。1月は消費が強かったですが、これは季節要因もあるでしょう。今後は消費が落ち込む、景気後退の可能性が高まっています。

現在の雇用は52と数字はいいですが、先を見据えると、かなり悲観的な見通しになっています。雇用も現状が続くかは不透明と、消費者が思っていると分かります。

こういった兆候から、インフレと支出を減らす景気後退が同時に訪れる、スタグフレーションへの意識が高まっていると、マーケットは捉えました。その結果、28日は後場にかけて下げ幅が広がり、前場のプラスを吐き出しています。

米消費者信頼感指数は方向性を示す

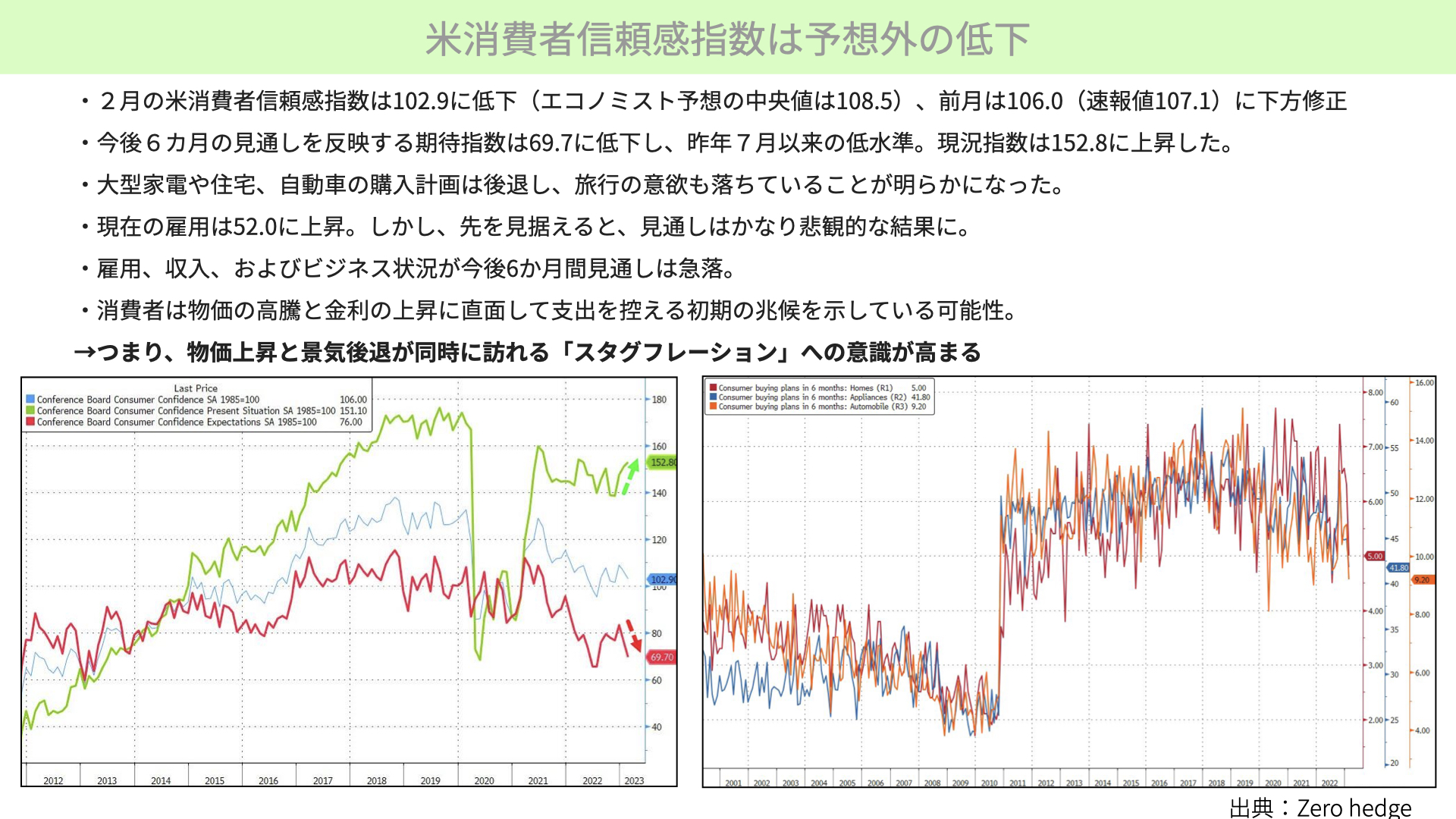

さらに細かく見てみましょう。消費者信頼感指数は、景況感にどういった影響を与えるかです。現行水準は102.9です。100を切ったからどうというものではなく、あくまでも消費者マインドの低下具合を示すものとなります。

赤矢印をご覧ください。消費者マインドが低下した後、グレー網掛けの景気後退がきます。今の水準が景気後退を示唆しているというより、昨年から続いている下落トレンド自体が、景気後退に近付いているとお考えください。下落が続いている状況は、景気に向かっては少しリスクがあると分かります。

消費者信頼感指数をみた結果、消費者マインドが低下していると分かります。今後、消費の落ち込みや、サービス利用が減ってくることには注意が必要です。

注目しておくべき経済指標

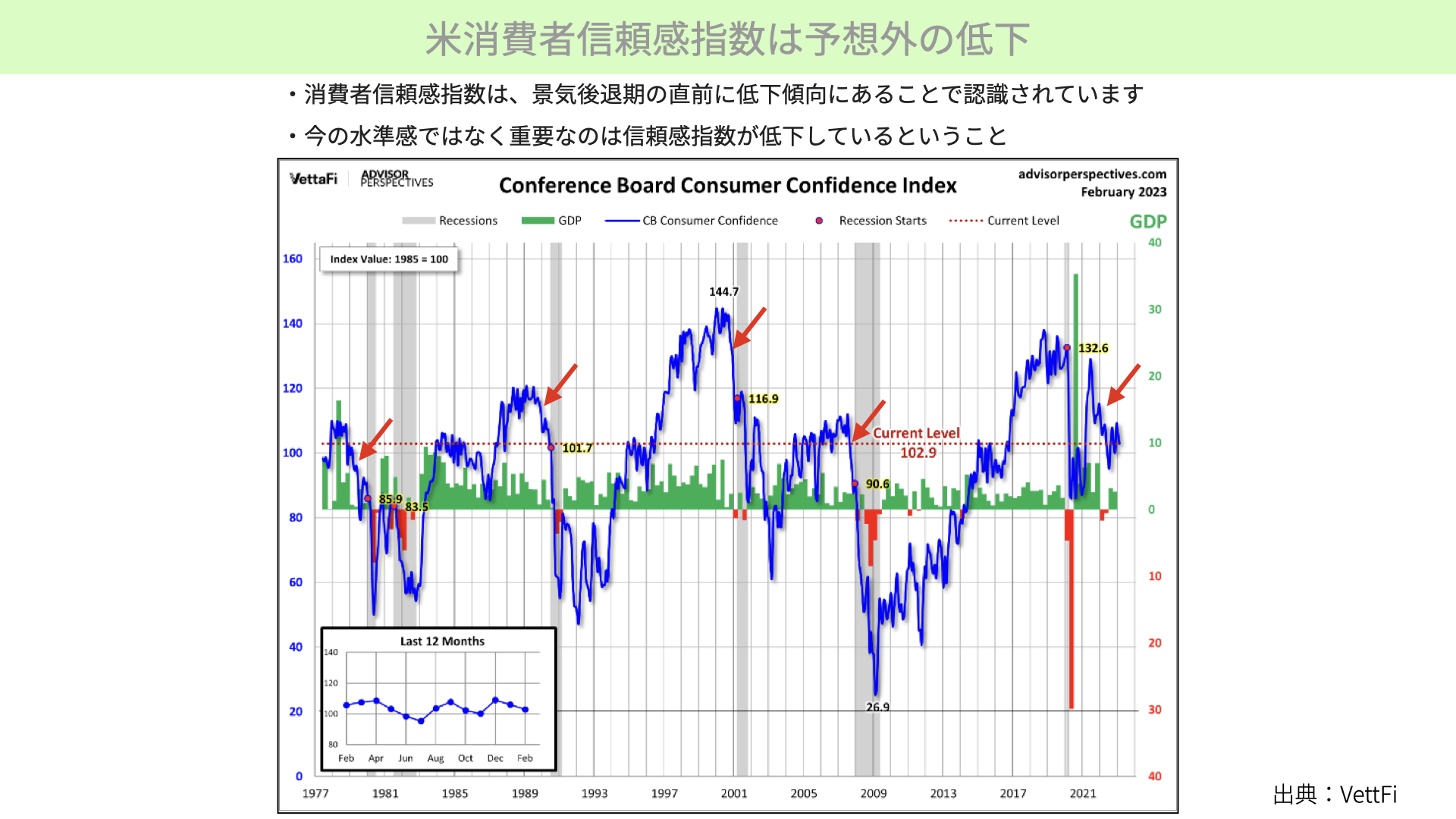

各連銀の景気指数は全体的に景気減速を示唆

次に、各連銀が出している製造業景況感指数をご覧ください。全体を見ると、今月に入っても低下傾向が続いています。先ほどの個人消費に関わるマインド低下に加え、製造業の先行き見通しも明るくありません。製造業と個人消費、共に悪化傾向となります。

経済指標の好調さが金利の上昇可能性を高めます

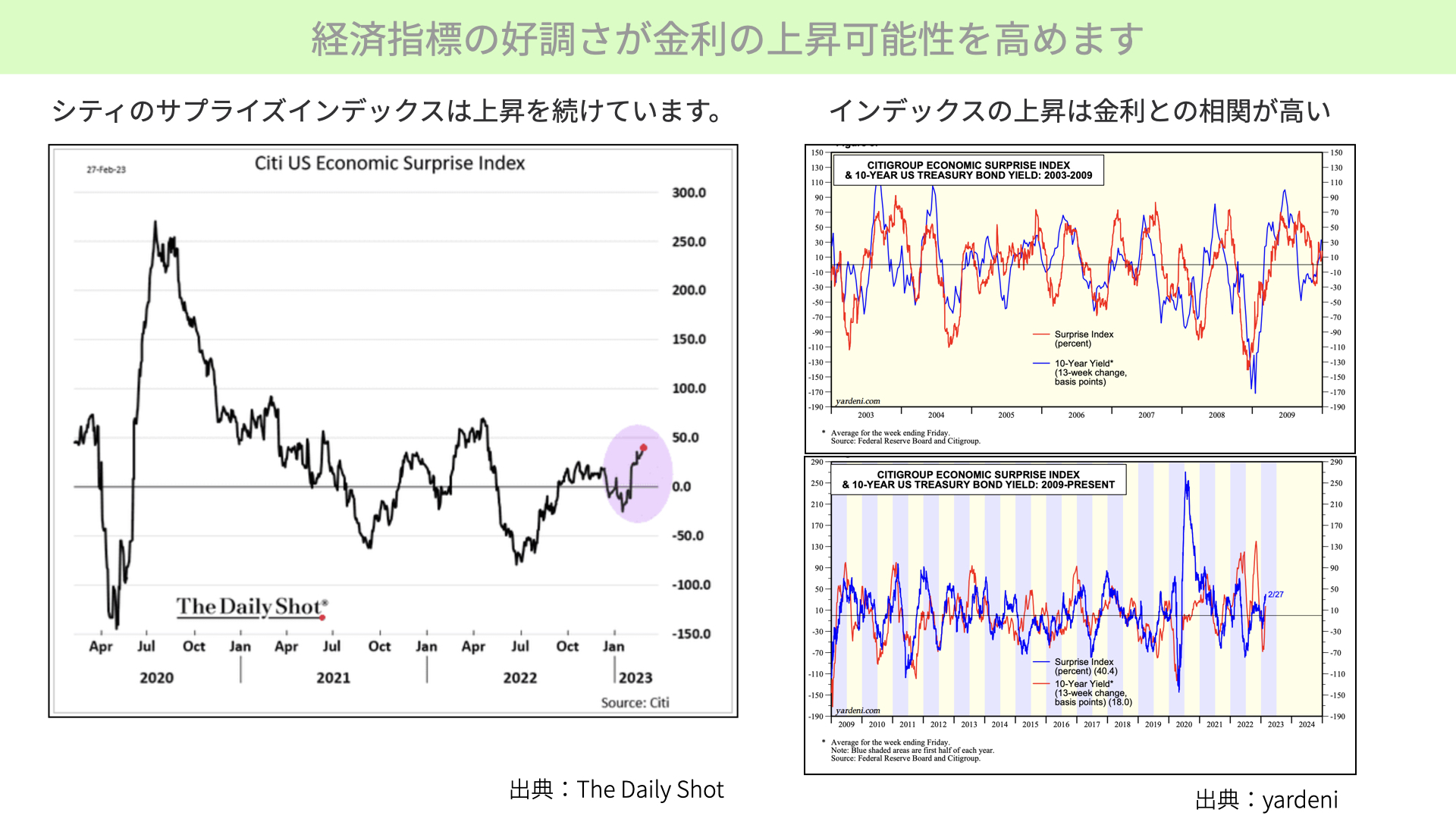

将来の景況感が悪化する中で、現状はどうでしょうか。こちらをご覧ください。左はシティのサプライズインデックスです。経済見通しに対し、数字がどうだったかを示します。今のように上に転じていることは、経済見通しが予想を上回る可能性が強い、経済が現況においては強いことを示します。

その結果、何が起こっているのでしょうか。右をご覧ください。上の段は、2003年以降のシティエコノミックサプライズ指数と、10年金利の13週の変化率を表しています。完璧な相関ではありませんが、ほぼ方向感が同じです。シティサプライズインデックスが上昇することは、今後10年金利が上昇する可能性が高いことを示します。

ちなみに、下の方は2009年~現在を表しています。これを見ても分かる通り、相関性が高いです。現況の経済指標で強い結果が出ると、10年金利が上昇する展開が考えられます。一方で、景気の先行きを示すような消費者マインド、製造業に関する景況感指数は、先行きの不透明さを示しています。先行きが不透明にも関わらず、現在の景況感がいいです。高い金利を維持しなければいけなくなり、ますます将来の景気を腰折れさせることが懸念されていると、マーケットでは言われています。結果として、スタグフレーションに対する警戒感が高まっています。

米1年期待インフレは昨年10月の水準まで上昇

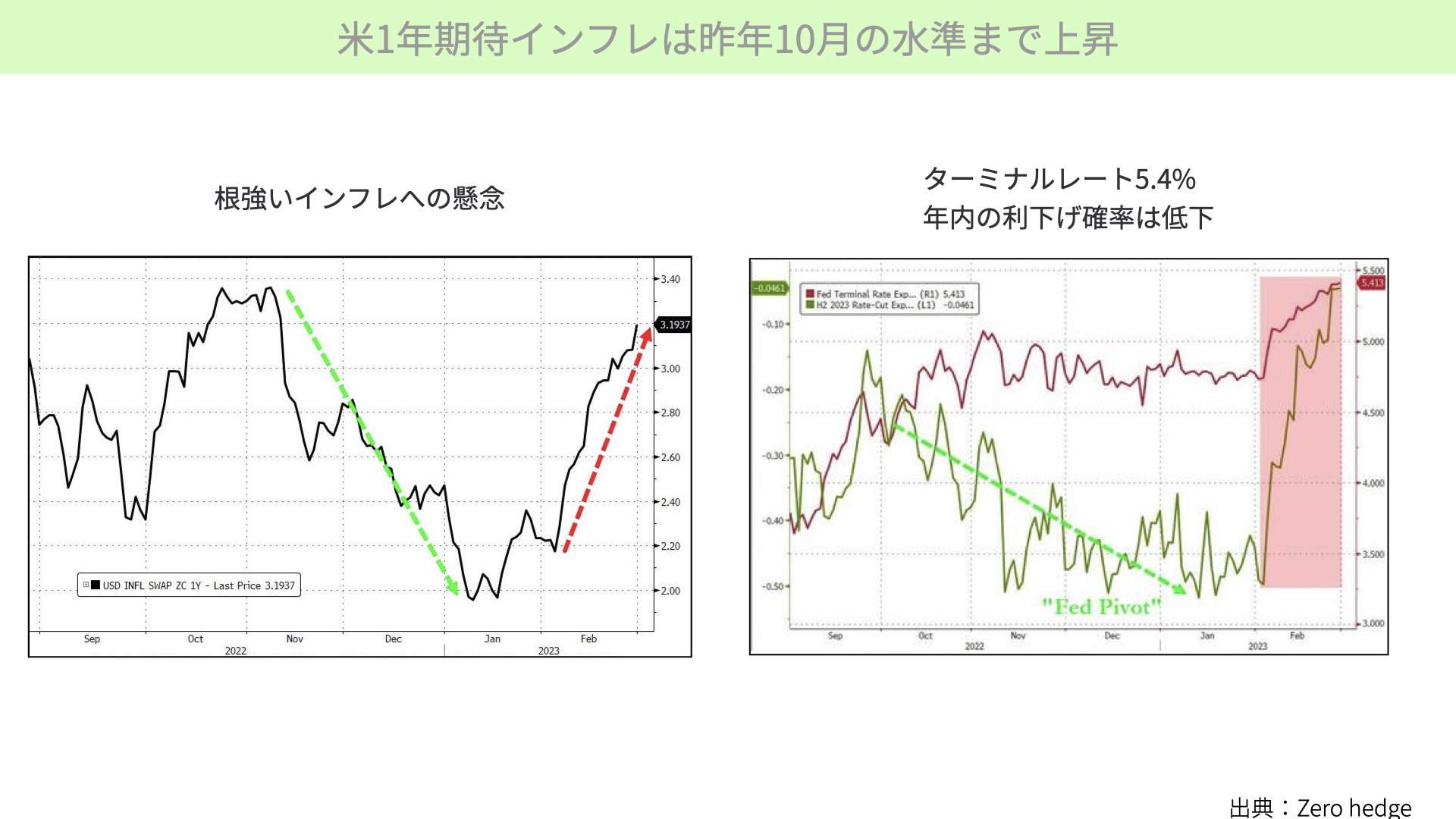

左は、1年間の期待インフレ率です。昨年10月をピークに、今年1月まで1年間でインフレ率が低下するとの期待感が先行したことを表したのが、左のチャート、緑の矢印です。一方で赤矢印、昨年10月の水準まで、1年間の期待インフレ率が戻っています。毎回のようにCPIが大きく前年比で上昇し、10月まで1年間のインフレ率の期待値は上がっています。今年1年間は、かなり根強いインフレ懸念が高まっていることとなります。

右をご覧ください。赤いチャートがターミナルレート、5.4%まで上昇しています。かつ、年内の利下げ確率はほぼなくなっています。0.1%ということで、利下げを予想している人たちが極端に減っている状況です。

短期金利も高いまま、長期金利も下がりにくく、シティのサプライズインデックスから見ても、金利は高止まりする状況です。景気の先行きに対し、金利が圧迫するような状況となっています。

各連銀の景気指数は全体的に景気減速を示唆

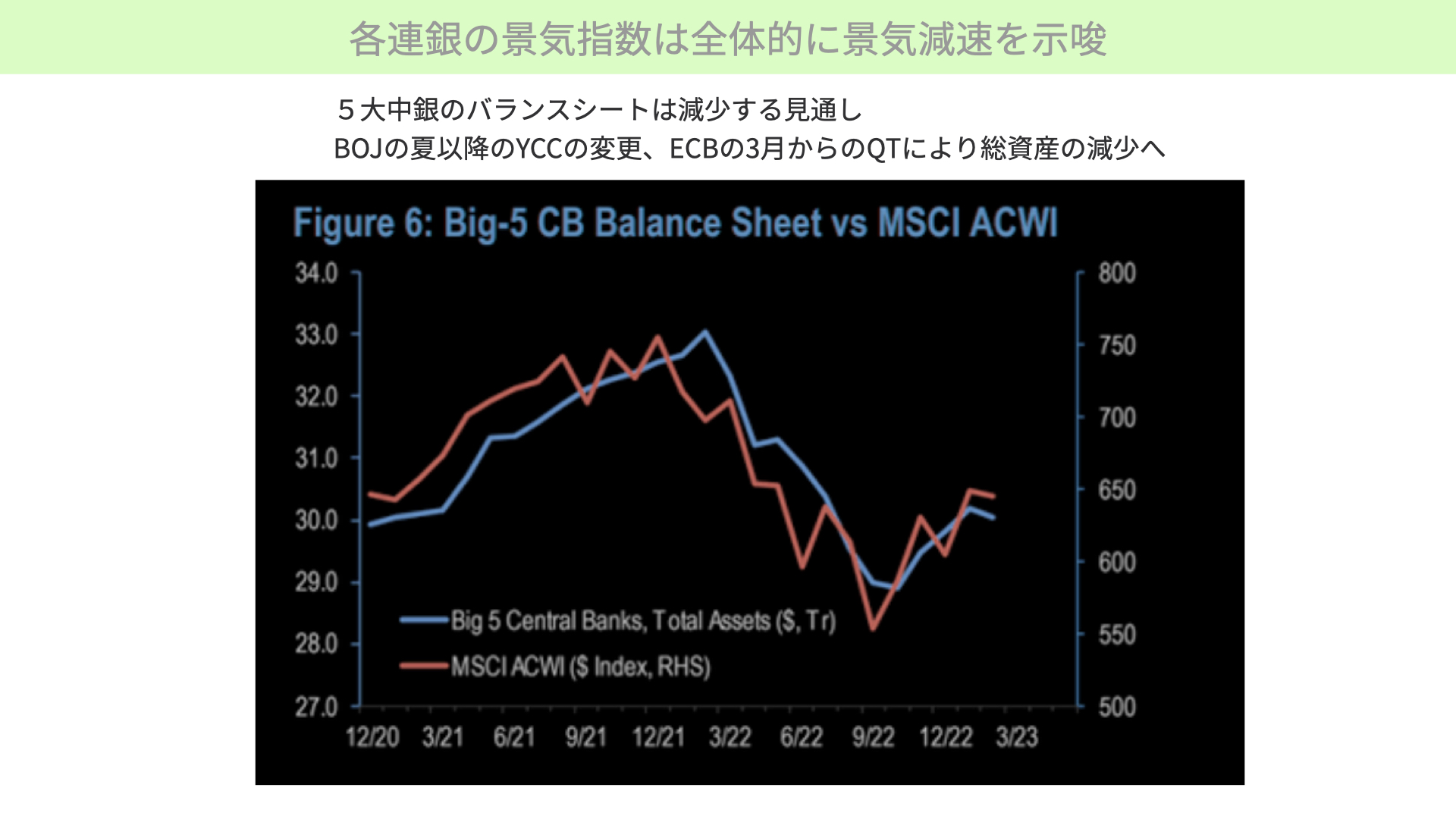

最後に、こちらをご覧ください。各連銀のバランスシート、世界の株価指数を表したものです。青いチャートは、5大銀行(アメリカ、ヨーロッパ、イギリス、日本、中国)のバランスシートを表しています。バランスシートが上がれば、株価は上がりやすくなります。昨年以降、バランスシートを縮小した結果、株価が下がっていました。それが、再びバランスシートを増やしたことで、株価は上昇しています。

ただ、J.Pモルガンもレポートを出していますが、日銀も今年の夏以降、YCCの変更があるのではないかと言われています。ECBは、3月からQTを始めるとしています。恐らく、青のバランスシートは下に向かうと考えられます。世界に対する中央銀行のマネー供給量が減ってくることから、赤いチャートも恐らく下に向かう、金融政策において逆風にもかかわらず、景気の先行指数は悪化しています。しかし、インフレ懸念が強いため、短期金利はやらなければいけない、インフレの高止まり、景気後退のスタグフレーションが意識される展開です。

金利が高く、インフレが高いスタグフレーションでは、過去平均において株価は10%近く下がります。ボラティリティも、平時より大きく上昇する傾向があります。スタグフレーションは、株価の先行見通しを悪化させます。今後、物価が高止まりするかを中心に、金利がどうなっていくかでマーケットが動きやすい状況です。来週の雇用統計までは、なかなか材料が見つからない状況ですが、スタグフレーションを意識した調整が起こり得る局面、警戒すべき局面だと思われます。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル