本日は、米国の債務上限問題についてお伝えします。さて、今週に入り注目のCPIやPPIの発表がありました。一時期の高インフレからはやや鈍化してきましたが、まだまだ水準としては高いといえます。今後の焦点は、6月以降の利上げがどうなるのか、年内の利下げがどうなるのかに移ります。ただ、インフレが以前よりも強烈に高い状況ではなくなっていますから、本来は株式市場にはプラス材料になります。しかし、今週は、アメリカの債務上限問題がまだ重しになっているような状況です。

そこで今回は、2011年の債務上限が問題になった時のケースを見ながら、その時の株価の動き、セクター別のパフォーマンスなど、今回の債務上限がこじれた場合、回避できた場合で今後の展開がどのように考えられるかを見ていきたいと思います。

[ 目次 ]

米債務上限はまだ決着つかず

債務上限問題への警戒が高まる

まず、アメリカの債務上限問題についてです。債務上限とは、アメリカの連邦政府が国債を発行して借り入れできる枠のことです。債務が法定上限に達すると、政府は議会の承認を得て上限を引き上げ、国債を発行する必要があります。もし上限を引き上げることができなくなった場合、新規の国債発行ができなくなり、債務不履行(デフォルト)に陥る可能性があります。

アメリカでは、2008年の金融危機や2020年のコロナ感染症の拡大などで大量の歳出を行い債務が生じ、債務が巨額に膨れ上がりました。財政健全化を求める共和党や一部の国民の中から、「これ以上債務を増やさないで」と求める声も出ているため、債務上限問題はアメリカにおいて非常に重大な問題となっています。

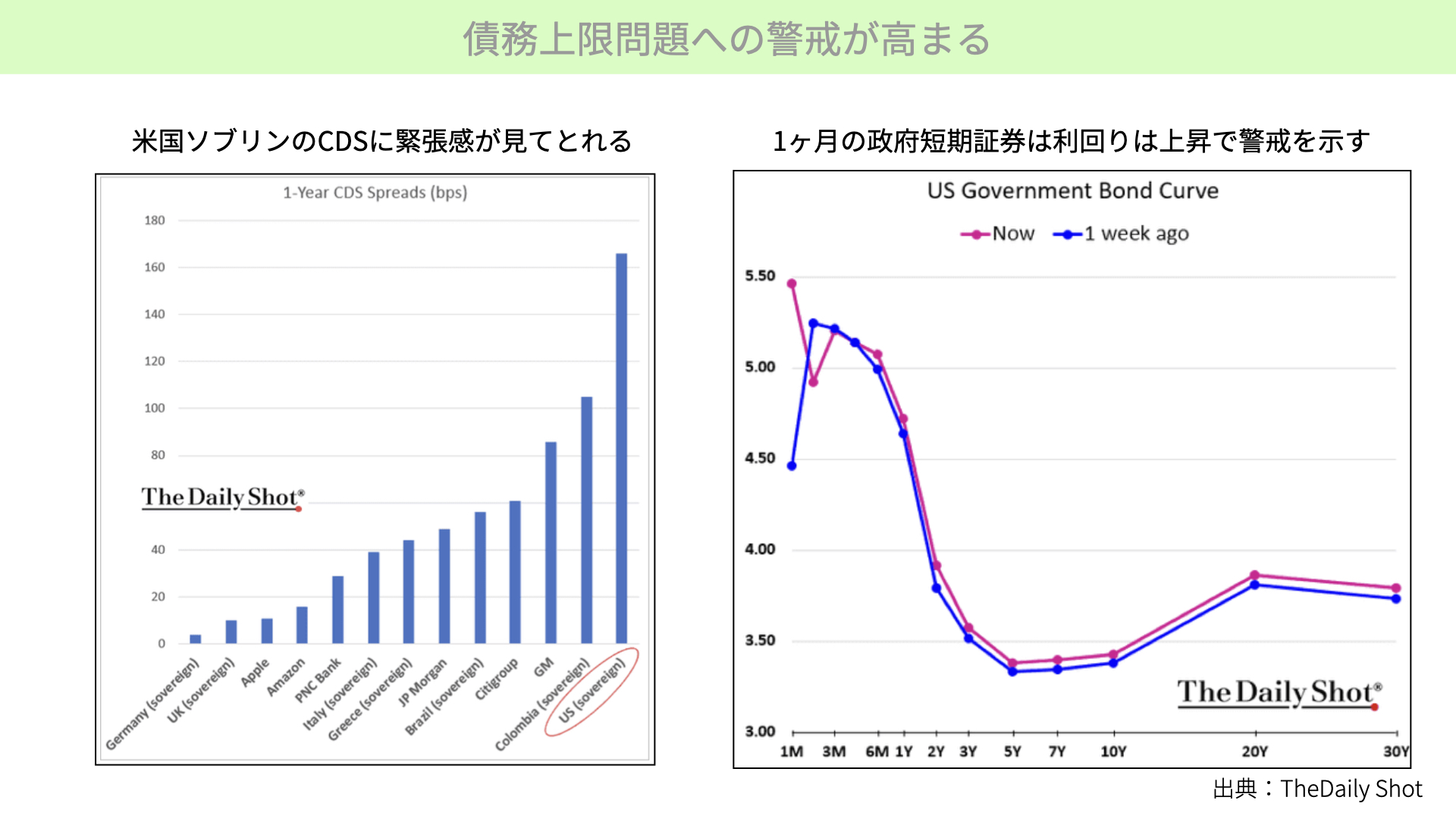

現在の状況としては、6月1日に債務上限に達すること、また、それに伴いデフォルトする可能性があることをイエレン財務長官が述べたこともあり、法案が期限内に採決できるのかどうか、警戒感が高まっています。警戒感がどれほど高まっているのかを理解するために、まずは左の情報をご覧ください。

CDS(クレジットデフォルトスワップ)です。図表の一番右に米国ソブリン債(国債)が書かれています。Appleなどの民間企業よりも、かなりCDSのスプレッドが広がっていることから、今後1年以内にアメリカの国債に何か問題が生じるのではないかという警戒感が広がっていることを示しています。リスク回避の保険をかけているような状態です。

次に、右の図をご覧ください。こちらは各年月の金利変動を表しています。1週間前の状況を紫色、直近をピンク色で示しています。最も大きく変動しているのは1ヶ月の金利です。これはイエレン財務長官が、6月1日がXデーと言ったこともあり、1ヶ月後にはデフォルトに陥る可能性があるため金利が高騰しています。

2つの図を見ても明らかなように、金融市場でも債務上限の問題に対する警戒感を高めています。2011年も同様に警戒感が高まった年がありましたので、その時の状況を見てみましょう。

2011年債務上限問題

共和民主のねじれ議会、大統領が民主党、1期目の3年目などの共通点、各党の思惑などの解説は、新聞等で見ていただくとして、本日は2011年の事実だけを見ていきたいと思います。(ちなみに経済学では不確実性のイベントについて、解決するとか妥結できないとかなど結論を予測することは意味がないとされています。不確実性から生じるであろうリスクの分析に注力する方が確実に意味があります)

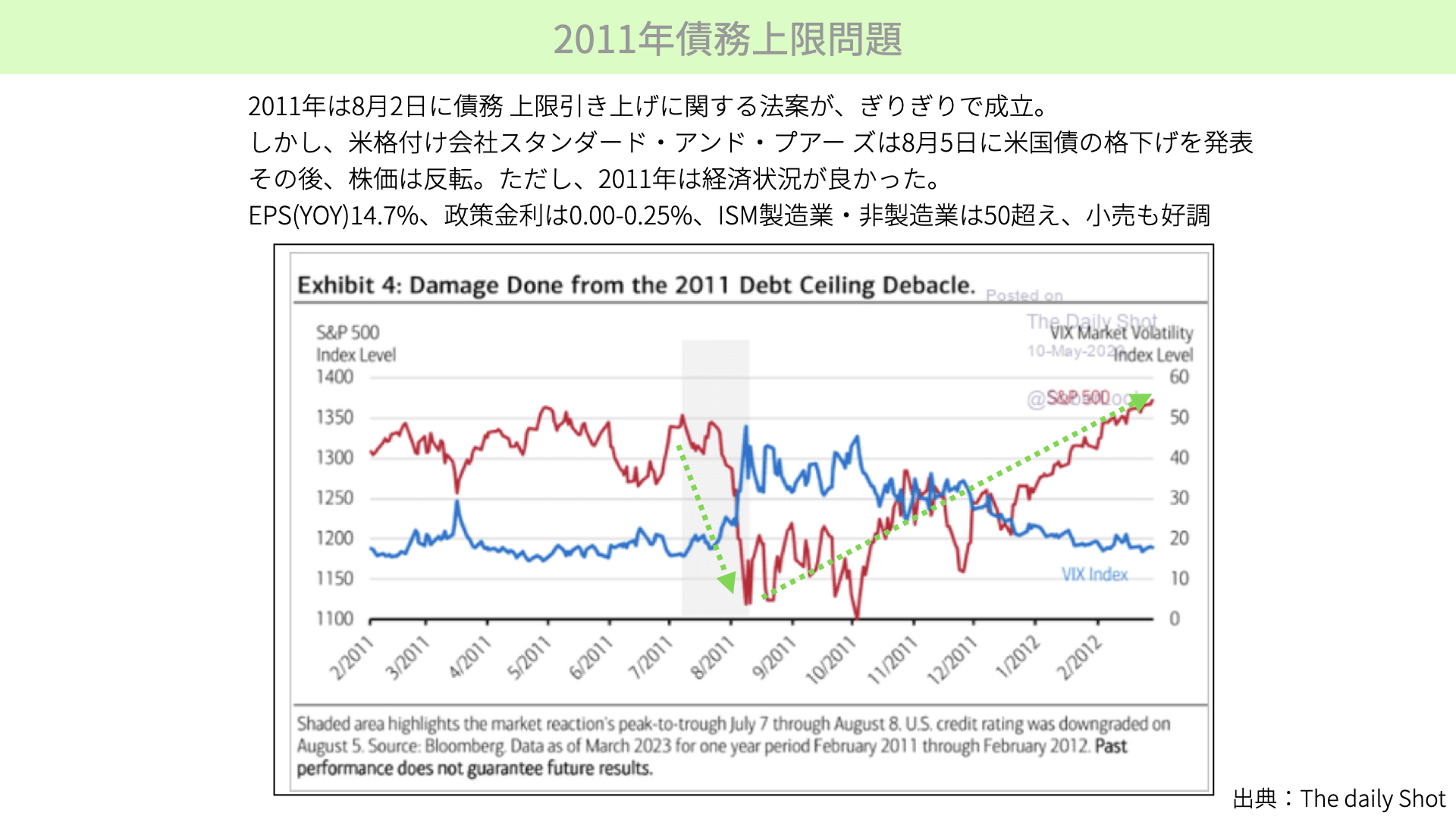

さて、下の図、赤いチャートはS&P500の推移、青いチャートはS&P500のVIXです。グレー網掛けは債務上限問題が発生した際を表し、S&P500が大きく下落していることが分かります。今回の債務上限問題で、債務上限を引き上げることができなかった場合、株価が大きく下落するのではないかと懸念している状況です。

実際、2011年8月2日にギリギリで債務上限を引き上げることはできましたが、5日にはスタンダード・アンド・プアーズが米国債格付けを下げたことで下落に拍車がかかっています。債務上限問題は解決できたものの、信用格下げが大きな問題となりました。今回も同様に、米国債の格付けがどうなるかが重要な焦点となっています。

債務上限問題の最中に株価が大きく下落した後、大きく上昇したことから、報道では「過度に警戒する必要はない」と言われています。しかしながら、2011年と2023年では状況が異なります。2011年にはEPSが昨年対比14.7%も伸びるなど、企業業績が大幅に伸びていました。2023年は前年比でほぼ同じ、または下落すると予想されていますから、状況はまったく違います。

2011年はリーマンショックや欧州危機の影響もあり、FFレート(政策金利)は約0%~0.25%と非常に低い水準にありました。ISM製造業指数や非製造業指数は50を超えており、小売も好調でした。2011年のファンダメンタルズは好調だったことから、債務上限問題が解決した後は株価が上昇しましたが、現在の状況は同じとは言えません。そのため、経済動向をしっかりと見ていく必要があるでしょう。

債務上限問題の期間中の株価動向

問題期間中のセクター動向

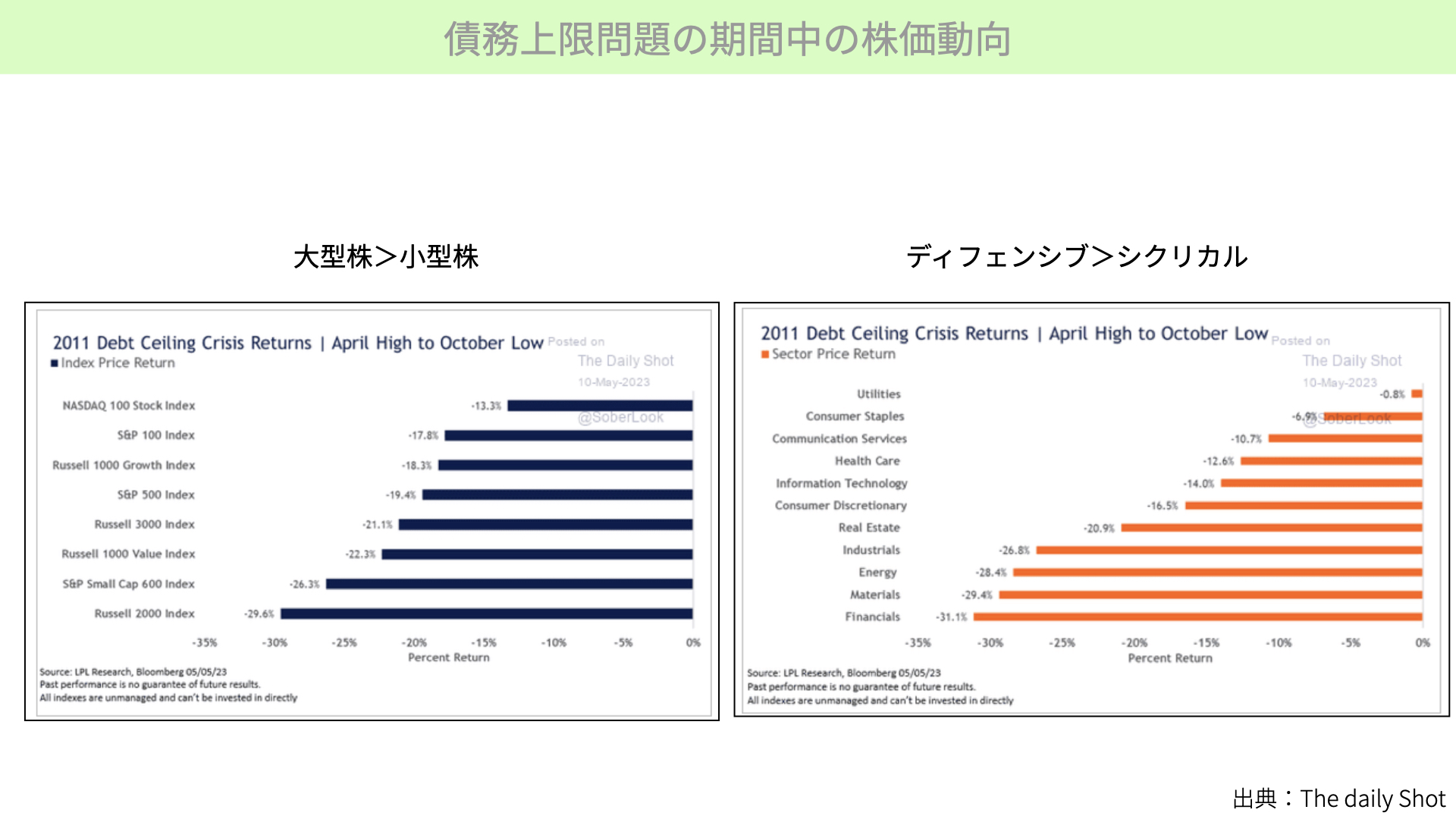

次に、債務上限問題が起こっている期間中の株価動向を見てみましょう。左をご覧ください。2011年の問題が表面化していた4月~10月の期間を見ると、下落率が低かったのはNASDAQ100とS&P100と、いずれも優良銘柄が含まれているものでした。一方、下落率が大きかったのはラッセル2000やS&Pのスモールキャップ。小型株や中型株でした。デフォルトなどの影響は、小型株や中型株にとって大きなものとなりますから、債務問題に対処する場合、大型株を中心に保有するのが基本的な戦略になるでしょう

次に右側をご覧ください。同じ期間で、どういったセクターが下落したかです。ディフェンシブ株は景気敏感株よりも下落が小さかったです。公共セクターの下落は少なかった一方、金融やエネルギーなどの景気敏感セクターは大きく下落しました。債務上限問題がどうなるかという期間においても、短期的には大型ディフェンシブ株を保有することが安定的な投資戦略となっていますから、1つのヒントにしていただければと思います。

ただし、実際に問題が表面化するかどうかについては、ある程度回避される可能性もあるとされています。では、回避された後の株価動向はどうでしょうか。経済環境は2011年が良かったわけですが、今置かれている状況では株価はどうなる可能性あるのでしょうか。

今回、債務上限問題が解決すると

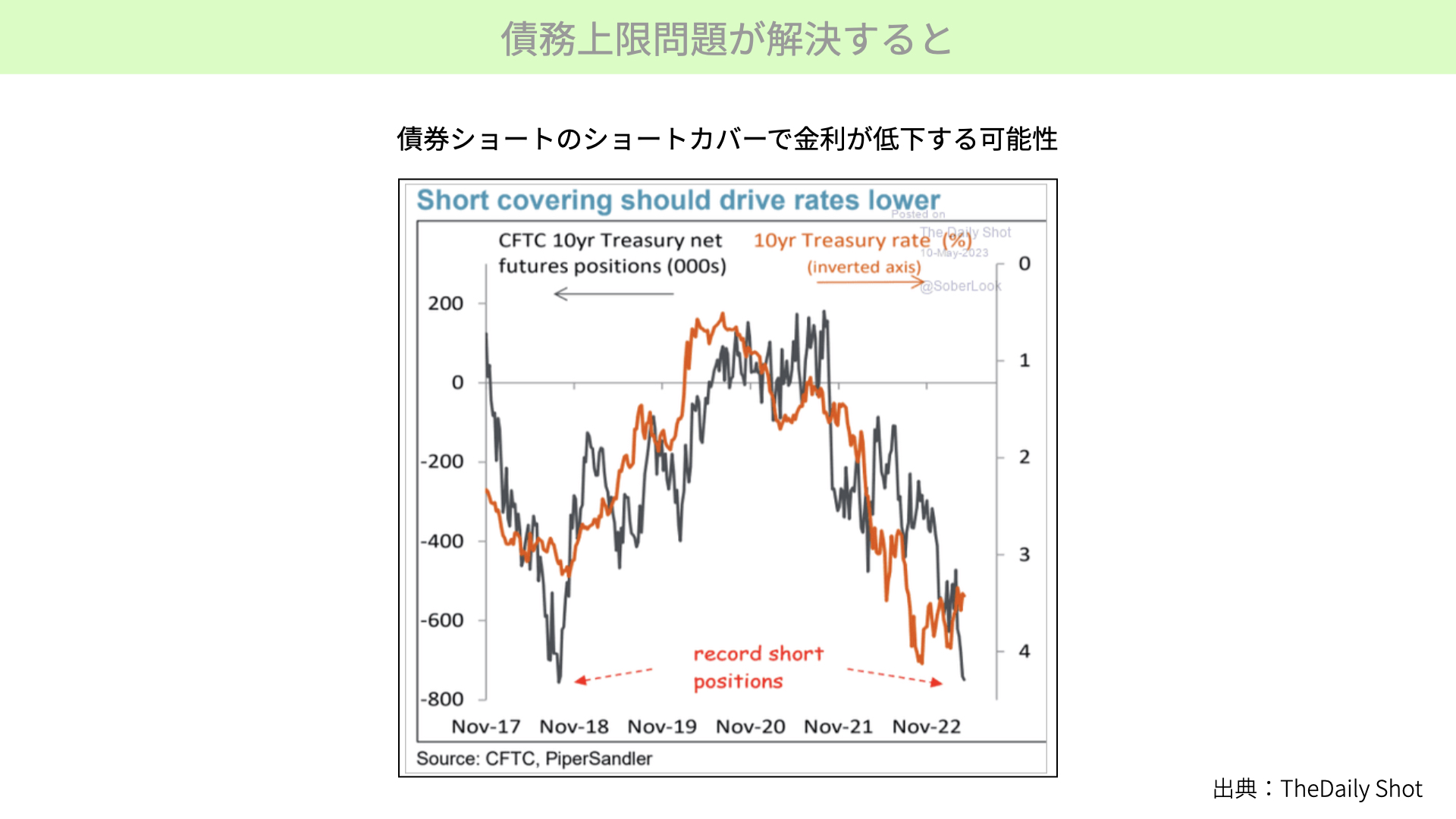

現状で特に注目すべきは、米10年国債の売りポジションです。現在、10年国債の売りポジション(グレーのチャート)が多く、それが金利(オレンジのチャート)と連動しています。グレーのチャートは下に行くほど売る人が多く、オレンジのチャートは下に行くほど金利高を表します。

現在、米国債のデフォルトの可能性が高まっていることで、多くの投資家が米国債をショートしていることが、グレーのチャートが下に行っていることで確認できます。このショートポジションはレコードハイと言われるほどですが、もし債務上限問題が解決すると、これらのショートポジションは買い戻される可能性があります。

買い戻しが発生すると、オレンジのチャートは上昇し、短期的なショートカバーでは現在の3.5%の金利が3%に向かって低下する可能性があります。長期的なものではなく、短期ポジションでショートカバーではありますが、入金利が一時的に低下する可能性があります。そうなると、NASDAQを中心とした株式市場が、一時的に強くなる可能性があると考えられます。債務上限問題解決後、この点に注目いただければと思います。

債務上限問題の影に隠れているものの気になる材料

新規失業保険申請件数に雇用悪化の予兆

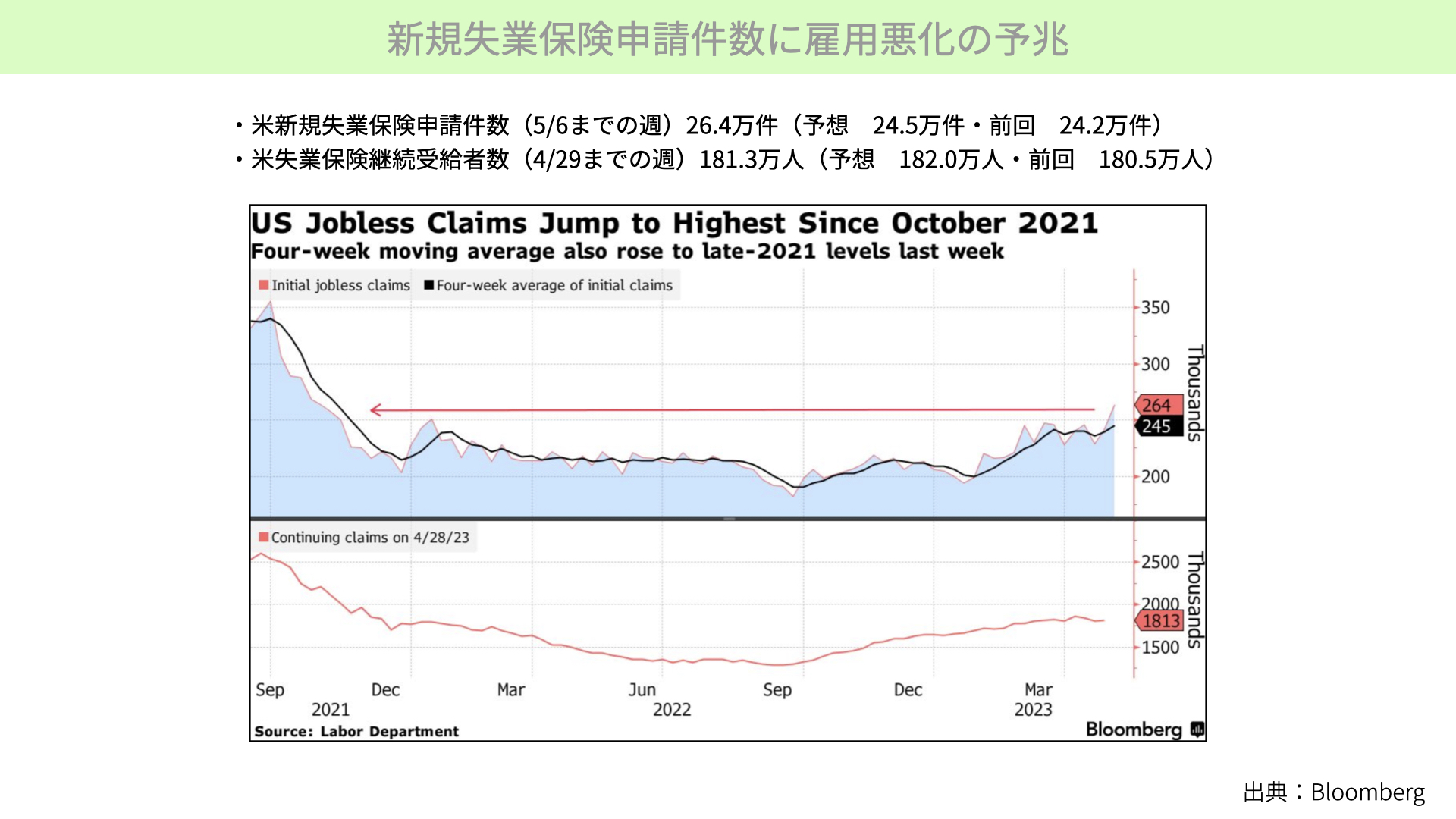

その上で、債務上限問題が解決した後、2つのポイントを付け加えさせていただきます。まず、11日に発表されたアメリカの新規失業保険の申請件数です。予想を上回る26.4万人が、1週間で新規失業保険の申請を行いました。予想は24.5万人だったため、約2万人上回る結果です。このサプライズが、昨日の株式市場が重かった大きな原因とされています。

一方、米失業保険継続受給者数は、予想の182万人に対して181.3万人。前回を上回るものの、大幅には増えていない状況です。これらの結果から、まちまちではあるものの、短期的には失業保険の申請件数が増えていることが分かります。

新規失業保険申請件数に雇用悪化の予兆

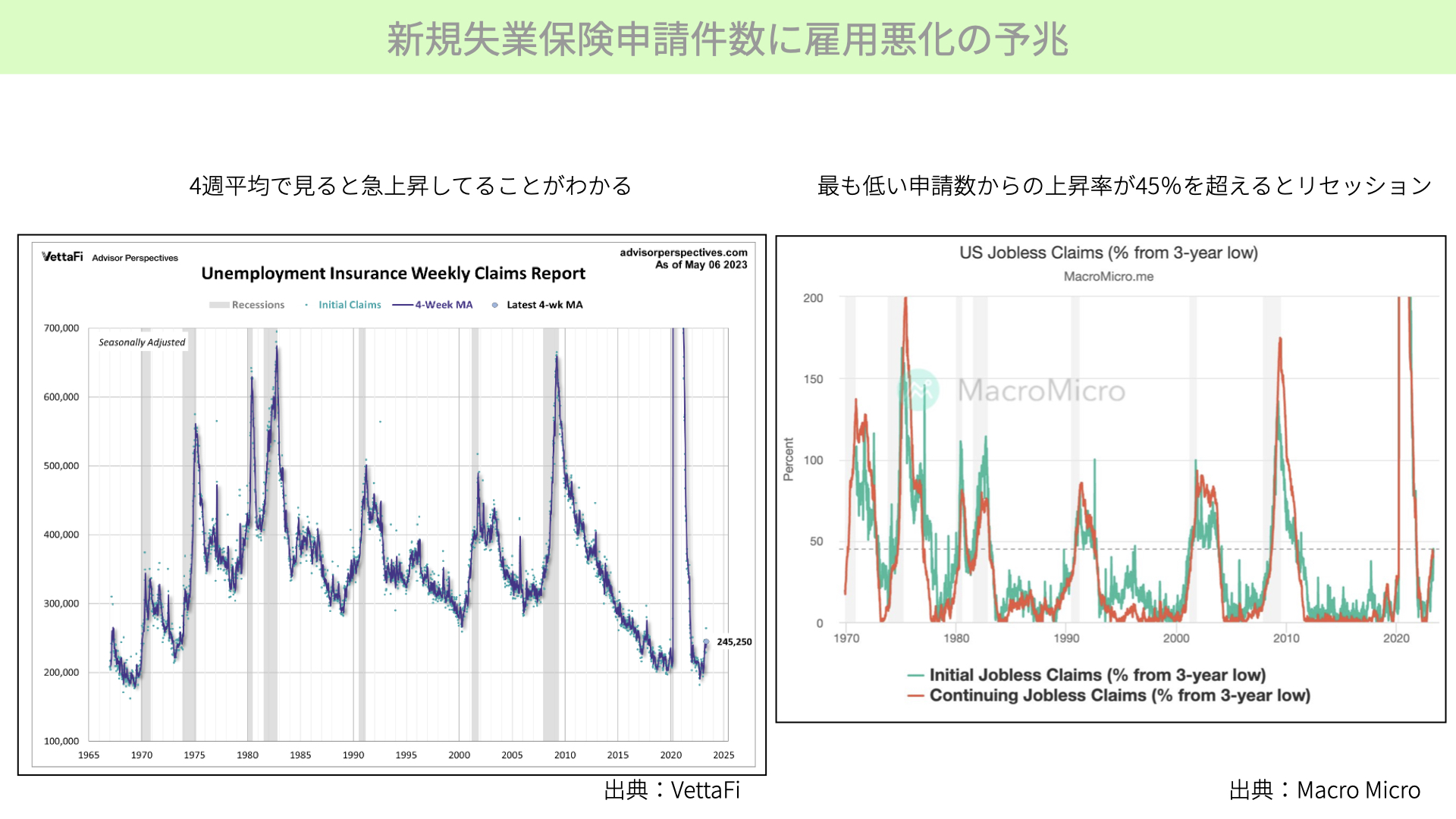

次に、新規失業保険申請件数です。失業率と大きく関連していることから、今後の景気を見るために注目されています。左のチャートは、新規失業保険申請件数を4週間平均で示したものです。新規失業保険申請件数は1週間で大きく変動するため、4週間平均で見るのが一般的です。新規失業保険申請件数の4週間平均は24.5万人と上昇していますが、以前に比べると水準感は低いです。しかし、チャートを見ると底から徐々に上昇している傾向が見受けられます。これは、今後失業率が上昇する可能性を示唆していると考えられます。

さらに、新規失業保険申請件数の4週間平均が上昇に転じた後は、通常、景気後退に入ることが多いです。このことから、市場は警戒を強めています。

次に右のチャートです。過去3年間の最も低い新規失業保険申請件数から、何%上昇したかを表したものです。現在の水準は、過去3年間の新規失業保険申請件数の、最も低い点から45%上昇しています。この45%の上昇率は過去の例を見ると、経済がリセッション(景気後退)に入る水準であることが分かります。

したがって、現在の水準自体は低いものの、上昇率はかなり高まっており、アメリカ国内の失業が増えてきている可能性を示しています。これらの指標は、今後も注目されるでしょう。

米国債のショートポジションの巻き戻し、金利が下がったとして株価が上昇する可能性があります。株価が短期的に上昇する可能性もある一方で、中期的には経済の影響を受けやすい状況にあるということがポイントになります。

MMFへの資金流入で地銀からの資金流入には警戒

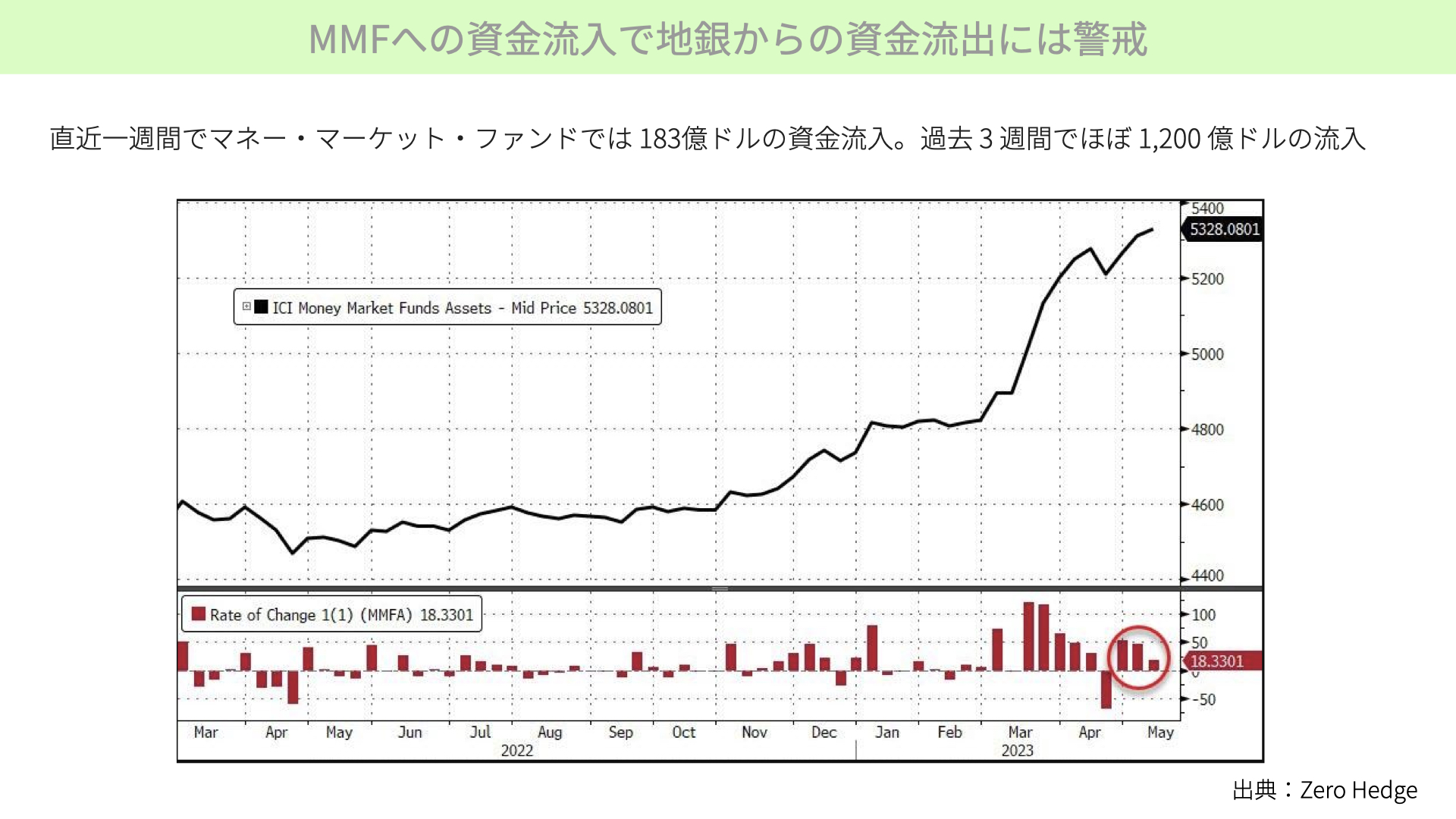

最後にご覧いただきたいのは、MMF(Money Market Fund)への資金流入状況です。

MMFの利回りは5%を超え、地方銀行の預金がMMFに流れ、結果として地銀の預金が減少し、経営破綻への懸念が高まるという状況が生じると言われています。過去1週間でMMFへ183ドルの資金が、過去3週間では1200億ドルの資金が流入したと報告されています。これは、銀行の預金から資金が流出し、MMFに流れていることを示しています。この預金流出と株価の下落は、市場の不安を高める可能性があるため、今後も注目していただきたいと思います。

本日は、アメリカの債務上限問題について見てきました。この問題の解決は、共和党と民主党の駆け引き次第となり、結果の予想は難しいです。債務上限問題が表面化すれば、株価も下落するでしょう。この問題がうまく解決すれば、金利の低下に伴う株価の上昇が見られるかもしれません。ただし、ファンダメンタルズはあまり強くありません。そのため、今後も経済動向をしっかり見ないと、株価動向を見定めることはできません。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル