本日は、FRBの政策金利についてお話しします。今までは、年内に政策金利の引き下げがあるのではないかという市場の予想がありましたが、この1週間でその予想確率が低下しています。これは、普通であれば株式市場が下落してもおかしくありませんが、そういった反応は出ていません。その背景に何があるのか、本日はお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

FED watch

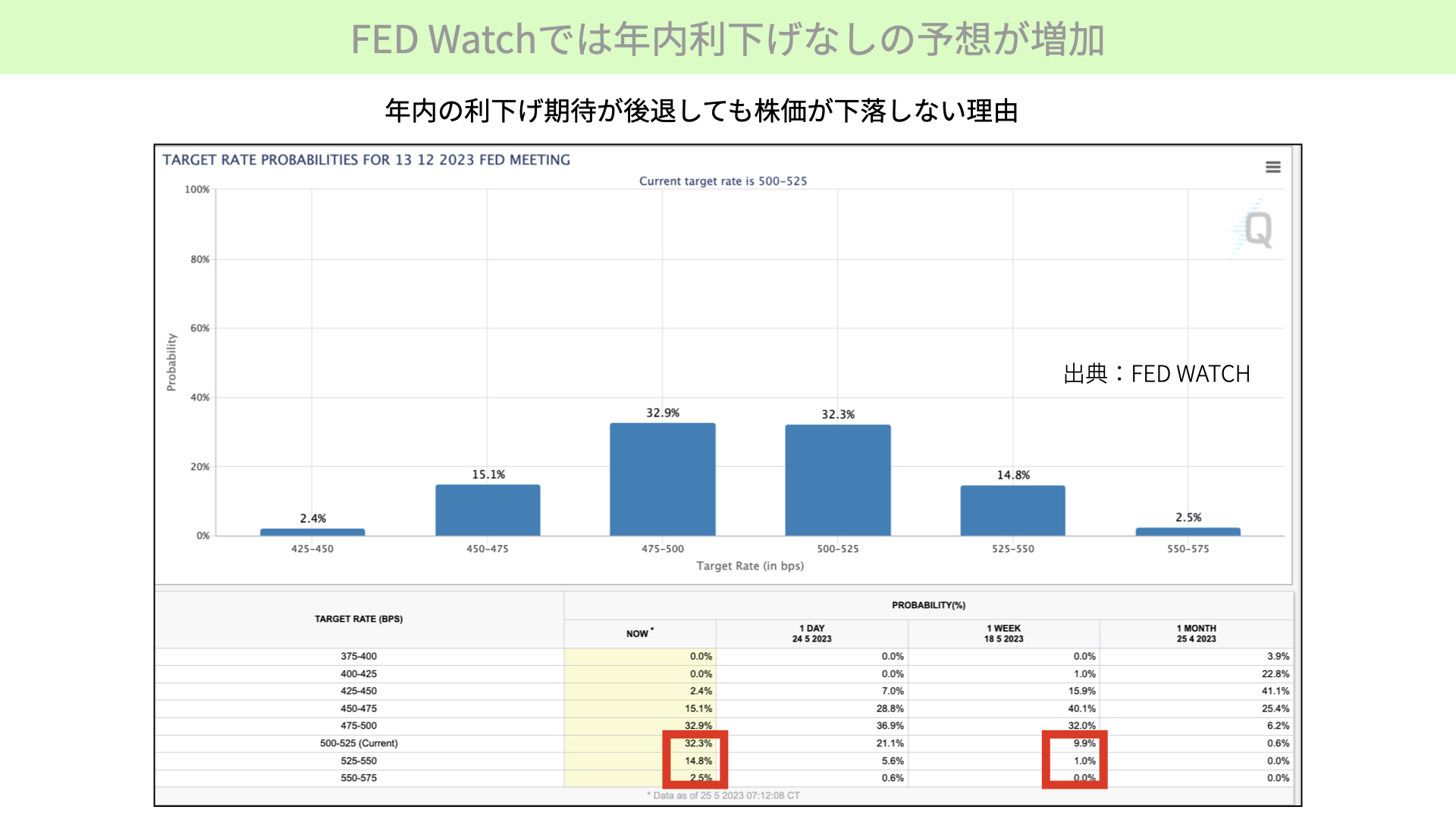

FED Watchでは年内利下げなしの予想が増加

こちらはFED Watchです。今年の12月末のFFレート、政策金利の予想です。黄色い網掛けが25日時点でのFFレート予想となります。1週間前に注目してください。1週間前に現在の政策金利を維持するだろうという予想は12月末予想では9.9%でした。残りの約90%は利下げを予想していました。ちなみに今の水準から0.25%利上げすると予想していたのは、わずか1%でした。

25日時点での予想はどうだったのでしょうか。現在の政策金利レートを維持すると答えた人が32.2%。0.25%の利上げを予想する人が14.8%となりました。大部分が現状維持か、もしくは利上げを予想しているわけです。裏を返せば、年内の利下げ予想は50%まで低下したことになります。

この1週間で利下げへの期待感が大きく後退しています。普通であれば株式市場にとって下押し材料になります。なぜ下押し材料になっていないのでしょうか。

一つ目の理由です。ここからの利上げが14.8%しかないということは、ターミナルレート(利上げ上限)が上限に近づいてきていることを意味しています。逆金融相場という金利が上がることで株価の下押し材料になる相場の終盤であることが見えてきていることとなります。利下げ開始が年内にあるのかないのかよりも、まずは利上げが続くような状況が終わりにかかっていることを一つ材料視したことがあり、株価にはマイナス影響がないのだと考えられます。

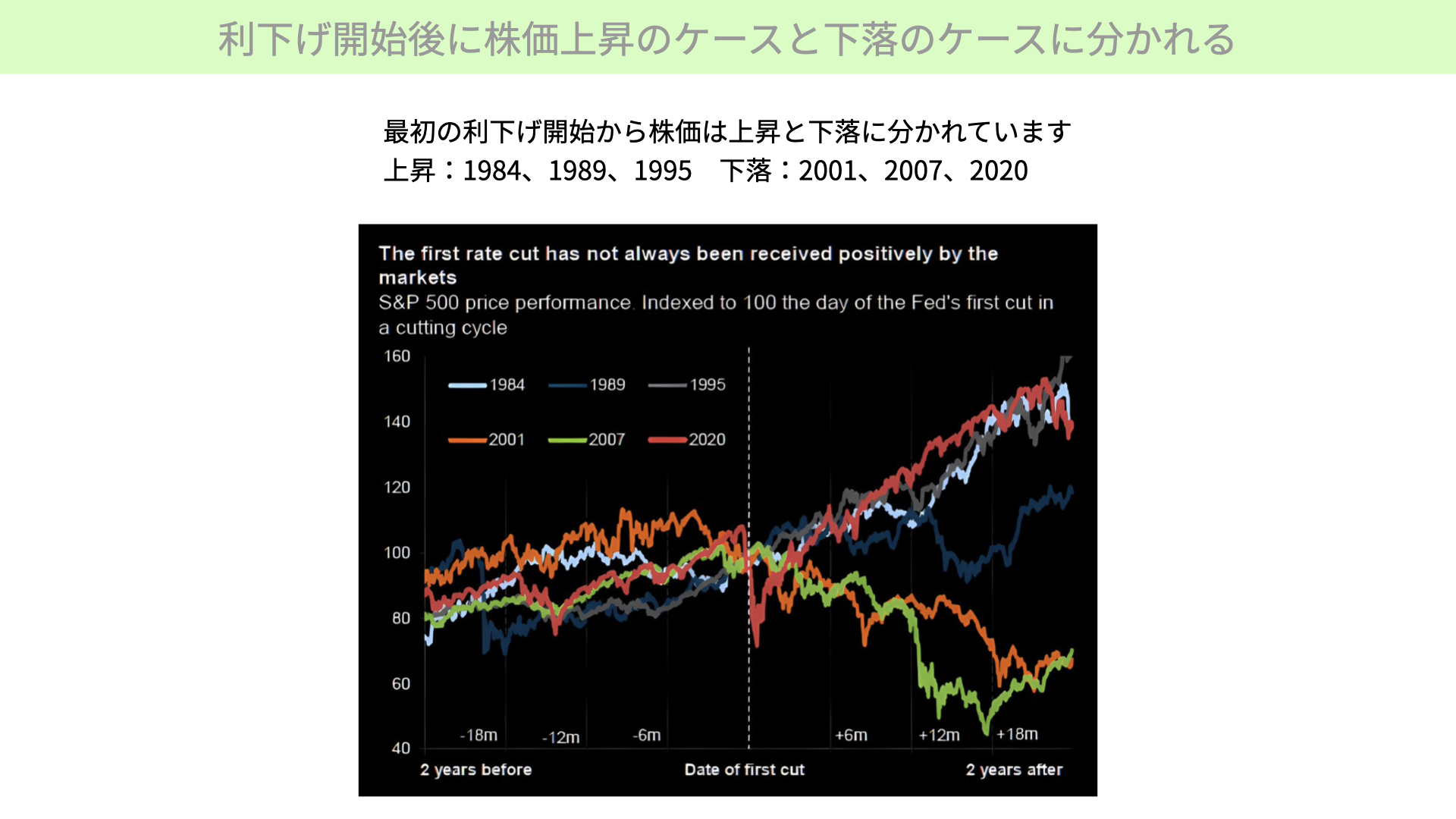

利下げ開始後に株価上昇のケースと下落のケースに分かれる

次に二つ目の理由です。こちらの利下げ開始後に、株価がどうなったかをご覧ください。マーケットの期待としては、今年中に利下げを開始になることが株価を押し上げる要因だと言われていました。しかし、逆金融相場にもある程度終わりが見えてきていますので、利下げの時期についてはあまり重要視していない可能性があります。

見ていただきたいのは、真ん中の点線です。これは最初の利下げを示しています。点線の右は、最初に利下げを行った後、S&P500がどうなったかを表しています。ここには6個のケースを表しました。3つのケースでは利下げ開始後に株価が上昇しており、3つのケースにおいては、利下げを行った後に株価が下落しています。現在のマーケットは利下げを開始した後、株価が上昇するシナリオを期待していることが分かります。

ちなみに株価が上昇した年代は1984年、1989年、1995年。これらは利下げ開始後に株価が上昇しています。一方、株価が下落した年代は2001年、2007年、2020年。上昇と下落が半々に分かれています。

では、上昇、下落の背景にどのような違いがあったのでしょうか。

利下げ開始が株価を押し上げる要因ではない

利下げ開始後に株価上昇の動向はリセッション次第

こちらの下のチャートはFFレートの推移で、グレーの網掛け部分は景気後退を表しています。先ほど上昇と下落のケースを3つずつ取り上げましたが、青い矢印が上昇、赤い矢印が下落を示しています。

この大きな違いは、利下げを開始した後に、グレーの網掛けが出現しているかどうか。つまり、利下げ開始後に景気後退が来ているかどうかが、上昇と下落の大きな要因になっています。

1984年や1989年、そして1995年では、利下げを行ったものの、その後の景気後退は来ていません。そのため株価は上昇しています。一方、2001年、2007年、2020年では、利下げを行った後に景気後退が来ており、その結果、株価が下落しています。

利上げの上限がある程度見えてきて、逆金融相場がある程度終わりが見えてきた中で、利下げが後ろにずれたとしても、その後に景気後退が来ないのであれば、株価が上昇するのではないかと予想している人がマーケットに多いということです。

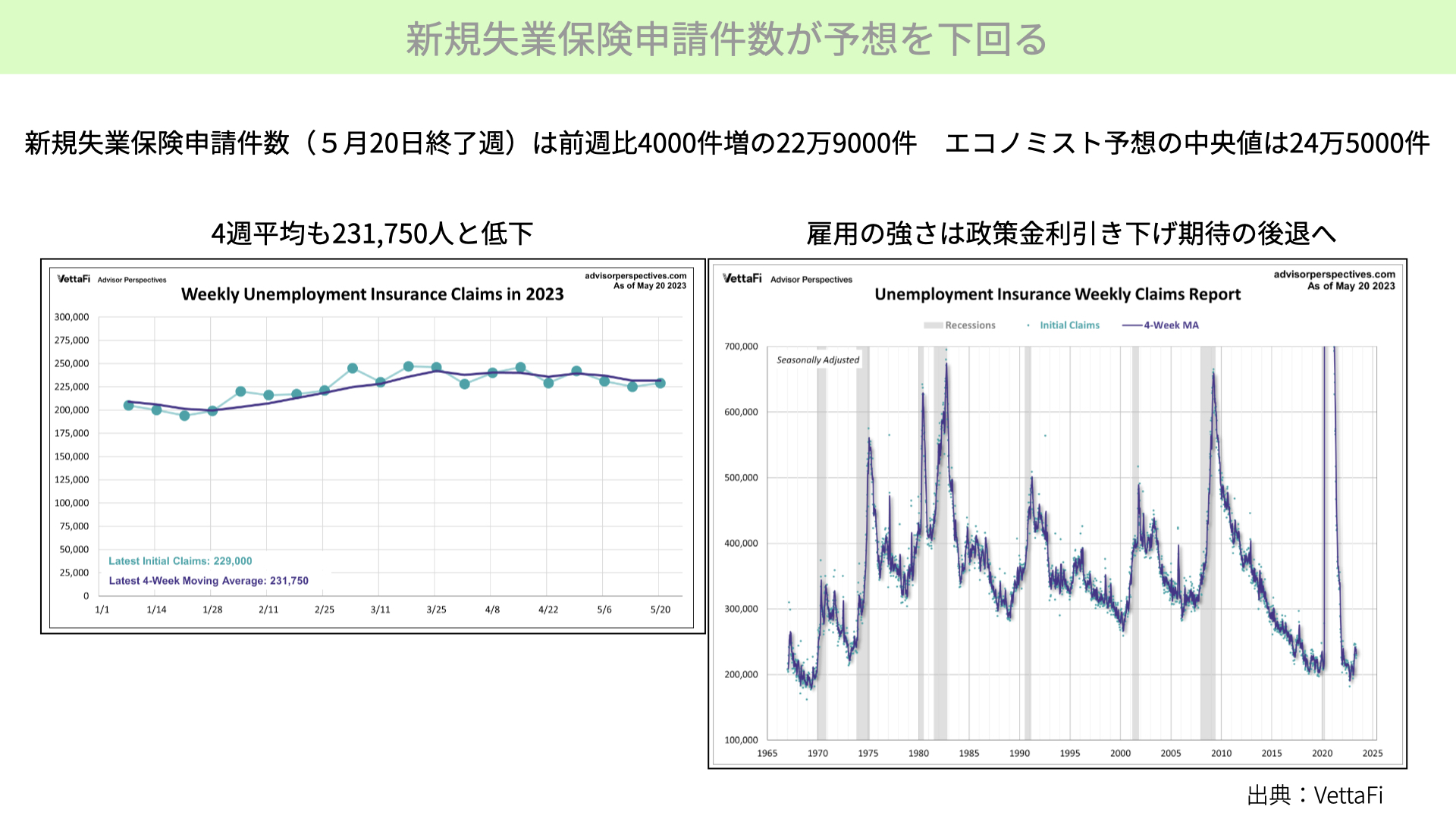

新規失業保険申請件数が予想を下回る

なぜそうなったのでしょうか。今週発表された、新規失業保険の申請件数をご覧ください。市場予想では、新規失業保険申請件数が約24万5千件に上ると見られていましたが、実際の数値は22万9千人。まだまだ雇用が強いことが示されました。現在、雇用はそこまで落ち込んでいないため、利下げ開始後に景気が後退するとは限らないとマーケットは予想しています。そのこともあり、利下げのタイミングが少し遅れても、それほど問題視されないと考えられています。

景気敏感株のNYダウ

最後に、景気後退がくるかどうかを見ていきたいと思います。こちらはNYダウ、S&P500、NASDAQ100の動きを示しています。年初来、NASDAQが大きく上昇していることが分かります。一方で、NYダウは年初来でマイナスになっています。

NYダウは景気敏感株と呼ばれ、今後の景気動向を色濃く反映すると言われています。一方、NASDAQは25日のNVIDIAなど、AI関連の銘柄への期待感が高まっていることが見て取れます。一方で景気敏感株が含まれるNYダウは下落しています。

マーケットがリセッションを予期していない一方で、NYダウは今後の景気後退を示しているかもしれません。実際に、今週発表された小売企業の決算もあまり良くありません。

今週はPMIのサービスが強く、雇用も落ち込んでいませんでしたから、株価に大きな影響はありませんでした。しかし、NYダウの動きを見ると、今後景気後退が起こってもおかしくない状況でもあります。

現在のマーケットは、景気後退がない、利下げが遅れても影響ないと考えていますが、利下げを行った後に景気後退が来る場合、株価が大きく下落します。市場は景気後退なしを前提に進んでいます。だからこそ、今後も景気のニュースをしっかり注目していただきたいと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル