ここ最近、アメリカの長期金利の上昇が目立ちます。市場の話題を独占しています。米10年金利が4.2%を超えたことで、影響は株式市場にも出始めており、特に金利上昇に弱いNASDAQの下落が目立っています。株式市場に大きな影響を与える金利状況が、今後高止まりするのか、上昇していくのかどうかについて、本日はお伝えしていきたいと思います。

[ 目次 ]

米国長期金利上昇の背景

タカ派的だったFOMC擬似要旨

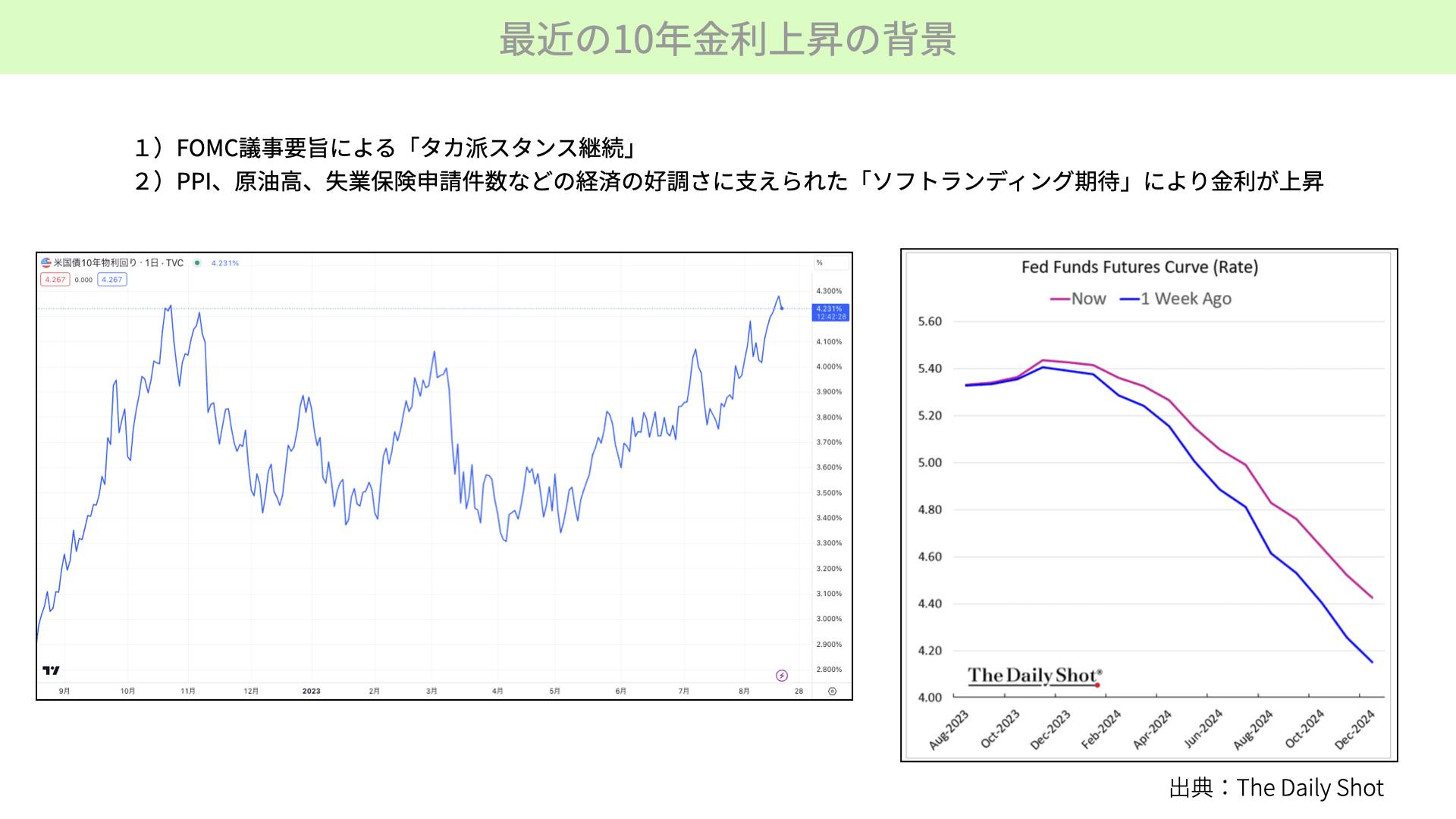

まずは最近の金利上昇の背景についてお伝えします。今週発表されたFOMCの議事要旨において、マーケットは、FRBがタカ派的なスタンスを継続するのではと受け止めました。議事要旨においては、「インフレに著しい上振れリスクがあり、そこで金融政策の追加引き締めが必要に成り得るとの認識」を大半の参加者が示したそうです。今の物価状況がFRBメンバーから見て納得いくような状況ではなく、引き続き、引き締めスタンスを続けると意識され、10年金利が上昇したというのが1つ目の背景です。

PPIや雇用の強さも一因

それに加えて、先週は、CPIでは一時的に金利が低下しましたが、それ以降のPPIが予想を上回り、原油も80ドルを超え、また、昨日発表された新規失業保険の申請件数も強かったことで、雇用がしっかりしていると認識されました。そのことから、経済のソフトランディング期待が高まり、景気後退に備えて債券を買っていた人たちのポジション調整が続き、金利が上昇し続けていることが背景にありそうです。

次に、右をご覧ください。FOMCの議事要旨後の、FFレートの見通しの変化です。1週間前が青いチャートで、直近がピンクのチャートになります。1週間の変化で分かるように、明らかに金利の見通しが引き先送り、後ろにずれ込んでいます。この影響で10年の金利以降の長期金利が上昇しています。

期待インフレ率の上昇は要注目

期待インフレ率(BEI)は長期の上振れ傾向が続く

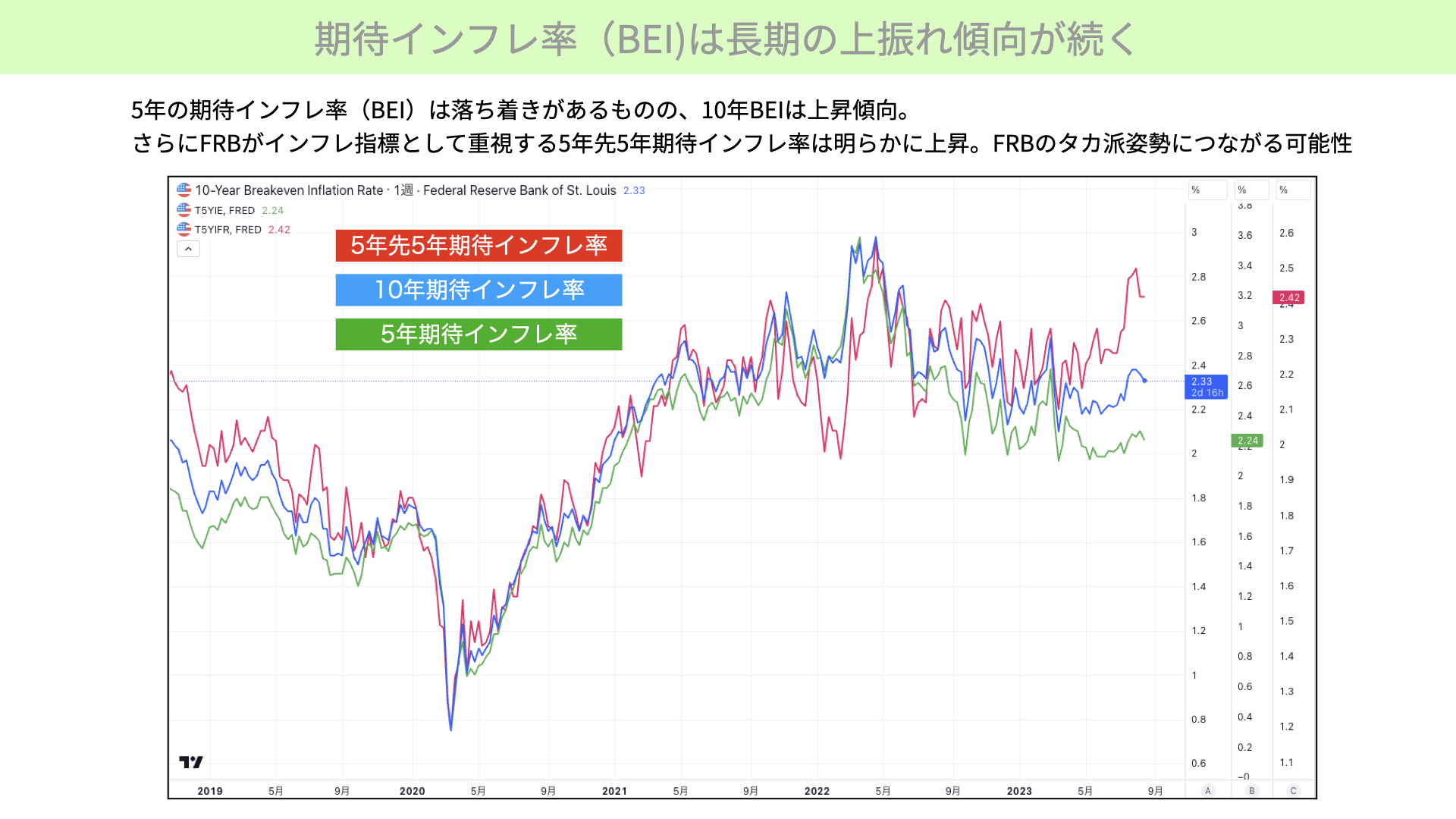

こういった状況が続くかどうかを考えるため、こちらをご覧ください。FRBが、インフレに著しい上振れリスクがあると言っている背景には、期待インフレ率が引き続き上振れしていることも一因ではないかと考えています。

こちらには3つのチャートは、5年の期待インフレ率が緑、10年の期待インフレ率が青、5年先の5年期待インフレ率、5年後から5年先の期待インフレ率が赤いチャートです。ご覧になって分かる通り、5年間の期待インフレ率は安定していますが、一方で10年間の期待インフレは、再び上昇に転じています。

さらに5年先5年期待インフレ率は、FRBが注目するインフレ率ですが、ご覧になって分かるように、明らかに昨年の高値近辺まで上昇してきています。この5年先5年期待インフレ率は、直近の一時的な要因を排除した基調的なインフレをしてしたものです。これが上昇しているということは、FRBから見ても、納得いくようなインフレの沈静化、容易に利下げに転じることができていないことになります。これを見ると、今後もFRBがタカ派姿勢を続ける蓋然性があるとマーケットが捉えても違和感がありません。そのため、金利が上昇しているのでは無いかと思います。

期待インフレ率(BEI)が上振れする要因に注目

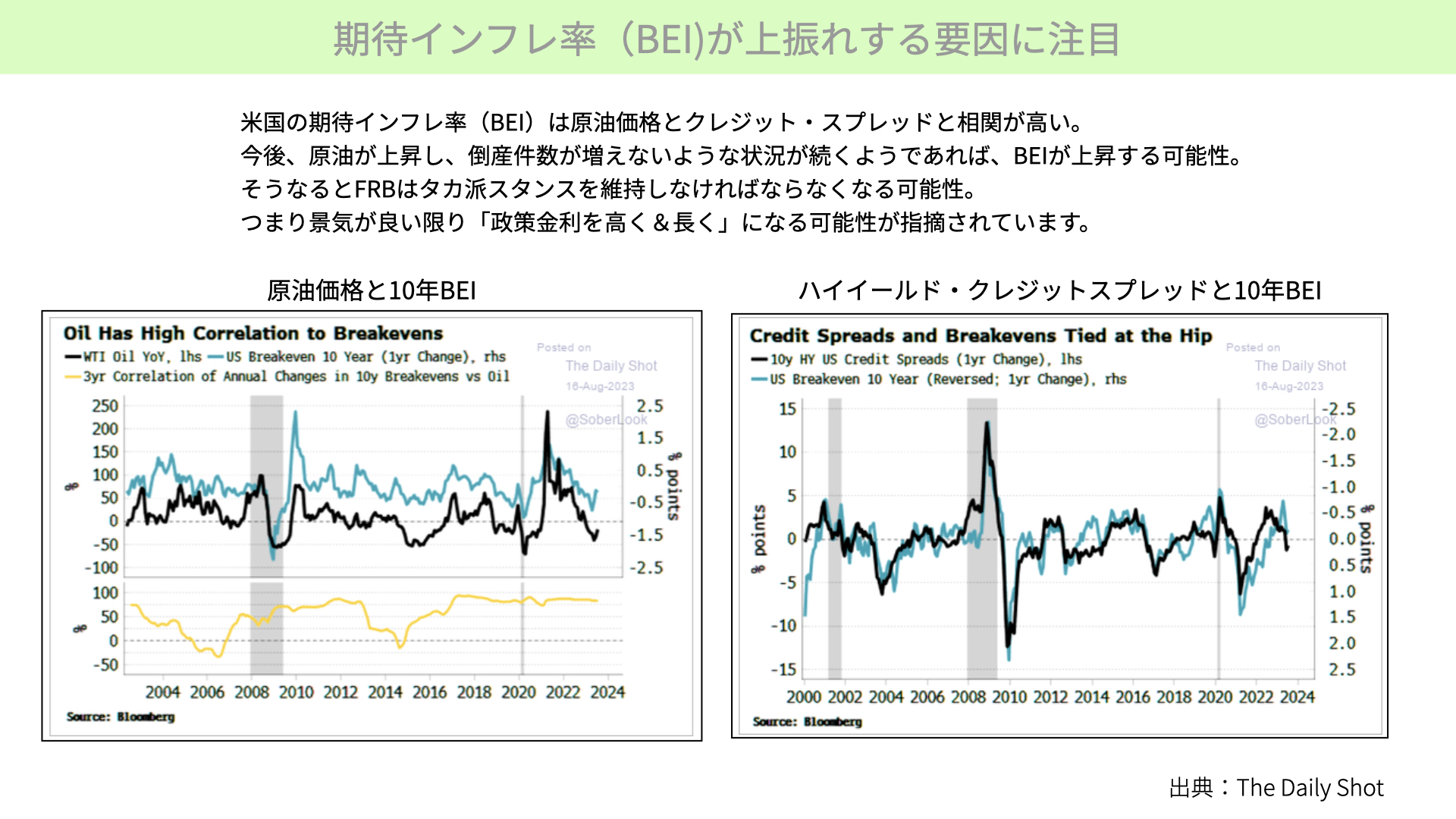

では、この期待インフレ率が今後どうなるのかを見てみましょう。期待インフレ率は、いろいろな要因で構成されていますが、今回は、原油価格と期待インフレ率の関係、ハイイールド債券のクレジットスプレッド、10年の期待インフレ率の関係をご紹介します。

まずは左のチャートをご覧ください。こちらは原油価格と10年の期待インフレ率の関係です。10年の期待インフレ率が水色、黒いチャートがWTI(原油価格)です。こちらは両方とも正メモリですので、上に行くと原油価格、期待インフレ共に上昇になります。こちらから分かるのは、原油価格が上昇し続けるような状況が続けば、期待インフレも上昇、もしくは高止まりするということです。

また、下の黄色いチャートは相関を示していますが、かなり相関が高いことが分かります。今のようにWTIが80ドルを超えた水準を維持するようであれば、期待インフレ率がなかなか下がりにくく、長期金利が引き続き高止まりする可能性があることが原油価格からは判断できます。

次に、右の方をご覧ください。こちらは、ハイイールド債券の米国債のクレジットスプレッドと、米国10年の期待インフレ率を表したものになっています。こちらは水色のチャートが10年の期待インフレ率です。逆目盛りになっていまして、下の方に行けば行くほど期待インフレ率上昇となります。黒いチャートはクレジットスプレッド、上に行けばクレジットスプレッドの拡大、下に行けばクレジットの縮小となります。

最近は、米国企業の倒産件数は増えていますが、市場にお金が余っているため、国債とハイイールド債のスプレッドは、黒いチャートが右肩下がりになっているように縮小傾向が続いています。こういった状況になると、期待インフレ率が上昇する、もしくは、ハイイールド債券のクレジットスプレッドが広がらない状況ですので、期待インフレ率が高止まりする可能性がありそうです。

この2つからも分かるように、景気が良い状況が続く限りにおいては、原油に対する需要も強く、原油価格は高止まりするでしょう。また、ハイイールド債券のスプレッドも、景気がいい限りにおいてはスプレッドが広がる可能性が低いため、期待インフレ率が高止まりする可能性があります。そうなれば、FRBとしては、政策金利を高く長く続けると示し続ける必要があります。そのため、長期金利は引き続き高止まりする可能性が高いといえます。

米国債券の需給環境は?

米国債の入札は30年でやや不調

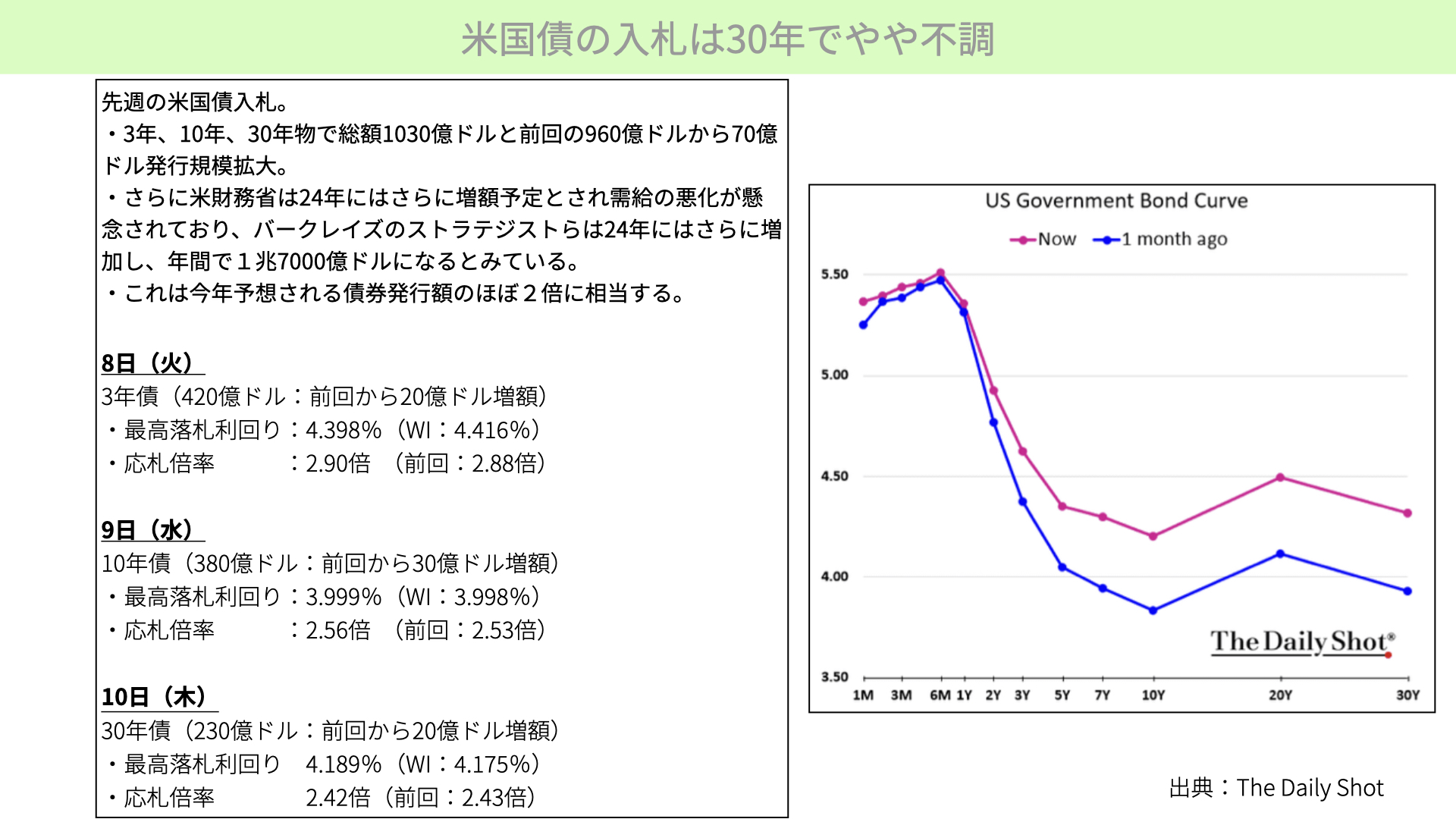

次にご覧いただきたいのが米国債券の需給関係です。先週、米国債の入札がありました。この結果が、需給がこれから少し悪化するのではと懸念材料になりました。先週は、3年、10年、30年で、前回までの960億ドルから、1030億ドルまで増額となりました。米国財務省によると、24年はさらに増額する予定になっており、バークレイズのストラテジストなどによると、24年は年間で1兆7000億ドルほど、米国債の入札を行うと想定しており、これは今年予想される債券発行額の2倍近くになると言われています。なかなか需給環境が厳しそうです。

さて、こういったアナウンスを受け、今後、大量の米国債の入札を控えていることで、保有ポジションの調整なども起こることで金利が上昇しやすい状況にあります。

細かく見ていくと、8日、9日の3年、10年という入札は順調に進んでいたわけですが、10日、30年の入札はあまり良くない内容でした。最高落札の利回りが4.189%ということで、事前の4.175%を上回る結果になり、また、応札の倍率も2.43倍の前回から、2.42倍と低下しています。

それを受け、イールドカーブの長期ゾーンが上昇しています。右のチャート、1ヶ月前が青い、ピンクが本日です。10年以降の金利が上昇していますので、今後の需給環境の悪化によって、さらに長期金利も上昇しやすい状況が続いていることが確認されます。

需給環境、経済のいわゆるソフトランディング期待、もしくはFRBのタカ派スタンス。この3つによって、金利が高止まりする状況が続く可能性がありそうです。そういった意味では、この影響が株価にどうなってくるかは注目していく必要があるかと思っています。

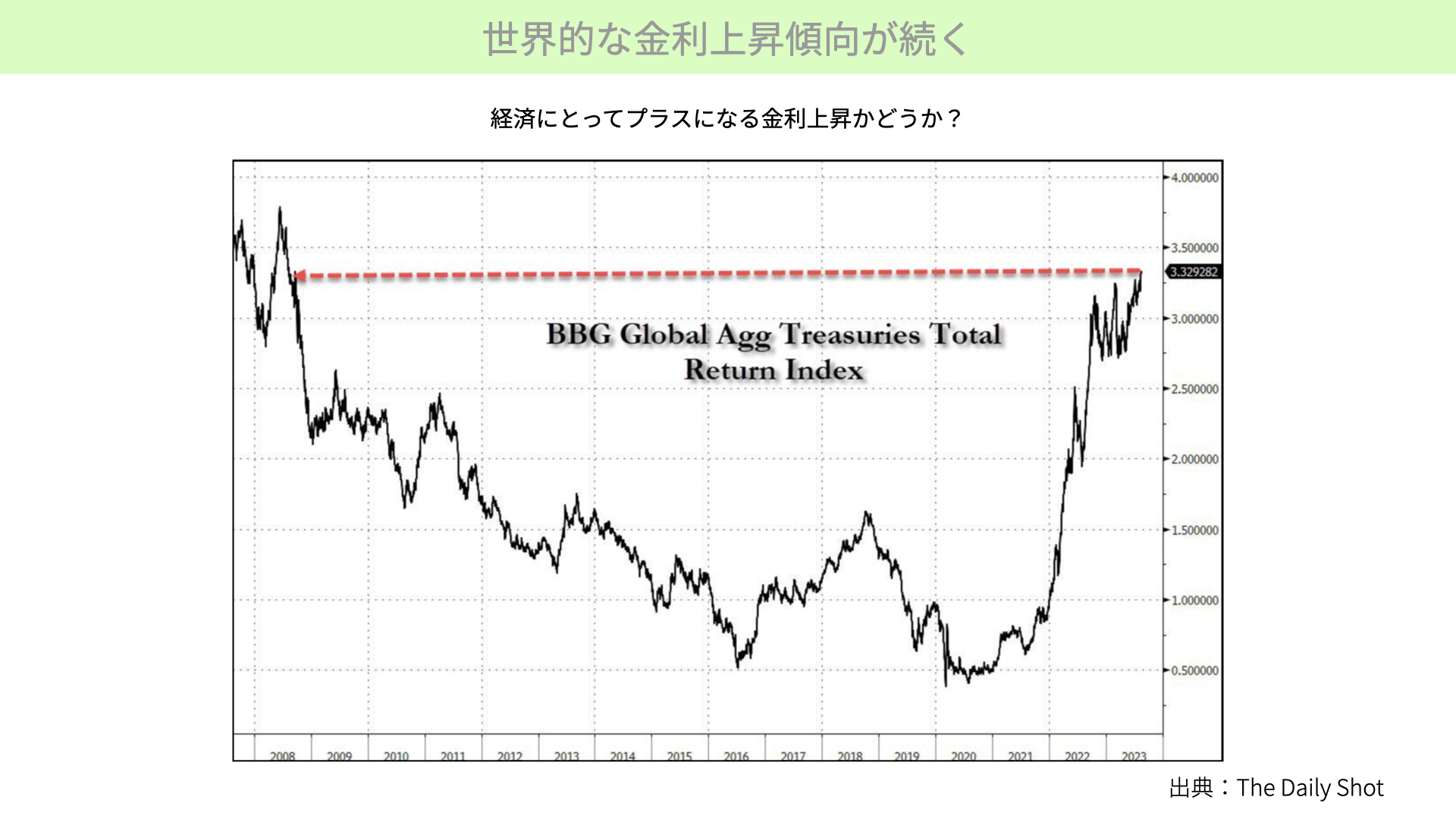

世界的な金利上昇傾向が続く

次にこちら、世界の国債の利回り平均を出したものです。利回りが2008年のリーマンショック以来の高水準となっています。こういった長期金利の上昇が経済にとってプラスになる、好景気である金利上昇の場合と、インフレ対策に伴う金利上昇効果がどういうふうに出てくるかというのは、今後注目していく必要があります。ただ、多くの場合で、金利が高いということは、株式市場にとってはイールドスプレッド縮小もさることながら、経済の圧迫にも繋がります。

世界的な長期金利の上昇で市場の雰囲気に変化

こういったことを受け、長期金利が長く高止まりするのでは、とのマーケットの認識があって、ここ2週間で、今まで景気後退のないソフトランディングとの期待が高まっていたのですが、リセッションに関する警戒感が再び高まっているように感じています。

ご覧いただきたいのが、こちらです。過去のベアマーケットにおける株価推移を表しているのですが、横軸のゼロから右は、ベアマーケット入り後の株価推移です。まず緑のエリアは、10~90%の確率での推移を表しています。点線はノーリセッションの平均の株価推移です。濃い緑のチャートはリセッションありです。現況は、ノーリセッション・シナリオで動いていることが分かります。マーケットの期待値としては、景気後退がないことを織り込んでいるようです。先ほど見てもらいましたように、長期金利の上昇が続く、もしくは高止まりが続くようであれば、リセッションへの警戒が高まることも予想され、株価の推移は、赤い点線のように点線から太い実線へ移行していく可能性があります。それにより、現在、株価が調整を強めている可能性があります。

さて、今日お伝えしましたように、期待インフレ率が高止まりしている限り、FRBがハト派に転じるとは少し考えづらい状況です。10年の期待インフレ率が高止まりする背景には、ハイイールド債券のスプレッドがまだ縮小したままであること、原油価格が高いままであることなどが挙げられます。ということは、景気後退無しには、信用スプレッドの拡大、原油価格の低下は実現できないかも知れません。そういった意味で、ある程度リセッションやむなしとの意見が、再びマーケットで徐々に増える可能性があります。ソフトランディング期待でリードしてきた強気相場が、どちらなのだろうか、というシナリオを模索するような、気迷いのあるマーケットになってきそうです。影響が大きい金利動向については、来週以降もしっかりと分析していきましょう。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル