本日は、米国債投資についてお伝えします。17日、米10年金利が4.85%を超えてきました。2週間前には4.88%まで上昇し、先週は4.6%前半まで低下。今週に入って、再び4.85%まで上昇しています。ここ2週間、債券のボラティリティが高い状況が続いています。

そんな中で米国債に投資をしたい方が、どういったタイミングで投資をすればいいのか。いろいろな意見がインターネットや記事で見かけられています。債券への投資を考える際、こういったところに注目してはいかがでしょうかということでお伝えしたいと思います。

債券、金利の見通しに影響を与えるのは、地政学リスク、需給環境、経済動向、政策金利など、いろいろなことがありますので、あくまでもその中の1つとしてお伝えしていきますので、参考にしていただければと思います。

[ 目次 ]

ファンドマネージャー調査による金利見通し

FMSによると12ヶ月後の金利は低下する見通し

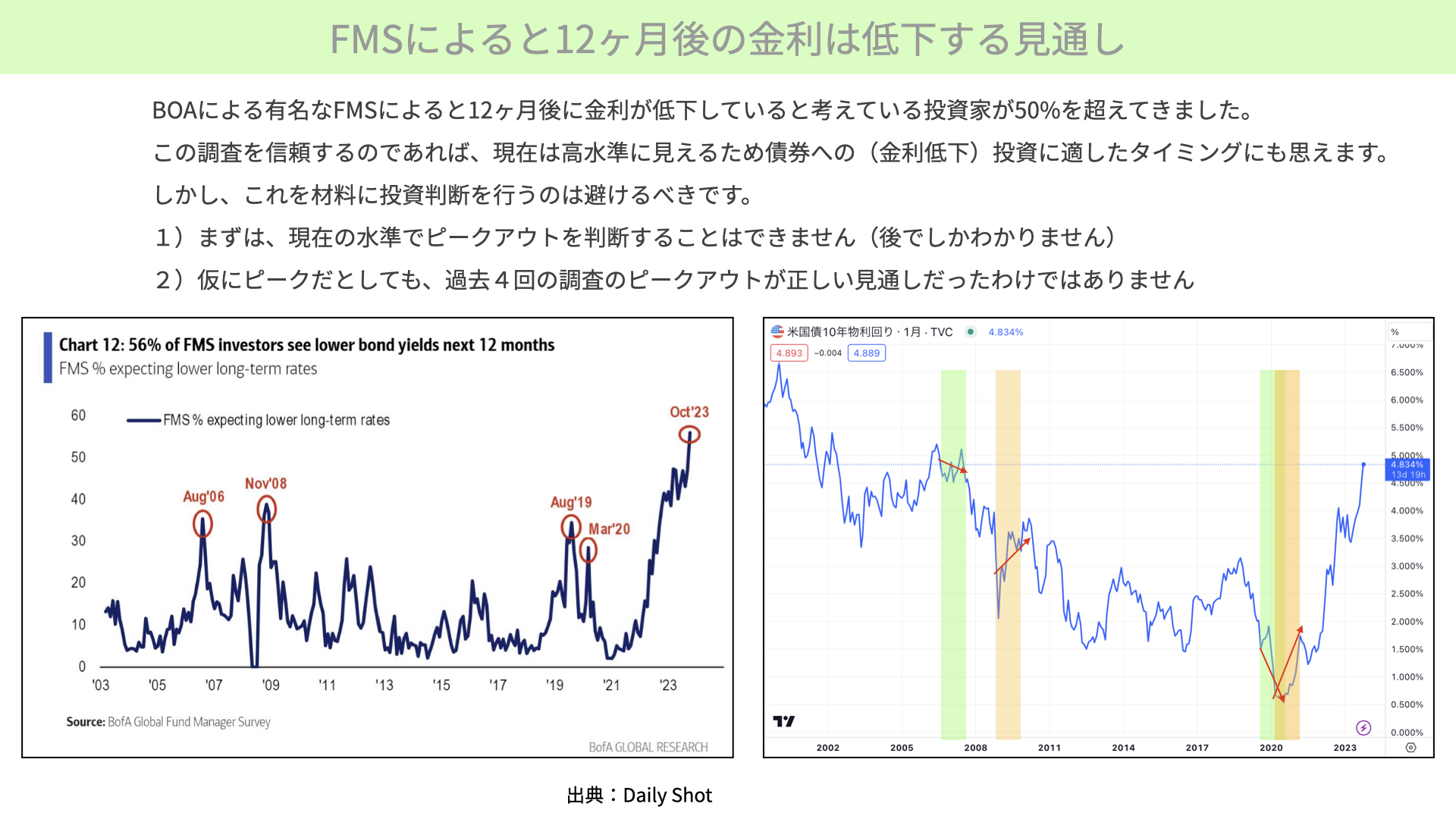

まずご覧いただきたいのは、バンク・オブ・アメリカのFMS(ファンド・マネージャー・サーベイ)です。機関投資家やファンド・マネージャーなどに調査を毎月行っているものですが、その調査の中で、今後12ヶ月金利がどうなるかを聞いたものが左の図表です。

23年の10月時点でファンド・マネージャーに聞いたところ、今後12ヶ月の金利は下がっているのではないかという回答が50%を超えています。

赤丸をご覧ください。過去の水準から見てもかなり高い割合で、専門家と言われているファンド・マネージャーが12ヶ月後、金利が低下すると見通していることがわかります。個人投資家から、債券を買って、金利低下にかけたいという話が出てくる理由がわかります。

ただ、こちらの資料だけを使って判断するのは避けるべきではないかと思います。1つ目の理由です。現在の水準は50%を超えており、高い水準ですが、しかし、チャートをご覧になって分かる通り、50%という水準がピークであるとの確証は取れません。過去のピークに赤丸をつけることは簡単ですが、今の水準は21年からいまだに上昇が続いている状態です。今後、60%、70%と上がってもおかしくありません。

また、仮にピークをつけたからといって過去4回においてピークアウトが金利低下を正しく当てたかというと、実はそうではありません。右をご覧ください。青いチャートは米10年金利を表しています。例えば左の図表で2008年の11月、2006年の8月にピークをつけた後、金利がどうなったかを調べたものです。

右の図表、緑の網掛けはピークをつけた後、1年後に金利が下がってたケースを緑の網掛け。黄色い網掛けはピークをつけたものの、1年後金利が上がっていたというケースです。

今回を含まない過去4回のピークをつけた後は、金利が上昇した、低下したというのが半々となっています。ファンド・マネージャーのこれから12ヶ月後金利で投資を判断するのは、実は危険かもしれません

FMSの見通しが正しかった条件は

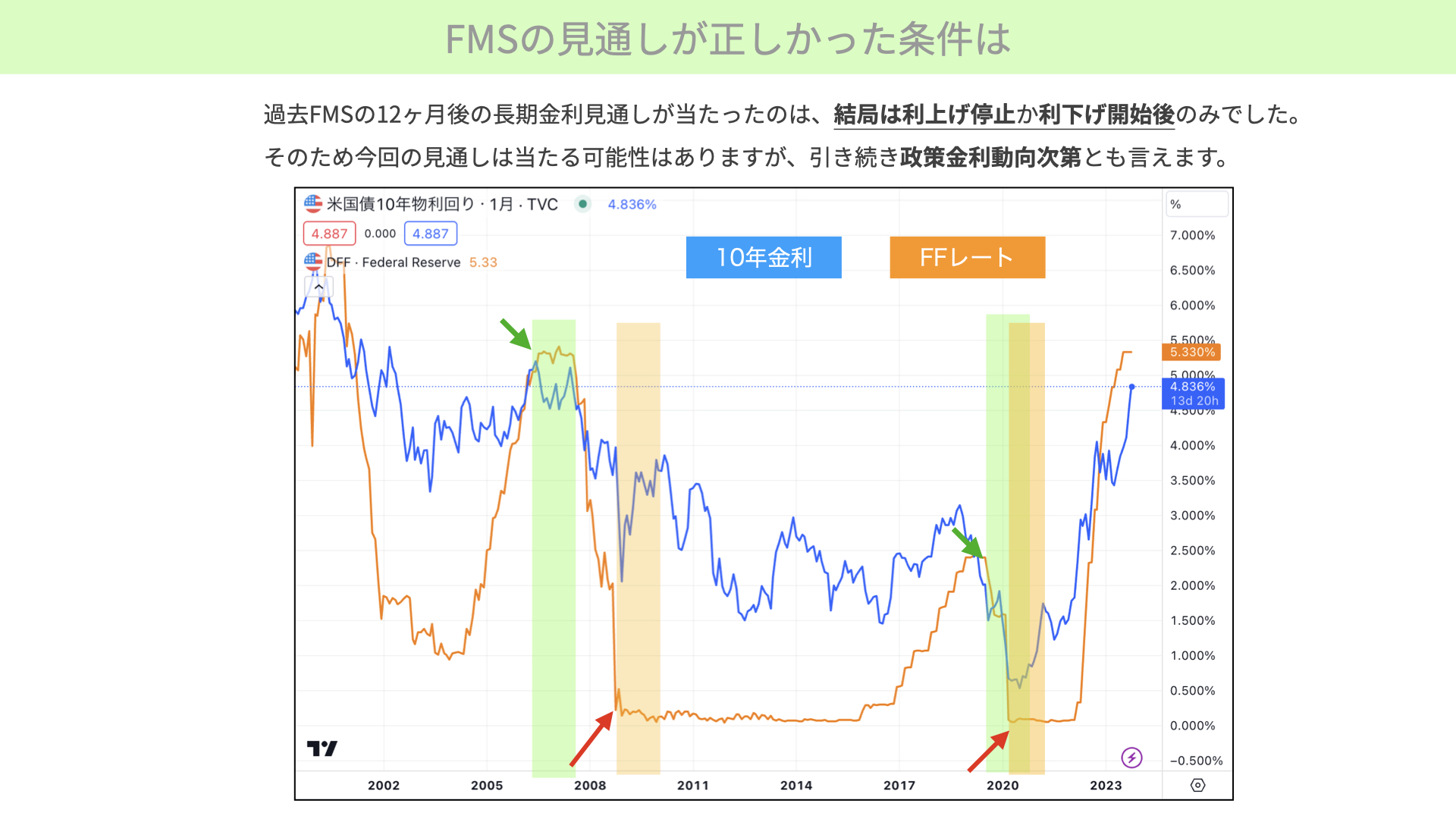

ただ、ファンド・マネージャー・サーベイは使い方によって参考になる部分もあります。こちらをご覧ください。先ほどの10年金利に、黄色のFFレートを加えたものです。金利が低下した部分を緑の網掛けで、金利が上昇した、誤った判断が黄色網掛けです。

緑のファンド・マネージャー・サーベイがピークをつけた後、12ヶ月後に金利が下がる条件についてです。

黄色のFFレートをご覧ください。緑の矢印で示したFFレートのピークアウト後、利上げを停止したか、もしくは利下げに転じたか。過去2つの場合では、12ヶ月後の長期金利が低下しています。

一方で赤い矢印。FFレートの利下げが終了した後では、金利がこれ以上下がらないため、当然ながら金利が上昇します。今の状況では、今後も金利が上がっていくとは考えづらく、いずれ近い将来、利上げ停止が終わります。ですから、緑の方に近いことになります。

ファンド・マネージャーのサーベイ自体は今後の金利低下を予想しています。そこに近しい結果が出る可能性がありますが、全てにおいては、利上げの停止がある、もしくは利下げになっていかないと、12ヶ月後の長期金利の低下は予測できないと分かってきました。

今後の政策金利の見通し

米小売売上高で消費は底堅く推移

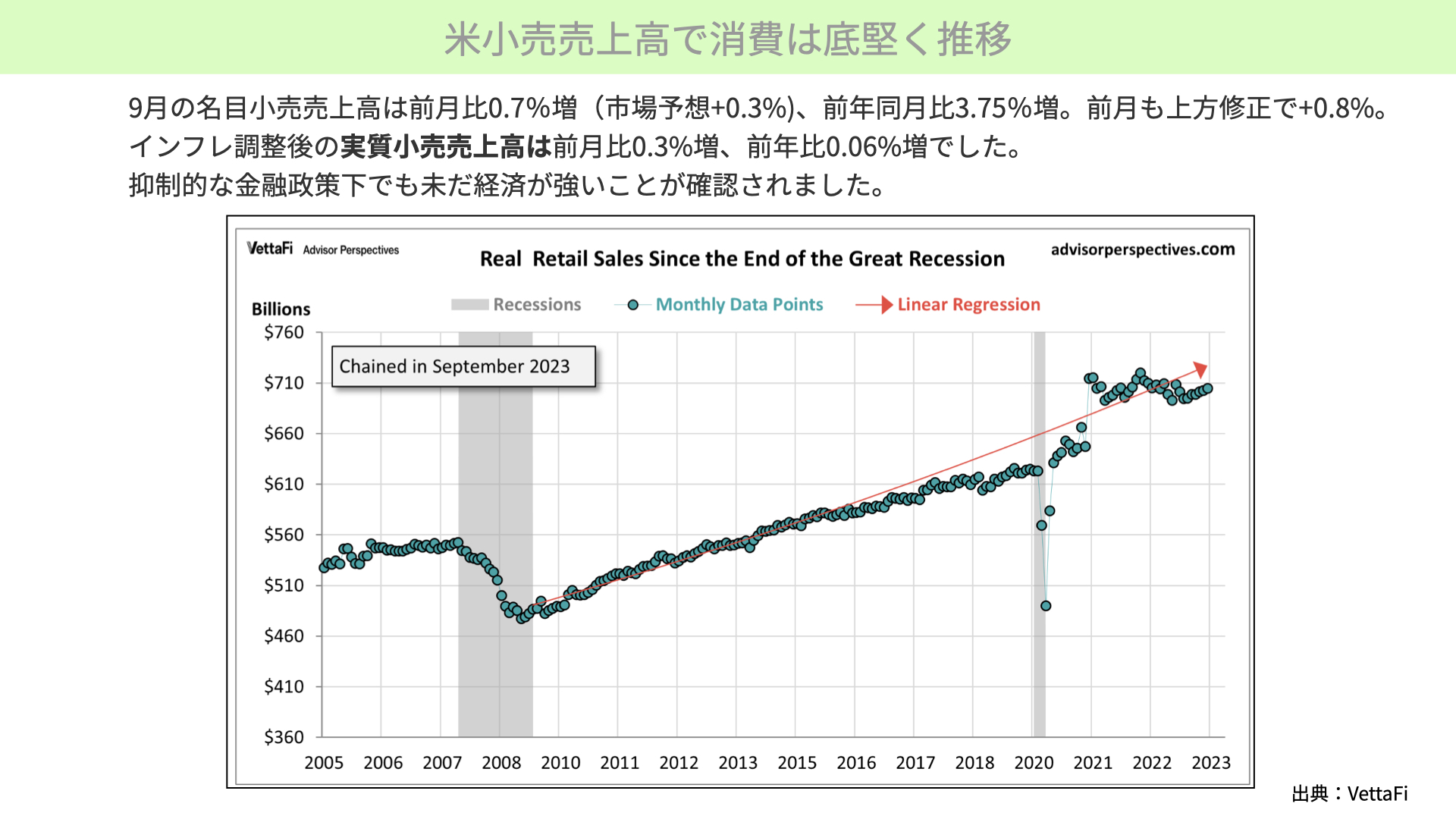

では、今置かれている状況はどうなのでしょうか。こちらをご覧ください。

17日、米小売売上高の発表がありました。17日に発表された9月の小売売上高の名目値は、前月比で0.7%増。市場予想の0.3%を大きく上回る結果になりました。前月の数字も、前月比で0.8%。0.6%から上方修正されています。9月の名目小売売上高も、前年同月比で3.75%。名目値で言っても、かなり小売は堅調です。

さらにインフレ調整後の実質小売売上高は、前月比でプラス0.3%となっています。こちらの実質小売売上高が低下するようなことがあれば、その後リセッションとなることは再三お伝えしてきました。

高いインフレの状況においても、それを上回る消費があるということは、個人消費がまだまだ堅調だといえます。これだけ抑制的な金融政策の下においても、未だに経済が強いといえそうです。

政策金利の見通しはまだまだ不確実

次に、FFレートの先物見通しです。こちらは12月時点を表しています。今の状態の金利据え置きが58%。一方で、利上げがあるのではというのが38%。1週間前から約10%利上げ予想が増えてきている状況です。

小売統計や、最近の中東情勢で上昇している原油価格高騰などの影響で、年内の利上げについての判断がマーケットもまだまだできていないと分かります。

12ヶ月後の長期金利の動向を見極めるには、政策金利の打ち止め、もしくは低下、引き下げが大事になります。とはいえ小売や原油の状況を見ると、まだまだ判断できません。この状況から考えると、長期金利が再び上昇に転じ続けてもおかしくないと思っています。

FMは米国債に極端なロングポジションを構築

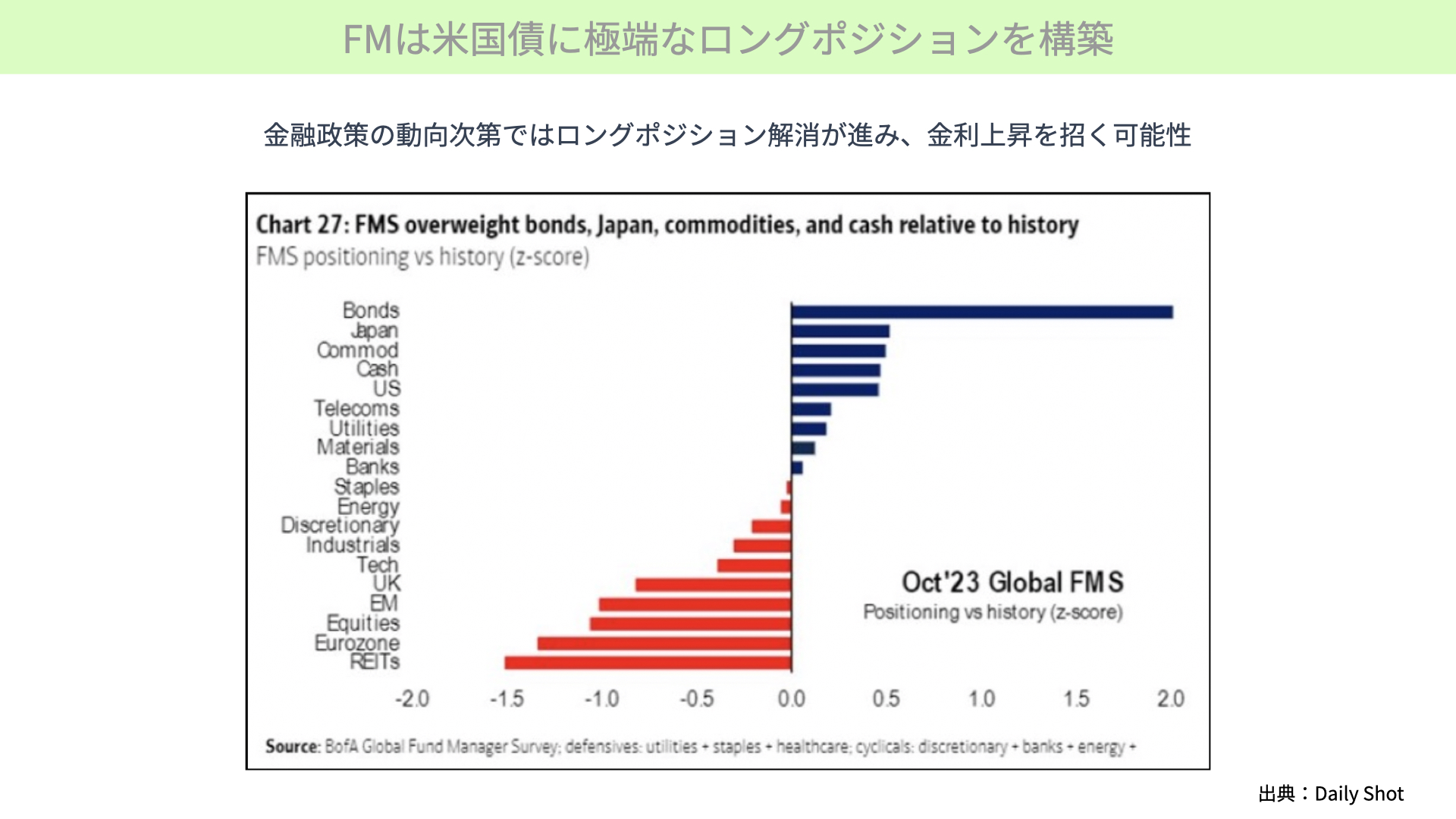

さらに、バンク・オブ・アメリカのファンド・マネージャー・サーベイの中にある、どういったポジションを取っているかを聞いたものをご覧ください。

債券がかなり大きく買われています。12ヶ月後の金利低下を見越して、債券を大量に買っていたことになります。政策金利が利上げを続けなければならなくなると、10年金利はおそらく上昇を続けます。そうなると、債券のロングポジションを閉じなければならなくなり、金利上昇がまだ続く可能性があります。

米国債の需給改善要因にも利上げが重要な理由

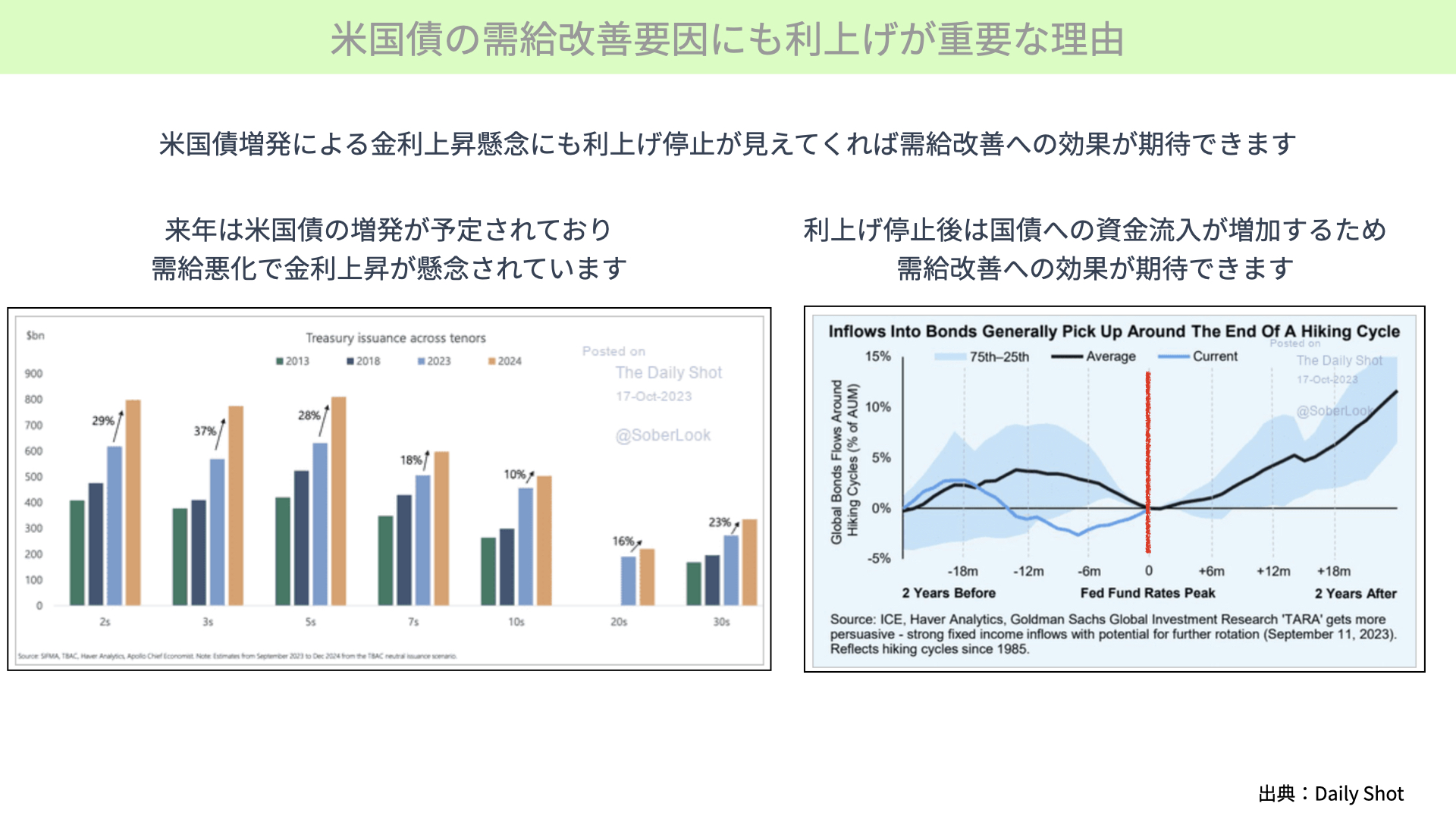

最後に、こちらをご覧ください。来年の米国債の需給悪化などによって、金利が5%を超えて大きく上昇するとの話も聞かれます。皆さんに、状況を踏まえて知っておいていただきたいことがあります。

左の図表をご覧ください。来年米国債の増発が予定されることで、需給が悪化し、金利が上昇するのではとマーケットでは懸念されています。

黄色い棒グラフが2024年の発行額です。棒グラフを見ると、23年比で20%以上上昇しているものもあります。来年以降は需給悪化が懸念されています。その意味では、長期金利の上昇が十分に考えられます。

ただ、米国債の増発による需給悪化にも、利上げは大きく影響してきます。右の図表をご覧ください。赤い縦の棒線は、左の方が利上げ停止前、右の方が利上げ停止後です。利上げ停止前と停止後を比べると、利上げ停止が見えてくると米国債に関する需要が増えてくることが、濃い青線から分かっていただけるかと思います。

基本的には、利上げ停止前は米国債への需要が弱まっていますが、利上げ停止が確定した後は、米国債に18ヶ月まで資金流入が増加してくることが分かります。

米国債の増発による金利上昇の懸念についても、利上げの停止がある程度行われれば、米国債の資金流入があるということで、増発に対する資金流入をお互いに相殺し合う形で、長期金利はある程度上限が見えてきます。さらに、利上げの停止ということは、金利の低下につながる傾向もあります。

経済の動向、原油動向、インフレ動向によって、11月、12月のFOMCで利上げがあるのかどうか、来年以降も本当に利上げがないのかどうかは、マーケットが非常に注目しています。米国債への流入がどうなるのか。それによって金利が下がるようであれば、株式市場にとってはプラスにもなってきます。政策金利、長期金利がどうなのかは、マーケットを動かす一番大きな材料になっています。引き続き、注目していきましょう。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル