本日ご紹介する投資信託は、日本中小型株ファンドです。最近非常に注目を集めています。そこで、どういった特徴があるかのかに加え、高いパフォーマンスの背景なども解説しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。当記事は情報提供を目的として作成しており、投資の勧誘、売買の推奨を目的としたものではありません。また投資を行う際は、ご自身で判断をしていただくようにお願いします。取り上げた投資信託は、運用会社や販売会社と私たちの間に業務提携など一切ありません。あくまでも当方がランダムに抽出して中立な立場で分析を行っていることをご理解ください。

ファンド概要

概要

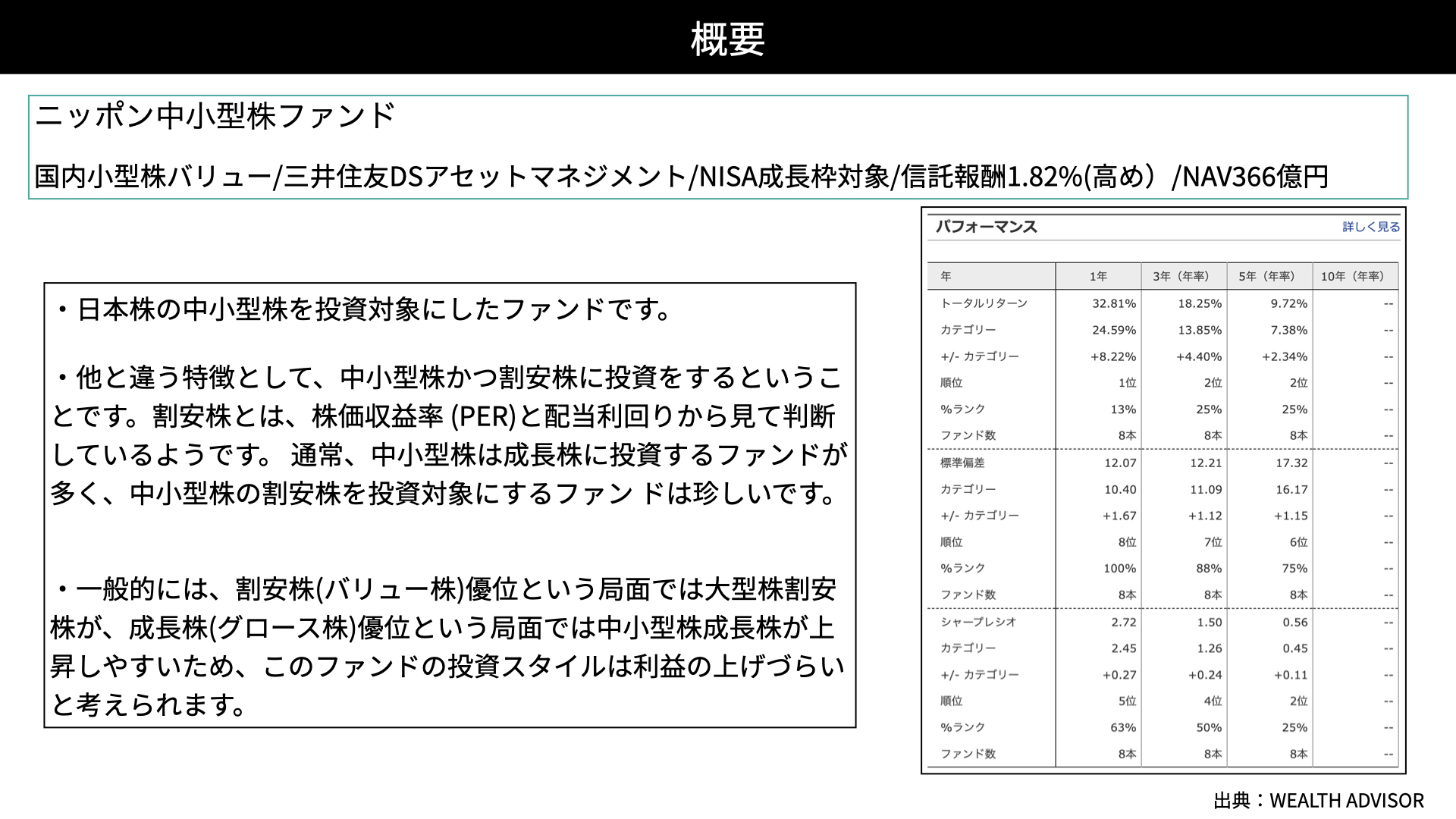

それでは概要です。ニッポン中小型株ファンドということで、日本の小型株のバリュー銘柄を保有していることが特徴です。三井住友DSアセットマネジメントが運用しており、NISA成長枠の対象となっています。信託報酬1.82%というのは決して安くないですが、後ほどご紹介するパフォーマンス等を考えると、このぐらいは必要という感覚です。

純資産価格は366億とそこまで大きくありません。ただ、小型のバリューということを考えればこの程度で十分なサイズだと思います。。

次に、特徴を簡単に見ていきます。日本の中小型株を対象にしたファンドで、中小型株かつ割安株に投資していることがポイントです。割安というのは、ファンドの定義において株価収益率(PER)と配当利回りから見て判断をされているようです。

PERが低い、配当利回りが高いものの放置されているものを割安株と言っているようです。通常中小型株といえば、成長株に投資するファンドが多いです。中小型株でバリューに投資するファンドは珍しいことから、小型バリューが最近注目されています。

なぜ珍しいかというと、一般的にバリュー株が優位と言われる局面では、大型バリューが買われやすい傾向があります。一方で成長株優位の局面においては、小型グロース株が上昇しやすいからです。このファンドのスタイル、小型のバリューはなかなか利益が上がりづらいと言われていますので、非常に面白い戦略として人気があると思われます。

次に過去のパフォーマンスです。5年間でのトータルリターンは年率+9.72%で、カテゴリーの+7.38%を2.34%上回っています。1年、3年に関しても全て上回っているということでリターンが良いことが確認できました。

一方で標準偏差、年間のリスクとしてはやや高めです。小型のバリューで攻めた結果、少しリスクが高い感じがあります。5年間の平均が±16.17%に対し±17.32%ということで1.15%ほどリスクが高いことが分かります。ただ、リターンが高い分シャープレシオを見ると、カテゴリー平均の0.45を上回る0.56ということで、1年、3年、5年においてもカテゴリーを上回っている、投資効率が非常に高いことが分かりました。

パフォーマンス分析

パフォーマンス

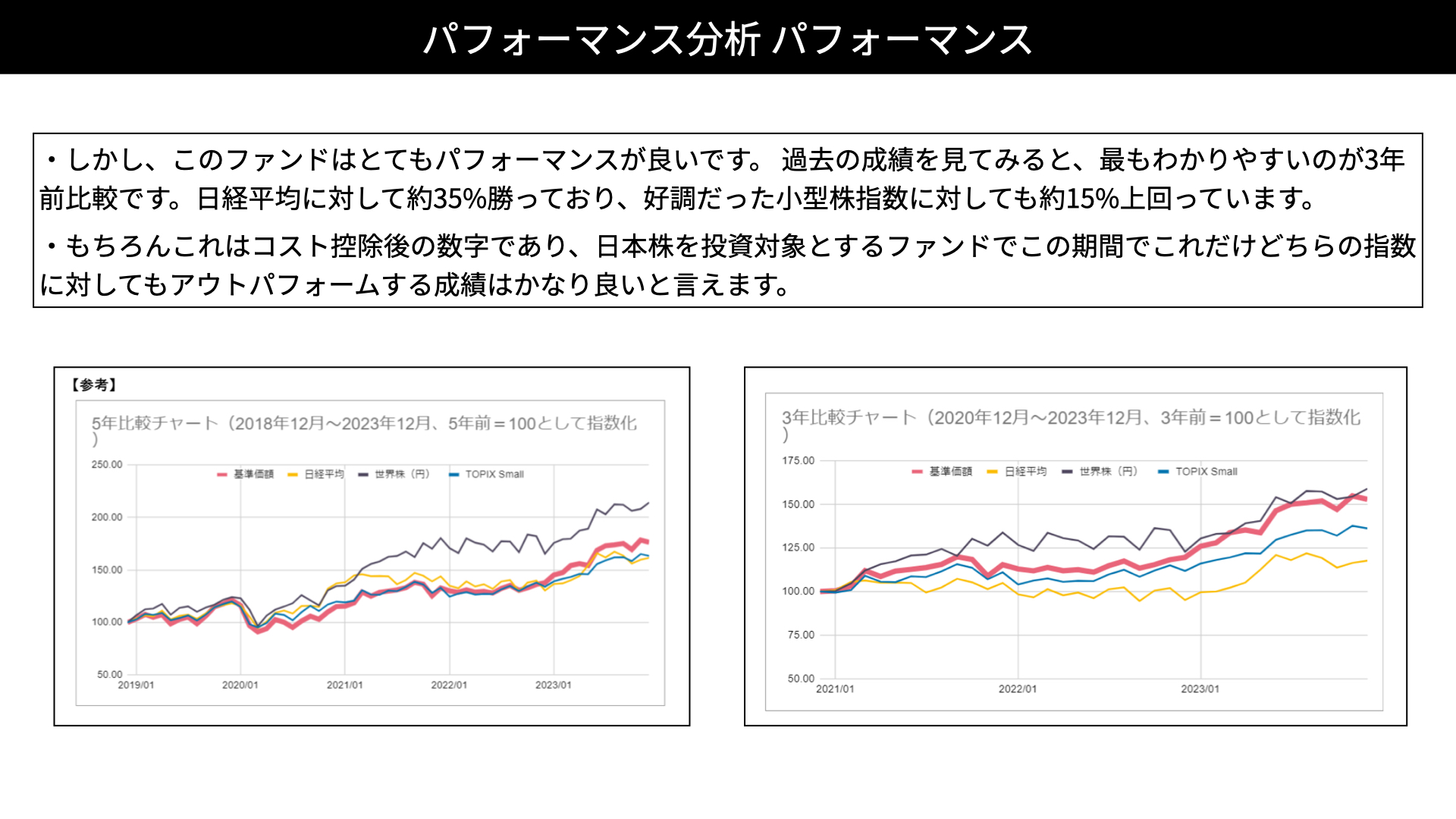

さらに細かく見てみましょう。まずはパフォーマンスを確認します。このファンドはとてもパフォーマンスがいいです。過去の成績で最も分かりやすいのが、3年前の比較です。日経平均に対して35%勝っています。日経平均の黄色いチャートに対して、当ファンドは赤いチャートです。35%上回っています。もう1つポイントになるのが好調と言われていたTOPIXのスモール対比のパフォーマンスです。

小型指数に関しても15%上回っており、また、日経平均を上回ってるっているということで、非常にパフォーマンスが良いことが確認できました。5年間でも上回っていますので、長期でもパフォーマンスはいいと言えるでしょう。

資金流出入

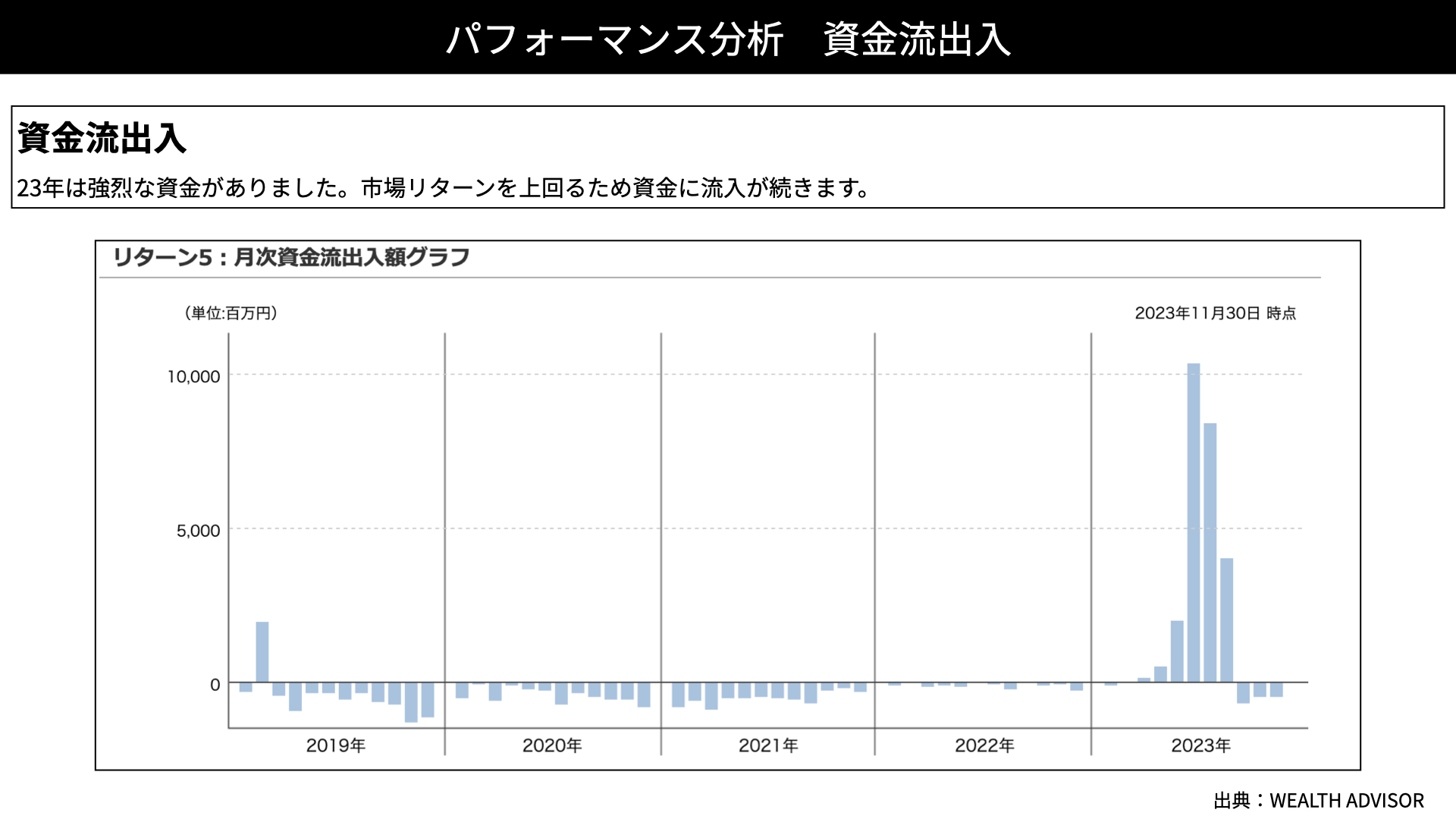

次に資金の流出入です。23年は非常に資金流入が多くなっています。人気を集めている理由は、運用スタイルにあると思われます。

投資の検討ポイント

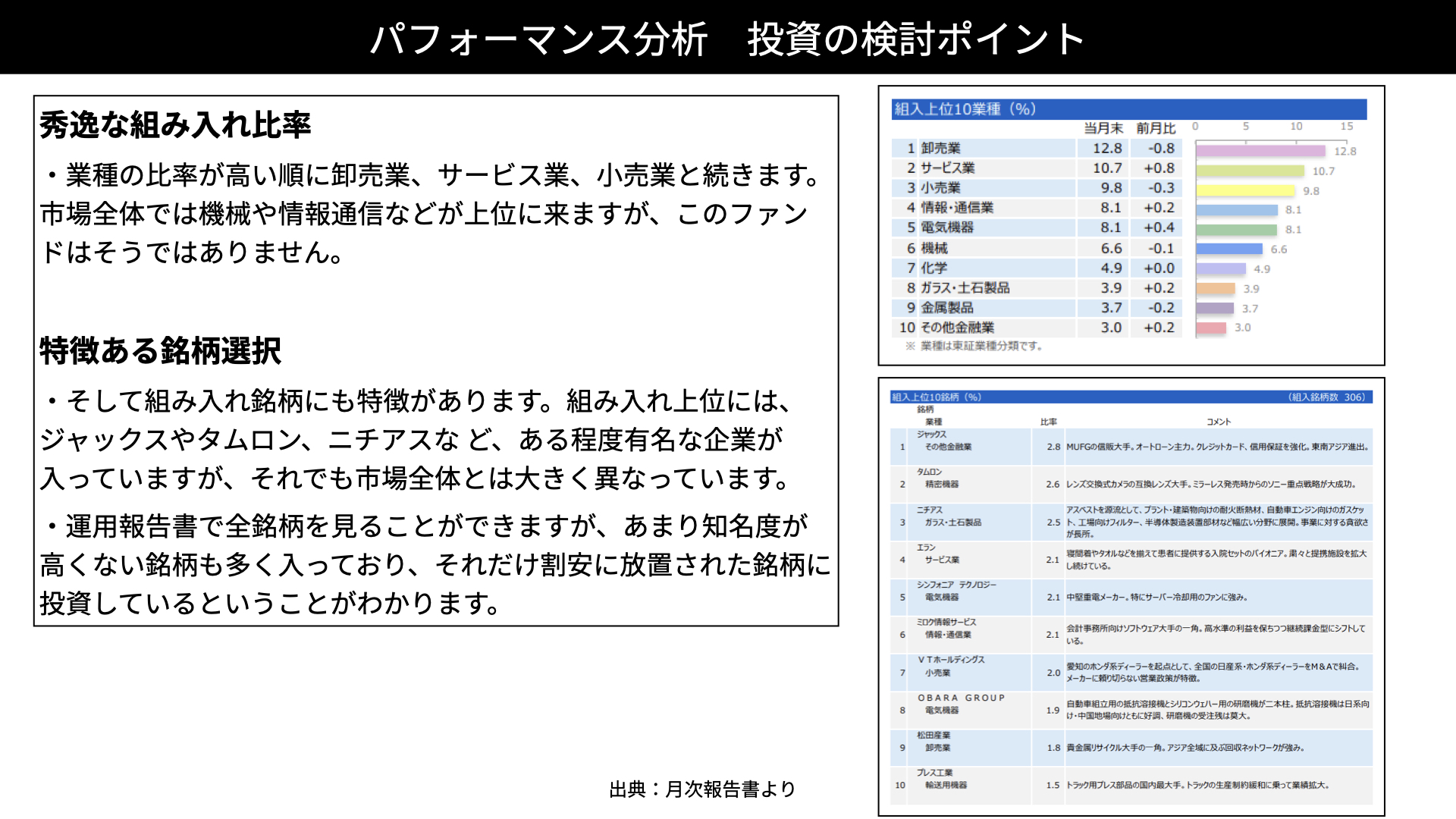

次にいい点をお伝えしたいと思います。まず組み入れ比率が秀逸です。小型で、かつバリューのあるものを買う、少し変わったスタイルではありますが、本来業種の比率が高い順に卸売、サービス、小売と続いています。

市場全体では、普通は機械や情報通信が上位に来るのですが、組み入れ比率から見ても、セクターセレクションが秀逸であることに独自性が見えてきました。

また、特徴ある銘柄選択を行っています。月次報告書に出ている銘柄上位を確認すると、ジャックス、タムロン、ニチアスは有名企業ですが、それ以外は上場銘柄としてはあまり知名度が高くない企業が入ってきてます。

銘柄選択も他のファンドと比べると大きく異なっており、割安に放置された銘柄へ投資していることが見えてきました。このように、比率もそうですが、銘柄も他のものと違ったものになっています。

特徴ある銘柄選定ということで、銘柄選定の観点が非常に面白いとレポート等を見て感じました。市場の動きで選定基準が変わるようですが、このファンドはIPO後に株価が下がった株をしっかり分析し、投資していることが分かりました。

IPO後にくすぶっている銘柄は、事業内容や将来性が上がらない銘柄が多いため、リスクが高く投資をする方が少ないです。IPO後の高値から下がっても業績がいいものを、うまく見つけ出したファンドだということが、他のファンドではなかなか見られない特徴です。

例えば、南海化学と言われる銘柄は、IPO後に低迷し、その後株価が急騰していましたが、このファンドは仕込んでいるということで、見抜く力が高く、個人ではなかなか手出しできないところにリーチできています。

また、今後もIPOの株価低迷期を収益局面と考えているようで、積極的に投資タイミングを図ると書かれています。個人の投資家には、個別に日本株を探し当てたいと考える方も多いですが、個別で銘柄を当てることは簡単ではありません。中小型で、かつ割安な銘柄セレクションを任せたい、売買タイミングが難しいので任せたいと考える方には、向いている投資信託だと考えました。

評価

評価をお伝えしたいと思います。評価は4.5と非常に高い評価になりました。セクターの選定、個別銘柄の選定、IPO後の低迷銘柄などを選ぶということで、アクティブファンドらしい投資信託だという印象を受けました。

非常に独自性のあるファンドとの印象を受けました。

今回は非常に特徴あるファンドをご紹介しました。バリュー投資というのは安いものを見つけてしまえば、その後マーケットが認めれば上昇するため、グロースよりも安定的な側面があります。中小型であり、バリューに強みを持つこちらのファンドは、皆さんのポートフォリオに入れても面白い対象かもしれません。ご自身でもう少し詳しく調べて頂ければ面白いかと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF