本日のテーマは米国株です。12日から米国金融機関を中心に、2024年度第1Qの決算発表がスタートします。

今年に入ってS&P 500は堅調に推移していますが、決算発表によっては大きく流れが変わる可能性があります。現在のS&P 500が置かれている状況を分析し、今後どのような要素が相場の流れに大きな影響を与えるかを確認します。どうぞ最後までご覧ください。

[ 目次 ]

現状のS&P500について

株価の上昇要因はEPSの堅調さ

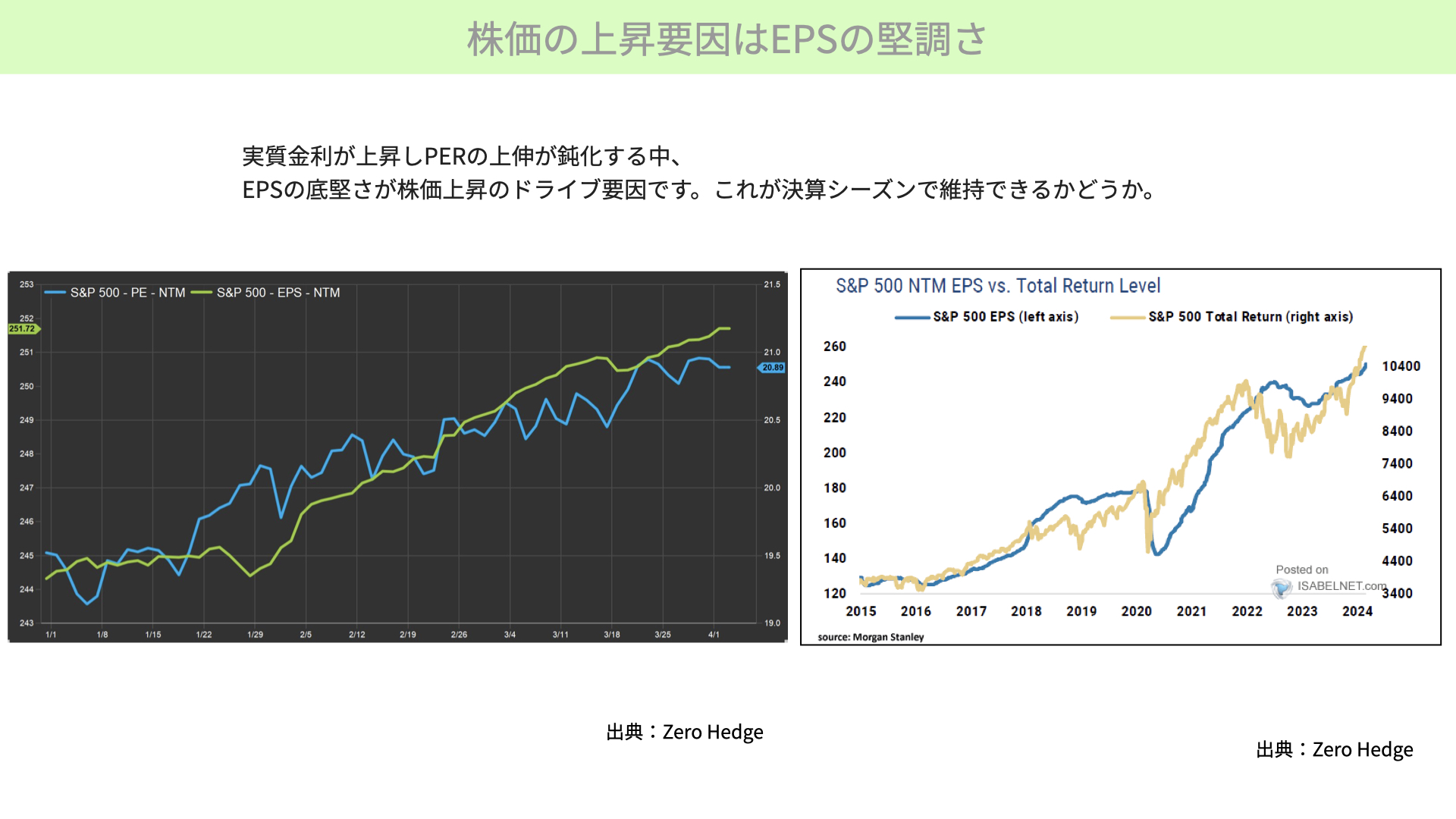

現在のS&P 500は、年始から非常に堅調に推移しています。株価の上昇要因はEPSの堅調さにあります。左のチャートをご覧ください。青はS&P 500のPER、緑はS&P 500のEPSを表しています。共に大きく上昇しており、PERは21倍近くまで上がってきています。

EPSも堅調に上昇を続けています。最近はPERの上値が少し重くなっている中で、EPSの成長が株価を推進しています。

PERが足踏みしている理由は、インフレ鎮静化がなかなか進まず、10年の名目金利が上昇し、10年実質金利が今後上昇しそうな状態にあり、それにより上限が重くなっていることが原因の一つだと考えられます。とはいえ、株価=EPS×PERであるため、現在はEPSが成長のドライブとなって株価を押し上げています。

さらに右側のチャートをご覧ください。EPSの成長が青いチャート、黄色がトータルリターンのS&P 500です。EPSがしっかり成長しているときは、S&P 500が大きく上昇する傾向があります。今回の決算のテーマとしては、EPSが成長できるかどうかに注目が集まります。

堅調な予想EPSを継続できるか

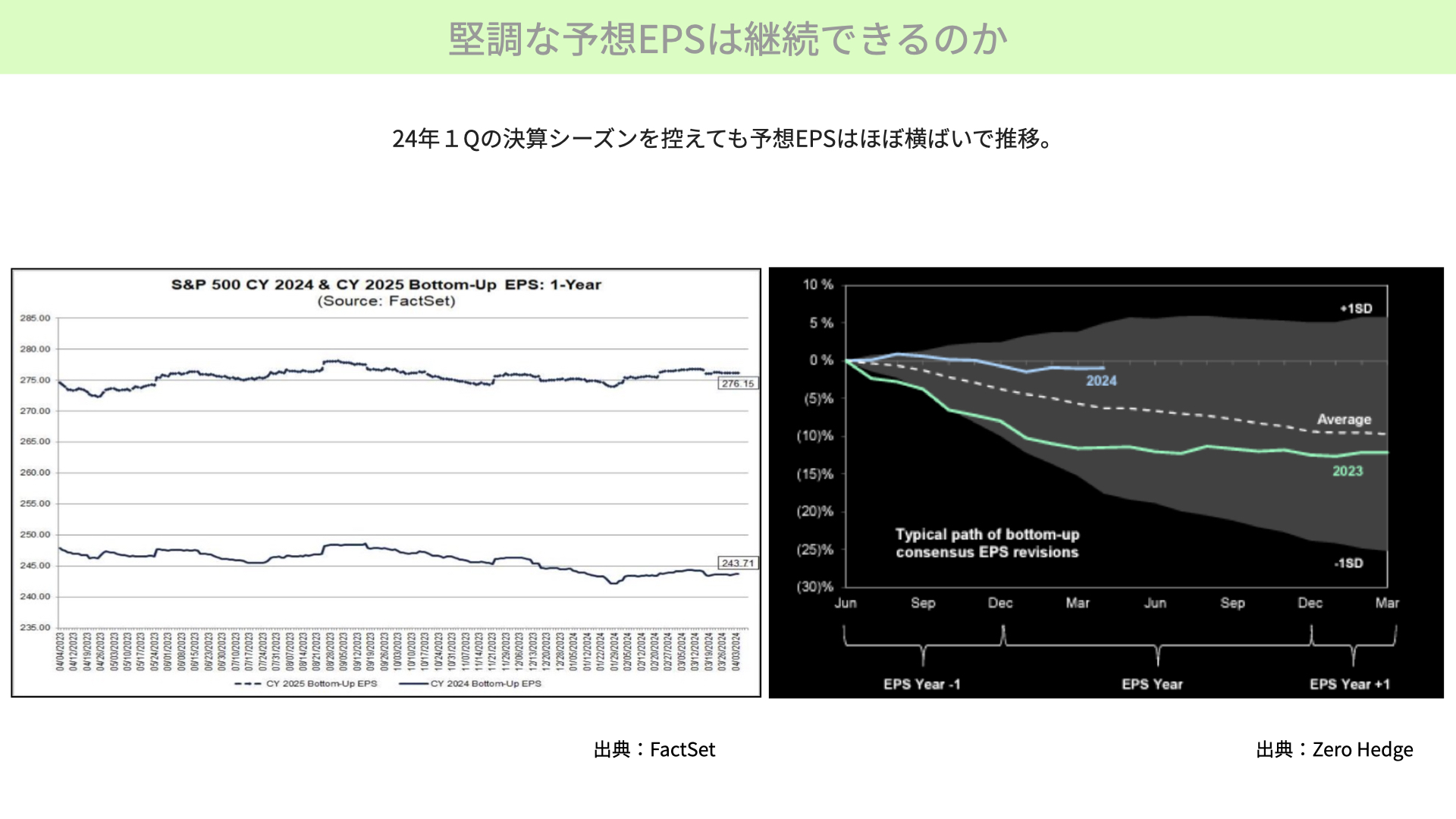

堅調に推移しているEPSですが、この流れを維持できるのでしょうか。1つ把握しておきたいことがあります。左側の資料、ファクトセットによるものですが、2024年のEPS予想は年始以来、ほぼ変わらずで推移しています。また、2025年の予想はやや上昇しているため、ここから12ヶ月のEPS予想が上昇していることが分かりました。

実は、このように予想EPSが時間経過しても横ばいに推移する状態は、かなり珍しいケースです。つまり、2024年のEPS予想は、過去と比較しても強いと言えます。

これを裏付けるのが右側の資料です。EPS予想がその年、その前年、その翌年にどう推移したかを示しています。この点線はEPSの平均です。EPS Yearを2024年とした場合、2023年からEPS予想が低下し始め、2024年に入った後もEPS予想は低下するのが過去の平均です。2023年でも、平均を大きく上回るEPSの低下が見られました。

今回の2024年EPSは平均と同じく下がると思われていましたが、蓋を開けるとEPSは横ばいとなっています。過去の平均を上回るEPSの低下がない状況で迎えていることになります。

このように、マーケットではEPSが横ばいを前提にバリュエーションしています。もしも、これから過去平均のような動きに収れんするようであれば、株価にとってはネガティブサプライズとなる可能性があることは、ぜひ把握しておきたいポイントです。

予想EPSの見通しは?

売上高利益率は改善見通し

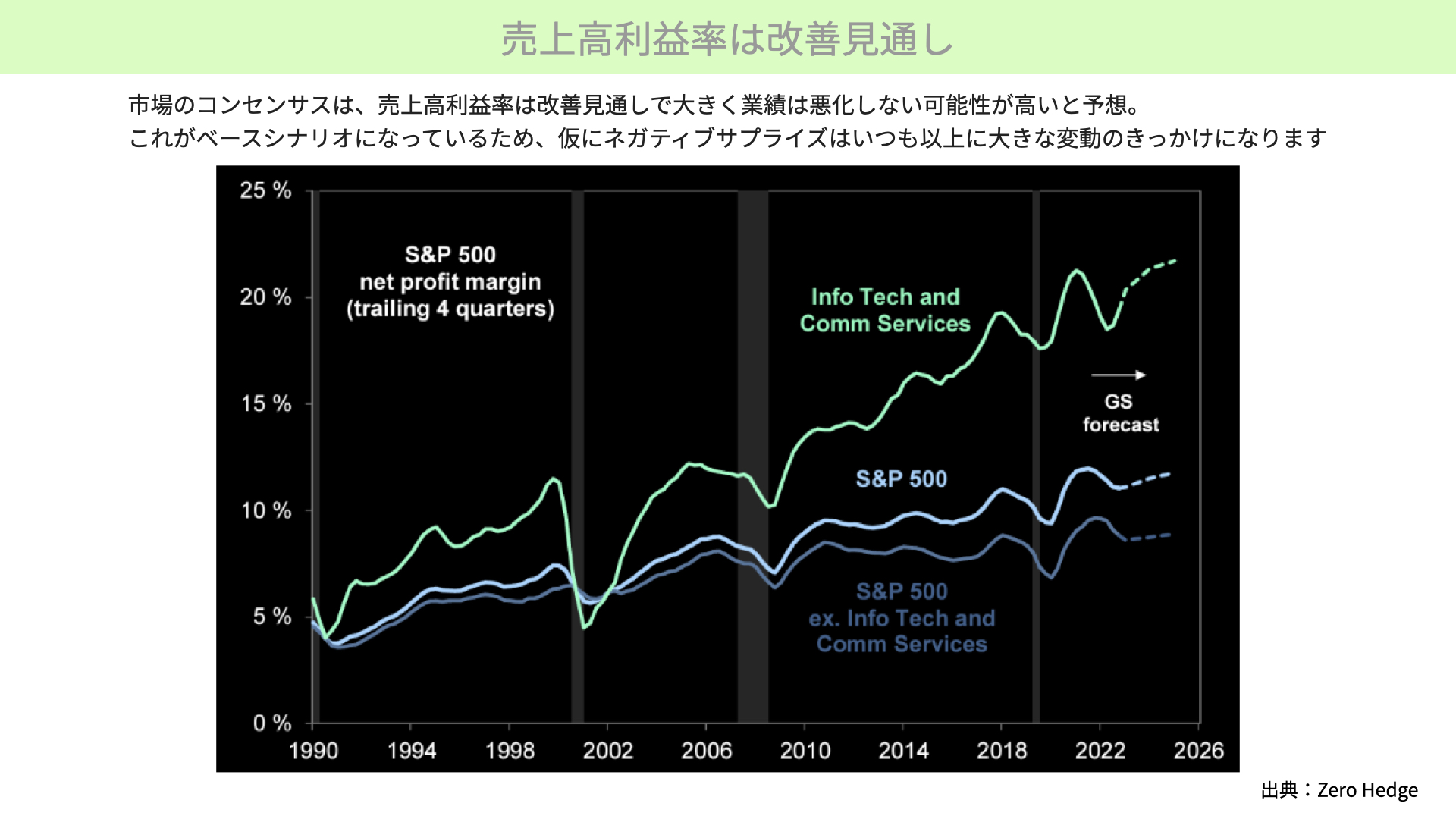

EPSが低下するのか、横ばいなのか、あるいは上昇するのかを考える場合、ヒントとなるのは売上高の利益率です。下のチャートのように売上高の利益率が改善する見通しであることを考えると、今後はEPSは上昇するシナリオを考えるべきでしょう。

このように、市場のコンセンサスは売上高利益率の改善を見込んでおり、業績が悪化するとは見ていません。シナリオ通りとなれば、EPSが横ばいとなり、株価は底堅くなるでしょう。

ただ、注意すべき点があります。プロフィットマージンと言われる売上高利益率がこのように改善し、インフォメーションテクノロジー企業を中心に大幅に利益率が改善することがベースシナリオとなっています。これが、金利の高止まりや消費の減速などで、想定よりも鈍化するだけで、結構なネガティブサプライズとなります。いつも以上の大きな変動のきっかけとなることには注意が必要です。

M7株は一概に割高とは言えない

インフォメーションテクノロジーを中心にM7企業が割高と指摘される中、ここ1年間のM7企業のPER推移を見ると、バリュエーション的に割高とは言い切れない状況です。

1年間の7社のPER推移をご覧ください。Amazon、NVIDIA、Appleは予想PERが低下しています。このように全てのPERが上昇しているわけではありません。

AppleとNVIDIAのPERが下がっている理由は異なります。NVIDIAは利益(EPS)が伸び、PERが下がっています。Appleは株価の下落によりPERが下がっています。理由はさておき、これらの企業のバリュエーションは、PERが7社全てで高くなっているわけではありません。PERが高いことを理由に株価が高いという見通しを立てるのはやや雑なように感じます。やはり、これら7社を中心にEPSの伸び次第となります。

ここでも注意すべき点は、7社のEPSの成長は非常に高く見積もられていることです。7社の決算はゴールデンウィーク前に出そろいますから、期待を超えることは、期待値が高いだけにどうなるでしょうか。

ISM製造業指数は株価の底堅さを示唆するも

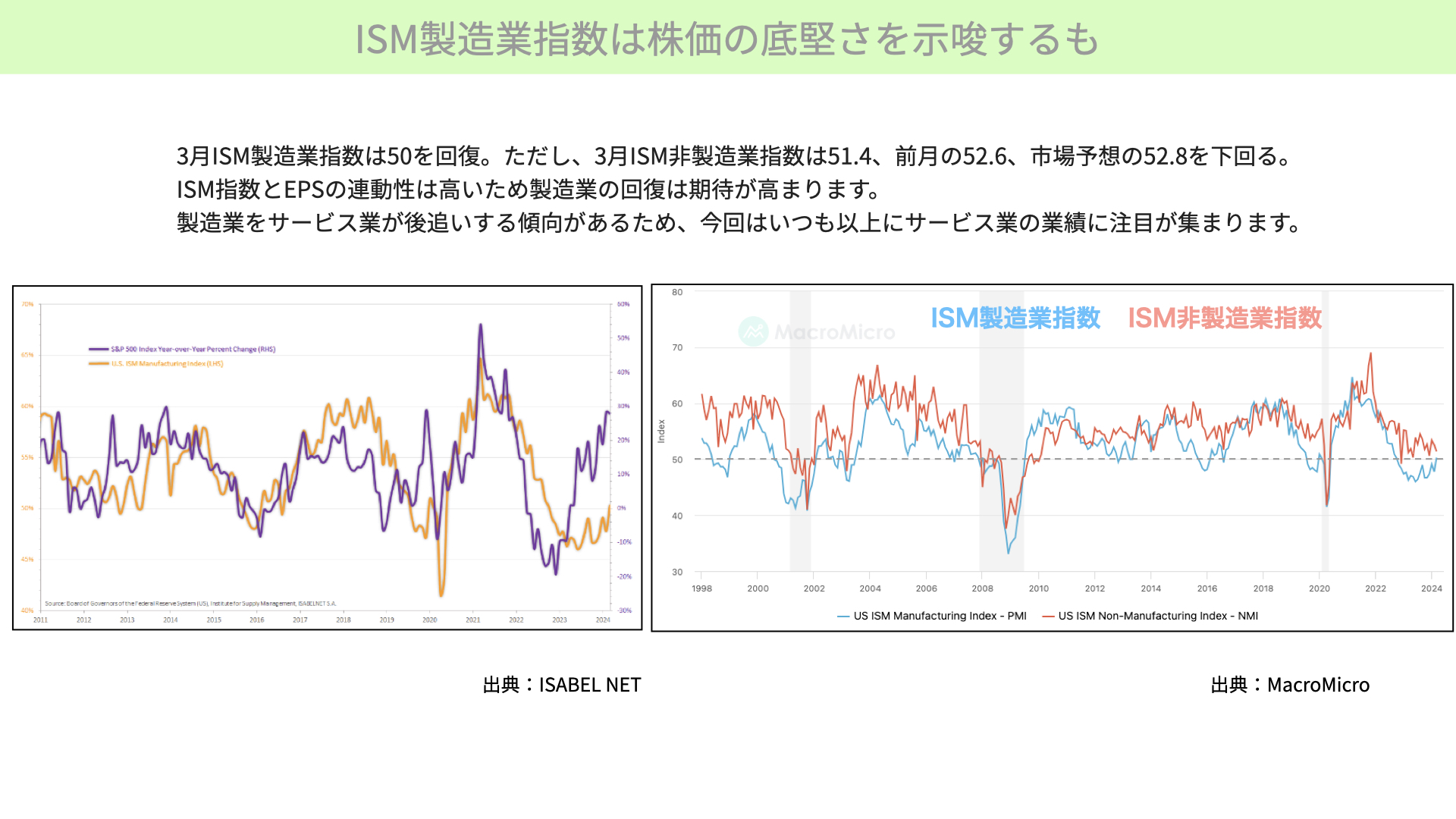

先週は、ISM製造業指数、ISM非製造業指数が発表されました。1日に発表されたISM製造業指数は株価の底堅さを示唆し、今週からの決算発表に対して自信を持ったマーケット関係者も多かったと思われます。

3月のISM製造業指数は50を回復しました。50を回復したということは、景況感としては景気拡大となります。紫のチャートはS&P 500です。ISMとの相関が高いことから、今後もS&P 500は堅調に推移する可能性があるでしょう。

ただ、注意すべきポイントがもう1つあります。先週発表されたISM非製造業指数は51.4となりました。前月の52.6、市場予想の52.8を下回る結果となっています。ISM製造業指数と比較して、ISM非製造業指数は歴史が浅い指標になりますが、サービス業の業況を示すソフトデータであり、今後の景況感を示すものとしてISM製造業指数と同程度重要視されています。

ISM製造業指数が回復している一方で、ISM非製造業指数の下落トレンドが続いています。サービス業の業績について、今後厳しいガイダンスがアナウンスされる可能性もあります。そうなれば、製造業の回復と相殺することになりかねません。サービス業の決算が揃う決算発表の後半戦に、特に注目が集まるかと思います。

今週の注目点

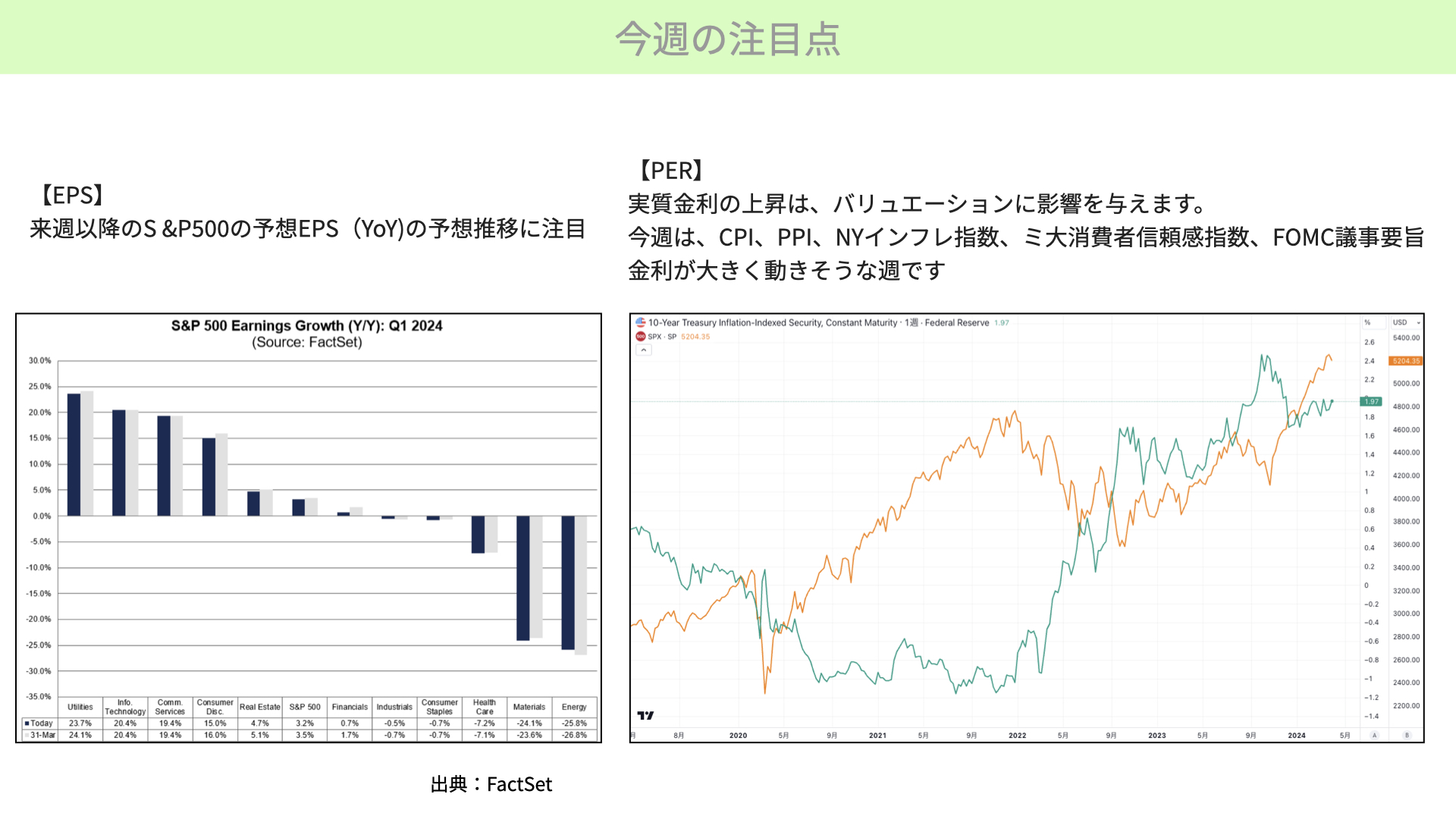

今週の注目点です。12日からは、EPS予想に大きな影響を与える決算発表が始まります。今後の動向を確認する方法としては、ファクトセットの2024年第1QのEPS予想のチェックが有効と考えられます。

左のグラフは、4月5日と3月31日の各セクター、S&P500の24年第1Qの前年比EPS成長率です。S&P 500をご覧ください。3月31日の時点で前年比+3.5%の予定でしたが、現時点では+3.2%に下がっています。

もしも、今後、決算発表が始まり、この数値が下がる場合は、ネガティブサプライズになります。通常は、決算発表が開始された後は、徐々にこの数字が上昇していくことが恒例となっています。というのは、決算では、S&P 500の7~8割の企業が業績見通しを上回る結果を出す傾向があります。本来であれば3.2%、3.5%と徐々に上昇するのではないかとマーケットは織り込んでいます。仮に、数値が落ち込む場合、市場の予想に反した結果となり、これはかなり、株価に大きな影響を与えることになります。2024年第1QのEPSがどうなっているかは、今週以降はしっかりと確認する必要があります。

さらに、PERに影響を与える要因としては、実質金利が考えられます。先週、雇用や経済市場が非常に強かったこと、さらに、ISM製造業指数が50を超えたことなど、経済指標が比較的良かったため、アメリカの10年金利は4.4%を超えました。それに伴い、今後アメリカの10年実質金利が上昇してくる可能性があります。

緑のチャートは米10年実質金利、黄色いチャートはS&P 500です。実質金利が大きく上昇する局面では、S&P 500は下落する傾向が見られます。実質金利の上昇が業績にマイナスの影響を与え、バリュエーションに影響するPER低下につながり得ます。今週実質金利が上昇し、名目金利が4.4%からさらに上昇する場合、EPSの発表前にPERの調整が起こる可能性があります。

特に今週は、CPI、PPI、ニューヨークのインフレ指数、ミシガン大学の消費者信頼感指数、FOMCの議事要旨など、金利が大きく動きそうな材料が揃っています。今週はPERが動きやすく、来週以降はEPSが期待通りに業績を残せるかを考えると、非常にポジティブな状況を織り込んでいます。これらがどうなるか、しっかりと注目いただけると幸いです。

本日は12日から始まる決算発表に備え、現状と今後の注目点を確認しました。今回の決算発表では、EPSの成長がどうなるかが注目されます。

ただ、今までと異なる点として、マーケットはEPSが下がらないことを前提としています。そのため、期待値を超えることが求められています。もし期待値を裏切るような結果になれば、調整を余儀なくされます。EPSが予想を上回るかどうかが重要なポイントです。

また、今週は金利が動きやすい材料が揃っていますのでPERの調整が起こりやすいことを踏まえ、今週はPER、来週はEPSに注目しいただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル