年末の米S&P500について、最近は多くの大手金融機関が見通しを上方修正しています。例えば、ゴールドマン・サックスは年末のS&P500を4600ポイントと予測しており、今年3回目の上方修正です。他の多くの金融機関も上方修正を出しており、マーケット全体に楽観的ムードが漂っています。

特に先週のCPIやFOMCを通過したこともあり、目先に死角がないという意見も聞かれます。目先の注目すべき点、また、本当に死角がないのかを見ていきたいと思いますので、ぜひ最後までご覧ください。

6月のFOMCはややタカ派

6月FOMCはややタカ派的内容

最初に、先週発表されたFOMCの内容を確認します。今回は利下げがないことは事前に予想されていました。注目は3ヶ月ごとに発表されるドットチャートと経済見通しでした。

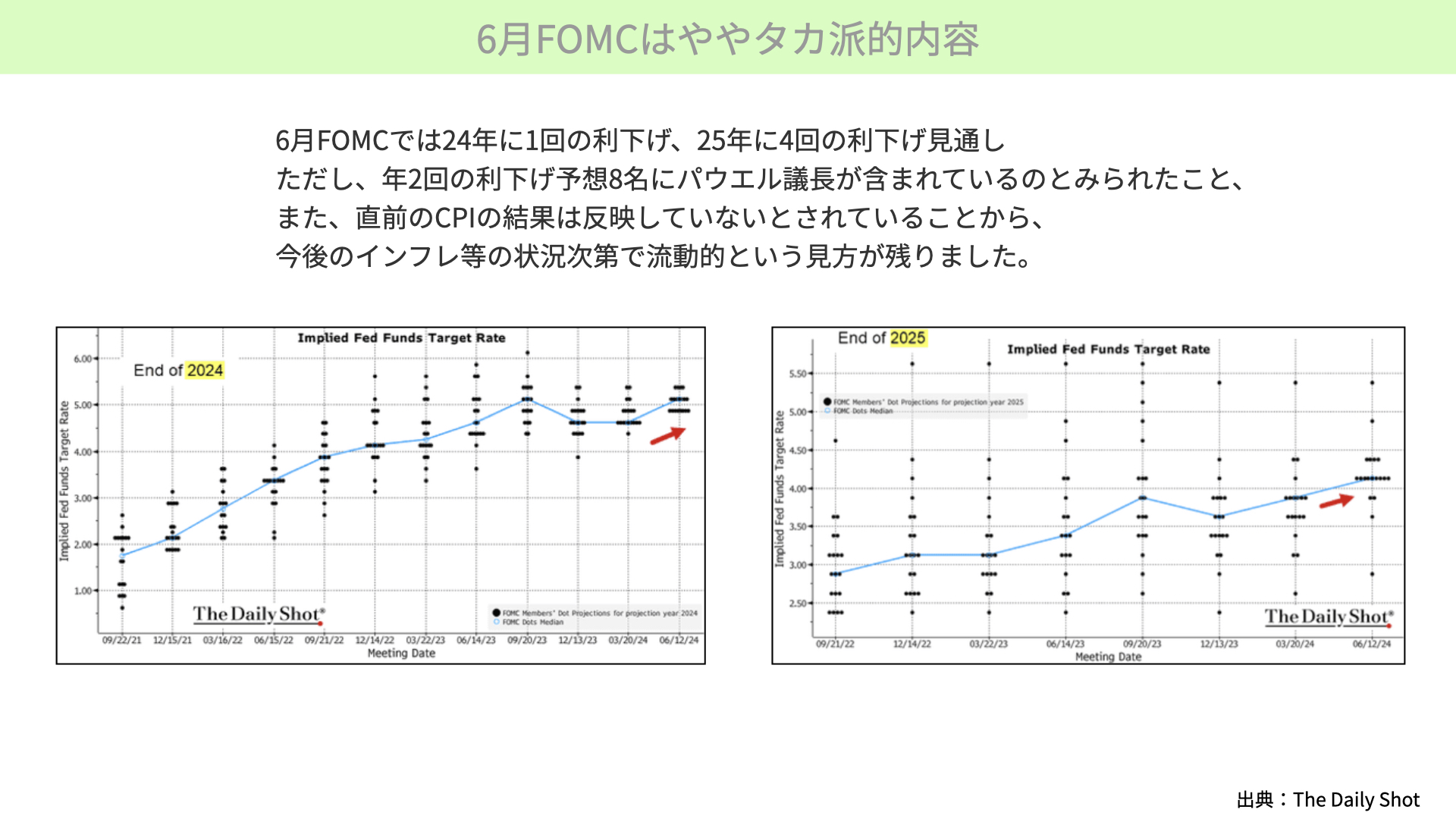

ドットチャートをご覧ください。3月の時点では2024年内に3回の利下げ、2025年に4回の利下げでしたが、これがやや上方修正され、今回は24年が年1回へと見通しに変更されました。24年が2回分利下げ予想が減ったことから、2025年の利下げは変わらずの4回ではあるものの、2025年末の金利水準は3ヶ月前より高くなっています。

この内容を受け、市場はややタカ派的だと判断しましたが、その後、市場は時間をかけて内容を咀嚼し、今週に入り次のように考えるようになりました。

年2回の利下げ予想が8名のメンバーによって示されましたが、その中にはパウエル議長が含まれていると思われています。そのため、中心値は年1回の利下げとなっていますが、パウエル議長の立場を考えると、年2回の利下げに変わる可能性が十分にあると考えられています。

また、直前に発表されたCPIの結果も投票に加味されると事前には言われていましたが、パウエル議長のコメントを見る限り、CPIの結果はほとんど反映されていないようです。ほぼ予想通りであった直前のCPIの結果をもし反映したとすれば、年2回の利下げもあり得たのではないかと市場は考えています。結果としてはややタカ派的ですが、中身的にはそれほど強いタカ派ではないため、無事に通過したと考えられました。ただし、いずれにしても、今後のインフレ等の状況次第では流動的であると認識されています。

SEPではインフレ見通しを上方修正

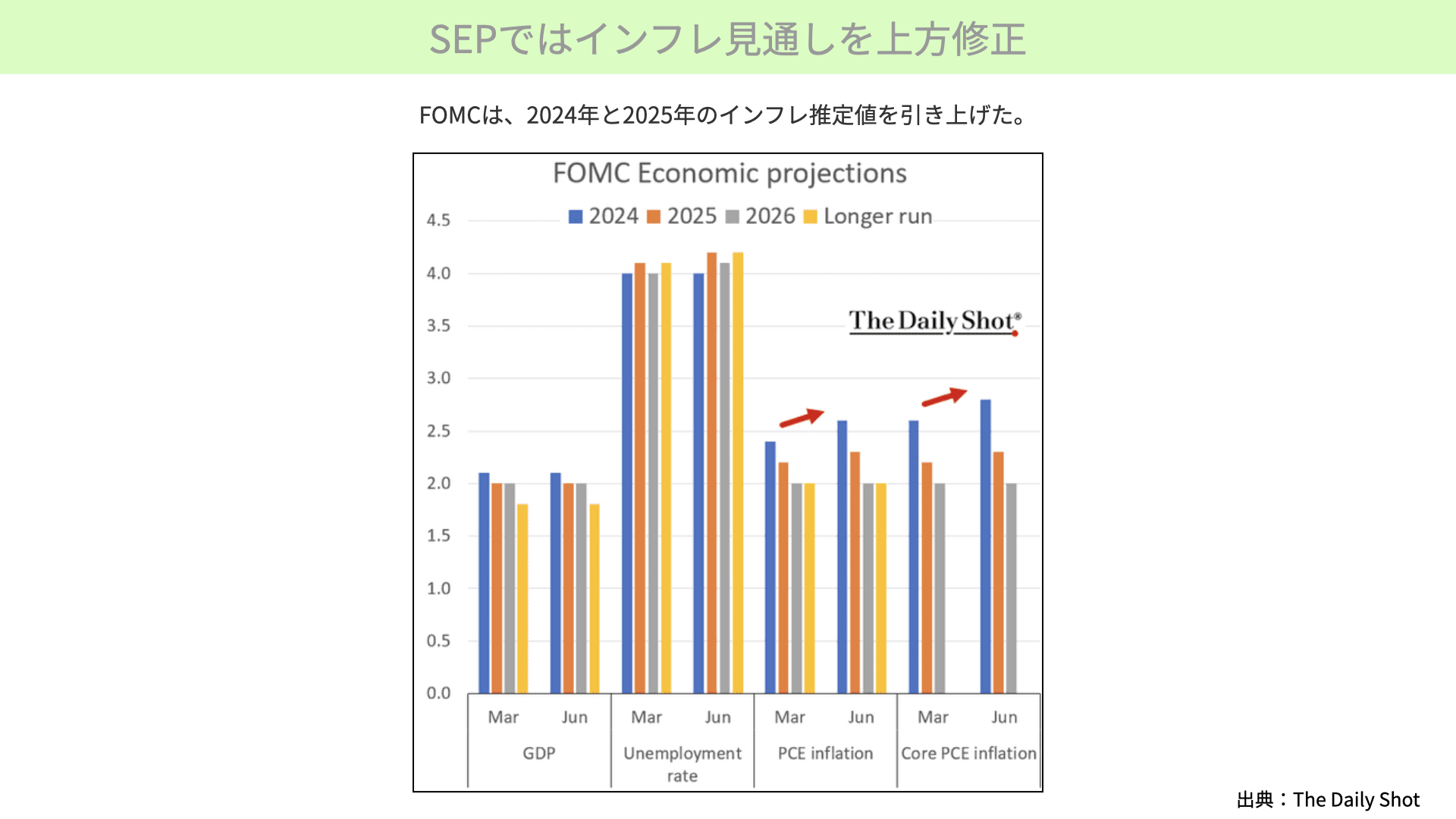

同時に経済見通しも発表され、インフレ見通しが上方修正されました。CPIが直前に発表されましたが、インフレの見通しとしては、PCEインフレーションとコアPCEインフレーションの両方が2024年度および2025年度で上方修正されています。FOMCメンバーは、2024年および2025年もインフレが根強く続くと考えていることがうかがえます。

CPIやPPIの結果で市場はインフレ鎮静化を予想

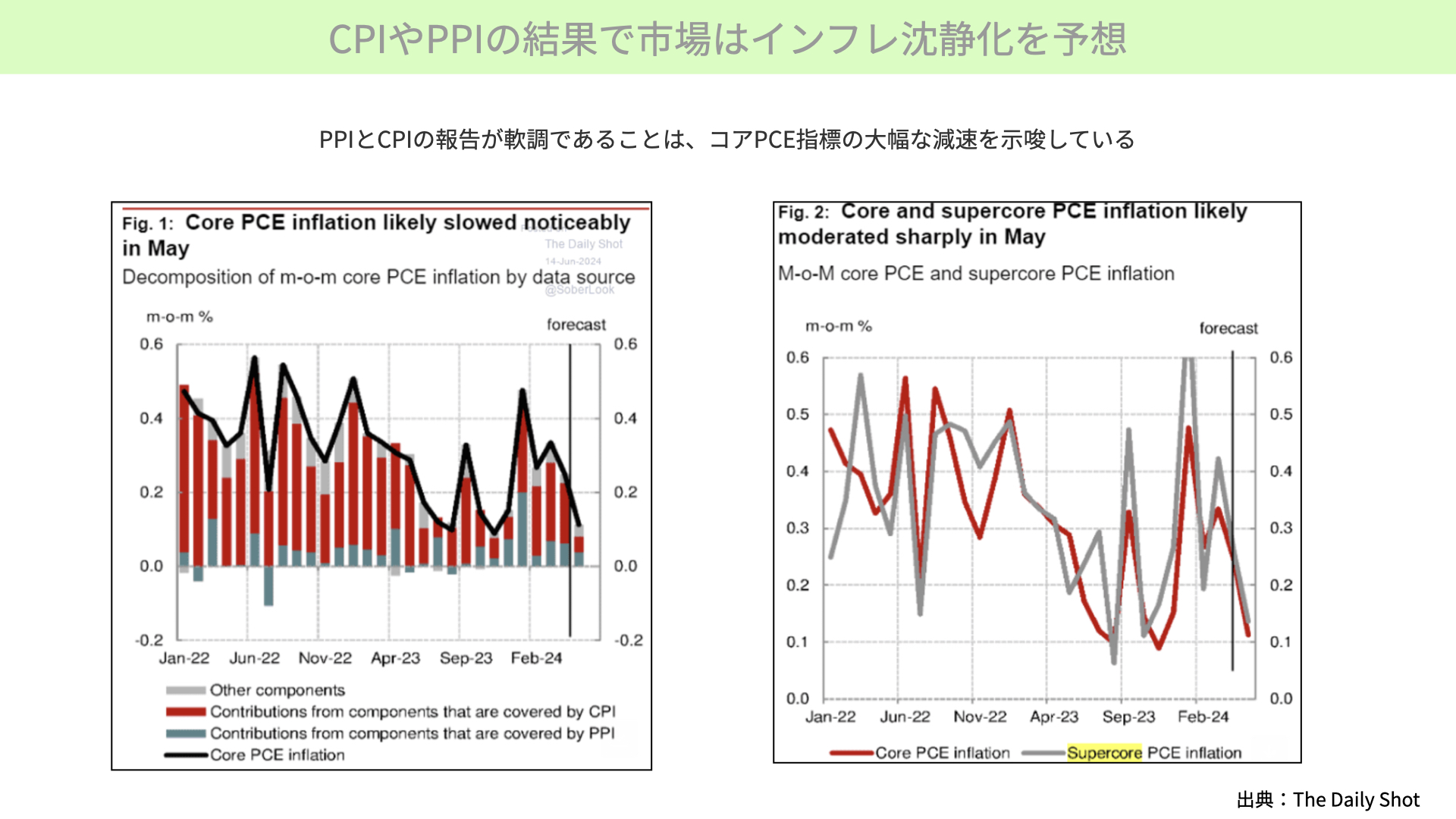

CCPIとPPIの結果は、ともに予想を下回り、インフレが徐々に沈静化してきていることが示されました。その結果を受け、FRBが重要視しているコアPCEデフレータ―も、住宅を除いたスーパーコアやコアPCEも、ともに前月比で0.1%程度の減少が予想されています。今月末に発表されるPCEデフレータ―が減速することにより、9月の利下げもあり得るのではとの見方が強まっています。これにより、金利の低下と株価の上昇の流れが出てきました。

FRBメンバーの利下げ見通しと市場予想にギャップ

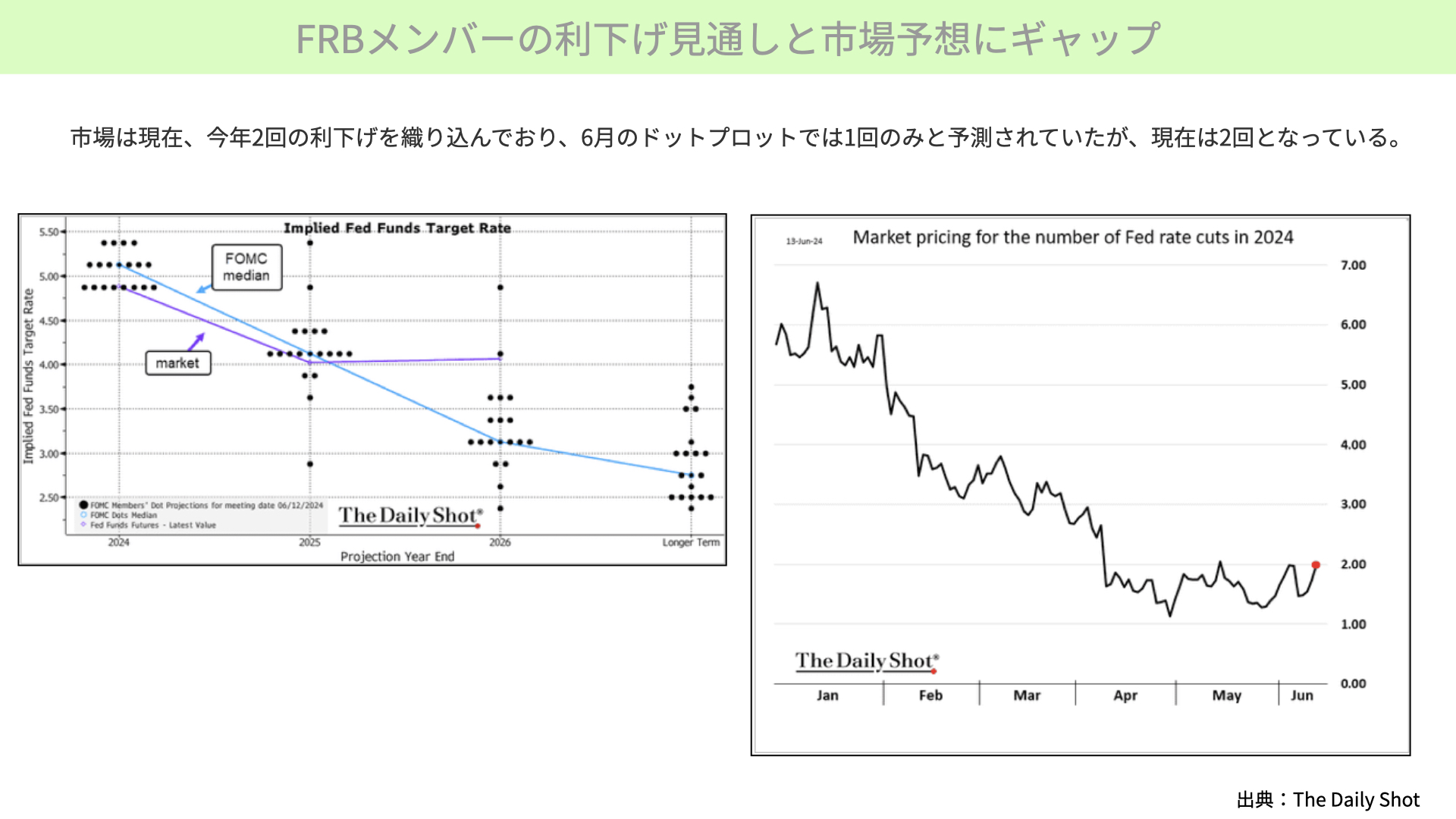

FOMCのメンバーが今年1回の利下げ、来年4回の利下げを予測していることが青のチャートで示されています。紫で示されたチャートは、マーケットは今年2回の利下げ、来年も年4回の利下げを予想しているいことを示しています。FRBのメンバーが投票結果以上の利下げが行われると市場は考えています。

FOMCのメンバーが出した見通しよりも市場としては多くの利下げを多く期待しており、株価が底堅くなっています。

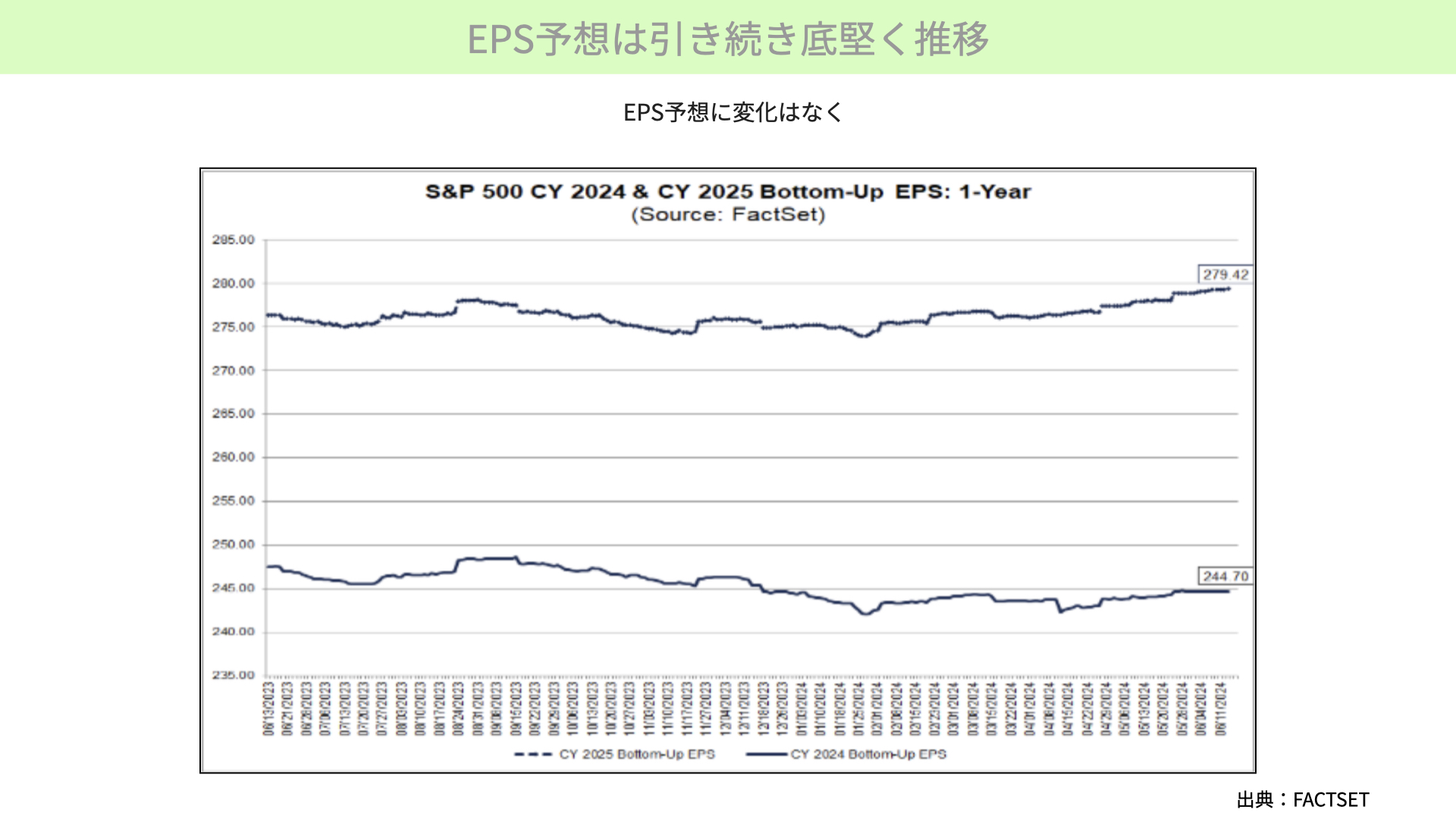

EPS予想は引き続き底堅く推移

株価に大きな影響を与えるEPS(一株当たりの利益)予想をご覧ください。14日にファクトセットが発表した予想によると、2025年のEPS予想は279ドル、2024年は244ドルとなっており、ほとんど変わっておらずか、2025年に関してはやや上昇しています。このようにEPS予想も堅調に推移しています。また、利下げも追い風となり、今後も金融機関が年末のS&P500の予想を上方修正してもおかしくない状況です。

そんな状況の中で、今後の注意点、死角はどういうものがあるのかを見ていきたいと思います。

S&P500に死角はないのか

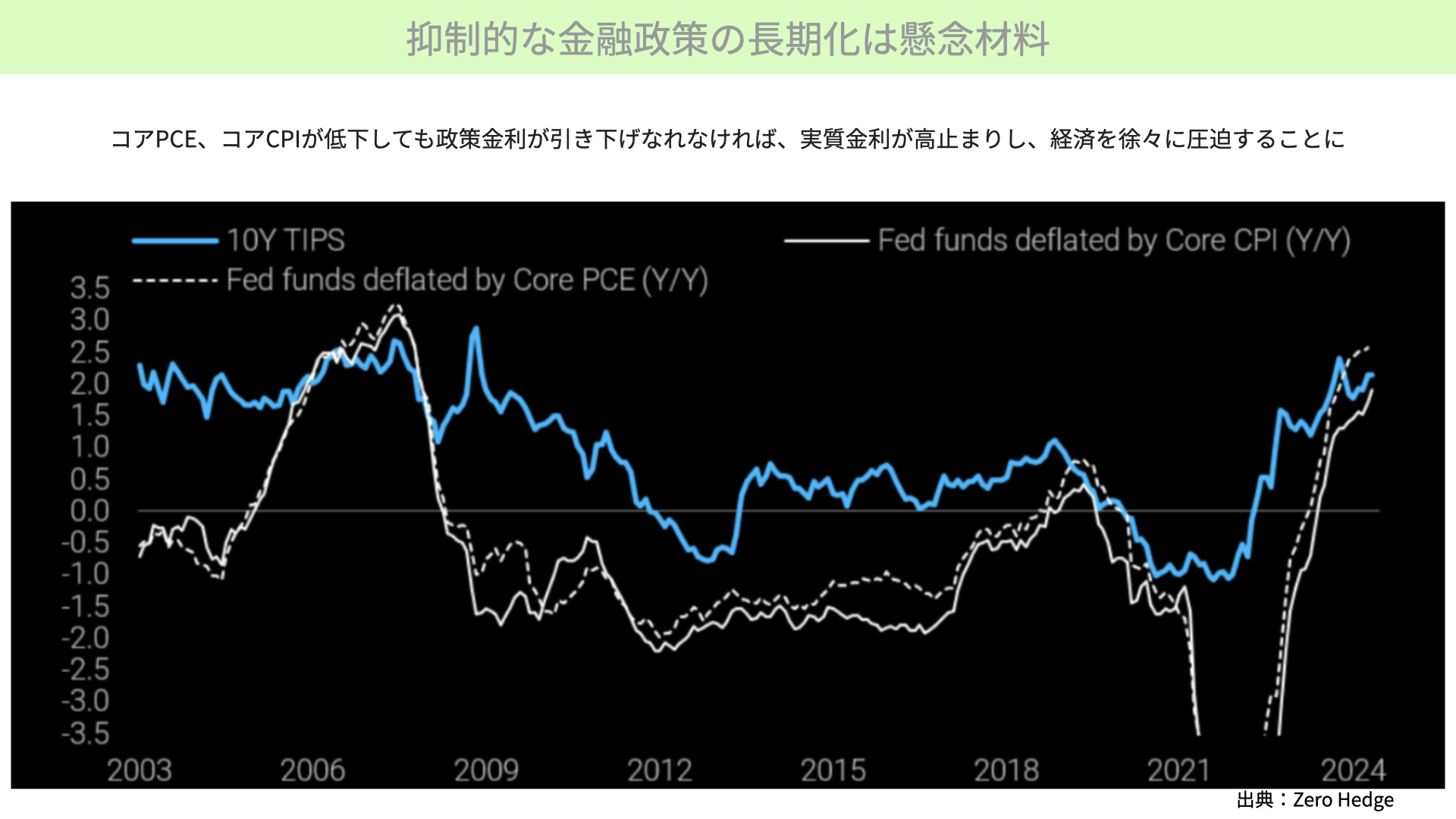

抑制的な金融政策の長期化は懸念材料

10年実質金利を示す青いチャートは、2%を超える水準です。FFレートからコアCPI、コアPCEを引いたものが白い実線と点線です。このように実質金利が非常に高くなっています。ここ最近はコアPCE、コアCPIが下がってきている一方で、名目金利の数字が下がっていないため、実質金利が上昇し続けています。

ここ最近の実質金利上昇は日を追うごとに高くなってきており、2007年のリーマン・ショック直前の水準まで上がってきています。このような非常に抑制的な状況が短期の政策金利や10年金利においても見られることから、今後は今まで以上に抑制的な金融政策長期化が経済を圧迫する可能性があります。そのため、金利の抑制的な状態により経済が崩れる可能性が十分にあります。インフレが下がってきたからといって経済がいい状態になるわけではなく、むしろ抑制的な状態が続いているということは、金利の影響が出るのは12ヶ月後という性質を考えると今後の経済見通しはどうなるか、1つ目の注意点として根強く残ります。

S&P500のEPSは低下する可能性がある

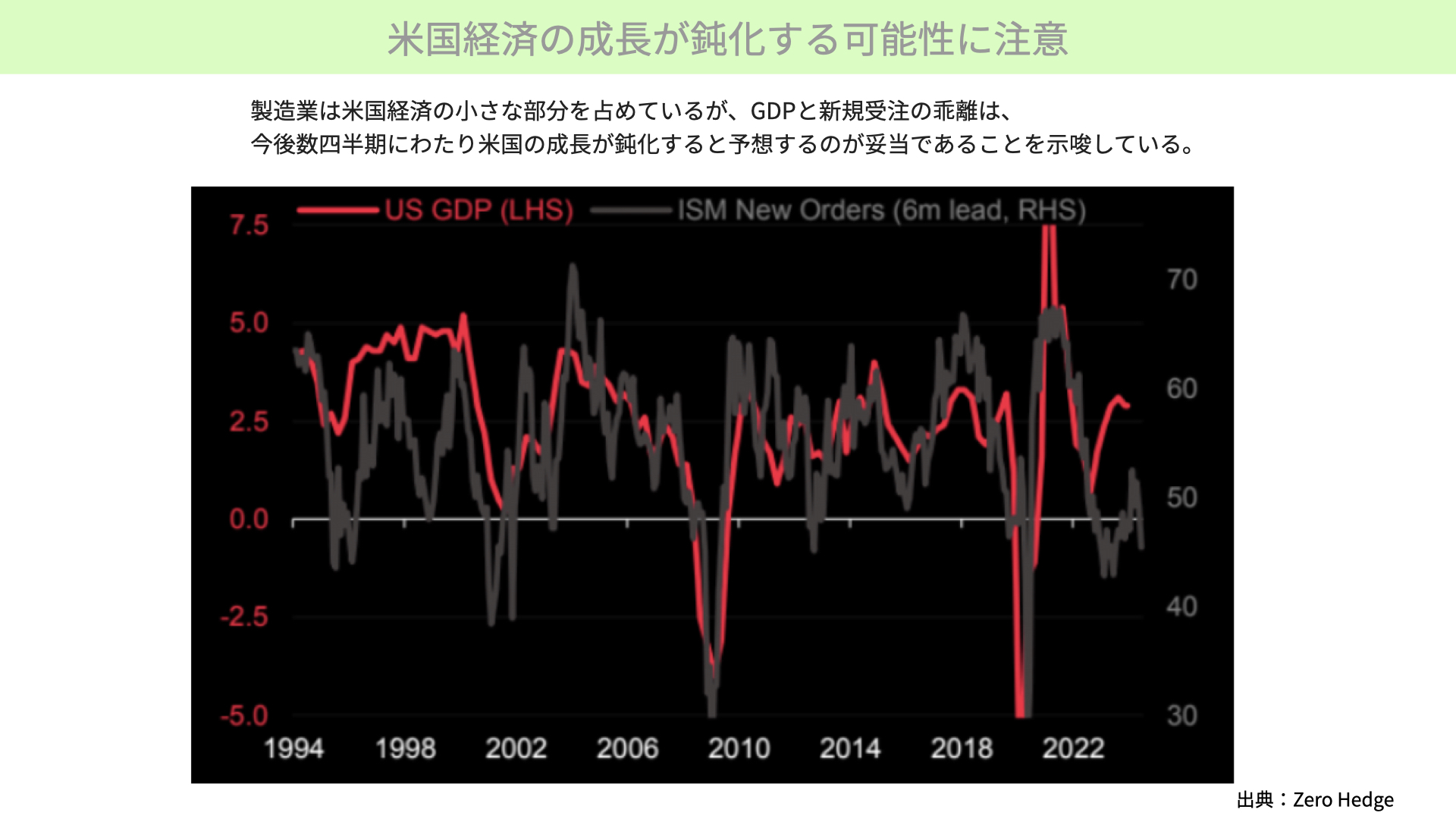

先週発表されたISM製造業指数をご覧ください。新規受注から在庫を引いた数字は、ISMのPMIに先行する傾向があります。ISMの新規受注から在庫を引いた数字は、S&P500のEPSの6ヶ月の平均変化に対して3ヶ月先行する傾向があります。

S&P500の6ヶ月平均を表したものが赤いチャートで、ISMの新規受注から在庫を引いたものが黒いチャートです。

黒いチャートは3ヶ月先行するため、今後は6ヶ月の平均となるS&P500の収益が下がってくる可能性があると示唆されています。ファクトセットの業績が変わっていないというのは、今後下方修正される可能性があることがポイントです。ファクトセットの予想はアナリストの集計なので、状況次第ではアナリスト予想は後追いで下方修正されるものです。ファクトセットの数字が上昇しているので安心というコメントを見かけることがありますが、その理解は正確には正しくありません。

米国経済の成長が鈍化する可能性に注意

さらに、GDPについても同様の傾向が見られます。アトランタGDPナウを見ると、経済指標が発表されるごとに大きく変動しています。新規受注が減少する状況においては、GDPの成長が鈍化することになります。赤いチャートのGDPも、アトランタGDPナウでは強い数字が出ていますが、引き続き低迷してもおかしくない状況にあります。

企業業績も経済もともに鈍化してくる可能性があることが、先週のISM製造業指数の影響でわかってきました。

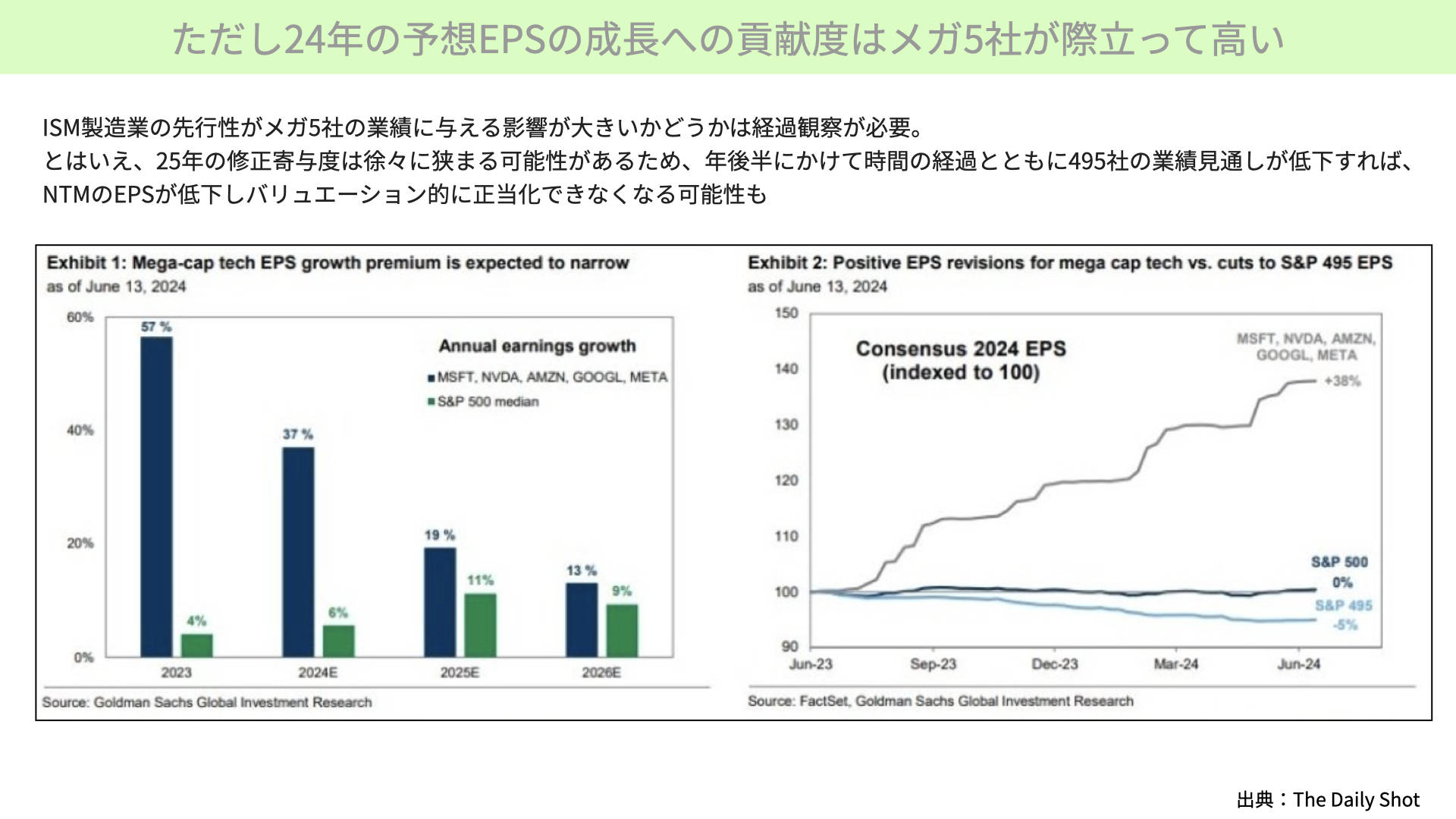

ただし24年の予想EPSの成長への貢献度はメガ5社が際立って高い

ただし、ISM製造業指数に先行性があっても、株価が実際には下がっていないのではとの意見もあるかと思います。

2024年のMicrosoft、NVIDIA、Amazon、Google、Metaの5社の利益がどのくらい前年比で成長しているかというと37%成長しています。それに対して、S&P500全体(中間値)は6%しか成長していません。5社がISM製造業指数の影響を受けにくく、5社の業績が引っ張っている限りは、24年の業績は引き続き高い水準を維持できるという意見もあります。

右をご覧ください。5社の成長率が非常に高い一方で、残りの495社のEPSはマイナスで推移しています。ISM製造業指数の先行指標が示すように、他の業績が落ちてきたとしても、5社の業績で指数全体を押し上げると予想されています。

ただ、注意すべき点があります。2025年の予想EPSについて、5社のEPS成長率は19%と引き続き高い水準ですが、S&P500全体も11%成長見通しです。全体の収益貢献が24年よりも大きくなることが想定されています。2024年も6月と半分が経過したことで、NTMでは2025年の6月までのEPS予想が取り込まれます。ISM製造業指数が示すような業績鈍化をS&P500は影響を受けだろうと考えると、S&P500全体のEPSが低下すれば、2025年のEPS予想も今後鈍化してくる可能性があります。予想EPSが低下すると、自ずとバリエーションが高くなるため注意が必要です。2025年はS&P500全体の成長ありきとなっているため、バリエーションの変化の可能性には注意が必要です。

新規失業保険申請件数が10ヶ月ぶりの高水準

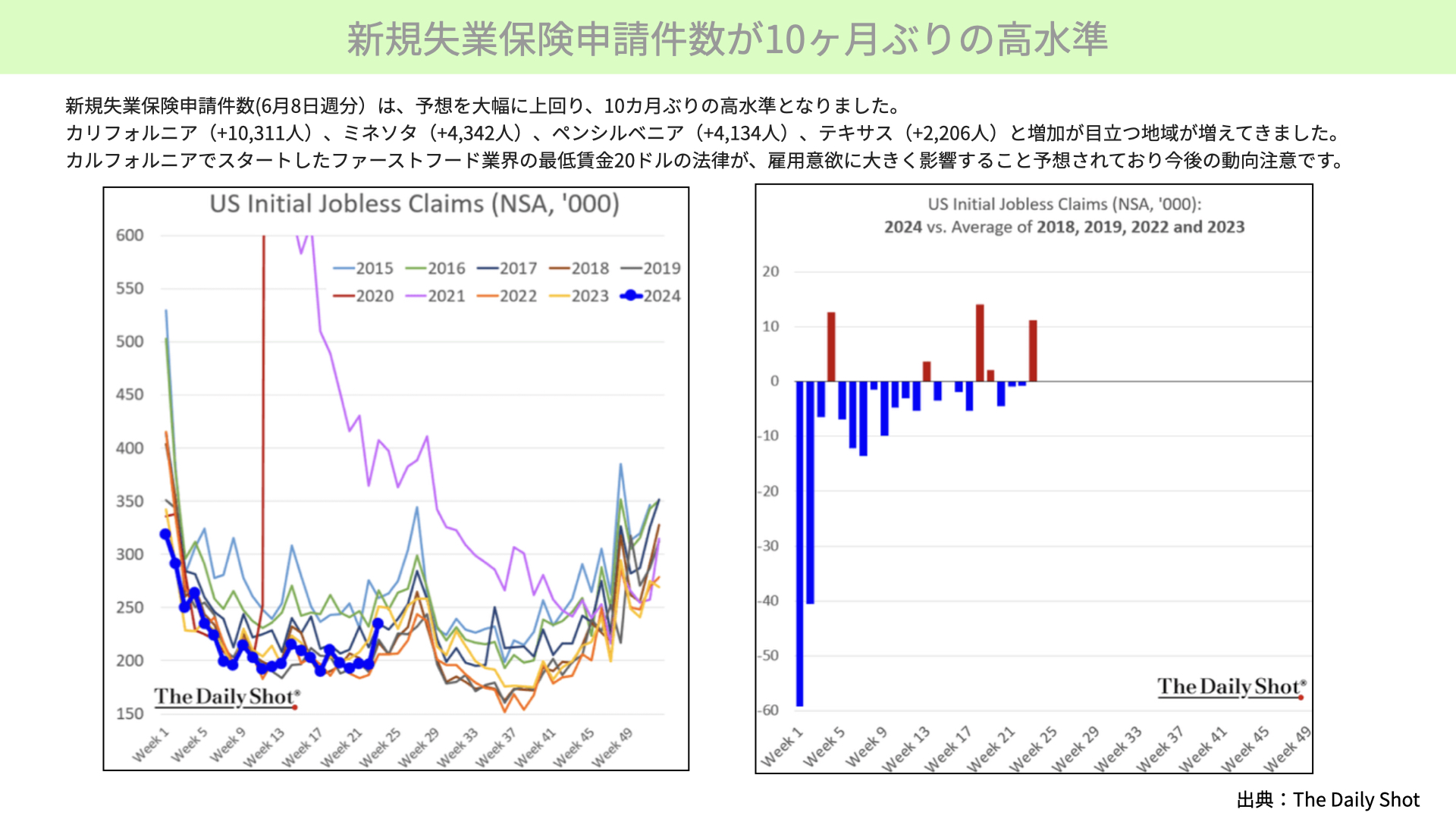

13日には、新規失業保険の申請件数が発表されました。こちらは10ヶ月ぶりの高水準となっています。特にカリフォルニア、ミネソタ、ペンシルバニア、テキサスでは増加が目立ち、今回の数字は非常に大きく跳ね上がっています。

さらに、今週発表された週次の失業保険申請件数は増加しています。最近までは減少傾向にあり、マーケットも好感していました。しかし、ここ最近は上昇傾向が見られるため、今後も増加するようであれば、労働環境の悪化が改めて確認できることから警戒感が高まっています。

特にカリフォルニアでの失業者増加の背景には、ファーストフードの最低時給を20ドル以上という法律が成立したことがあります。その結果、企業の雇用意欲が減速している可能性があり、特にカリフォルニアなどで雇用の鈍化が指摘されています。今後、失業保険の申請件数が増える可能性には注意が必要です。

失業数の上昇は景気減速のシグナル

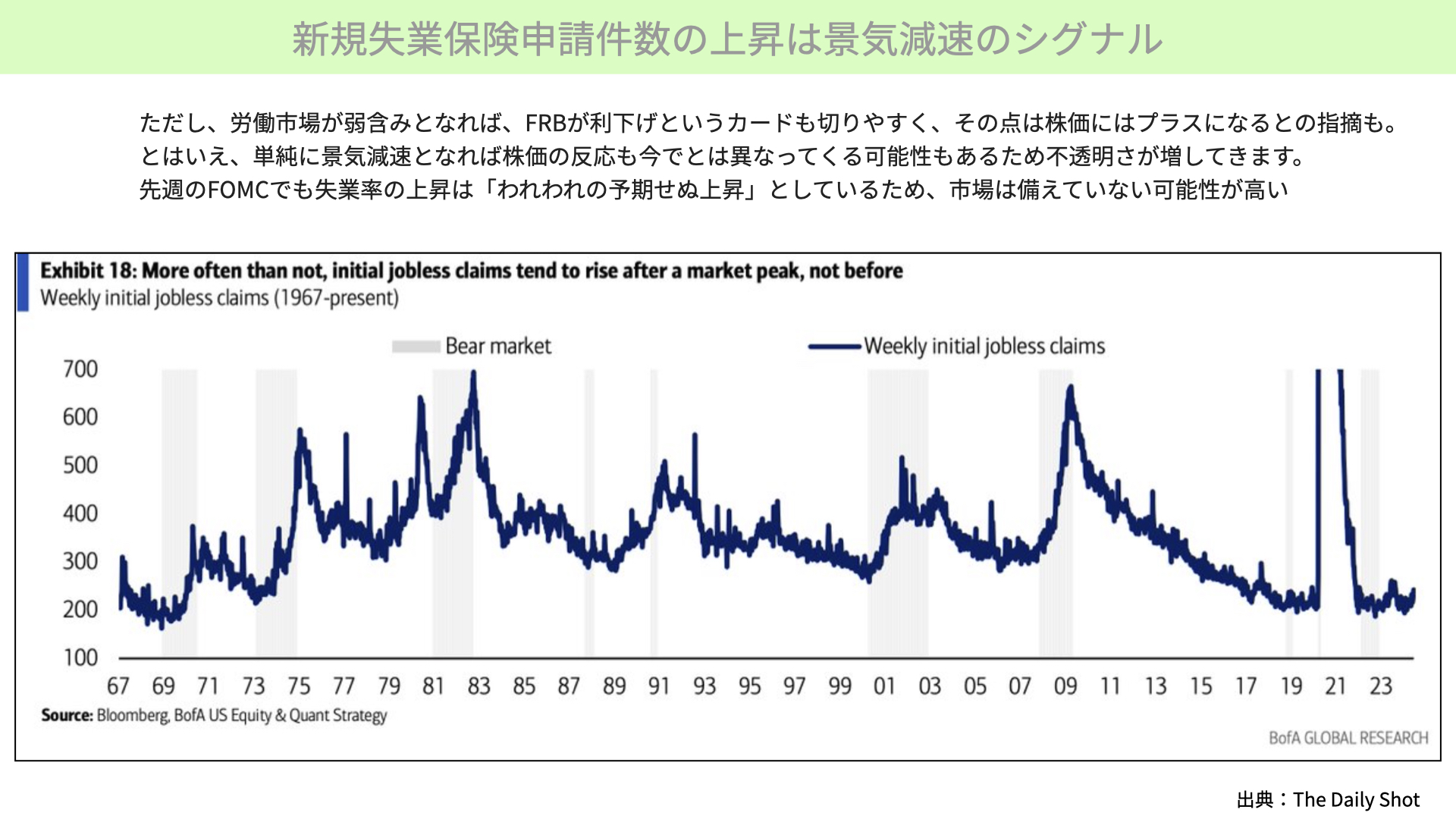

新規失業保険申請件数をチャートで表したものを1967年からご覧ください。新規失業保険申請件数が急激に増加すると、その後、景気後退に入るとマーケットは認識しています。

一方で、労働市場が弱含みになると、FRBは政策金利5.5%というカードを持っていますから、すぐに利下げに転じるという期待があります。そのため、株価にはプラスになるという指摘もあります。

ただ、今までと違い、雇用の減速が確認されれば利下げすればいい、という判断は今後異なってくる可能性があります。新規失業保険の申請件数が増加したり、雇用環境が悪化したりした場合、金利が下がれば株価が上がるという今までの反応が続くかどうかは、景気減速のスピード次第です。

また、今回のFOMCでパウエル議長がコメントした中で見逃してはならない点があります。それは、パウエル議長は失業率の上昇するとしたら、それは「われわれの予期せぬ上昇」と述べています。FRBメンバーは失業率の上昇を前提に考えていません。失業率が上昇しないことを前提とした政策を進めており、予期せぬ失業率の上昇が起こった場合、マーケットでもサプライズが生じる可能性があります。雇用が悪化すれば利下げで乗り切れるだろうと予断を持って考えることは、少しリスクがあると考えられます。

5月の米小売売上高に注目

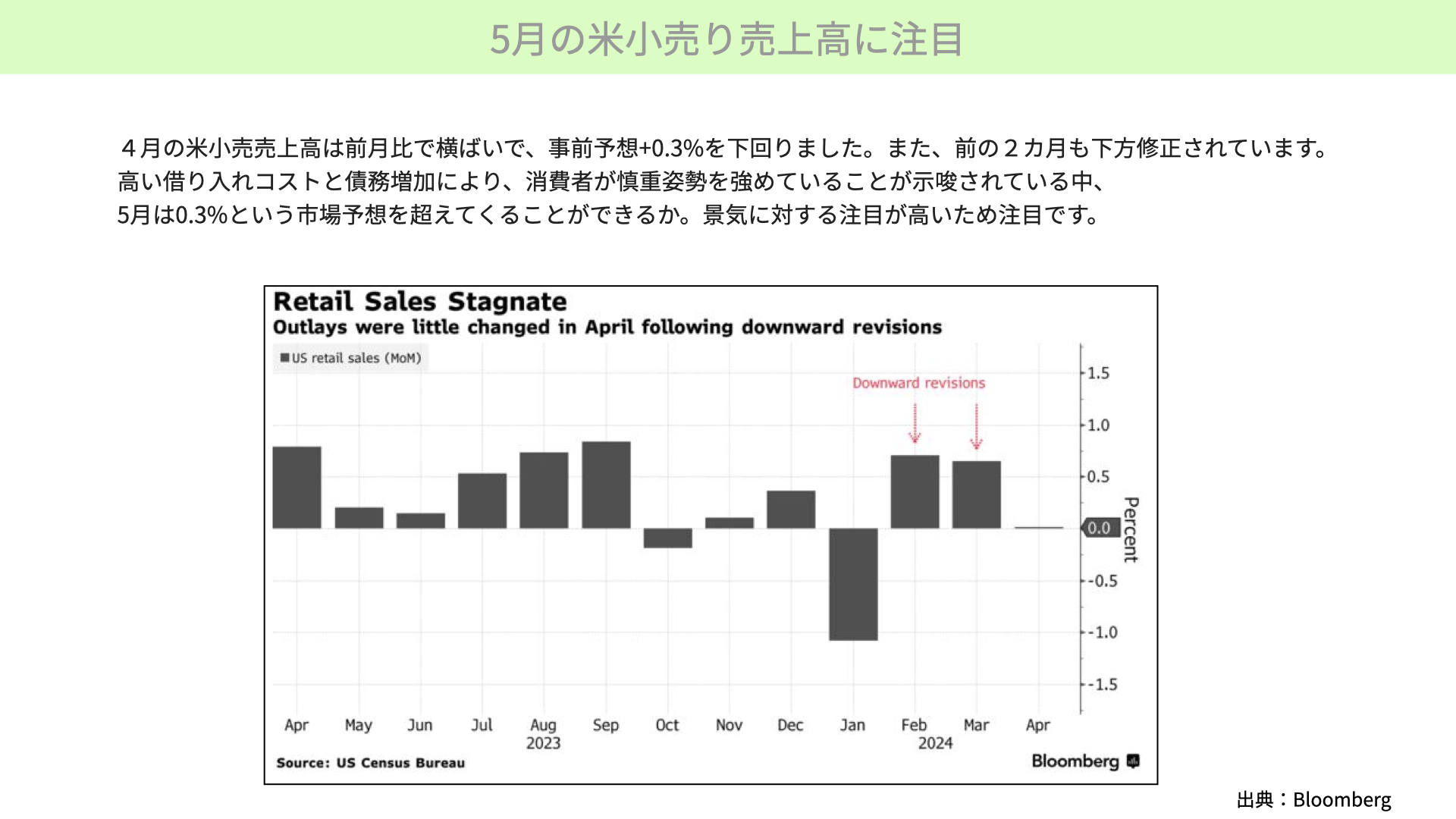

今週の注目材料は、5月の小売売上高です。ブルームバーグの資料によると、前回、前々回の小売売上高が下方修正され、先月は前月と変わらずの0成長でした。今回の事前予想では0.3%の増加が予測されていますが、これを超えるかどうかが注目されます。最近の雇用の鈍化を示す経済指標と同様に、雇用が悪化する場合、経済減速や雇用の鈍化が材料視される可能性もあります。ソフトランディングとのシナリオは変化する可能性があるため、引き続き注意が必要です。基本的には底堅い相場が続くと思われますが、この点には注意が必要だと考えていただければと思います。

多くの金融機関が年末のS&P500が非常に強くなることを予想しています。その背景には、EPS予想の順調な成長があります。

ただし、先行指標のあるISMの新規受注などを踏まえると、今後S&P500の業績が鈍化する可能性があるため注意が必要です。また、新規失業保険の申請件数が急激に増えている背景には、時期的な要因もありますが、雇用が弱まってきているとの示唆があります。FOMC後のパウエル議長のコメントによれば、失業率の上昇は想定していないとのことです。想定外のことが起こった場合、マーケットは意外と弱い動きをする可能性がありますので、こうしたリスクを頭の片隅に置いていただくことが、運用においては非常に重要となるでしょう。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル