富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託です。長期的な資産成長を目指しつつ、リスクを最小限に抑えられためには、投資信託についてどのようなことを知っておくべきなのでしょうか。今回から、『富裕層であれば絶対に知っておくべき投資信託の見極め方』と題して、連載特集を組んでいきます。ファミリーオフィスで提供されているような投資信託の見極め方について理解を深めていただき資産運用にお役立ていただける内容です。第1回目は、アクティブ・ファンドの見極め方について詳しく解説します。

[ 目次 ]

インデックスファンドに勝ち続けられているアクティブファンドの見極め方

優秀なアクティブファンドを見極めるにあたって、最も重要なのはそのリターンです。リターンは本来、単純にどのくらいファンドが上昇したかを示すものですが、富裕層にとっては少し違います。

超過リターンを見る

それは、インデックスよりもどれだけ勝っているか、ということです。つまり、アクティブファンドのパフォーマンスを測る数字としては、「超過リターン」を見る必要があるのです。例えば、TOPIXのリターンが+10%だとして、日本株に投資するアクティブファンドのリターンが+12%であれば、超過リターンは2%です。重要なのは、この超過リターンが一時的ではなく長期的に出し続けられているか、ということになります。

しかし、インデックスファンドに勝ち続けられているアクティブファンドは少ないのが実情です。投資信託協会によると、全ての国内投信の平均値として、2024年までの過去10年の年率リターンは、アクティブファンドが5.7%なのに対しインデックスファンドは8.3%と、インデックスファンドの方が高いです。

これは、投資信託が5,000本以上あり、その多くはインデックスファンドに勝てていないということになります。だからといってアクティブファンドよりインデックスファンドの方が良い、というわけではありません。実際に数は多くないものの、インデックスファンドに勝ち続けられているアクティブファンドはあります。いかにそれを見極め、探し出すことができるかが重要であり、そのヒントをいくつかお伝えします。

5年間の超過リターンで見極める

まず、どの程度の期間の超過リターンを見るかについてです。相場は日々動いており、個別銘柄それぞれに動きが異なります。アクティブファンドの見極め方として重要なのは、過去5年以上のパフォーマンスを見るべきだということです。できれば5年、少なくとも3年は見ないとそのファンドのパフォーマンスの評価はできません。どんなアクティブファンドでも短期的にインデックスに勝つことはよくあります。

ただ、5年や3年といったスパンでインデックスに勝ち続けているアクティブファンドは多くなく、それだけそのファンドが優秀かどうかの判断材料になります。ちなみに、証券会社や投資情報サイトでリターンランキングのようなものがありますが、その多くは期間設定が1年やそれ未満の短期的な期間がデフォルト表示になっています。

短期的なリターンは、たまたま組み入れの銘柄が大きく上昇しただけや、組み入れ業種の上昇率が高かっただけということが多く、本来のアクティブファンドのパフォーマンスを測ることはできません。そのため、できれば5年少なくとも3年間のパフォーマンスを見て、超過リターンが出ているかを確認しましょう。

同カテゴリーの指数と比較する

では、その超過リターンをどのように見れば良いのかについてですが、そのファンドが投資対象としている国・業種・テーマなどと類似したカテゴリーのインデックスと比較することです。投資対象と異なるインデックスと比較しても全く意味がありません。

例えば、幅広く日本株に投資するファンドであればTOPIXや日経平均、米国中小型株に投資するファンドであればラッセル2000など、必ず類似したインデックスがあるので、それらと比較しましょう。ファンドによっては、ベンチマークとしてインデックスが設定されているものや、マンスリーレポートなどで参考として比較表示してくれているものもあります。

それがあれば超過リターンもわかりやすいですが、それでもレポートの多くは過去1年や3年といったものが多く、過去5年がない場合も多いです。その場合は自分で調べるか、超過リターンを提供しているサイトなどでチェックするしかありません。

一時的な勝ちは気をつける

たまにあるケースとして、直近の超過リターンがものすごく高く、それによって人気が出て純資産残高も一気に増えるも、その後パフォーマンスが低迷してしまうファンドがあります。例えば、過去3年の比較で超過リターンが10%以上あっても、その多くは過去1年によるものという場合です。

もう少し単純にわかりやすくすると、3年前の単年の超過リターンは-5%、2年前は-5%、1年前は+20%というケースです。これは、3年通してみれば超過リターンが得られているものの、実際に勝っているのは1年前からだけです。要因はさまざまあるものの、これでは「勝ち続けられている」とは言えないので、単純な数字だけでなく比較チャートなどをじっくり見る必要があります。

長期的に超過リターンが出せているか

このように、アクティブファンドを見極めるために、一定の期間を通じてインデックスに勝ち続けられているかを確認することが重要です。単に過去のパフォーマンスをチェックするだけでなく、なるべく長い期間かつ、同じ期間のインデックスとの超過リターンを見ることが重要です。

長期的にインデックスに勝ち続けることができるファンドは、アクティブファンドとしての優位性を示しており、富裕層が投資を行う際の大きなポイントとなります。

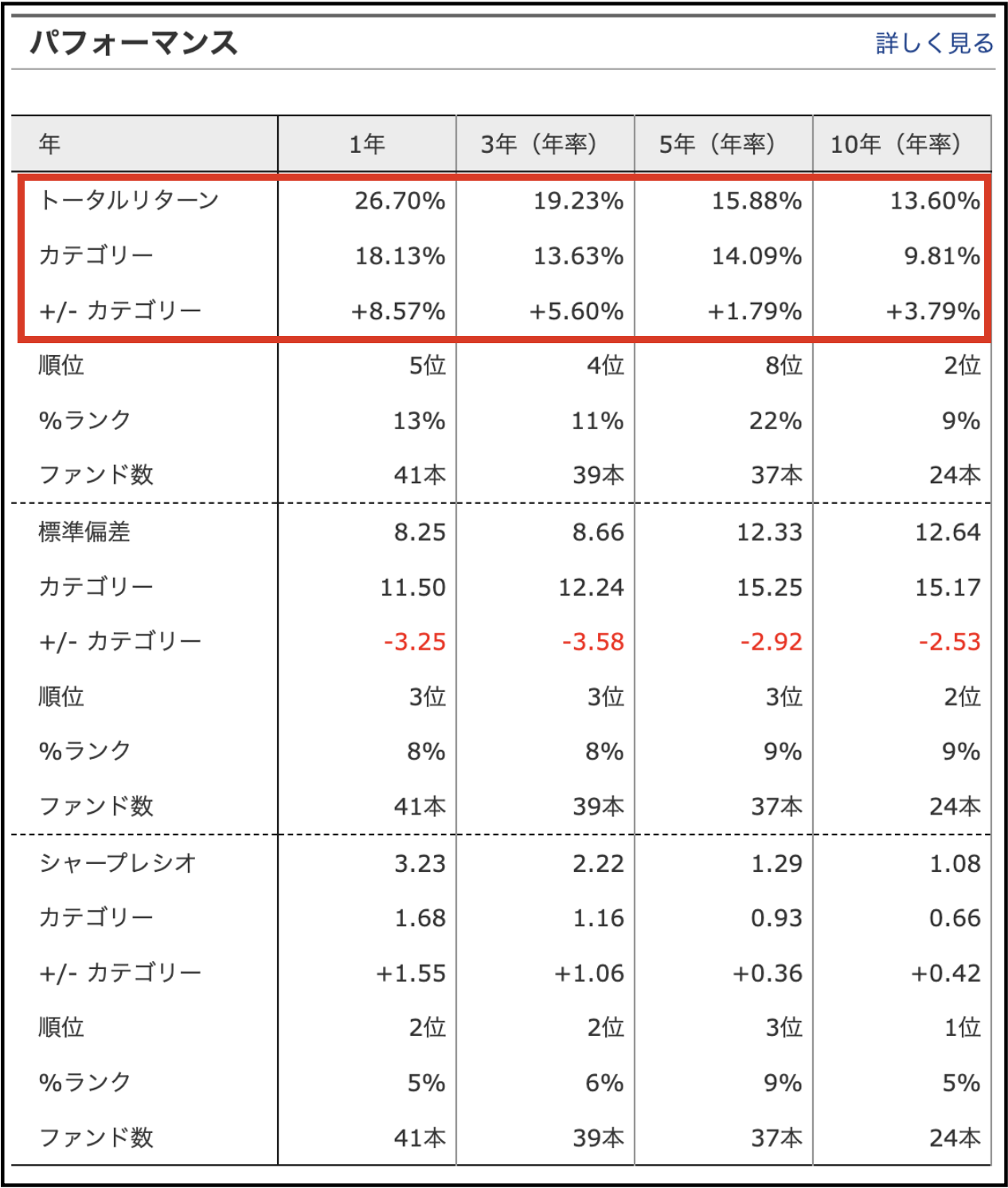

出所:ウェルスアドバイザー(ファンド例:三井住友・フォーカス・ジャパン・オープン)

リターン比較だけでなくリスクとシャープレシオの重要性

投資信託を選ぶ際、多くの人がリターンだけを重視してしまいがちですが、実はそれだけでは十分ではありません。リスクとシャープレシオも見極めることが重要です。なぜなら、リターンは一時的なものであり、リスクを把握しないと投資の安全性が保証されません。さらに、シャープレシオは運用の効率性を表しており、投資信託のパフォーマンスを客観的に評価する指標です。では、具体的にどのように見極めればよいのでしょうか。

リスクの考え方

一般的にリスクとは、「値動きの大きさ」と「損失を被る可能性」という2つの意味で使われます。ここでは、値動きの大きさという本来の意味でのリスクについてお伝えします。リスクの意味については別の章で詳しく説明しますのでそちらもご覧ください。

まず、リターンが同じ投資信託が2つあり、リスクが異なるとすると、どちらの方が良い投資信託かと言えばリスクが小さい方になります。これについては皆さんもご存じのことと思います。では、投資対象も異なり、リターンももちろん異なる場合はどう見れば良いのか、この点については数字だけでは比べるのが難しいと思われているかもしれません。ここで重要なのは、ファンドの投資対象となるインデックスや他の類似ファンドとの平均と比べることです。

一般的に、先進国株式であれば、現地通貨ベースのリスクの平均は15%前後と言われており、為替を考慮すると20%前後と言われています。もちろんこれについては相場状況などに応じて変動するので一概には言えませんが、日本人が円から投資する場合、日本株ファンドは15%程度、外国株ファンドは20%程度がざっくりとした平均と見て良いでしょう。つまり、リスクだけで見ればこれよりも高いか低いか、がある程度の指標となります。

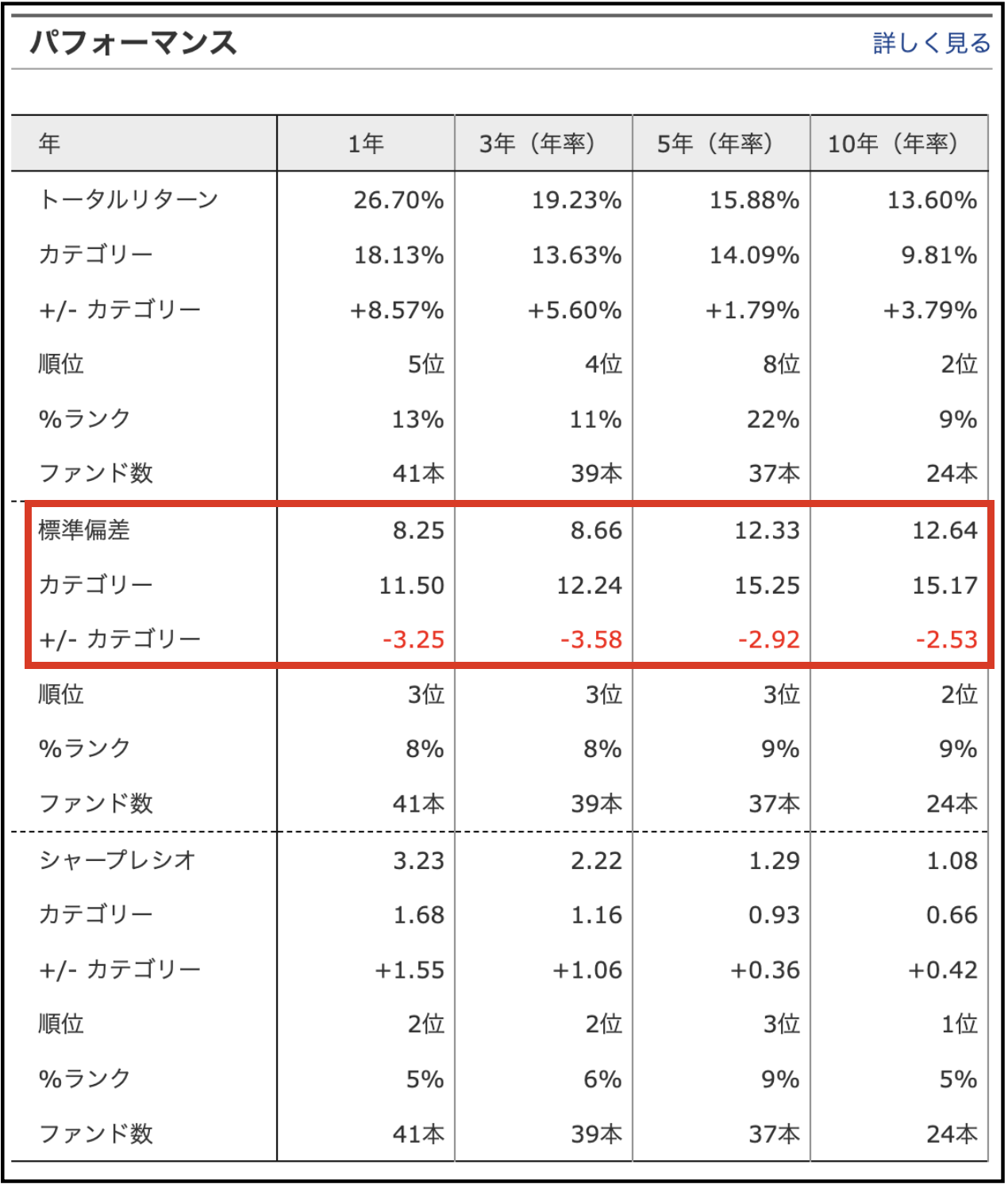

また、他の類似ファンドとの比較については、自分で分析するのは相当難しく、投資情報サイトなどを見たほうが良いです。一例としては、「ウエルスアドバイザー」というサイトでファンドごとにカテゴリー分けされており、平均リスクとの差異などの数値化もされています。サイト独自の分析によるものですが、投資信託を見る上でとても参考になります。

出所:ウェルスアドバイザー(ファンド例:三井住友・フォーカス・ジャパン・オープン)

シャープレシオの重要性

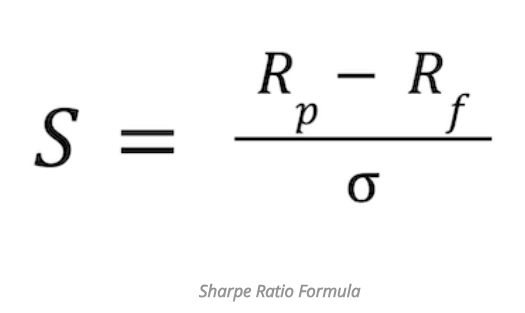

では、リターンとリスクの比較ができたとしてもそれぞれ見る必要があるので少し厄介です。それを一つの数値で把握することができるのが「シャープレシオ」です。シャープレシオは、投資リターンの効率性を示すものです。つまり、取っているリスクに対してどのくらい効果的にリターンが得られているか、運用の効率性を数値化したものです。

数字が高いほうが効率が良いということになり、ファンドや投資手法を比較するためによく使われています。ざっくり、リターン÷リスクとして理解していただいて構いません。

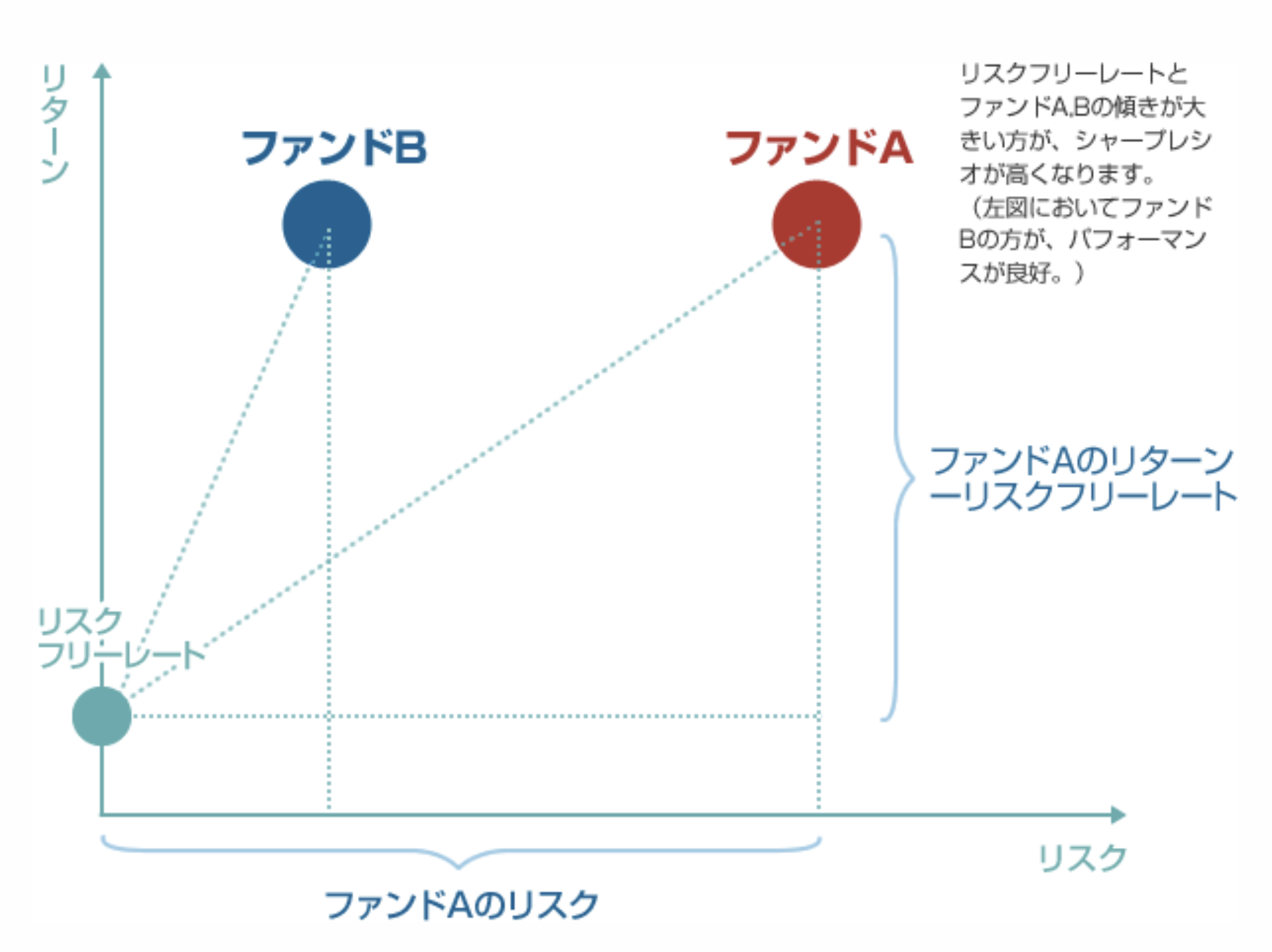

では、具体的な事例で使ってみましょう。ファンドAとファンドBを比較してみます。

ファンドA:リターン10%

ファンドB:リターン20%

単なるリターンだけで見てしまうと、過去3年の運用で得られたリターンはどちらも10%で変わらず、どちらを買っても優劣はないと考えがちです。

では、リスクを比べるとどうでしょうか。

ファンドA:リスク5%

ファンドB:リスク20%

リスクはファンドAの方が小さいです。

つまりリターンは同じでも、Aは「緩やかに上昇したファンド」、Bは「乱高下しながら結果的に上昇したファンド」と言えます。つまり、基準価額が上がったり下がったりを繰り返すファンドBに対し、値動きが安定しているファンドAは運用効率が良く、投資家が比較的安心して投資できるということです。

出所:フィデリティ証券

この例では、シャープレシオはファンドAは「2」、ファンドBは「1」ということになり、投資するならファンドAのほうが良い、ということになります。ここでは、わかりやすい数字にしていますが、シャープレシオは相場状況や計算する期間などに応じて変動します。

そのため一概には言えませんが、一般的にシャープレシオ1を超えるアクティブファンドは優秀ファンドと言われます。そして2を超えるファンドは超優秀ファンドと言えます。これについても、1年などの短期的な数値だけでなく、3年や5年といったスパンで見る必要があります。

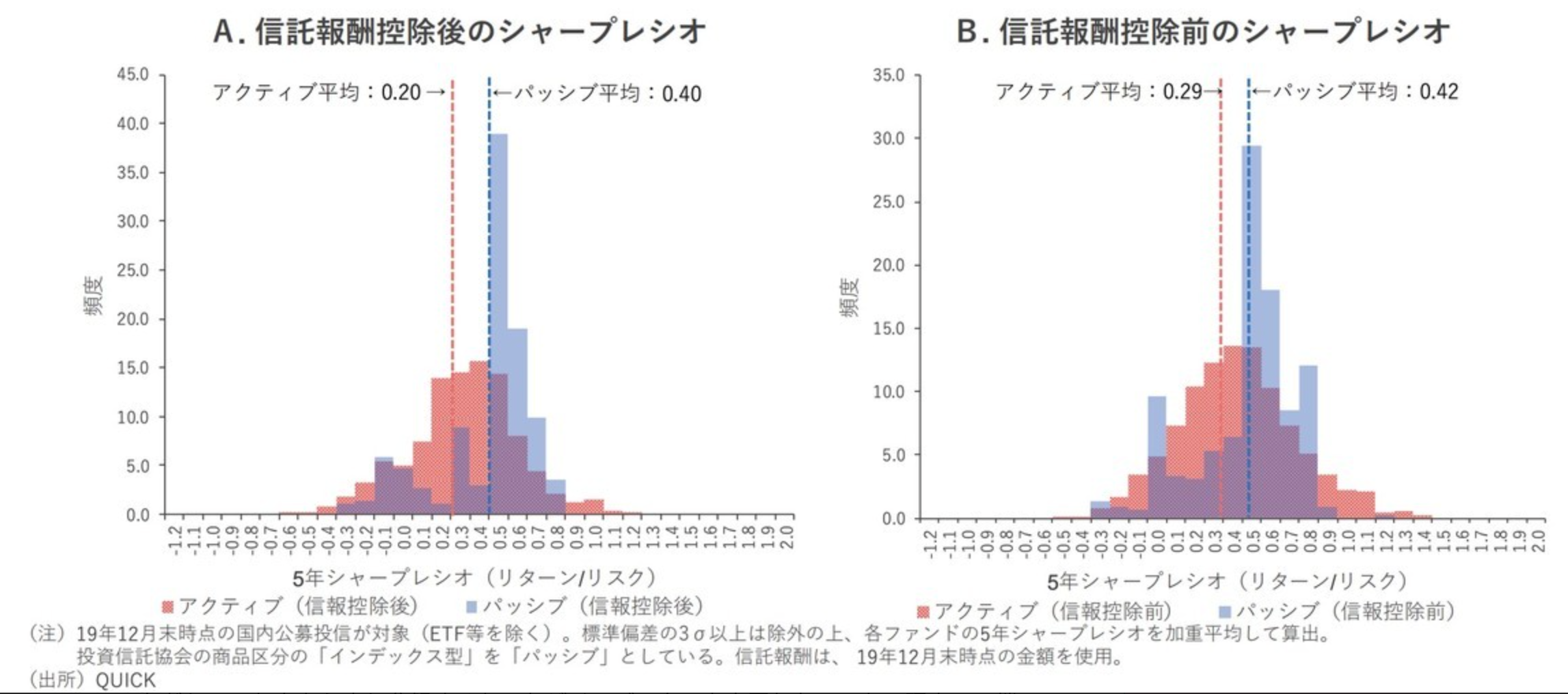

以下は、金融庁が発表したアクティブファンドとインデックスファンドのシャープレシオです。信託報酬控除後も控除前も共にパッシブファンドがアクティブファンドを上回っています。このような結果をもとにインデックファンドが優位であると言える一方で、シャープレシオが1を超えるようなファンドのほとんどはアクティブファンドであるのも事実です。ファンドを見極める能力が求められます。

出典:資産運用業高度化プログレスレポート2020(金融庁)

リターンが高ければ良い投資信託か

リターンが高い投資信託は魅力的ですが、それだけでは十分ではありません。リターンが高い場合でも、そのリターンがリスクを上回っているのかどうかを確認する必要があります。それを見るため、シャープレシオが重要で、シャープレシオが高い投資信託はリターンがリスクに見合ったものであると言えます。

投資先ファンドの運用期間の長さと実績を見る

投資先ファンドを選ぶ際には、その運用期間と実績が重要な要素です。しかし、それについてはよく言われていることですが、具体的にどう考え、見れば良いのかについてお伝えします。

運用期間が長いということは信頼の証

投資先ファンドの運用期間は、そのファンドの安定性を示す重要な要素です。長期間にわたって運用されているファンドは、さまざまな相場変動を経験しているため耐性を持ち、信頼性が高いと言えます。

日本では、毎年数百のファンドが新規設定され、同時に数百のファンドが償還されています。償還される理由は、その多くが純資産残高の減少などによる運用難のためです。つまり、長期間運用され続けているファンドは、投資家にある程度認められているため信頼されていると言えます。ではどの程度の期間があれば良いのでしょうか。これについては、最低でも5年以上の運用歴を持つファンドが良いとされています。それ未満のものは過去の実績があまりあてにならないため、投資対象としては外しても問題ありません。

相場は定期的に下落局面に直面します。その下落局面やその後のリバウンド局面でどのような投資行動を取って、どの程度のパフォーマンスがあげられたのか、その実績を見る必要があるからです。最低でも5年と言いましたが、直近は基本的に上昇相場であったため、できればリーマンショックを経験し乗り越えたファンドの方が望ましいと言えます。

設定来チャートでインデックスと比較する

しかし、運用期間だけでなく、その期間中のパフォーマンスも確認することが重要です。リターンについての章でもお伝えしましたが、ファンドのパフォーマンスは超過リターンを見なければなりません。

いくら運用期間が長くてもインデックスに負け続けているのであれば意味がありません。これは、ベンチマークや参考指数が設定されているファンドであれば運用報告書やマンスリーレポートで比較することが可能です。

運用成績が悪いファンドは、徐々に純資産残高が減り、運用難になり償還する、このパターンは多いです。しかし、実際には、設定来でも負け、中期・短期でも負け、それでも10年以上運用し続けている、なんてファンドも多くあります。

比較チャートがあれば一目瞭然なので、長期での超過リターンもしっかりと確認しましょう。過去の実績を分析し、安定した成果を上げているファンドを選ぶことが賢明です。

長ければ良いというものでもない

もちろん、運用歴が長ければ良いファンドとは必ずしも言えません。設定されてから10年や20年もしくはそれ以上の長さがあり、かつパフォーマンスも悪くないというファンドも多くあります。

しかし、そこで注意したいのが、運用方針やファンドマネージャーの交代です。運用方針については、気づかないうちに変更されていることがあります。

例えば、設定された当初は割安株ファンドだったのに、今はAI関連のテーマ型ファンドになっているなんてこともあります。変更したタイミングで保有していれば気づくことですが、新しい目論見書や運用報告書だけ見ても気づきません。

そのような極端な変化は珍しい例ですが、運用方針は変えずに投資先がガラッとどこかで変わっていることは多々あります。そして、基本的にファンドマネージャーはサラリーマンです。

そのため、長期の運用歴があるファンドはファンドマネージャーの転職や定年退職で交代されています。日本のファンドマネージャーは基本的に名前や顔を出さないため、交代にも気づくことは難しいです。

ちなみに、海外のファンドは、ファンドマネージャーが全責任を持って運用しているため、交代されるタイミングでファンド自体も閉鎖され、転職後の会社などで新規設定されるようなケースがほとんどです。それを見る上で、一つ有用なのがパフォーマンスの大きな変化です。

設定来のチャートを見て、10年前までは超過リターンが大きく出ているものの、それ以降はほとんど出ていない、もしくはその逆の動きをするファンドは多いです。一時的な変化ではなく、そのようにどこかのタイミングで大きくパフォーマンスが変化しているような場合は、運用方針の変化やファンドマネージャーの交代を疑うべきです。

その場合、パフォーマンスが変化する前の動きは全くあてにならないため、ファンド選びの際には注意が必要です。

自分の保有する資産とのバランスを取ること

投資信託はそれ自体、複数の銘柄に分散投資し、リスクを抑えた効率的な運用を行っています。しかし、投資信託でもさまざまな種類があり、ものによってはリスクが大きいものも存在します。

例えば、新興国の中小型株に特化しているものや、値動きの大きい業種やテーマに特化したものがあります。リスクについての章で、海外株の平均リスクは年率20%前後とお伝えしましたが、一部投資信託では、そのリスクが30%や40%に達しています。

もちろんリスクが高い運用を好む投資家もいますが、投資信託だけでなく資産運用全体として重要なのは、単体の商品ではなく、ご自身の保有する資産全体のリスクバランスを考慮することです。

大きく上昇する可能性がある投資信託

投資信託の中でも、大きな利益が狙える、つまりリスクが大きいファンドの例をご紹介します。

- 集中投資型

ほぼ例外なく値動きの大きなファンドは、少数銘柄に集中投資を行うタイプです。

具体的には、組み入れ銘柄が30銘柄以下のものと考えて良いでしょう。ファンドによっては、10銘柄程度に集中しているケースもあり、組み入れ銘柄数が少なければ少ないほど個別銘柄要因が大きくなるため、ファンドの値動きも大きいです。そのため、値上がり時と下落時に指数に関係なく大きく値動きすることが多いです。

リスクを取ってでも大きな利益を狙いたい場合はそういったファンドを選ぶと良いでしょう。

- テーマ型

テーマ型にも良し悪しがかなりありますが、特定の業種やテーマに特化した運用を行うファンドです。

例えば、最近だとAIをテーマにしたファンドが続々と出てきています。AIといってもいろいろな種類のファンドがあり、テーマ通りAIに特化した運用を行っているものもあれば、実際の運用はAIにほとんど関係ない運用を行っている場合もあります。

テーマ型は、業種や国、銘柄の規模などが偏りがちであり、その分リスクも大きいです。相場には流行りがあり、注目されているときはパフォーマンス良いものの、注目されなくなると一気に悪くなる可能性もあります。また、ファンド名に流行り言葉を入れ、ただ販売したいだけという運用会社や金融機関側の都合によって作られるものもあります。

そのため、テーマ型には注意が必要で、しっかりと運用の中身と実績を確認しましょう。

- 中小型株特化型

一般的に、大型株よりも中小型株の方が値動きが大きいです。

ファンドによっては中小型株に特化したものがあり、そういったファンドも大きな利益が狙えます。日本株や米国株でも中小型株の値動きは大きく、TOPIXやS&P500に連動しない銘柄も多くあります。

中小型株ほど個別銘柄要因が大きくなるため、運用会社の銘柄選定力が問われます。銘柄入れ替えなどを頻繁に行っており、しっかりと長期で利益のあげられている中小型株ファンドを選びましょう。

リスクを抑えた投資信託

投資信託の中でもさらにリスクを抑えた運用を行い、かつしっかりと利益が積み上げられているファンドの例をご紹介します。

- 債券ファンド

債券ファンドといってもさまざまな種類があり、金利の影響を受けやすいものやそうではないものもあります。

リスクを抑えつつも着実に利益が積み上げられている債券ファンドが挙げられます。債券ファンドには、国債に投資を行うソブリンファンド、適格社債に投資を行うファンドなどは比較的リスクが低く抑えられていますが、ハイイールド債券や新興国債券ファンドなど中にリスクが高いものもあります。一般的には、株式に比べると大きくリスクを抑えられていますが、2008年のリーマンショックの時のようにクレジットリスクが高まったり、2011年の欧州危機でソブリン債のクレジットリスクが高まるとかなり大きな価格変動になる点には注意が必要です。また、外国債券であれば為替りすくがあることも注意が必要です。

また、ハイイールド債券は、金利の影響よりも景気や経済の影響の方が大きく、金利上昇にも強い資産であり、実績としてもそれは現れています。金利低下時にはロングのみで収益を狙い、株価下落後に債券から株式に資金をシフトする戦略が可能になります。

これらは債券ファンドと言っても、もちろん短期的に値動きすることもありますが、長期保有を行えばしっかりと利益も積み上げられます。

- バランス型ファンド

株式や債券、リートなどさまざまな資産をバランスよく配分したファンドです。バランス型には機動的に資産配分を変更するものと、基本配分比率を固定させるものがあります。

ファンドによってパフォーマンスはさまざまで、多くはリスクを抑えてもリターンがほぼあがっていないケースがほとんどです。しかし、長期的にしっかりとリスクを抑えつつもリターンが積み上げられているバランス型ファンドも存在します。

そういったファンドを長期保有すれば、利益もしっかりと得ることができます。

- ヘッジファンド型ファンド

ヘッジファンドの運用を真似た運用を行う投資信託もいくつか存在します。その中でもリスクを抑えた運用を行うヘッジファンドの手法として、マーケットニュートラルというものがあります。

マーケットニュートラルと似ている手法としては、ロングショートがあります。

マーケットニュートラルは、買い建てと売り建ての比率がほぼ同額で、市場全体の動きに影響されない運用を指します。ロングショートでは一般的にロングが多めであり、リスクヘッジのためにショートは行うものの、市場全体の動きの影響を排除できません。

買い建てと売り建ての比率が同じマーケットニュートラルでは、その分利益は小さいです。特に短期的な動きだけ見れば、相場が上がっても基準価額が上がらず、もやもやする気持ちになります。

しかし、日々ごくわずかの利益だとしても、それを長期的に見ればしっかりと積み上げられるため、リスクを抑えた運用としては最適な手法です。ちなみに、国内投信でヘッジファンドを謳っているファンドは全て「ヘッジファンド型」であり、ヘッジファンドではありません。

詳細は割愛しますが、本来のヘッジファンドに投資をすればさらに資産運用の選択肢は広がります。富裕層でしか投資できないため、ご興味のある方は専門家に相談することも選択肢の一つです。

見極めることが必要

これらはファンド名などで明示されている場合もあれば運用報告書を見ないとわからないものもあります。また、はっきりとした区分やジャンルなどは存在しないため、専門家や投資信託情報サイトなどを活用しないと探すのは難しいかもしれません。

今回は、資産運用に欠かせないアクティブファンドの見極め方をご紹介しました。富裕層には、金融機関やIFAからいい加減なアドバイスで投資信託を売り込まれるケースが多くあります。提案を受けなくても自分で投資判断・分析ができるようになれば、インターネット証券でノーロード投資信託を探し、手数料を抑えつつ、最適なポートフォリオを構築することも十分に可能です。是非、今回の内容を繰り返し読んでいただき、安定的で持続可能な資産運用を実現してください。

==================================

以下、ファミリーオフィスドットコムの無料動画、無料講座のご案内です。

==================================

投資信託マラソン【youtube】

https://www.youtube.com/@toushin_marathon

ファミリーオフィスドットコムがお届けする「超保守的な投資信託マラソン」です。 投資信託マラソンでは、6000本を超える投資信託の中からアクティブファンドにフォーカスを当て分析を行い、インデックスファンドを上回る優れたアクティブ・ファンドを探すため分析動画です。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

Web無料講座

〜超保守的に資産を増やす方法〜 自分で行うファミリーオフィス型資産管理講座〜

ファミリーオフィス型の資産管理メソッドをWebの無料講座にして配信しています。

ゴールベース運用についてもコンパクトにまとめてお伝えしています。ご視聴後からすぐに資産運用、資産管理に活用できる内容になっていますので是非ご視聴ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF