本日は、UBS次世代テクノロジーファンドという、世界のテクノロジー企業に投資するファンドを分析します。

このファンドでは、テック企業の高い成長率を取り込み、良いパフォーマンスを残すことを目指しています。今回の分析では、高いパフォーマンスが実現できているか、まあ、そのパフォーマンスが長期間維持できるのかを分析します。ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまで情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではございません。また、銘柄はランダムに抽出しており、運用会社や販売会社と当社の間における業務提携は一切ございません。あくまでも中立の立場で分析をお伝えしてまいります。

投資信託概要

概要

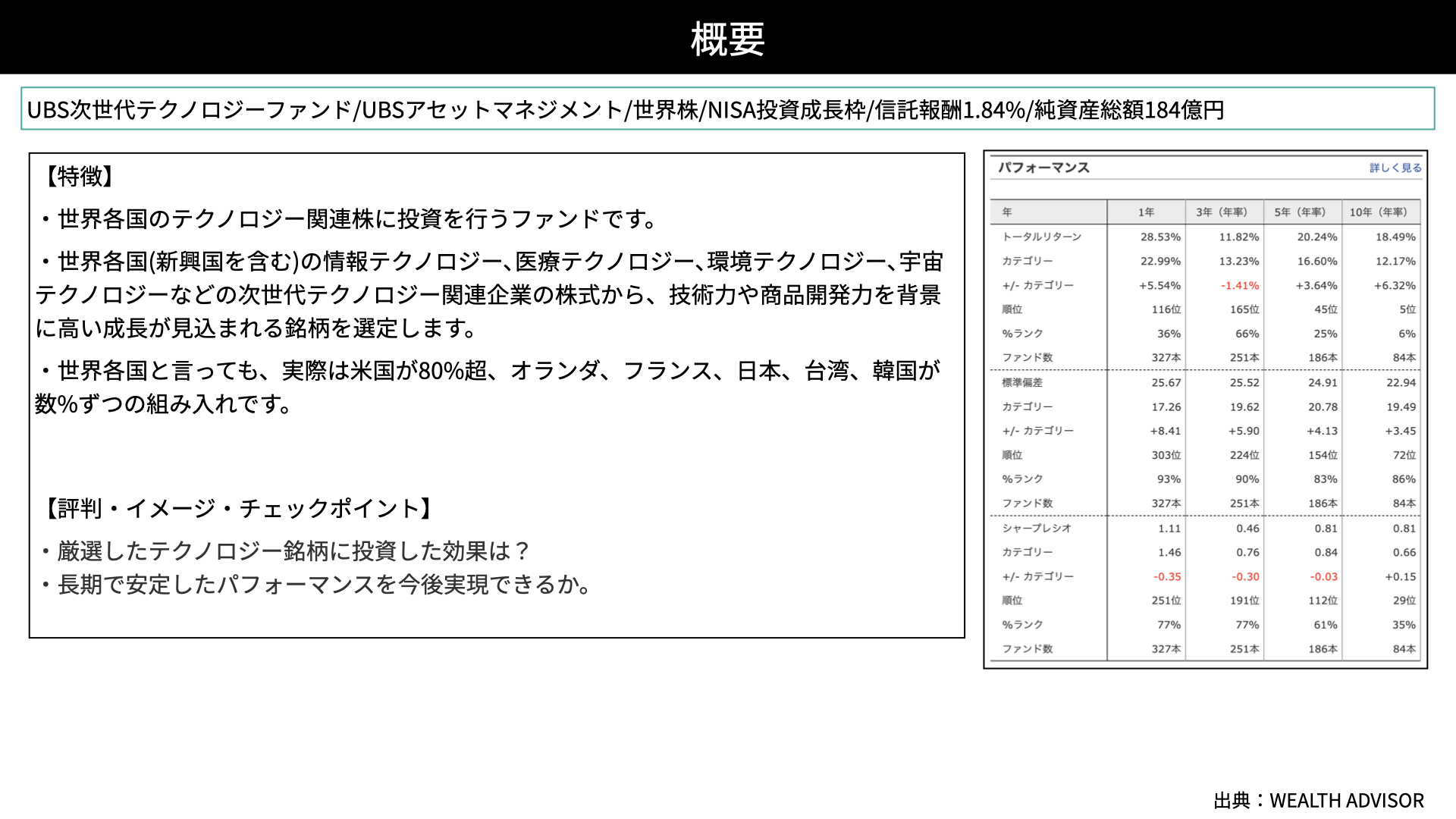

概要です。運用はUBSアセットマネジメントが行っています。世界株で、NISA成長投資枠が利用可能です。信託報酬は1.84%、純資産総額は184億円となっています。

特徴です。世界各国のテクノロジー関連株に投資を行っています。情報テクノロジー、医療テクノロジー、環境テクノロジー、宇宙テクノロジーなど、4つの次世代を担うテクノロジー関連株に投資しています。

技術力や商品開発力が高い銘柄を選定するため、成長が見込まれる銘柄を選定しています。

世界株の投資信託ですが、アメリカへの投資が80%以上を占めています。オランダ、フランス、日本、台湾、韓国などは数%の組み入れにとどまっている点には注意が必要でしょう。

チェックポイントです。テクノロジー銘柄の厳選がパフォーマンスにどう繋がっているのか、そのパフォーマンスが長期的に維持できるかどうかを確認します。

投資戦略

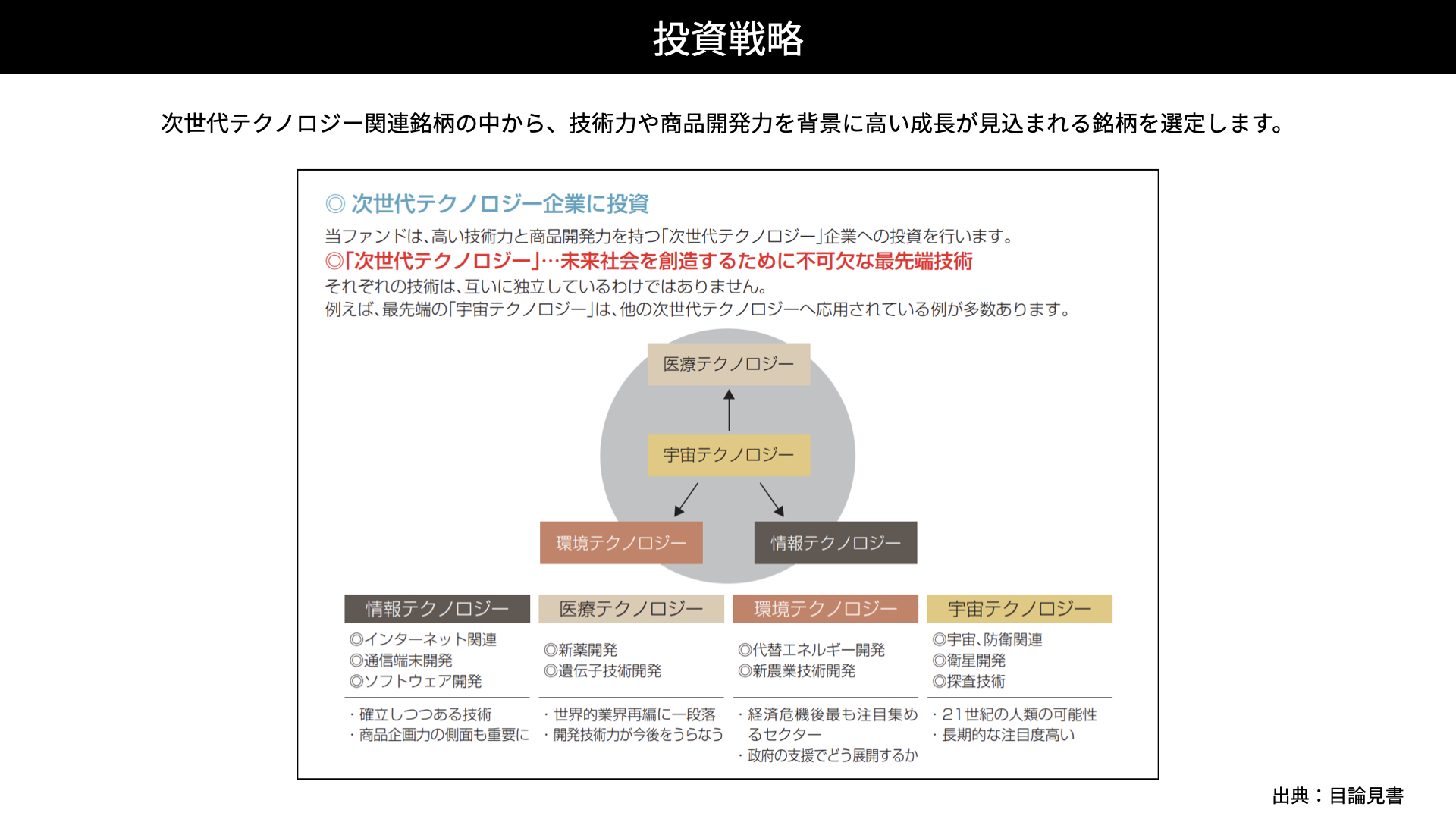

情報、医療、環境、宇宙の各テクノロジーは相互に関係を持っています。宇宙テクノロジーをハブとして、医療、環境、情報テクノロジーが繋がっているのが特徴的です。このような考え方で銘柄選定を行っていることが、ファンドのユニークな点です。

通常、テクノロジー企業といえば情報テクノロジーが中心ですが、情報テクノロジーは既に確立された技術です。一方で、医療や環境、宇宙は、今後さらなる可能性を秘めています。これらのテクノロジーをファンドに組み入れることで、長期的な成長を狙っていることが確認できました。

銘柄戦略

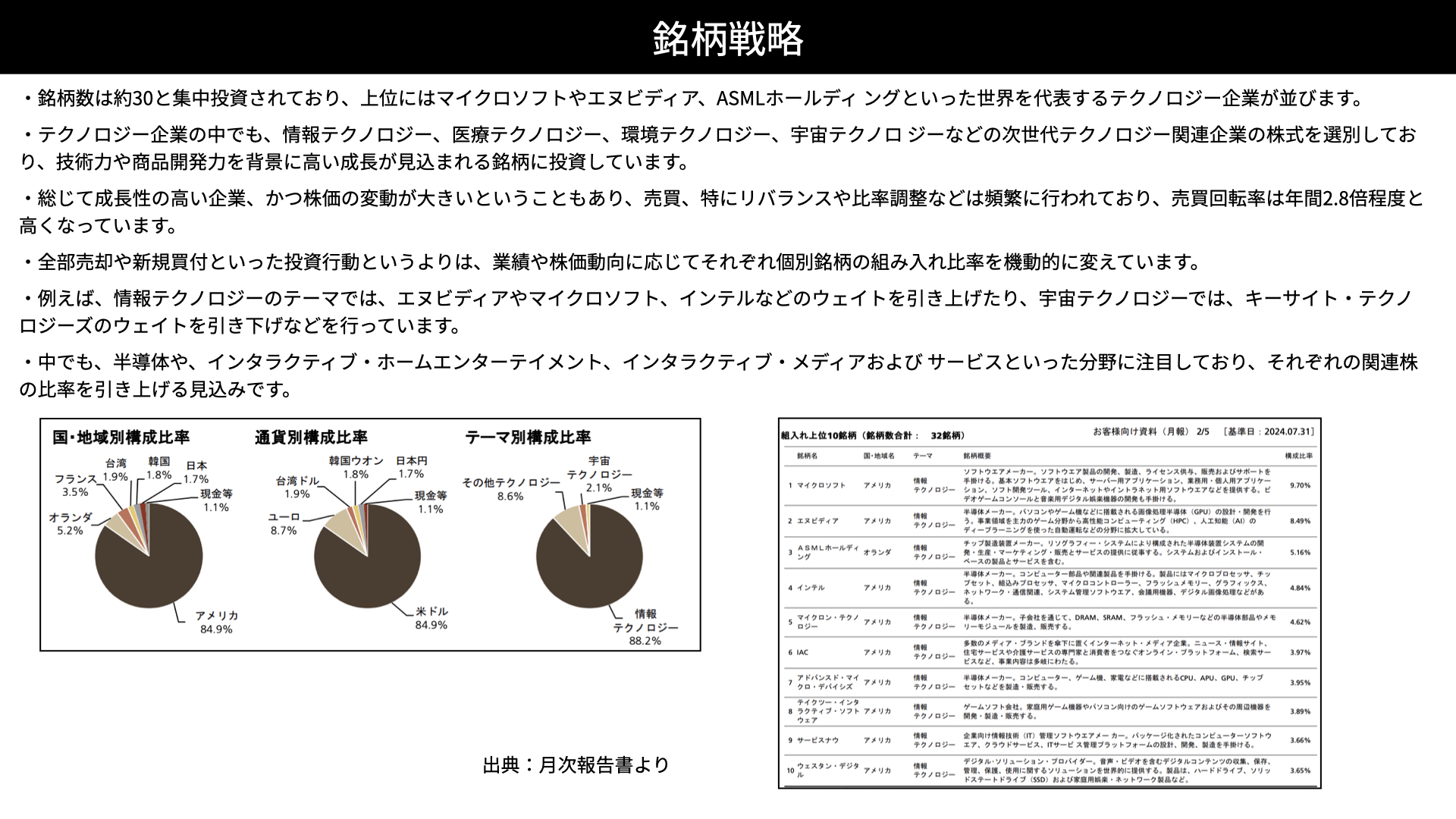

銘柄数は30に絞って集中投資しています。具体的な銘柄としては、上位にマイクロソフト、エヌビディアを含めて大企業が多くなっています。テクノロジー企業を選びつつも、よく知られているブルーチップ銘柄を多く保有していることがわかります。

テクノロジー企業の中でも、情報、医療、環境、宇宙テクノロジーにフォーカスしています。これらのテクノロジー企業は総じて成長性が高く、株価の変動が非常に大きい傾向があります。株価の上下が大きくなりますから、リバランス、比率調整を頻繁に行う必要があり、結果として売買回転率は年間2.8倍となっています。

年間2.8倍という回転率を見ると、全売却、新規買付が頻繁に行われている印象を持つかもしれません。実際には銘柄数を30に絞っているため、実際には大規模な売却、新規の買付というよりも、業績や株価動向に応じたリバランスを行う戦略です。

情報テクノロジーのテーマではエヌビディア、マイクロソフト、インテルなどのウェイトを引き上げつつ、宇宙テクノロジー分野ではキーサイト・テクノロジーズのウェイトを引き下げるなど、微調整を行っている印象です。

現在最も注目しているのは、半導体、インタラティブ・ホームエンターテイメント、インタラクティブ・メディアなどのサービスメディアです。これらの分野は既にサービスとして確立されており、収益が上がることに焦点を当てています。今後これらの比率を引き上げるとのレポートも出ています。

ファンド・パフォーマンス

パフォーマンス

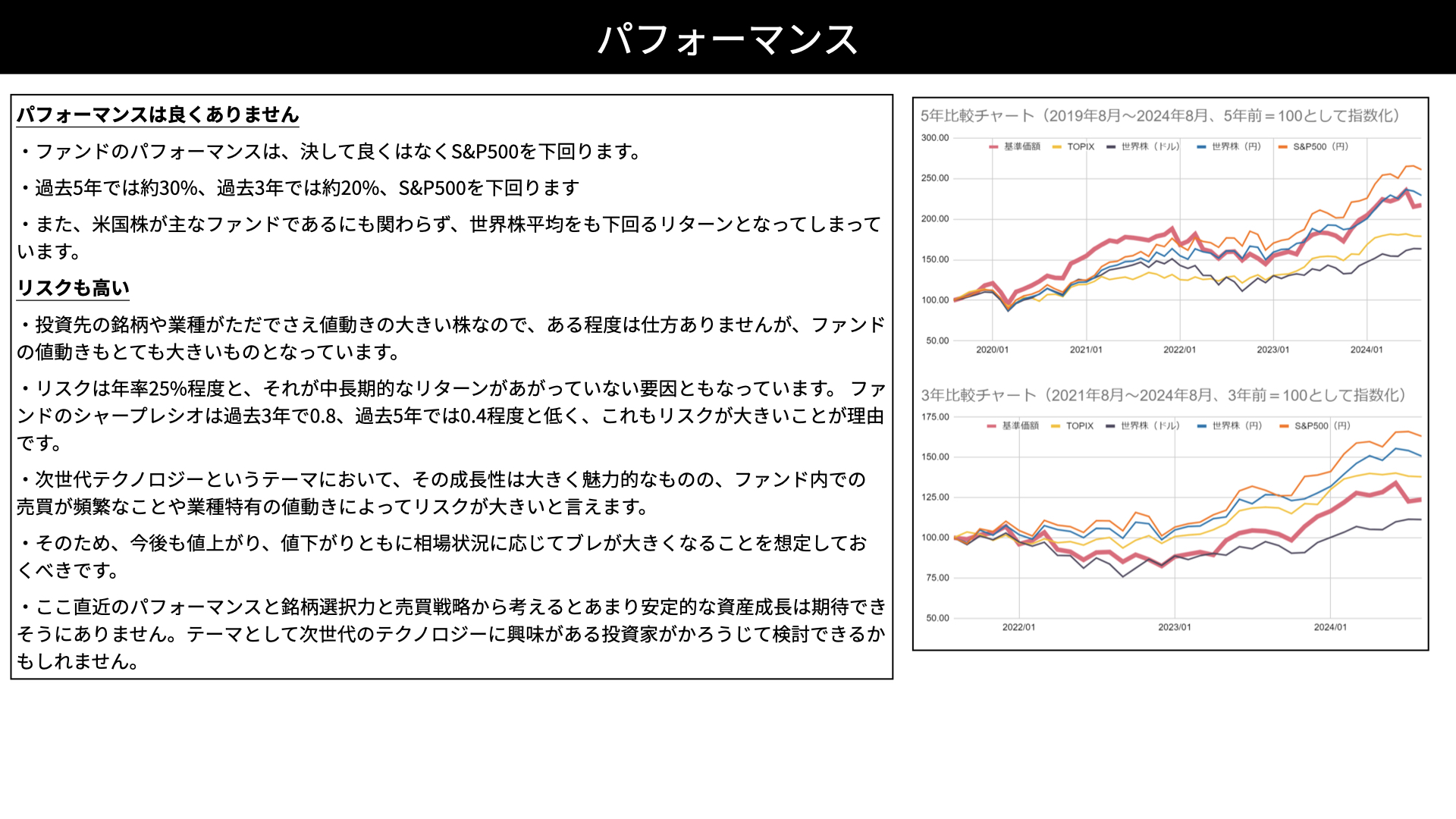

ただ、こういった戦略はあまりパフォーマンスに繋がっていません。S&P500を下回る結果となっています。

過去3年、5年のパフォーマンスはS&P500のみならず、世界株の円建てに対しても劣っています。過去5年間で約30%、過去3年間で約20%、S&P500を下回った結果でした。米国株が80%以上入っているにもかかわらず、世界株、米国株にリターンが負けていることがわかりました。

リスクが低く抑えられていれば良いのですが、実際はリスクも高くなっています。投資先の銘柄、業種が値動きの大きな銘柄ばかりで、リスクが高いのはある程度仕方がないとはいえ、ファンドの値動きは非常に大きくなっています。

高リターンを目指すには、年率25%程度と値動きに大きなブレがあり、中長期的なリターンを目指すには安定感が欠けていると言えます。

シャープレシオも過去3年間で0.8、5年間で0.4と非常に低くなっており、資金効率はあまり良くありません。

次世代テクノロジーというテーマは成長性が高く魅力的ですが、ファンド内での売買がリバランスとはいえ頻繁に行われており、値動きの大きさがリスクを増大させています。その結果として、パフォーマンスはあまり良くありません。

今後も値上がりや値下がりの変動幅が非常に大きくなる可能性があると、想定しておく必要があるでしょう。

ここ最近のパフォーマンス、銘柄選定力、売買戦略を考えても、安定的な資産形成を目指すファンドではない、という印象です。

次世代テクノロジーというテーマに強く興味を持っている方にとっては、投資検討の余地があるかもしれません。しかし、普通に世界株で資産形成がしたい方には、敬遠されるようなパフォーマンス、リスク、銘柄選定能力だと言えます。

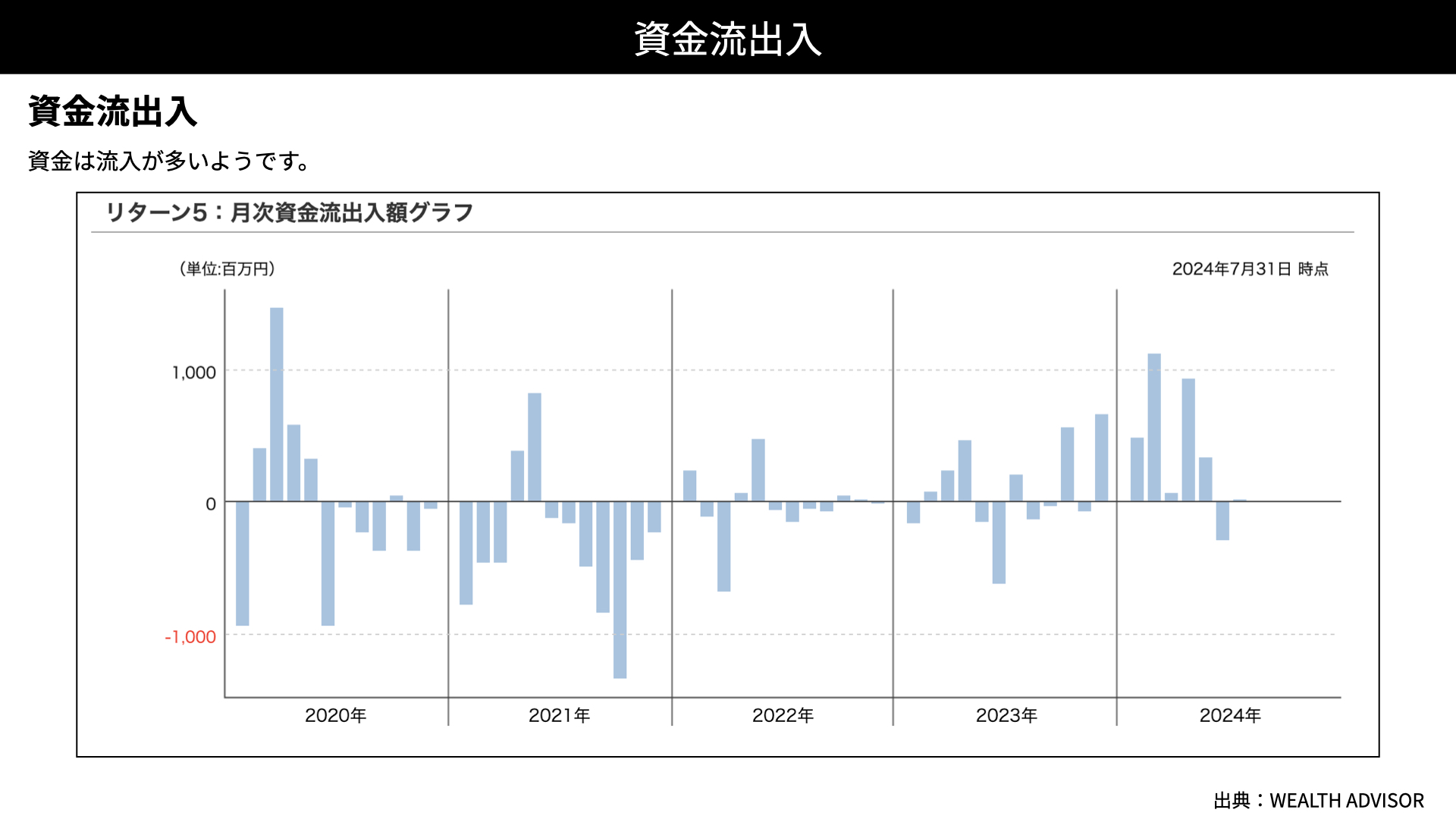

資金流出入

資金流入が多少増えています。テクノロジーというテーマが人気を集めていることが要因ではないでしょうか。

評価

評価は1.5とさせていただきました。間違いなくテクノロジー企業の将来性は高く、ファンドの戦略も非常にユニークだと感じました。しかし、パフォーマンスには、その戦略があまり反映されていません。銘柄選定、売買戦略があまり上手く機能していないと言えます。そのため、1.5とさせていただきました。

テクノロジーに対する期待感は世界的に非常に高まっており、ファンドの人気もあると思います。しかし、パフォーマンスを見ると、銘柄選定能力、売買戦略が優れているとは言い難い結果になっています。テクノロジー関連のファンドは多数ありますので、ぜひ分析した上で判断をしてください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF