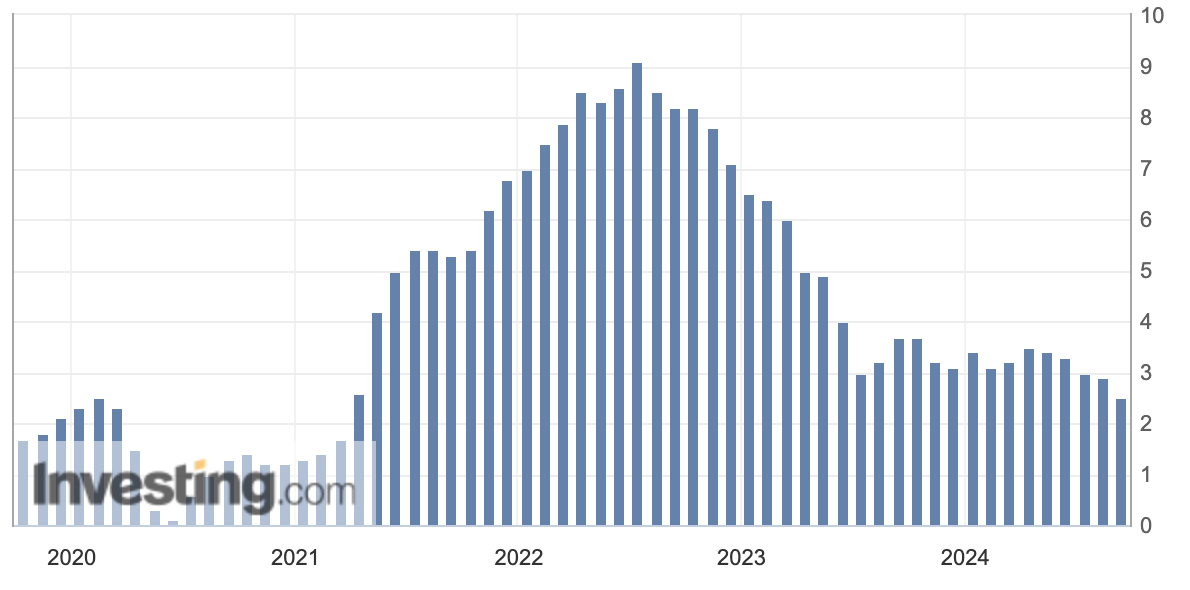

米8月消費者物価指数(CPI)は、前年同月比で2.5%の上昇となり、市場予想の2.6%を下回る結果となりました。これは、エネルギー価格の安定や供給チェーンの回復などが物価上昇の勢いを弱めたことを反映しており、インフレ圧力が緩和されつつあることを示しています。

出典:Investing.com

一方で、エネルギーと食品を除いたコアCPIは前年同月比で3.2%上昇し、前月比では0.3%の上昇。こちらは市場予想0.2%を上回る結果となりました。コアCPIの動向が示すように、特定のサービスや商品で依然としてインフレ圧力が根強く残っていることが確認されています。

この結果、金融市場ではFRB(米連邦準備理事会)が9月に大幅な利下げ(0.5%)を行う可能性が薄れ、特に短期金利の上昇が顕著でした。2年物国債利回りは急上昇し、長期金利もそれに伴って上昇したものの、短期金利の上昇幅がより大きくなっています。

CPI発表後の金融市場の動きは、債券市場だけでなく為替市場にも影響を与えました。ドル円相場はCPIの結果を受けて円安方向に動き、一時1ドル142円台まで円安が進みました。日銀の中川審議委員の発言が一時的に円高要因となりましたが、CPI発表後には円安が進行しました。一方で、株式市場もこのCPIの発表に敏感に反応しました。8月の米CPIが発表された後、ダウ工業株30種平均は一時700ドル近く下落する場面も見られましたが、その後ハイテク株を中心に買い戻しが進み、最終的には前日比124.75ドル高の40,861.71ドルで取引を終えました。

8月の米消費者物価指数(CPI)は、前年同月比ではインフレの減速傾向を示しているものの、詳細な内容を見ると、サービス分野を中心にインフレの根強さが浮き彫りになりました。この結果、市場の利下げへの期待はやや後退しています。LSEGのデータによると、FRBが9月に0.5%の利下げを実施する確率は13%に低下し、前日の約33%から大きく下がりました。一方で、0.25%の利下げが行われる確率は87%となっています。この確率の変化は、FRBの政策決定に対する市場の見通しを反映しており、8月の消費者物価指数(CPI)の発表後に利下げへの期待がやや後退したことを示しています。ただ、FRBがインフレ抑制よりも景気後退への対応を優先すれば、大幅な利下げに踏み切る可能性もあるので、警戒が必要です。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル