皆さん、こんにちは。ファミリーオフィスドットコムです。本日は、4月12日月曜日。今週のマーケット見通しをお伝えします。

[ 目次 ]

今日のテーマ

米中貿易摩擦にも強い、株式ETFの見極め方です。このテーマを選んだ背景には、今週金曜日の首脳会談がありますが、この日米首脳会談において、アメリカ側から、日本は中国の人権問題について強い姿勢を示すよう、言ってくるのではないかと思われます。それに伴い、日中関係、米中関係が悪化する可能性があり、そうなると、経済的に大きなダメージが出てきます。それが、株式ETFにどのような影響があるのか、過去の事例を見ながら、見極めていこうと思っています。

先週の振り返り

分析を始める前に、まずは先週の振り返りです。SP500の最高値更新がありました。2.7%近く上昇し、ナスダックは3%近くの上昇です。これは、金融相場が続いていることの表れだと思いますが、一方で、GAFAMを中心とした上昇で、特に他の銘柄が強かったわけではありません。出来高もあまり増えていませんし、どちらかと言うと、大型株だけが引っ張った相場と考えれば、全体として上値の重い印象が続いていると言えます。

それをさらに助長したのが、長期金利は1.66%まで低下、VIXは1.67まで低下していることを考えれば、さらに上昇があっても、おかしくなかったかとも思える環境でした。個人的には、少し上値が重たかった印象があります。

今週の注目ポイント

次に、今週の注目ポイントです。まず、先週の膠着状態、気迷い状態をブレークするきっかけがどこにあるか、見極めるマーケットと言えるでしょう。きっかけとしては、アメリカの企業決算がスタートするということで、水曜日以降、金融機関を中心に、決算が発表になります。金融機関は好決算が期待されていますので、結果が良くても、どちらかというと、ガイダンスなどのほうに、注目が集まっているかと思われます。

また、冒頭でお伝えしたように、首脳会談が金曜日に開かれます。こちらは、アメリカ側が新聞報道によると、中国の人権問題について、他の先進諸国が懸念を示している中、日本と韓国はしっかりとした姿勢を示していないからこそ、しっかりした姿勢を示すべきだと言ってきています。それに伴い、一週間前に開催される予定だった首脳会談が、今週まで遅れ込んでいるということも、言われています。日本がそれを言ってしまえば、日中関係が悪化するだけではなく、米中関係も悪化し、経済的にもダメージが大きいということで、どのような回答を準備しているのか、注目が集まっていると、新聞等々で報道されています。かなりの注目が必要です。注目すべき点は、日本の回答に伴い、中国が反論、もしくは反対姿勢を示して、関係が悪化するかどうかです。

最後に、ファイザーです。ファイザーの出しているワクチンが、南アフリカ型の新型コロナウイルスに効かないという報告が、CNNで発表されました。真相はまだ定かではありませんが、ワクチンが経済を立て直すという発想から見ると、少しマイナスの影響があります。今後、注視する必要があるでしょう。

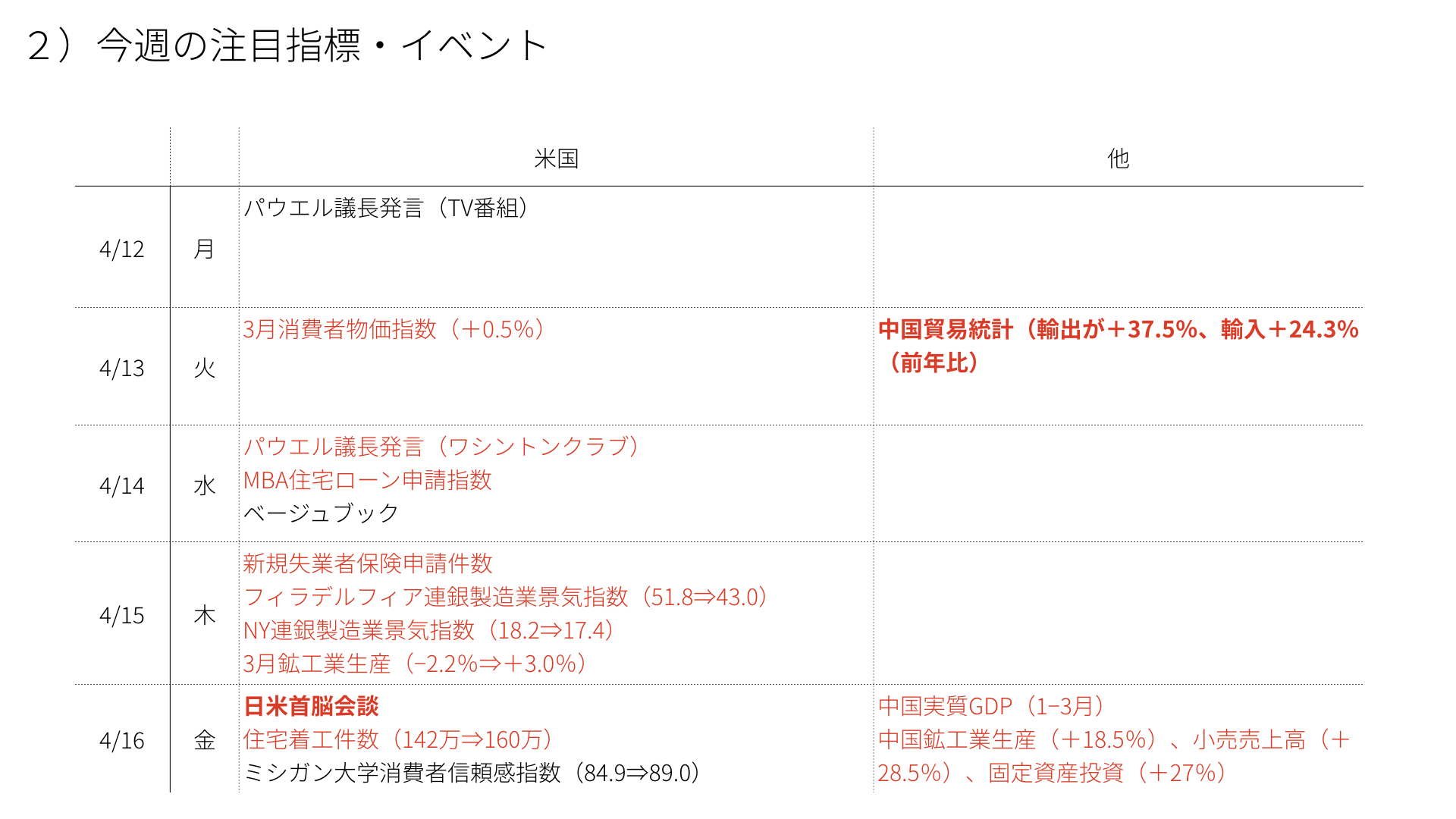

今週の注目イベント

次に、今週の注目イベントです。今週は、中国の統計が多くなっています。月次統計では、中国の鉱工業生産、小売売上高、固定資産投資の発表がありますが、軒並みいい数字が出る予定です。

また、中国の実質GDPと、中国の貿易統計も、いい数字が出るだろうと思われます。もし、悪い数字が出れば、中国株が先導する形で、マイナスになるので、日本株にもマイナスの影響が出るかと思われます。現時点でも、日本株は今、上値が重たくなってきていますので、注意が必要です。

先ほど申し上げた首脳会談も注目ですが、アメリカにおいては、2つのポイントがあります。まず、住宅関連です。住宅ローンの申請指数と、着工件数は、住宅ローン金利が上がっていることで、鈍化するようであれば、アメリカ経済を支えてきた要因の1つである、住宅価格が、低下するきっかけになります。これについては、数字がしっかりしたものか、確認が必要です。

さらに、フィラデルフィア、ニューヨーク連銀製造業景気指数が発表になります。こちらの数字が極端に悪くなれば、来月頭に発表される、ISM製造業指数が、マイナスインパクト、先行指標と言われていますので、注意が必要です。

米中貿易摩擦にも強い株式ETFの見極め方-2018年の株価を参考にする理由-

ここまでお話をしたように、今週の一番大きなポイントは、日米首脳会談における内容、および、それによる米中関係の悪化に、注目が集まっています。では、実際に米中の関係が悪化したときに、どういうETFに投資したほうがいいのか。皆さん興味があるところだと思います。

米中関係が悪化するのであれば、株式割合を減らせばいいではないかと思う方もいらっしゃると思います。ただ、今の金融相場で、財政出動が伴う相場では、株式は上昇する傾向だというのが、基本的スタンスです。そんな中で、より根もちのいいもの、価格が安定しているものを選ぶ必要がありますので、今回、2018年を参考に見ていきます。

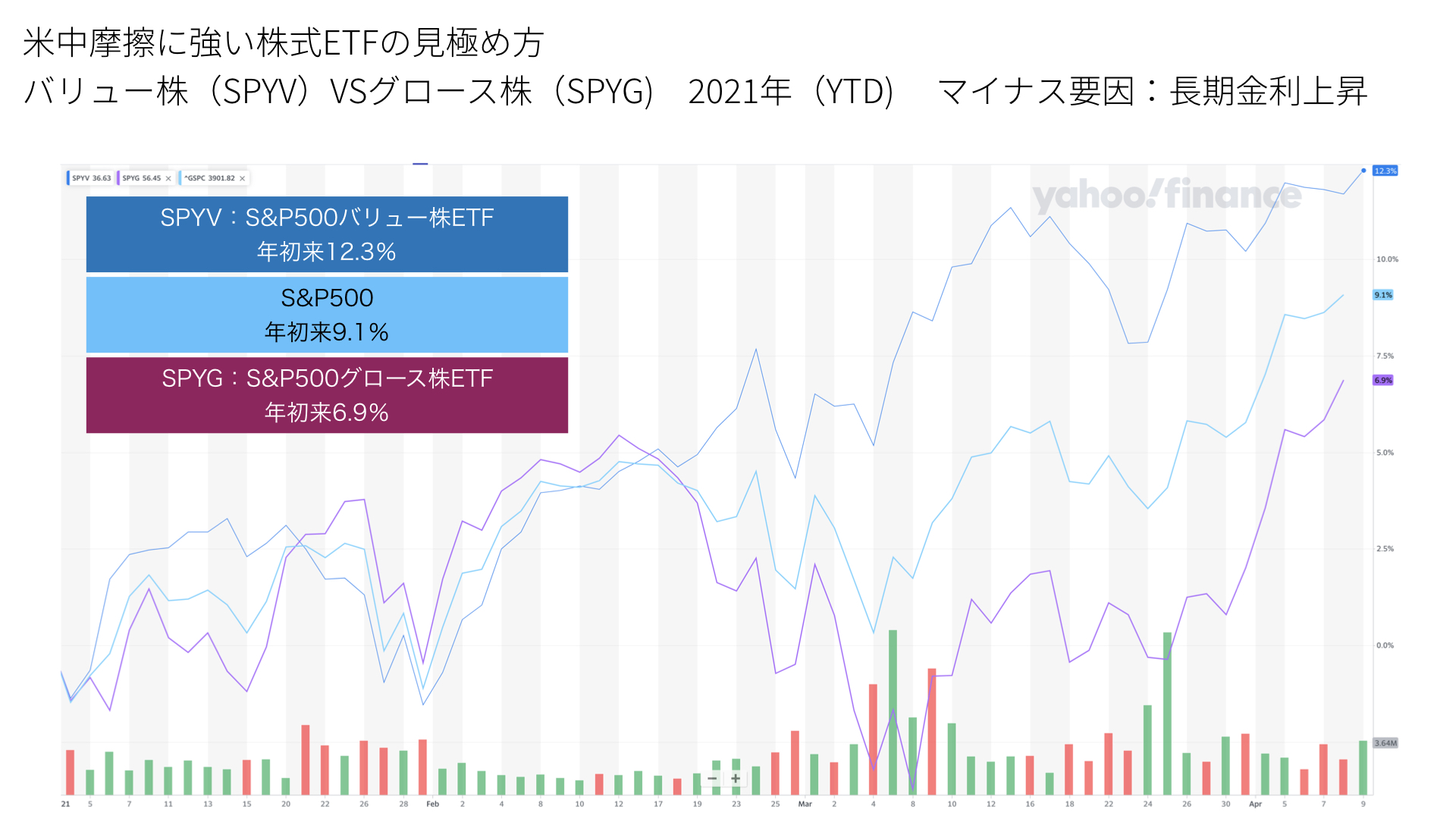

今年に入ってからのバリュー株と、グロース株の分析

まず、それを見極める前に、今年に入ってからのバリュー株と、グロース株の分析を行います。今回、もし米中貿易摩擦が強まった場合、SP500を持ち続けるなら、バリュー株と、グロース株を持てばいいのか、検討します。

SP500のバリュー株だけを集めたETFは、SPYVというものがあります。グロース株だけを集めたものは、SPYGというものです。今年に入ってのパフォーマンスを見ると、SPYVは、年初から12.3%。SP500が9.1%なので、3%近く、オーバーパフォームしていることになります。一方で、グロースに関しては、6.9%。SP500の平均を約2%アンダーパフォームしている状況です。

パーフォーマンスの差は、金利の差

この大きなパフォーマンスの差は、金利上昇に原因があると思われます。10年金利が急激に上昇したことで、高いPERとして評価されていたグロース株が、修正を余儀なくされました。今年に入ってからの相場は、金利上昇だけが大きな要因だったと言えます。他の国内経済や、業績がいい中で、金利が足かせになり、このようなパフォーマンスになっています。

これから見ていく2018年は、金利が上昇している中で、貿易戦争が悪化した年です。今年に類似してくる可能性があるため、参考にしたいと思います。

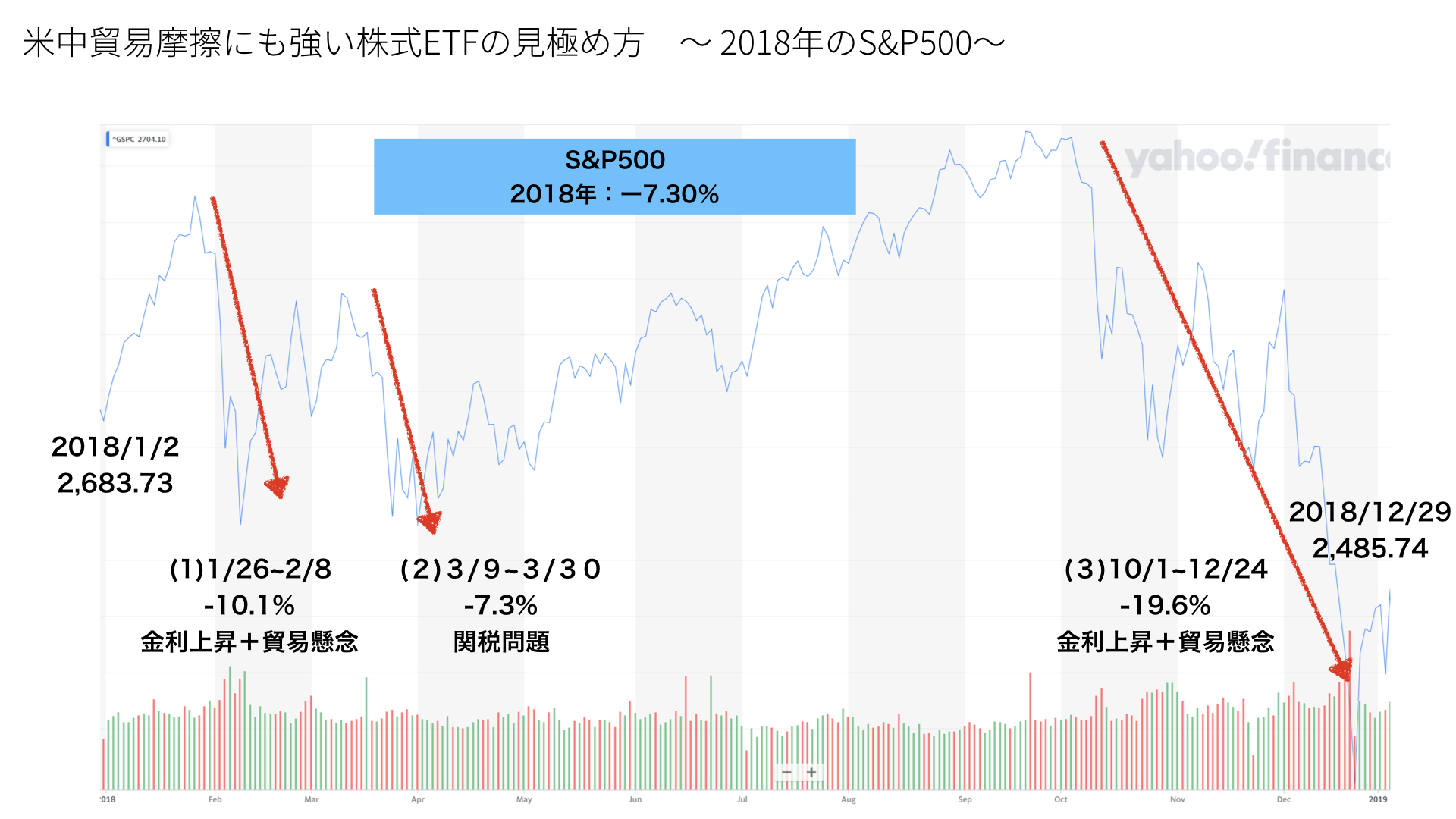

米中貿易摩擦にも強い株式ETFの見極め方-2018年の株価分析-

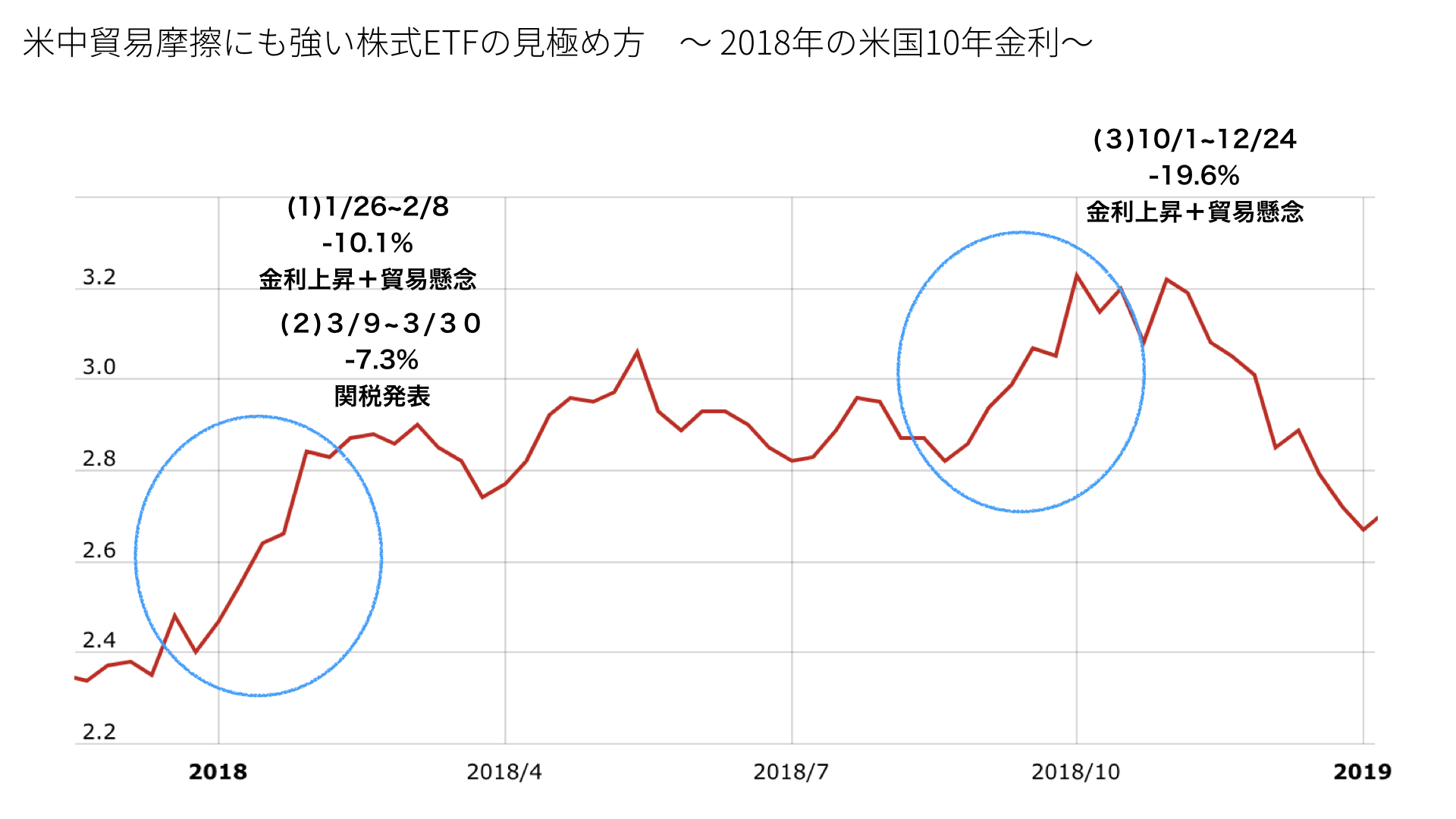

こちらは、2018年のS&P500です。3年前ですが、かなり記憶から薄れているかと思われますので、改めて振り返ります。2018年は、SP500がマイナス7.3%の、マイナスパフォーマンスでした。3回ほど大きな下落があり、1月26日~2月8日のマイナス10%。こちらは、金利上昇と、貿易懸念の台頭です。3月9日~3月30日の7.3%のマイナスは、関税が実際に出動したことから起こりました。そして、10月1日~12月24日は、金利が大きく上昇したことと、貿易懸念が強まったことで、19.6%のマイナスとなり、年間7.3%のマイナスになりました。

この1年間で、完全を高めたことにより、アメリカは中国から輸入する半分の商品に対して、関税を引き上げた状況になっています。一方で中国は、アメリカから輸入する70%に完全を課しましたので、互いに関税をかけあう状況でした。そのような中で、経済が懸念されたことで、株価が下がったというのが、背景でした。

2018年の金利動向

その中で、金利上昇がどのような形だったかを確認してみます。2017年後半から、アメリカの10年金利は上がってきていて、最初のSP500下落局面の1月~3月直前には、10年金利が2.4%から2.86%まで、1か月近くで急激に上昇しました。今回と同じような金利上昇がきっかけとなり、株価が大きく下落しました。10月以降の20%近い大きな下落の直前も、金利が2.8%から、3.2%まで上昇しています。金利上昇がきっかけとなり、年3回、大きな下落が起こりました。さらに、貿易摩擦が加わったのです。

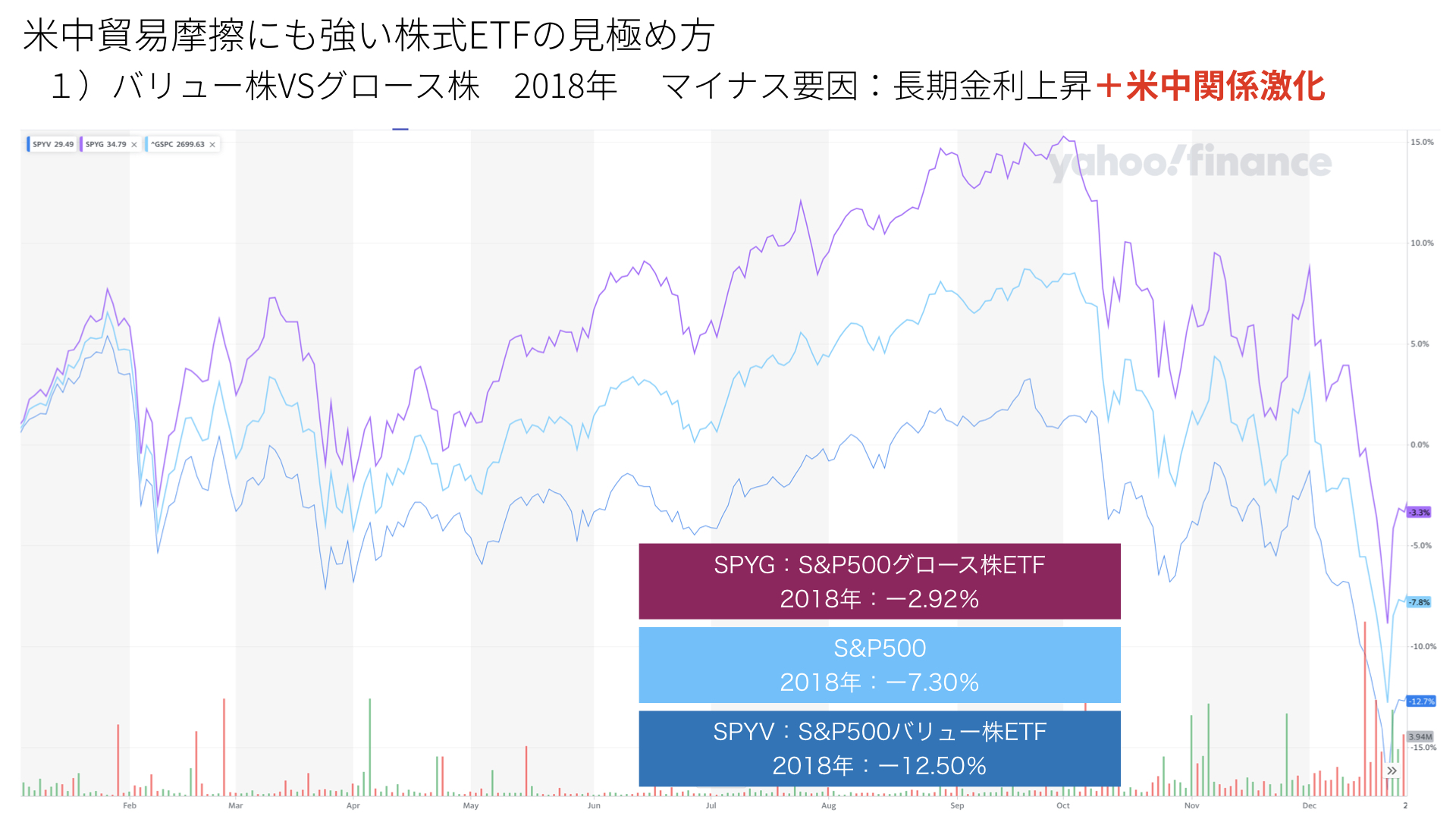

今、最初に見てもらったチャートの、金利上昇だけで見た場合、今年3か月ではありますが、バリューがグロースを上回っていたことが分かりました。では、2018年、SP500が7.3%下がった中で、パフォーマンスは、グロースとバリュー、どうだったのか確認しましょう。

2018年の米国バリュー株VSグロース株

結果的には、グロース株がマイナス2.92%。一方で、SPは7.3%、バリューは12.5%のマイナスです。ということは、金利上昇だけで見た場合は、SP500の中で、グロース株が高く評価されている分、下がり率が高くなる。しかし、貿易問題、米中の関係悪化が加わってくると、10%近くマイナス影響が出てきたことが結果的に確認できます。

では、その理由はなぜなのか。2018年を参考にすると、金利の上昇と、貿易摩擦のマイナス要因があったということは、間違いないです。各社のレポートを見ると、国内景気と、企業業績により、マイナス分を補ったから、グロースは、マイナス2%近くで収まっていると、説明されています。

米中貿易摩擦にも強い株式ETFの見極め方-マイナスを補う国内景気と企業業績-

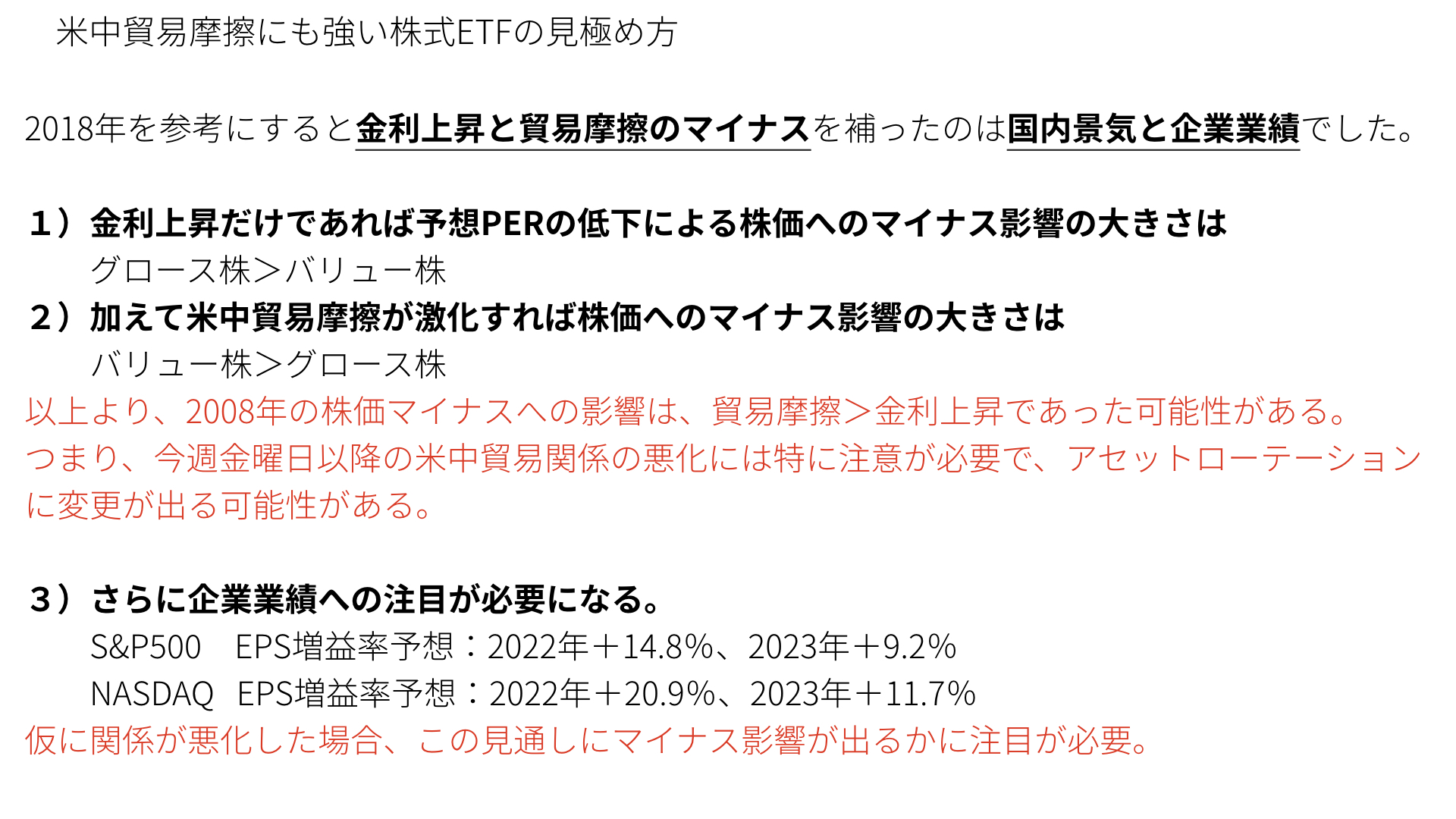

そこを踏まえて、1つ目のポイントです。金利上昇だけが続くなら、今年前半のように、予想PERの低下が大きく影響するグロース株に、マイナス影響が大きくなるでしょう。そこに加えて、米中の貿易摩擦が激化すると、金利上昇にプラスされるマイナス要因として、結果として、バリュー株のほうに、より大きなマイナスの影響が出ます。もし、米中貿易摩擦が悪化することがあれば、結果として、今年の後半、グロース株のほうがプラスになる可能性があるということを、念頭に置いておく必要があるかと思います。

それを補ったのが、国内景気と、国内業績でした。企業業績を見ても、特にグロース株が多く入っているナスダックのほうが、20.9%、11.7%と、22年、23年のEPS増益予想が、SP500を上回っています。ナスダックの中に入っているグロース株は、SP500にもグロース株として入っているわけですから、SP500でもグロース株のほうが、オーバーパフォームする可能性があります。

ここには注意が必要です。金利上昇だけにマーケットが注目していると、PERはグロースのほうが高くなります。その分の調整が大きいだろうから、バリューを買っておくという流れが、強くなります。

しかし、今はあまり加味されていない米中貿易摩擦がさらに悪化すると、そのストーリーは変わってきます。マーケットは、先取する傾向がありますので、今週金曜日の内容が、関係が悪化するようなものであれば、2018年のケースシナリオを分析していけば、もしかしたらバリュー一辺倒ではなく、グロースが伸びる可能性があるということを踏まえ、かつ、全体が7.3%、SP500が下がった相場でも、マイナス3%ぐらいにとどまったということを考えれば、バリューだけに偏らず、グロースにも分散していこうということにもつながってきたりするかと思われます。

先ほど言ったように、国内景気と、企業業績が、金利上昇と、貿易摩擦のマイナスを補っていくということで、今週から発表になる、企業業績には、注目が必要になってきます。今週、来週、再来週と、これから続いていきますので、ゴールデンウィークまで、アメリカの企業業績をしっかりと見ながら、米中関係があまり悪化せず、今まで通りであれば、もしかしたら、バリュー株のほうの上昇が続くでしょう。

一方で、悪化することがあれば、グロースのほうが伸びていく可能性があると。そして、企業業績がもし、グロースのほうが良ければ、グロースが伸びていくけれども、バリューが良ければ、持ちこたえるということも出てきます。

これから見ていくものは、企業業績と、米中関係がどうなっていくのか。ここに注目しながら、マーケットを見ていただければ、今年もし調整局面に入っても、株価の根もちがいいものを選ぶ、ETFについてのヒントになるかと思います。そういうことも、選択に入れていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル