皆さん、こんにちは。ファミリーオフィスドットコムです。本日は、4月5日月曜日ということで、今週のマーケット見通しをお伝えします。

[ 目次 ]

先週一週間の振り返り

先週は、バイデン大統領の新たな経済政策や、ISM製造業指数やアメリカの雇用統計が好調と、3つの主な材料により、大きく株価が上昇しました

特に、S&P500は、高値の4,000ポイントに到達しましたし、2月11日以降低迷していたナスダックにも、かなり復調の兆しが見えました。一時期は、グロースからバリューへと、資金がシフトしていましたが、改めて戻ってきたという形になり、マーケットの雰囲気が息を吹き返したような感じになっています。4月に入り、マーケットが活況になると見通すレポートも多く出ています。マーケットがいい雰囲気になってきてはいますが、この流れは続くのかどうか。冷静に見ていきたいと思います。

株価を実際に見ていく場合、どうしても経済指標をしっかりと確認し、マクロ経済がどうなっていくのかを見る必要があります。また、実際、そこに出ている反応が、先取をしているものなのか、過剰反応なのかを、俯瞰的に見る必要があります。

そこで、今回は、注目ポイントとして、雇用統計の結果を受けた市場反応が、本当に正しいのかを、まず見ていきます。そして、バイデン大統領の発表した米国雇用計画について、過度な期待になっていないかを、後半、しっかりと分析していきます。今後のマーケット見通しのヒントになるかと思いますので、ご確認ください。

今週の注目イベント

次に、今週の注目イベントです。4月7日、3月16日~17日に開催されたFOMC議事録が発表されます。量的緩和を止めることに言及する内容が、少しでも出ていた場合、マーケットはかなり動揺すると思われます。恐らく、そのような内容はここで発表されないと思われますが、もしあった場合、翌日、パウエル議長の講演が準備されているという機会もありますので、マーケットが過剰に反応した場合は、そこで修正されるでしょうし、修正しない場合には、何らかの思惑があるのかということになります。水・木の動きは、非常になってくるでしょう

4月5日は、ISM非製造業指数が発表されます。こちらもいい数字になるかと思われています。大きく予想を下回ることが無ければ、ネガティブにはならないでしょう。

その他にも、IMFの世界経済見通し等、色々な指標が出てきます。こちらも、総じていい数字が出てくるかと思われます。これがいいから株価が上がるというよりも、どういう反応があり、どういうマーケットの動きがあるかに、注目する方が大事になります。

今週の注目ポイント(1) 雇用統計発表後の市場反応

今週の注目ポイントです。まずは、雇用統計。3月の雇用統計では、91.6万人増えました。かつ、1月~2月の雇用統計へ、上方修正が入り、計15.6万人の増加となりました。合計、3月で107万人、想定を超えて増えたことになります。これは、予想を40万人近く上回っていますので、かなりのサプライズと捉えられました。

雇用統計がすごく良かった場合、株価は当然上がりますが、低金利政策、量的緩和が続かなくなり、金利が上がる、物価が上がるということが連想されます。しかし、今回は、雇用統計内容がよく、株価の先物が上がり、長期金利は1.7%近辺で落ち着くという、まれな動きになりました。

雇用統計が良くて長期金利が低下した理由

その背景は何か。5つほど、ポイントがあります。

1つ目は、平均時給。予想では30ドル近くを超えてくると思われていましたが、29.96ドルと、前月と比べてマイナスになっています。雇用が増えつつも、時給が決して上げていないというのは、インフレの懸念が無いということです。その中で、金利が落ち着き、株価が上がるという、いいとこ取りになっています。

ただ、細かく見てみると、今回の91万人の雇用の、3分の1は、サービスセクターのエンターテイメント部門での増加でした。エンターテイメント部門は、あまり賃金の高い層ではないので、増加は、平均時給の増加に影響しませんでした。今後、同じように毎年70万~80万の雇用増加があれば、平均時給が上がる可能性があります。インフレへの圧力になり、金利上昇にもつながりますので、今回の状況は、今月だけの特別な事象の可能性があることを、把握しておく必要があります。

残りの4つは、雇用統計が良かったけれども、よくよく見ると、まだまだ不安だらけという、マイナスの内容になります。

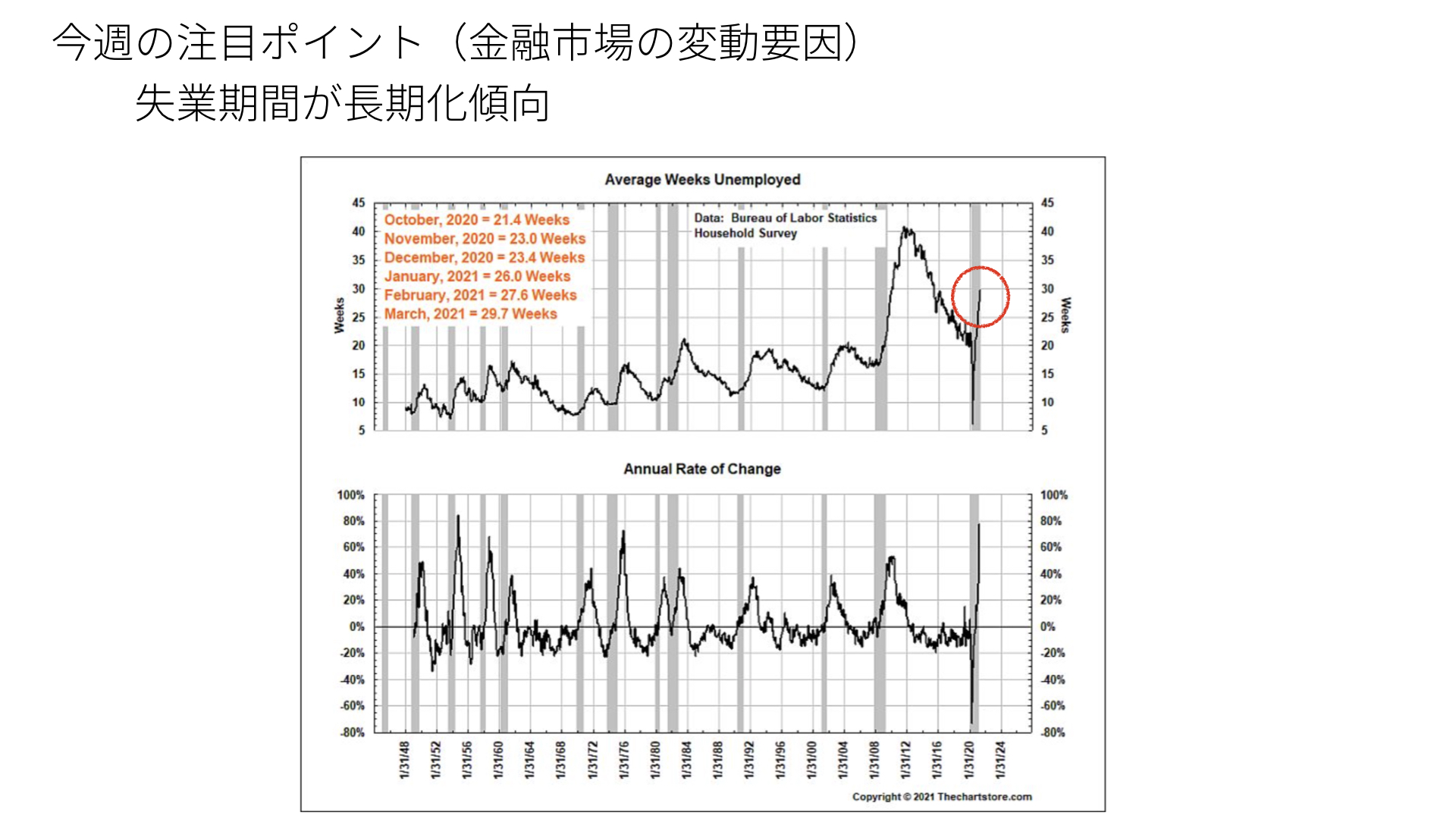

2つ目のポイントは、長期失業者の割合と、長期化です。失業者占める割合の中で、長期失業者の割合が、かなり増えています。つまり、失業した後、職を見つけるまで長くかかっていることです。

こちらのチャート、簡単に説明しますと、2020年12月には、失業して次の職が見つかるまで、平均21.4週でしたが、今年の3月には、29.7週。8週ほど職が見つかるまで、時間を要しています。雇用の数字は増えているけれども、万全ではないということが分かり、金融緩和が継続へとつながりました。

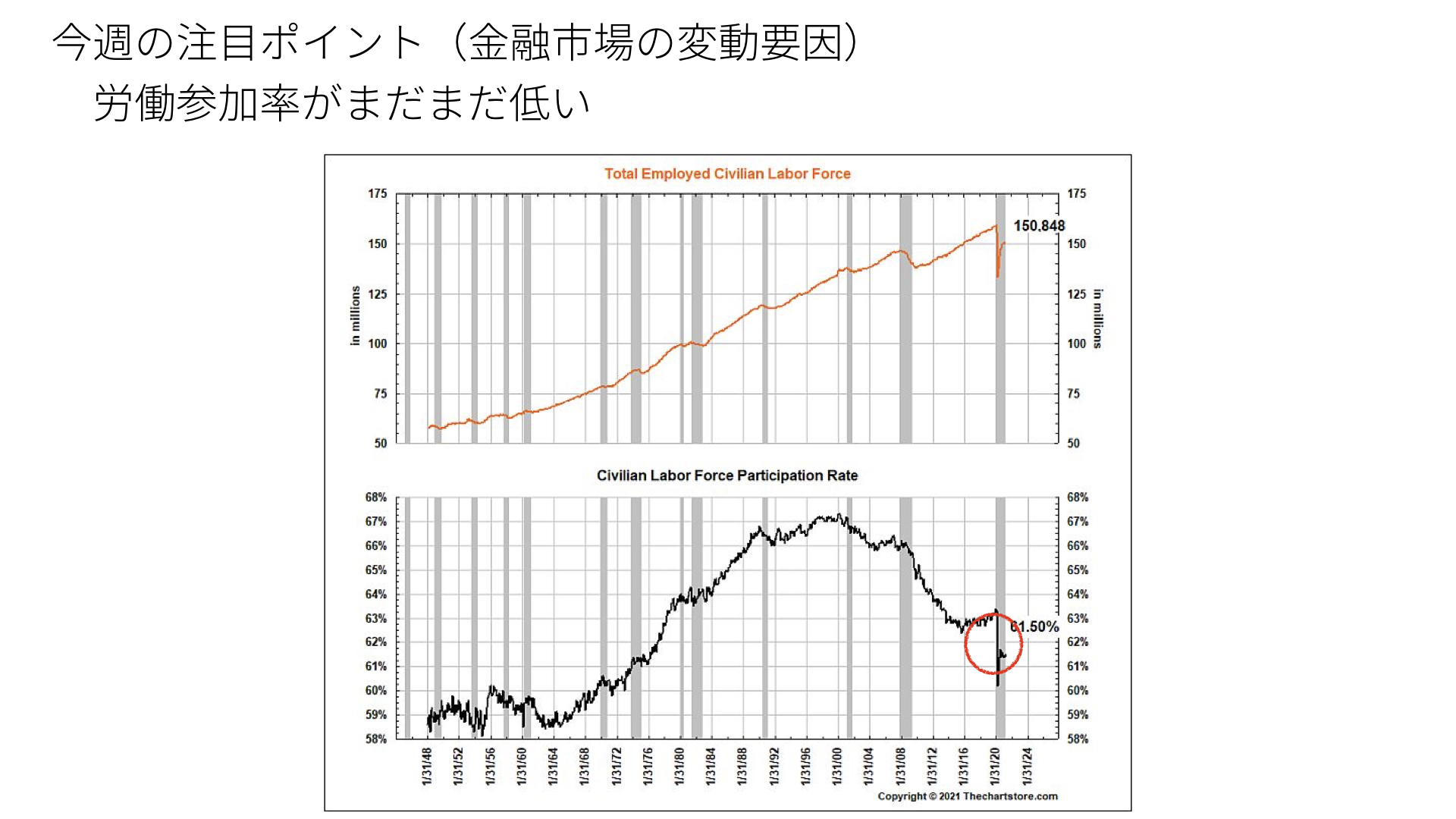

3つ目は、労働参加率が61.5%と、低い状況になっていることです。リーマンショック後、ずっと下がってきていますが、なかなか職に就けない層が、増えてきています。現在財務長官の、イエレンさんが議長の時代に、念入りにこれを見ていたと言われていますが、パウエル議長も、当然労働参加率を見ています。63%~64%に回復しない限り、量的緩和は続くでしょう。

4つ目は、雇用喪失が840万人いるということです。107万人増えたとはいえ、コロナショック後の失業者は、840万人います。仮に、107万人の増加ペースが、8か月~10か月続いても、コロナ後の雇用喪失が、やっと埋まる程度です。また、107万人の増加ペースが続くかどうかは定かではありませんので、1年近くは、量的緩和が続くと考えられました。

5つ目は、U-6失業率。これは、自分が職業をあきらめざるを得なくなったり、正規雇用で働きたいけれども、パートで働かざるを得なくなったというような、諦めを含めた失業率のことです。10.7%と、先月よりも改善しつつも、目標の6%台には、大きく乖離した状態が続いています。

これら、2番目~4番目の内容を見ていただければ分かるように、雇用統計91.6万人というニュースは良かったのですが、中身は、まだまだ伴っていないということで、これからも量的緩和は続くと思われ、株価が上昇したと、考えていただければと思います。

いい状態だから、株価が上がっているわけではありません。悪い内容も伴っているから、金融緩和が続くとして、金融相場の継続を期待したマーケットだということが、改めて分かりました。

金融相場を期待したマーケットが、一番敏感になるのは、当然、金利が上がることです。そこから、1月以降ずっと起こっている、金利が上昇すると相場が少しぐずついたり、調整が入ったりする状況は、これからも続くことが、改めて確認できます。10年金利が、1.7%近辺で落ち着いているとしても、何らかのきっかけで、1.9%~2.0%に入ることがあれば、相場は簡単に軟化する可能性があります。金融相場が続いていることを認識しながら、相場に臨んでいただきたいと思います。

今週の注目ポイント(2) 米国雇用計画への期待

次に、バイデン大統領が3月31日に出した、2.25兆ドルの米国雇用計画です。ここでは、8年間で2.25兆ドルを使い、米国の雇用増加、中国に勝てるアメリカを作ることを目標にしています。当初、4年間で2兆ドル使うことになっていましたが、8年間となりましたので、額自体は半分ほどになったイメージです。

また、2.25兆ドルの財源は、法人税と、海外で得た利益から取っていくということで、税源を明確に発表したことが、マーケットで非常に評価されています。今までは、赤字国債で賄ってきた流れを考えれば、大量の国債を発行しなくていいと、金利が収まり、マーケットがプラスに好転しました。

米国雇用計画が増税でまかなえると考えることの難しさ

ですが、過度な期待が働いていると、私は考えています。そう考える理由は、5つあります。

1つ目は、前回、1.9兆ドルの財政支援策は、財政調整措置と言って、民主党が単独採決を採り、法案を通しました。単独採決を年何回も行うことは、審議的にできないということもあり、今回は、共和党ときっちりと向き合いながらやっていかなくてはならないと、言われています。そうなると、2.25兆ドルの額を、満額通せる可能性は、低くなります。前回も、1.9兆ドルが1兆ドルに減るのではないかと予想されたときは、マーケットがぐずつきました。今回も、2.25兆ドルが、実現できる前提に動くと、マーケットが崩れたとき痛手を被るため、要注意が必要です。減額、内容修正は当然あります。

2.25兆ドルについては、中国製造2025で、世界1位の半導体国になると宣言している、中国への対抗手段でもあります。共和党、民主党共に、総論としては、アメリカを強くしたいという思いはあるでしょう。しかし、財源の法人税の増税に、共和党が賛成を得ることは、かなり厳しいのではないかと言われています。法人税を先送りし、2.25兆ドルの財政出動を行う場合、赤字国債で補うことになります。そうなれば、金利が上がり、金融相場にとって痛手になりますので、要注意です。

今後、2.25兆ドルに、プラスアルファで4月に追加で出し、合計4兆ドル規模の財政出動になると言われています。富裕層の増税、キャピタルゲイン課税の増税と言われていますので、本当に共和党が賛同するか。かなり厳しいと思われますので、満額で通ると予想していると、痛手を被ると思われます。

法案可決までの期間が、長期化する可能性もあります。覚えておいてほしいのは、1.9兆ドルの前回法案は、失業給付を伴うもので、支払わないと景気がすごく後退するという、期間の決まったものでした。一方、今回は長期間で審議を進める、年内には決まらないのではないかとの一説もあります。つまり、大きなアドバルーンを上げたものの、実際にどの金額で、どの時期に決まるのかっていうのは、分からない状態で、不透明感が出てくるというのは、マーケットに対してマイナスのインパクトがありますので、次元の決まったものではないということを、是非覚えておいてください。

そして、先ほど言ったように、中国製造2025に対抗しようとした内容なので、当然法案を進めていく過程には、米中貿易戦争が深くなってくることが出てきます。サプライチェーンを国内にするなどにより、いろいろな対立が起こってきますので、そこも含めて、しっかりと考えていく必要があるかと思います。

最後にこちら。先ほども少し触れましたが、FOMCで、実際に会議に出た人間のコメントを、しっかりと明記することが取り決めされている議事録です。

誰か一人でも、量的緩和の縮小についてコメントした場合、書かなくてはなりません。コメントがあり、議事録に記載された場合は、パウエル議長が後日、意見についての考えを求められ、その際、コミュニケーション不足が起こった場合は、マーケットが過剰反応する可能性も十分にあります。量的緩和縮小について、議事録にコメントが出てくる可能性は、今回はとても低いです。ですが、今後1年近く、FOMCの議事録が出てくる中で、量的緩和縮小のコメントがいつ出てくるのかに、マーケットは非常に注目しています。4月7日のFOMCの議事録に、注目が必要です。

終わりに

先週、マーケットは3つの要素で、株価が上がり、金利も低下している状況でした。中身を見ると、マーケットが上がっていく可能性は高いものの、まだまだ金利に弱い状況が続く、金融相場だということは、明らかです。金融相場の中、金利を上げるような状況、例えば、インフレや、FOMCにコメントがあったり、財政出動に伴い、法人税が先送りされたり、などということは金融相場にインパクトを与えます。今週も注目すべき内容がたくさんありますので、気を緩めることなく、今週1週間もマーケットに向かっていただければと思います

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル