皆さんこんにちは。ファミリーオフィスドットコムです。本日は、3月25日月曜日、今週のマーケット見通しをお伝えします

今日のテーマは、31日予定されているアメリカ、バイデン大統領による、新しい経済対策パッケージについてと、最近下落調を強めている中国マーケットに対する見通しについて、後半にお伝えしたいと思います。

[ 目次 ]

先週のまとめ

まず、最初に先週のまとめから見ていきます。先週一週間を振り返ると、金利が高騰するのではないかという思惑の中、意外と金利が安定しました。結果として、株価が木・金と上昇して終わったという展開になっています。一週間で考えるとナスダックはまだ下落で、SP500とNYダウは上昇という形になっていますので、強弱の入り乱れた内容でした。

主な材料ですが、注意すべきこととしては、FRBが発表した、6月末、銀行がストレステストを通過した場合は、今まで規制をかけていた自社株買いと、配当についての許可を出すということです。1年間であげる純利益の中での、自社株買いと配当という制限が付いてはいますが、これは、銀行株によってはプラスということで、マーケットにとってはプラスの反応になりました。

あとは、バイデン大統領が就任以来、初めての公式記者会見で、今後ワクチンを1億回から倍の2億回に増やすと言い、コロナの感染者が抑えられ、経済が戻ってくるだろうとして、プラスの材料になりました。

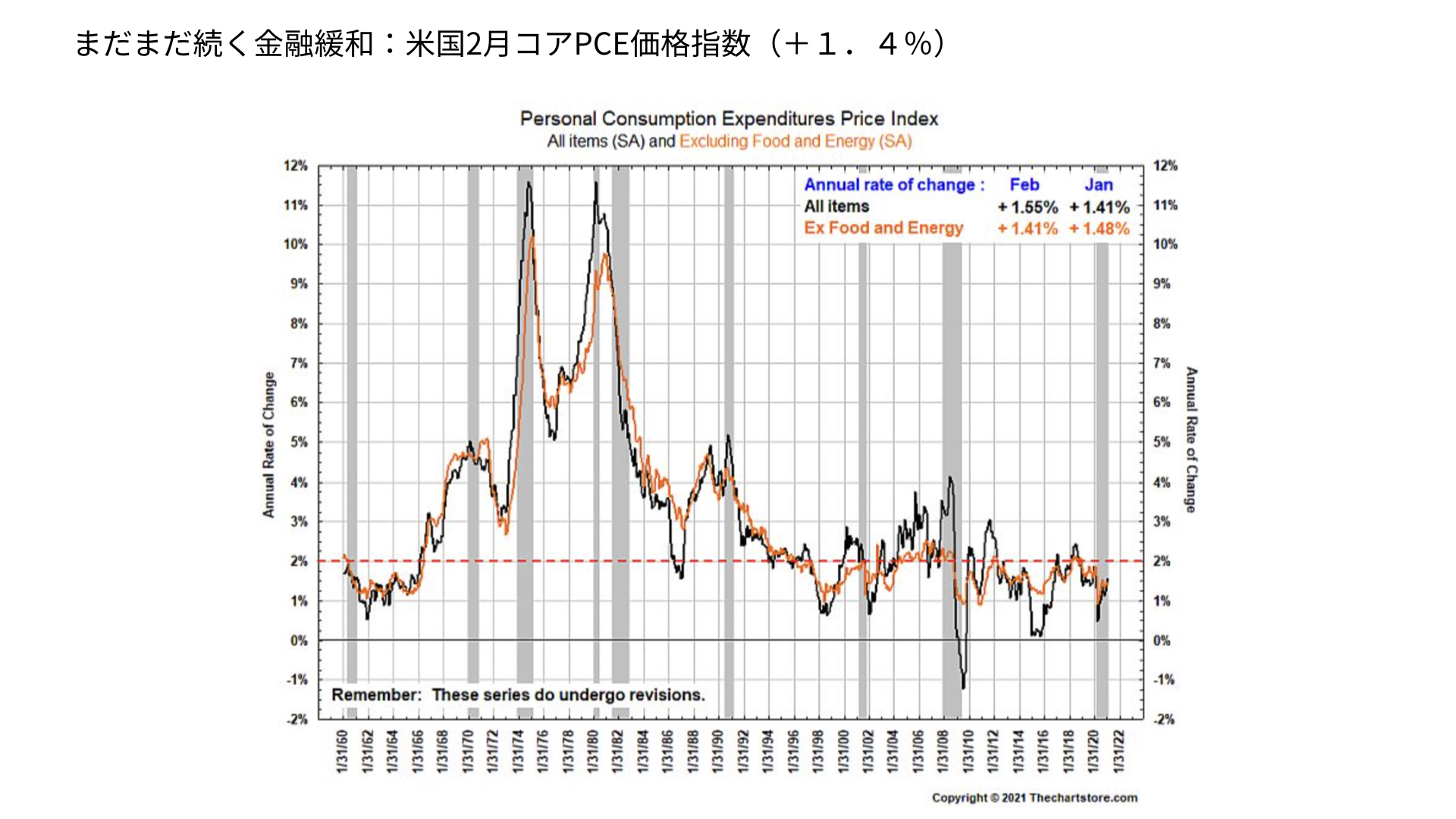

次に、コアPCE価格指標。これは、消費者物価指数よりもさらにFRBが材料視している、インフレ指標です。こちらが、マーケットの予想では、1.5%のプラスだったのが、1.4%のプラスにとどまったということで、内容としてはインフレが続いていないことが分かりました。

ですが、中身を分析すると、耐久財に対する消費は落ちているけれども、一方で普通の消費、サービス業に対する消費は増えていることが分かりました。

これが意味していることは、いずれ、コロナの感染者が収まってきて、ワクチンが普及することによって、外出して、消費することが増えるだろうということです。耐久財、例えば、机や家具、テレビなどを買うことなく、外で消費しようとする傾向が出ているということが分かりました。

もし今後、コロナが沈静化してくることがあれば、より消費が活性化すると言えます。今回は、全体として耐久財の消費が抑えられたことで物価は下がっていますが、仮に外へ出ていくことが増えれば、消費が増え、物価が上がりやすい状況になるとのヒントとなりました。

マーケットからのヒント

金融緩和が続くから、マーケットの好調さが続くということではありません。改めてPCEの価格指標というのが、1.4%のプラスで収まったということで、2%の目標を超えることなく、今も推移しているということで、引き続き量的緩和が続くとのシグナルが読み取れます。

マネーストックとS&P500の関係

その結果、M2と言われるマネーストック、お金がばらまかれた状態がアメリカで続くことが予見されます。こちら、青がマネーストック、M2、赤がSP500をさしています。M2、お金の供給量が増えると、一緒に株価が上がる傾向があります。

その中で、PCEコアデフレーターがまだまだ、インフレを予兆できないということは、量的緩和と金融緩和が続くということになり、M2は増え続け、SP500、株も上がっていくという状況が続きやすいということです。

ただ、この状況にあるにもかかわらず、株価がある一定水準で収まっているというのは、上値が重い、不安材料がいっぱいあるということです。いい材料として、これから金融財政の出動が伴うと報道されるものの、それでも引き続き、バイデンが3兆ドルの財政政策をやり、量的緩和が続きそうと言えば、株が一気に上がってもいいところが、上がりきっていない理由は何か。それは、これから見ていきたいと思います。

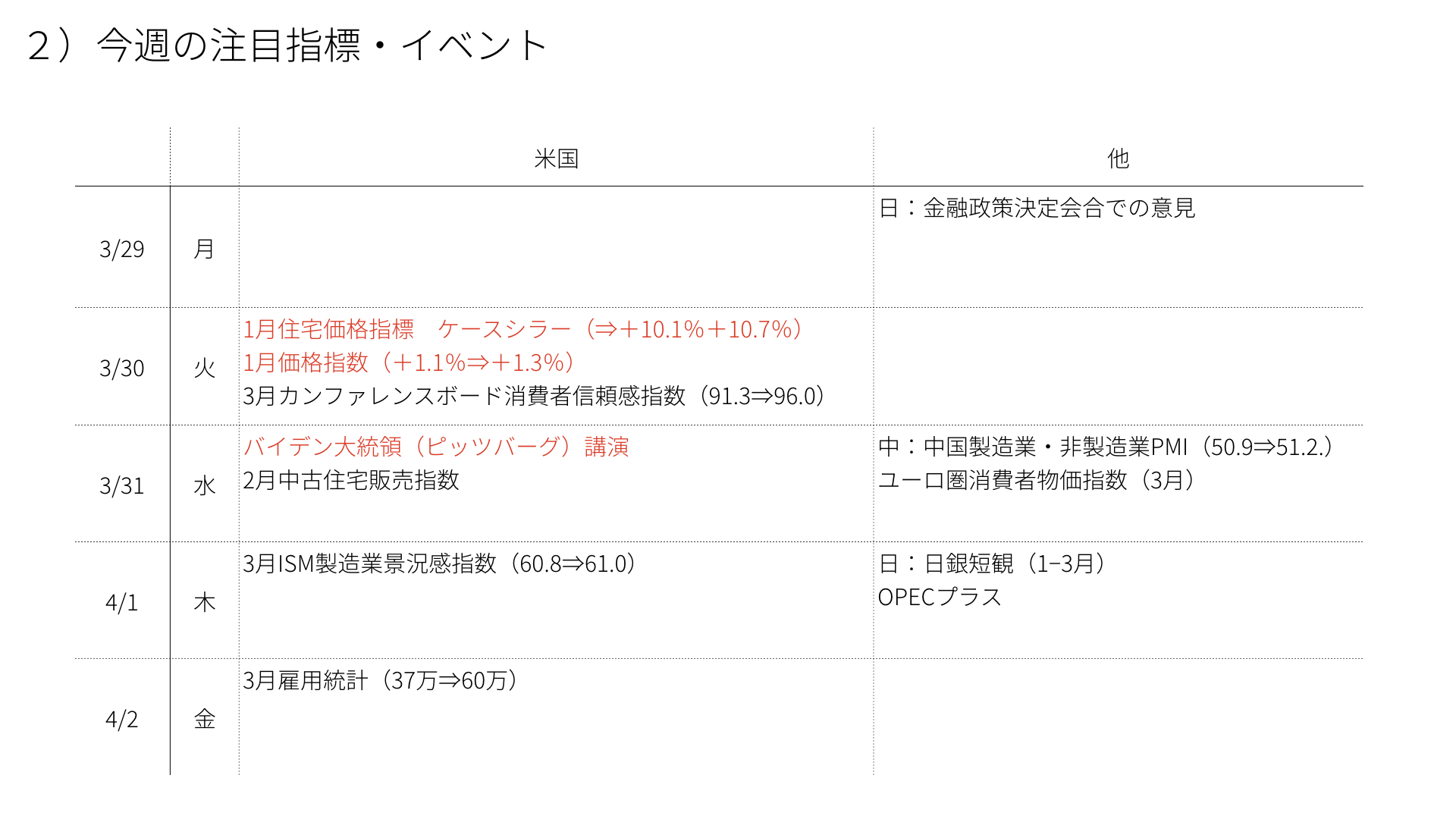

今週の注目イベント

次に、今週の注目イベントです。3月31日、バイデン大統領がピッツバーグで公演を開きます。今の話では、3兆ドル規模の新しいインフラ投資に対するコメントをするということですが、そこで法人税、キャピタルゲイン課税など、増税について触れるのか。それ以外についても触れるのかということは、まだまだ分かっていないことがあります。この内容をどう判断するのかが、とても大事になります。

それ以外では、住宅販売や、住宅価格指標があります。こちらが大きく崩れることが無ければ、30年住宅金利が上がっている影響を受けていないということで、大きな材料になります。

あとは、4月1日に発表のある、ISM製造業指数です。こちらは、SP500との連動性が高いものになっています。今回、61を予想していますので、とても強い材料になると思われます。株価は、プラスになるでしょう。

次に雇用統計です。60万人のプラスを予想しています。大きな数字ですが、60万人が12か月続いても、720万人の増加です。これだけ増えても、今回の失業は、まだまだ補充できていないということになります。量的緩和は、まだ続くことになります。雇用統計、数字がいいことは大事ですが、それ以外の細かい指標、黒人の就業者数や、26週以上の失業者数にも注目し、発表があった後に、反応を見て、その反応から今後の見通しを考える必要があります。

3月31日は、中国でPMIの発表もあります。こちらは注目と思われますし、4月1日のOPECプラス。こちらも基本的に、あまりサプライズがありませんが、増算、減算、どちらかの材料が出た場合、マーケットが原油価格に反応するでしょう。

今週の注目ポイント

ということで、今週注目してほしいのは、PCコアデフレーターが2%を超えていないため、量的緩和が続くと分かり、M2も増えていくため、株価が上がる中、先週SPもダウも上値が重く、ナスダックはマイナスになっていました。これはなぜかを、改めて考えます。

注目ポイントの1つ目

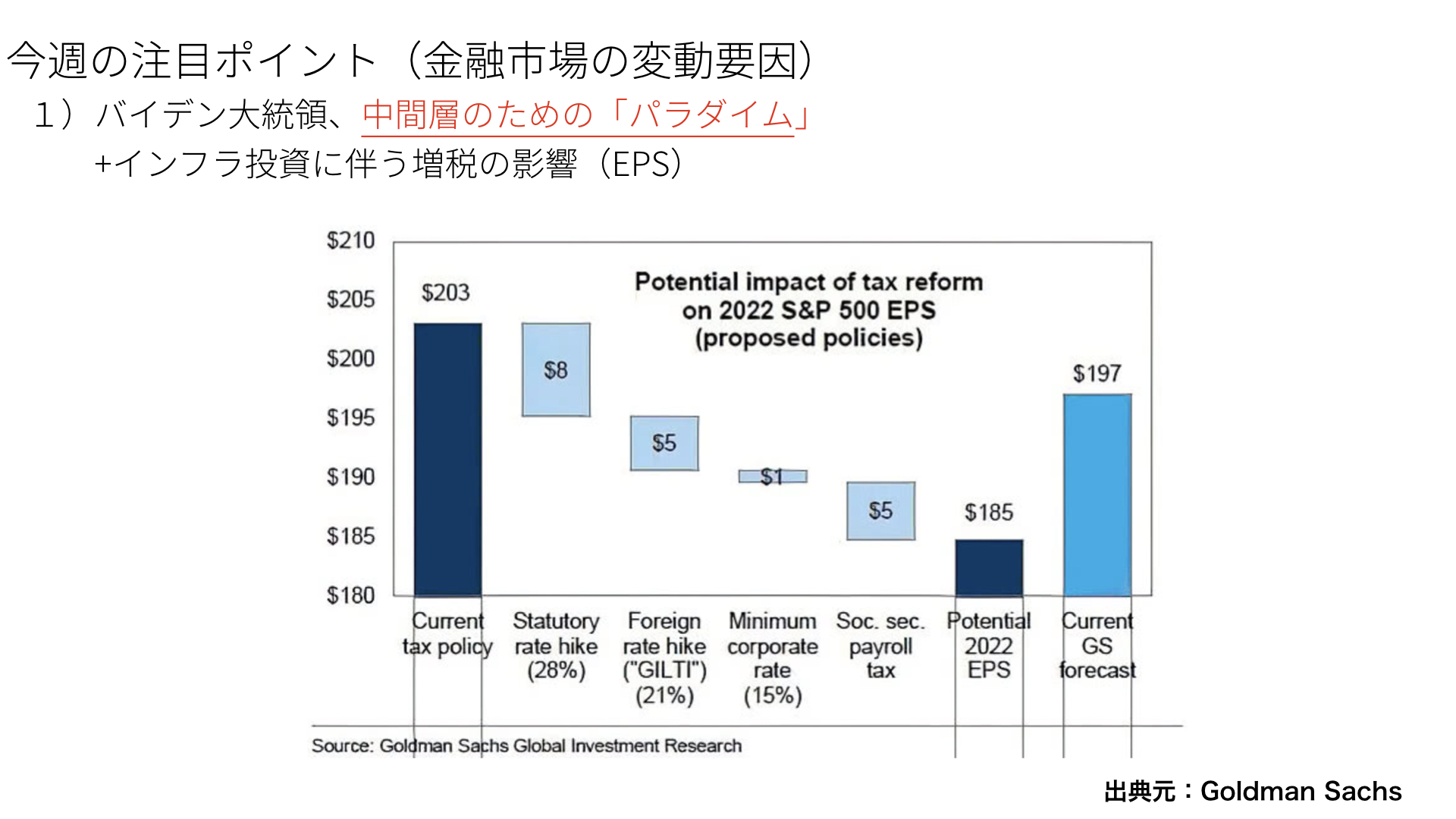

バイデン大統領が3月31日にピッツバーグで開く、事前情報の文言で、中間層のためのパラダイムという言葉が使われていました。これは、中間層が懸命に働いたものに対し、しっかりと見合うものを提供していきたいと言っています。

つまり、今は中間層が一生懸命働いているけれども、それに報える政策になっていないということを言っています。ここから、富裕層増税は間違いなく行われ、一方、中間層への熱い手当てが行われるということになります。

これ自体は、社会構造としていいのですが、マーケットがどう受け取るかについては、注意が必要です。今回のインフラ案により、いろいろな株に注目が集まると思われますが、全体として本当にいい効果が出るのか、しっかりと発表後の反応を見る必要があります。

また、パッケージになっていますので、増税が伴います。3兆ドルの財政出動に伴い、補うための増税がセットになります。これについては、ゴールドマンサックスがレポートを出しています。元々、2022年は、197ドルほどの1株当たり利益を、SP500に対して見ていましたが、増税されることになると185ドル、約9%の減益を見通しています。2021年後半から、22年にかけて、減益が見込まれる株に対し、どれだけ上値がおっていけるかが、問題となってくるでしょう。

今回、増税がなされることと、出ることによってのマイナスインパクトも懸念されています。まして、今の状況で本当に3兆ドルの経済支援を行うと、インフレが起こるのではないかという懸念も、常にマーケットにあります。その意味で、とても重要な部分と思われますので、しっかりと見ていく必要があります。

今週の注目ポイント(2)

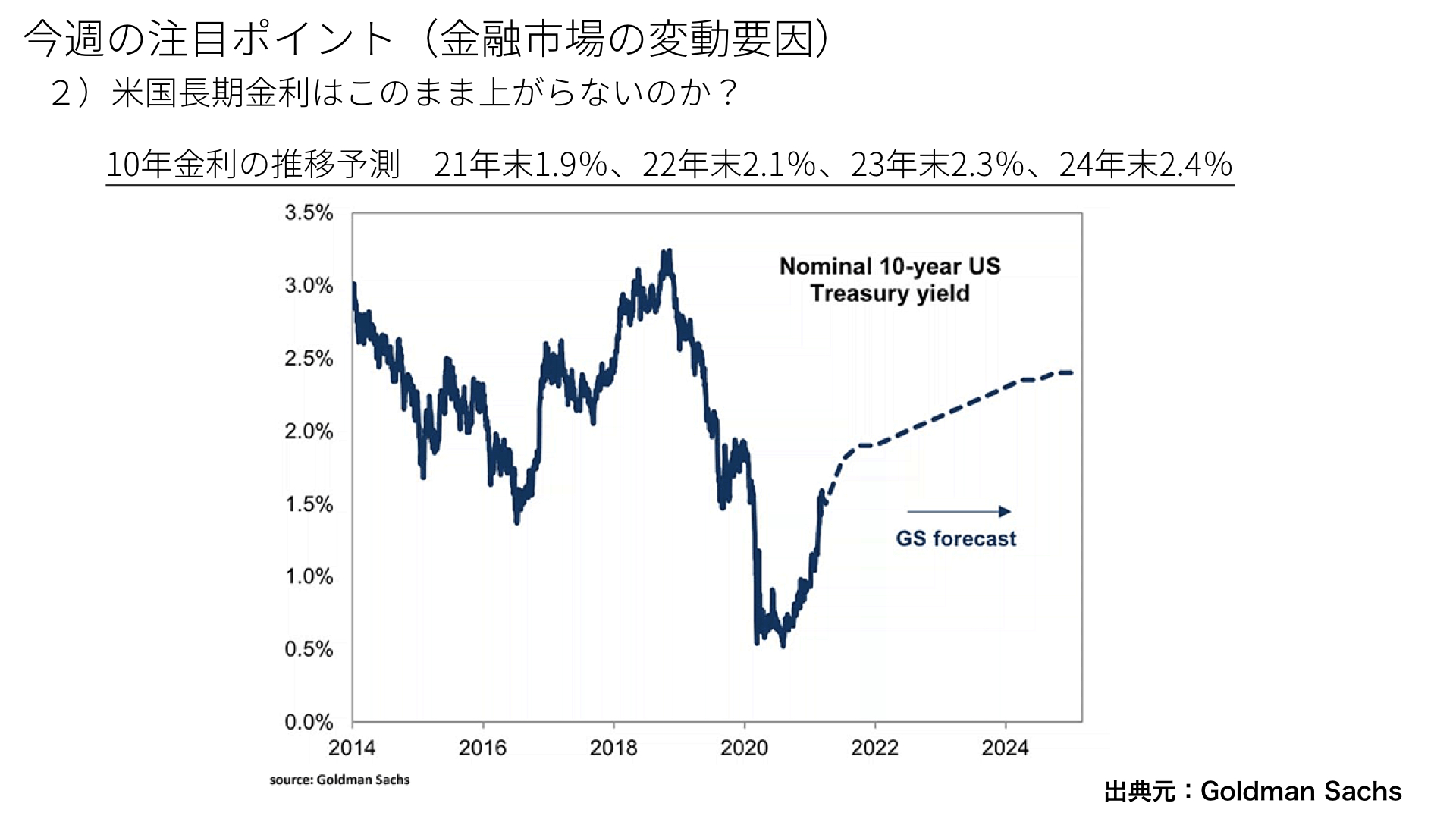

2つ目のポイントです。長期金利がなぜ上がっていないのかを、改めて説明します。

まずは、先週進んだ状況を説明します。年末のリバランス、株を売って債権を買う形が進んだことにより、金利が下がりました。1.75%までいった10年金利が、1.5%後半~1.6%前半で収まるという動きが進んだのですが、金利が下がったことにより、今度は個人投資家を含めた投資家が、株を買いました。そのため、週の後半は、金利が低い状態で株が上がりました。

このリバランスは、今月末まで進みますので、あと3日ほど続きます。その後はどうなるのか。金利は長期的には、上がっていく趨勢にあると思われます。理由としては、バイデン大統領による、追加の3兆ドル規模の財政出動と、それに伴う金利上昇。タームプレミアムという、長い期間の金利が上がりやすい状況にあること。

さらに、2年、10年の金利差を見てみましょう。グレーは景気後退を示します。出ているのは、10年の金利から2年の金利を引いたときの数値です。例えば、1992年の2.5は、10年金利から、2年金利を引くと、2.5%の差があったことを示します。

景気が悪くなったリセッションの後は、この数値がおよそ2.5%まで、離れていくことになります。理由は、短期金利を低いまま抑え、長期金利は将来の景気回復を見通し、上がっていく。この差が2.5ほどになっていく。そうなると、短期金利を上げて、景気を少し冷やそうとするので、その差が縮まり、金利が下がっていくという構造になっているのです。

今の状態は、1.4%~1.5%しか金利差が無い状態ですが、今後10年金利が1%近く上がっていくことは、間違いないと考えていいと思います。

それを裏付けるように、ゴールドマンサックスが、各年度の10年金利見通しを出していますが、23年には2.3%、24年には2.4%となっています。恐らく、22年、23年には2.1%~2.3ぐらいにはなると思われますので、金利差も2%以上出てくるでしょう。

基本的には、金利が上がっていくということは、実質金利がプラスに向かいます。10年実質金利が、もしゼロになれば、SP500のPERは、18倍ぐらいが正当化されると考えられます。先ほどの185ドルのEPSに18倍のPERとなると、今の株価水準はずいぶん高いということで、株価からお金が逃げていく傾向が続くと、改めて確認してもらえればと思います。

そういったことも含め、今回バイデン大統領が3兆ドルの政策を発表した後のマーケットの反応で、金利が上がるようなことがあれば、財政出動に対して、金利が上がる、インフレになるだろうとマーケットが予測したことになります。そうなると、3兆ドルの経済効果と、金利上昇と増税に伴う株価のマイナスで計算をしたとき、もしかしたらマイナス要素が大きいという反応が出るかもしれません。慎重な分析が必要になります。

今週の注目ポイント(3)

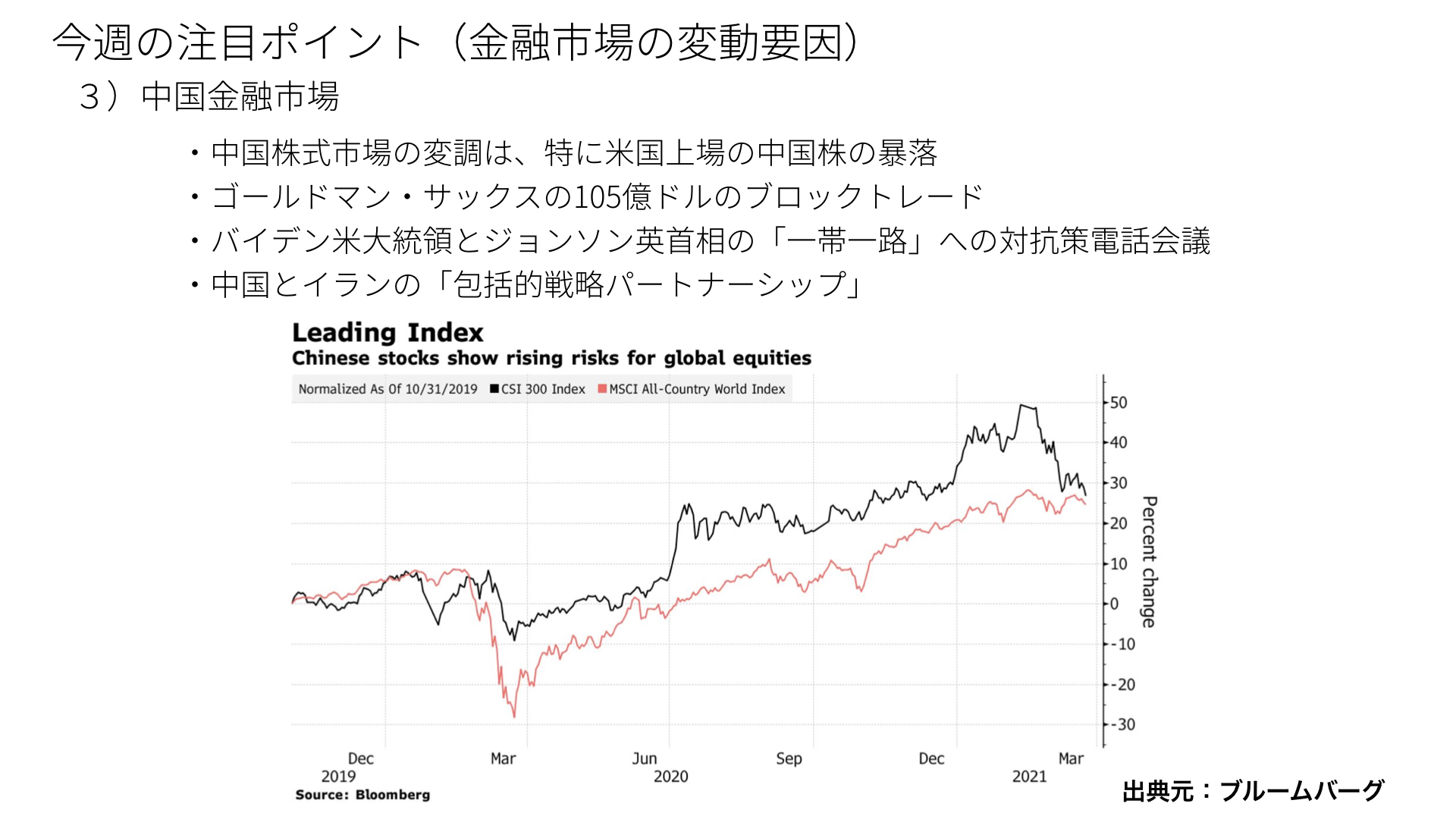

次に、中国の話です。中国の株価指数、CSI300というものがあります。こちらは、中国全土の株式を表しています。実は、ここ2か月不調になっています。

最近は、世界の株価に、中国が先行しています。特に中国は、コロナショックの後、お金をばらまき、今は引き締めに入っています。今年に入ってから、北京の住宅金利が8%上昇したり、食料物価が上昇したりと、インフレ傾向がとても強くなったため、マネーサプライを絞る、引き締め政策を行っています。そこから、株価が下がっています。

世界の投資家は、中国の動きから、アメリカ、ヨーロッパ、日本も引き締めをしなくてはいけなくなる、インフレに見舞われるということを、意識するようになっています。それが、株価が重たくなっている背景の1つになります。

もう1つは、バイデン大統領とジョンソン首相が、中国の一帯一路政策に対抗する枠組みを作ると言ったかと思えば、それに反対するように、中国とイランが、25年間、原油を買う代わりに、投資をするという包括的パートナーシップを結んでいます。このように対立が明確になっているとして、米中貿易戦争による景気の減速も懸念されています。

さらに1つ。ゴールドマンサックスが認めたものになりますが、105億ドルのブロックトレードとの報道がありました。ブロックトレードとは、マーケットでさばききれない分を、誰かにまとめて売るということです。

事の真相が徐々に明らかになっていますが、どうやら中国株を扱うヘッジファンドが、大量のレバレッジをかけたことにより、損失が膨らみ、まとめて売却して、借りたお金を返さなくてはならない状況になり、105億ドル、1兆円ほどの株をブロックトレードした。そのため、株価が大きく下がったと言われています。

こういったことが、この後のバブルにつながっているということがあります。今回のこれが、そのきっかけになるかは分かりませんが、このように、想像していないヘッジファンドの苦しい状況が、マーケットに大きなインパクトを与える可能性があります。しっかりと、ニュースを追う必要があります。

3兆ドルの財政出動、中国の株価を含めると、今週も上値が重たくなると思われますので、引き続きマーケットはタイトな状況が続くでしょう。慎重に資産管理を行っていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル