[ 目次 ]

初めに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は、3月22日月曜日。今週の見通しをお伝えします

今日は、米国関係者の注目する、長期金利の次のテーマについてお話します。先週一週間、アメリカFOMCと、日本の日銀政策決定会合と、中央銀行ウィークといえるほど、中央銀行の政策決定会合に注目が集まりました。今後、どういったテーマを中心に株式市場が動いていくのか、先読みしていきます。

一週間の振り返り

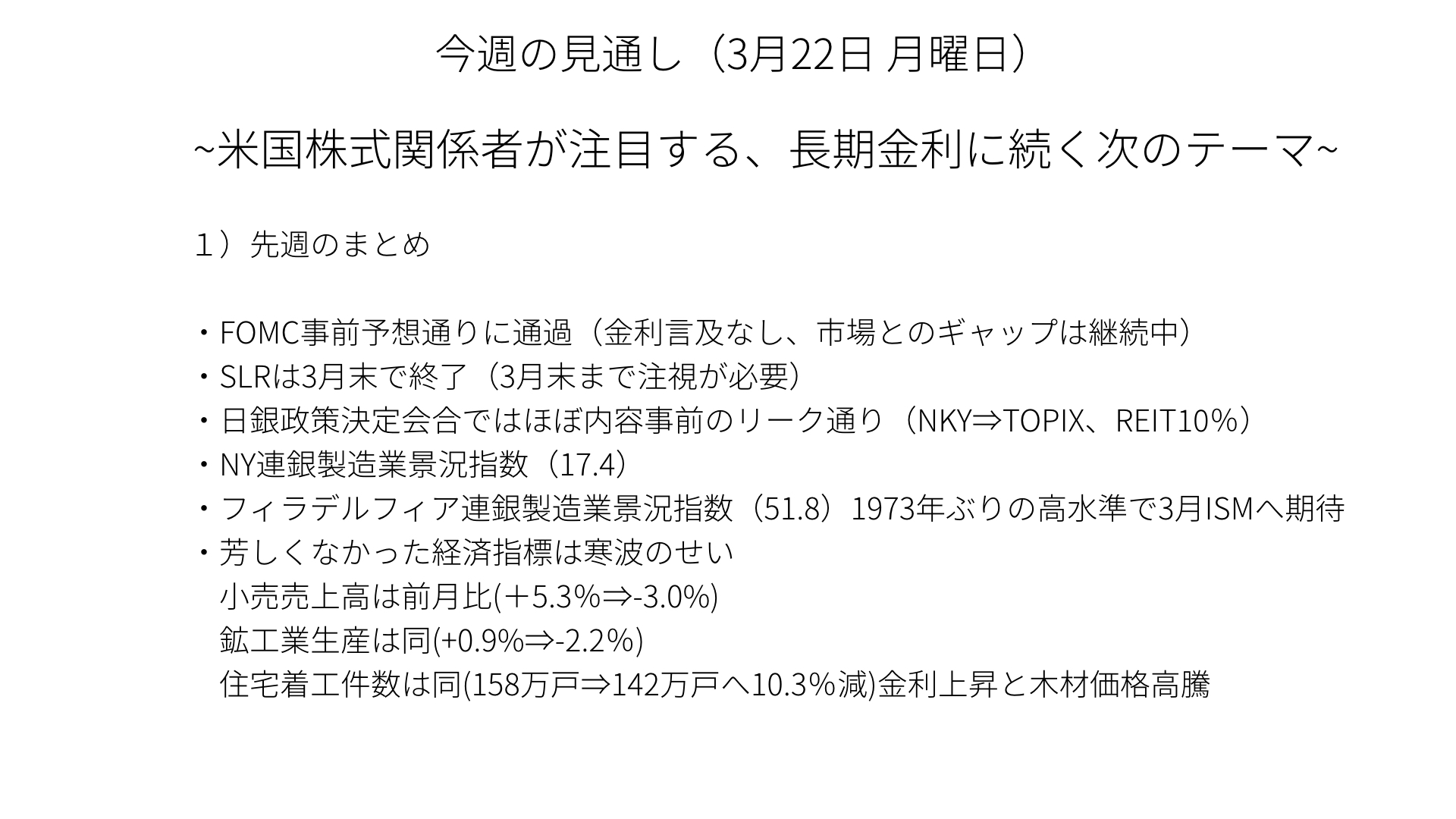

まずは、一週間の振り返りです。何と言っても、FOMC。とても大きなイベントでしたが、大きなサプライズはありませんでした。事前にコンセンサスが固まっていたこともあり、大きな波乱はありませんでしたが、ただ、予想通り、長期金利に対する言及なく、長期金利に関しては、ある程度マーケットに任せる状況になっています。今後も引き続き、金利が急速に上がっていく場合には、要注意です。

具体的には、年内2%までの金利上昇は、マーケット関係者が織り込んでいます。しかし、夏場にかけていきなり2%まで上昇するようなスピード感が出た場合は、市場は織り込んでいませんので、その場合は、波乱要因となりますので、金利については引き続いて注目が必要です。

同時に発表があると言われていた、SLR。これは、銀行の自己資本に関する規制で、銀行の持つ国債や預金を、リスク資産として0として見る特例措置です。今月31日末までで、延長なしということが発表されました。その内容については、後ほどご説明しますが、今後、いくつか注意が必要となります。

3つ目は、日銀の金融政策決定会合。日経新聞に2日前から、事前情報がリークされており、マーケットはある程度織り込んでいました。サプライズがあったとすれば、日経のETFから、トピックスだけに絞りこむということに、そこまでかということでしょうか。今後、日経が少し変わりにくく、トピックスが変わりやすい傾向は、出てくるかと思われます。

ただ、これも予想されていたところもありますので、それほど大きなサプライズではありません。株価全体の中での、お金のローテンションですから、大きな問題はないとも思います。

4つ目は、リート。年間の購入額は変更されませんでしたが、各銘柄、リートに対して10%以上日銀が保有することを避けることになりました。今、日銀は9%ほど保有している銘柄もありますので、そういったところには、資金流入が細ってくるとして、一部嫌がる動きもあるかとは思われます。ですが、ある程度日銀が買ってくることも、想定しづらい状況です。あまり影響はないでしょう。

日銀や、FOMCに注目が集まる中、経済指標でいくつか、すごく強いものがありました。ニューヨーク連銀、フィラデルフィアの、製造業景況指数です。特に、フィラデルフィア連銀景況指数(フィリー)は、とても強い数字が出ています。経済がすごく回復していることが、改めて確認できます。特に、雇用、製造の注文が強く、今後の経済運営に、勇気の持てる内容になっています。

実は、ニューヨーク連銀、フィラデルフィア連銀の景況感指標というのは、来月、4月1日に発表されるISM製造業指数の、先行指標といわれていますので、恐らく、この数字がすごく強く出ることが、予測されます。ISM製造業指数は、SP500との連動率が非常に高いことから、株価がプラスになると予想されています。

一方、芳しくない経済指標もありました。小売売上高、鉱工業生産、住宅着工。この3つは、よくありませんでした。寒波のせいだと説明されていますが、それが事実かどうかの追跡は必要ですが、評価通り寒波が原因でしょうから、注意しながら見る程度でいいでしょう。

一週間、皆さん身構えていたかと思いますが、大きな波乱なく進みました。金利状況に今後も注目しつつも、経済状況を見ていく必要があるというのが、結論です。

今週の注目イベント

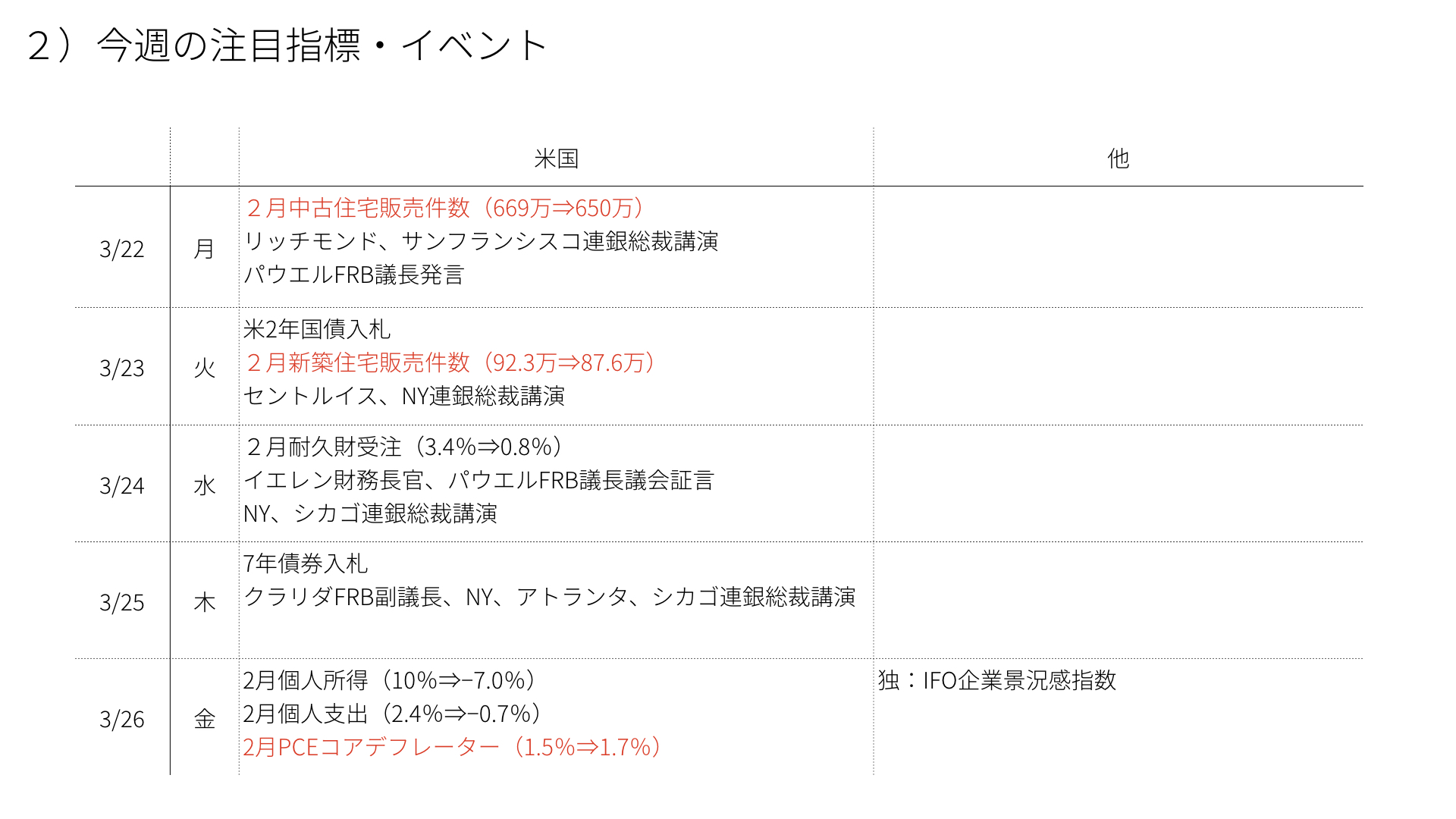

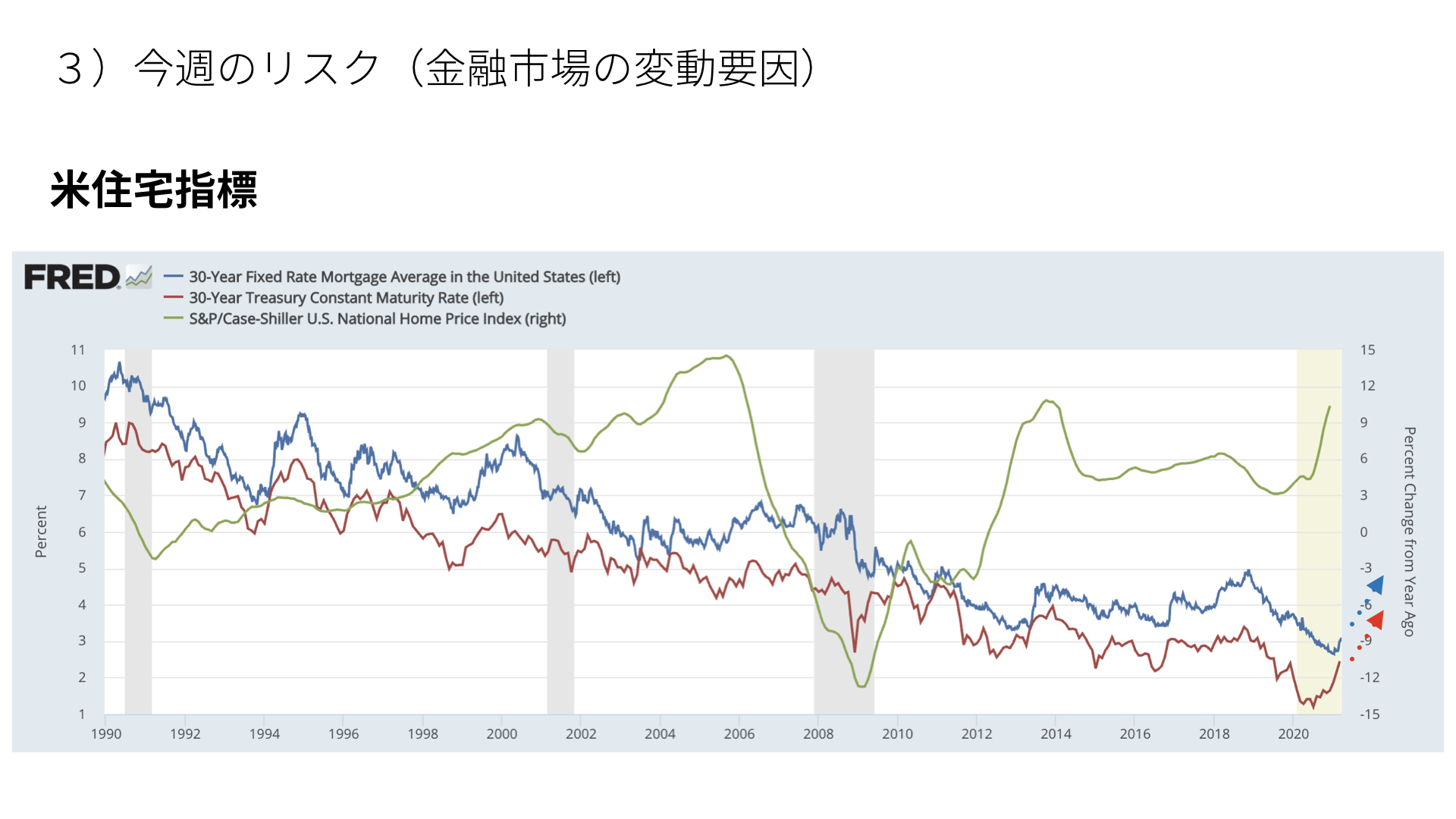

続いて、注目イベントです。月・火曜日に中古住宅、新築住宅の販売件数が発表されます。こちら、寒波等、様々な影響から大幅な下落の見通しになりますが、中身をしっかりと見る必要があります。こちらについては、後ほどお話します

また、今週は、連銀総裁たちが、多くの場所でコメントをします。月~水で、パウエル議長が、いろいろな場所で議会証言等、証言を行いますので注目が集まっています。イエレン財務長官も水曜日にコメントします。一応、FMCが開かれたばかりなので、その内容から大きくずれることは無いと思われますが、ある程度の注目は必要でしょう。

木曜日は、7年債の入札が行われます。前回は、7年債でケチがつき、金利上昇につながりました。こちらも、無事に通過すると思われますが、一応、数字の確認は必要です。

金曜日、PCコアデフレーターが発表されます。こちらの指標は、FRBが注目しています。予想を上回るインフレ率が確認できた場合は、マーケットがざわついてくるでしょう。利上げが早くなる可能性も高いですので、この数字は、しっかりと確認する必要があります。

さて、今後のテーマ探しについてです。1月~3月は、アメリカの金利が急激に上昇してきました。そこから、株価のPER評価が下がったり、ハイテク株、グロース株からバリュー株に資金がシフトしたりと、いろいろなことが起こりました。そのテーマも、織り込み通り、金利が年内2%の上昇に巡行するように進めば、落ち着いてきます。

今後のテーマについて

では、次のテーマは何になるのか。目につくものは2つあります。

1つ目は、金融市場における重要なポイントでもある、30年の住宅ローン固定金利と、住宅価格指標です。

米国30年住宅ローン金利とケースシラー指数

緑のチャートは、ケースシラー。全国の住宅価格の平均です。前年比での価格上昇率を表すものです。青は、30年の住宅ローン金利。赤は、30年国債の金利です。

まずは、赤い線から見ていきます。昨年の夏をピークに、金利が下げ止まり、そこから大きく上昇しています。特に数か月、30年金利の上昇は激しく、金利がこれからも上がっていくと想定されます。

アメリカの30年金利が上がってくると、恐らく、少し遅れながら住宅ローン固定金利も上がってくると思われます。そこから、住宅ローンの借り換えが進まず、新しい住宅を買う意欲が減退することも想定されます。結果として、緑のケースシラー、昨年対比での価格上昇率は、10%を超えています。これはリーマンショック以降でも1回ありましたが、あまりにも速いペースですから、この価格上昇率に少しブレーキがかかる可能性があると考えています。

アメリカGDPにおける、住宅の直接投資は、およそ4%~5%と言われています。ですが、間接的には、家具や車を買うという波及効果もあるため、耐久財消費への影響もすごく大きいです。つまり、価格上昇率が下がってくることがあれば、アメリカGDPへの影響も十分に考えられます。

30年金利の上昇が、30年の住宅ローン固定金利に影響し、ケースシラーの価格指標で前年比での上昇が収まってきた場合、GDPへの直接の影響と同時に、70%を占める消費への間接的な影響も懸念されますので、予想よりも経済減速に影響するかもしれません。住宅ローン金利は、これから注目が必要です。

SLRの延期なしの影響は?

2つ目です。こちらのほうに、私はより強い問題意識を持っています。SLRの延長なしという決定がなされたことについて、事前に織り込んでいたとのニュースがありますが、私の知る限りでは、多くの人間が延長と予想していました。一部で外国債が大きく売られているので、ヘッジをかけようという話もありますが、延長なしの決定が、それなりの衝撃を与えた可能性もあります。営業日である今月までの8日間、SLRの影響が金利にどのように影響するか、これから注目する必要があります。影響の有無については、現段階で結論を出すことはできないでしょう。

ただし、金利以上に問題なのは、今回SLRの延長をしないよう、FRBに書簡を送っていた民主党左派のエリザベス・オーレンの4人の上院議員です。銀行への利益供与の停止を求めていたことが、もし原因で延長なしが決定されたのであれば、今後大きな影響を与えるとの考えが、ニューヨーク在住の金融家たちを中心に、広がっています。

オーレンさんたちにより、延長なしが決定されたら、なぜ大きな影響を与えることになるのか。実は、オーレンさんたちは、これから増税し、GAFAへの規制をかけようとする勢力です。もし、オーレンさんがSLRの延長なしの原因だったとすれば、今後増税の流れが加速したり、GAFAを規制したりするでしょう。

増税は、企業の業績、EPSを押し下げることになります。GAFAを解体したり、一部を分けるよう言われたりすることで、企業の業績に影響することも考えられます。

こういったことが、これからテーマになりやすくなっている可能性がありますので、注意が必要かと思います。

急進左派が一番重要視しているのは?

さらに深読みします。急進左派が求める一番の肝は、人権問題です。中国の人権問題を、アメリカ国内で問題視しようという流れがとても強いのです。今回のブリンケン国務長官による、アンカレッジ(米中2×2会合)。そこですごく、熱い問題となりました。冒頭から、アメリカは中国に対して、人権問題をどうにかするよう強く求めた結果、普通は挨拶で終わるものが、40分~50分、言い合いになったと、報道されています。

もし、SLRが急進左派の影響により決定されたのであれば、法人税の増税と、GAFA解体だけではなく、人権問題を解決するまで、中国と相容れないと言うかもしれません。そうなれば、当然、米中との貿易摩擦等の問題が出てきます。

ですから、今後中国とアメリカの関係が悪化し、GDPの影響が出て来るということも、是非覚えておいてください。

米中摩擦は半導体摩擦にまで及ぶ可能性

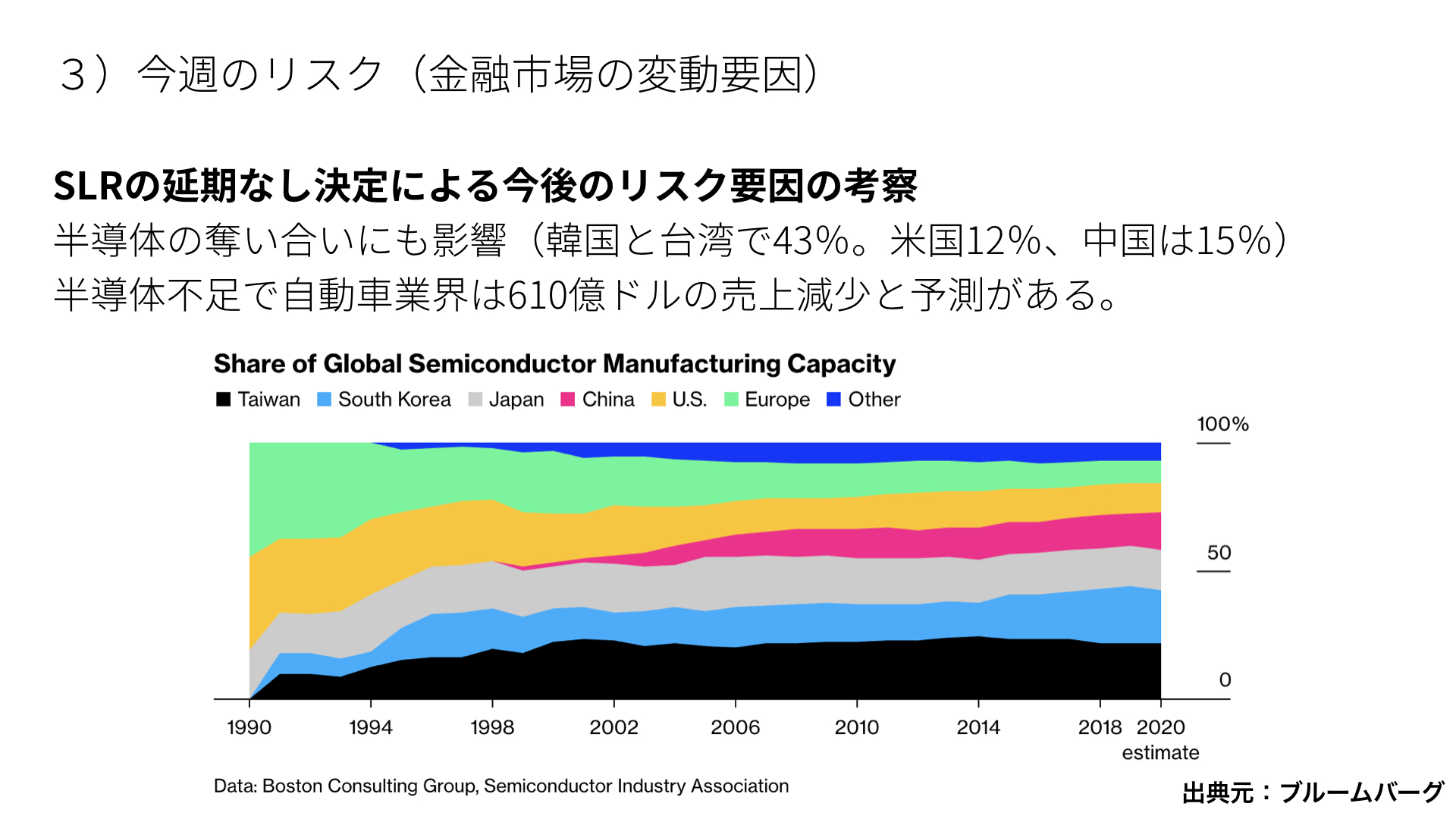

さらに、半導体の奪い合いという問題も、出てくるかもしれません。ブルーバードに出ていたことですが、米中の対立の中で、半導体不足が問題になっています。今年、半導体が不足したことで、自動車業界で約610億ドル、7兆円ほどの売り上げ減があると言われています。

半導体は、中国が15%、アメリカが12%。43%を製造している韓国と台湾の半導体を、奪い合っています。今回も、米中との間で、韓国と台湾の奪い合いという、混とんとした状況も想定されます。

米中の経済問題や、住宅指標によるGDPへの影響へと、これからテーマが移ってきます。これらをしっかりと見ながら、リスク管理をしていければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル