2021年以降、超保守的に資産管理を進めるために、注目すべきリスクを今後数回に分けて取り上げていきます。今回は、世界の物価上昇や株価動向にも大きな影響を与える原油価格についての見通しをお伝えします。

[ 目次 ]

2021年の原油価格のメインシナリオは40ドル台

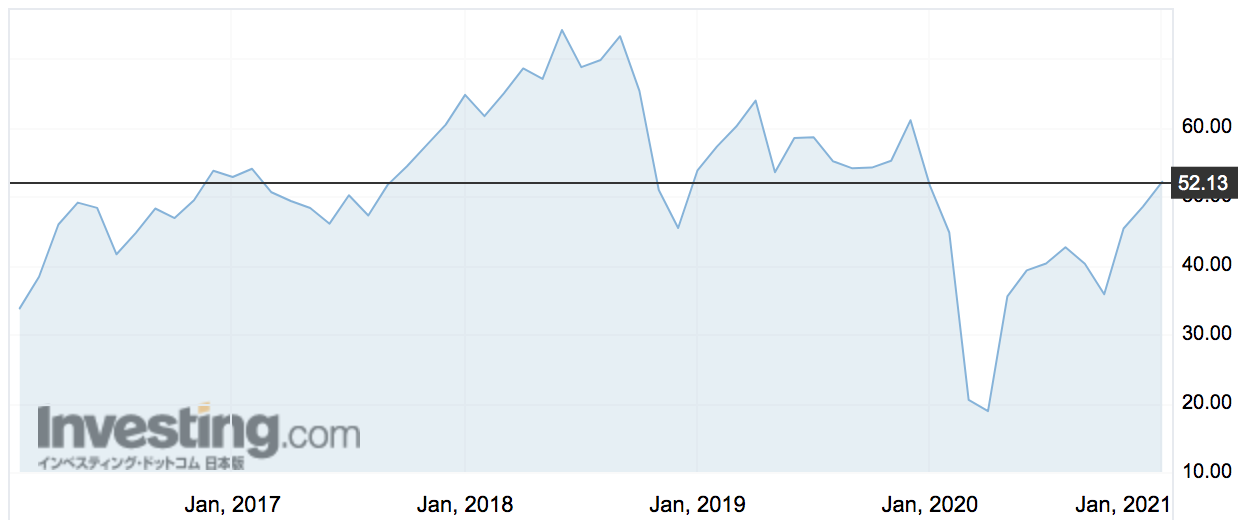

2020年末に金融機関各社から出された原油価格の見通しの多くは、1)新型コロナウイルスの感染拡大が収まらず、2)景気は低迷、3)OPECプラスの減産体制の維持、という3つのポイントから、21年度末の原油価格予想は昨年末の48ドルから若干下落基調という見通しがメインシナリオになっています。

2021年の後半から価格の上昇期待が高まるものの

新型コロナワクチンの接種が先進国を中心に進み、21年の後半から需要が増加するとの見通しがありましたが、実際には、その回復に先立って21年の年始より原油価格が50ドル台に価格が上昇してきました。まずは、その背景について見ていきたいと思います。

1つ目は、サウジアラビアの自主減産が大きな要因です。サウジアラビアは、言わずと知れたOPECの中心国ですが、1月に開かれたOPECプラス会合において、2月、3月に日量100万バレルの減産を自主的に行うことを発表しました。ロシアとカザフスタンの増産を認めた中での、自主的な減産は、OPECの盟主が原油価格の維持に強い意欲を持っていることを市場に示すことができました。その結果、供給量の低下を背景に原油価格は50ドルを回復しました。

2つ目に、将来的な原油在庫見通しの減少です。EIA(米エネルギー省エネルギー情報局)よれば、22年度末までOECD加盟国の商業用在庫が緩やかに減少するとの見通し(現在の約30億バレルの在庫が約29億バレルまで減少)で、その結果、在庫の減少と逆相関にある原油価格は今後緩やかに上昇する見通しであるということが伝えられています。こちらも、供給量の低下を背景とした原油高要因になっています。

それでも原油価格が軟調と予想される3つの理由

1つ目は、OPECプラスの足並みが揃っていないことが挙げられます。前述の通り、サウジアラビは価格維持目的で自主減産、一方でロシア、カザフスタンは売却代金の増加目的で増産と明らかに足並みが揃っていません。ロシア、カザフスタンは、コロナ感染拡大により税収の減少など国家運営が厳しく少しでも売却代金を稼ぎたい意向があるようです。

OPECプラスは、コロナショックで原油需要が大幅に減少する直前の2020年4月までは、日量4,363万バレルを生産していました。しかし、原油需要の減少を受け、現在は約800万バレルの減産を行っています。もし、この足並みが崩れた800万バレルの減産がもとに戻ると、世界の日量の約8%程度の生産量増加となり、原油価格に大きなインパクトがあることは間違いありません。

2つ目は、米国シェール企業の稼働状況です。コロナショックによりOPECプラスと同じように2020年は米シェール企業も大変厳しい1年となりました。FRBの量的緩和により危機は免れたものの、多くのシェール企業は生産停止や再編に追い込まれました。

その結果、原油価格50ドル台が損益分岐点と言われた高コスト体質であったシェール企業の損益分岐点は低下しました。企業としては体力がついたことで今後増産を行うことは可能になっています。EIAによると今後徐々に米国では産油量が増加し、現在の日量1,100万バレルが22年には1,200万バレルまで増加する見通しになっています。この原油の増産は、原油価格の下落要因になります。

3つ目は、バイデン大統領です。バイデン大統領は就任以来、矢継ぎ早にトランプ政権の政策からの転換を図っています。その一つに、イラン核合意への復帰について可能性が取り沙汰されています。実際には実現するまでには、かなりのハードルがあると報道されていますが、もし実現した場合、イランの増産が市場の波乱要因になるかもしれません。

また、バイデン政権は、クリーンエネルギーへ最も力を入れることは公約にも取り込まれており、「脱炭素」が進んでいくことは間違いありません。そのため、将来的には原油需要が減少する公算が高く、クリーンエネルギーの浸透により原油価格には下押し要因といえます。

ただし、原油は現在の社会では様々な面で利用されていることから、仮に車などの原油需要が減少しても一定数の需要は継続するとされており、これをテーマにした原油安論争には慎重に臨む必要があります。

原油価格動向が資産運用に与える影響

一般的には、ポートフォリオ運用において原油へのアロケーション(投資配分)は、かなり少ない割合です。しかも、ほぼコモディティインデックスを通じての保有で、おそらく1%にも満たない配分になります。その意味では、あまり原油価格の動向はパフォーマンスに影響が少ないように感じる方も多いのではないかと思います。

とはいえ、みなさんも原油価格のニュースを頻繁に見かけ、なんとなくその存在の大きさを感じたているには理由があり、しかも資産運用において無関係とは言えません。

世界にはソブリン・ウェルス・ファンド(SWF)と言われる、国家の金融資産を積極運用するファンドがあります。その資金源は、国家が原油やガスなどの天然資源から得た売却収入を今後の社会情勢に備えるために積極的に運用を行っています。

世界で一番の資産規模はノルウェーのSWFです。おおよそ1兆ドル程度の資産規模で運用を行っています。これ以外に中東諸国にも石油資源を資金源としたSWFが多数存在しています。その合計運用額は、かなりの規模になります。

このSWFの運用スタイルはとても積極的なことで知られており、ノルウェーのSWFは、おおよそ60%を国外の株式で運用していると報道されています。つまり、世界の株価に約60兆円程度の資金を流入させています。これが、世界のSWFの力です。

そんな株式の買い手であるノルウェーのSWFが20年5月に4兆ドルをファンドから引き出し、国の修正予算に充てるとの報道がありました。4兆ドルの60%が株式なので結構な売り圧力だと言えます。

今回は新型コロナによる影響での引き出しにはなりましたが、もし、今後も原油価格の低下が続くようであれば、コロナによる経済環境、財政の悪化と相まって、SWFの取り崩しが起こるかもしれません。つまり株価の売り圧力の増加に繋がる可能性があります。

まとめ

このように原油価格の低迷は、SWFの株売り圧力にも繋がり株価動向に影響を与える存在であることから資産運用では無視できない存在です。また、今回は取り上げませんでしたが、今年のメインシナリオでない原油高が仮に進行した場合、世界各国に物価上昇圧力となります。予期せぬ物価上昇は金利上昇につながり、株価に対する下落要因となりえます。今後、原油動向には注目をしてください。

このように、私たちと馴染みが薄い原油価格が、ポートフォリオの運用成績に影響を与えることが見えてきました。いつ原油価格が大きく変動するかなかなか読みにくいところですが、正しいアセットアロケーションを組むことそのような変動から資産を守ることができます。強気相場が続いていても、常にリスクに対する備えを維持することを心がけていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.17

【米国株】米インフレ懸念は消滅か?そろそろ警戒段階へ!

本日のテーマは『米国株、インフレ懸念は消滅か そろそろ警戒段階へ」です。 マーケットでは...

- 資産運⽤サポート

2025.07.16

【米CPIの裏側】見かけの落ち着きと、サービスインフレの粘り強さ

2025年6月の米CPI(消費者物価指数)が発表されました。前年比+2.6%。一見するとインフレは沈...

- 資産運⽤サポート

- 金融

- 投資