皆さんこんにちは。ファミリーオフィスドットコムです。本日は2月8日月曜日。今週の見通しをお伝えします。

[ 目次 ]

1)先週の定点チェック

まずは定点チェックからです。以下のスライドを御覧ください。まずは、スライド上部にある通貨から。ここ1週間で米ドルインデックスは約0.5%の上昇、ドル円は約1.3%の上昇になっており、総じてドルが強かった一週間でした。

.001.jpeg)

各国通貨の動き

米ドルは、他の通貨に対して材料まちまちでしたが、例えば、対豪ドルでは下げています。これは、豪準備銀行理事会(RBA)で利上げ条件が満たされるのは早くても2024年と、早期利上げに関して否定的コメントがあり豪ドル売りになりました。

英国中銀(BOE)の発言でポンドが上昇しました。委員会ではマイナス金利導入を検討しているのではというマーケットの予想に対して、検討はしているが、まだそういう結論に至りそうにないというニュアンスを伝えたことで、ポンドが買われました。

ニュージーランドドルは、米ドルに対して上昇しています。経済指標が良好だったことが背景です。

その他新興国も、総じてドルに対して強くなっています。こちらはエネルギー価格上昇による恩恵を受けるということが背景です。

米ドルインデックスの価格は、0.5%ほど全体に対して上がっていますが、ドル円は1.3%上がっています。これは、米ドルに対してのクロスカレンシー、豪ドルや英国ポンドの材料がまちまちだということで、金利上昇などを背景とした、米ドルの急上昇ではないので、マーケットに対しては、総じてポジティブな状態と思います。

株式市場

次に株式市場です。NYダウ、S&P500、ナスダックの3指標。こちらも先週一週間の下げを取り戻すような大幅高の展開になり、日経もつられて高くなっています。そういった意味では、株価はリスクオンに戻ったと言えるでしょう。

コモディティ

原油と金などのコモディティです。原油に関しては、約9%と大きく上昇しています。一方で、金に関してはマイナス4%近くまで下がっています。これは、金融相場から業績相場に移ってきている可能性が背景にあると考えられます。石油の需要が伸びてきている中で、今度は金に対するリスクオフの需要が減ってきていることが表れています。

米国金利

注目すべきは、米国10年金利です。10年金利が、1.19%、ほぼ1.2%まで上昇しています。週間でいうとかなり上昇している状況で、先の景気回復を見込んでいるのではないでしょうか。

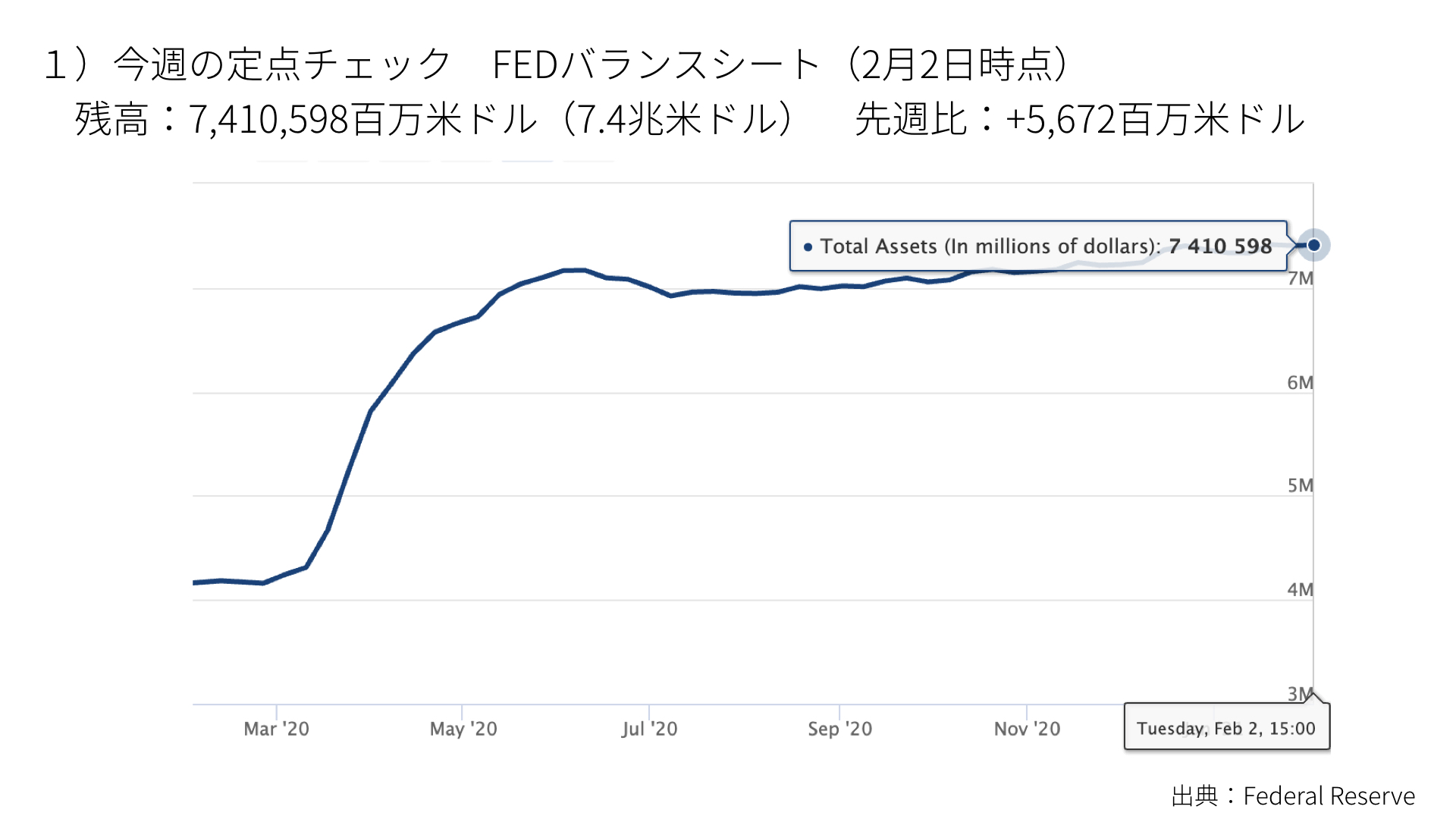

FEDバランスシート

というところで、今週の見通しをしてきましたが、もう少し定点チェックを行いたいと思います。まずFRBの債券購入が量的緩和として行われていますが、こちらに関しても引き続き金額が上昇しています。ですから、FRBが社債、国債購入を少なくしているわけではないと言えます。

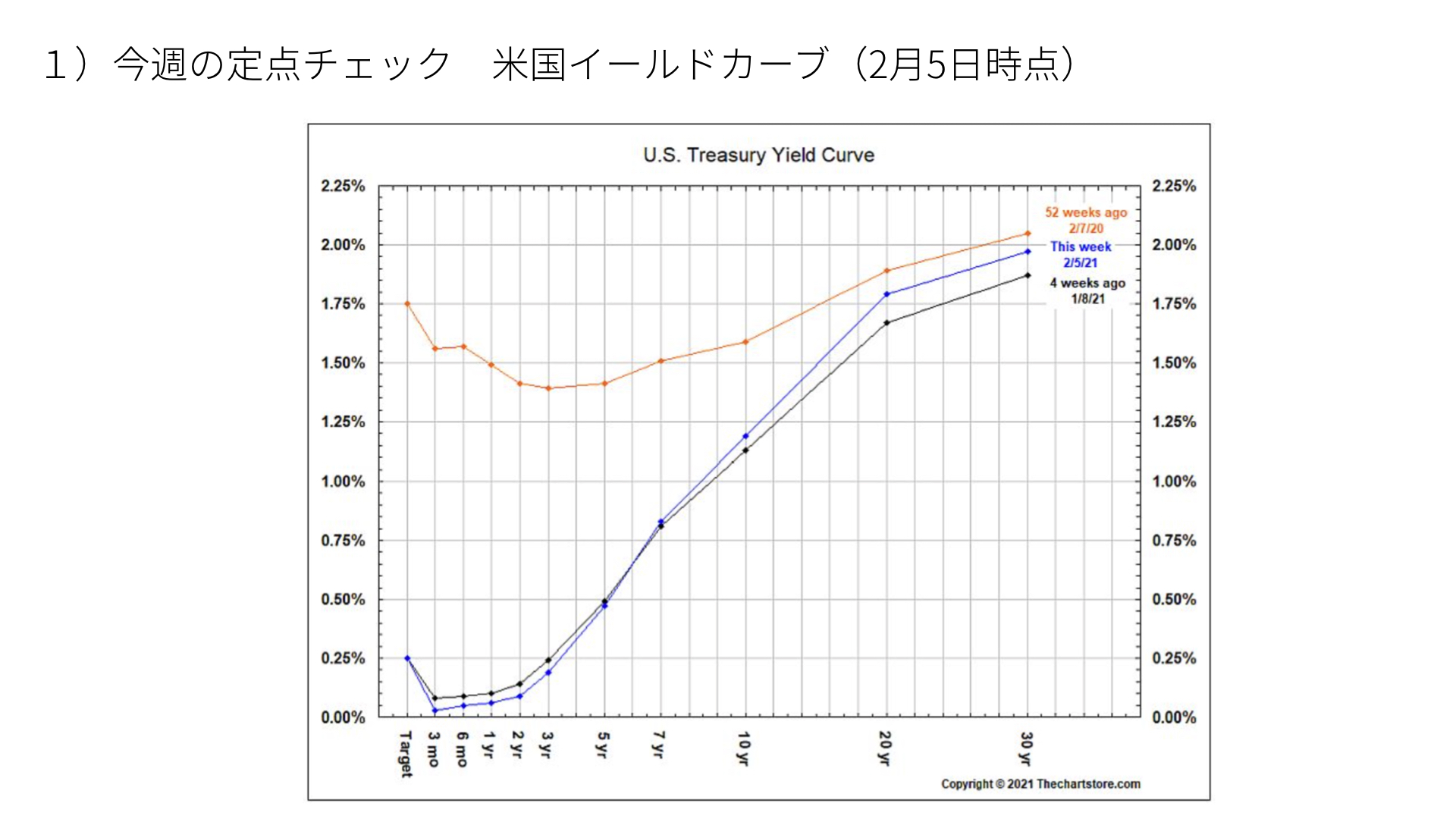

米イールドカーブ

30年、20年金利が少し上がってきていますが、全体としては景気を織り込んだ上がり方ですので、変な急上昇ではないと思います。ただ、金利が立ち上がってきている状況は、いずれ企業に関して、調達コスト等の観点において、ネガティブに捉えられる瞬間が出てくる可能性があります。その転換点については、しっかり見ていく必要があるでしょう。

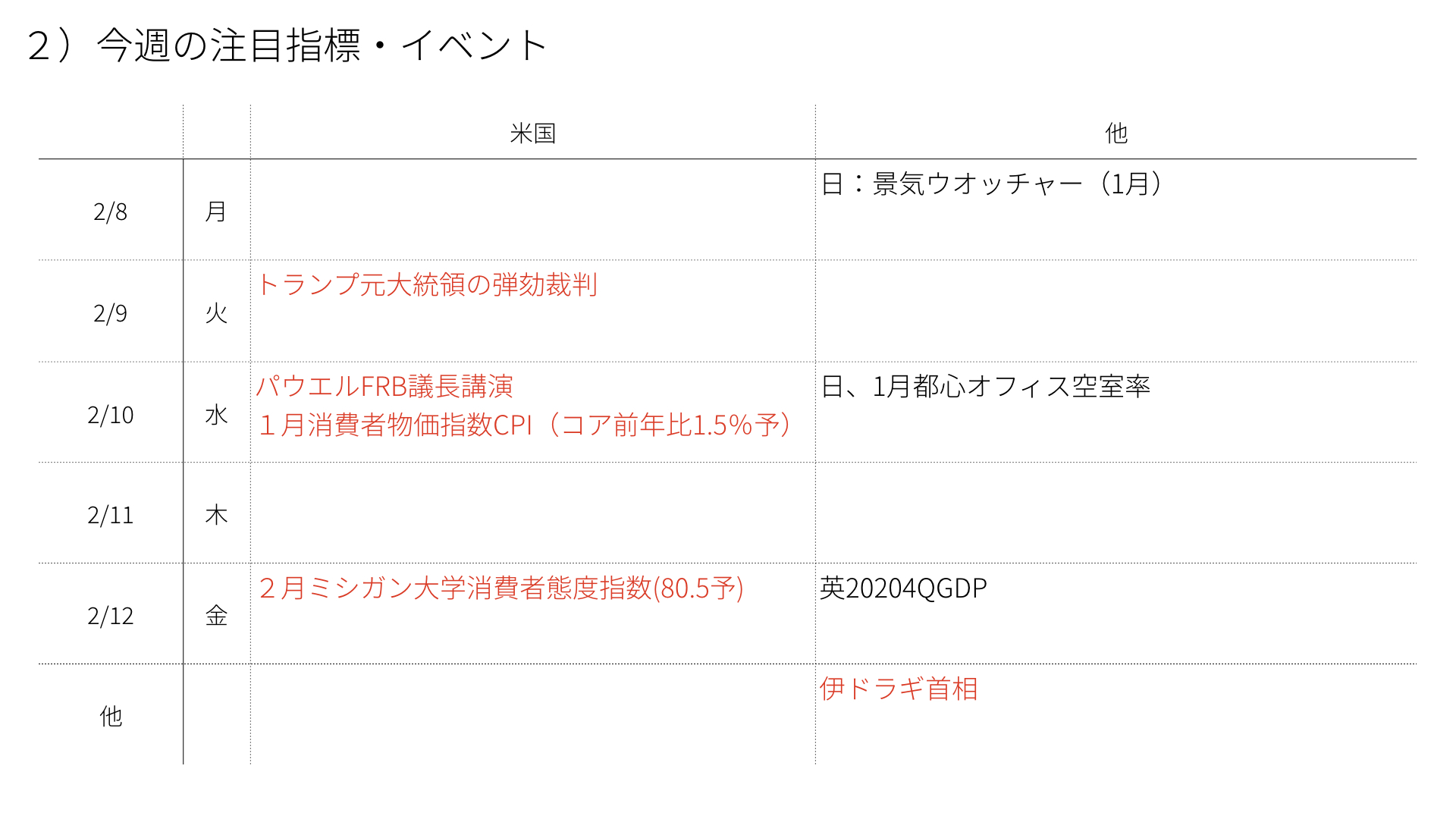

2)今週の注目指標とイベント

ということで、こちらのスライドをご覧ください。今週は、材料が少ないです。木曜日、日本が休みということもありますが、見るべきところは4つ~5つです。

1つ目は、トランプ元大統領の弾劾裁判。こちらでもめるようなことがあると、経済対策1.9兆ドルの実行時期に対して、マイナスの悪い影響を与える可能性があります。こちら、あまり変なこじれが無く、長引かないことを見ていきたいと思います。

2つ目、パウエルFRB議長の講演が水曜日にあります。また、もう1つ同じ日に1月消費者物価指数、CPIの発表があります。この2つに関してですが、先週金曜日の雇用統計があまり良くない内容でした。

雇用が良くないということは、これまで通りFRBが緩和策を続けることが見えてていますので、パウエル議長がサプライズを出すことも想定しづらいです。また、CPIの数字が仮に強く出たとしても、雇用統計を踏まえると利上げをする雰囲気にはなりにくいですね。その観点から、この2つというのはとても重要ですが、今回は注目度が下がっていると思います。

12日金曜日、ミシガン消費者信頼関数があり、消費が回復していることを確認しますが、こちらもあまりサプライズはなしかと思われます。プラスを期待する中で、大きくマイナスになっていればネガティブですが、そこは今のところ可能性は低そうです。

海外に目を移すと、日本の景気ウォッチャー指数や、イタリアの元ECB議長のドラギ氏が首相が就任する等があります。元ECBのトップですから、イタリアをどうコントロールしていくかは、欧州の金利上昇にも大きな影響を与えます。注目すべきかと思いますが、今回は大きな材料が少ないと言えるでしょう。

ということで、今週の見通しに入っていきます。

3)今週の見通し

先ほど言ったように、雇用統計があまり良くなかった背景もあり、出口戦略にFRBが向かうとは少し考えにくいと思われます。ということで、量的緩和、低金利政策が継続されることになります。

企業業績では、SP500発表済みの企業業績で予想を超えた会社が、83%もあるということで、かなり好調な決算が続いています。

先週発表のあった、ISM製造業・非製造業は、共に内容も雇用も良かったです。

こちらに関して、この3つの観点から、中期的なスタンスとしては、引き続きリスクオン、運用スタンスとして維持できることが確認できます。

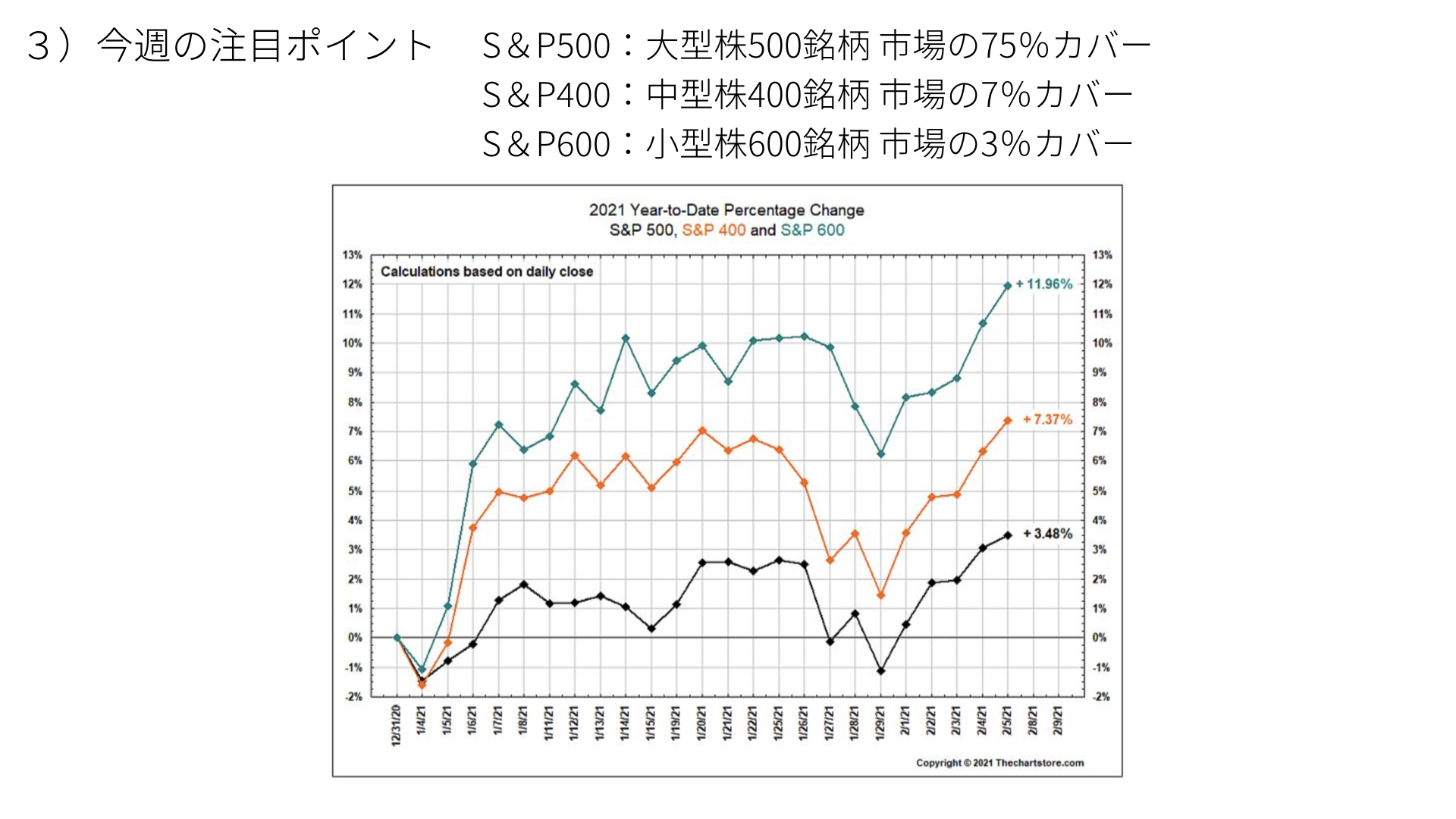

S&P400、S&P500、S&P600のチャート

ただ、少し気になることがあります。これはSP400、SP500、SP600のチャートです。

S&P500はなじみ深いでしょうが、S&P400、S&P600がよく分からない方が多いと思います。S&P500は、アメリカの大型株、全体の75%をカバーしている有名な指標です。一方で、SP400は中型株です。株式株としては400銘柄をカバーしているので、S&P400と言います。株式市場全体では、7%のみです。S&P600は、小型株です。600株の小型株を集め、市場全体で3%のみのカバーです。

こちらのチャート、年初以来一番上昇しているのは小型株です。次に上昇しているのは、S&P400。そして最後にS&P500。ということで、今年に入って一番パフォーマンスがいいのは小型株で、次が中型株、最後が大型株ということです。

これは完全に小型株への物色が進んでいることを意味します。大型株の業績がある程度いい、500ある業績が83%伸びていることで、株価が上がってきています。

ですが、バリエーション、PER的に見ても、少し説明は付くものの、S&P500に割高感が台頭してきていることもあり、他のところにお金を入れていこうと、中型・小型株にお金が流れている状況です。その中で、小型株の方が、もっと多いということで、そこを狙う向きがあります。

S&P600のゾンビ企業

ですが、ゾンビ企業、いわゆる営業利益で借り入れを返せないところが、S&P600の中にはかなりあると言われています。ということは、企業業績などのファンドメンタルズを反映した上昇ではなく、投機マネーが入ってきているということを意味しています。そういった観点からいくと、相場に過熱感があり、いつでも崩れやすい状況ともいえるので、注意が必要です。

S&P500のイールドスプレッド

もう1点、イールドスプレッドというものがあります。S&P500の今のPERは、予想で22万円になっています。10年金利が1.2%になっていますが、S&P500のPERは約22倍ですから、逆数で表すと4.54%という益利回りになります。

株式に投資すると、4.54%の益利回りがあがる中、米国の10年国債だと1.2%の利回り。つまり、イールドスプレッドは3.35%になります。

S&P500に関しては、歴史的にイールドスプレッドが3%を切ってくると要注意と言われます。イールドスプレッドで見ると、S&P500自体は堅調なので、S&P500から崩れることは少ないと思います。

もしリスクオンの相場で株式相場が崩れてくるとすれば、先ほど言ったようなS&P400、S&P600のような中型、小型株が、過熱感で売りがかさみ、株価が調整することがありえます。S&P500だけでなく、S&P400、S&P600等、投機マネーが入っていると思われる相場変調を、確認していくことが大事です。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル