超保守的な資産管理チャンネルで配信中

皆さんこんにちは。ファミリーオフィスドットコムです。本日は、2月15日月曜日です。今週の見通しをお伝えします。いつも通り、定点チェックと、注目イベントと、最後に今週の見通しの3点をお話します。

[ 目次 ]

先週のパフォーマンス

今回、日経平均も3万円を超え、ダウ、ナスダックも好調。世界的に株価が強く上昇していますが、どこまで上がっていくのか、興味をお持ちの方も多いと思います。株価のバリエーションから見て、実際にどのくらいまで上がっていく可能性があるのかということも、最後に見ていきます。

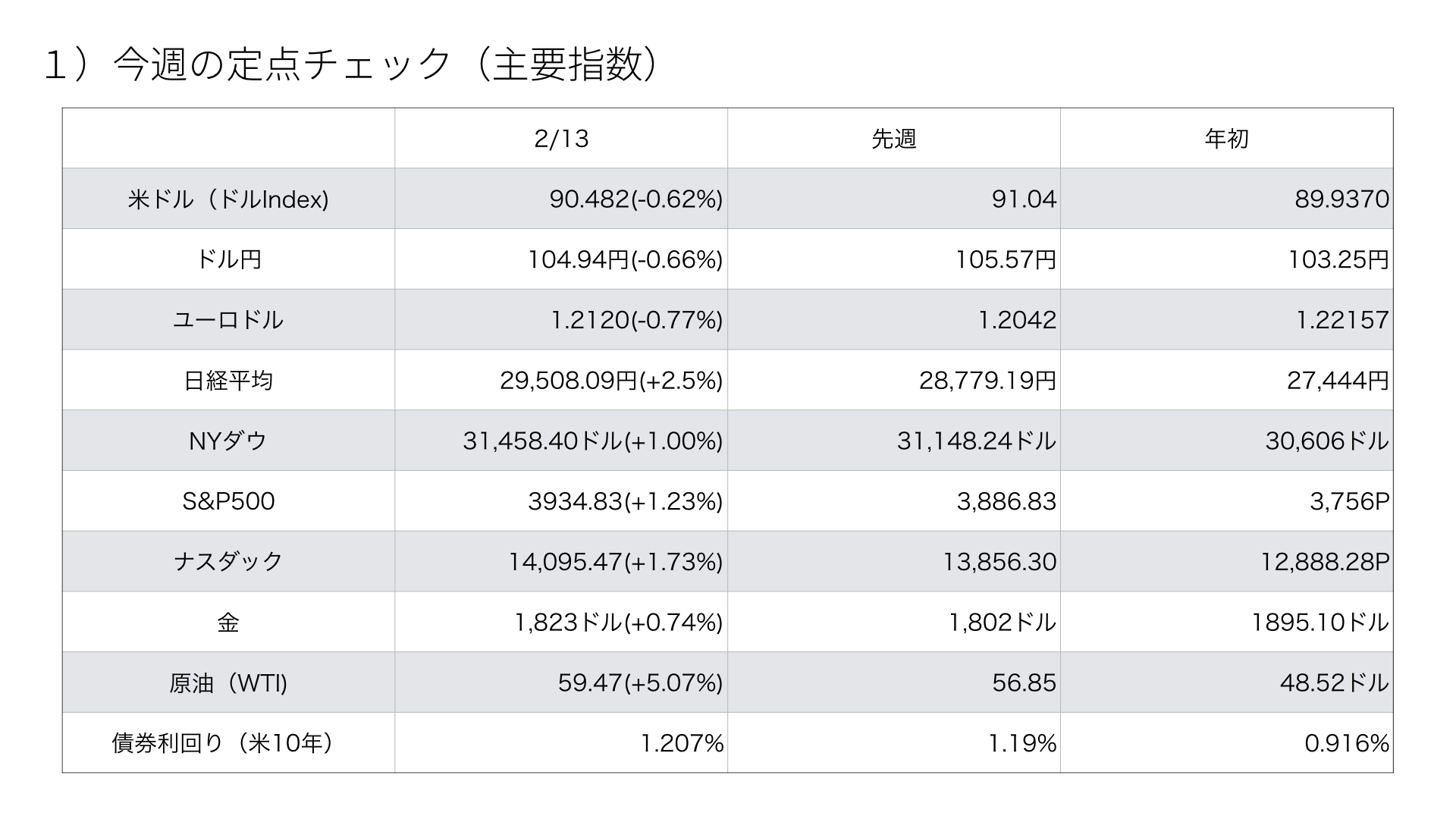

今週の定点チェックですが、アメリカドルインデックス、ドル円、ユーロドル。若干ドル安が進んだ以外、あまり為替の動きはありませんでした。先週は、為替動向が、経済、株価にインパクトを与えることはありませんでした。今後の見通しとしても、急激に為替が動く可能性は低そうです。

次に日経平均、アメリカ3指標。こちらは全て上昇しています。その中でも、特に日経平均が強い上昇を見せています。日本の株式市場は、シクリカルインデックス、景気敏感銘柄と言われます。景気に敏感な素材などのメーカーが多く所属しており、景気回復の局面では、日経平均がすごく上がりやすい。この傾向を、如実に表していると言えます。世界的にリスクオンで、かつ景気回復を織り込んでいます。

また、金先物が若干のプラス、原油が大幅なプラス、債券の利回りも上昇と、こちらも完全に景気回復を見越しています。普通は債権の金利が上がり、株価が上がれば金も下がります。ですが、今は、金が若干上がっています。これは、お金が余っていて、資金の行き手を探している状況ということを示しています。

では、いつも通り定点チェックをしていきます。FEDの保有資産残高は引き続き増えています。引き続き、FEDの債券買い入れは進んでおり、市場への資金供給量も続けて増えている状況です。こちらも、リスクオンの要因になっています。

イールドカーブに注目

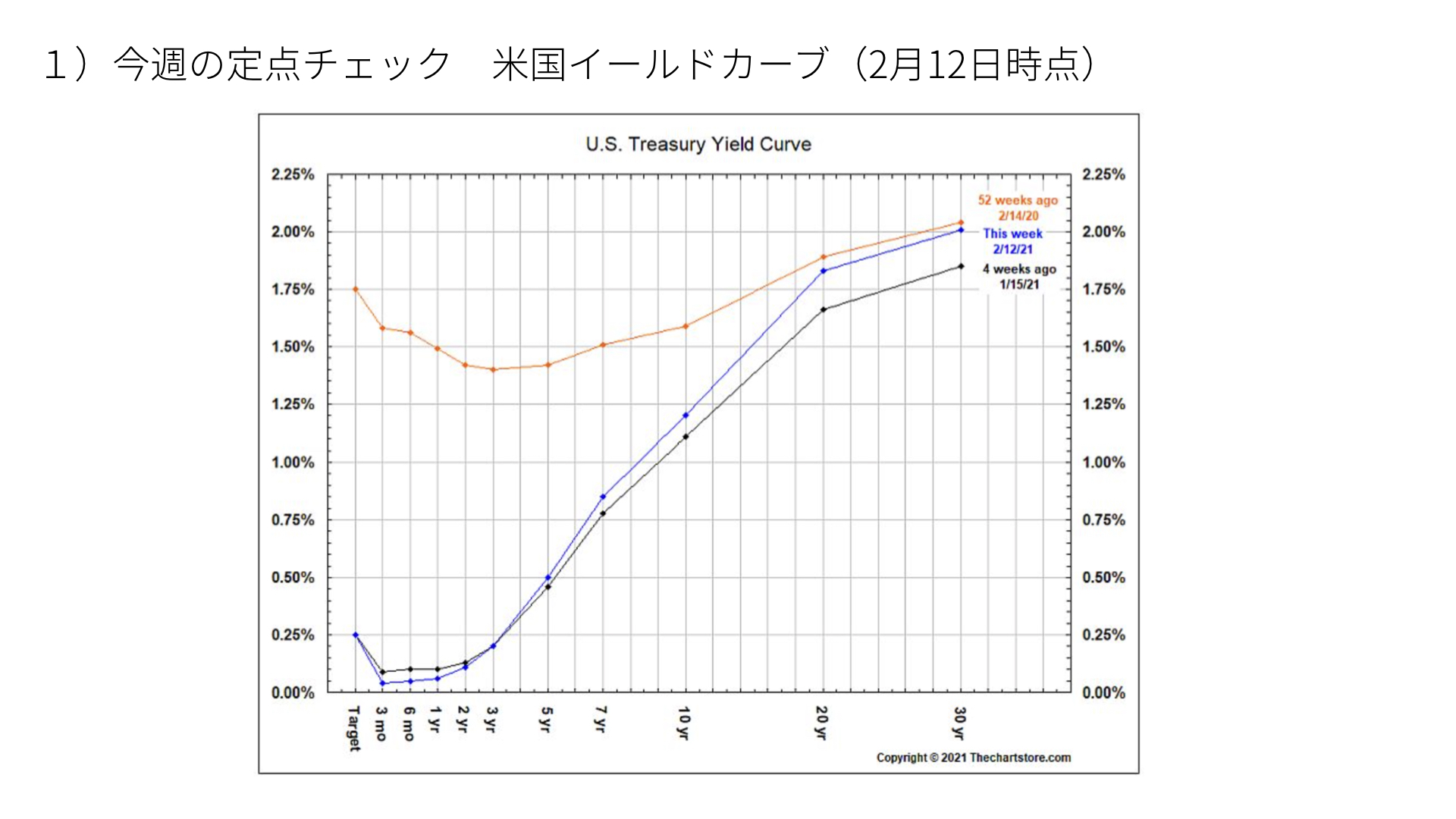

次にアメリカのイールドカーブです。4週間前から現在までのイールドカーブを見ると、20年、30年の金利上昇が顕著になっています。先の景気見通し、インフレ見通しが台頭してきていることもあり、通常ならば、こういう状況では株価にマイナスインパクトがあったりもします。ですが、この上昇すら織り込んでいるため、今の金利上昇水準ではマイナスの影響が出にくいでしょう。とはいえ、これ以上に金利が上がっていくと、という水準には注意が必要です。

今週のイベント

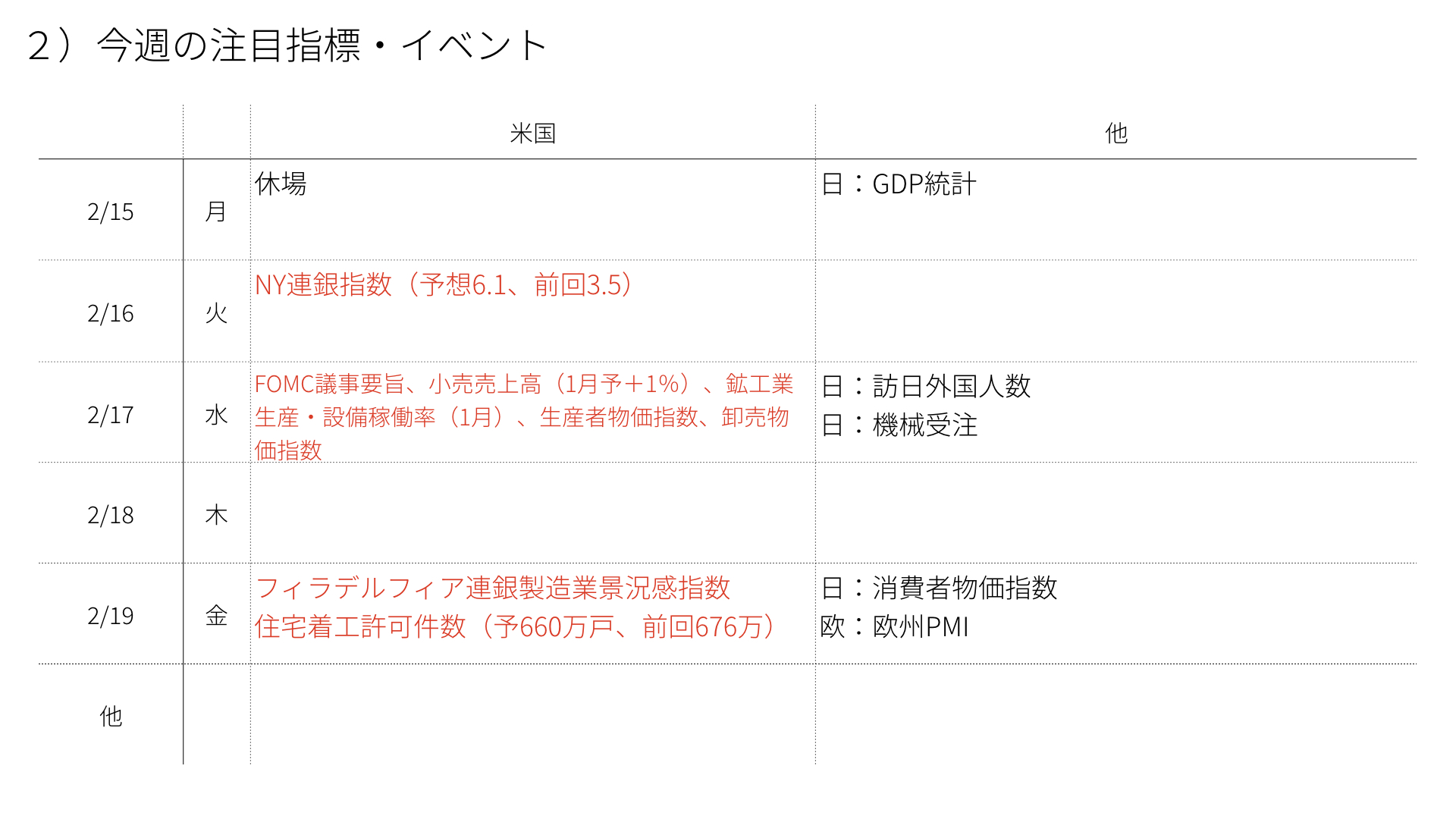

16日と19日、ニューヨーク連銀、フィラデルフィア連銀の製造業指数が発表になります。こちら、ISMの製造業指数・非製造業指数の先行指標と言われていますので、予想より大きくマイナスになれば、来月以降にマイナスの影響を与えます。ですが、今の段階ではこちらの数字は、ニューヨーク連銀がプラス、フィラデルフィア連銀がマイナスと、まちまちの予想です。影響はプラスマイナスゼロとなるでしょう。

水曜日、FMCの議事録が発表になります。こちらも中身としては、ハト派だろうとマーケットは見ています。よほどでない限りは、インパクトは少ないでしょう。

鉱工業生産、設備稼働率などがありますが、こちらもある程度回復基調が続くと見られますので、サプライズはないでしょう。ですので、今週のイベントが原因で、マイナスになるとは考えづらいです。

19日に欧州PMIがあります。総合PMIで50を切っていたのが、いずれ近いうちに50を超えてくるという期待感があります。そこから大きく下がらなければ、欧州も回復基調に入ってきていると確認できます。世界的リスクオンになるかどうかの、試金石になるでしょう。

米国S&P500はどこまで上昇するのか?

では、リスクオンはいつまで続くのか。今の状況は、財政、金融の緩和状態。金利上昇についても、心地良い金利上昇と見られ、マーケットが微動だにしません。いろいろな指標を使っても、過熱感が見られる一方、まだいけるという意見も台頭しています。相場が強い状態は、まだ続くというのが相場観です。

リスクオンがいつまで続くかを考えるため、アメリカ株式市場の上昇ぶりを、細かく見ていきます。

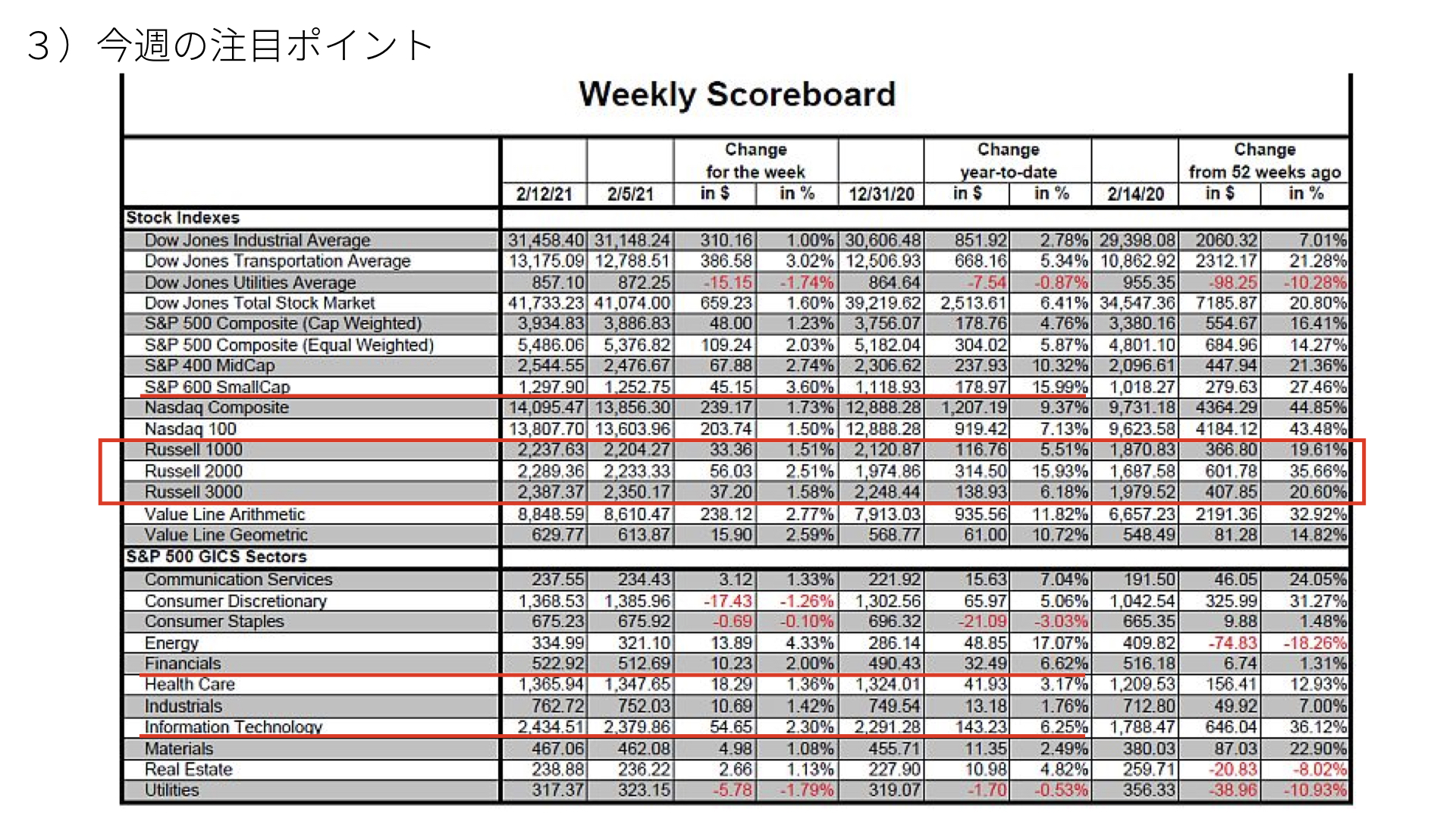

まず1つ目のポイントは、ファイナンシャルと、インフォメーションテクノロジー。情報セクターと銀行セクターです。両方とも上昇率が6パーセント台で、去年まで出遅れ感のあった銀行株にも、きっちりと資金が入ってきていると分かります。グローズだけが中心だった銘柄から、今度はバリュー、価値の高いところまでお金が来ています。このローテーションがうまく進んでいるというのが、株価を支える一番の要因と思われます。

2つ目のポイントは、S&P600。先週、マーケットの3%しかインパクトの無い小型株が、大きく上昇しているとお話をしてきました。こちらの上昇率が15%です。

また、Russell1000、Russell2000、Russell3000を見ると、中でもRussell2000が、突出して上昇しています。Russell1000とは、時価相場上位の1000銘柄、Russell2000は、上位1,000を抜き、1,001番~3,000番の中小型株を集めたもの。そして、Russell3000は、1~3,000番を集めたものです。つまり、Russell2000とは、上だけを省いた中型・小型株を集めたものになります。

そして、Russell2000がすごく上昇しています。つまり、大型株が十分に上昇した後、バトンタッチされ、中型株が上がっていることが、この指標から読み取れます。そのことから、これからも中型株を中心に上がっていくことが想定されます。

PERから想定できるS&P500のターゲット

では、S&P500はどこまで上がっていくのでしょうか。まず、現時点でのS&P500のEPS予想は173ドル。今のS&P500の数字から見ると、PERはおよそ22.6倍です。これは、リーマンショックのとき25倍と比べるとまだ安いですが、平均水準の17~19倍と比べると高いです。

このEPSの成長はまだ続くと予想されています。2021年末の予想EPSは一株当たり200ドル、PERを22倍とするとS&P500は4,400ポイントに到達すると予想されています。今のS&P500は3,900ポイント台なので、ここから4,400ポイントまで12%上昇しても、予想EPSから考えればPER22倍で保てて、さらに上昇余地があるというのが、マーケットのメインシナリオです。

リスクシナリオ

そうなったとき、株価が崩れる理由はなにか?ファンダメンタルズである財政出動、金融出動においては、ハト派的な状況でマーケットを支えています。この点からは、経済が大きく下落することも考えづらいので、あるとすれば、マーケットにおける需給調整が考えられます。これは、株価が高いバリエーションによる調整ということになります。

高いバリエーションとは、リーマンショック前の25倍と仮定すると、年末予想EPSが200ドルだったとして、S&P 500が25倍の5,000ポイントとなると、過去最高の高値圏になります。

もし今3,900ポイントのS&P 500が、5,000ポイントに上がることがあれば、高いバリエーションに到達と言えます。とはいえ、マーケットは今の速度ではそこまでは行くまでリスクオンを続ける様相です。

ということで、株価上昇においてのスピード違反と判断される水準は、4,400ポイントを早い段階で越えてくることだといえます。

イールドスプレッドの水準は?

一方で、以前からお伝えしているように、株の益利回りに対する債権の金利が近づいていくように、イールドスプレッドが縮まると調整局面になります。

S&P 500の益利回りと、アメリカ10年金利のイールドイールドスプレッドが2.8%を切ってくると、歴史上、需給調整で株が売られます。今はPERが22倍なので、益利回りは4.5%。4.5%の株益利回りに対して、今の金利1.2%が1.6~1.7%まで上昇すれば、スプレッドは2.8%を切ってきます。とはいえ、今の金利上昇と株の上昇スピードから見ると、調整は起こりにくいと多くの人が考えています。

このような背景からリスクオンが続いています。ポイントは冒頭でお伝えしたように、ここ最近急激に原油価格が上がっていることです。原油価格が上がることが、インフレのきっかけになる可能性があります。

インフレ傾向が強くなると、金利がつられて上昇することも十分考えられます。企業業績によるEPSの低下よりも、金利上昇の方が、調整には影響を与えそうです。是非、金利上昇と、株価の急激な上昇よる高いバリエーションがおこれば調整が起こりえるということを確認しつつ、今後マーケットに向かっていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル