超保守的な資産管理チャンネルで配信中

皆さん、こんにちは。ファミリーオフィスドットコムです。本日は、2月22日月曜日です。今週の見通しをお話しします。

最近は、世界的に金利が上昇し、インフレ傾向ではないか、これからマーケットが大きく変調するんではないかというようなコメントや、記事を多く見かけるようになりました。

金利上昇が進んできたらこのような問題があるという視点を、しっかりと持つ必要があります。また、金利上昇と言っても、景気の回復を先読みをしている、いい金利上昇もあります。そのため、金利上昇が金融資産価値に、どのような影響を与えるかというところに注目をしなければなりません。本日は、その点をどのように考えていくか、最後に見ていきます。

[ 目次 ]

まずは今週のポイント

今週は、FRBパウエル議長と、FRBの高官、各連銀総裁のコメントが数多く出てきますので、それが市場にどのようにインパクトを与えるかが1つ目のポイントです。2つ目のポイントは、今のこの状況下で、もし金価格が上がるようであれば、どういうことなのかということなど、最後に見通しをお伝えしますので、ご確認ください。

今週の定点チェック

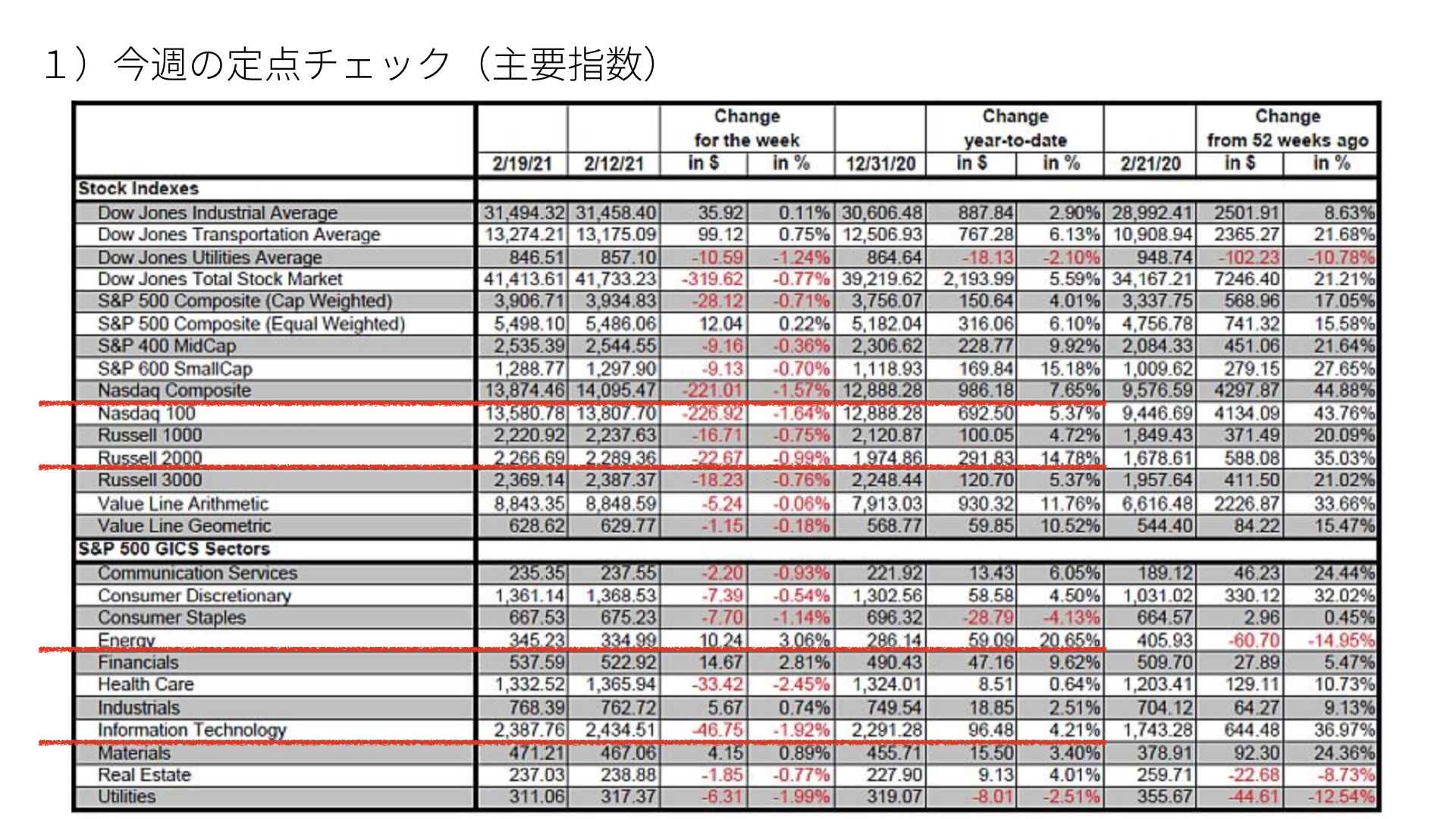

まず、今週の定点チェックです。先週の株式市場で一番大きく目立ったのは、ナスダックの下落です。赤い線の一番上、一週間で1.57%のマイナスになっています。

次に、2つ目の線、Russell2000。マイナス0.99ということで、ナスダックに続いて下げ幅が大きくなっています。ハイテク株と、小型株の売りが、引き続き続いているため、マーケットの関係者が警戒していると思われます。

セクター部分を見ると、エナジーが上がっています。金融も2.8%~3%上がっていますので、こういった株にお金が流入していることが分かります。一方、インフォメーションテクノロジー、TEC株に関しては、マイナス1.92%です。こちらも、グロース株からバリュー株への資金移動が確認できるというのが、先週一週間の動きでした。

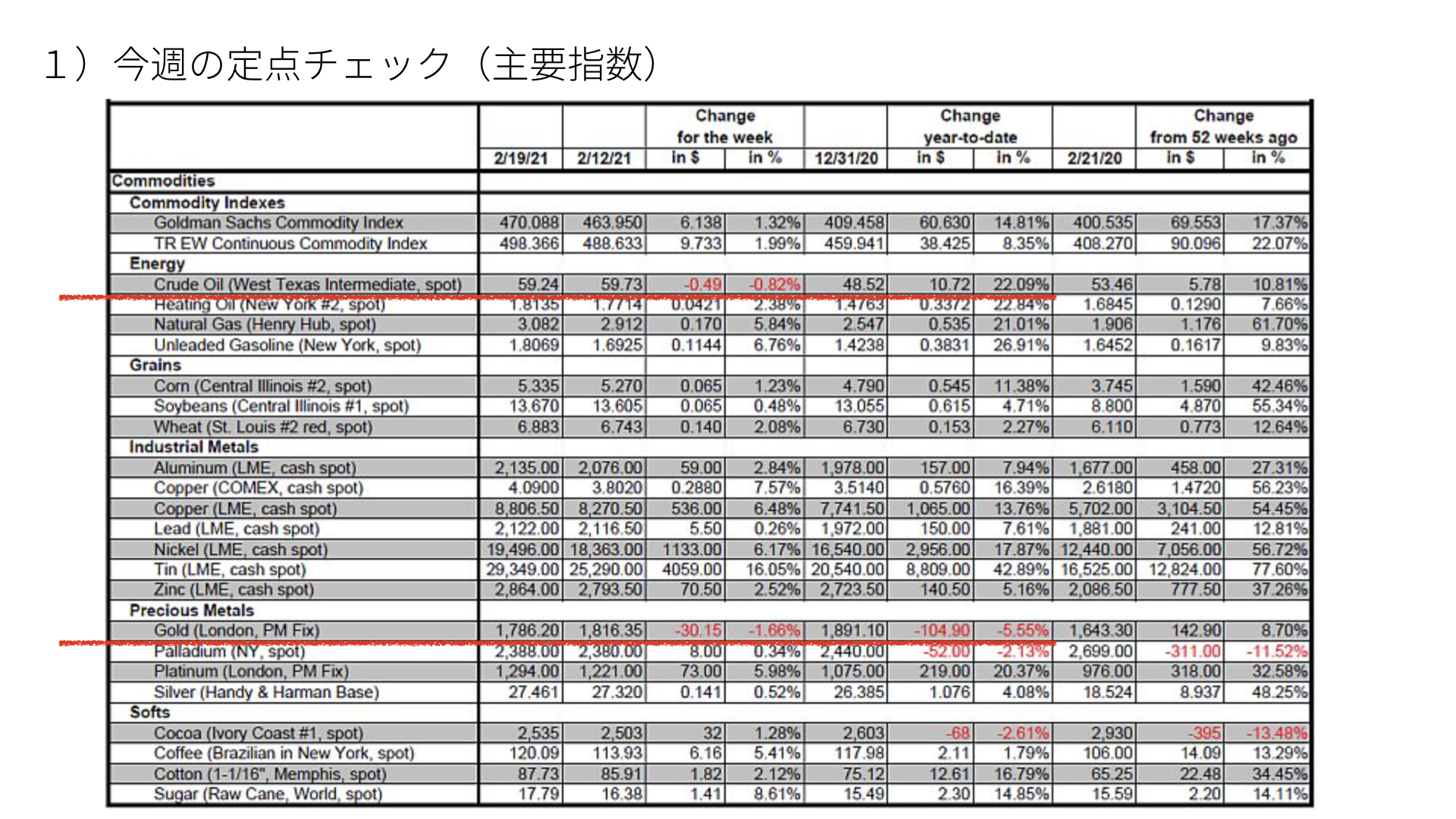

大きくはありませんが、値下がりしたコモディティが2つあります。原油と金です。他は軒並み強く上昇して、先行した原油が少し下がっています。原油はアメリカで大雪が降っていることで、1日生産量が40%ほど減っています。本来上がるべきところでしたが、3月上旬に予定されているOPECプラスで、ロシアとサウジアラビアの意見が異なるというニュースが出てから、供給過多になる可能性があるとして下げています。

後ほど説明しますが、金は、これだけ実質金利が下がってくると、上昇は厳しいですね。先週は、少し上値が重く、リスクオフまではいかないものの、リスクオンにはなり切れない、今後上下にぶれやすい状況になっていることが、マーケットでは分かりました。

今週の注目指標・イベント

経済指標

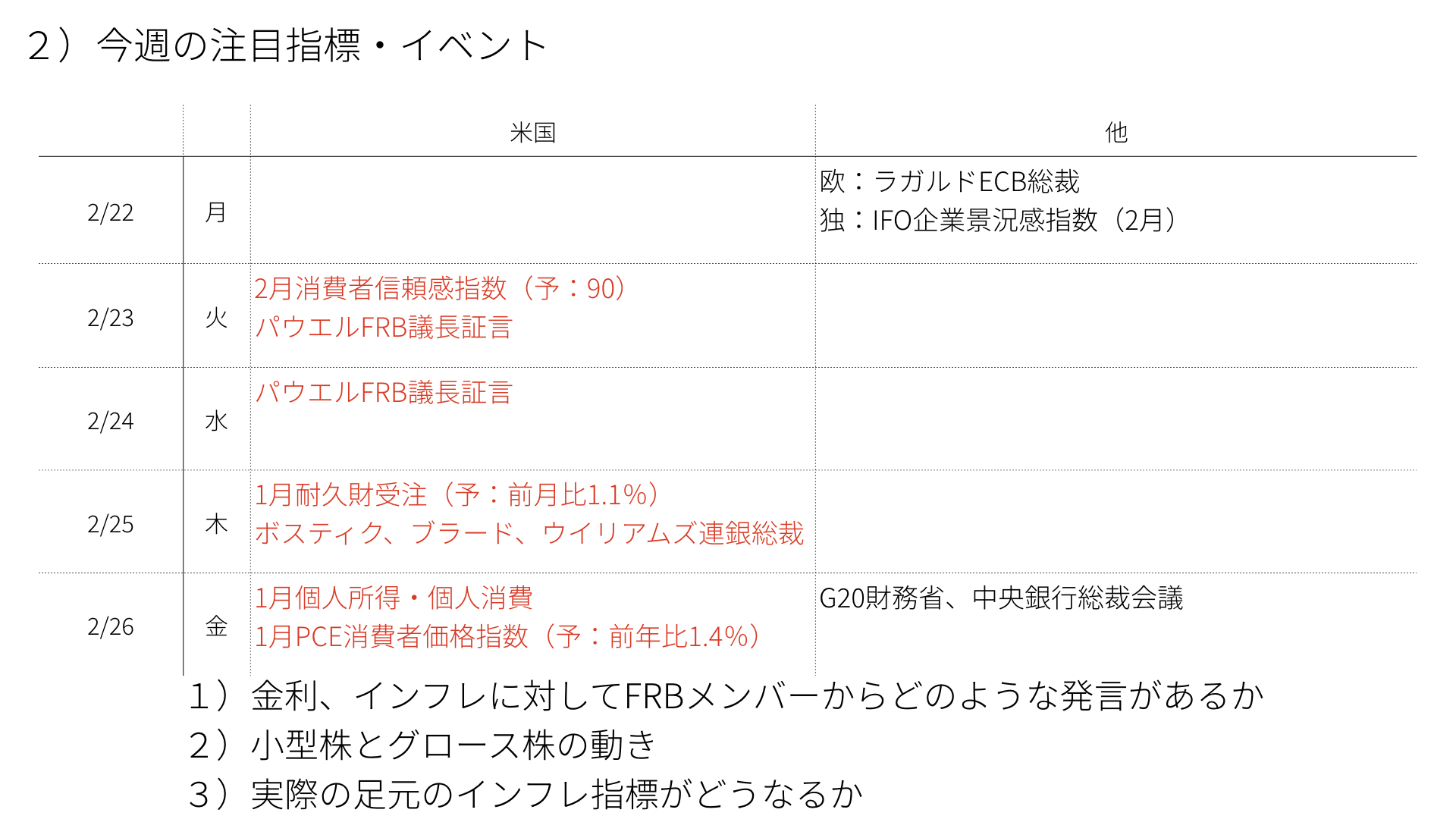

今週のイベントです。火曜日に消費者信頼感指数があります。これはそれなりに重要です。25日、1月耐久財受注です。前月比1.1%を期待されていますが、最近は小売も結構堅調になってきています。耐久財、長く使えるものに対して消費が向かっているか、確認が必要かです。

26日金曜日、PCE消費者価格指数があります。これは足元のインフレ率がどうなっているかを見る必要があります。10年のブレークイーブンインフレ率が、上昇してきていることは確認できているので、10年後~30年後は金利上昇局面にあるということは、意識されています。ですが、足元がどうなっているのか。FRB高官はこういったところをすごくしっかりと見ていますので、こちらの予想指標は1.4ですが、これを上回ってくるか確認したいところです。

要人発言

23~24日は、要人発言としてパウエル議長が上院、下院で証言します。25日は、ボスティク、ブラード、ウイリアムズさん。順にアトランタ連銀、セントルイス連銀、ニューヨーク連銀総裁がコメントするようになっていますので、こちらに注目となります。

今週は、金利やインフレに対して、FRB要人、もしくは議長がどのようなコメントをするか注目されています。というのは、先週までの流れでは、ずっと金利が上がってきて、物価上昇の傾向が見える中、雇用が全く追い付いていないと続けて言っていました。まだまだ景気は弱いため、お金の大量供給を続けている中で、どのようなコメントが一週間の変化の中であるのか。10年では、1.2%台から1.3%に金利が乗ってきた状況で、コメントが変わるのか、変わらないのか。すごく大事なポイントになっています。

小型株とグルース株の動き

小型株とグロース株。こちらについても、今後どうなるか。もしインフレ、物価、金利上昇に関してFRB高官がコメントし、金利高を抑え込んでいくような場合、グロース株の成長がもう一度加速し、小型株が復活することが期待されます。

ですが、そこに対してノーコメントの場合は、小型株、グロース株が下がり続けることになりそうです。そうなると、今までの株価の成長をけん引していた2つのセクターが下がることになり、全体的な調整ムードが高まると予想されます。この2つの小型株と、グロース株の株価動向を見ていくことが大事です。

今週の注目ポイントは、週末にブルームバーグに2つニュースが出ていましたが、今週はパウエル議長と、FRB高官がいろいろなところでコメントします。FRBが完全回復まで強力な支援を行うことをコメントしていますので、まだまだ経済が弱いと、これからも大量の資金供給ということのようです。

今週の注目ポイント

もう1つ。ニューヨーク連銀総裁もコメントしており、インフレの期待が上昇する兆しがみられるということです。当面の長期目標の、2パーセントと整合する水準に近付いており、将来実質金利が幾分高くなる兆しということで、実質金利が高くなることを容認しています。景気への楽観が強まっていることを、反映したものだということです。

FRBの連銀総裁たちの中にあるのは、この金利上昇、インフレ上昇は景気回復の期待によるもので、あまり心配する必要が無いと言っています。それ自体は私も正しいと思うのですが、皆さんが投資をしている資産価格にどのような影響をあたえるかについては、彼らは言及をしていません。

つまり、経済や雇用を回復することを優先していて、あくまで資産価値の維持は副次的なものだと、このニュアンスから取れます。もし、インフレを容認し、経済の低迷、雇用をサポートし続けた結果、中小型株や、グロース株の上昇が阻害されれば、マーケットが嫌気をさすかと思われます。

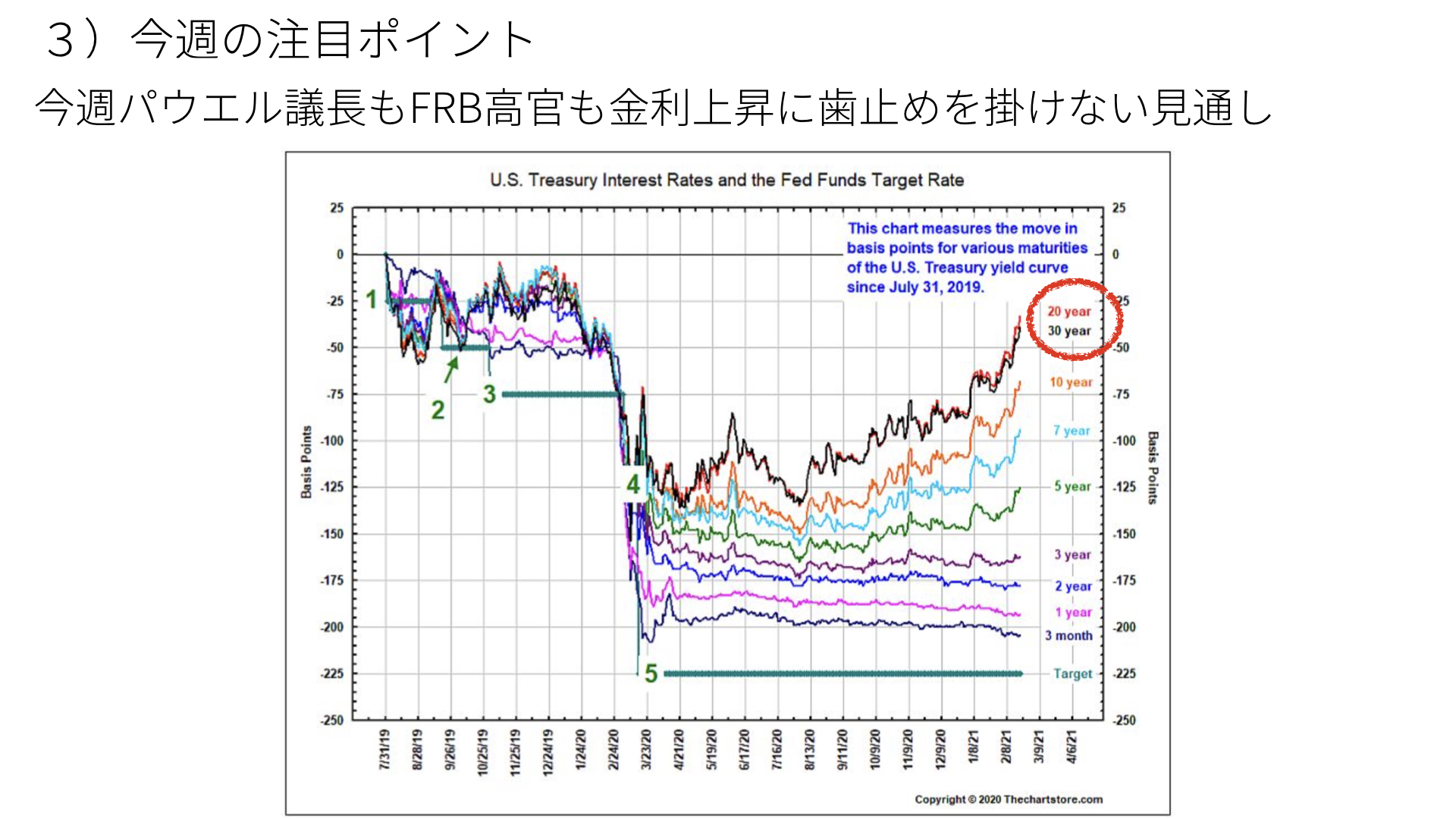

米30年金利の上昇が顕著に

金利を見ると、去年3月時点と比べ、短期金利は上がっていないものの、長期金利が上がっています。ですから、将来のインフレ期待が高まっているのは間違いないのですが、FRBが見ているのは短期のインフレが上がっていないことです。今のインフレ率上昇は一過性の可能性がある、確信まで至っていないと言っていますので、金曜日に発表のあるPCE、コア物価指数で、足元が上がってくると、金利上昇を抑えにかかるかどうかということになります。そのため、今週一週間、こういったコメントが大事になってきます。

ポイントは、恐らく今週、この金利上昇に対する懸念のコメントは、経済、雇用を優先するため出てきにくいということです。また、そうなったときに、ハイテク株、グロース株、中小型株が下がるときは、マーケットはそれを受け入れにくいと感じることになります。もし、FRB高官のコメントにより、株価下落があった場合、今後の株価調整の可能性が高まるということになります。

そして、株価が大きく下がることを、マーケットが催促するようなこと。つまりFRBに対して、金利、インフレに何らかの手段を講じることを催促する相場になったとき、FRBが対策を取れば、その株価は上昇トレンドに戻ることも考えられます。ですが、催促をしても何ら対策を取らない場合、株価はさらに下がるということも、過去のトレンドからは考えられます。今週一週間で金利上昇が止まず、株価下落が続く場合、今後催促相場に向け、一旦調整が入る可能性があると、念頭にお入れください。

リスク回避の金高には要注意

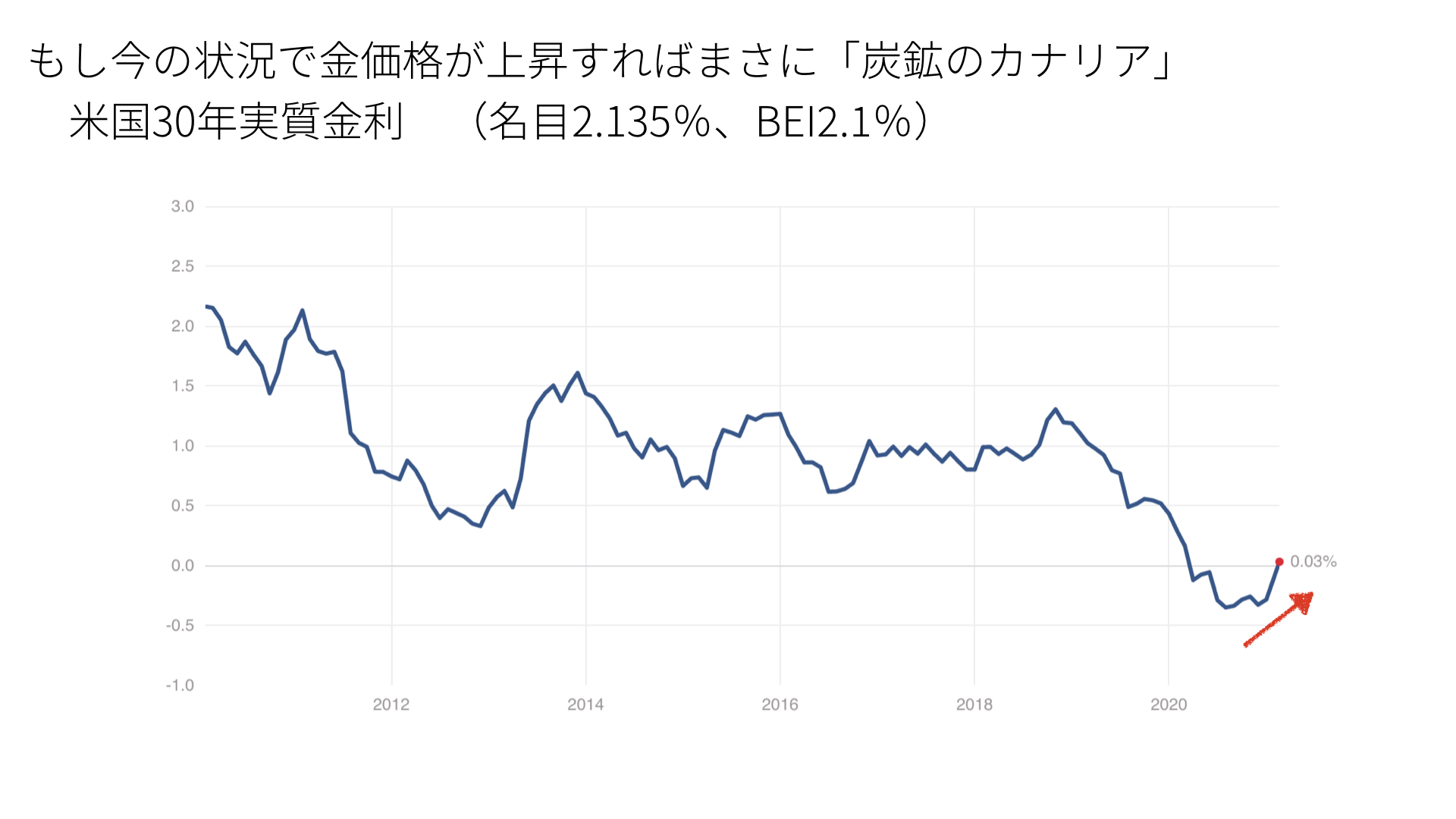

また、もう1つのテーマであった金価格。今の状況でもし金価格が上がれば、リスクシナリオが出てきていることになります。

30年実質金利を見ると、去年8月以降マイナスだった30年実質金利が、プラスに転じています。30年実質金利と、金価格というのは、相関性が高いことで知られています。30年実質金利がプラスに転じると、通貨価値が戻り、金の価格が下がることを意味します。

つまり、実質金利が上がってきている状況では、本来金が下がるのが正しいのです。ですから、8月以降の金の下落というのは、実質金利の動きに対して、見合った動きでした。

ですが、先週一週間は、金が少し反応しています。実質金利が上がってきているので、本来は金価格がますます下がってもいい状況にもかかわらず、少し底堅くなってきています。株式等に変調があった場合、安全資産の金に入っていく、リスクに対する動きの反応が見られるというのは、マーケットがリスクを感じ取っているということになります。

今週、30年金利が上がっていく中で、金価格も上がる場合、教科書から外れた動きで、リスクオフに対するスタンスが強まっていると認識できます。また、もし30年実質金利が上がる中、金が軟調に推移すれば、リスクオンの観点も残していることになります。

まとめ

今週は、FRBの要人、FRB議長のコメントを聞きつつ、金利がどうなるかを見ていく必要があります。その結果小型株、ハイテク株がどのような動きをするのか。これが大きくぐずるなら、かなり厳しいです。さらに、実質金利がプラスになる中、金が上がっていくとなると、他のところから金にお金が向かっている可能性があります。リスクオフに向けた、足掛かりを作っていると考える必要もありますので、マーケットをニュートラルに、しっかりとチェックしていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル