2021年以降、超保守的に資産管理を進めるために、注目すべきリスクを今後数回に分けて取り上げていきます。今回は、世界の株価動向にも大きな影響を与える米国FRBの金融緩和策の出口戦略であるテーパリングについての見通しをお伝えします。

[ 目次 ]

2021年当初の米国F R Bのテーパリング開始は2022年後半以降がメインシナリオだった

米国のF R Bなどの各国中央銀行は、金融や経済における危機を回避する手段として強力な金融緩和政策を行うことがあります。今回のコロナショックも同様に強力な金融緩和策が世界各国で実行されました。

今回、米国では2020年6月10日の米連邦公開市場委員会(FOMC)で、少なくとも2022年末までゼロ金利を維持する長期の金融緩和方針を表明しました。さらに、量的緩和政策の購入目標も明示し、米国債などを月1200億ドル買い入れる超緩和的金融政策を継続しています。

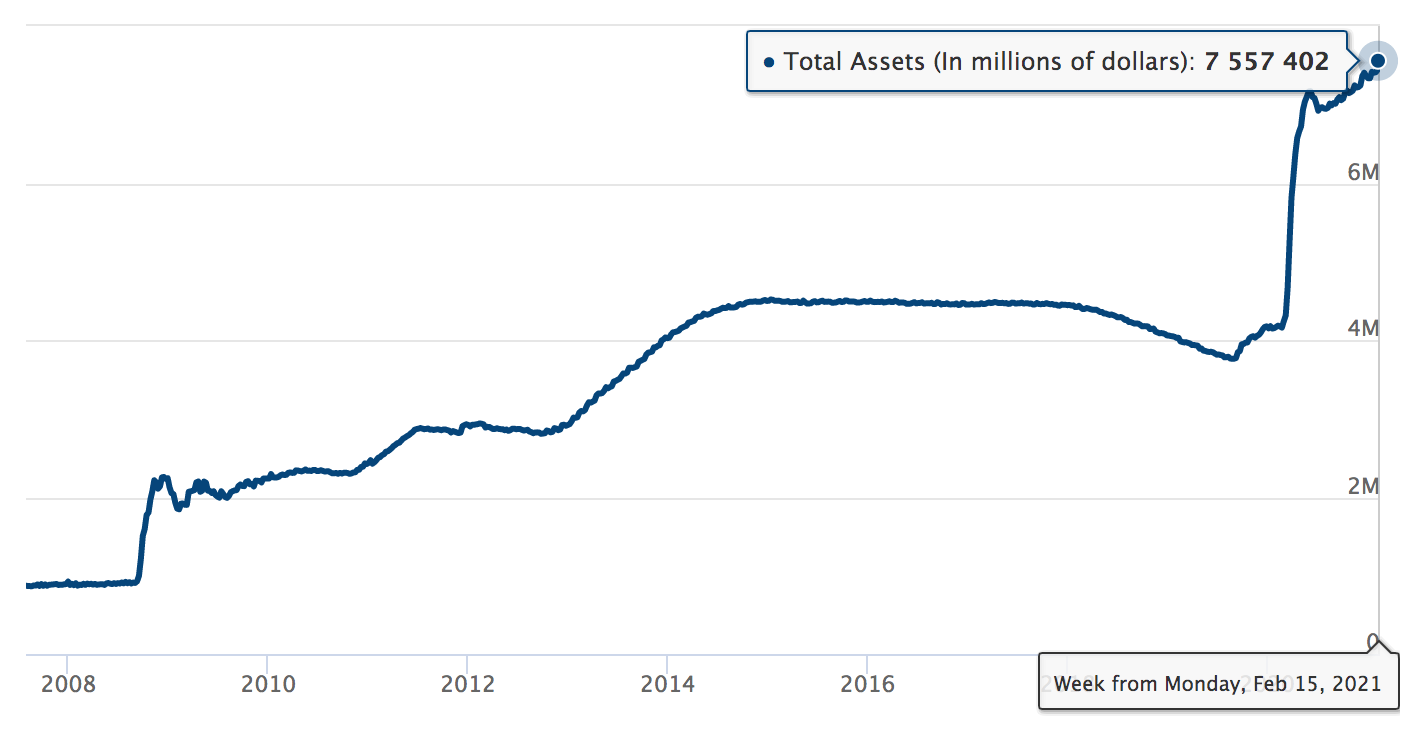

その結果、上記のグラフの通り、F R Bの資産は増加の一途で、現在は約7.5兆ドルまで増加しています。2020年だけで約3兆ドルも債券を買い入れており、マーケットに対して急激に資金を供給したことがわかります。

永遠に続けられないのが金融緩和策

しかし、その緩和的な状態を永遠に続けることは困難です。それは、緩和を続けるとインフレや資産バブルを誘発するためで、それを回避するために中央銀行は出口戦略の一環として量的緩和策による資産買い入れ額を徐々に減らしていくテーパリングを行います。

FRBは2012年に毎月850億ドルの不動産担保証券と長期国債の買入を行っていましたが、その後、雇用環境の改善などを受けて2013年5月にテーパリングを示唆し、2014年1月からテーパリングを実際に開始し同10月末にこの政策を終了した実績があります。

当時、F R B議長であったバーナンキ氏が2013年5月に市場の予想に反してこのテーパリングを示唆したことで、その後の4週間で世界の株式市場は2兆ドル以上の価値が消滅しました。とても大きなインパクトを残しましたことで、この一連の出来事は「バーナンキショック」と呼ばれています。

株価が下げた理由は、中央銀行が大量の資金を供給しないということに対してマーケットのかんしゃく(テーパタントラム)によるものだとされています。それ以降、テーパリングの開始においては、FRBからマーケットへの時間を掛けて慎重に説明と実行を進めていくことが不可欠とされるようになりました。

このように金融資産や市場に大きなインパクトを与えるテーパリングですが、今回は、F R Bの低金利政策の継続というお墨付きもあり、2022年後半まで行われないというのが年初の市場コンセンサスでした。

2022年の後半と予測されはじめた背景

2020年12月に開催された米国FOMCでは、量的緩和策の継続について、従来の「今後数ヵ月にわたって」から、「目標とする最大雇用と物価安定に向けてさらに大きな進展があるまで」と緩和策継続へ積極的な姿勢を示し、量的緩和縮小の可能性を明確に排除していました。

また、新型コロナワクチンの接種を開始してもゼロ金利政策の長期化も示唆していたことから、回復が鈍い労働環境市場のもとでは、量的緩和は長引くという見方が多数でした。

このようなことからテーパリング開始は早くても2022年後半と市場のコンセンサスは形成されていきました。 その理由は、前回(2015年12月)の政策金利の利上げは、開始の約2年前にテーパリングを開始していることから、今回の利上げ再開観測が2024年後半以降であることから逆算して、テーパリングの実施は早くても2022年後半というものです。また、テーパリングの示唆はそこから逆算して2022年前半になるというシナリオでした。

テーパリングの前倒しが台頭しつつある理由

そんな中、今年に入り急速にそのスケジュールが前倒しになる予測が台頭してきました。

今年の1月26〜27日に開かれたFOMCでパウエルF R B議長は、テーパリングの議論は時期尚早とコメントし金融政策の現状維持を決定しました。景気・雇用の現状判断を下方修正し先行きに関しては、不透明としました。

会合後の会見でパウエル議長は、昨年12 月に提示したテーパリング開始の条件である「責務への顕著な一段の進展」にはある程度の時間を要するとし、その時期を議論するのは時期尚早と発言しました。

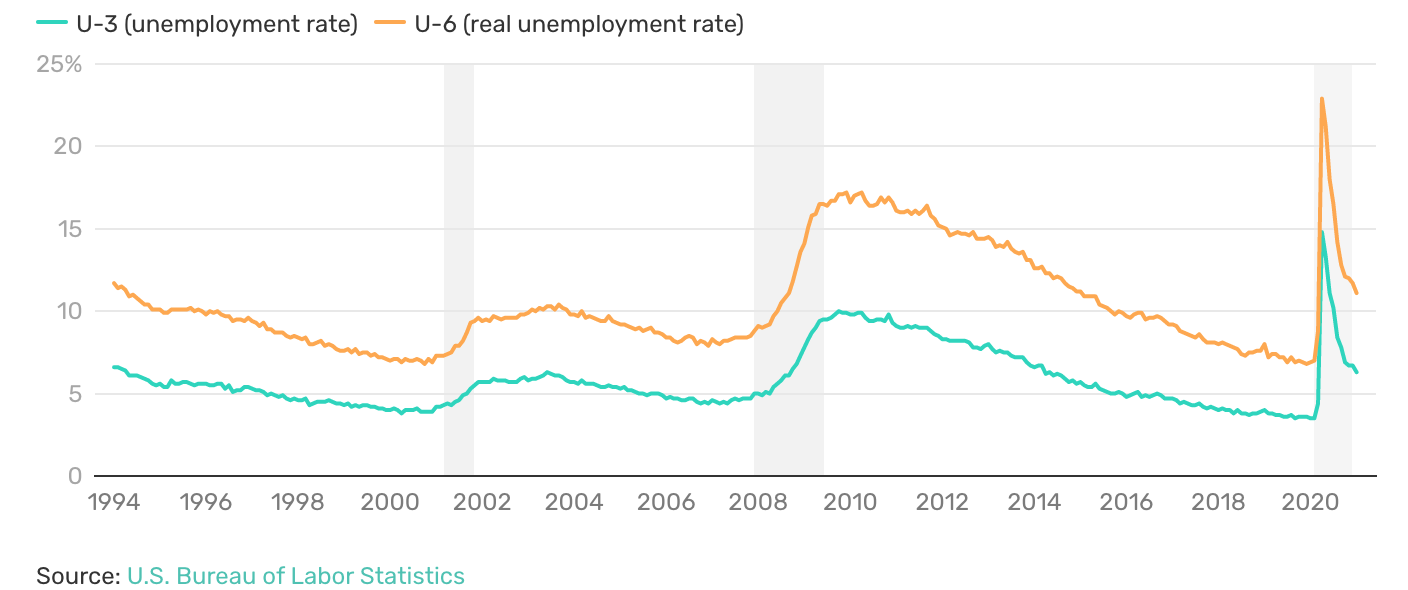

市場関係者は、この責務の顕著な一段の進展とは、パウエル議長とイエレン財務長官の両氏が「職探しを諦めた人やパートタイムに甘んじている人を考慮に入れれば、失業率は実際には10%に近い」との見解を示しているため、U6という失業率が充分に低下するまで緩和策の継続するという判断に繋がっていました。

実質の失業数は未だに1000万人超え

一方で、ワクチンの普及や政策効果などが見込まれるなかで、年後半の景気見通しの改善に言及していることから、U6の失業率が大きく低下さえすれば、テーパリング開始に向けた議論が本格化するとも思われていました。

テーパリング開始時期予想は?

今回、雇用の回復が明確に確認できていない中で、市場のコンセンサスは2022年の前半にテーパリング開始と前倒しになってきつつある理由は、インフレ率の上昇、名目金利の上昇などが要因です。

米国10年の名目金利も0.6%から1.3%後半へ、10年の期待インフレ率も1%台から2%代前半へ大きく上昇しています。そのため、雇用が回復していなくても、テーパリングを前倒ししなければ、のちにインフレで大変になるのではないかとい意見が増えつつあります。

ここ数年では一番インフレ率が高まっている

この判断については、今後の雇用情勢と金利情勢、さらにはインフレの度合いによる判断になるため、現時点では判断が難しいところです。

テーパリングの伝達は前もって

ちなみに、パウエル議長は、テーパリング時期が近付いたら十分に前もって伝達したうえで行うと公言しており、また、そのペースは「非常に緩やか」に行うとしています。

前回のバーナンキ議長の局面での反省を活かしつつ、最低でもテーパリングの示唆から実際の決定までに半年強、開始から完了までに10ヵ月程度の時間をかけることは予測されます。

そこで今回は、2013年の「テーパータントラ ム」のような金融市場の混乱を避けるため に市場との対話に十分な時間を費やし、2021年夏〜秋頃に市場との対話を始め、実際のテーパリングは22年前半に開始、23年前半に完了するというシナリオになりつつあります。

まとめ

約1年前に大きく後退した景気、大きく下落した株価から劇的な回復をしています。1年前には想像できなかった光景です。しかし、それを支えてきた大規模で積極的な金融、財政政策の反動は、何かしらの形でいずれ資産価値に影響を与えることは覚悟しておく必要があります。

リスクを管理するためには、歴史は繰り返すことを深く理解しておく必要があり、今回は、テーパタントラムという、緩和後に待ち受ける「マーケットのかんしゃく」に備えることが必要だとお伝えしておきます。

現在、市場関係者の間では「Easy come, Easy go」という言葉が意識されています。「得やすいものは、失いやすい」、つまり、量的緩和や積極的経済対策で作られた相場で得たお金は得やすいものであり、同時に失いやすいものでもあるということを示しているように思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.13

S&P500が過去最高値更新、AI関連株が牽引する米国株市場の好調~日本株への影響は?

[ 目次 ]1 AI革命の中心、エヌビディアの驚異的な成長2 AI投資の拡大と産業構造の変化3 日本...

- 資産運⽤サポート

- 金融

- 投資

2025.07.12

【今週の日本株・ドル円見通し】半導体主導の強気継続か。通商リスクに注意【7月14日〜7月28日】

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 今週の為替注目点 日本株先週の振り返...

- 資産運⽤サポート

- 金融

- 投資