[ 目次 ]

はじめに

皆さんこんにちは。ファミリオフィスドットコムです。本日は、4月26日月曜日。今週のマーケット見通しをお伝えします

前半は、先週の振り返りと、今週の見通しをお伝えします。後半の今週のテーマでは、今週開催予定のFOMCと、それ以降の4か月で起こるであろうアメリカ金融財政シナリオで、どのようにマーケットが動くかを、お伝えすることになります。是非、最後までご一読ください。

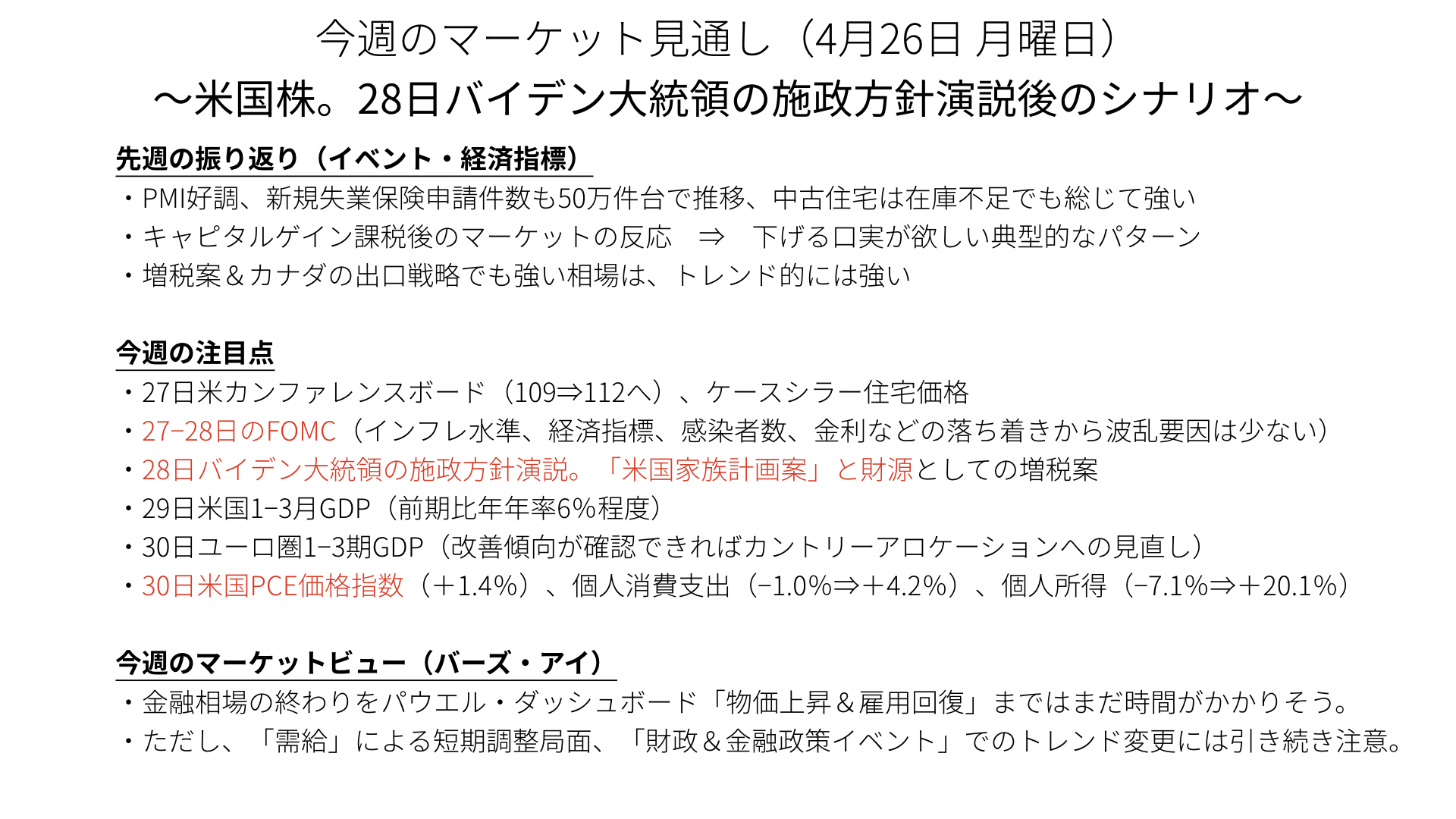

先週の振り返り

まず、先週の振り返りです。結論から言いますと、アメリカも日本も、株式市場の上値が重い展開になりました。経済指標はすこぶる良く、アメリカで本格化する決算発表は、いいところも悪いところもありました。

ただ、いい材料が出ても、悪い材料が出ても、共にマーケットは下がる傾向です。好決算と、好経済指標は、既に織り込んでいるのかと思われるため、今週も上値が重い展開が続くかと、マーケット関係者は見ている状況です。

そんな中、材料視されたのは、先週火曜日に発表された、バイデン大統領によるキャピタルゲイン課税の増税案です。この案については、これから議論を詰めていくので、何%で可決するかは分かりませんが、これに関しては、絶対に通したいという意向が、民主党内にあるようです。

また、今回の法案が出てきたことも大事なポイントですが、それ以上に言われているのが、民主党内での格差です。今回のコロナの影響により、金融、財政共に緩和的な状態になったことで、困った方々をサポートできた一方で、民主党の中では、今回の緩和策が富裕層だけを助けていて、貧困層との差がすごく広がっているのではないか、とその格差を早急に是正したいという思惑が、さらに強くなっていると、言われています。

そのため、キャピタルゲイン課税についても、かなり強めに押し出してくると言われています。そういった方向性が、改めて見えてきたというのが、マーケットの本当の意味での不安感だと思われます。

一方で、これはあくまでインフォメーションとして入ってきていることですが、パウエル議長についても、今回の金融政策を行ったことで、格差を助長したと言われています。今後、来年2月の任期をどうするかという話が出てくると思われますが、再任についても、民主党内から一部反対が出ているとのことです。そのため、FRBの政策継続性という観点においても、心配が出てきています。

このように、民主党急進左派の意見が、非常に尊重される状況になっているので、選挙前から言われていましたが、経済に対するマイナスが、少し不安視されている状況です。

ここまで先週の振り返りを行いましたが、最初にお伝えしたように、経済指標はとても好調です。経済指標において、何かマイナスのシグナルというのはほとんどなく、あったとすれば、中古住宅販売件数が下がった程度です。

ただし、これも在庫不足が原因なので、しっかりと在庫を作ることができれば、まだまだ販売が伸びていくことは、30年の住宅金利を見ても、間違いありません。経済指標は万全と言えます。ですが、マーケットの反応は今のように、少し上値が重くなっています。

今週の注目点

次に、今週の見通しです。今週はいろいろなイベントがありますが、一番の注目点は、4月28日のバイデン大統領による「米国家族計画案」の発表です。この上下院議会での発言に、中身、財源、課税がどうなるのか、注目が集まっています。

27日~28日には、FOMCが開催されます。ここでテーパリングについてのコメントは出てこないと言われていますが、夏場以降、テーパリングの議題が本格化すると言われています。かなり前もって伝えていくということですので、もしかしたら、今回少し触れてくるかもしれないと、若干の警戒が出てきていることを、覚えておいてください。

今週の見通し

次に、今週の見通しです。金融相場の終わりを告げるようなFOMCになることは、想定しづらいです。利上げをする、テーパリングの開始などのサプライズは、FOMCが出てくる可能性は、非常に低いでしょう。

適温相場が続きそうですが、先週までずっとお伝えしてきたように、需給の関係において、買い方優位、売り方が少ない状況なので、風船がパンパンに膨らんだような状況がいまだに続いています。

また、いまだに金融、財政の、マーケットに依存している度合いが非常に強いです。今後金融、財政の見通し変更や、シナリオいかんによっては、マーケットが崩れやすい状況が続いています。その意味で、今週のFOMCや、バイデン大統領の話に、注目が集まっています。

今後4か月間の想定されるシナリオ

では、ここからは、夏までの4か月間で、考えられるシナリオを見ていきましょう。

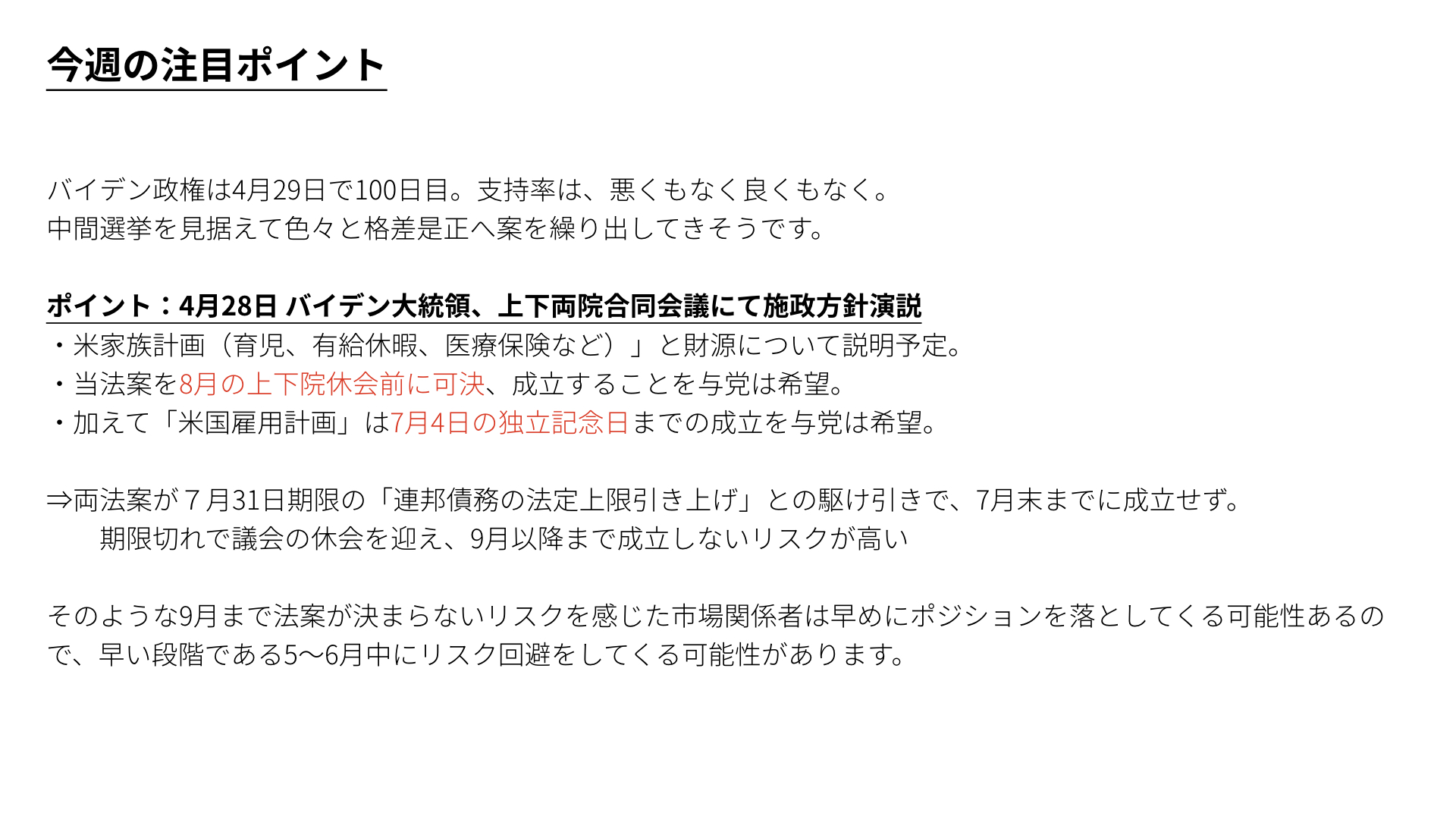

就任100日目

バイデン大統領は、4月29日で100日目を迎えました。支持率は、良くも悪くもなく、2期目に入ることをバイデン大統領が狙うのであれば、より多くの政策を打ち出していくことが期待されます。

特に、中間選挙では絶対に負けないよう、悪い材料を早出しして、いい材料を後ほど積み上げていく作戦に出るため、増税案などが今出てきている状況だと、言われています。

28日の施政方針演説

そんな中、今週28日の水曜日、上下院両院の会合において、施政方針演説を行います。就任してすぐに行う方もいますが、バイデン大統領は、100日目を目前に行うことになります。内容としては、主に3つがあげられます。

1つ目は、米家族計画です。今回、新たに4月中に追加で出すものは、育児、有給休暇、医療保険など、皆さんの生活インフラに関する、ソフトインフラを整えることが、中心になります。そのための財源も含めて、キャピタルゲイン課税がどうなるかについて、説明があると言われています。

そして、2つ目のポイントは、この法案を上下院の民主党は、8月の夏休み前までに通したいと言っていることです。つまり、5月~7月までの3か月間で、法案を成立させることになります。

かつ、3つ目のポイントでもありますが、2.2兆ドルのインフラ法案についても、7月4日の独立記念日までに決めるとしていますので、2つの法案を、7月中に決めたいと言っていることになります。

連邦債務上限引き上げで駆け引き

法案可決を急ぐ理由は、7月末に、アメリカでは、連邦債務法定上限引き上げ法案の期日が来るからです。国としての借金上限を、どこまでにするかの決定権限を、議会を持っています。これまでは、2年前に決めたものが延長していましたが、法案によって上限を切り上げないと、国が借金することが許されず、政府の運営や、国民のサポートができなくなってしまいます。

しかし、共和党は上限を増やすことについて反対しています。もし、法案に賛成しなかった場合、議会、政府機関がシャットダウンされ、行政が回らなくなる可能性があります。共和党は、成立しないリスクを突き付けながら、民主党の法案に減額や、内容変更の交渉を行うことで、コロナが落ち着いてきている中、民主党の法案を簡単に通さない動きを見せるでしょうから、容易には法案が通らないとの予想がされています。

今の段階から上記のリスクが想定されているため、4月28日の内容によっては、法案が通らないだろうと、今年のGDPに大きな影響を与えると予想される財政出動への期待感が薄れ、マーケットが崩れることになります。

8月1日から米議会は休会入り

また、法案が決まらないまま8月1日を迎えると、8月下旬まで上下院とも夏休みに入り、議論が進まず、法案の見通しが立たないまま、政府機能がシャットダウンする可能性が出てきます。ですから、5月~6月の交渉の流れから、法案成立までが難しい、長期化しそうだと判断された段階で、株価が下がるだけでなく、ヘッジファンドを含めた投資家が、ポジションを整理してくるでしょう。

つまり、セル・イン・メイ(Sell in May)ではないのですが、5月に売りのきっかけを与えることになると、今の需給関係も含め、早い段階でマーケットから離脱する人が出てくる可能性があります。そのため、4月28日バイデン大統領のコメントは、中身をしっかりと見ていく必要があります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル