[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は、4月28日水曜日。今週の中間チェックをお伝えします。

現在は、4月27日~28日に開催されるFOMCについて、市場関係者が注目しています。終了後の会見で、テーパリングについてコメントするのではないか、インフレに対する懸念を示すのではないかなど、市場関係者からはいろいろなコメントが出ていますが、一般的なコンセンサスでは、政策はこのまま維持でテーパリングについてのコメントも無いと言われています。

ただし、前回のFOMC以降、かなりインフレを示す指標や、景気の好調さを示す経済指標が続いています。そのようなことから、何らかのコメントがあってもおかしくないと、マーケットは少し身構えている状況に思われます。

今日のテーマ

このように、FOMCの内容にとても注目が集まってい状況ですが、FOMC開催される直前のここ2日間だけですが、過剰流動性相場によって、市場に反動が来ている兆候やニュースが見られています。そのことについてお伝えすることが、今日のテーマとなります。

過剰流動性相場とは、積極財政や、超緩和的な金融緩和により、市場に資金がだぶついた状態のことです。接触的な財政政策や緩和的な金融相場とは異なり、想定以上に資金がだぶつき、通常ではお金が行き届かないところにお金が行っている状態、お金余りの市場を表した表現になります。

今、過剰流動性相場の反動が、ニュースの中に散見されます。つい、聞き逃していることもあるかと思うのですが、バブルの兆候が明らかに出ていることもありますので、しっかりと見逃さないように確認していきたいと思います。

2つの積極財政の反動

米国では相続税の増税案

最近あったニュースの中で、まず、積極財政を行った反動が見られるものを2つ取り上げます。1つ目は、バイデン大統領の包括的税制案の中で、IRS(内国歳入庁)に800億ドルの予算を増額予定だということです。

800億を増やすことで、人員を増やし、調査時間を増やしますが、目的は相続税の計算を変え、相続税からの税収入を増やすことです。長期にわたって800億ドルの予算をかけて、7,000億ドル程度の歳入増加を見越している、つまり、10倍近くの税収を見込める投資と、説明されています。

具体的な内容は、相続税の対象となる資産を取得したときの時価ではなく、相続が発生したときの時価「ステップアップ」に変更するとのことです。日本においては、ほとんど時価で計算するので違和感がありませんが、アメリカにおいては、相続税に対する優遇がありました。それを変えていこうと言われているのです。

こういった変更も、今までのコロナ対策における積極的な財政の反動ということで、より、増税感が強まっているという、1つのニュースだと思われます。

税改正による企業業績への影響

2つ目のポイントです。バイデン政権の、法人税、キャピタルゲイン課税を含めた税改正で、企業業績への影響がより深刻化していると、金融各社が相次いで発表しています。

今までも、当然、増税することによって、企業業績に大きな影響があるとは言われていました。改めて計算してみると、現時点においても、2022年のS&P500のEPSに関して、8%~10%ほど、下押しの影響があるのではないかと言われています。具体的な数値では、2022年のS&P EPSは、およそ205ドル~210ドルだったものが、182ドル~190ドルぐらいまで、低下するということになります。

この2つは、企業努力とは関係なく、法人税の増税等に伴うものですので、積極財政の反動ということになります。積極財政に、今まで利益を前取りしていたものが、これからつけを払っていく相場に入ったということを、改めて確認する出来事だったと言えるでしょう。

2つの金融緩和の反動

次に、金融緩和の反動について。2つのポイントがあります。今週のS&P500時価総額の40%を決める、企業の決算発表です。先週までの決算発表も、とても好調でした。予想(コンセンサス)を上回る企業が、売り上げベースで77%、利益ベースで86%と、とても好調な状況です。

アメリカの企業は、日本と違い、なるべく低く出して、それに対して企業業績を上積みしていく特徴がありますので、上回ることは当然です。しかし、平均よりも10%近く、例年より上がっていますので、やはり、業績が好調だと言えます。

ただ、現在の株価の推移は、高値を取ってきているとはいえ、業績の上昇率に比べると、上がっている株価は限定的です。そういったことを考えると、期待先行、つまり、金融緩和を先取りしたことにより、反動が来ているのではないかというのが、1つ目のポイントとなります。

まちまちな結果のインフレ指標

2つ目のポイントは、インフレ指標についての、まちまちな状況です。例えば、カンファレンスボード消費者信頼感指数では、とてもいい数字でした。ただ、その中の項目で、1年後のインフレ率はどうなっているのかに対して、先月から横ばいと、実は物価が上がっていないとの発表がありました。

一方で、P&Gやコカ・コーラなどの決算発表が先週ありましたが、この中では、インフレという言葉が繰り返し使われていました。仕入れの価格が上がっているので、価格転換をするしかない。入れてくる材料が高くなることによりコストプッシュインフレで、物価が上がり続けていると、コカ・コーラやP&Gの消費関連株が訴えています。

実は、アメリカの決算発表の中で、物価上昇や、値上げ、インフレという言葉が非常に多く使われていて、今までに無いような言葉の使われ方だと、アメリカの中で話題になっています。

さらに、コモディティIndexでは、年初来高値を更新しています。年間12%近く、コモディティ価格が上昇していますので、かなりの上昇率になっています。また、10年間のブレーク・イーブン・インフレ率(BEI)、年率どのくらい物価が上昇するかでも、2.39%まで上昇しており、2013年以来、8年ぶりの高水準です。

カンファレンスボードでは物価はそれほど上がっていませんが、それ以外では、物価の上昇が懸念されているとして、金融緩和のつけが、そこに来ていると確認できます。

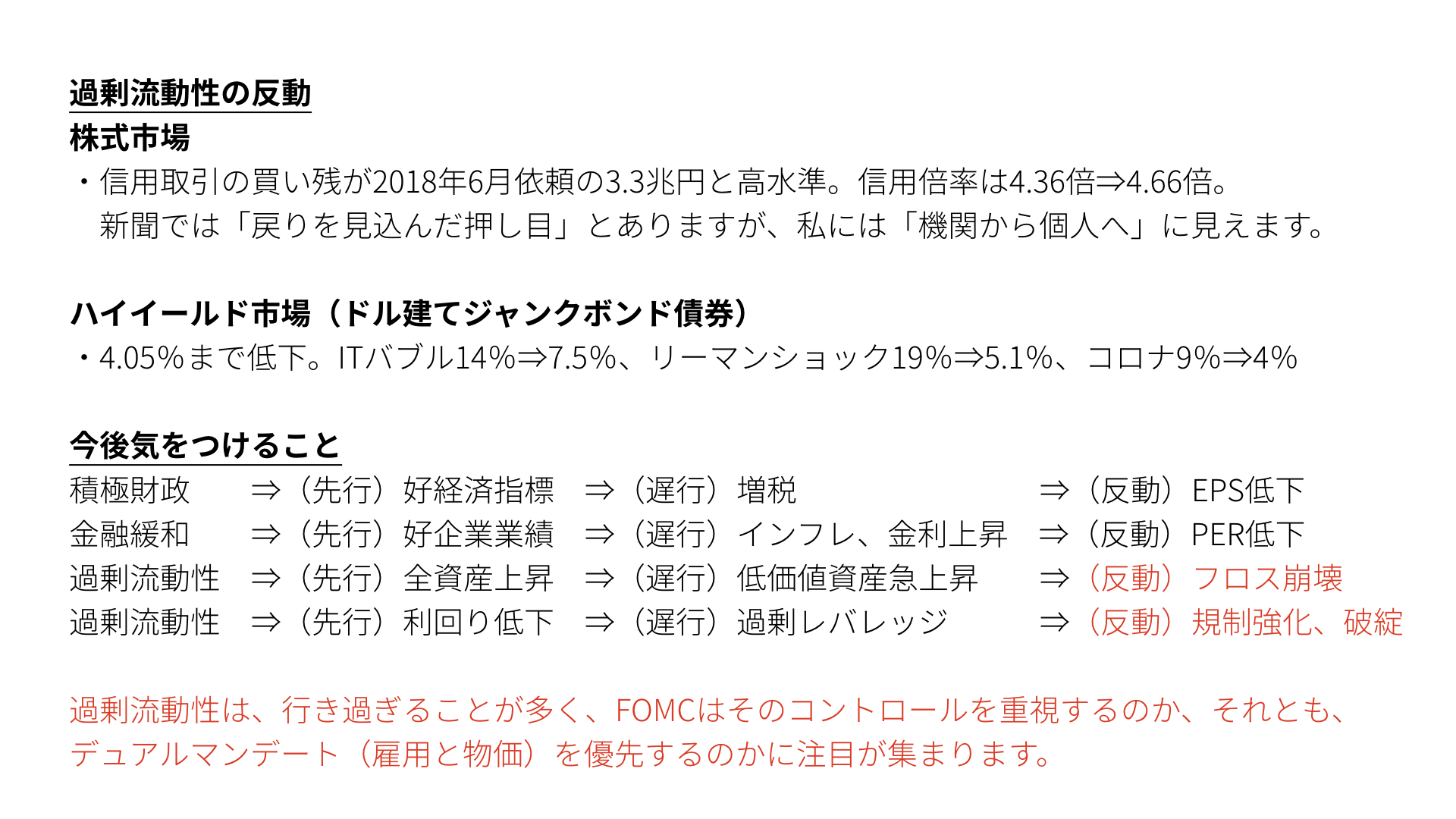

過剰流動性の反動

そして、ここからが本日のテーマになります。今までのように、財政や金融だけの話だけではなく、それがミックスされた結果、株式市場や、ハイイールド市場にも、かなり兆候が出てきています。

今回取り上げるのは日経平均ですが、信用倍率は先週段階で、4.66倍と、2018年6月以来、相当高い水準になっています。2018年6月というと、10月から株価が大きく下落しましたが、その前に、個人投資家が目いっぱい仕込んでしまい、大きな損を抱えたということがありました。そのポイントまで近づいてきているということになります。

新聞等では、個人が「戻りを期待した買い」と言われています。信託銀行の売り越しなどを見ると、機関投資家や、プロの投資家が売ったものを、個人が拾っている、相場付きになってきていると思われます。過剰流動性、個人にまでお金が行き渡ったことで、バブルのような状態が続いているのではないかということが、確認できます。

ハイイールド債券に流入する資金

さらに、ブルームバーグに出ていたニュースです。ハイイールド市場における、ドル建てジャンク債。倒産リスクが高い代わりに、高い金利をつけた、CCC格付けのものが、ITバブル崩壊以降、ずっと下がってきた中でも、4%と、さらに安値を更新しました。

極端にお金の行き場が無くなり、株にも行き、不動産にも行き、ハイイールド債権にも行く。通常は行かないところにもお金が向かっている過剰流動性で、非常に問題視されている状態になってきています。

今までの記事でも、何度かお伝えしているように、バブルの定義はいろいろありますが、バブルとは、ある一定量限られたものに、大量のお金が入ってきたことによって、破裂することを言います。

株式や債券のように、ある程度大きなマーケットにお金が入っても、そんなにパンクすることはありません。前回では、サブプライムローンマーケットに、巨額のお金が流れた込んだことで、それがはじけてしまいました。

今回は、もしかしたら、ハイイールド債券や、もしくは、あまり日頃向かわないところに、お金が流れ込む過剰流動性相場に突入している可能性が、非常に懸念されている状況です。

今後気を付けること

最後に、まとめとして、今後気を付けることをお伝えします。ニュースをご覧になるときは、以下の観点で見てください。

積極財政が行われた場合、財政を伴うので、先行して、非常に好景気な経済指標が出てきます。例えば、ISM製造業指数が良いなどです。そのような結果は、先行して出てきますが、遅行して、財政の裏返しである、歳出、歳入を増やさなければならないということで増税が行われます。増税が導入されると、株価においては、EPS、一株当たりの利益低下が起こります。

積極財政の良かった部分から、今回は、反動部分が出始めているということが、今回のニュースから確認できました。

さらに、金融緩和では、先行するのは好調な企業決算になります。企業の決算は金融緩和で支えられていくのですが、その後訪れるのは、インフレや金利上昇による影響です。最後に、反動としては、株価算定の評価が下がる、つまりPER低下により、影響が出てきます。1月~3月にPERが下がったようなことが、起こってきているということになります。

積極財政も、金融緩和も、共に反動を受けるような時期に突入していることになります。そのような状況で、FOMCがどんな判断をするか、とても大事ですが、さらに過剰流動性という観点に目を向けます。

過剰流動性のお金により、最初は先行して、全ての資産が総じて上がっていく、非常にいい状態に入って行きますが、遅行して、その中でも行き場を失ったお金が、ハイイールド債券や、プライベートエクイティなどのリスクの高いものにお金が行く状態が、続いていくことになります。

そして、その遅行の後には、反動として、バブルの崩壊になります。一部の小さな器が弾けることによって、全体が崩れることは、過剰流動性でよくある反動です。まだそこまで至っていないかもしれませんが、もう、遅行から反動の手前まで来ているということに、認識を持つ必要があります。

過剰レバレッジによる反動

また、過剰流動性で起こることは、もう1つあります。期待利回りの低下で、株も債券も、全てお金が入ってくることで、期待利回りが下がってくるということです。それを上回る運用を行うためにも、過剰なレバレッジで、収益を上げようとします。

単品の商品で、5%の利回りがあれば、それで十分なのですが、1%~2%下がったことで、3倍のレバレッジをかけて、5~6%の利益を得ようと躍起になるとなると、過剰レバレッジが、遅行して起こってきます。過剰レバレッジが起こると、反動として銀行に対する規制導入や、さまざまな破綻が起こるとされています。

今回、そういった規制や破綻は、既に、いくつかのケースで出てきていますので、過剰流動性の反動は、いくつか見られていると、私たちは考える必要があります。

FOMCの今後の対応

このような緩和的な状況であるということは、当然、FOMCは理解しています。4月、6月のFOMCにおいて重要視され、マーケットが注目しているのは、雇用と物価を維持するために、さらなる緩和状態を続け、過剰流動性相場を続けるのか、それとも、いち早く何か手を打ち、過剰流動性相場に歯止めをかけるのかです。

もし、FOMCが放置することがあれば、より過剰流動性相場の悪い部分が膨らんでいくことは、私たちは、常に考えておく必要があります。脅すわけではないですが、そういった場合には、何が起こるか分からないとして、ポジションを減らす対応しかありません。

こういった反動がいろいろなところで起こっているということは、今後も反動が多く出てくるということです。そのことを念頭に置き、ポジションを改めて確認しながら、今晩のFOMC、そしてバイデン大統領の施政方針演説を見て、今後のマーケットの見通しを立てていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル