はじめに

皆さん、こんにちは。ファミリーオフィスドットコムです。本日は、5月5日水曜日。今週の中間チェックをお伝えします。

5月3日月曜日、発表されたアメリカISM製造業景況指数の内容が、予想を下回り鈍化したと報道されています。この結果、今後採るべき戦略が変わってきますので、ETFベータ値などを使いながら、今後の方向性をお伝えすることが、今日のテーマとなります。

今回の内容

本日の内容は、初めにS&P500の上昇率と、ISM製造業指数の関係についてお話します。次に、今回発表されたISM製造業指数の中身を、詳細を見ながら、その中に潜んでいるヒントを確認します。そして最後に、ISM製造業指数が鈍化したとき、どういう戦略を採るべきか。どういう戦略を、ファンドマネージャーや、ストラテジストは採っているのかについて見ていきます。ご自身の戦略に生かしてください。

株価下落の背景にあるISM製造業指数の鈍化

昨日のマーケットは、S&P500とナスダックは共に下落しました。特に悪い材料が無い中での下落です。一方では、セルインメイだとも言われていますが、ISM製造業指数の鈍化が、少し影を落としているのではないかと、個人的には考えています。

ISM製造業指数というのは、上位400社の製造業に対して、その購買担当者にアンケートを採ったものです。製造業の400社に入り、かつ、購買担当になる人間は、かなり経済の見通しや企業の運営について精通している人間ですので、彼らの答える内容は、今後を経済見通しを見据えた精度の高いものになります。そのため株価との連動性が高いと、言われているのです。

また、この指標は1940年代から出てきている、かなり歴史の長い指標ですので、信ぴょう性が高指標として、かなり注目されています。まずは、そちらのチャートをご覧いただきながら、実際にS&P500とどれだけ関係が深いのか、知っていただきたいと思います。

1948年以降の、ISMとS&P500チャート

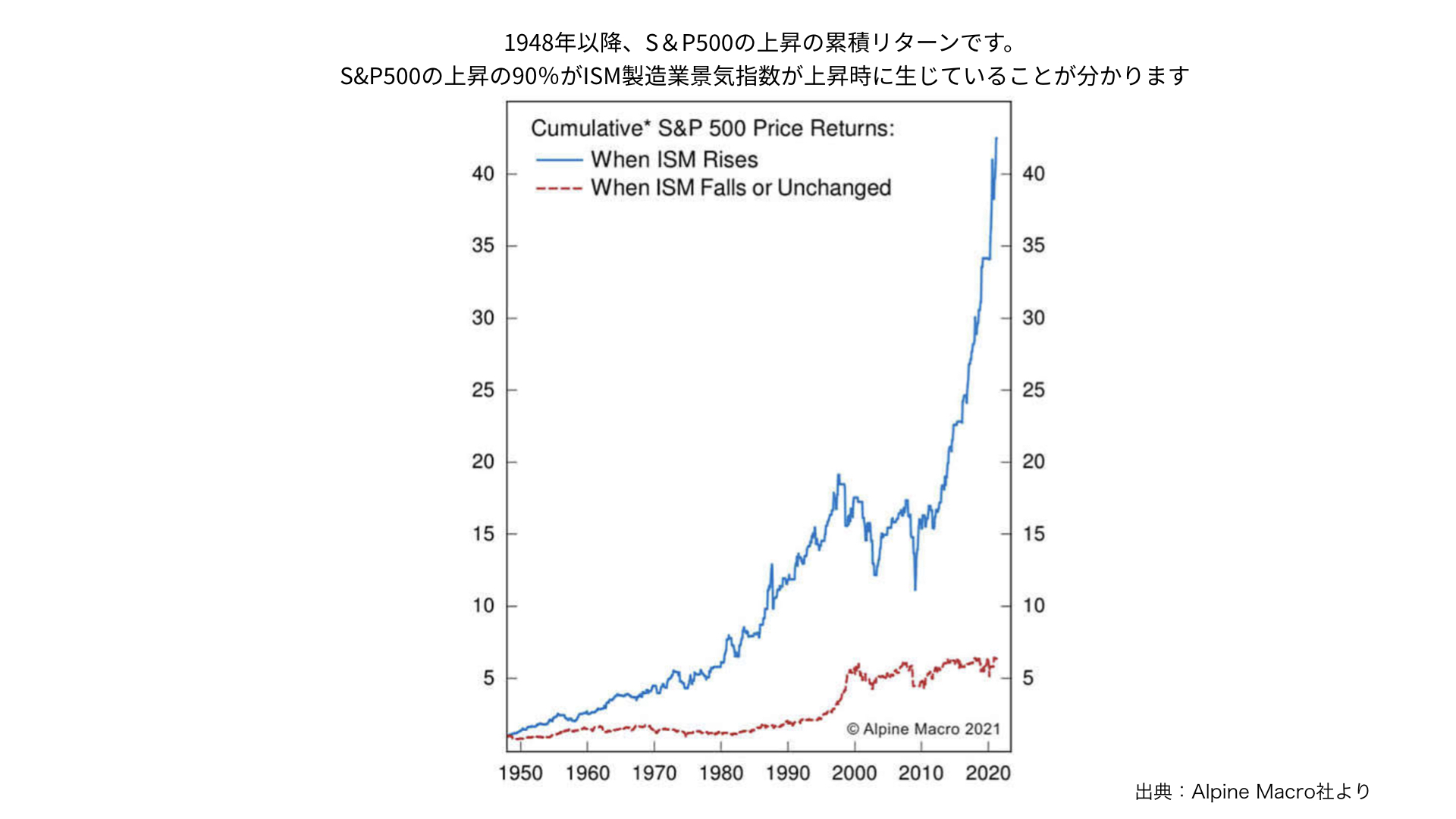

こちらのチャートは、1948年以降の、ISMとS&P500の連動性を表したものです。どちらもS&P500の上昇率を表していますが、中身は少し違っています。ISMが上昇している最中、株価上昇を累積したものが青い線。赤い線は、ISMが同じように推移している、もしくは、下がっているとき。つまり、変わらないか、下がっている局面における、株価の上昇率の累積です

青いチャートが40、赤いチャートが5になっていますので、90%がISMの上昇しているときに起こっている。つまり、ISMが上昇している局面において、S&P500がとても強いということです。逆に、ISMが軟調になったり、鈍化していたりする最中は、株価が上がりにくいことを示しています。

2011年以降の、ISMとS&P500の連動チャート

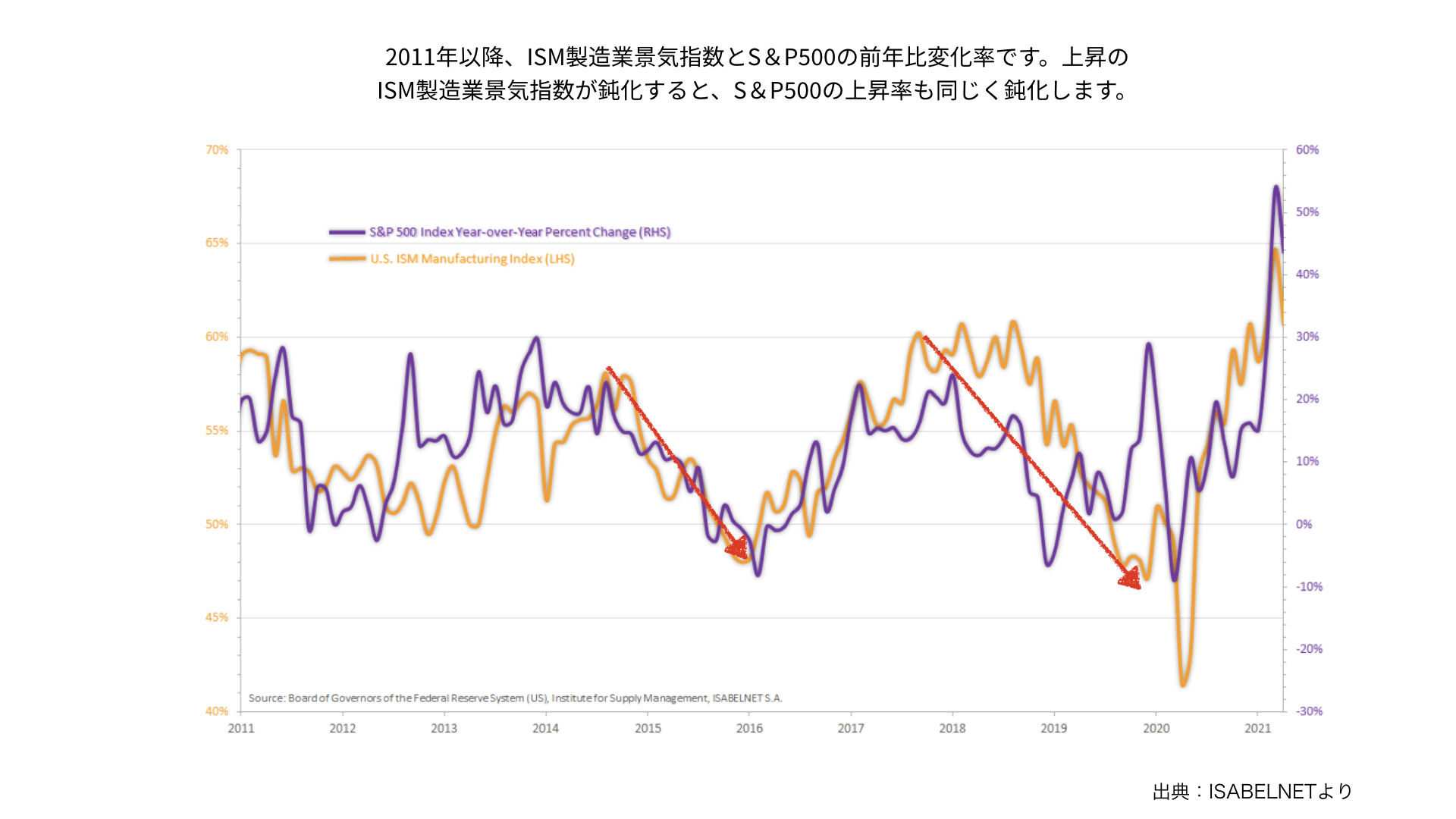

さらに、2011年以降を細かく見てみましょう。次のスライドをご覧ください。まず、黄色い線がISMの指数、紫の線はS&P500の昨年比変動率を表しています。これを見ると、ISMが鈍化してくると、昨年対比での上昇率も鈍化する傾向が分かります。

ISMが下落を始めたとたん、すぐに昨年対比がマイナスになることはありませんが、時間をかけてマイナス局面に入っていくことから、マーケット関係者は、ISMが鈍化してくると、株価が軟調になると連想します。つまり、ISMが影響して、株価から一定の割合を外しがちだということが分かります。

2つのチャートをご覧いただき、ISMが鈍化してくると、S&P500の上昇スピードも鈍化してくるということが、過去の統計から読み取れることが分かりました。その理由は、冒頭でお伝えしたように、製造業に関わる担当者がしている判断は、経済見通しにかなりリンクしていることが、背景にあると考えられます。

ISMの内容から見えるヒント

次に、今回発表されたISMの内容を見て、潜んでいるヒントを確認しましょう。3つ確認するものがあります。1つ目は、購買者がどう考えているかを表すPMI。2つ目が、雇用指数。3つ目が、新規受注の指数。この3つを、大きく見ていくと覚えておいてください。

PMIから見えるヒント

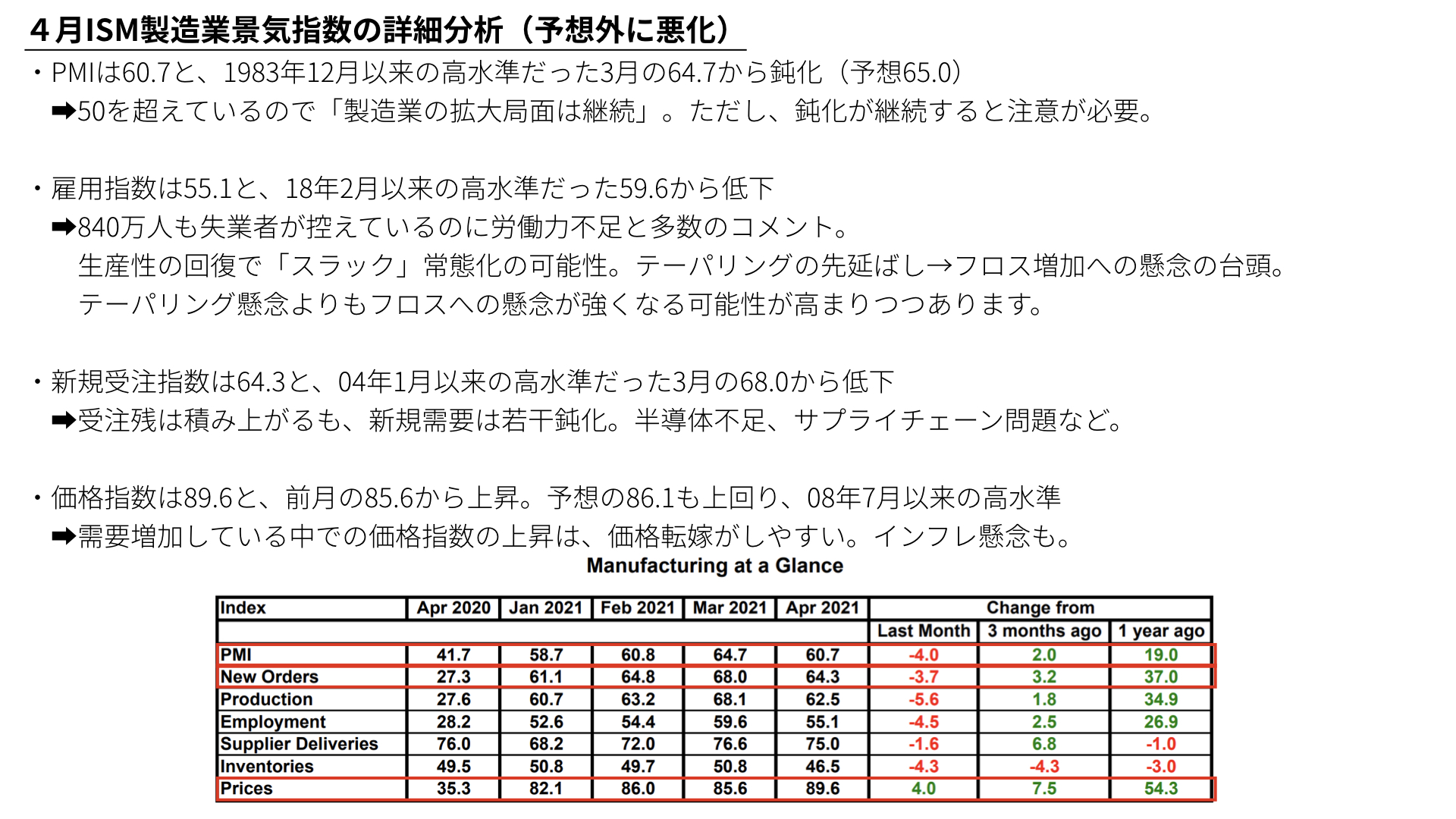

その中で、1つ目です。PMIが、事前予想では65にもかかわらず、実際には60.7でした。前回、1983年12月以降の64.7という高水準だったので、今回は史上最高値をつけると予想されたのですが、結果は鈍化。マーケットには、少しサプライズとなりました。

ただし、50を超えている状態は、まだまだ製造業が拡大期にあるということを、忘れないでください。基本シナリオとしては、景気もいいし、製造業の業績も良くなる。そして、株価も上昇していく局面にあります。

ただし、PMIが鈍化してくるということは、S&P500の上昇も一定割合で鈍化してくることになります。つまり、景気の悪化を伴う売りではなく、S&P500上昇の鈍化、もしくは、下がることを見据えた展開が、PMIから見て取れます。

雇用指数から見えるヒント

2つ目のポイントは、雇用指数です。今回、55.1という数字でした。前回3月は、18年2月以来の高値だったことを考えると、鈍化し、雇用が減っていますので、雇用の見通しが明るくないことが分かりました。

しかし、担当者へのアンケートの中で、一番大きく聞かれた言葉は、労働力不足です。労働力不足と言いながらも、市場にはコロナ後、840万人の失業者がまだ存在しています。人を雇おうと思えば、840万人の中から、いくらでも人が雇える状況にも関わらず、労働力が不足していると言っていることになります。

一方で、ある統計によると、コロナ前の生産性水準に戻っているということが、発表になっています。これは、コロナが発生して、840万人失業し続けているけれども、実は、コロナ直前の生産性には、現時点で戻ってきているということです。つまり、840万人の失業者の分だけ、労働生産性が上がっていることを意味します。

ということは、これだけ生産性が上がっている中で、さらに生産性を上げる人材を探した場合、840万人の中にはいないということになります。

埋まらないスラックとテーパリングの延期

今回、イエレン長官も、パウエル議長も、一番気にしている労働市場におけるスラック。需給の溝が一向に埋まらない状態が、続く可能性です。企業としては生産性を上げる人材を探しています。そこについては、人材不足だということを嘆いています。

一方で、供給側としては、840万人が余っているものの、企業のニーズに合わないので、この溝が埋まらないのです。イエレン長官も、パウエル議長も共に、これが埋まらない限り、テーパリングはスタートしないと述べています。つまり、量的緩和の継続を、今回の雇用から感じることができます。

テーパリング延期による影響

前回パウエル議長は、株式市場に一部フロスの兆候、バブルの兆候が見えると言いました。テーパリングが先延ばしになるということは、お金をばらまく期間が長くなり、フロスの兆候がこれから出てくることになります。

今回の雇用に関する数字を見たときに、マーケット関係者は、テーパリングが先送りになり、これからフロスが発生する可能性が高まり、バブルの可能性も増えてくるため、リスクヘッジを行わなければならないというスタンスになったと、考えてください。

新規受注指数から見えるヒント

そして、3つ目は新規受注です。こちらも、2004年以来の高い数値だった先月から、下落し、期待がはがれる展開になっています。受注残が伸びている中、新規受注が減っているのは、半導体不足や、サプライチェーンの問題だと言われています。こちらも、早急に解決することは無いことから、今後、ISMが下がることを示唆しています。

PMI、雇用、新規受注を見ると、いろいろな問題をはらんでいました。PMIの予想65を60.7と下回ったというヘッドラインに、話題が集まりがちですが、中身を見てみると、今後、マーケットに変調の兆しを与えるということが分かります。

価格指数の上昇から見える問題点

もう1つ、価格指数という問題があります。こちらは89.6と、他の指標が悪い中で、唯一上がっています。価格指数が上がるということは、仕入れ価格が上がっていることになります。好景気における仕入れ上昇は、販売価格への転嫁がききますので、インフレにつながると言われています。

仕入れ価格が上がり、インフレになる兆候がある中で、雇用状態からテーパリングが先送りになり、お金がばらまかれる状態が続きます。そうすると今後、さらに金利上昇とインフレ上昇が加速する可能性が出てきます。そういったことに対する問題と、雇用が埋まらないという頭の痛い問題が、これからも続くということで、かなりかじ取りが難しくなります。

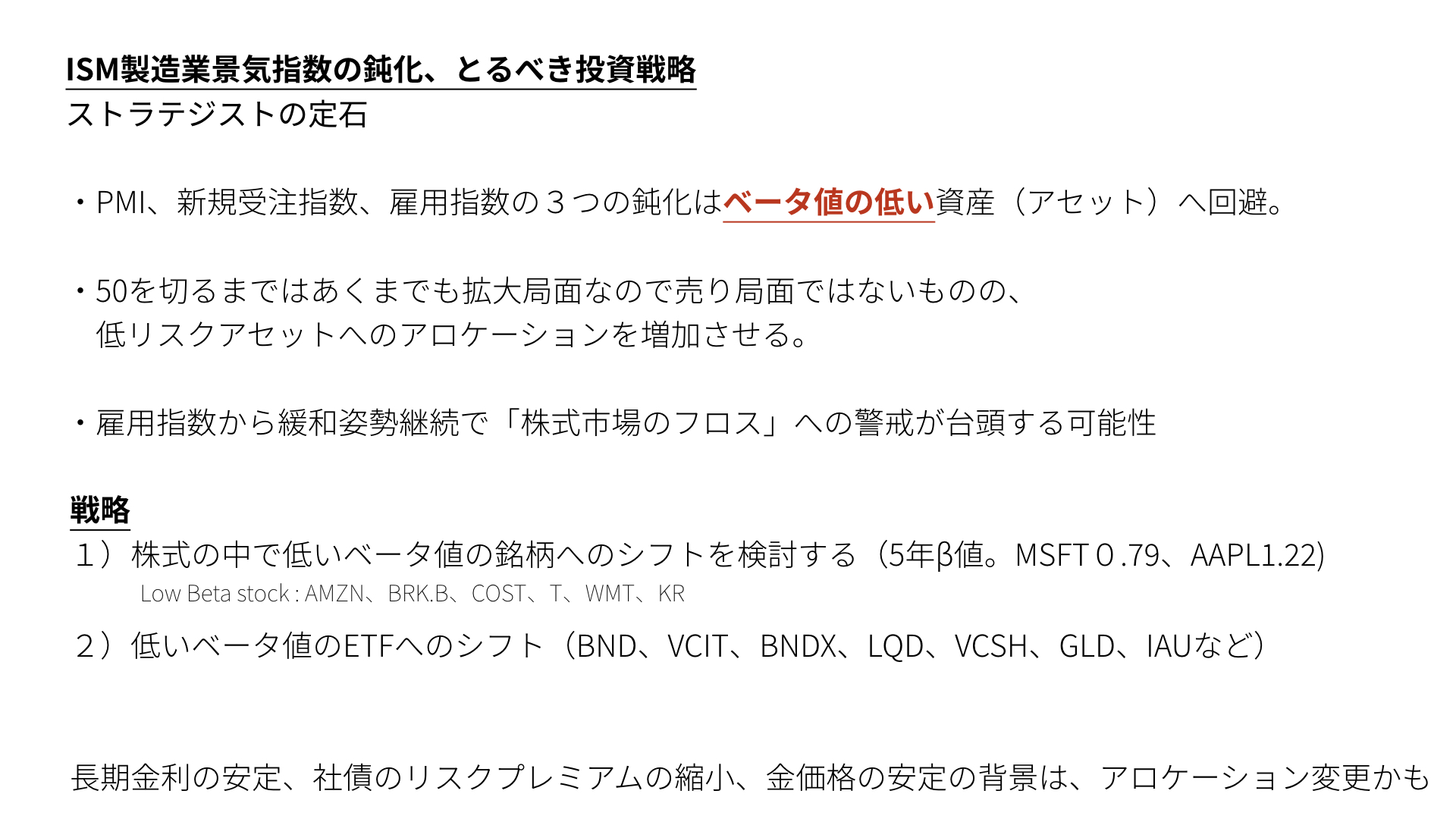

ISM製造業景気指数の鈍化時、採るべき投資戦略

このようなことを踏まえたうえで、実際に、今後どういう投資戦略を取っていくべきかをお伝えします。ISM製造業景気指数が鈍化した際、採るべき投資戦略として、ストラテジストや、ファンドマネージャーが定石とする戦略が2つあります。

PMI・新規受注・雇用指数が鈍化したときの戦略

1つ目は、PMIや新規受注、雇用指数の3つが鈍化した場合は、ベータ値の低い資産へ回避するというのが、定石です。例えば、ベータ値が2の場合、S&P500が1%上がった場合、2倍の2%動くということを意味します。また、S&P500が-1%になったときには、-2%。つまり、2倍上下に大きく動く変動率を持っているというのを、ベータ値が高い状態といいます。

逆に、ベータ値が0.5などになると、S&P500が1上がったときに、0.5しか上がらないですし、1下がったときには、0.5しか下がりません。

これからISMが下がり、S&P500が下がったとき、ベータ値が低い方が、ディフェンス力が高くなります。今、ベータ値の高い資産から、ベータ値の低い資産へお金が移っている可能性があります。ファンドマネージャーや、ストラテジストは、そういう戦略を定石として知っていることを、是非覚えておいてください。

ISMが50を下回るまでの行動

2つ目のポイントは、ISMが50を切ってくるまでは、あくまで拡大局面なので、株価から全部のお金を引き上げることは無いですが、株価の中でベータ値が低い、低リスクなものにお金を移し替える行動は、必ず起こします。昨日、ナスダックが大きく下げて、S&P500、ダウが少し持ちこたえた状況は、こういった動きがすでに始まっているのではないかと考えるのがいいでしょう。

雇用統計でスラックが埋まらない場合の行動

もう1つ。金曜日、100万人近くが予想されている、雇用統計が発表されます。しかし、そういう状況でも、黒人の雇用など、パウエル議長が最も懸念している部分のスラックが、埋まらない可能性があります。ということは、緩和姿勢の継続で、フロス、バブルが発生する可能性も出てきます。予測外の衝撃が大きいこと(ブラックスワン)が起こることに対して、株価割合を減らすという行動が起こるというのが、ベースになると思ってください。

今後採るべき戦略①

その上で、採るべき戦略は2つあります。1つ目は、株式の中で、低いベータ値の銘柄にシフトすることです。例えば、5年間平均ベータ値で、マイクロソフトは0.79ですが、Appleは1.22です。もし、同じようなハイパーグロースを考えた場合、当然業績を見たうえですが、Appleからマイクロソフトと、低いベータ値に移すことを考えます。皆さんの持っている銘柄も、もし、ベータ値が高ければ、シフトしていくことがポイントになります。

ちなみに、皆さんに人気のあるテスラも、ベータ値は2を超えています。トピックスが下がってくると、下落率もかなり高くなると、資金が逃げていく可能性も十分にあるでしょう。

他に、ローベータのストックで、アメリカで有名なものは、意外ですがアマゾン。バークシャー・ハサウェイのB株、コストコ、AT&T、ウォールマート、クラフト・ハインツのようなものが、ローベータといわれています。

当然、EPSの成長率、PERの高さも評価の基準になりますが、ローベータのものが、これからの投資ポイントになる可能性が、ISMの鈍化によって高まってきているということを認識してください。

今後採るべき戦略②

2つ目です。低いベータ値というのは、株の中における、銘柄の選択以外にも、ETFのシフトがあります。特にS&P500に対する、ローベータETFでは、BNDやVCIT、BNDXなど、債権、国債を中心としたものによって、低いベータ値を実現し、S&P500の下落値に耐える方法もあります。

LQDといわれる、適格社債でも、かなりローベータになっています。VCSHなどの期間が短い債券も、当然、ローベータです。GLDやIAUなど、ゴールドのETFも、ローベータになります。

まとめ

最近の長期金利の安定と、金価格の若干のリバウンドというのは、もしかしたら、ISMの影響、景気指標のピーク感を伴って、高いベータ値のものから、定石通り、低いベータ値のものにお金がシフトしているのかもしれません

株式の中においては、高いベータ値のものから、低い銘柄に移ってきている。アセットクラスでいくと、株から債権、もしくはゴールドなどの、ローベータへとお金が移っているのが、最近1週間~2週間の動きから確認できます。もしかしたら、ローベータへのシフトがスタートしているかもしれません。

皆さんの持つ資産についても、自分のベータ値が高いのか高くないのか、しっかりと調べてください。もし、ISMが来月以降も鈍化してくれば、この動きはますます加速する可能性があります。是非、しっかりとベータ値の動きも確認しながら、今後のマーケットへの対策を進めていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル