[ 目次 ]

初めに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月12日水曜日。今週の中間チェックをお伝えします。

今週に入り、米国のグロース株が大きく下落しています。そこで、本日は、前半に今回の下落の背景を、後半には三つの分析を踏まえて、グロース株で占められているナスダックはどの水準が底値になるのかをお伝えします。

株価下落の背景と今後の見通し

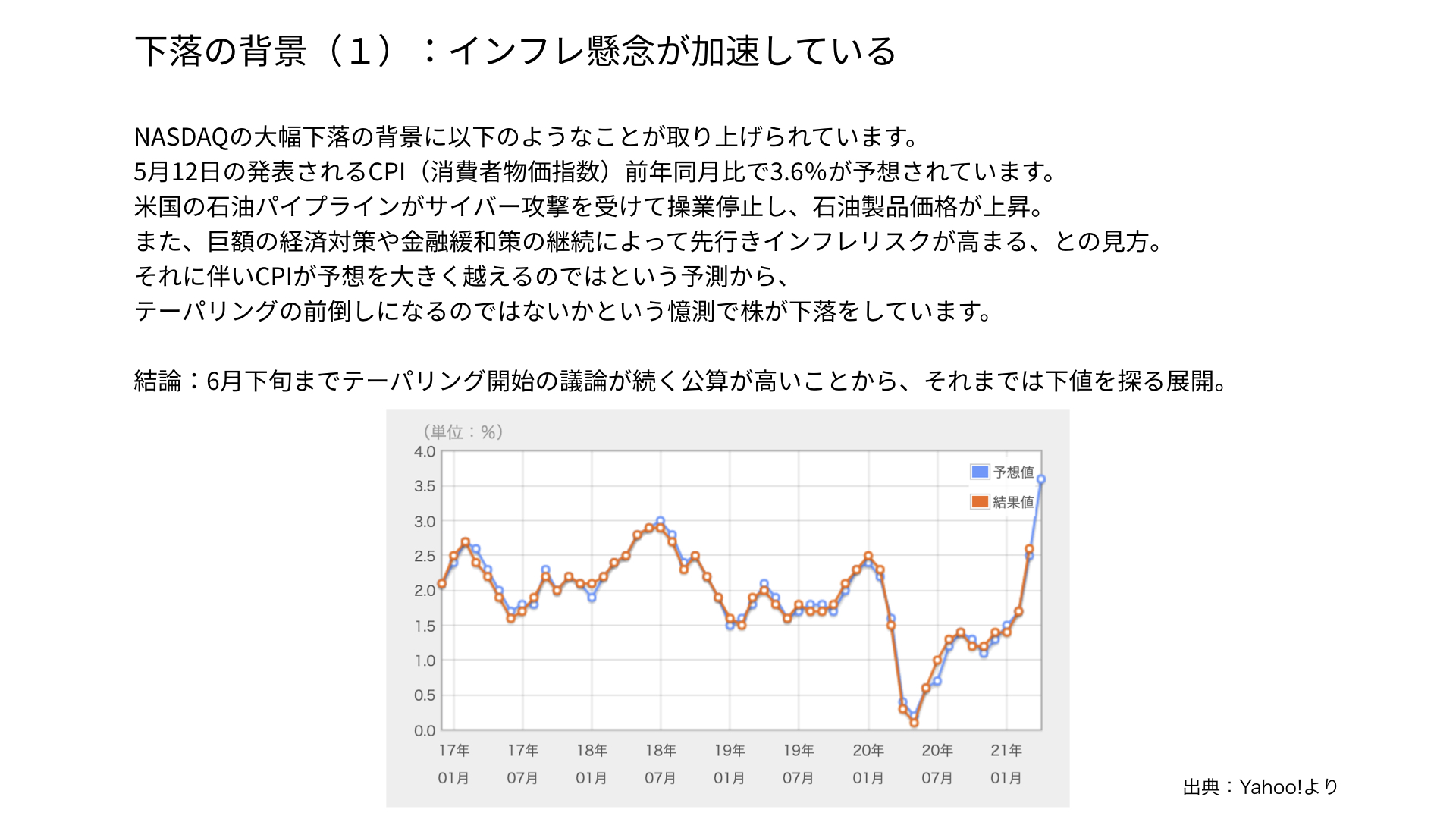

まずは、株価が大きく下落している背景をお伝えします。一つ目のポイントは、インフレ懸念が台頭してきていることです。今晩発表されるCPI(消費者物価指数)は、昨年対比3.6%と予想されています。もちろん、昨年のこの時期はコロナの影響で物価が低くなっていましたので、前年より物価が上がっていることは皆さんも予想をしているでしょう。

ただ、3.6%よりも大きなインフレになることをマーケットは懸念しています。懸念の理由は、FRBの予想より大きなインフレになると、金利が上がったり、テーパリングを前倒ししたりする可能性が出てくるからです。

背景には、コモディティ価格が上がってきているだけではなく、アメリカで一番大きな石油パイプラインがサイバー攻撃を受けたことがあります。今週末に復旧するものの、石油供給が滞り、石油価格がさらに上がり、インフレが加速することによる金利上昇を、マーケットは懸念して株を売っています。

このような背景で株価が下落したのですが、では、今後すぐにインフレ懸念が無くなり、株価は戻り基調になるのでしょうか。結論としては、6月下旬ぐらいまではインフレ懸念に対するもやもや感が続き、1カ月~1カ月半はかなりボラティリティの高い展開が、ナスダックを中心に続くでしょう。ハイパーグロースといわれる成長株は特に、その影響を受けやすいでしょうから、ぜひ注目してください。

インフレ見通しの不透明感が6月末まで続く理由

理由(1)

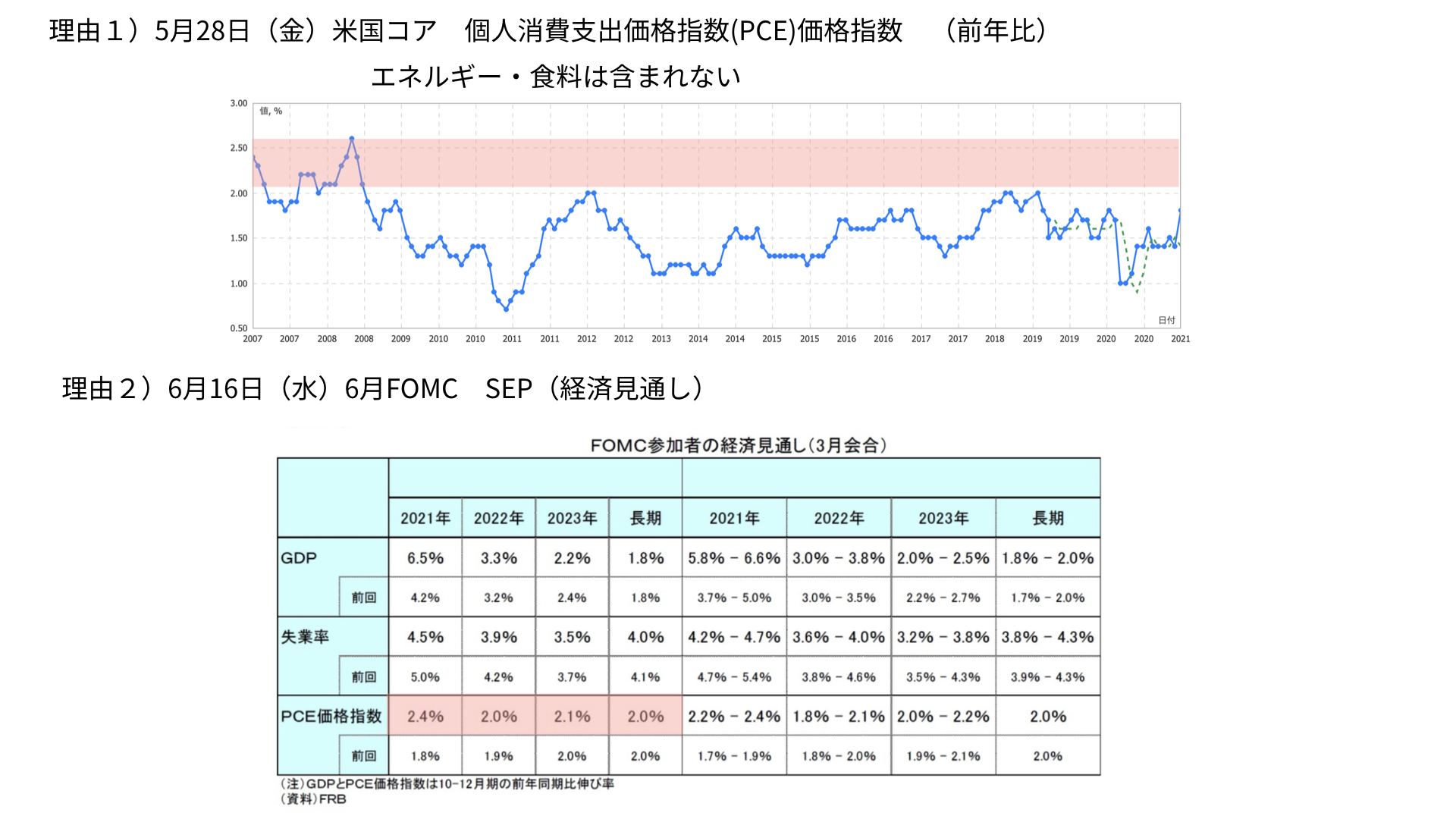

次に、なぜ6月下旬まで長引くのかです。1つ目の理由は、FRBがCPIではなく、PCEコアデフレーターの数字を見て、平均して数か月にわたり2%を超えてくるのであれば、初めて利上げ、テーパリングを検討すると公言しているからです。

2%を超える兆候が確認できなければ、FRBは行動を取らないということです。見通しでは行動しないと宣言しているということは、5月28日に発表されるPCEコアデフレーターで2%を超えても、継続するものでない限りは、利上げやテーパリングの議論には至らないということですから、5月下旬に方向転換するとは考えにくいでしょう。

理由(2)

次に、二つ目の理由です。5月28日の発表を受け、6月16日にFOMCが開かれます。FOMCでは、3月、6月、9月、12月末にSEP(経済見通し)を発表します。こちらのグラフは、前回3月の発表内容です。ピンクで網掛けしているPCE価格指数では、21年が2.4%、22年が2.0%、23年が2.1%となっています。コンスタントに2%を上回るまでは、政策を変えないと言っている理由はここにあるのです。

今年は2.4%と高めになっても、来年以降は2.0%前後でしか推移しないので、政策金利を変更するまでの水準ではないとFRBは考えているのです。ここから政策金利になるとすれば、CPIと5月28日のPCEコアデフレーターが非常に高く出て、それを踏まえてFOMCが開かれ、PCEコアデフレーターが上がってきているので、物価水準を高めに設定し直そうと、グラフの数字より高く設定してきた場合です。そのとき、テーパリング、利上げについて考え始めているとマーケットがざわつくことになります。

一方で、今の水準と変わらないようであれば、FRBは今回の物価上昇を一過性と考え、政策金利を変えてくることは無いと判断することができます。ですから、その結果を見るまでは、なかなかマーケットは落ち着かないです。6月16日のFOMC、そして議事録の出る下旬まではマーケットは上昇するのか下降するのかの判断をしかねる状況が続くでしょう。

まず、皆さんには、インフレをきっかけとしたマーケットのボラティリティ上昇は、約1カ月続くのではないかと考えていただきたいです。

今後起こりうる二つのリスク

1つ目のリスク

1カ月間、インフレが上がったという確証が無い限り、FRBは新たな行動を取りません。その結果起こる、中期的リスクを二つお伝えします。一つ目は、ブレーイナードFRB副議長のコメントからです。

5月6日、FRBが金融安定性報告の中で、株式を含めたリスク資産の評価が高くなりすぎているとして、フロス、つまりバブルの芽が世の中には存在していると警鐘を鳴らしています。

何か問題があると、すぐに価格が落ちるとの警告だったのですが、思った以上にマーケットが過剰に反応したこともあり、資料を作った責任者のブレーイナードさんが5月11日にコメントをしています。

「資産価値の値上がりを理由にFRBが金融刺激策を制限した場合、雇用創出には逆効果になりかねない」

つまり、バブルの可能性を理由に金融緩和を止めたり、テーパリングを早めたりすることは、雇用創出の足かせになるから行わないと、テーパリング開始と政策金利の変更を否定しているのです。

まだまだ量的緩和と低金利政策を続けると宣言したことになりますから、フロスがバブルに変わっていく、小さな泡が大きな泡に変わる可能性がより高まった、リスクの先送りをしたとマーケットは考えています。

ということは、いずれバブルがはじけるきっかけになるぐらいの緩和を続ける可能性があるということを、皆さんは中期的に注意して下さい。

2つ目のリスク

そして、二つ目です。先週末の雇用統計において、企業は求人しているものの、実際には応募が少ないとして、雇用統計の数字が予想の100万人から、26.6万人まで大きく下がっています。これは、失業者に失業保険と300ドルの失業給付金がプラスされたことで、働くよりも失業のままの方がいいと考え、雇用が増えなかったのだと言われています。

そのような中でも、景気は回復していますから、企業はなるべく人を採ろうとしています。そこで、賃金を少し上げ、人の奪い合いをしているのです。そうなると、賃金が上昇します。賃金上昇は、インフレ率と非常に連動性が高いです。FRBはインフレにならないと言っていますが、賃金上昇率が思わぬインフレを招く可能性があります。それはFRBの計算の中に入っていない可能性があるのです。

9月まで失業給付が続く以上、ブレーイナードさんやパウエル議長はそのようなことを話す段階では無いと言っていたものの、賃金上昇が起こった場合、前言撤回して政策を変えてくる可能性があります。今後、賃金上昇率に関するヒントが出てきた場合、マーケットは崩れやすいということを覚えておいてください。

今後のナスダックの見通し

インフレの問題がありながらも、6月下旬まではぐずつくという話を、ここまでしてきました。では、今後のナスダックは、どのくらいまで下落する可能性があるのでしょうか。

今回の株価の大きな下落のきっかけ

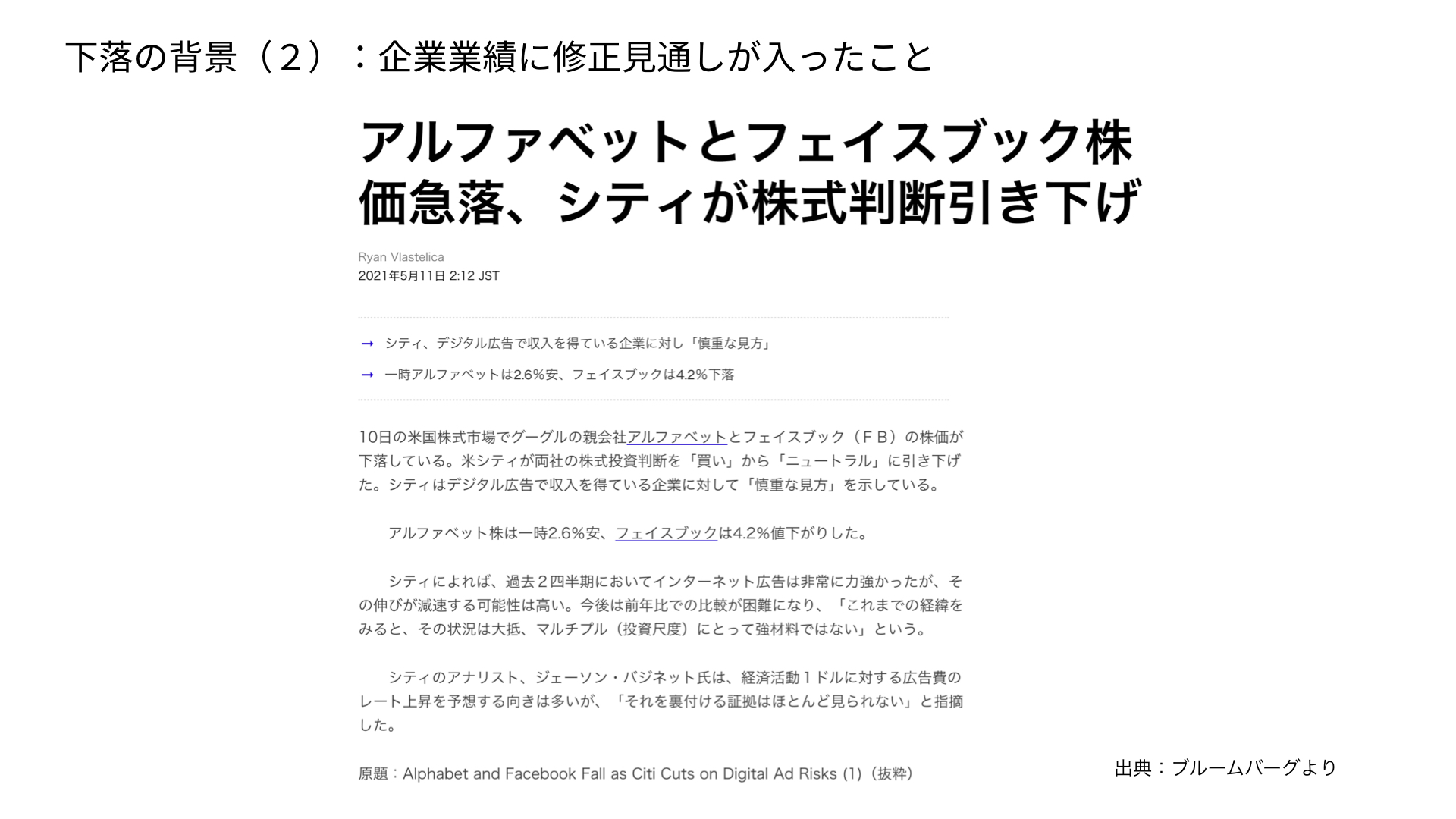

今回の大きな下落のきっかけはインフレ懸念と、もう一つあると思っています。シティバンクがアルファベット(Google)とFacebookに対して、来年以降の広告収入が予定通りに行くかどうか分からないと、初めて業績に対するクエスチョンを出したことです。

先週まで、マーケットの雰囲気が良かったのは、S&P500の90%の決算発表が終わり、そのうち86%が見通しの数字を上回る好決算を出していたからです。普通は好決算でも60%程度ですから、二十数%近く高い、非常にいい数字が出たことになります。株価にとっては、今後も業績が伸びていくという大前提があったのです。

その中で、GoogleとFacebookというGAFAMの中心となる企業の広告収入が疑問だと出たことで、ハイパーグロース株も、もしかしたら今後業績が伸び悩むのではないかと思われたのです。であれば、ハイパーグロースを売るべきだとなったことが、今回の下落のきっかけです。

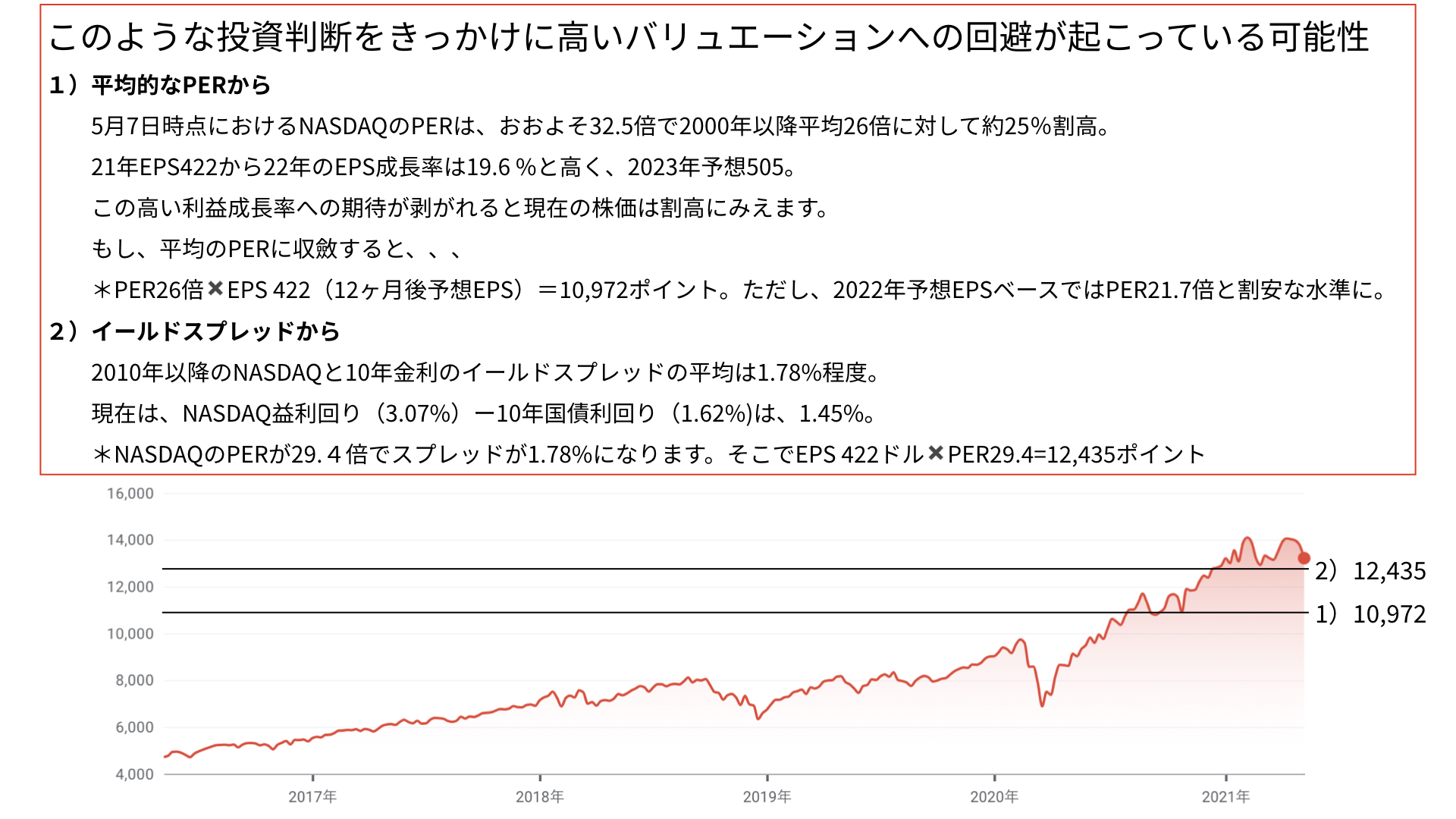

PERからの分析

では、どのような指標で判断をすればいいのでしょうか。三つ取り上げます。まず、そもそもナスダックのPERはすごく高い状態にあります。金曜日時点のPERは32.5倍という水準で、これは2000年以降のナスダック平均26倍を、25%近く上回っていることになります。評価でいうと、かさ上げされた状態だったのです。

そこで、一つ目はかさ上げになっていた部分が下がれば、どのぐらいになるのかです。21年の一株当たりの利益(EPS)は、ナスダックで422ドルです。422ドルですから、そこに対して平均の26倍をかけると、1,0972ポイントになります。今のナスダックは13,389ポイントですから、10%以上下落して初めて、20年近くのPER評価と同じ水準となります。

ですが、そこまで下がるかというと、そうではありません。2022年~23年の1株利益は、505ドルを見ています。もし21年の後半に、ナスダックが10,972ポイントまで売り込まれれば、PERが21.7倍まで売られることになりますが、そこはさすがにいかないでしょう。底の目安としてはこれぐらいですが、それ以前で止まるだろうというのが、PER水準から見た分析です。

イールドスプレッドからの分析

二つ目は、イールドスプレッドの分析です。イールドスプレッドは、株価のPERが高くなりすぎることで、過熱感から逃げるために債券へとお金が逃げることを測ったものになります。国債の利回りと、株式の益利回りが密接に近づいてくると、株から債券に動きます。一方で、大きく離れていると、株の方が魅力的だとして債券から株に行き、差が縮まっていきます。それを示したものが、イールドスプレッドです

ナスダックでは、2010年以降、イールドスプレッド平均は1.78%となっています。今、スプレッドは1.45まで近づいてきているので、平均からすると0.33%ほど過剰に株が近づいている、接近し過ぎた状態なのです。

スプレッドの1.45が1.78まで広がった場合、株価はどうなるのか。ナスダックのPERが今の32.5倍から29.4倍まで下がると、スプレッドは1.78になります。今は一株当たりの422ドルですから、その29.4倍で、ナスダックは12,435ポイントになります。今の13,400ポイント近くからすれば、1,000ポイント近く、5~6%の値下がりだというのが、イールドスプレッドからの分析です。

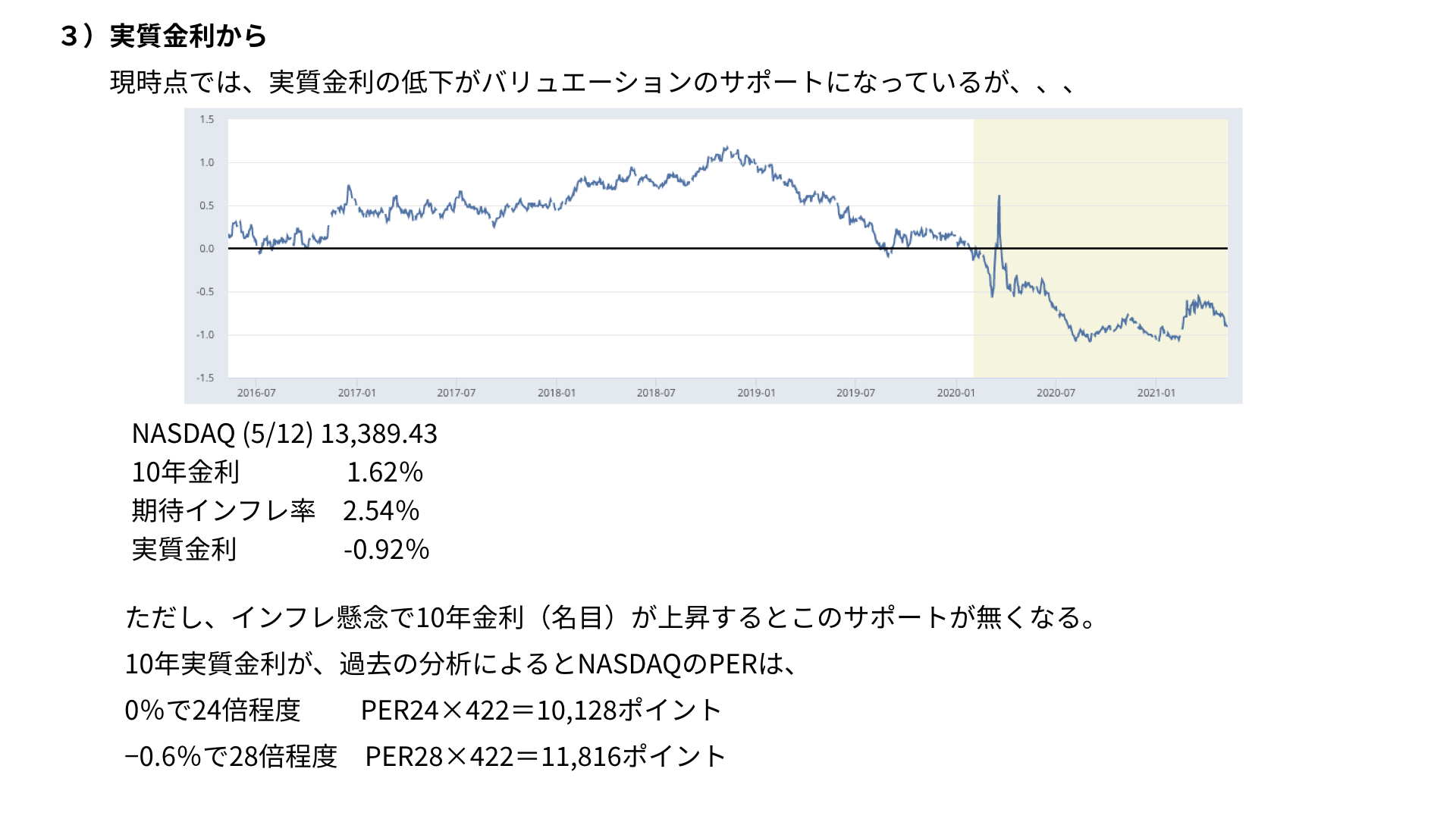

実質金利からの分析

三つ目のポイントは、実質金利から分析します。実質金利がマイナスになればなるほど、株式に投資した方が利益になりやすくなります。その場合、ハイパーグロースにお金が流れやすくなるということは、2月以降の株価動向を見た皆さんもご存じでしょう。

今、10年の実質金利は-0.92%まで改めて下がっています。通常、ナスダックは上がりにくい状況にもかかわらず、今下がっているのは、これからインフレが顕著化してきて、長期金利が上昇してくると、ある程度先読みしているからでしょう。

では、長期金利が上昇してきた場合、実質金利は-0.92からどのくらいまで上がり、株価はどうなるのでしょうか。ナスダックを20年近く調べると、実質金利とPERの関係が出ています。例えば、今の0.92から-0.6まで、0.3%近く実質金利が上がると、PERが28倍程度になります。

さらに10年金利が上がり、2%を超えてくれば、実質金利は0になります。そうなれば、PERは24倍程度になります。そういった意味では、2月~3月のような-0.5~0.6%まで実質金利が上がる局面においては、PERが今の32.5倍から28倍まで下がることになります。PERが28倍なら11,816ポイントとなりますし、さらに金利が上がり、PERが24倍程度になれば10,128ポイントまで下がることになります。

こういったバリエーションを測る際の三つの指標から見ると、大きく調整すれば、10,000ポイントまでは下がるとはいえ、今の業績がいい状況では割安感が出てきますから、買いの手が入ってきて、そこまで株価が下がることはないでしょう。レンジとしては、下が10,000ポイントまであるものの、実際には12,000~12,500ポイント程度が底値になるのではないかというのが、バリエーションから見て取れます。

まとめ

ただし、これはあくまでバリエーションです。それを上回るインフレの兆候や、FRBが考え方を変えるほどのインフレ兆候が出てくれば、当然ストーリーも変わります。インフレ率を伴い、長期金利が上昇した場合、バリエーションをさらに下回る可能性もあります。

一方で、インフレが一過性のもので長期金利があまり上がらなければ、業績は好調ですから、さらにPERが上がり株価はすぐに戻っていきます。

インフレは今後1カ月間、どうなるか分かりません。しっかりとマーケットを見ながら、長期金利が上がる兆候があれば、ポジションを減らしましょう。それほど長期金利が上がらず、インフレ率も上がらなければ、ポジションを維持し続けましょう。今日ご紹介した水準を踏まえて、ぜひリスク管理を行ってください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル