[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は4月2日金曜日。週末先読みマーケットをお話しします。

4月1日木曜日、日本時間の早朝に、バイデン大統領が新たな2.3兆ドルのインフラ投資案を発表しました。事前予想では約2兆ドル程度と言われていましたが、それを少し上回る内容でした。今後、経済、株価、債券、金利がどうなるのか、マーケット関係者が思いを巡らすことになるでしょう。

ただ、今週の金曜日はイースター休暇でアメリカが休み。月曜日はイギリスなどが休みになります。この新しいインフラ投資案を含め、マーケットがどういう反応するのかは月曜日以降にきちんと確認をする必要が出てくるでしょう。

今日はいつもと違い、株式、経済動向以外を見ていきます。株式を運用される方はポートフォリオを運用として、資産の一部で債券を持つ場合があります。アセットクラスの株、債券、金、不動産REITの中において、債券は最近、非常に値下がりが激しくなっています。このような下落トレンドの債券をどう扱えばいいのかという疑問について、本日はお答えします。これからどのように2024年後以降も債券を運用していけばいいのか、債券のETFを実例として使いながら説明しますので、最後までご一読ください。

債券価格が現在下落している理由

今、なぜ債券価格が下がりやすいのか改めて説明すると、それは金利が上がりやすい環境だからです。ご存じの方も多いでしょうが、債券価格が下がるのは、金利が上がっているときです。逆に、金利が下がると、債券が上がる反比例の関係にあります。

債券のメカニズムを全てを説明するととても長くなりますので、今日は割愛しますが、最低限この価格の関係性だけは覚えておいてください。後ほどの説明が理解しやすくなります。

そして、株と債券も、債券価格と金利価格の関係と同じように、株が下がるときには債券価格が上がりやすい逆相関の関係にあります。ということで株を運用される方の多くは、債券を持つことによりリスクヘッジをしています。

追加の財政出動とその財源

さて、今、バイデン政権下での経済環境は、とても金利が上がりやすい状況にあると言われていますし、今後も金利が上がる可能性が高いと、私は感じています。

バイデン大統領は、今回2.3兆ドルと言っていますが、4月の社会保障を含めれば3兆ドルの財政出動を行うことになります。元々の選挙公約では、4年間で2兆ドルのインフラ投資を行うと述べていました。それを、2.3兆ドルを8年間で行うとする、歳出に2倍の期間をかけることにしたのです。

前回に1.9兆ドルもの経済政策もあり、今回はさすがにやりすぎではないのかという意見を考慮し、期間を延ばすことで金額は据え置いた形になります。1年あたりの歳出を減らすということですが、その歳入の不足分を前回同様に赤字国債で賄うのかという批判に対しては、法人税の増税と海外から出た利益に対する増税で、15年間かけて回収するとしています。

国債購入を促進するための金利上昇

ということは、2.3兆円を8年間で使い、15年間で2兆ドルを回収しますが、0.3兆ドルのギャップが生じます。そこは恐らく、赤字国債で行うことになるでしょうから、今後ますます国債の発行残高が増えると予想されます。

今、アメリカの国債は月々、3,300億ドル新たに発行されており、800億ドルを買っているので、2,500億ドルを誰かに買ってもらう必要があります。にもかかわらず、先日、FRBはSLRという規定を見直して、銀行による国債や預金の保有は、4月1日よりリスク資産と見なすとしたため、銀行の国債を買う意欲は低減している状況です。

そのため、新たなインフラ投資になり赤字国債が発行された場合、誰がそれを買うのかという問題が生じます。財務省としては、金利を高くして買ってもらおうとするでしょうから、背景として金利が上がりやすくなると思われるのです。

金利が上がりやすい他の要因

他にも、FRBによる金利上昇の容認があり、資源価格の上昇によるインフレ懸念、景気回復による金利上昇、双子の赤字による金利上昇など、今回のインフラ投資案だけではなく、アメリカの置かれている個別要因から考えても、金利が上昇しやすい傾向にあると思います。

債券を持つことに意味があるのか

では、今後金利が上がっていくのだとすれば、債券を持つことに意味があるのでしょうか。株式とのポートフォリオを組むにあたり、リスクヘッジのために持っている債券が、買った後に下がるのであれば意味がありません。そこで、どういった債券を買えばいいのかに注目が必要になります。

そこで、こちらの表をご覧ください。青はアメリカ7~10年米国債を集めたETF(IEF)、水色がS&P500を指します。赤で四角く囲ったのは、2020年最初に起こったコロナショックによる株価の下落局面です。およそ30%以上、株価は下落していますが、米国7~10年債券価格は5~10%近く上昇しています。株が大きく下落したとき、債券が大きく値上がりしていますから、株のマイナスを債券が埋めたと言えます。

このように株価が大きく下落する局面では、お金が株価から債券に逃げることで、債券価格は上がりやすくなります。ポートフォリオにおける株を補完する意味合いでは、債券は非常に有用だと改めて確認できます。株を運用しながら、これから株が下がるのではないかと敏感になっている方は、債券を持つべきでしょう。

どの債券を買えばいいのか

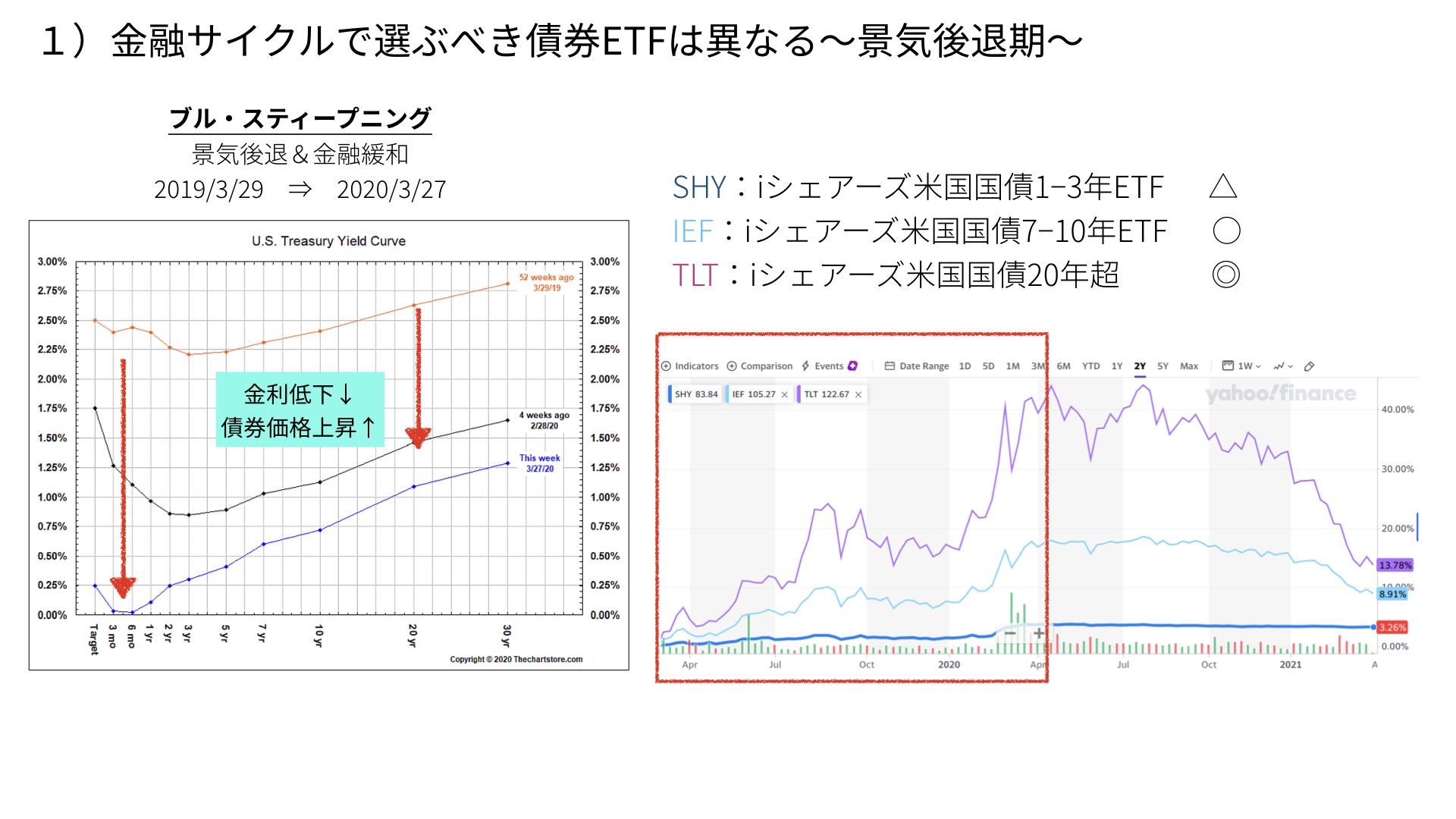

では、次にどの債券を買えばいいのかを確認しましょう。こちらをご覧ください。2019年3月~2020年3月27日、景気後退局面の債券の動きを表したものになっています。

ここでは、アメリカ国債の1~3年を集めたSHY、7~10年を集めたIEF、20年超を集めたTLTと、3種のETFのチャートになります。全て皆さんが、ネット証券で買えるものです。

去年、コロナショックにより景気が後退して金利が大きく下がりました。普通、金利が下がると、債券価格は上がります。そこで、右のグラフをご覧ください。金利が大きく下がる局面においては、20年を超える長い国債の値上がりが大きく、次に7~10年、最も値上がりが少なかったのは短期国債でした。

金利が下がる局面では債券価格は上がるのですが、より長期の方が値上がりしやすく、短期のものは値段が変わらないことが確認できます。ですから、長期金利が大きく下がるときには、長期の債券を持つことで、値上がり益が確保できるということです。

しかも、金利が下がるときとは景気後退局面です。株価が大きく下落することが想定されます。株価が大きく下落するとき、長期債券を持っていれば、債券の値上がり分で株の損失を埋めることができるのです。

景気回復局面での債券の値動き

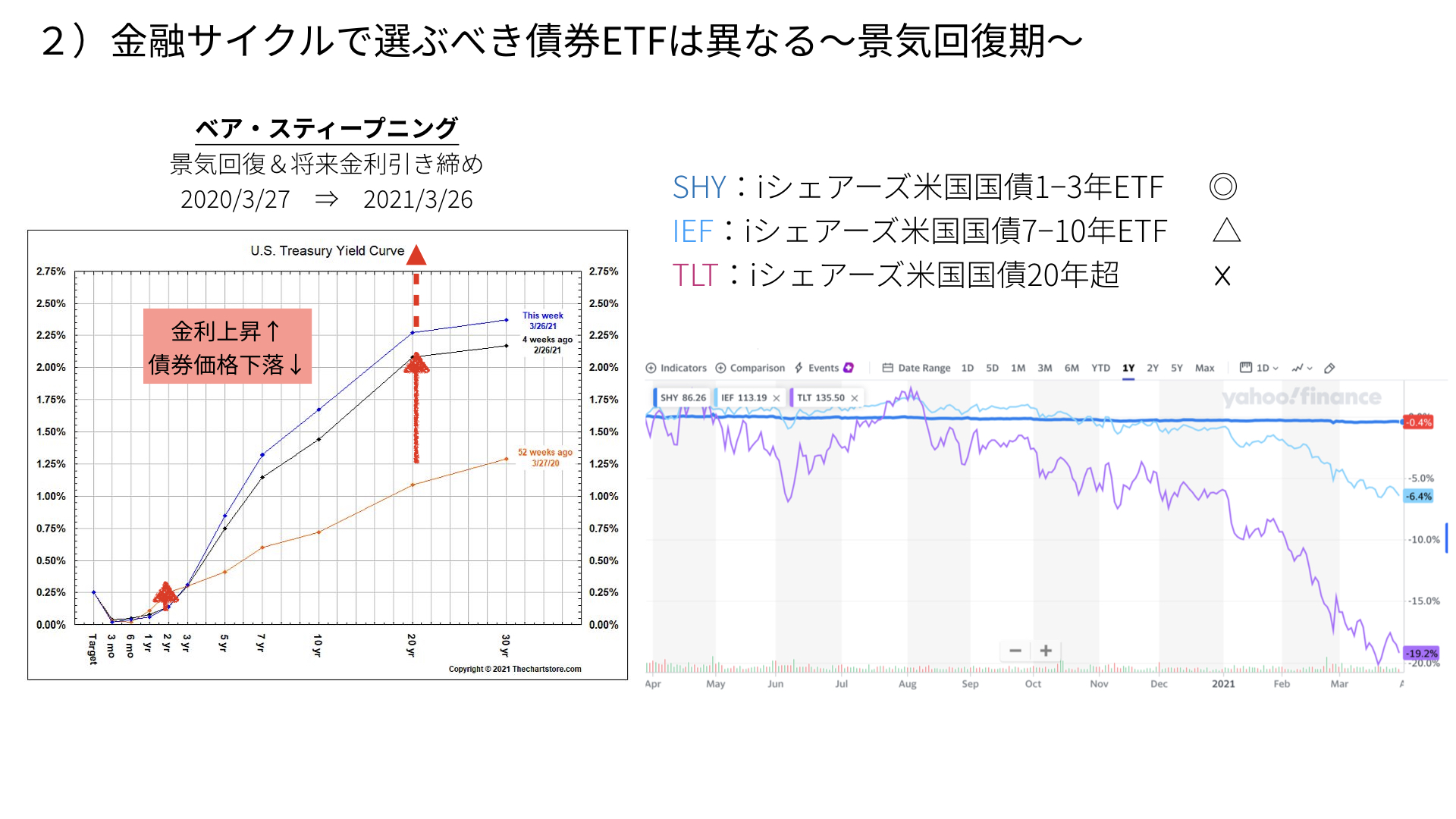

下落局面では長期債券を買えばいいことを確認しましたが、では、今置かれている状況はどうなのでしょうか。次に、景気回復局面での動きを表した、こちらのグラフをご覧ください。2020年3月~今年3月までの期間を表したものになります。

ご存じの通り、コロナショックの後、金融政策を多く行うことでお金がばらまかれました。ですが、今短期金利を上げれば景気が腰折れしてしまうとして、パウエルFRB議長は低金利政策を2024年まで続けるとしています。

そのため2024年までは短期金利が上昇する可能性は低く、長期金利は、例えば10年金利を見ると、1年前0.6~0.8%だったものが、今は1.7%まで上がってきています。

左のイールドカーブでは、短期金利はほぼ変わらず、長期金利が上がってきていることが見て取れます。例えば、20年金利であれば以前は1.1%だったものが、今は2%を超えています。

金利上昇局面では長期国債は下落リスクを抱える

長期金利が非常に上がっている局面だと確認したうえで、右の表をご覧ください。20年を超える長期国債が一番大きく下落しています。この1年間で、19.2%もの値下がりをしているのです。

このように金利が大きく上昇している局面では、長期債券は売られやすいと考えてください。つまり、景気回復局面では、長期債券は避けるべきということです。

一方で、SHY(短期債券)についてはほぼ値下がりをしていません。先ほどの内容と重ね合わせると、景気が悪くなる局面においてはなるべく長い国債を買った方がいいです。一方、景気が下がり切り回復局面に入る場合は長期金利が上がるので、長期債券を手放し、短期債券に乗り換える必要が出てくるということです。

バイデン政権のインフラ投資案等にて、今の金利よりもさらに上昇するならば、当然長期金利もさらに上がることになります。その場合、TLTのような20年を超える国債を持ち続けると、さらに値下がりする可能性が出てきます。もし長期国債や債券を持っているならば、なるべく早く、短期のものに今のうちに乗り換えることが大事なポイントになります。

終わりに

このように景気回復局面においては、債券運用のベストシナリオは長期から短期に乗り換えることになります。短期国債を持つ必要があるかどうかですが、株価が予測もしない大きな下落をしたときには、債券価格は上がります。保険として債券を持つ必要が十分にあると言えるでしょう。

2024年までアメリカは利上げをしないと言っていますので、短期金利は上がらない状況が続きます。一方、景気回復局面ですから、長期金利は上がっていくことになります。ということは、現段階では、短期から長期に移って長期を手放す必要が出てきます。

今日は3つのETFの使い方をご紹介しましたが、さらに今後、金利が大きく上昇する局面になった場合、こう言った債券の運用は欠かせません。金利が大きく上がる状況では、株価が下落する可能性があるからです。

株価が下落したとき、それをポジティブに受けられる債券を持つ必要が出てくる可能性がありますので、この機会に債券ETFを確認しながら、運用の一つの武器として手に入れてもらえればと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル