[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月17日月曜日。今週のマーケット見通しをお伝えします。今日は先週後半の米国株式市場の反発が持続するのかについて、お話ししたいと思います。

先週一週間、金融市場は非常に大きく動きました。特に前半はCPI、PPIが上昇することでインフレ懸念が台頭し、ナスダックを中心に大きく株価が下落しました。しかし、木曜日以降、金利の上昇が一服したことで持ち直しの流れとなり、ナスダックは週間マイナス2.34%で収まっています。

調整が起こる中で、もう少し底値圏まで行くかと見ていましたが、そこまでの調整は入らずに折り返している状況です。この流れが続くのか。そして、それが短期的に、長期的にはどうなるのかについて、今日は分析します。

マーケットポイント(1)

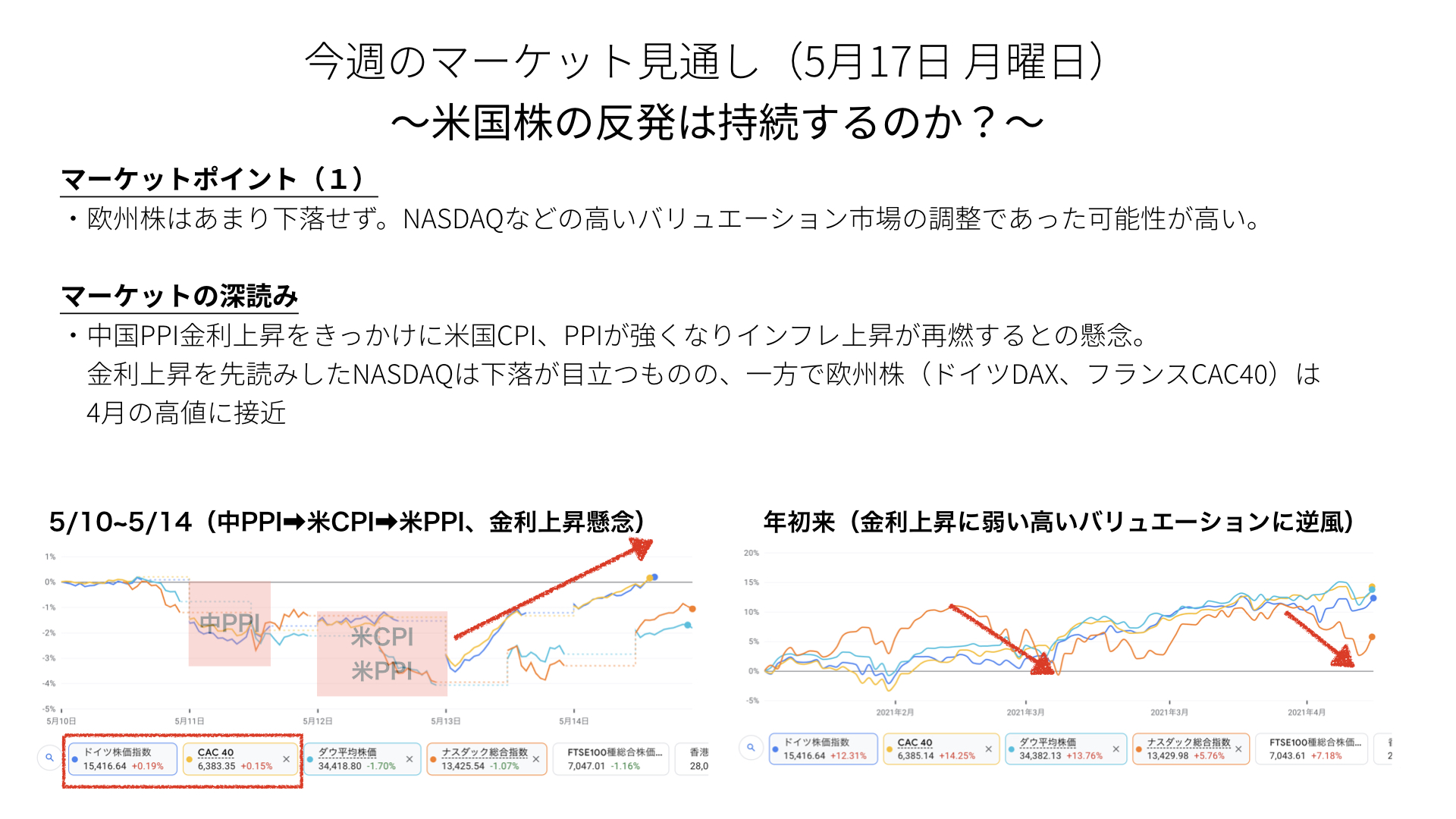

三つのマーケットポイントを順に考えます。まずは、一つ目のポイントです。今回の物価上昇に伴うインフレ懸念による株価の調整は、欧州株にあまり影響がなく、アメリカナスダックを中心に影響がありました。そのことから、今回の調整局面はいったん落ち着いてきたと考えられます。

先週一週間の下落の背景には、5月11日中国生産者物価指数(PPI)が前年比6.8%とアナリスト予想の6.5%を超える、2017年度10月以来の大幅な上昇の発表があります。

中国PPIの結果を受けて、次に発表されるアメリカCPI、PPIで大きく上昇すれば、世界的なインフレになるのではないかとの緊張感が生まれ、月曜夜からナスダックを中心に下落が始まったのです。

その後、水曜日、木曜日とCPI、PPIの発表があり、その後、株が反転しました。図表チャートの左のピンク枠を見ていただくと、中国PPIをきっかけに下落が始まり、1日ずれて発表されたアメリカCPI、PPIの後で戻っていることが分かります。

つまり、CPI、PPIの内容が、インフレを連想させるものになり、金利が大幅に上昇するのではないかとの懸念が高まり、金利が上昇するのであればバリュエーションの高い株価ということで調整が起こるのではないかと、先読みして調整が入ったと考えられます。

欧州株の動き

一方で、欧州株はどうだったかも見てみましょう。一週間の前半は落ちていますが、後半は一週間の中で、コロナショック以降の高値を取っています。図表左側のチャートを見ていただくと、ドイツDAX、フランスCAC40は高値を完全に回復している状況です。ここから、世界的にはインフレの問題がまだ浸透しておらず、アメリカ固有、中国固有の問題として捉えられ、世界を巻き込むようなインフレではないと、マーケットが判断していることが分かります。

今後調整は起こるのか?

金利上昇が起こるときは、高い評価が付いているものは下げ、評価が追いついていないものは下がりません。ヨーロッパの今のPER平均はおよそ21倍で、まだまだ安いと認識された一方、ナスダックは調整が入っていることから、そうではないと認識されたことが分かります。

右下の図をご覧ください。全世界的には広がっておらず、金利の高いものだけが調整されています。年初堅調だったナスダックが、金利の上昇を受け一度調整が入り、今回も金利が上昇しそうだということで二回目の調整が入っています。

ナスダックだけが上がり切っていませんが、これは金利上昇に伴い、高いバリエーションだったことを裏付けるものです。他の株式市場は金利が上昇していても、まだまだ上がっていて、株価は上昇基調を維持し、業績に準じた動きをしています。そのことから、今回の調整はいったん落ち着いてきている可能性が高いと思われます。

マーケットポイント(2)

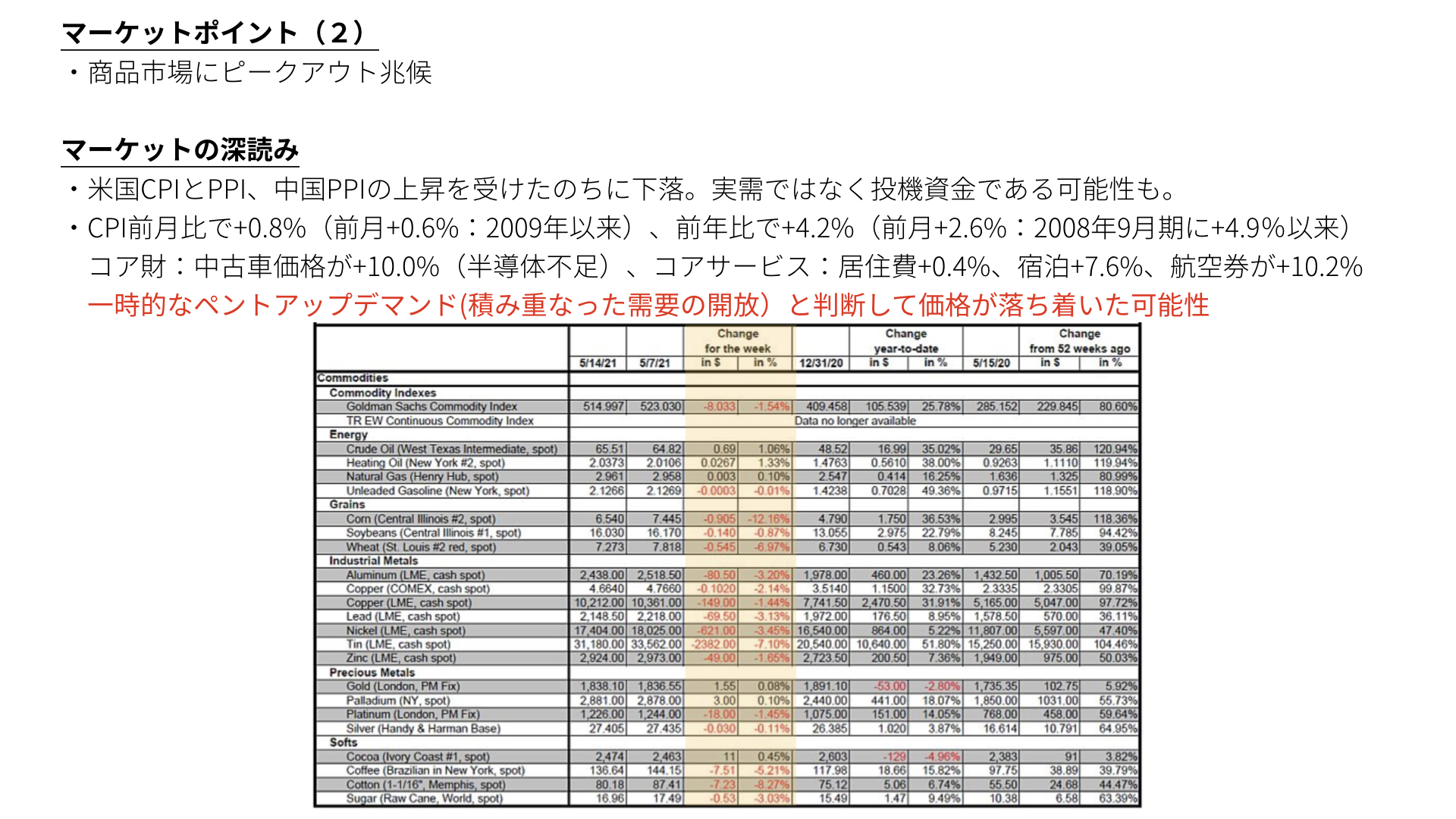

二つ目のポイントです。商品市場にピークアウトの兆候が見られました。こちらの図表をご覧ください。米国CPIは、中国PPI上昇を受けた後、上がってくると予測されましたが、米国CPI、PPIが発表された後は、コモディティ価格で大きく下落しています。

コモディティ価格の落ち着き

特に先週一週間は大きく下落をしており、商品需要の今後の上昇について、CPIの内容を受けてマーケットが疑念を持ったと思った方が良さそうです。CPIが発表されたのは水曜日で、その後株価は戻っていますが、CPIの結果としては物価が上がったもの、下がったものと強弱がはっきりした内容でした。

例えば、中古車価格は10%で増えています。背景としては自宅で仕事をしたいという思いと、半導体が不足していたことがあります。一方で、コアサービスとしては宿泊、旅行、飛行機でどこかに遊びに行く、出張など、コロナによって抑制されていた需要が解放され、ペントアップディマンド(景気後退で先送りされていた需要が、景気回復期に回復すること)でCPIが上がっています。そのことから、FRBが言っているように、需要が増え続けるのかは疑問があることが分かりました。

また、コモディティ価格は下がってきています。そのため、コモディティ価格も実需をもって上がってきたわけではなく、アメリカの一時的な需要に追随していただけで、持続的な商品価格上昇では無い可能性があることも分かります。

こういった内容を受けて即座に売られるということは、実需ではなく、投機数字が持っていたポジションが大きかったということでしょう。今後商品価格がピークアウトした後、下がっていく傾向が続けば、株式市場もいったん落ち着きを取り戻す可能性が高いと思われます。

マーケットポイント(3)

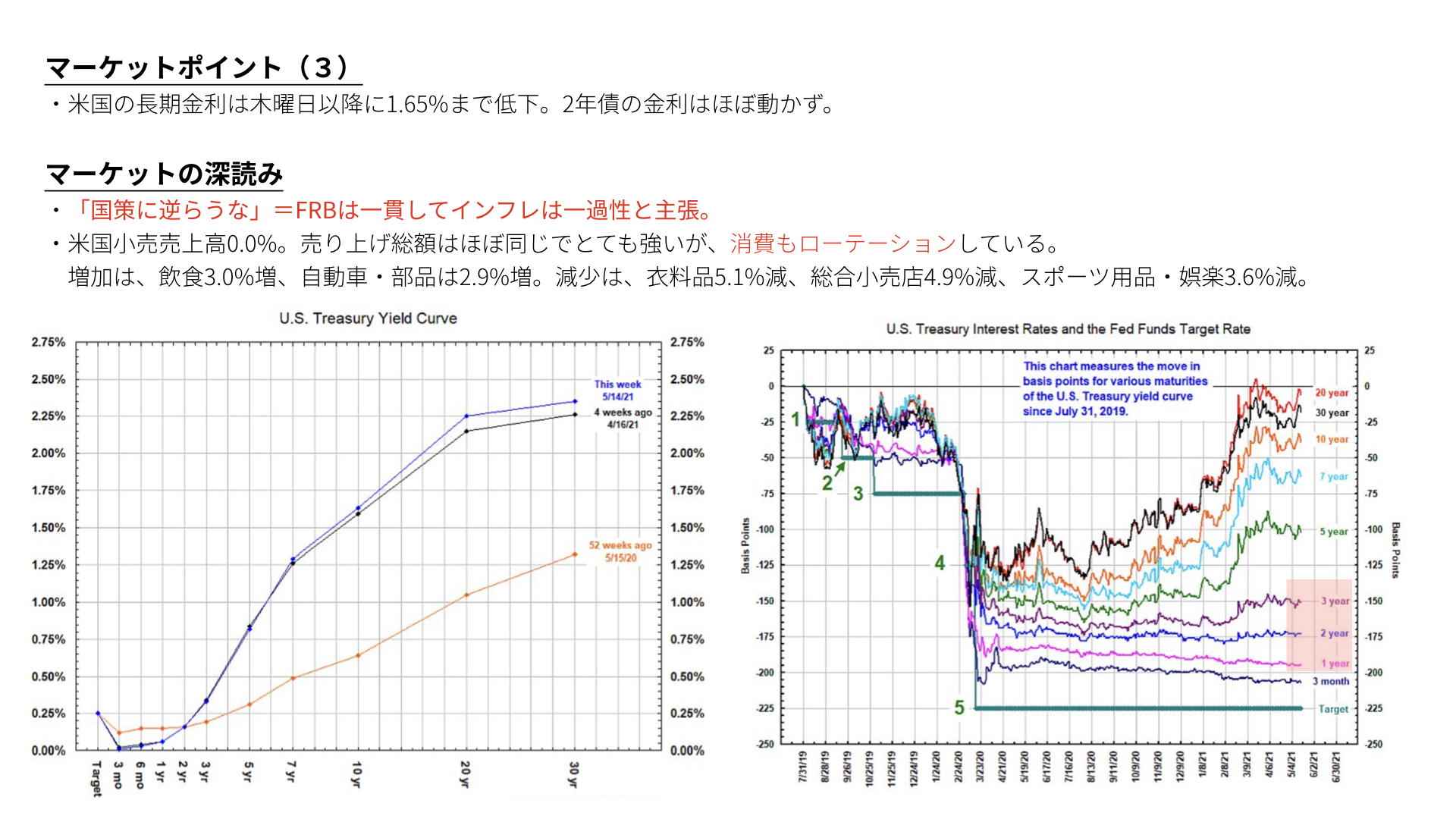

三つ目のポイントは、長期金利です。今回、長期金利が1.7%に近づきましたが、結果的には週末金曜日、1.65%で落ち着いています。いまだに10年金利の話が中心になりがちですが、確認していただきたいのは右下のチャートです。

ピンク枠で囲っている2~3年金利は、ほとんど上がっていません。ということは、FRBは今回のPPI、CPIの結果を受けても、政策金利を上げてくる可能性が低い、変更しない確率が高そうだということを、マーケットが織り込んでいることを意味しています。

2~3年後の金利が、今の水準と変わらないということは、恐らく政策金利の変更は無いと予想しているわけです。マーケットのコメントでは、よくインフレ懸念、金利上昇によりマーケットが崩れていると言われますが、2~3年で見ると政策金利の変更は織り込んでいないことになります。

FRBのインフレは一過性のものであり、対処はしないという考えを、マーケットがちゃんと理解していることとなり、金利上昇の悪影響を、今回は乗り越えたと考えていいでしょう。

小売売上高から読み取れること

また、金曜日に発表された小売売上高は、前月比で0.0%と変わらず、支出総額は少し増えています。引き続き消費は堅調ですが、消費が堅調になり続け、物価が上がり続けるかというと、中身は強弱がまちまちです。

つまり、ただ消費をするのではなく、選んで消費を行っているため、インフレに影響を与えるほどの状況ではないと、マーケットが捉えたような小売売上高統計になっています。

例えば、今回伸びたものとしては飲食が3%、自動車部品が2.9%と増えている一方、衣料品、総合小売店売上、スポーツ用品など巣ごもり消費で伸びたところが、外出するに伴い減少しています。

一方、外出することで増えるであろう飲食、自動車は増えています。消費の中できっちりとローテーションを繰り返しているということは、全てが一方的に上がっていくインフレ兆候ではなくて、ちゃんと考えながら消費していると言えます。

消費は堅調なので、株価にとってプラスです。何が何でも買っていく状況でもないので、小売は堅調で、インフレの兆候が無いということも分かったと言えます。

三つのマーケットポイントのまとめ

三つのマーケットポイントのまとめです。今回の中国PPIをきっかけとしたアメリカCPI、PPI上昇に対する懸念から、世界的に株価調整が起こったかというと、ヨーロッパはほぼ下がっていませ

一方で下がったのは、アメリカナスダックを中心としたハイテク産業です。高い評価に対する調整の一環だったということで、恐慌の入り口であるとか、大きなリセッションだということにはならず、いったん調整が終わった可能性が高いです。

コモディティ価格がCPIの結果を受けて落ち着いてきているということは、投機筋が中心となり、ソフトコモディティを中心に上げた可能性があります。こちらも落ち着けば、インフレ懸念はいったん落ち着くということになります。

金利も上がると言われていましたが、10年金利を見ている限りだと、1.65で落ち着いています。2~3年金利を見ても上昇していないということは、FRBが言うように、一過性の上昇だということが分かります。

小売売上に関しては、堅調な内容ではありつつも、品のある消費になっているので、物価誘発は無いものの、経済は堅調です。

こういった三つの観点から、大きな金利上昇とインフレ懸念の台頭が落ち着いたとして、株価も落ち着いてきています。いったん調整はここで終わりそうだと考えてください。

今週の見通し

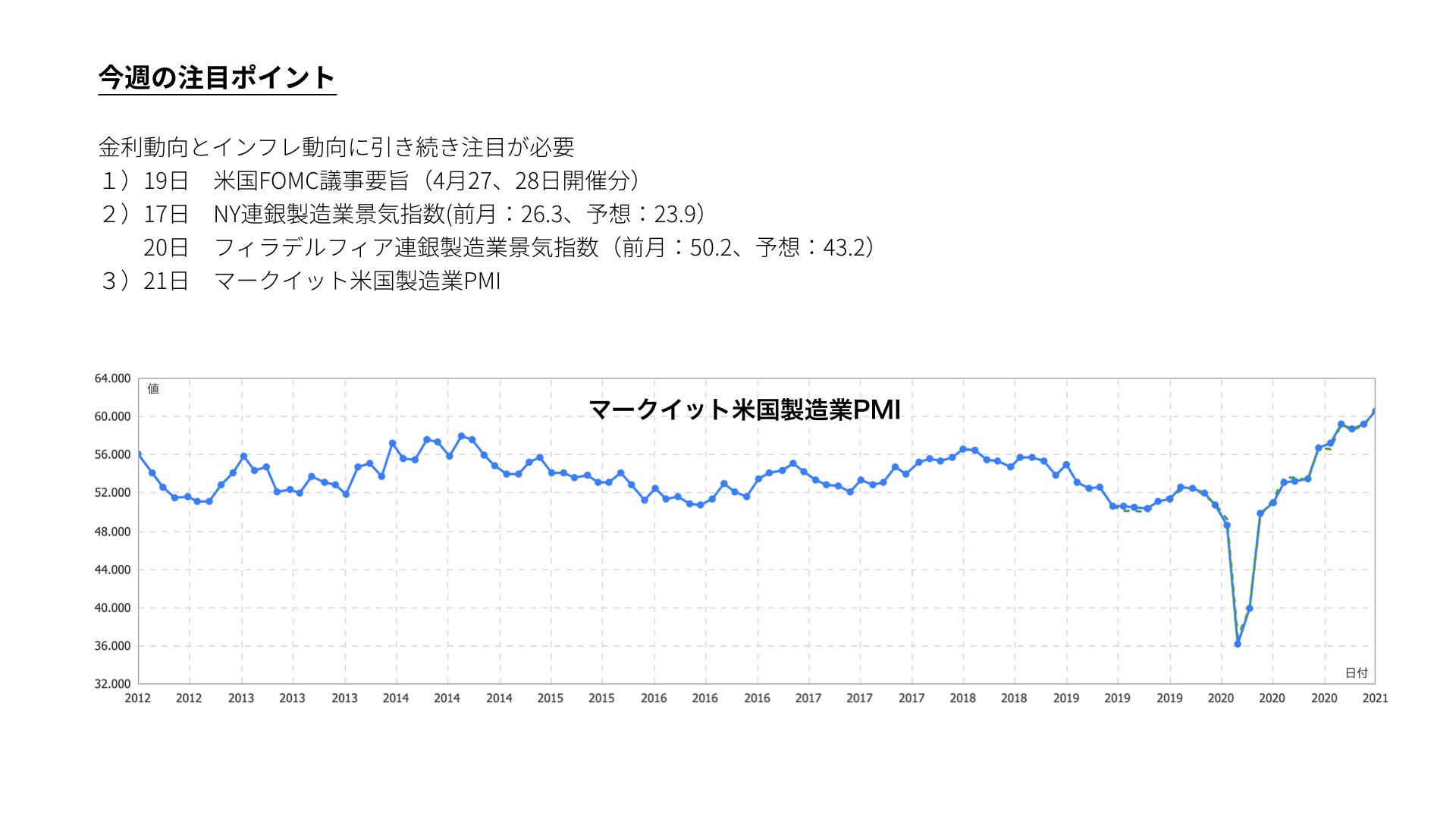

ただし、今週の見通しとして大事なところが三つあります。一つ目は、19日に発表される米国FOMC議事要旨です。テーパリングの議論は恐らくなされていないと思いますが、何か懸念される内容や、テーパリングについての話題があれば、マーケットにとってはサプライズとなり、もう一度調整が起こる可能性があります。19日が、最も大きな注目ポイントとなります。

二つ目です。世の中では、今週は少し材料不足だと言われています。ですが、私は17日ニューヨーク連銀製造業景気指数、20日フィラデルフィア連銀製造業景気指数の二つが、大事なポイントだと思います。

こちらは再三お伝えした通り、来月初に発表されるISM製造業指数の先行指標とされるものです。雇用状況、物価がどうかについての中身がある程度分かることになりますので、ここで物価、雇用に関してサプライズとなるネガティブな内容が出てくれば、マーケットが最も気にかけるポイントですので、反応が出てくる可能性があります。17日ニューヨーク、20日フィラデルフィア連銀はチェックしておいてください。

三つ目です。マークイット米国製造業PMIというものがあります。こちらは一般投資家の方にはあまり注目されていませんが、プロの投資家はかなり注目する指標です。製造業担当者が今後をどう見ているか、マークイット社が統計を取ったもので21日に発表されます。前回同様に大きく上昇することがあれば、改めてインフレ懸念が台頭する可能性があります。

ということで、今週の注目は雇用とインフレに関する材料が、三つ出てきます。記載したような材料が無ければ調整が終わって緩やかに回復基調に入っていくでしょう。ただし、材料があった場合には、いつでも調整できるというのが短期的な見通しとなります。

中期的な見通し

最後に中期的な見通しです。以前もお伝えしましたが、金利は上昇局面にあるものの、業績も回復していますので、金利上昇が緩やかである限り、コントロールしながら株価が堅調に推移する可能性が高いというのが一つ目です。

また、中央銀行であるFRBが低金利政策と量的緩和の継続を示唆していますので、マーケットはすごく落ち着いています。一方で、財政出動に関して、インフレ懸念や増税の観点から適切な額なのかとの話が共和民主で合意できるのか、いつ合意するのかがこれから非常に注目を集めるでしょう。結果によっては金利の見通しが大きく変わってきますので、大きな波乱材料になる可能性もあります。

また、私たちが把握していないようなことが起こった場合。例えば、私たちが想定していない新たな変異種が出てくるなど、そういったものに対しては、当然マーケットが崩れやすい状況が続きます。今回、いったん調整が終わったからといって、ポジションをすぐに戻すことなく、慎重な姿勢は続けていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル