[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月21日金曜日。週末先読みマーケットをお伝えします。

今日のテーマは米国株についてです。テーパリングの議論が最近話題になっています。前回2013年テーパリング時の株価動向や金利動向を踏まえて、今後テーパリングがスタートしたときにどういう影響があるのかを確認します。

FOMCの議事要旨について

まず、今週一番の重要事項、FOMCの議事要旨が発表されました。この中では、恐らくテーパリングについて言及されることはないだろうと予想されていましたが、それを裏切る形でテーパリングについて少し言及がありました。

このまま経済の回復ペースが加速するなら、月間1,200億ドルの債券買い入れペースを緩めることを含めて議論していく。つまり、テーパリングについての議論が必要な時期が来るかもしれないとFOMCメンバーの数人が言っています。

実際に議論を始めるということではなく、議論をする必要が出てくるかもしれないというニュアンスであったにもかかわらずテーパリングが話題になってきています。

今回内容で大事なのは、テーパリングをスタートするのではなく、あくまで議論しましょうということですが、いずれにしても近い将来、テーパリングの議論が進むでしょう。大方の予想では年内にテーパリングをスタートする形で、8月ジャクソンホール辺りで言及してくるのではないかと言われています。そういった意味では、テーパリングが起こるということを、マーケットに向かうに当たっては考えておく必要があるでしょう。

ただ、一方で、ニュース・報道ではテーパリングが危険だと言われていますが、本当にそうなのかをしっかりと検証しておく必要があります。この記事では、過去の歴史をさかのぼって分析をします。

過去のテーパリング分析

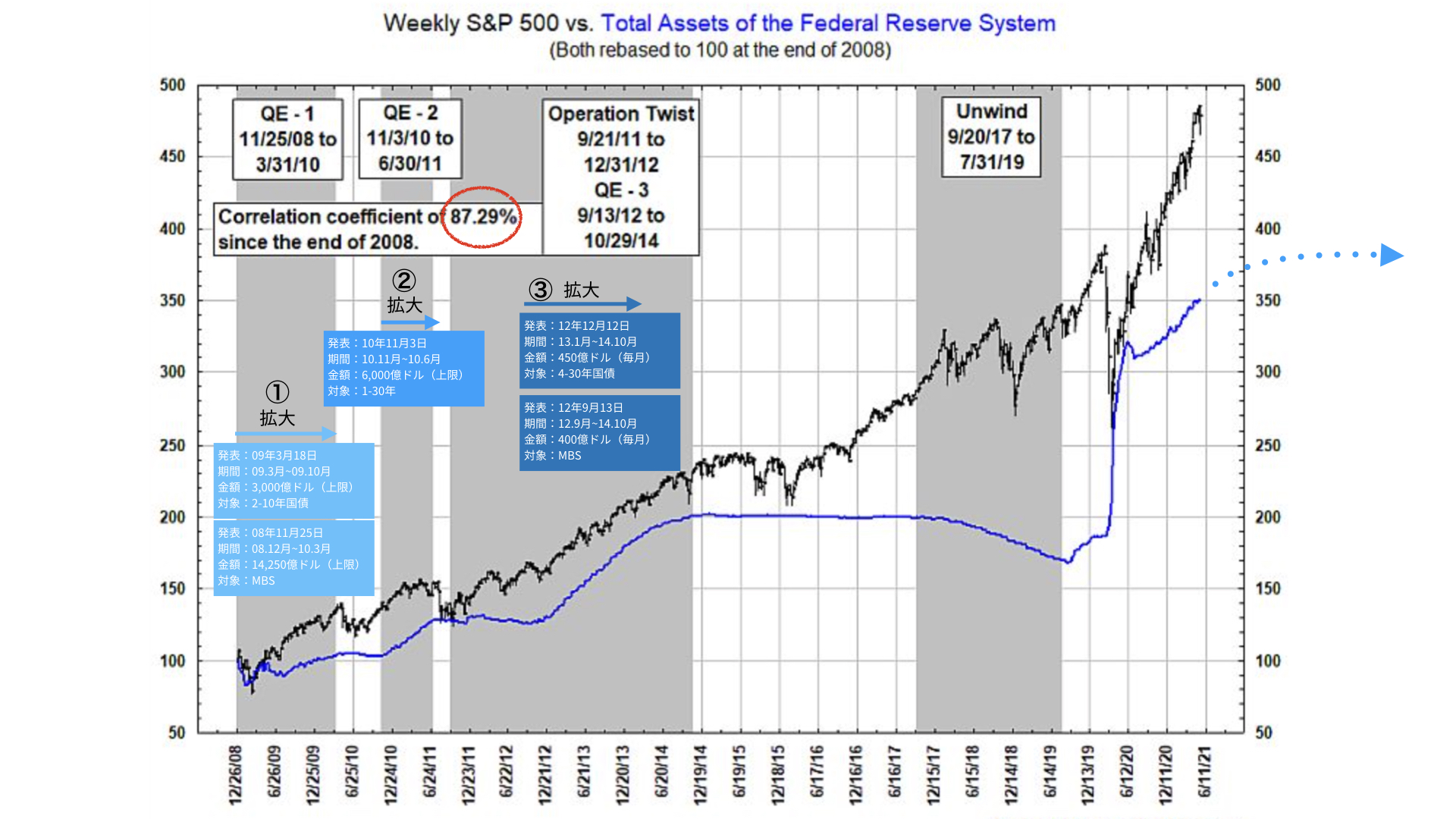

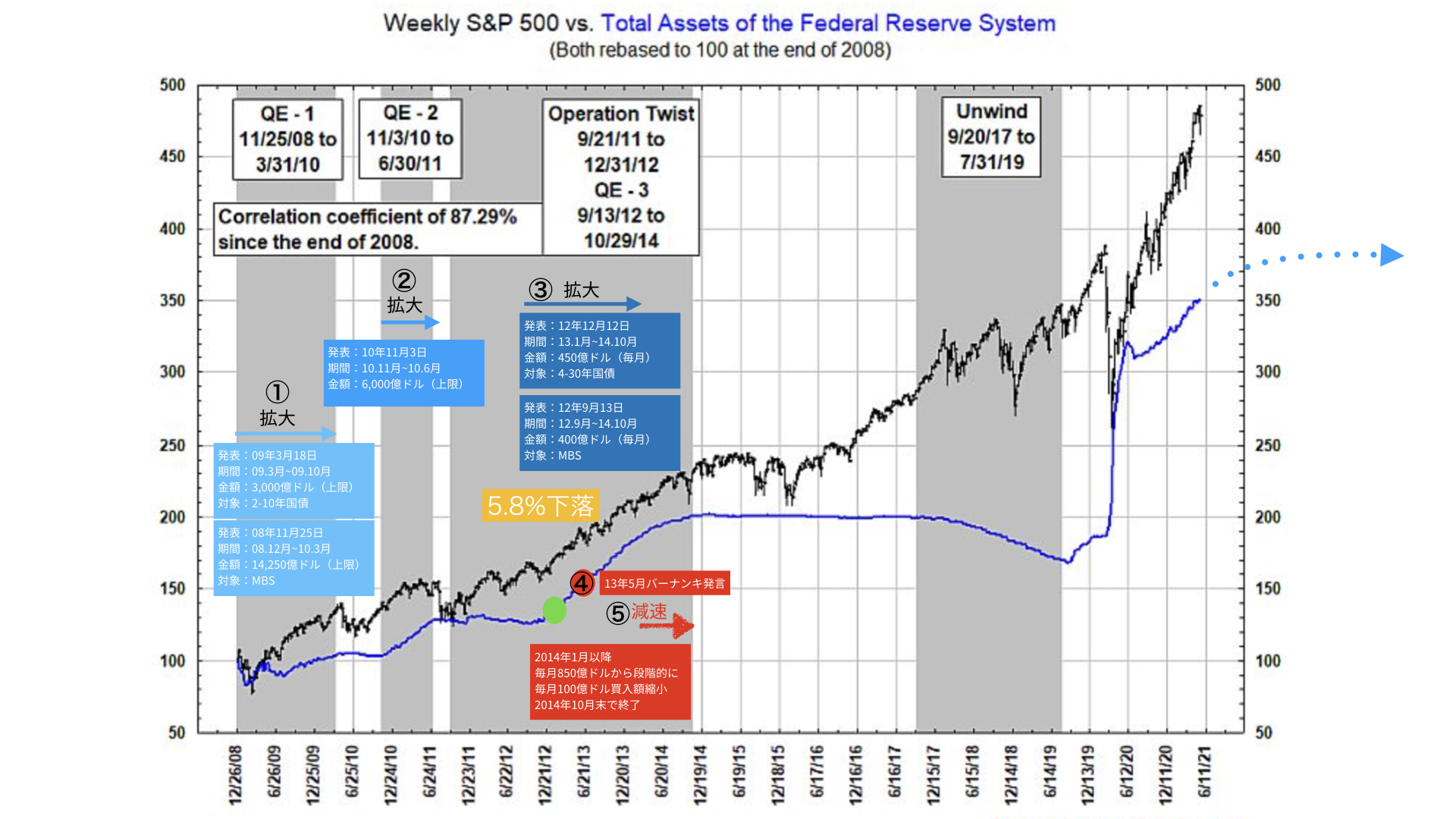

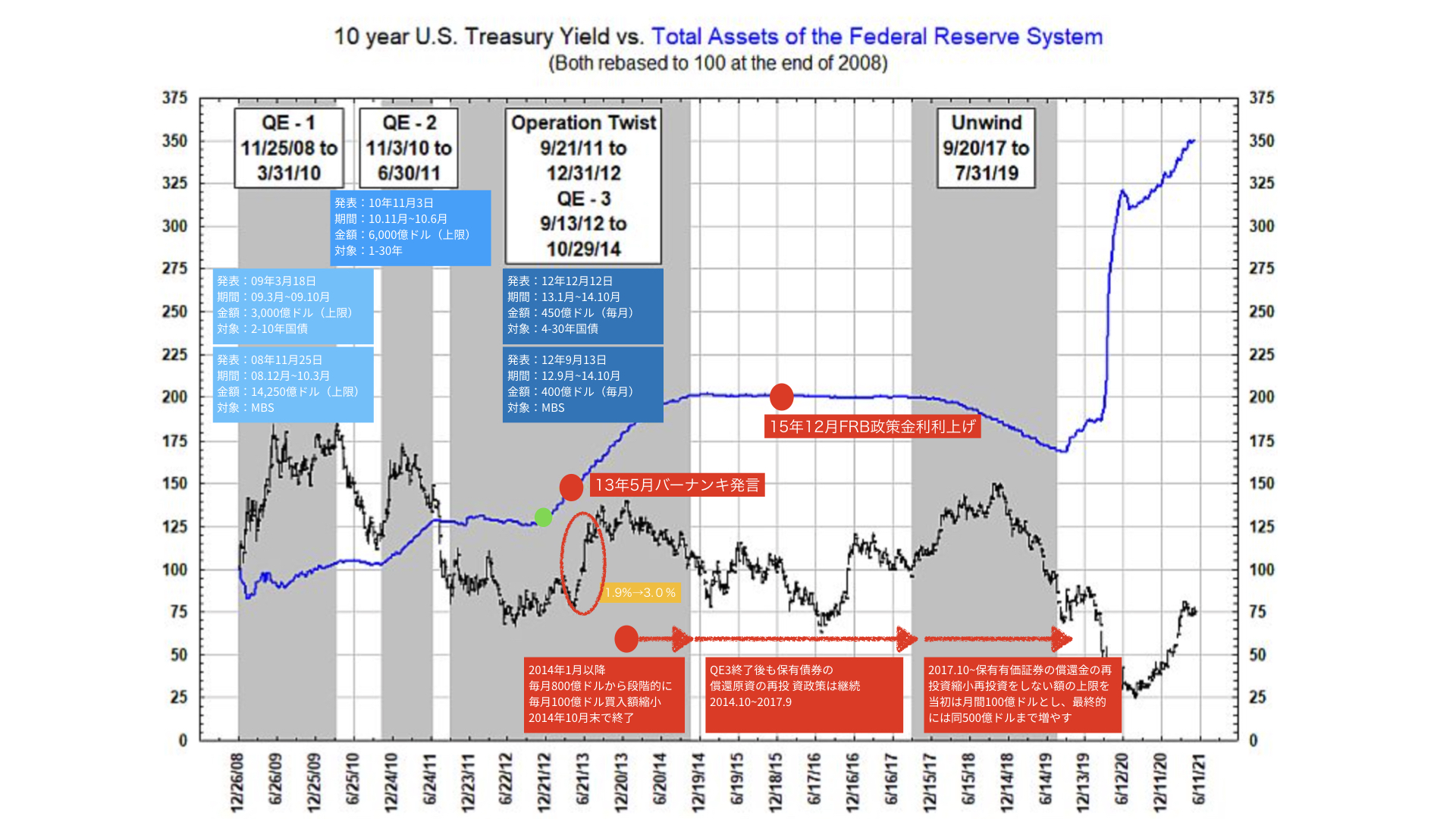

少し長くなりますが、非常に大事なことをこれからお伝えしていきます。これは、永久保存版として見ていただければと思います。こちらのチャートをご覧ください。

こちらは過去のテーパリングの流れと、その前のQE(量的緩和)過去3回をすべてまとめたものになります。黒い線はS&P500のチャート、青い線はFRBの資産額推移を表しています。

こちら、見ていただいてもわかるように、S&P500の値上がりと、FRBの総資産額の増額はかなり連動性が高くなっています。左に書いてあるように、2008年以降の二つの関係は、87.29%相関しているということは、FRBの資産が増えれば増えるほど、S&P500が上がりやすい状況が続いているというのは間違いありません。

テーパリングですぐに株価は下がるのか

今回、テーパリングの議論において話題になっているのは、FRBの資産が減っていくことになれば、株が下がるのではないかと思っている人がいることです。

ですが、このテーパリングの議題のスタート、開始する時期という話と、量的緩和を終了して縮小に入っていくのは全く別だということを、簡単にご説明します。

QE1(一度目の量的緩和時の動き)

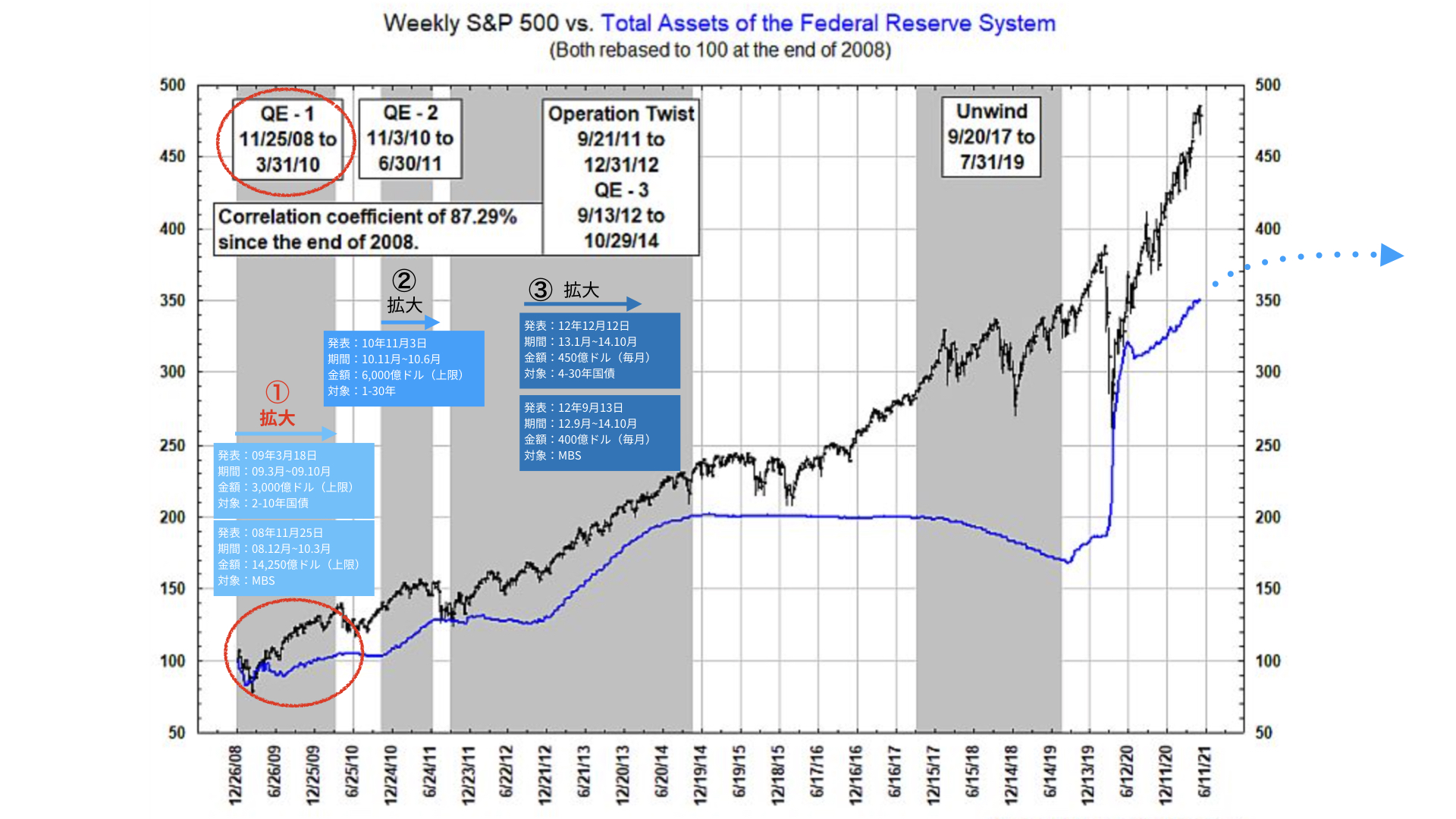

2008年、ご存じの通りリーマンショックが起こりました。経済が大きく破綻して、特に不動産価格が大きく下落し、金融機関に相当なダメージがあったため、FRBが金融機関を助けるために、QE1(量的緩和第1弾)がスタートしています。

水色①の拡大期から、FRB資産の増額がスタートします。第1回目は、1万4,250億ドルを上限として、不動産を担保としたMBSの買い入れを行うと、2008年11月25日に、FRBが発表しました。銀行が持つMBSの価値が毀損したところを買い上げ、銀行に資金を注入する目的で、マーケットを支えたというのが、FRBの第一歩目でした。

次は、2009年3月18日です。この頃はちょうど、株価が最安値を記録した時期です。ここからFRBが政策を打ち出します。米国債を、上限3000億ドルで買い入れて、どんどんお金を供給し、マーケットを支えていくというものでした。こちらが表明された後、結果的に2009年3月17日、歴史的大底をつけ、そこから株価が上昇していきました。FRBがかなり株価の下支えに貢献したのが、QE1でした。

QE2(二度目の量的緩和時の動き)

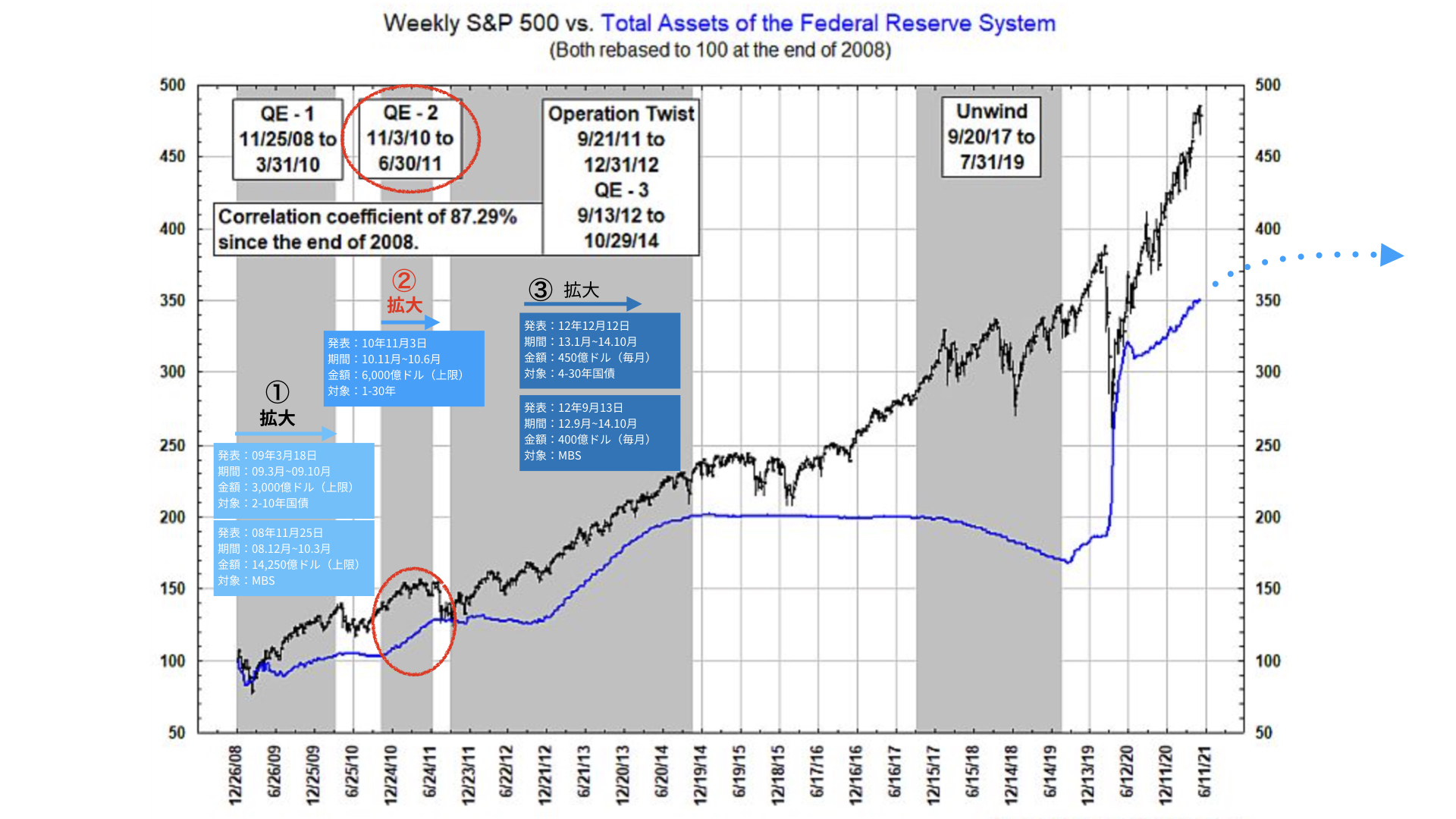

それを続け、少し落ち着いてきたのでいったん終了するのですが、また経済が欧州危機等で落ち着かなくなってきっため、2010年11月3日、再度国債購入を決定します。

対象は1年~30年国債で、上限金額は6,000億ドル。前回国債買い入れ額の倍額を使い、結果としてFRBの資産は増えつつも、株も大きく上昇しました。QE1もQE2も、株価が大きく上昇したことが黒チャートから確認できます。

以降も様々な取り組みを行いました。その後はすぐにオペレーションツイスト(短期国債を売って、長期国債を買うこと)で、長期金利を抑えるなどの努力をしながら、なるべく金利を抑えつつ、量的緩和を続けました。

QE3(3度目の量的緩和時の動き)

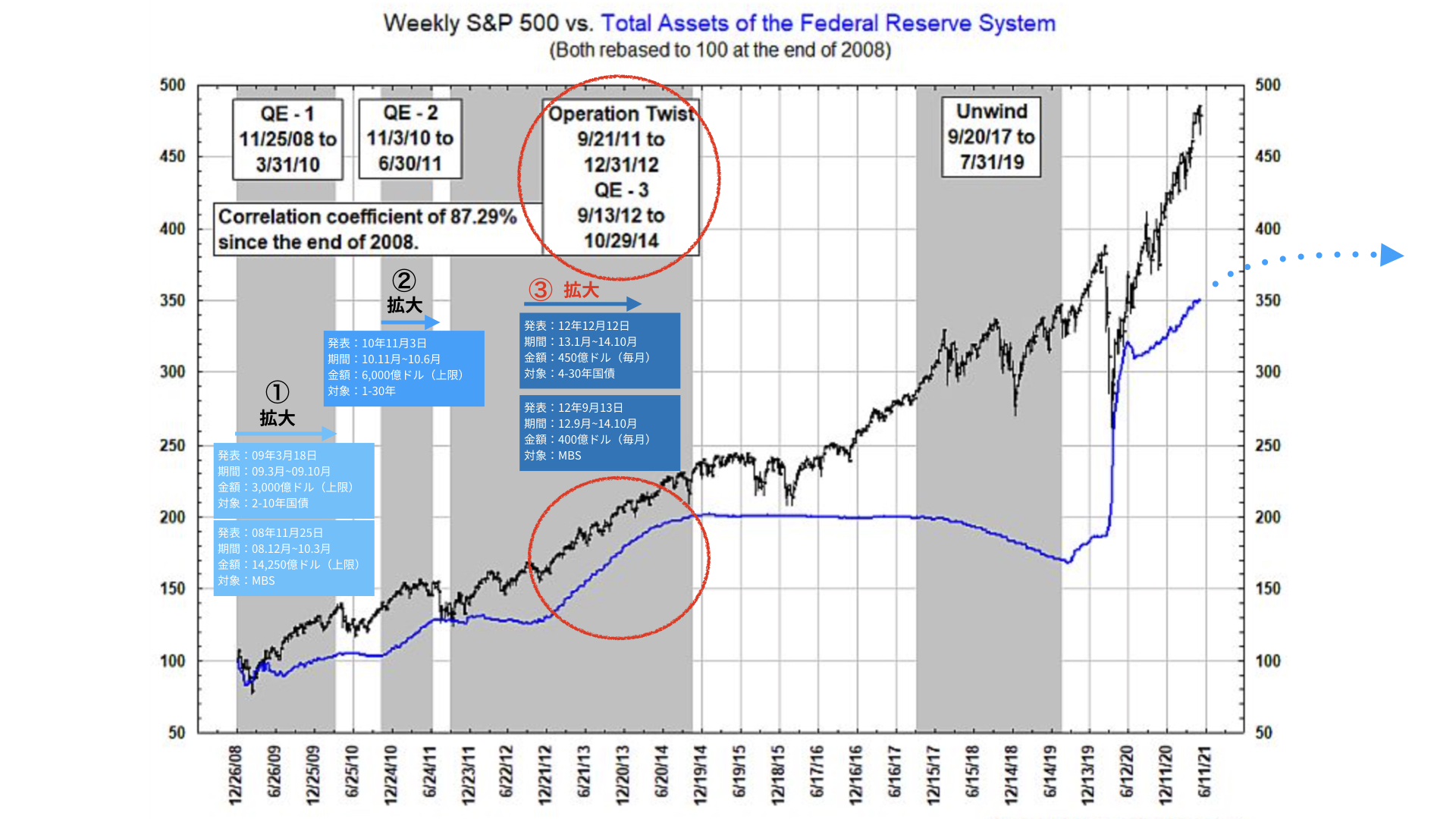

そして最後のQE3がポイントです。発表されたのは2012年9月13日です。その時期、不動産価格をしっかりとコントロールするため、毎月400億ドルでのMBS買い入れをスタートしました。

また、同年12月12日には、450億ドルの毎月購入を米国債で行う、つまり、月間850億ドルの国債買い入れを実施することにしたのです。今が1200億ドルですから、それよりは少ないとはいえ、かなりの量的緩和を2012年以降実施したのです。

バーナンキショック時の動きと現状の類似点

そして、これは2014年10月までの実施と決まっていました。2014年10月まで実施すると決めていたにもかかわらず、赤い④をご覧ください。13年5月、終了予定時期の1年半前にバーナンキ議長がテーパリングを始めると宣言したのです。つまり、量的緩和中に買い入れ額を減らすと言ったのです。それによって、S&P500は1か月間で5.8%も下がりました。これをバーナンキショックと言います。

当時850億ドルを毎月買っていた中で、出口戦略として購入金額を減らしてくことにした。今も1,200億ドル買うと言っている中で、買い入れ額を減らすことを検討する時期にかかっていることを、まず覚えておいてください。

ということは、このバーナンキ発言の少し前に似ているということです。そして、その似ているポイントは図の緑で表しています。その後も850億ドルの買い入れを少しずつ減らしていきます。

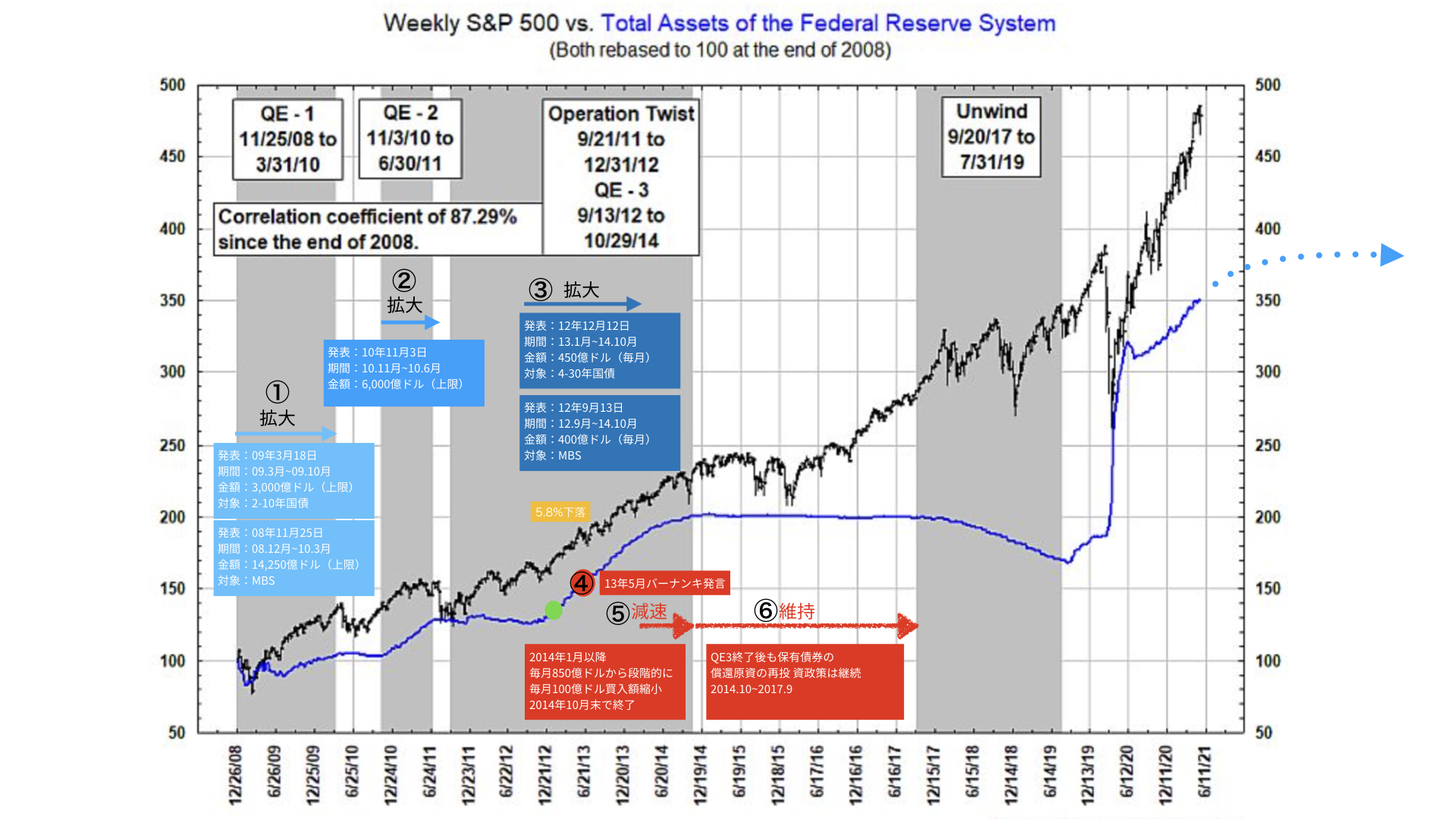

バーナンキショック後の動き

結果、決まったことは2014年1月以降、毎月850億ドルほどの買い上げから、100億ドルずつ毎月減らしていって、最終的には10月までにその額をゼロにして、買い入れを緩やかに縮小することでした。それが赤の⑤になりますので、買い入れ額の減速が始まったのが、14年1月になります。

では、14年の1月以降株価はどうなったかというと、堅調に上がっています。その理由は、ここが大事なポイントですが、買い入れ額は減らしているものの、実際には買い入れは続いているから。つまり、緩和状態は続いているということです。そのため、株価はすごく上がりやすい状況になりました。

FRB資産維持期

その後、⑥の維持期に入ります。買い入れた額を売却することなく、持っている債券についてはずっと持ち続ける。特に満期を迎えたものについては、同じような条件のものを買い入れるので、総額で持っている国債の額やMBSは変わりません。量的緩和は継続され、2017年9月まで続いています。

その間も買い入れ額を特別に減らしたわけではないので、株価自体はそんなに大きく下落していません。ボラティリティが上がっているのが確認できるかと思います。

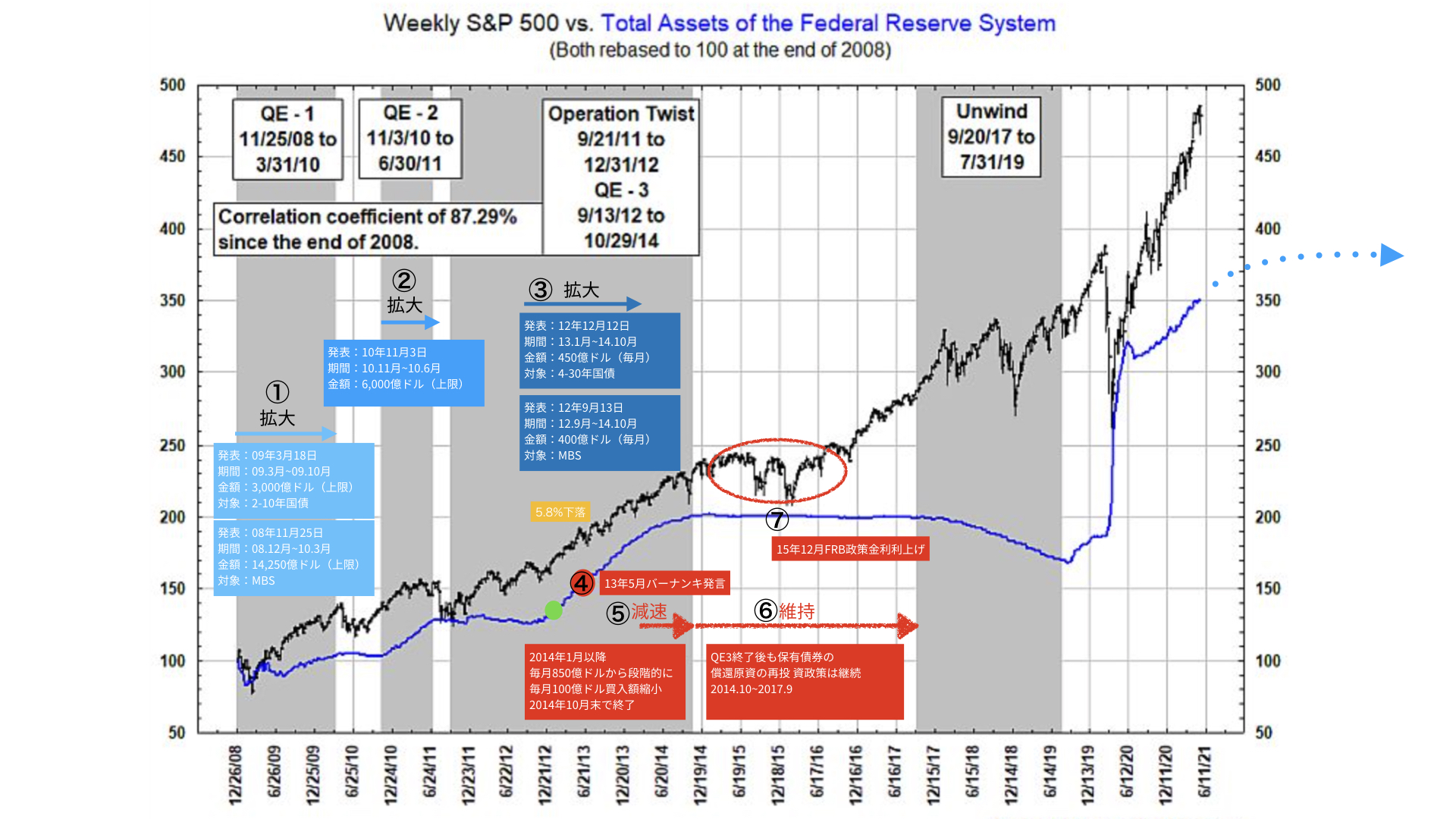

その最中、実際に出口戦略として量的額は減らしませんが、⑦にあるように、2015年12月にFRBは利上げを決定します。利上げを決定するか、前後では利上げを警戒し、株価が大きく下落しています。

こちらをご覧いただければ分かるように、今回の議題というのは、あくまで緑の①に位置しているわけですから、これから議論を進めていって実施するとなっても、縮小している間も維持している間も、株は上下動を繰り返しながら、基本的には上がっていくと思ってください。

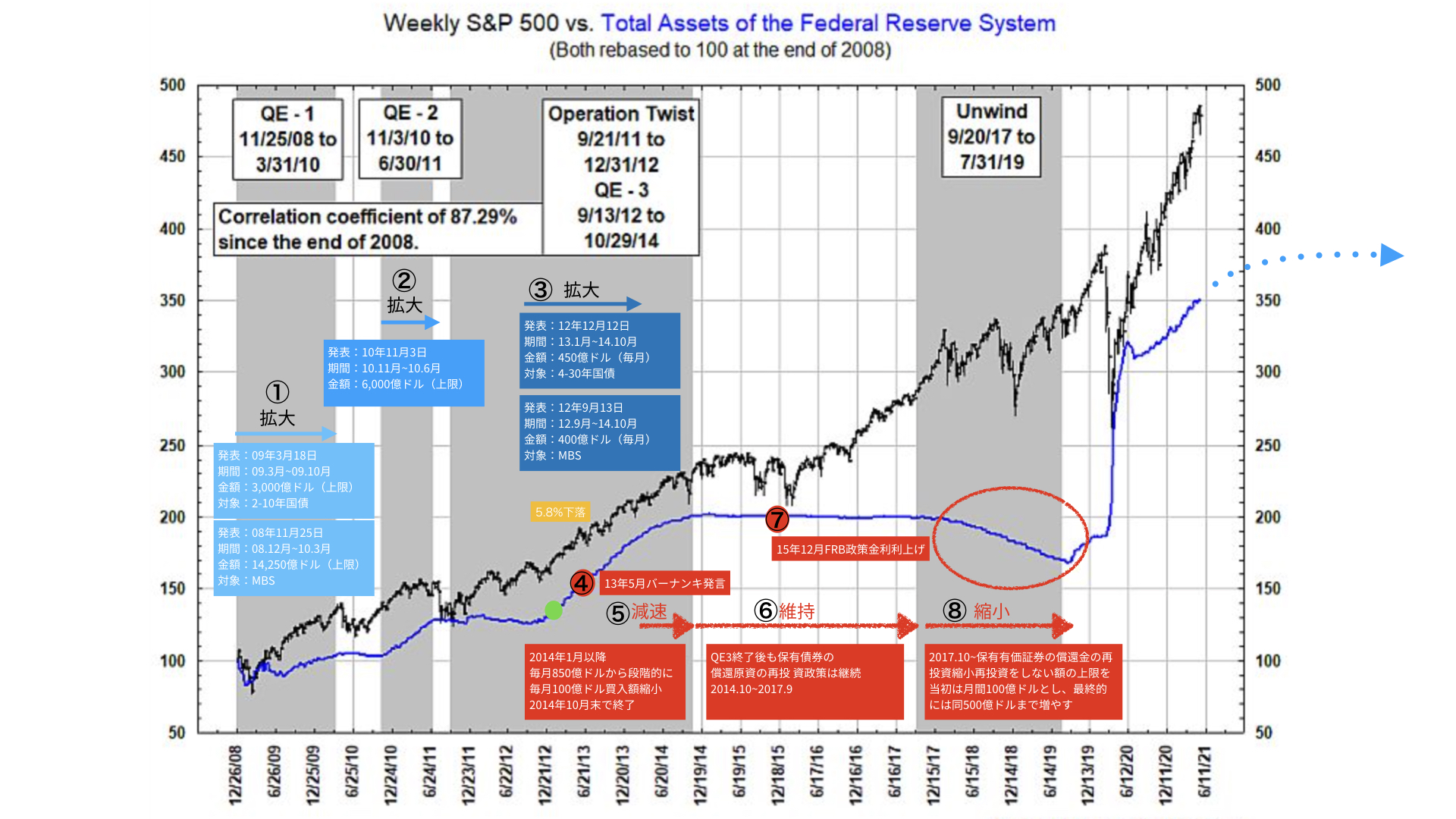

FRB資産の縮小が始まるまで

そして、最後に⑧です。今度は、持っているFRBの資産を減らしていこうとして、青線が少し右下がりになっているのがわかると思います。この段階になって初めて、月額買い入れ額を100億ドルほどにして、最終的には月額500億ドルほどが満期になる、もしくは売却する形で総資産額を減らしていき、FRBを正常化する動きがスタートします。これは2017年10月にスタートして、2019年まで続きました。

つまり、バーナンキ議長がテーパリングをスタートすると言った2013年5月から、縮小に移るまでは、4年と4か月の時間がかかっていることが分かります。今、パウエル議長を含めたFRBメンバーがテーパリングをしようと言っていても、実際に縮小や利上げが起こるのは、明日明後日ではありません。

前回のテーパリングから分かること

テーパリングを資産縮小と勘違いしたマーケット

前回のバーナンキショックで一番に問題になっているのは、バーナンキさんが言ったテーパリングという言葉と、縮小をリンクさせて考えるマーケット関係者が多かったことです。つまり、すぐにFRBがマーケットからお金を引き上げることになり、株価にとってかなりのマイナスだと受け取ったのです。その後、よくよく考えるとそうではないことが分かり、発表の一か月後から株価が大きく上昇しました。

今、マスコミやメディア関係者、コメンテーターがテーパリングになると株価がまずいことになると言っていますが、過去の事実を見る限りではそうではないことが分かります。

量的緩和が継続されるということは、株価を下げる要因になるのではありません。これから株価を下げる要因になるのは経済動向、適正なバリエーション、インフレ率の上昇による急激な金利上昇だと思ってください。過去の事例では、株価が堅調に推移していたことが分かるかと思います。

バーナンキ発言前後の10年金利の動き

もう一つ、同じようなチャートを作ってみました。こちらをご覧ください。こちらは、金利を表しています。青い線はFRBの資産、黒い線がアメリカ10年金利を表しています。

こちらの一番のポイントは、2013年5月バーナンキ発言の後、米国10年金利が1.9から3.9%まで、1.1%急激に上昇をしていることです。これは、国債の買い入れ額がどうなるのかということも踏まえて、マーケットが驚き売りに出したという流れがあります。

もちろん、他にも経済環境の変化も金利に影響を与えましたが、その後緩やかに金利は低下し、2%近くまで下がっていきました。ただし、先ほど見ていただいたように、この金利上昇により株価が大きく下落した形跡はありません。金利上昇するから、必ず株価が下がると言われていることも、疑問が残ります。

今日のまとめ

今日のまとめです。過去のテーパリングを振り返ると、バーナンキ発言と同じく、今回もテーパリングに対する話が出てくるかと思います。出てきた際に起こることは、マーケットは前回の反省を踏まえて、テーパリングをスタートしても緩和が続き、利上げや持っている金額を減らす行動はずいぶん先に起こることを理解していますので、テーパタントラムを起こす確率は前回よりも低くなっているでしょう。

大統領選挙と同じように、バイデンさんとトランプさんのどちらが勝ち、どういう反応になるのか分からないから、直前に不透明に対するリスクヘッジとして株売りのポジションをとったように、テーパリングがスタートすることでマーケットがどう反応するか分からないとして、ポジションを閉じる動きは出てくるかと思います。

しかし、それは本質的な動きではありません。変動が大きくなること(リスク)に対しての回避だと言えます。景気が良くなっているからテーパリングがスタートするだけで、マーケットの環境としては上がる素地があるということを覚えておいてください。

テーパリング=売りではなく、テーパリングだから、マーケットに対してポジションを減らすだけです。金利上昇する局面があっても、それは解釈の間違いでしかない可能性が高いです。実際には緩やかな金利上昇か、もしくは金利の安定につながることも金利動向からは分かります。

終わりに

テーパリングの議題はこれから夏場以降始まるでしょう。年内にテーパリングが始まることもあるでしょう。ただし、そうなったときによりどころになるのは、テーパリングかどうかではなく、ISM製造業指数や今週発表されたニューヨーク連銀製造業景況指数などで、製造業、小売業、個人消費がどうなっているのか、企業のEPSやPERといったファンダメンタルズがどうなっているのかです。通常モードに入っていくと思ってください。

ですから、テーパリングを過度に恐れることなく、しっかりと過去の歴史を振り返って、テーパリングだけが原因で何かが起こるわけではなく、それは景気のいい中における一つのアクションだと、冷静にチャートや過去の実績を踏まえながら判断すると、マーケットにお役に立てるのではないかと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル