[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は3月26日金曜日。週末先読みマーケットをお伝えします。

本日は、今週後半の動きを振り返り、バイデン大統領による3兆ドル規模の追加経済支援策の発表に伴って、インフレ懸念が注目されると思いますので、インフレの見通しについてお話します。

最近、インフレ傾向になるとこういう資産が上がるとか、こういう投資がいいといった言葉を見かけることがありますが、私たちは事実をもとにした分析を行う必要があります。勘や憶測で行動すると、投資においては失敗を招きかねません。

今回は1950年以降のインフレ傾向下において、どういう資産が値上がりしたのかという事実を基にした分析をお伝えします。

今週後半の振り返り

今週後半の流れ(1)

最初に、今週後半の流れです。1.7%ほどをつけていた10年金利が1.55%まで行くなど、かなり落ち着いてきています。本来金利が下がる状況であれば、株価が上がるのが普通ですが、実際にはそうなっていません。

少し気になっているのは、米国長期金利が下落しているのにドルが買われていることです。本来であれば、金利が下がるのはドルの魅力が下がるということなので、ドルが売られます。しかし、ドイツやフランスといった欧州で改めて新型コロナウイルスの脅威が増し、かつ米中貿易戦争で人民元が安くなり、そこから先読みしてか香港ハンセン指数が10%近く下がっていることも影響しました。本来であれば金利が下がっているので、アメリカドルが売られるところが、ドルに資産が流れている状況が続いています。

この流れには少し注意が必要です。アメリカは経済回復しているが、他の経済はそんなに良くなっていないと確認されれば、全体的にムードが悪くなることが懸念され、アメリカ株が少し軟調になっている気がします。

今週後半の流れ(2)

二つ目です。スエズ運河で大型コンテナが座礁しましたが、この状態でも原油価格は木曜に少し上がったものの、全体としては下がっています。本来、コンテナ輸送が遅れることによって原油価格が高騰してもいいところが、実際は高騰しきっていない状況が続いています。需要が減ってくるのではないかと言われていて、期待値よりも景気が減速することに対する先読みかと思われます。

ムードとしてはアメリカも中国も強かったものの、中国の雲行きが怪しくなり、欧州も復活すると期待されていたのに、できていない状況と、これから世界経済がどうなるのかに注目が集まっているというのが、今週一週間でした。

来週以降は、アメリカISM製造業指数で強い数字が出てくるかと思います。経済の底堅さを確認する形になるでしょうが、改めて来週以降も経済指標を見ていく必要があるでしょう。

来週注目のイベント

さて、来週アメリカ経済の今後を左右する大事なイベントがあります。それは、バイデン大統領が31日にピッツバーグで講演を行い、巷に出回る3兆ドルの追加経済支援策を発表するのではないかというものです。法人税の増税や、キャピタルゲイン課税への増税などもパッケージとして全て発表されるのではないかと言われています。

ただでさえバイデン政権ができてから1.9兆ドルの追加経済支援策が出たばかりで、改めて3兆ドルとなると、物価が大きく上がってくるのではないかという懸念があります。そういったこともあり、経済支援対策による経済に対する上昇効果とインフレ、金利上昇に伴うマイナス効果のどちらがいいのか議論がされています。今まで、金利の話が中心でしたが、今後改めてインフレはどうなのかという話が出てくるかと思います。

インフレに強い資産

それでは、インフレがどうなったときに、どの資産が上がったのかを分析していきます。まずはこちらのチャートをご確認ください。米国CPI(消費者物価指数)を1955年から取ったものになります。1年間で前年比に対してどれだけ物価が上がったかを示しています。今は1.6%ほどの物価上昇になっています。アメリカは本来2%を目指していますので、まだまだ物価が低いとして、パウエル議長を含め積極的な金融緩和策を続けています。

アメリカが目指す物価指数とは

1970年~1980年はオイルショックの影響などがあり、アメリカで一番大きくインフレが起きていました。強烈に物価が上がり、年換算で15%近くまで上がった年があったことが、赤で囲った部分から読み取れます。このような強烈な物価上昇は、FRBもデュアルマンデートの中で抑制するとしていますので、避けるべきだと考えています。

アメリカが今考えているのは、緑の線の部分です。物価が短期的に、コロナショックにより下がった後反動として物価が上がったとしても、それは持続性が無いと思っているのです。その根拠は、前回リーマンショック時大きく物価が下がった後、反動で物価が2.5%近くまで上がったものの、持続性が無く下がっていったことです。その後の金融政策を縛られましたので、安定的に2%に戻したいと思っています。2%を上回りすぎることに関しても、ネガティブに思っています。赤線で示した3つの上昇局面では株価が低迷していました。そこは皆さん、ぜひ覚えていて欲しいと思います。

1970年~1980年との類似性

ちなみに、1970~1980年の間というのは、今の状態とすごく似ています。経済成長率は8パーセントを超え、失業率は3.4%まで下がっていて、インフレは5%ぐらいで推移していました。つまり、今の状況と結構似ています。今年推測では6.5%の経済成長率で、追加経済支援策が出ると8%ほどの成長が見込めます。失業率は今6%ほどですが、1~2年以内に3パーセント台に戻っていきそうで、かつ低金利政策を続けているなど、とても類似しています。

今の時代に70年代のようなインフレは起こらないだろうと思っている方も多いと思いますが、歴史としてはそういうことが起こっています。0%の確率ではないと、ぜひ覚えておいていただきたいと思います。

インフレが懸念される理由

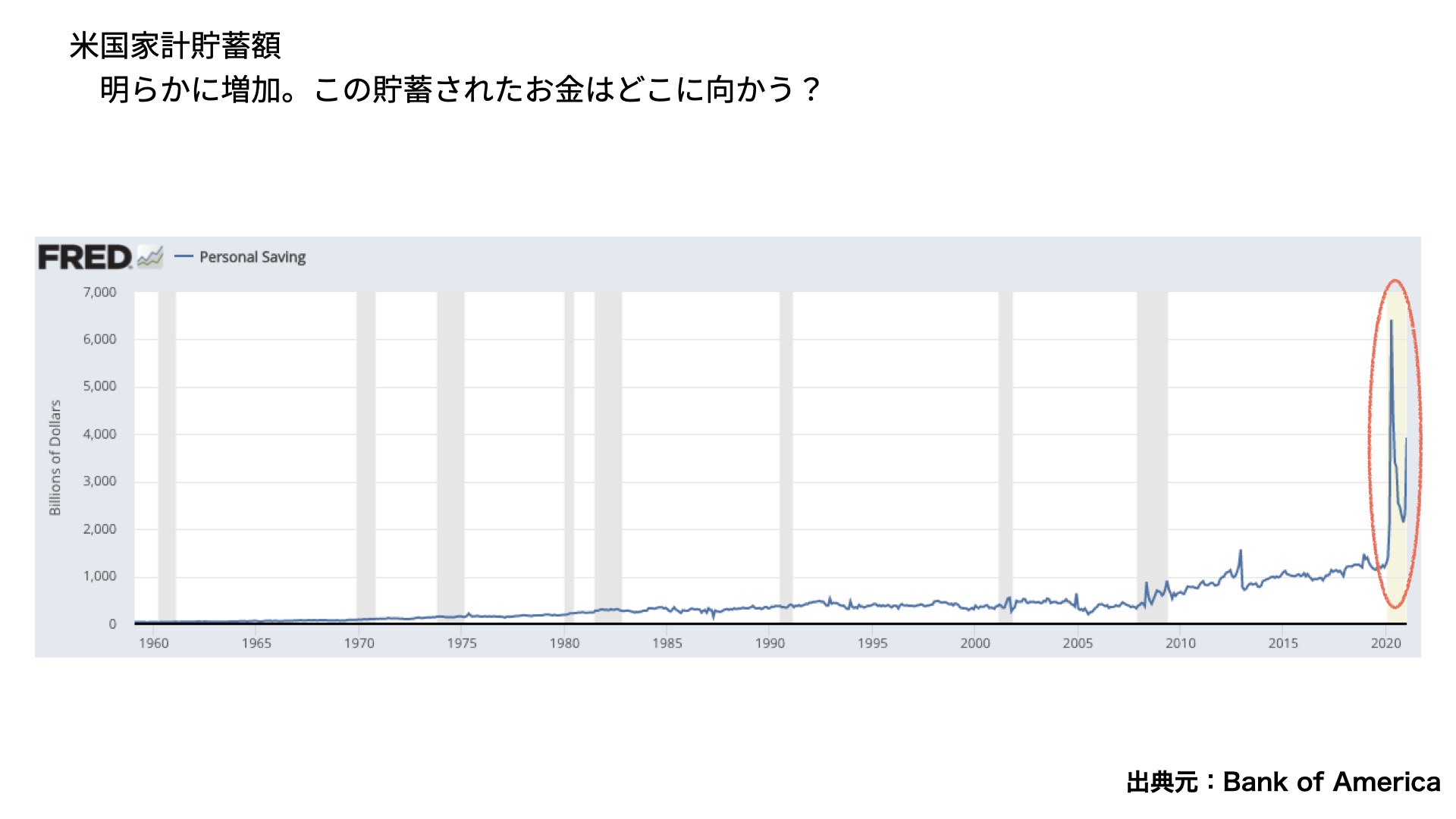

そう思う理由はこちらをご覧ください。こちらは米国家計貯蓄です。ずっと貯蓄率は上がってきています。私たちが小さい頃、アメリカは貯蓄率が低く、日本人は貯蓄率が高いため勤勉だと笑いごとで言われていました。しかし実は、アメリカも貯蓄率が増えてきています。これはお金の供給量に伴い、貯蓄が上がってきた背景もありますが、今回のコロナショックによりいろいろな給付金があったことで、かなり貯蓄率が増えています。赤い部分では、この異常値と言えるほどの増加が見ていただけるでしょう。

今回インフレに対して懸念されていることは、使われた給付金の多くが貯蓄に回っていて、いまだに消費に向かっていないことです。今回、3兆ドルの追加が決まれば、この貯蓄率はさらに増えるでしょう。また、仕事に復帰する人が増えれば、日頃のキャッシュフローも増えます。貯蓄をいかに使うかに目が向いてきますので、加速度的に物価が上がる可能性があるというのが、一つ目の懸念事項です。

二つ目の懸念事項は、インフラ投資を3兆ドル行うとなるとものが不足することです。需要が増えるので物価が上がりやすくなるというのが、二つ目のポイントです。

三つめは1970年代と同じですが、供給サイドに問題があるということです。供給側と需要側のニーズにギャップができたとき、物価は上昇します。今回、供給側に問題が起こっています。コロナによりサプライチェーンが遮断され、半導体、もの不足が起こったり、需要が減るだろうと生産能力を落としていたりします。すぐに供給を増やそうとしても、供給にこたえられない供給不足が起こるのではないかと言われているのです。これが1970年代と類似しているため、物価が上昇しうるのではないかとされています。

そして四つ目として言われているのが、スーパーサイクル論です。穀物や金属、石油、ガス、家畜とすべてのものが不足することで価格が上がっていく状況が、ここ10年ぐらい続く可能性があるというものです。前回のような極端な物価上昇は無いにしても、FRBが考えるような2%を大きく上回る物価上昇があってもおかしくないと言われ始めているのです。

今後株価はどうなるのか

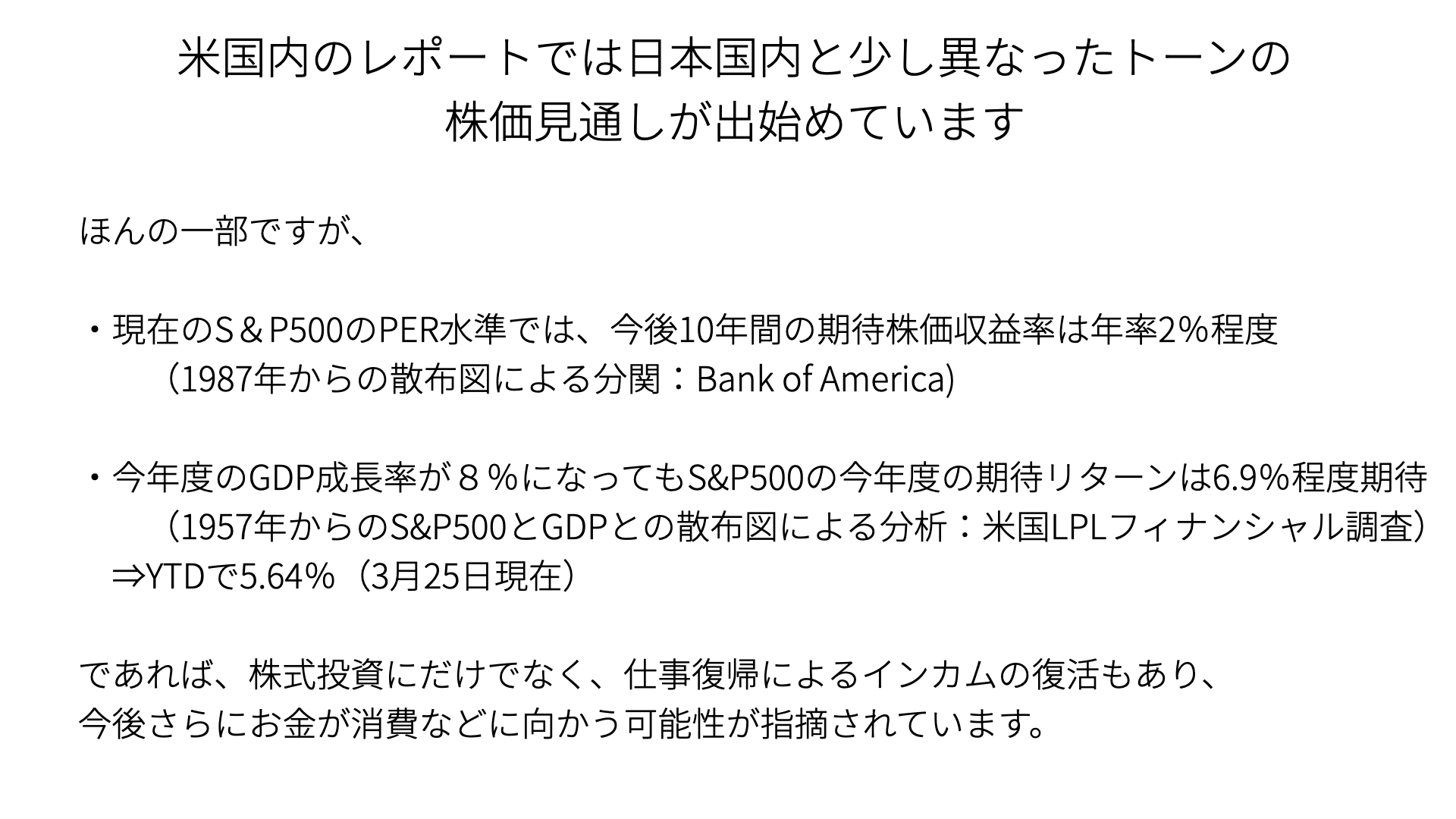

さて、物価に対してどうなのかと思われている中で、日本国内では通貨供給量が増え、FRBも支援的な状態とハト派なので、これからも株価が上がっていくだろうとする論調が中心を示しています。

Bank of Americaのレポート

しかし、アメリカ内で出ているレポートをつぶさに見ていくと、一部ではありますが、ネガティブな情報が出始めています。例えば、Bank of Americaが発表した1987年からの散布図分析は、現在のS&P500の水準では、今後10年間の年間期待収益率は年間2%程度に収まるとしています。累積で20%ぐらいしか期待できないとして、余っている株式に投資しようとする意欲が以前より減速していると言われています。今回の1,400ドルの給付金が株式に向かっていない背景には、実はこういうことも関係していると言われているのです。

LPLフィナンシャルのレポート

もう一つ。これは1957年からのS&PとGDPの散布図、このGDPのときにはこのぐらいの株価収益率があったとプロットしていき、どこに偏差しているかを見たものです。今6.5%の経済成長率とFRBが見ていますが、インフレ投資に伴ってGDPが上がって今年度のGDPが8%に仮になったとしても、今年のS&P500の年間リターンは6.9%程度しか見込めないのではないかと米国LPLフィナンシャル調査は言っています。そしてS&P500を改めてみると、年初来5.64%上昇していますので、これからの上昇率は1.3%しかないことになります。

つまりBank of Americaのレポートも、LPLのレポートも共に、1.数%~2%と、S&P500等に投資する意欲が少しそがれる、もしくはリスクを継承するようなものになっています。日本国内ではそういったレポートは見かけませんが、アメリカ国内のレポートを見ると、アメリカ本体の投資意欲が少し減速していることから、調整局面に入ってきているのではないかと思われます。

インフレに強い資産とは

株式投資に使うよりも、今までできなかった生活への消費が増えることで、インフレが起こることが懸念されているのです。実際にインフレが起こるかどうかは別ですが、このファミリーオフィスを含めて資産管理を行う過程で一番大事なのは、インフレが起こったとき、資産防衛を行うことです。期待収益ばかりを見ていると、資産が値上がりしているようで、物価に対して負けていることがあります。

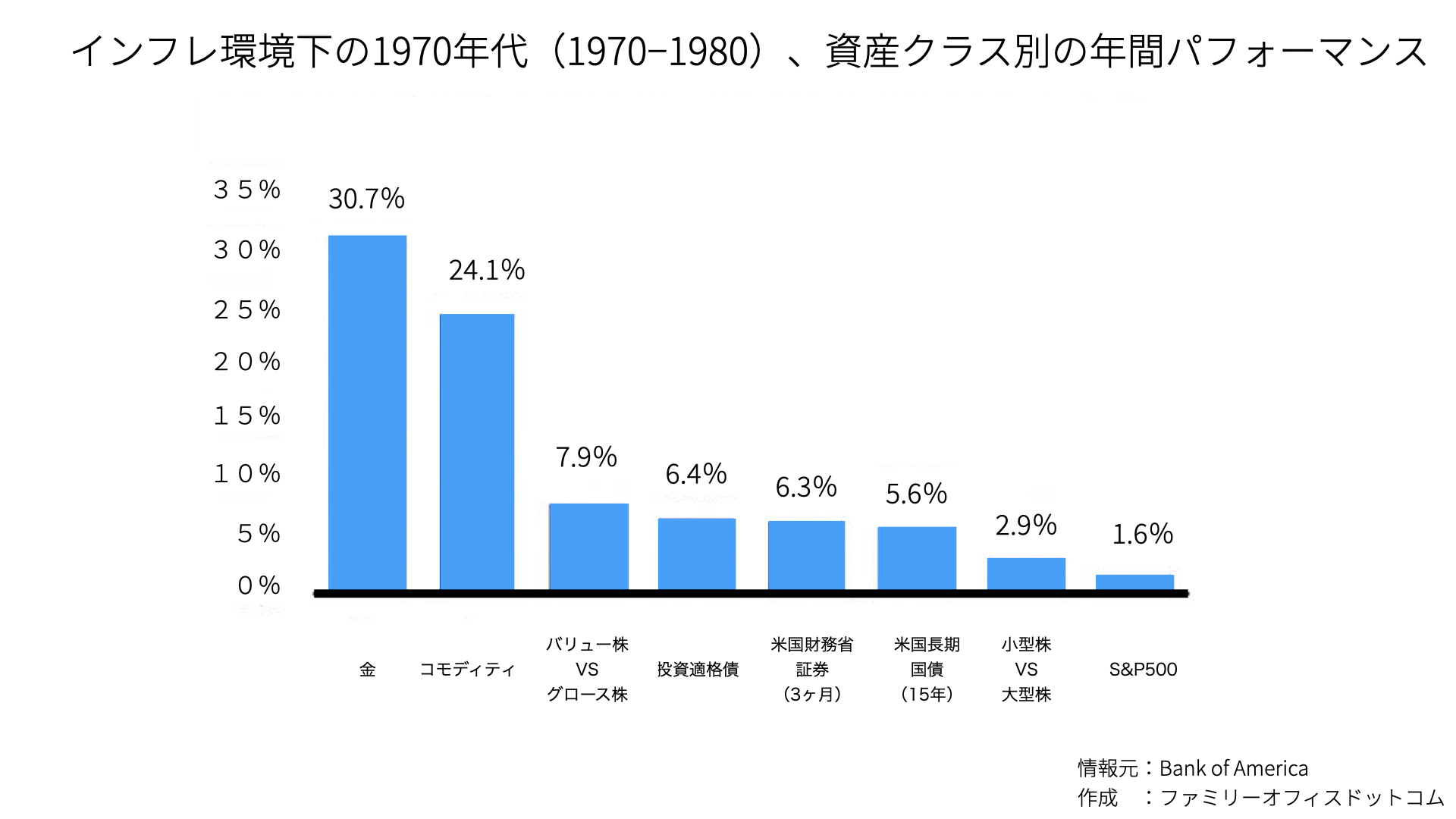

どう防衛すればいいのかを明らかにするため、1970年代の実際のパフォーマンスを調べてみました。これはBank of Americaの情報を基に私が編集したものになります。1970年は一番強烈なインフレ状況下にありました。そのとき、資産クラスで一番パフォーマンスが良かったのはどれかを調べたものになります。

一番インフレに強いのは

ご覧になって分かるように、年換算のパフォーマンスになります。金は30.7%も上がっていますので、このときからインフレに一番強いのは金と認識されたのは間違いないです。次にコモディティです。これがインフレになるというのは、物価が上がることになります。金とコモディティが上がったのは、コモディティの供給量が限定的で、金の在庫量も決まっていると、ものが一定数しかないからです。物価が上がっているときに価格が上がりやすい傾向がありました。

ですから、今後もしインフレが強くなってくるのであれば、金やコモディティを一部持つ必要があります。年金基金や機関投資家はコモディティや金のオルタナティブ投資を、必ず一定量持っています。皆さん個人投資家にとっても必要になりますので、今後インフレ傾向があれば、そういったものを考えてください。

バリュー株とグロース株はどっちがいい

次に、バリュー株とグロース株を見ました。1980年代のインフレ傾向の中では、バリュー株がグロース株を7.9%も上回っています。そして、S&P500は1.6%しか年換算で上がっていません。つまり、株価は全体としてほぼ上がりませんが、バリュー株がグロース株を上回っていることから、グロース株はマイナスだったということが分かります。インフレ傾向化においてグロース株はマイナスになるものの、バリューは保っています。これからインフレ率が上がり、金利、物価上昇指数が上がる中、値段がいいものはバリュー株と言えます。

債券はインフレに弱い?

次に債券です。債券は通貨を基にしたものですので、金利上昇局面では価格が下がり、パフォーマンスが悪いのではないかと思っている方が多いと思います。しかし、実はバリュー株、グロース株の次に来るのが投資適格債と3か月アメリカ財務省証券(T・Bills)です。それぞれ6.4%と6.3%と悪くないです。金利が上がっていく状況で本来は債券が下がりますが、満期まで保有すると元本と金利が確定で入ってきます。つまり、価格上昇の影響を受けるより、確実に金利を取りながら元本を確保できる投資に注目が集まると言われているのです。

そして、金利上昇の影響を受けやすい長期国債については、それを下回るパフォーマンスですが、これも保有すればきっちりと金利が入ってきますから、重宝されていたという特徴があります。

大型株と小型株どっちがいいか

一方で株式を見ると、小型株の方が大型株をオーバーパフォームしています。大型株の方がインフレの影響を受けやすいのです。大型株は海外からの輸入等も伴っていますので、物資を使うことが多いです。その結果、影響を受けやすく、投資家、消費者に対する価格転換ができず、下がりやすい傾向があるのです。

後半のまとめ

このように、ものが有限である金とコモディティはインフレ下において上がりやすい傾向があり、バリュー株はグロース株よりも当然いいパフォーマンスがあります。しかし、株全体としてはパフォーマンスが落ちるということで、株の中におけるバリュー株へのシフトが間違いなく起こると言えます。

一方で、激しい金利上昇局面においては、確実に元本とクーポンが確保できる債券への投資に有効性があると言われています。その中で株に戻ってみると、小型株の方が物価上昇の影響を受けにくいです。

今後必要な姿勢

もし、今後金利がFRBの予想している2%~2.5%を上回るのであれば、こういったパフォーマンスに注目を置いて、自分たちの投資割合を変更することが必要だと思います。ただ、インフレになったときに動き出すのではありません。実際には兆候が表れれば年金基金等は投資割合を変えてきます。金やコモディティ価格を見て上がっているのであれば、インフレをみんなが警戒し始めたのだと、ご自身もそういったものへの投資割合を増やしていくことが大事かと思います。

来週以降、バイデンさんが改めて3兆ドルの経済支援策を発表します。そうなると恐らく、物価に対する上昇圧力が高まるかと思いますので、今後のテーマとしてインフレ、物価上昇について注目していただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル