[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月24日月曜日。今週のマーケット見通しをお伝えします。

本日お伝えするポイントは二つです。一つ目は、先週発表のあったニューヨーク連銀製造業景気指数、フィラデルフィア連銀製造業景気指数の2指標を中心に、夏場以降に景況が腰折れするのではないかという可能性が見えてきましたので、その中身をお伝えすることです。

もう一つは、ここ最近1.65%を中心として動きが固まってきているアメリカ10年金利が今後どうなるのか、長期債券の需給面も含めて見ていきます。

先週の振り返り

最初に、先週一週間を振り返ります。S&P500やNYダウはマイナスに転じましたが、ナスダックは若干プラスになっています。金も少し安定的になってきている中で、コモディティ価格は下落傾向です。マーケットではインフレ懸念が少し後退し、金利が落ち着いたことによって株価が安定的になった結果、今後は、株価も元の強気トレンドに戻ってくるのではないかという見通しが出てきています

一方で、まだまだ安心できる材料が少なく、膠着(こうちゃく)状態に入っている可能性もあるというのが、今のマーケット環境です。

次の大きな材料になるのは、バイデン政権による新たな経済対策がどのぐらいの歳出規模になってくるのかになろうかと思います。その内容を踏まえて、今週以降色々な動きは出てくるでしょう。

景況感指数がピークアウト?

ニューヨーク連銀製造業景気指数について

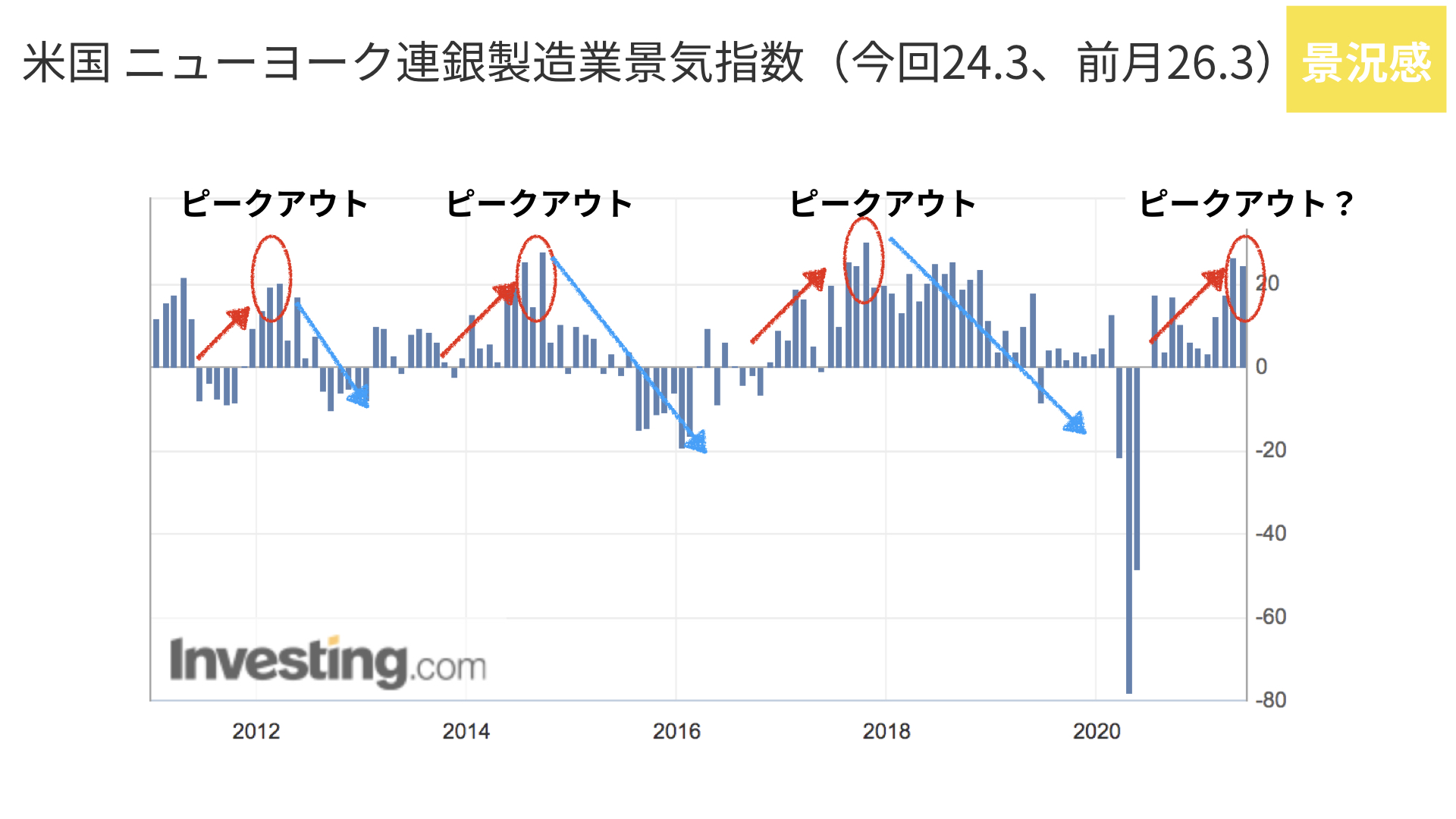

では、本日のポイントについてです。まずは、先週出されたニューヨーク連銀製造業景気指数を見てみましょう。これは2010年から取ったチャートになります。矢印の通り、それぞれ上昇トレンドに入ってくると、かなり長い間上がってくることになります。およそ1年~1年半ぐらい上昇トレンドに入る傾向があります。ピークアウト後は緩やかに下がる傾向があります。こちらの方が期間としては長いです。今回、ピークアウトをつけた可能性が若干あると感じられました。

というのは、先月26.3から今月24.3といったん下がっていますが、過去の例を見ると翌月、強くなってもその後は何となく緩やかに下がってくるピークアウトのトレンドになる傾向があります。また、指標の詳細を見てみると、ピークアウトの可能性を示唆する要素もあります。仕入れ価格、販売価格が過去最高記録を残したことを考えると、足元の価格上昇は当然強いですが、継続性については疑義があります。今後、緩やかに景気指数も落ち着いてくるのではないでしょうか。

フィラデルフィア連銀景気指数について

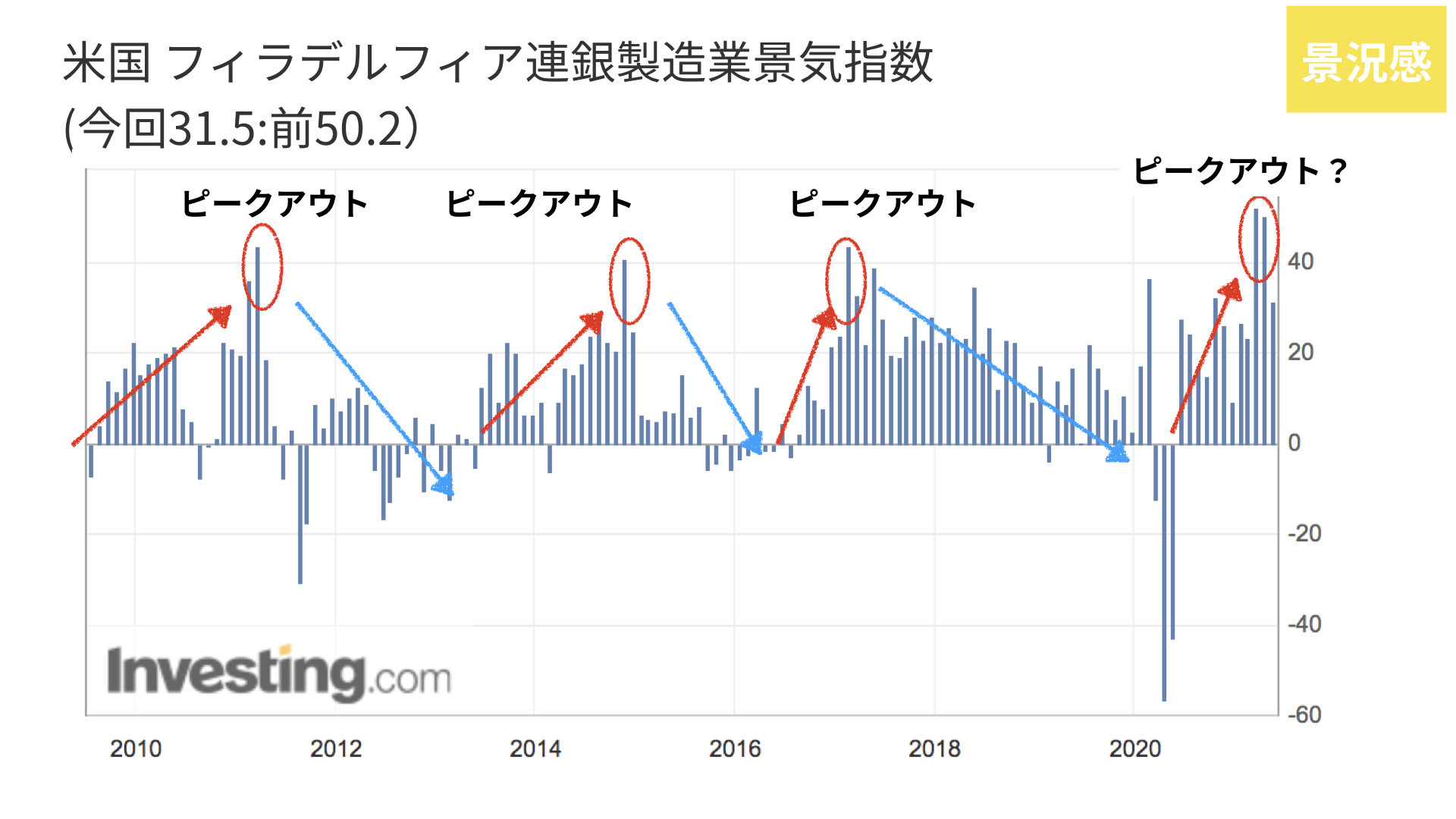

次に、フィラデルフィア連銀製造業景気指数です。こちらは前回50.2から31.5ということで、前回を大きく下回っています。これもニューヨーク連銀と同じような傾向で、新規受注や出荷、雇用といった主要項目が先月から比べると大きく下落しています。

また、出荷遅延、在庫、受注残はともに大幅に上昇していますが、これはサプライチェーンの混乱が続いていることが背景になります。サプライチェーンの問題が落ち着いてくれば、今後景気指数も落ち着いてくるでしょう。こちらも少しピークアウトした可能性があるかと思います。

マークイットPMI製造業購買担当者指数について

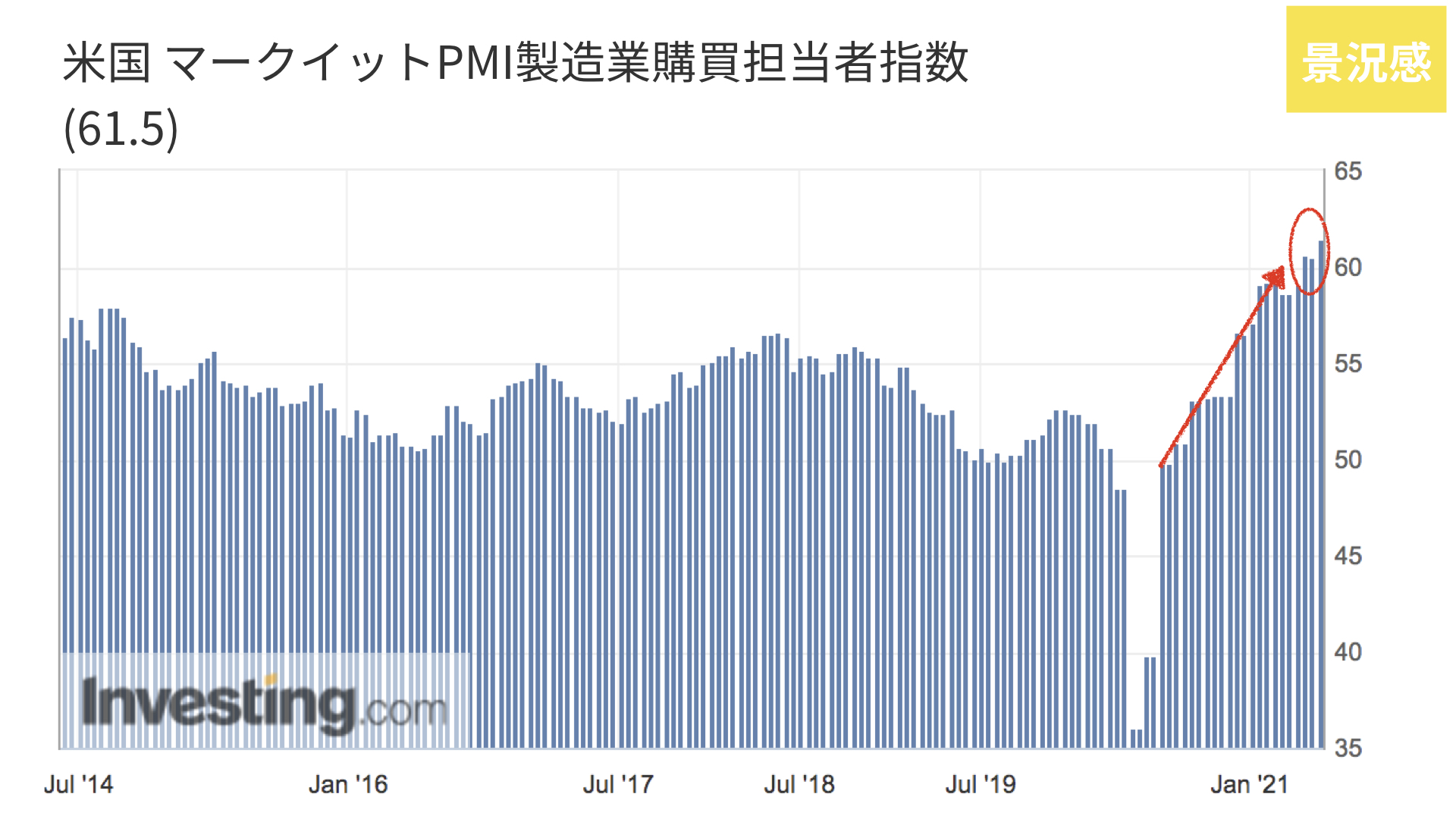

さらに、マークイットPMI製造業購買担当者指数も確認してみましょう。こちらは61.5ということでピークアウトするかと思われましたが、強い数字が出ています。

三つの指標から読み取れること

PMIも含めた三つの指標を見ていただきましたが、好調な状態が続いています。決して悪化しているわけではありません。ただ、PMIはプラスでしたが、他二つの連銀指標は若干弱含んで、トレンドが変わりつつあることが見て取れます。

ここから読み取れるヒントについてです。アメリカにおける製造業の割合が減ってきているものの、製造業景気指数は株価との連動性が非常に高いです。好景気と言われているISM50を超える水準にあったとしても、実際に上昇トレンドにあるときの株価推移と、ピークアウトした後停滞している間の株価では、月間の勝率が大きく変わってきます。

例えば、ISMが50を超えてトレンドが上昇傾向のときは、月間の株価は7:3の割合でプラスになる状況です。それが、例え50を超えた好景気の水準であってもピークアウト後のダウンレンドでは月間の勝率が5:5まで低下します。ピークアウト後は、勝ち負けの各地るが半々になり、かつ、かなりボラティリティが上がってくる傾向が出てくるのです。

ですから、こういった製造業指数がピークアウトしたかどうかは、今月限りで判断することは難しいですが、来月以降をしっかり見ていく必要があります。ただしその中で、例えばサプライチェーンの問題が解決するとか、インフレ率が落ち着くことがあれば、この指標がさらに低下してきたり、戻ってきたりするなどの影響が出るでしょう。

このような景気指数があまり下落しないで高止まりすれば、まだまだ株価は堅調に続くでしょう。これがピークアウトして下落を始めると、株式投資に対する勝率が下がってくることで、つまり、株価への投資意欲が減退し(レバレッジ比率などが下がる)ことになるでしょう。その点には注意が必要です。

米国金利動向について

インフラ計画について

次に金利を確認します。こちらをご覧ください。バイデン政権が発表した2.25兆ドルのインフラ計画に対して、今回は185兆円まで減額しようとしています。金額を下げて共和党に意見を合わせようとする姿勢を見せているにもかかわらず、共和党は受け入れる水準にないとしています。

インフラ計画は、基本的に増税によって財源を賄うことにしています。この金額が大きくなったとき、金利も大きく上がるかどうかは中身によって変わることになります。今回減額して、共和党が強烈に反発するような増税をなくしていくとなると、金額が縮小しても、増税を見送って国債を大量に発行することになるかもしれません。もしくは、増税は残したままで歳出額を減らすことも考えられるでしょう。

そうなれば、経済に対する腰折れができます。つまり、この内容によっては今後の金利、株価が大きく影響を受ける可能性が出てきます。方向性を出していきたいと言っていますので、こちらに関するニュースは特に注意が必要です。

アメリカの10年金利水準は魅力的?

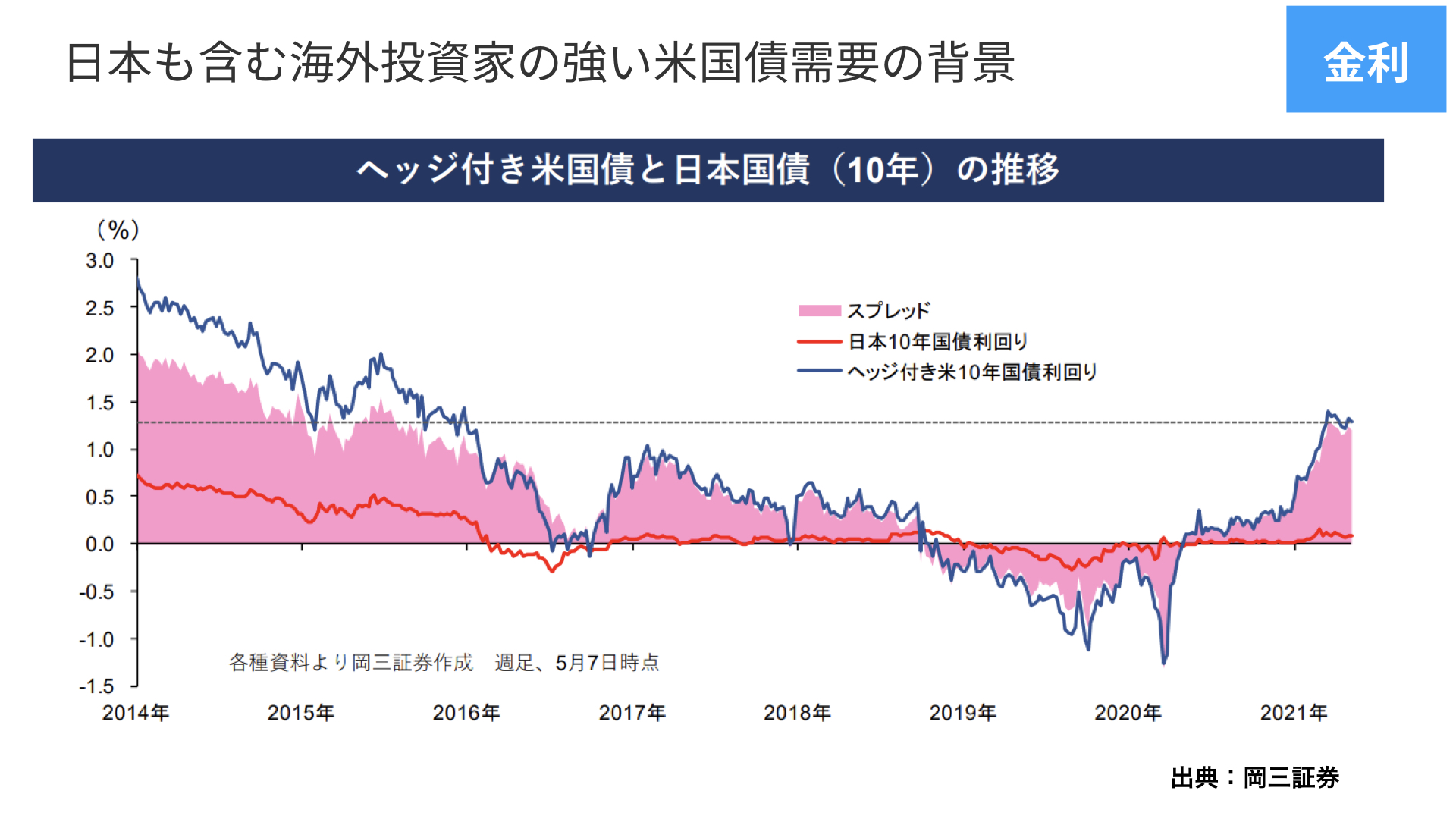

そのような状況では通常、金利が上がっていく状況になりがちですが、なぜ10年金利は上昇しないのでしょうか。皆さんに知ってほしいのは、アメリカ10年国債の利回りが海外の投資家から見ると魅力的な数字になっていることです。10年国債の金利が1.65%程度でも魅力的な理由を改めて確認してみましょう。

アメリカ国債が買われる理由

こちらは、岡三証券さんからの資料になります。ここにはドル円が大きく動いても影響を受けない、ヘッジ付きアメリカ10年国債利回りを掲載しています。アメリカ10年国債を普通に買うと1.65%ほどですが、そこにヘッジコストをかけても1.4~1.5%ぐらいの利回りが出ます。一方で、円で国債を買った場合には0%。1.5%ほど利益に差が出ることになります。

そこで日本の年金基金を含めた機関投資家は、1.4~1.5%のスプレッドを魅力的だと感じて、海外からのお金がアメリカドル、アメリカ国債に流入しているのです。バイデン政権の政策で金利が上がるかもしれないと思われても、今の水準で十分国債は買われるため、現段階では金利が落ち着いているのです。ですから、一週間~二週間で国債の金利が上がるとは、少し考えづらいでしょう。

コモディティ価格の下落に違和感

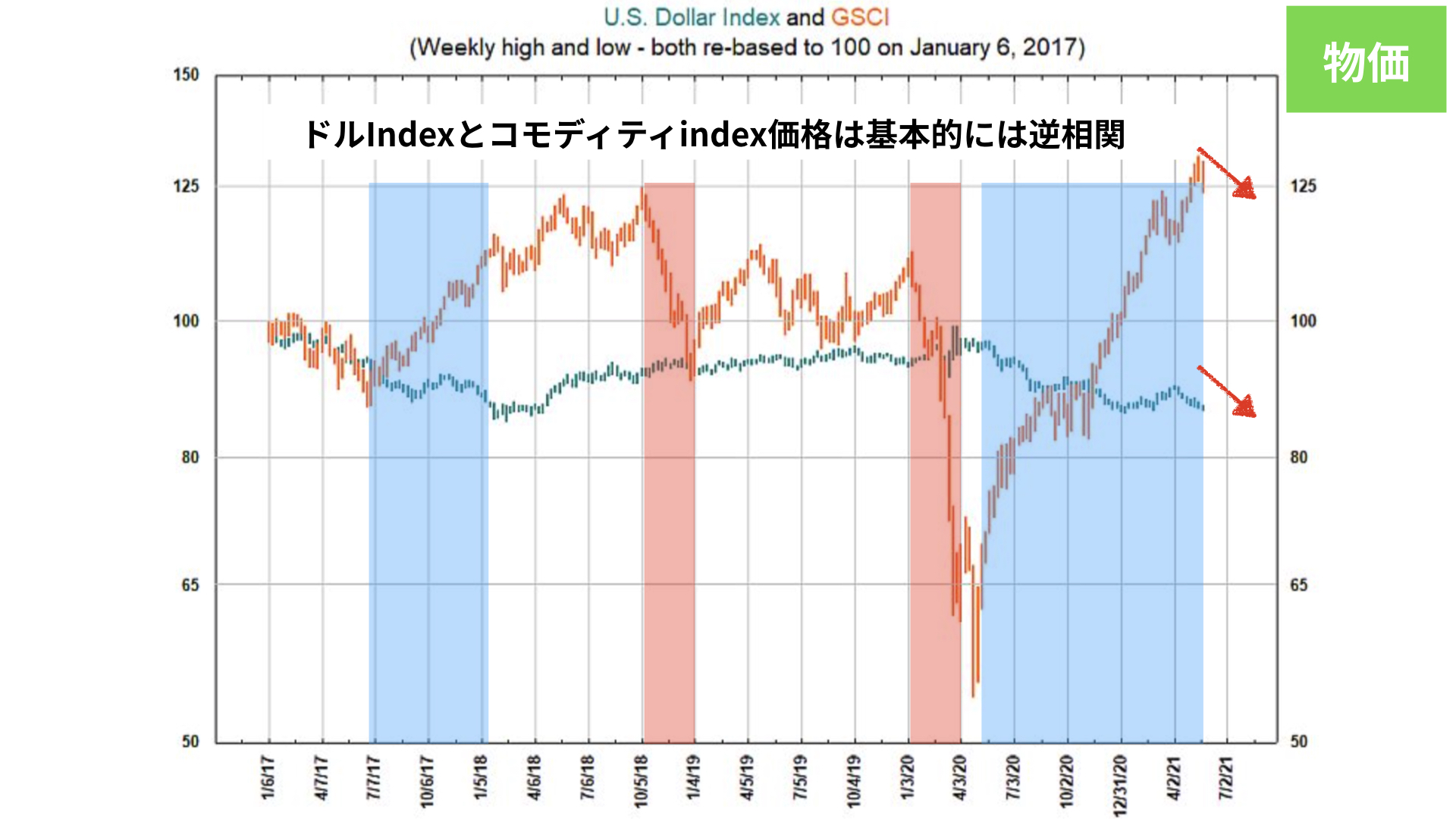

次に物価です。こちらは、アメリカドルとGSCI(ゴールドマンサックスコモディティIndex)を表しています。細かい動きではありますが、ここ二週間ほどGSCIが下落基調にあります。コモディティ価格が下がってくる場合、普通ドルIndexが上昇する逆相関関係にあります。しかし、今回はコモディティ価格とドルIndexが同時に下がる正相関になっているのです。

これは恐らく、高すぎたコモディティ価格に対して、先物取引の関係者が売ってきているのでしょう。そういった意味では、コモディティ価格、物価も落ち着いてくるのではないかと思われますので、今週に金利が急上昇する確率は低そうです。

ここまでのまとめ

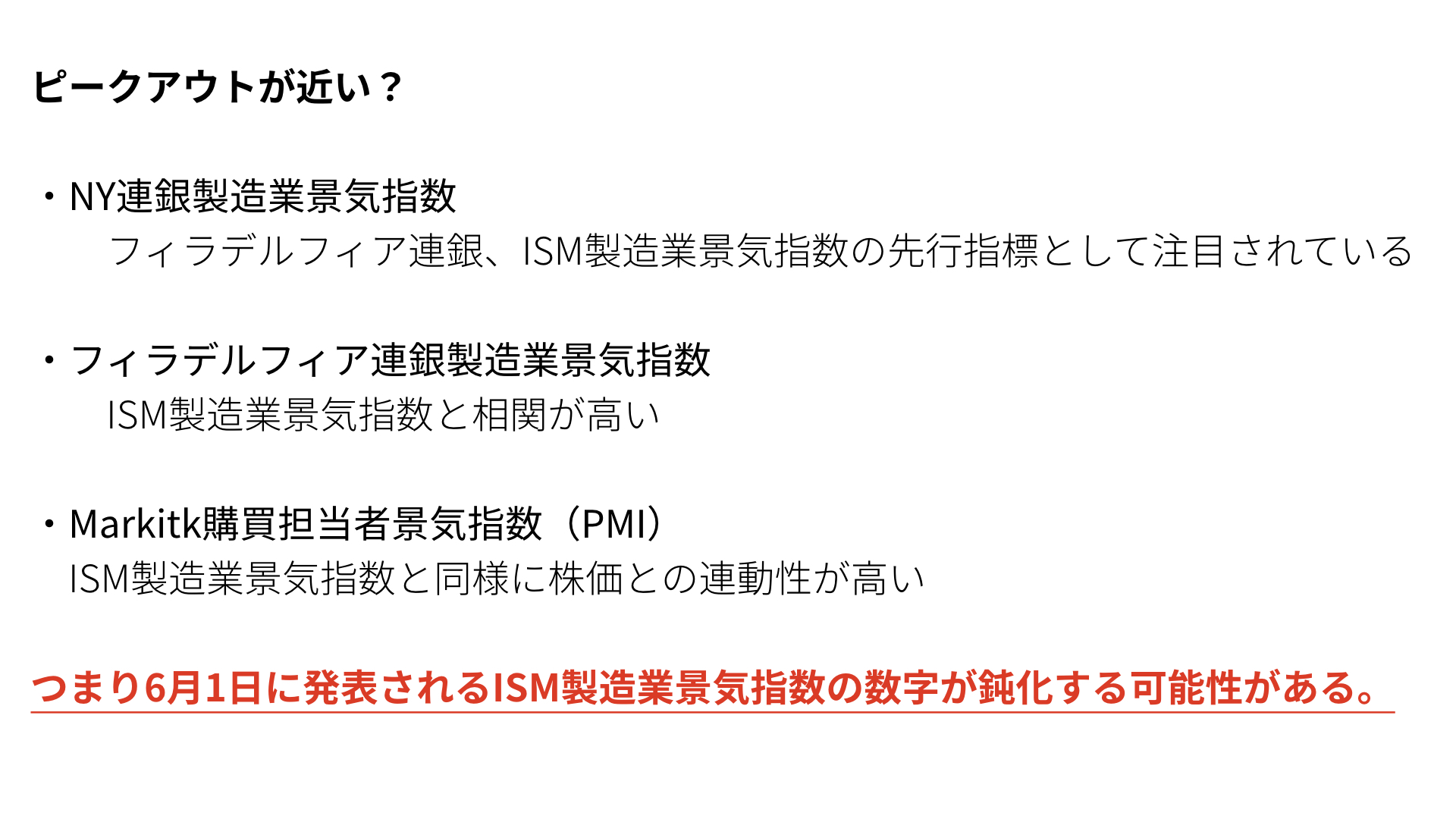

ここまでの内容のまとめです。景況感ではPMIが上昇したものの、それ以外のニューヨーク連銀、フィラデルフィア連銀はピークアウトに近づいている感じがあります。夏場以降、フィラデルフィア連銀やニューヨーク連銀の指数がピークアウトすれば、その後ISM製造業指数もピークアウトします。それにより夏場以降、株価も上がりにくい状況になるのではないかとの意見を、マーケット関係者のレポートで見かけるようになってきました。

今まで景況感がいいことが前提にありましたが、ピークアウトしている可能性があるというのが先週一週間で分かってきました。今後は、景気がいい前提でマーケットを見るばかりではなく、ピークアウト時期について目を凝らす必要があるでしょう。

次に金利です。バイデン政権の新しいインフラ法案がどの規模になるのか、中身はどうするのかの詳細がつまっていないことで、金利が動きにくい状況にあります。その状況の中で金利が1.6%台で安定しているのは、海外投資家から見れば、アメリカ10年金利が投資対象として十分に魅力的であることを確認しました。今は金利が落ち着いている状況で、一時的ではあるかもしれませんが、株価にとってプラスだと言えるでしょう。

さらに、今までマーケットを混乱させてきたコモディティ価格もピークアウトの傾向が見えてきています。こちらも株価が落ち着く、先週一週間の動きと同じ動きが続くと思われます。

今週の注目ポイント

これらを踏まえると、今週はリスクオフが続き、相場が底堅い展開が続くと思われます。今週見ておくべき材料を最後にお伝えします。

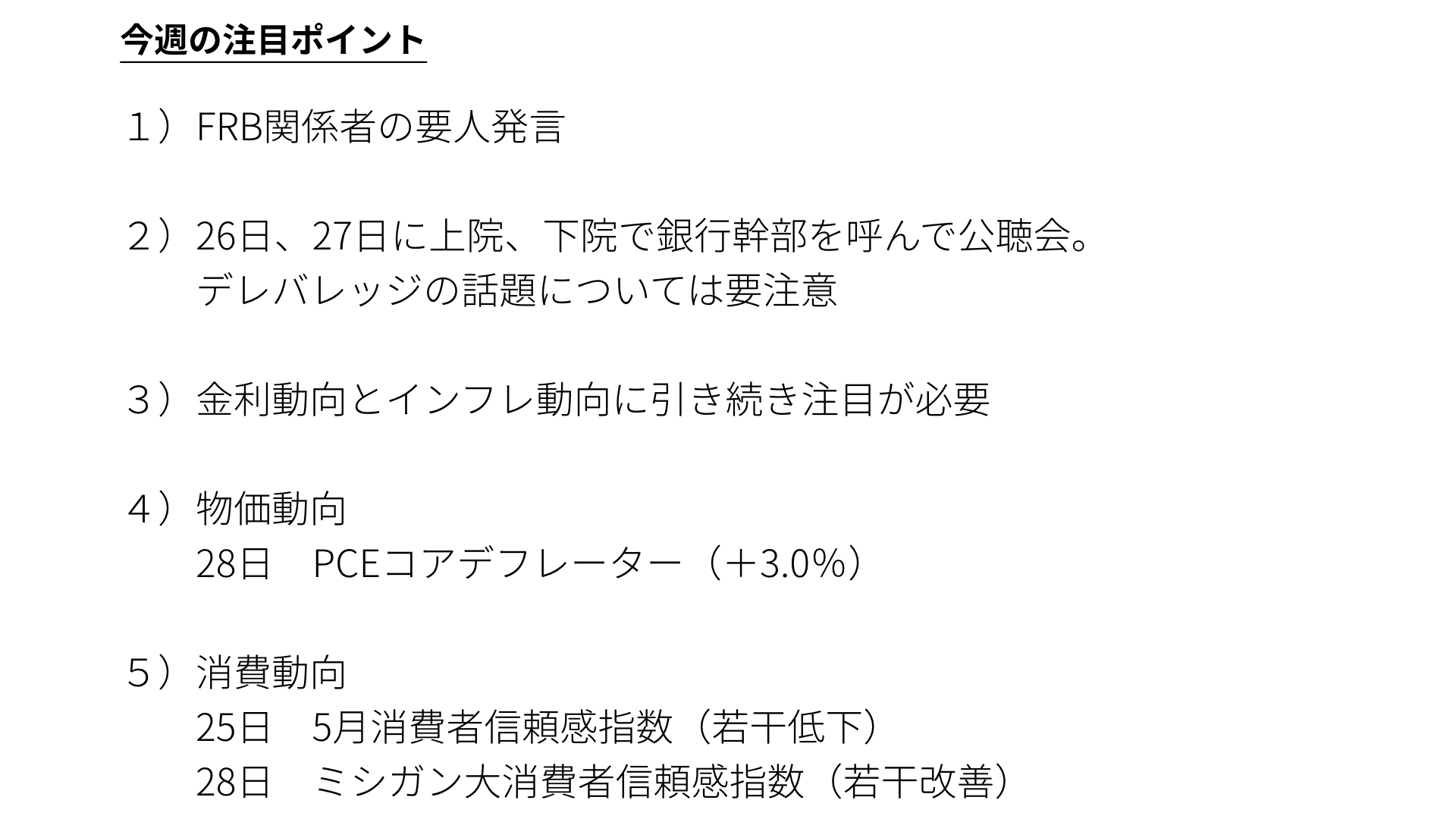

今週は要人発言が多く続きます。FRB関係者が多く発言しますので、出口戦略についてのコメントがあった場合、マーケットが動揺する可能性があります。要人発言については要注意です。

また、銀行幹部を上院下院に呼んで話をします。こちらの内容は公になっていないですが、アルケゴス問題を発端としたレバレッジの話が出るようであれば、マーケットが中長期的に縮小する傾向がありますので要注意です。

あとは今までと変わらず、インフレ動向、金利動向が気になります。その中でも、28日のPCEコアデフレーターについてチェックしておきましょう。プラス3%と予想されていますが、こちらが続くようであれば、FRBが出口戦略として2年後に行うとしている利上げも前倒しになる可能性があります。注意が必要でしょう。

最後に、消費動向です。景況感が落ち着いてきていることもあり、25日の消費者信頼感指数と28日のミシガン大学消費者信頼感指数は、それぞれ若干低下と若干改善と、まちまちの予想になっています。こちらが強く出すぎるようなことがあれば、景気がまた過熱し、金利の利上げが話題に出てくるかもしれません。逆に低下すればさらに緩和姿勢が必要だとなるかもしれません。マーケットが過度に捉えれば、こういったところに注目が集まってくる可能性があります。

終わりに

今週も、先週までと同じようにインフレ金利動向が中心の話題になってくるでしょうが、加えて、景況感についても慎重に見る必要があると、最近の傾向からは感じられます。景況感にアンテナをしっかりと張り巡らせながら、要人発言や銀行に関する規制についてのニュースも、慎重な姿勢で見ていきたいと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル