[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月26日水曜日、今週の中間チェックをお伝えします。

本日のテーマは、米国債券ETFの見通しです。今週、注目されていた各連銀総裁の発言ですが、今後のテーパリングについていろいろな発言が繰り返されています。その中でも、現在買い入れを行っている不動産担保証券(MBS)を、国債よりも優先的に買い入れ額を徐々に減らしていく検討が必要ではないか、と発言する総裁も出てきています。そのことから今後、この買い入れの減額が起こった際には、MBSの価格がどうなるのか、また、このMBSを30%近く保有しているアメリカで一番有名な債券ETFのAGGやBNDに、どのような影響があるのかを分析します。

FRBが金融緩和策として買い入れ対象のMBS

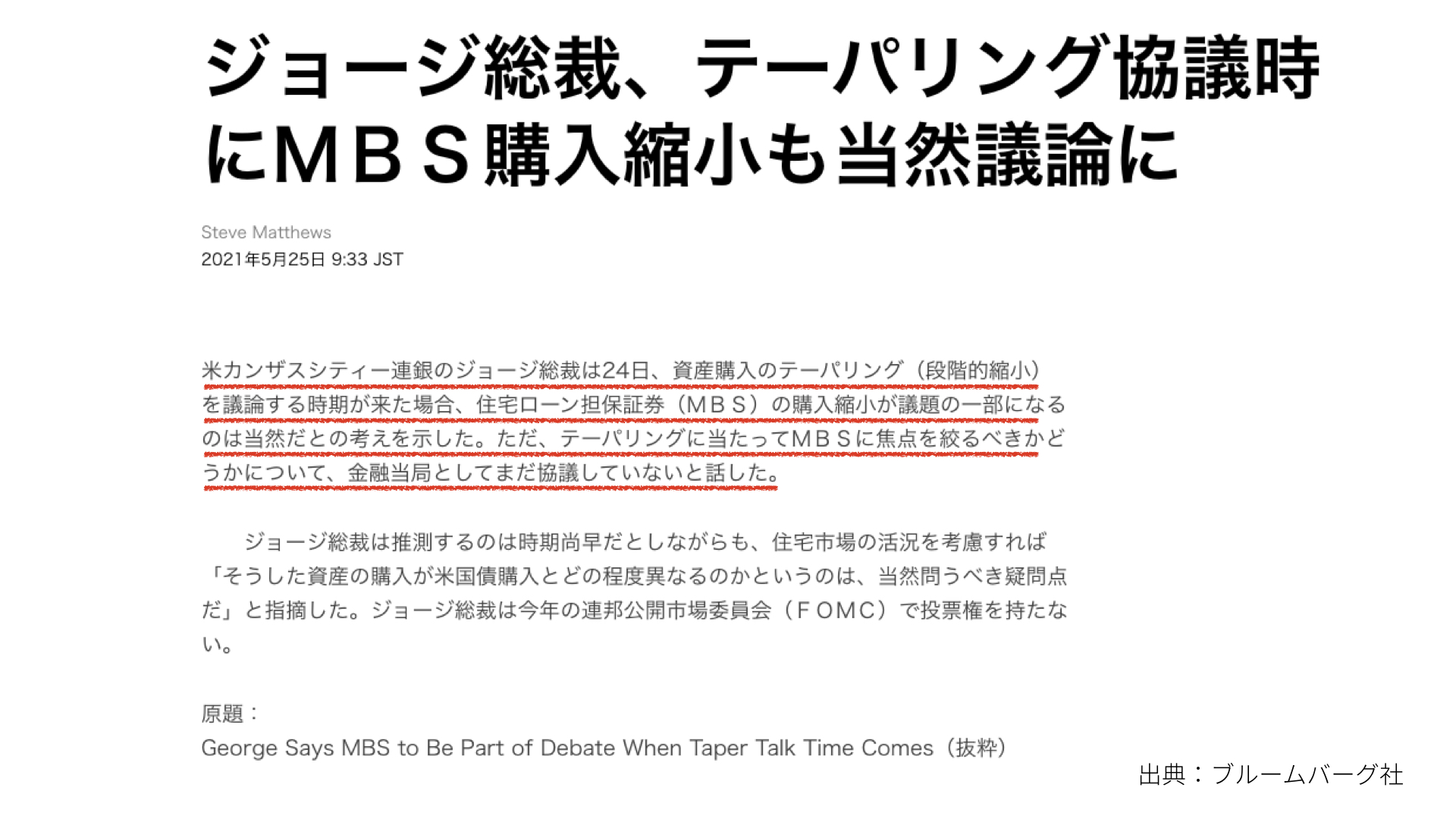

ジョージ総裁の発言に関する記事について

まずはこちらの中身をご覧ください。今週に入り、FRB高官らがいろいろな発言を自由にできるようになっています。今回も24日にカンザスシティー連銀ジョージ総裁がテーパリングに関する発言をしています。

内容としては、現在買い入れている月額1,200億ドルのうち、米国債が800億ドル、MBSといわれる不動産担保証券が400億ドルですが、不動産が活況であることを理由に不動産担保証券の買い入れを優先的に減らし、米国債の買い入れを維持することも十分に議論のテーマとなるのではないかというものです。

もちろんこれに関しては、当局での協議は行っていませんし、ジョージ総裁が投票権を持っている立場でもありませんが、そういったことも含めた検討があるのではないかと言っています。

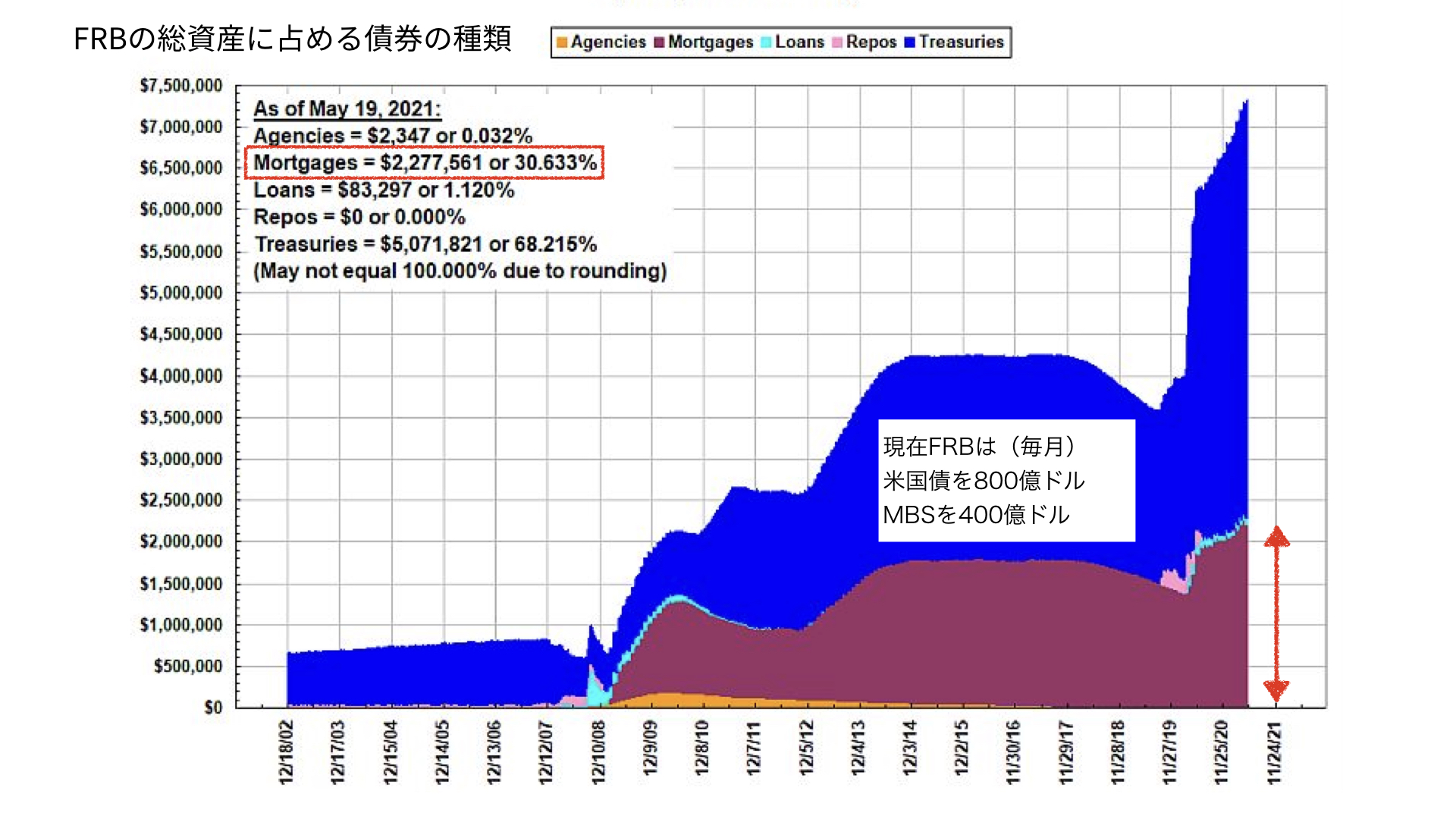

FRBの総資産に占める債券の種類について

ジョージ総裁以外にも、こういった発言は各種金融機関からのレポートや、FRB関係者からもちらほら出てきています。実際にこれが現実味を帯びてきた場合には、どういう影響があるのかを見ていきましょう。

こちらのチャートをご覧ください。FRBの総資産に占める債券の種類を表しています。現在、FRBの持つ総資産額は7兆ドルを超えています。そのうち、紫色の部分がMBSになります。左上の赤四角で囲っているように、FRBの持つ資産のうち30.633%がMortgagesにかかるMBSを持っていることになります。

FRBはなぜMBSを買ってきたのか

MBSを買ってきた理由は、今まで不動産市況が悪化したとき、これを買うことによって不動産に関する安定を生み出そうとしていたからです。貸し出している金融機関に対して資金を供給する目的で、MBSを買っていたというのが背景にあるのです。

そもそも、銀行が個人に対して貸し出した住宅ローンは、日本の銀行であれば30年間かけて回収するまで銀行が責任を負うことが多いですが、アメリカではそれは主流ではありません。銀行が貸し出したローン債券をAさん、Bさん、Cさんと複数から多く集め、それを証券化して、債券の形で投資家に売るということが頻繁に行われています。この売ったものをMBSという形にし、不動産を担保に取ったうえで、不動産ローンを自分たちの利益に変えていく債券になっています。

不景気になると不動産ローンの返済が滞るだろうということで、MBSの価格が大きく下落することがあります。そういったものをFRBが買い支えることによって、景気を安定させてきたということが、MBSを買ってきた理由になります。

今後MBSの買い入れはどうなるか

しかし、不動産価格も安定しているし、延滞もあまり起こっていない現状を踏まえると、不動産市況は安定しています。米国債800億ドルの買い入れは継続するものの、月間400億ドルのMBSの買い入れは減らしていくテーパリングというのは、以前から意見としてあったのです。

さらに言えば、400億ドルのMBSの購入を米国債の購入に充てたらどうかとも言われています。そういった意味では、優先的にMBSの買い入れを減らす議論が出てくるのも分かると思います。

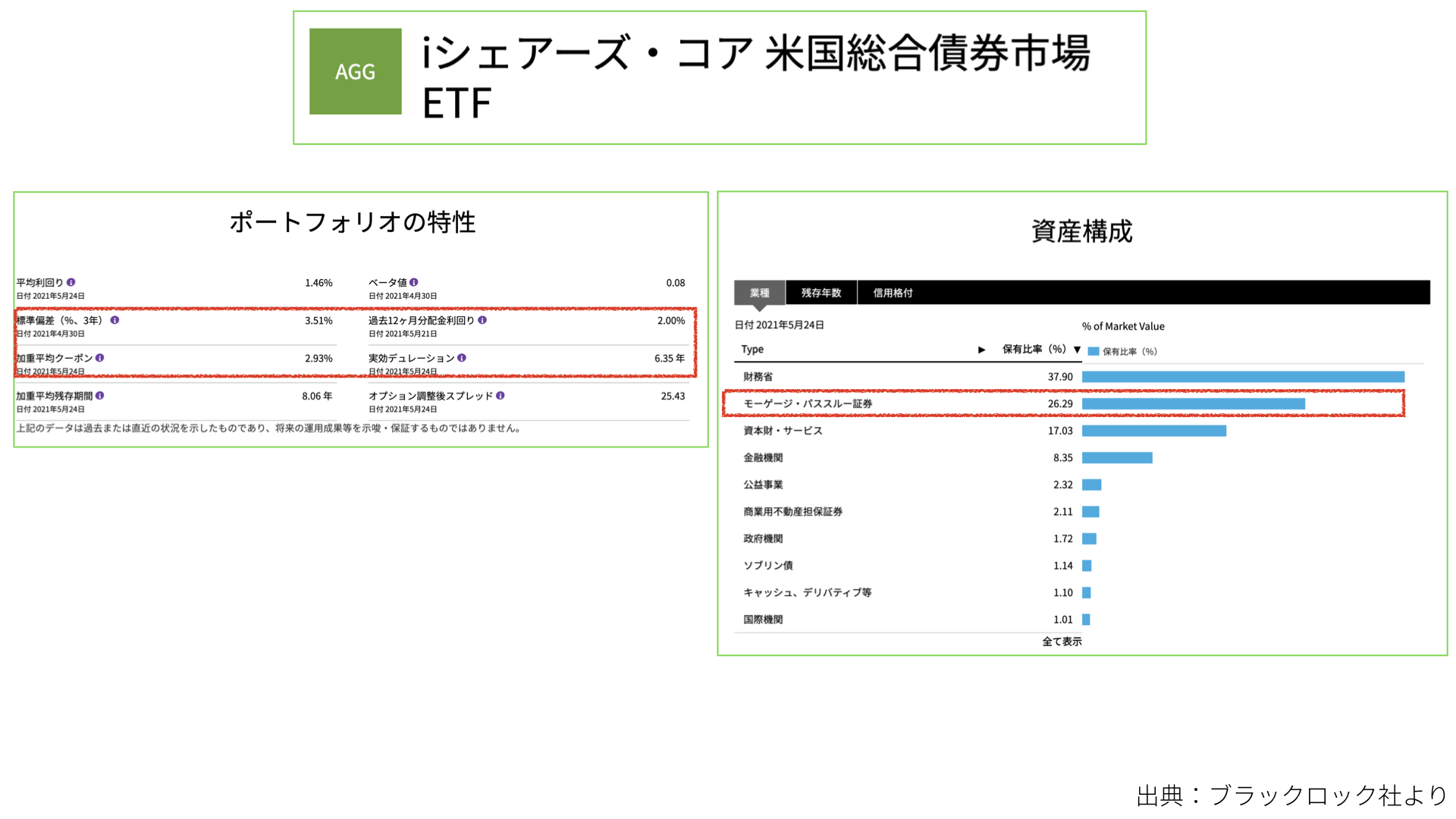

AGGについて

次に、MBSを多く含むETFを見ながら、今後のETFの動きを考えていきたいと思います。皆さんが一番よくご存じのこちらのチャートをご覧ください。

AGGといわれる、アメリカ総合債券市場のETFがあります。今で言うと、日本円で10兆円ほどの規模を持つ世界で7番目ぐらいに大きいETFになります。世界の投資家がアメリカ債券を買う場合には、国債もMBSも入っているし、適格社債も入っているので、債券の運用としてとても重宝されているものになります。設定ラインの年間トータルリターンも3.97%とすごく安定的です。

チャートを見ると、2008年リーマンショックのときも下がったものの耐久度が高く、チャイナショックのときも、今回のコロナショックでも耐久力が高くなっています。下落はしているものの、株式ほど大きく下落をしていないということで、株式と一緒にしたポートフォリオ運用に欠かせないと言われています。

AGGのポートフォリオ

非常に注目を集め人気のあるAGGなのですが、さらにこちらのポートフォリオの特性をご覧ください。

過去12カ月の分配金利利回りは2.00%。10年米国債を買っても今は1.6%しか金利が入ってきませんので、0.4%ほど分配金が高くなっています。そして、10年間の米国債に比べて、実行デュレーションが6.35年と4年近く短いです。これは金利が上昇する局面において、債券価格の値下がりが少ないことを意味していますので、クーポンは高いもののデュレーションは短い。これからの金利上昇局面においては重宝するのではないかと、AGGを持つ方がとても多くいらっしゃいます

AGGの資産構成

次に、右の資産構成をご覧ください。今日のテーマでもあるMBS(モーゲージ・パススルー証券)をAGGはおよそ26.3%保有しています。AGGと同じように人気のあるBNDは、こちらもMBSをおよそ25%持っています。およそ3分の1~4分の1、人気のある債券ETFの中にはMBSが含まれているのです。そのことから、MBSを持っているAGGやBNDなどの人気あるETFが、これからは買われなくなってくる、影響が出てくるのではないかと考えられているのです。

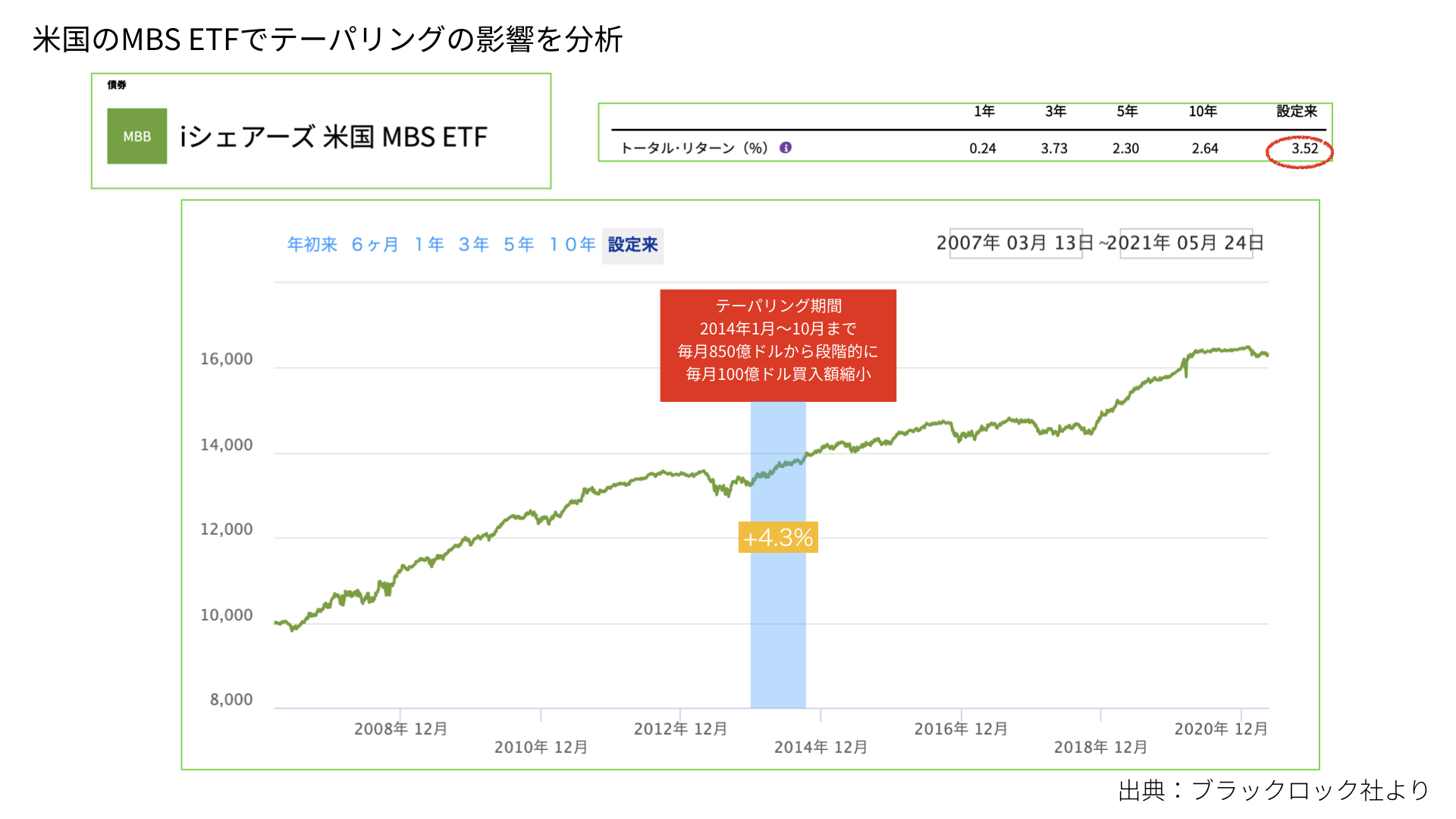

では、過去のテーパリング事例からMBSが購入されなくなる、もしくは購入を減らされた場合の影響を分析してみましょう。分析に使うのは、アメリカETFの中でMBSだけを集めたMBBというETFです。トータルリターンは3.52%。AGGと同じぐらい安定的な成長を誇っています。

前回のテーパリングについての記事でもお伝えした通り、テーパリングは2014年1月~10月までの10カ月間行っています。毎月850億ドル買っていた米国債とMBSを段階的に減らしていくとされていました。その際の米国債は450億ドル、MBSは月間400億ドルとほぼ半々購入していたものを毎月100億ドル減らしたので、およそ50億ドル、各債券の買い入れを減らしていることになります。

それを囲ったのが、青色部分になります。実際にテーパリングを行ったときは、MBBはプラス4.3%となっています。年間あたりで見ると5%近く上昇しているぐらい、しっかりしたパフォーマンスを実現しています。ということは、FRBがMBSの購入を減額する、もしくは最終的にゼロにしたとしても、影響はある程度限定的だと過去の動きから分かります。

MBSはテーパリングでどんな影響を受けるのか

次に、AGGにテーパリング自体は影響しないとしても、MBSはどういう影響を受けるのかを見ていきます。これをお伝えするのは、今後MBSがマーケットで逆風になる可能性があるからです。ぜひAGGやBNDをお持ちの方にはお含みおきいただきたいと思います。

MBSの注意点(1)

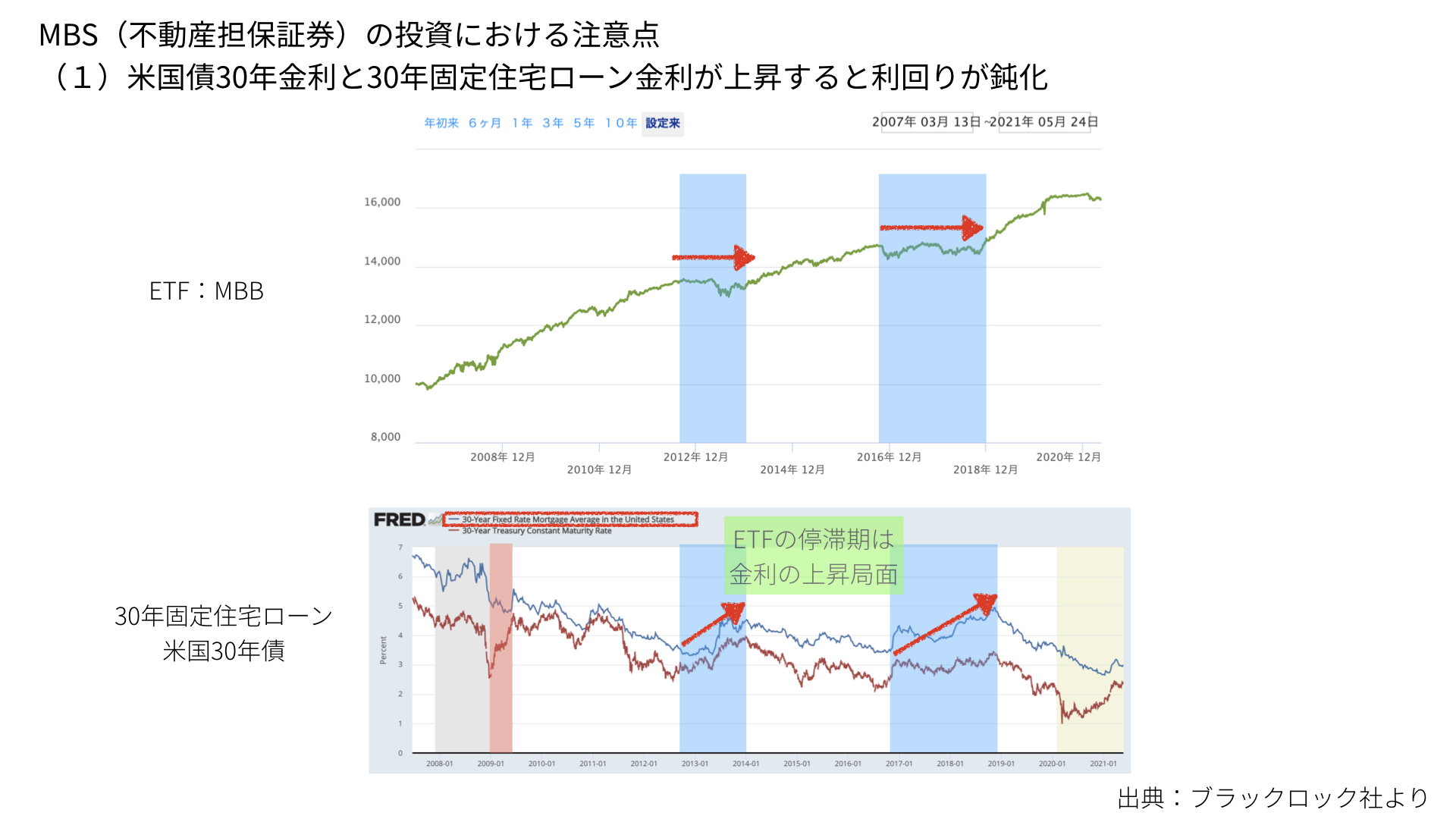

こちらのチャートをご覧ください。MBSにおける注意点の一つ目です。先ほど、テーパリングによる値下がりはあまりなく、パフォーマンスは堅調だったとお伝えしました。

不調になるのはどんなときか

では、MBBはどういったときに不調なのかです。上のチャートはMBBの価格推移ですが、二つの青いエリアのように価格帯が水平の状態になることが2回ありました。このとき、30年住宅ローン固定金利が上昇局面にありまし

下のチャート青い線が、住宅ローン金利になります。青い線、住宅ローン金利が上昇している局面においては、債券価格が下がることを意味しますし、借り換えが減ることで、運用会社から見た場合、MBSのリターンは低下すると言われています。そういった背景もあり、住宅ローンの上昇局面においては、MBSのパフォーマンスが低調になることが分かっています。

住宅ローンの金利が上がるときには、アメリカ30年金利が同じように上がっています。今後金利動向が上がる場合、MBBのパフォーマンスが低下します。つまり、AGG、BNDにおいても、25~30%近くのエンジンが不調になるとご理解いただければと思います。

金利が上昇したのはどういった局面だったか

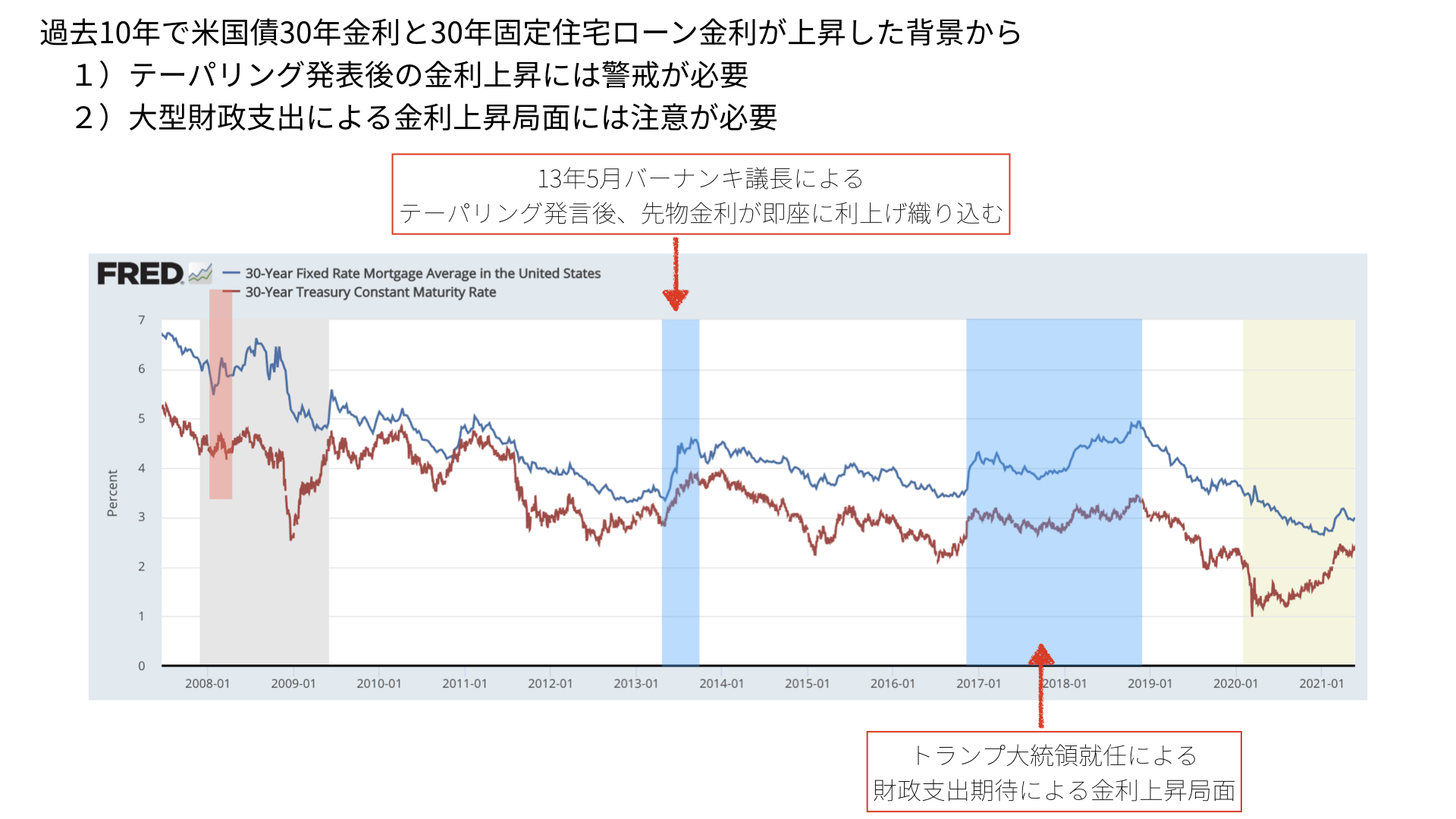

次に、過去10年間で30年金利と固定住宅ローン金利が上昇したのはどういった局面だったのかを、改めて確認してみましょう。青いエリアが金利上昇局面になります。13年5月バーナンキ議長によるテーパリング発言の際、大きく住宅ローン金利が上昇しました。ということは、今回もテーパリング発言をしたからMBSが大きく下がるのではないかと思われがちですが、そうではありません。

13年に金利が上昇したのは、テーパリング=利上げがすぐに起こるのではないかと考え、テーパリング発言後、金利先物市場が即座に金利上昇を織り込みに行ったからです。前回は急激に金利が上昇しましたが、今回はテーパリングの話が出た後も、先物市場はほぼ動いていません。今回はここまでの金利上昇はないと思います。ですがもし、今後テーパリングの議論がスタートして金利が上がれば、MBSの停滞が続くということを覚えておいてください。

二つ目の青いエリアは、トランプ大統領が就任したことでメキシコとの間に壁を作るなど財政出動が巨額になり、金利が上昇した局面です。今回も同じようにバイデン大統領が就任して金利が上昇しているのは、財政出動が巨額になっているからです。これは今後も金利上昇の金利要因になります。ということで、バーナンキの発言によるものとトランプ大統領の就任によるもの。この二つが金利上昇局面に影響したと、確認できたかと思います。

MBSの注意点(2)

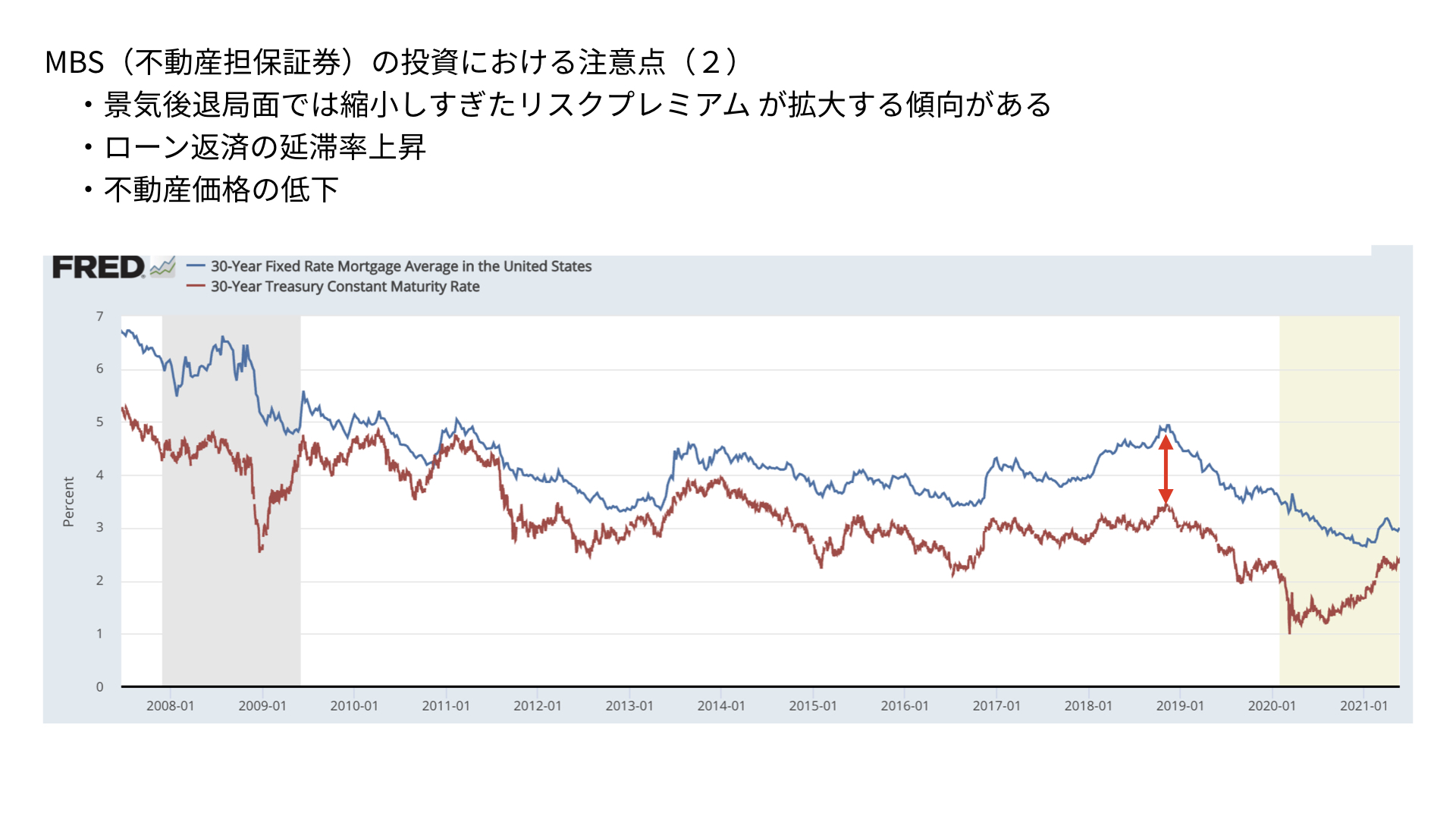

さらにMBS投資における注意点二つ目です。

青い線が30年住宅ローン金利、赤い線が30年国債金利を表しています。この利回りの差は、リスクプレミアムといって、景気が後退する局面で拡大する傾向があると思ってください。なぜなら、景気が後退すると住宅ローンの返済が滞ることもありますし、不景気により不動産価格が下落するのではないかということもあるからです。それに伴い、住宅ローンの借り換えが進まなかったり、延滞率が上昇したりすることを踏まえてリスクプレミアムが広がるということは、リスクが高まる傾向がMBSにはあります。今後不景気のサインが出てきた場合には、MBSは国債よりも売られやすいということを踏まえて、理解していただければと思います。

今日のまとめ

今日のまとめになります。今回、テーパリングとMBSの関係を見ると、実際にテーパリングを行っている際、MBSの買い入れを減額することは直接的に影響しないことが前回の事例から分かりました。また、MBSが下がる局面というのは、テーパリング以外にもちゃんとありました。一つ目はバーナンキさんの発言による金利の急上昇局面、二つ目はトランプ大統領の就任による巨額の財政出動を伴ったことによる金利上昇局面です。いずれもMBSの運用が低調になりました。

今後の留意点

では、今置かれている状況はどうなのかというと、恐らくテーパリングを行うことによる金利上昇確率は今のところ低いと言われています。ですが、もし予想と異なる金利の大きな上昇や、バイデン大統領の財政出動が巨額で金利が恒常的に上がっていくようなことが今の時期に同じタイミングで来た場合、MBSのパフォーマンスが悪化するでしょう。過去二つあった状況が、今同じタイミングで起こる可能性があります。

AGGやBNDといわれる一番有名なアメリカ総合債券ETFは25~30%持っているわけですから、その影響は当然出てきます。最近のAGGやBNDの少し低調な運用に影響していることも踏まえながら、絶対に安心だと買うのではなく、あの人気があり不景気に強い、株価の下落時に強いといわれているAGGにおいても、そういった点があると踏まえて、しっかりと運用に役立てていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル